作者:海通国际 黄少明 赵琛

近期港币持续走低,继失守7.83点后,上周继续走低,并跌穿7.84,创80年代末以来的最低水平。更是2005年优化联系汇率制度,设立强方及弱方保证以来所仅见。即便是2008金融风暴、欧债危机,港币都不曾如此的逼近7.85警戒线。港币的走低增加了市场对资金撤出的担忧,给后市更增添了不确定性。

港美息差扩大导致港元走弱

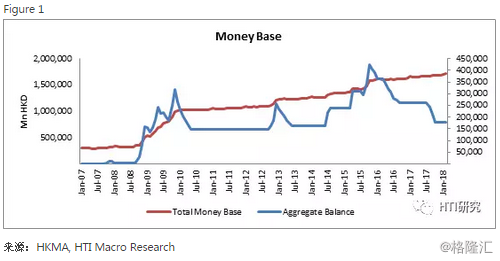

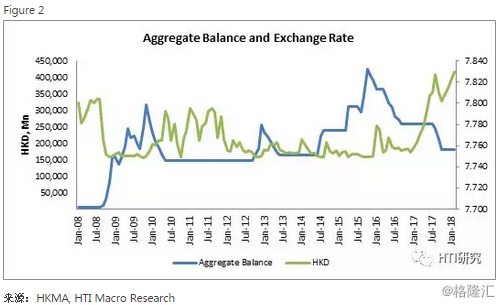

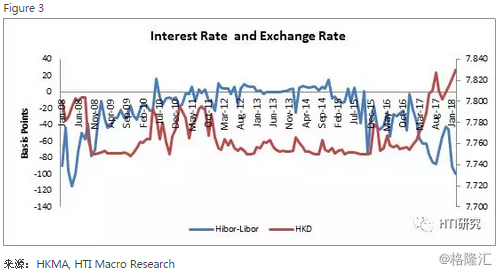

通过观察香港银行系统总结余,我们发现其由2015年11月份时的4000余亿元的峰值逐步下降至今年2月份的1796亿元。下降的时段同美联储加息进程基本保持同步,这验证了美国加息的确对香港市场带来影响,期间确实有部分资金流出。目前,随着新一任美联储主席鲍威尔上台,其鹰派言论导致美国加息预期升温,美元Libor 持续走高。由于香港资金市场水浸,市场利率HIBOR不升反降,导致Libor与HIBOR之间息差一路飙升,近期已经超过100个基点,创下2008年次贷危机以来新高。息差的扩大是导致目前港币走弱的最直接原因。

但鉴于香港庞大的货币基础,目前的资金流出并不足以撼动整个货币市场的流动性。香港市场在2008金融危机之际聚集了海量资金,将本港货币基础推升到1万亿元以上。2018年2月时的货币基础已高达17176亿。即使有部分资金相继撤走,相对于海量的货币基础来说比例很小,对整体流动性仍没有显著影响,对港币汇率及金融市场的稳定性不具有威胁性。从另一角度来讲,部分资金流出有利于香港本地银行间利率的回升,从而避免息差继续升高。实际上目前的资金流出是健康的,港元利息套利机制有助于慢慢推升港币,使其回归正常汇率水平。

香港流动性充裕

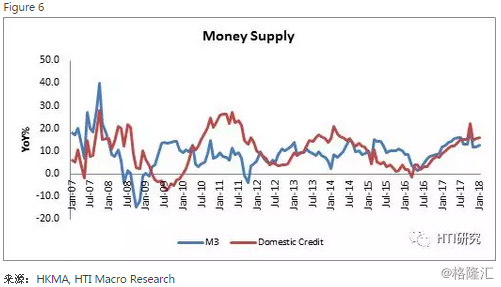

我们观察到香港市场流动性2018年2月份以来较年前更加充裕,隔夜利率由去年12月时的1.34%下降到今年2月时的0.43%,三个月的Hibor 也从去年12月时的1.31%下降到目前的1.08%。市场宽松的流动性叠加外部加息预期导致了港币汇率阶段性的走弱。进一步观察本港市场的货币供给指标:M3的供应量按年升高12.8%,信贷增量为16.1%,这些指标与年前相比没有明显的调整。

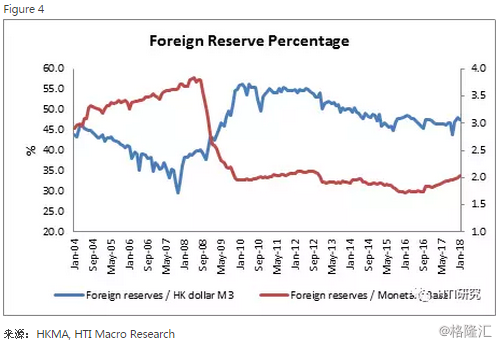

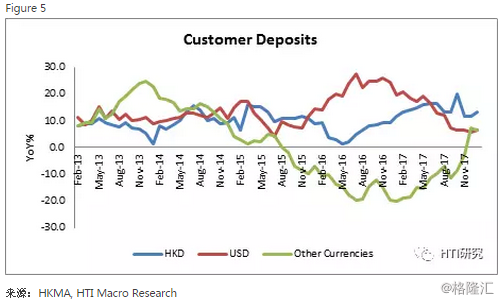

另一方面,本港外汇储备保持稳步上升的态势:由去年底时的33720亿上升至目前的34530亿,外汇占M3的比例保持在47%-48%左右,整体较为稳定。单从总量上来看,为数34530亿元的外汇储备为目前货币基础的2倍有余,充足的外汇储备可为联系汇率制度提供有力的保障。客户港元存款按年增长13.3%,比去年底的11.6%有所上升;美元存款按年增加6.6%,也高于去年年底的5.5%。这些指标均反映了目前香港货币市场处于健康状态,金管局也没有出手干预的理由。

未来港元汇率的走势

短期内,港币是否会继续走弱,取决于港美息差是否会进一步扩大。从外围来看,息差主要取决于美国货币政策正常化的步伐,以及市场对加息预期的变动;而从内部来看,息差也视香港本地银行间利率能否跟得上调整。但我们认为前者改变的几率要大于后者,因为美联储新任主席的鹰派态度使市场反应趋于过度。接下来这种过度反应将大概率地慢慢消退,降低美元市场利率水平,香港市场的息差有望被动调整。另一方面,本港部分资金在息差的作用下撤出香港市场,银行系统总结余有望缩减,从而拉动本港银行间利率上升。所以,叠加以上两个方面的因素,我们认为港币弱势的局面将在可预见时期内有所缓解。

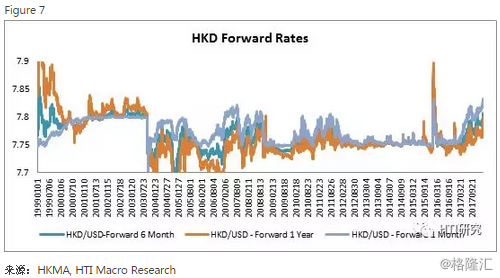

远期汇率市场的港币走势也验证这一推断,短期的港元/美元远期汇率(例如1个月远期汇率)目前接近7.83,弱于6个月远期汇率7.80;而6个月的远期汇率又略弱于1年期的远期汇率7.79。这说明了近期港元走弱实为市场超调,是美国货币政策正常化所产生的特殊现象,随着市场对加息预期的缓解这种超调会逐渐消除,港币也会逐渐远离弱方兑换保证7.85的红线。

对港股的影响

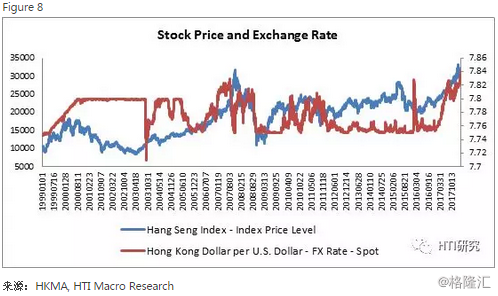

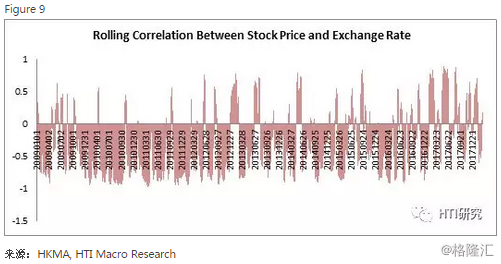

至于港币弱势对股市的影响,我们截取了香港市场20年来日均恒指与港币汇率的变化值,发现两者确实存在一定的相关性(两者的相关系数为-0.18)。但这种相关性正逐渐变弱,股汇背离的现象愈演愈烈。之前恒指与港币的相关性较为一致,即当恒生指数走高时,确实港币呈现走强;而恒指走弱则港币变弱。

这在2007年港股30000点的高峰时尤为明显,当时的港币逼近7.75强方兑换保证红线,当港股由30000点高峰下跌时港币随即贬值。但是近两年,特别是2016年以后,这种现象逐渐变弱,我们看到两者的相关系数不再显著,汇率同股市之间此消彼长的影响已经削减。2017年年中港股一路攀升,但我们看到港币依旧保持弱势,股汇背离趋势愈演愈烈(见海通国际宏观研究2017年第17号)。所以,我们并不能简单地从目前变弱港币推断出资金正在撤离股市,股市正面临下行风险。

股汇背离的现象除了全球货币政策正常化的原因之外,还由于这两年实行的港股通所带来的南下资金不断大幅流入港股市场,即使在外资撤出的背景下港股依然可以拥有较充足的流动性支持,从而保持高位。所以,股汇背离的背后也有港股的流动性生态变化的原因,这对后市操作带来更大挑战性。我们既不能忽视港股市场由于资金撤出所存在的不确定性因素,也不能杯弓蛇影夸大汇率下跌所带来的影响。

来源:HTI研究

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员