近一个月,在地产板块大利好持续出炉和外资重新看好的催化下,A港股两市都走出了一波小高潮。沪指期间累计上涨近5%,创业板也有7%,恒生科技指数回弹更加凶猛,一个月内累积23.2%的涨幅。

但本周A港股开始出现连续几日的回调,给这团火焰浇了一些冷水。除了地产链还在坚挺,金融、互联网、AI、医药等板块龙头都快要跌出“急掉头”的意味。

市场在担心什么?还有哪些值得关注的机会?

01

关于第一个问题—市场现在在担心什么?

自4月以来,国九条、资本市场服务科技企业16条、5项资本市场对港合作措施,都对市场形成正面引导和支撑。

而4月30日中央政治局会议后,中央及地方政府集中出台了一系列房地产新政,包括优化限购政策、调整个人住房公积金贷款利率等,在地方积极配合响应下,对整个地产链条的企稳起到帮助。

近期市场成交量有所回升,逐渐恢复年初水平,沪深两市的成交额位于今年迄今的77.7%分位数水平。不难看出,成交额上行的背后是房地产行情在驱动,市场交易存在政策博弈倾向。

市场对地产利好的反应也在产业链上下游板块涨幅中得到体现,银行涉房贷款的需求和风险有望好转,后地产属性的家电、家居等相关产业也有自身的驱动因素,整体风险偏好一直在提高,外资实际流入也表达了对其观点的支持。

近一个月的时间,北向资金房地产、银行、钢铁、建筑、非银行金融累计加仓了数百亿,在食品饮料、医药等行业累计流入了数十亿。

从中长期来看,这一轮地产政策力度比较大,而且是政策纠偏转向的起点,未来空间有望逐渐打开。但现在领头的地产指数涨幅已超过前面几轮,短期情绪催化已经到了高位,进一步上行的空间也比较有限,所以回调也是可以预期内的。

除了国内基本面,随着外围宏观环境的局势愈发动荡,资金避险需求增加,也是刺激资金提前获利出局的一个很重要原因。

最明显的,是因为资金抄底、单边行情持续了将近一个月、累计涨幅超过20%的港股,也开始了连续几日的回调。

本周伊朗总统坠机事故,以及台海局势的发酵给市场递来两股寒意,股指的回撤与贵金属的暴涨形成鲜明对比。

这种行情下建议先观望一阵子,就不要过早踩着回调上车了,不然很容易接刀。

这种行情下建议先观望一阵子,就不要过早踩着回调上车了,不然很容易接刀。

02

在月初我们在《港股杀回来了!》中聊到,政策面的改善,加上日元贬值驱使海外资金回流港股,外资投行持续配合唱多,把恒指买成了4月表现最好的全球主要股指。

从跟踪到的调研纪要显示,目前确实有外资的长线投资(long-only)机构在增配中国股市,港股是主要的,其次是A股。

不过,从交易风格上看,此次回流总体偏“交易型”,主要是调仓需要。

交易型资金存在的一个重要风险在于,一旦美股、日股等外围资本市场完成调整,重回上涨,那资金有可能从港股抽走,重新拥抱外围资本市场。

现在这股背离行情已经在发生,在昨天市场行情中,沪指、恒生指数分别回调1.33%,1.70%时,日经指数却上涨了1.26%。

而美股最关心的两件事情:英伟达业绩,以及美联储降息政策,现在也迎来重新修正预期。

周三盘后英伟达发布一季度业绩,总营收和数据中心营收双双创新高,并超预期上调Q2营收指引,宣布10比1拆股并大幅提高股息分红,盘后大涨7%突破1000美元大关。

作为本季度甚至全年最重要的一份财报,英伟达的财报是对AI投资需求能否延续的关键检验指标,而且还会左右到AI概念股的表现。

A股AI板块这两天的表现来看,一批博弈财报的资金已经从之前的大涨中兑现受益,选择暂时离场。

而另一个因素,是市场对宏观数据和美联储政策的态度。

近期公布的5月会议纪要显示,多数官员认为近期美国通胀下行并未有更多进展,因此对通胀回归平衡目标仍然存在较大担忧,这将使美联储在更长时间内维持较高利率水平。有一些官员甚至认为,若通胀持续回升,将有可能进一步收紧货币政策。

降息预期的削弱,使得道指和纳斯达克在创下历史新高后,没有随着英伟达的大涨再次攀峰。

昨晚美股头部前七家巨头,也只有英伟达是大涨,其余的跌幅都不算小。说明市场真的是被这个新预期吓到了。

所以短期内,港美股市场的短期调整恐怕也是要继续一阵了,同样不必急着上车。

03

说白了,这几天资金现在的主导策略就是想获利离场观望一阵,或者寻找一些稳妥一点的题材短期避险。

这样的题材并非没有,比如今天电力大板块、养殖和粮食产业链都出现了逆势大涨。

其中电力更是掀起涨停潮的架势,A股收盘涨幅榜上发电有关板块全线霸屏,有超20只电力股强势封板。

电力的逆势飙涨,主要是日前中央在山东济南召开企业和专家座谈会,据会议通稿显示,电力体制改革改革多年后再次被重点提出。

同时结合5月14日发改委发布电力市场运行基本规则(以下简称《规则》)将于7月1日起正式施行,让市场纷纷猜疑新一轮电改开始在显著加快推进。

据悉这次电改是要朝着更加市场化推进,通过市场化竞争实现电力市场的价格发现,优化电力产业链的产能和资源配置,从而还原各环节资产的合理收益率水平。

众所周知,近几年来全球的风光伏和水电核电的绿色电力得到蓬勃发展,叠加全球新能源车普及浪潮和AI浪潮,全球电力投资开启迅猛增长新周期。

在电力行业“供需持续两旺”的大背景下,市场化改革的最终结果大概率是会让电价得到更合理的价格待遇。这会让上中下游中多数综合竞争实力强的上市企业,尤其那些具备规模优势和成本优势来说巨头来说,明显更加受益。

目前这个新改革才刚刚开始,而且电力板块中很多龙头的业绩长期稳健,确定性很高,对于当前缺乏大主线的股市来说,不失为一个不错的新方向。

而养殖业和粮食产业的逻辑,得益于猪肉养殖行业利润终于开始确定性转正。据wind数据,截至5月24日当周,自繁自养生猪养殖利润为盈利58.21元/头,5月17日为亏损15.21元/头;外购仔猪养殖利润为盈利204.15元/头,5月17日为盈利132.17元/头。)

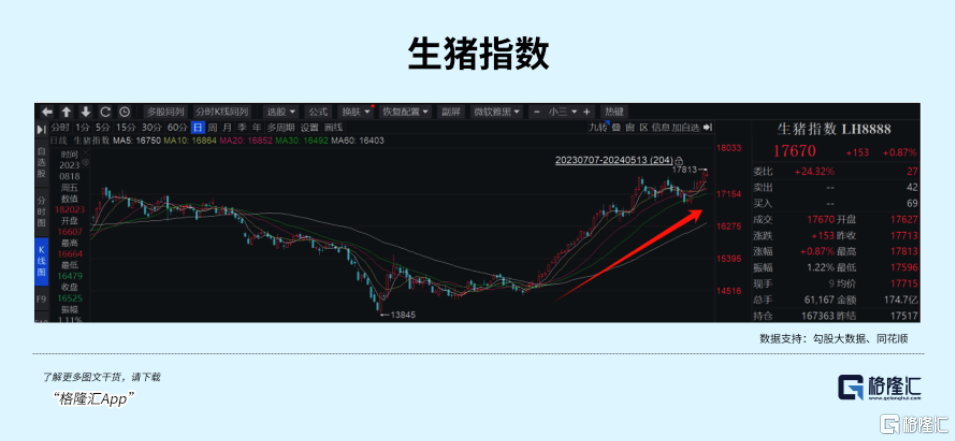

今天盘中有几个猪肉鸡肉股一度冲击涨停,但迫于大盘抛压太大未能成功。不过行业龙头在2月至今其实已经在不断交易猪周期回暖的预期了,生猪指数期间已累计上涨25%,进入所谓“技术性牛市”行情,其中牧原股份、海大集团期间累计都涨了35%以上。

但历次的猪周期的景气阶段的上涨幅度远不止于此,同时这一轮的下跌周期原比之前的几轮都深,如今全国通胀才开始抬头的宏观背景下,这一轮猪周期的修复空间有多大,是值得关注的。

总的来看,目前国内市场其实就是一个在很多热门主线都相继大涨之后,市面上再难找到足够担大任的新主线,所以资金在面对一些内外围出现的“风声鹤唳”时开始感到担忧,想要离场观望的反应。

如果确实继续回调,也无可厚非。

所以短期内对应涨幅已经太高的板块还是多审慎为上,实在想要继续留在场上,不妨考虑考虑一些已经回调较多且未来发展空间和确定性相对高的板块。(全文完)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员