摘要

近年来,尽管许多人士担心 “逆全球化”和“产业链外移”、国内监管的影响以及被动资金的增量逐渐减少会逆转2015年以来的外资的持续流入趋势。但即便面对重重不利因素,外资的流入在2021年都继续保持强劲,甚至在规模上超过了前几年。

► 2021年外资“逆势”流入中国,加仓制造业

2021年初,市场普遍对于外资今年对于中国市场的流入有些担忧。回望2021年,我们认为外资流入A股市场面临着五大干扰:1)主要国际指数均已基本完成中国市场的纳入,来自被动资金的增量规模逐渐减少。2017年至2020年间,MSCI和富时罗素两家全球最大的指数机构逐渐在其国际指数中纳入A股市场,但截至2020年纳入因子都已经达到较高水平,考虑到目前外资持股比例上限尚未放开,短期内国际主要指数公司进一步提高中国市场的纳入因子的可能性较低,因此由指数纳入带来的增量被动资金规模可能也逐渐减少。2)中国先行进入“疫后常态增长”,与海外发达市场具有较高增速差。中国的常态化防疫使得我国复工复产进度大幅领先其他经济体,而进入2021年经济增速则面临着下行压力,而美国、欧洲等发达国家逐渐进入疫后经济增长加速的阶段,从而带来中外的增长差。3)海外财政渐收,流动性偏弱。2021年欧美等国的货币和财政政策也逐步由2020年的宽松状态逐渐转向中性,市场普遍担心在海外政策转向、流动性环境边际转紧的状态下,会带来新兴市场的外资流出,汇率因素和海外市场波动带来的投资者风险偏好趋弱也被普遍认为是外资流入的阻碍之一。4)产业政策意料之外,中美关系仍有扰动。今年从互联网“反垄断”和数据监管到教育行业“双减”,在 “共同富裕”、“碳中和”等结构性政策的背景下,部分行业受到了一定影响;此外,中美关系仍然带来不少扰动,包括《外国公司问责法案》、美国商务部和财政部的清单等,都对外资投资中国资产增加了限制。5)外资重仓的消费、医药等板块普遍表现不佳。今年来,外资重仓的消费、医药等板块由于估值较高、产业政策影响、利润空间受到挤压、投资者仓位较高等诸多原因普遍表现不佳。

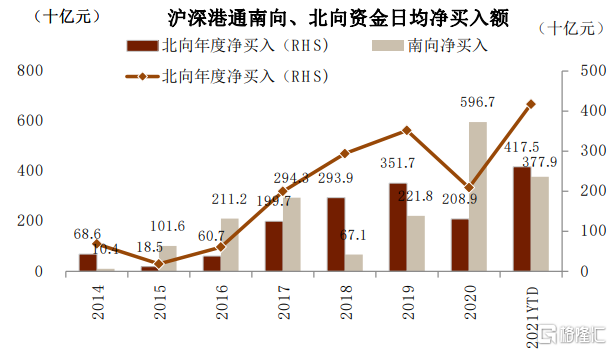

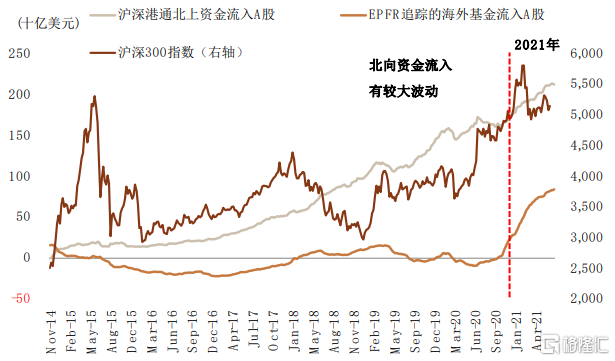

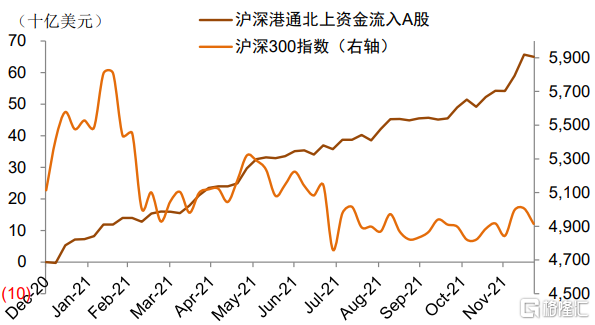

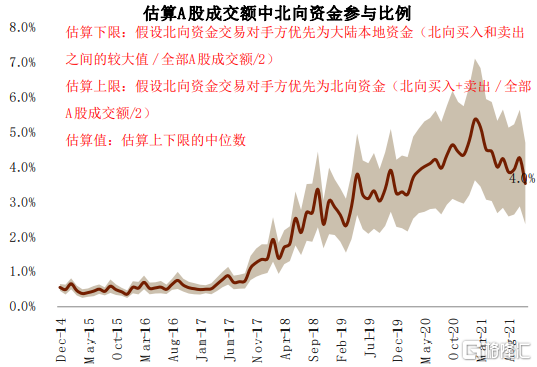

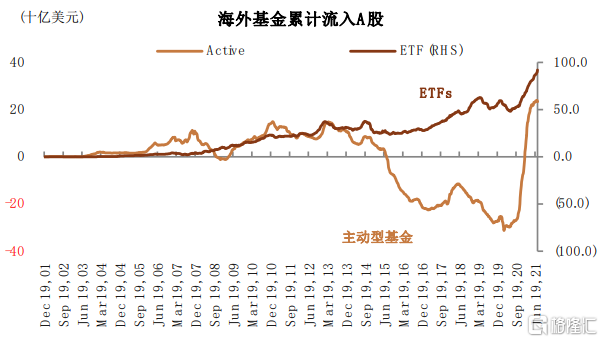

尽管面临了多重不利因素,外资在2021年的流入仍然保持强劲,北向资金创下开通以来最大年度净流入。年初至今北向资金连续12个月净流入,年内北向资金流入超过4000亿元,北向资金累计净流入达到1.6万亿元。从流入节奏看,伴随着存量资金增多,北向资金的日度振幅显著加大,但拉长时间来看,年初至今北向资金基本保持了较为匀速的流入,体现外资对于中国的配置仍然较有韧性。从结构上看,主动型资金“接棒”指数纳入带来的被动资金成为主要增量来源。今年以来,EPFR追踪的外资主动资金累计流入A股规模快速提升,但主动资金的波动相对被动资金更大,例如7月受到政策影响主动型基金从A股出现了明显的流出,而同时外资被动资金(ETF)仍然保持了相当稳健的持续净流入。

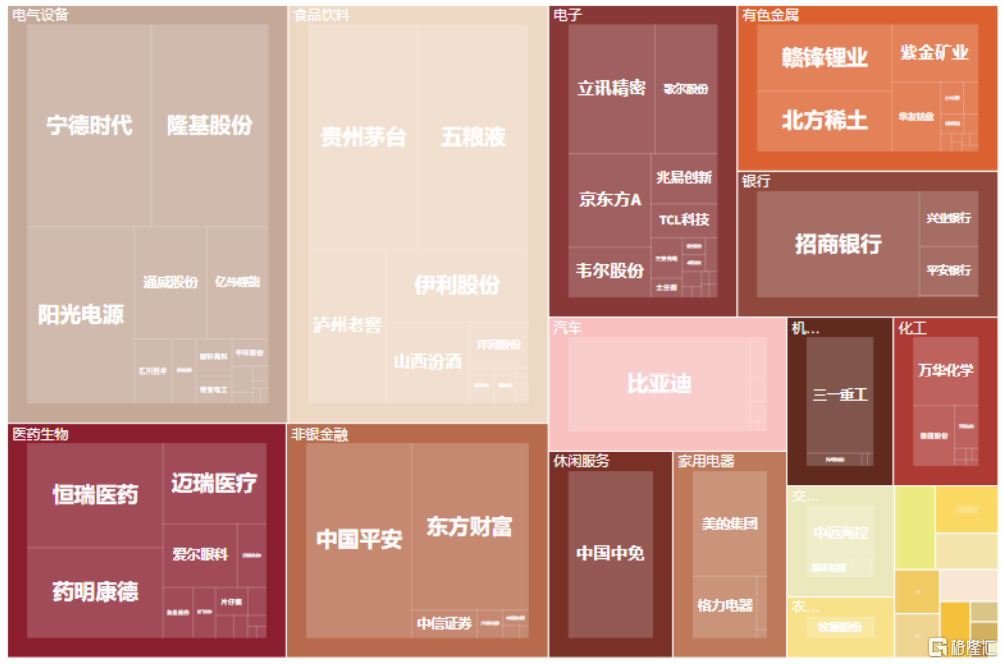

而从持股和配置的行业特征上看,外资当前绝对仓位仍然集中在消费类股票,家用电器、休闲服务和食品饮料等偏消费类的行业仍然是外资持股中绝对占比最高的板块;但从趋势上看,外资对于中国制造业的配置迅速提升,今年北向资金中有过半净买入都流向中游制造业,电气设备板块中宁德时代从2020年末的第九大外资重仓股跃升为第二大重仓股;食品饮料行业获得最大卖出,但贵州茅台依然是外资的第一大重仓股。此外,2021年,外资逆势加仓计算机和医药,今年外资更倾向于购买调整较多的计算机软件和医疗保健板块。

► 外资逆势加仓中国背后的三大重要趋势将继续推动外资流入

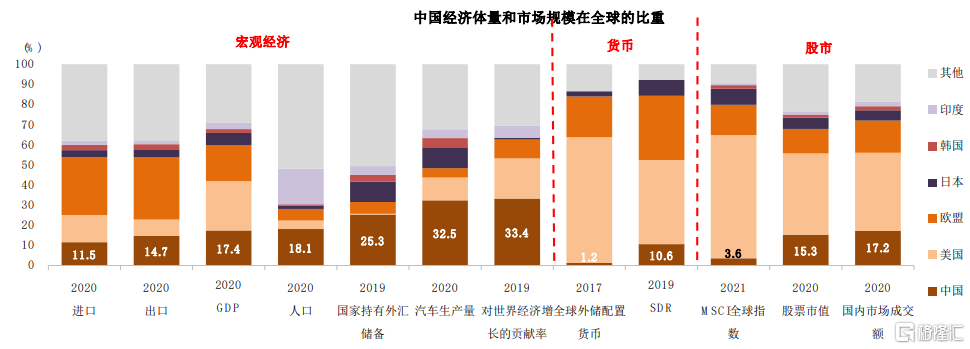

我们认为外资在2021年“逆势”流入的现象背后存在三大趋势:1)增长仍有韧性,中国仍是全球最具成长性的资产之一。疫情冲击下中国经济增长较其他市场更稳定;全球体量足够、成长性较好的公司有近半来自中国,证明中国仍是全球成长标的的主要聚集地;中国龙头公司相较海外可比公司的估值也较有吸引力;较大的经济体量隐含充足的资金承接能力。2)中国制造业“初露峥嵘”,配置仍有空间。我们在报告《产业链会移出中国吗?》中总结,中国制造业具有产业链“大、长、全”、工程师红利以及大基建等独特的竞争优势。2021年中国制造业面对各项挑战后仍然快速发展,竞争力逐渐得到认可,带来外资对于中国制造业的配置增加。3)资本市场改革持续深化。中国资本市场的规模已经逐渐匹配实体经济在全球的规模,但国际化的程度仍有提升空间。近年来中国资本市场改革开放的步伐明显加快,伴随着全面注册制的推进、互联互通、“沪伦通”扩容等新规落地,我们认为中国资本市场双向开放的程度有望持续提升。

展望2022年,中外经济周期再度“反向”,中国增长上行、海外增长下行,增加中国资产吸引力;海外供应链风险仍然存在带来持续高通胀,给人民币带来升值压力,推动外资配置中国资产;前述长期、结构性因素继续作用,中国的高成长性、制造业高竞争力以及资本市场的进一步开放,都有望继续吸引外资流入。

图表:今年北向资金最为活跃的个股集中在电气设备、食品饮料等板块

资料来源:万得资讯,中金公司研究部 注:数据截至2021年12月23日,色块大小代表出现在十大活跃股票中的频次

正文

2021年外资在A股

2020年以来,在疫情席卷全球的背景下,中国用高效的防疫、具有韧性的产业链向全球充分证明了中国的竞争力。尽管疫情初期,许多人士都担心“逆全球化”和“产业链外移”会带来外资对于中国资产的犹豫,同时伴随着MSCI、富时罗素等主要国际指数公司对于A股市场的纳入逐渐完全,市场也担忧来自被动资金的增量逐渐减少,会对外资在2015年资本市场开放以来的持续流入趋势带来影响。但2021年以来,即便在中国与海外经济增速出现差距的背景下,我们看到无论是北向资金还是QFII(通过EPFR追踪)的流入都继续保持强劲,甚至在规模上超过了前几年。我们认为,中国产业竞争力的提升、社会治理及经济增长相对全球的长期溢价都是推动外资继续流入的重要因素。

外资流入新常态

年初至今北向资金连续12个月净流入,年度净买入额创开通以来新高。尽管A股市场近年来整体保持波动,宽基指数表现不佳,同时面临了较大的政策波动,但北向资金的流入总体保持了较为稳定的速率,截至2021年12月23日,年内北向资金流入共计4175亿元,创下开通以来最大年度净流入。除此之外,互联互通北向资金今年以来一直保持了月度的净流入。截至目前,北向资金累计净流入A股的资金已经达到1.6万亿元人民币。

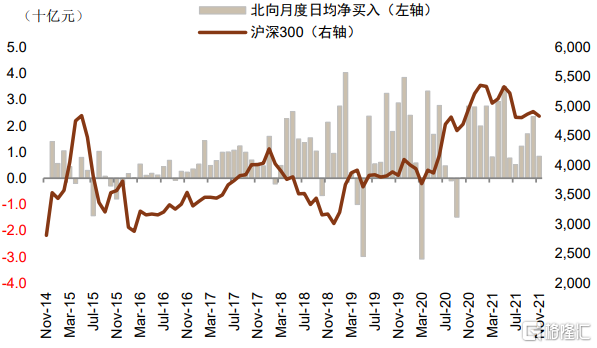

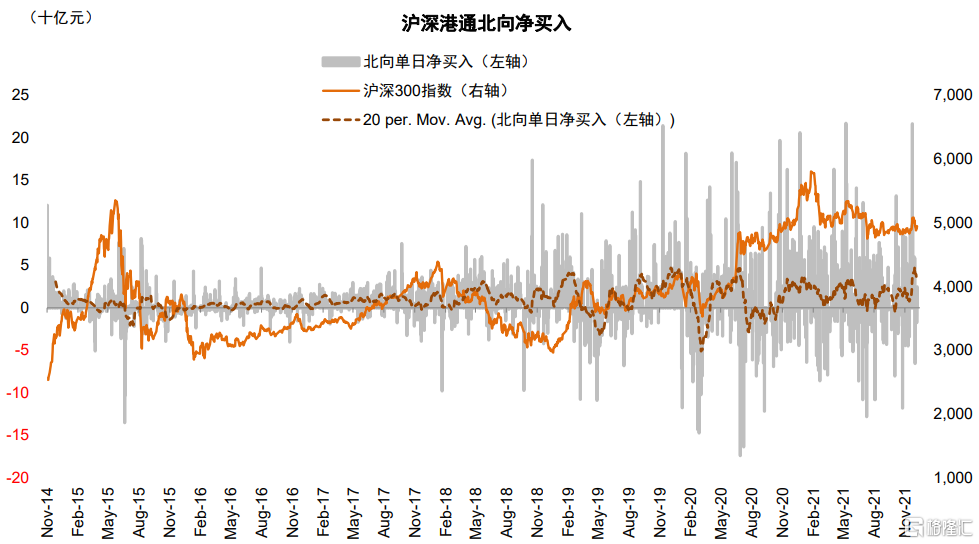

北向资金的日度振幅显著加大,但拉长时间来看节奏更加稳定。我们观察到,伴随着北向资金在A股中的持股比例逐渐上升,北向资金的日度振幅显著加大。互联互通北向刚刚开通时,单日净流入/净流出幅度都相对较小,多数时间规模都在50亿元以内,而近年来无论是大额净流入或净流出的天数都显著增加,超过200亿元的单日净流入/流出也常有发生。与单日流入流出规模振幅加大相对应的,则是拉长时间来看流入节奏更加稳定。2020年以前,由于指数纳入带来投机效应、外资对中国市场信心仍在建立等多重原因,北向资金流入时有波折,但2021年年初至今,北向资金基本保持了较为匀速的流入,体现外资对于中国的配置仍然较有韧性。

主动型资金“接棒”指数纳入带来的被动资金成为主要增量来源。根据EPFR统计的外资基金流向数据显示,海外基金流入在2015年至2020年间,都以被动资金为主,主动资金波动更大、流入趋势较不明显,这也与2015年至2020年间MSCI、富时罗素等国际大型指数公司逐步纳入A股市场带来增量资金的背景相吻合。而今年以来,EPFR追踪的外资主动资金累计流入A股规模快速提升,或显示了除了中国资产在国际上的吸引力逐渐抬升。但另一方面,主动资金的波动相对被动资金更大,例如7月起受到政策影响主动型基金从A股出现了明显的流出,而同时A股市场的外资被动资金(ETF)仍然保持了相当稳健的持续净流入。

图表:年初至今北向资金流入4175亿元

资料来源:万得资讯,中金公司研究部 注:数据截至2021年12月23日

图表:互联互通开通以来北向资金月度净买入

资料来源:万得资讯,中金公司研究部 注:数据截至2021年12月23日

图表:北向资金流入A股节奏变得更加稳定

资料来源:万得资讯,中金公司研究部 注:数据截至2021年12月23日

图表:今年以来北向资金持续流入A股

资料来源:万得资讯,中金公司研究部 注:数据截至2021年12月23日

图表:北向资金正在成为A股市场重要的交易组成部分

资料来源:万得资讯,中金公司研究部 注:数据截至2021年12月23日

图表:而主动型基金的流入逐渐占据主导地位

资料来源:万得资讯,中金公司研究部 注:数据截至2021年12月23日

图表:北向资金流入的振幅显著扩大

资料来源:万得资讯,中金公司研究部 注:数据截至2021年12月23日

外资持股新偏好

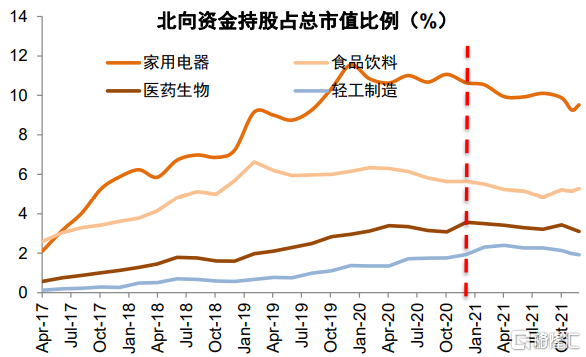

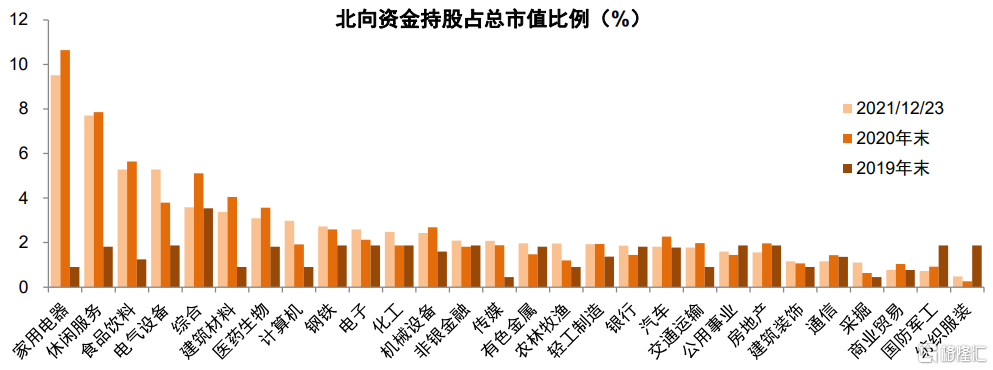

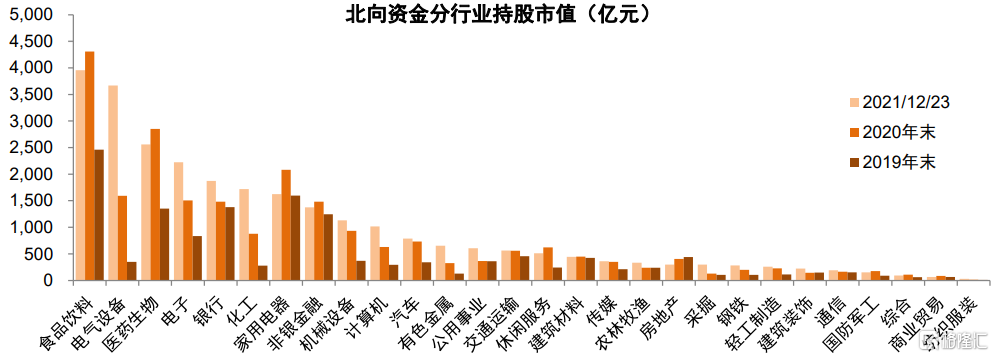

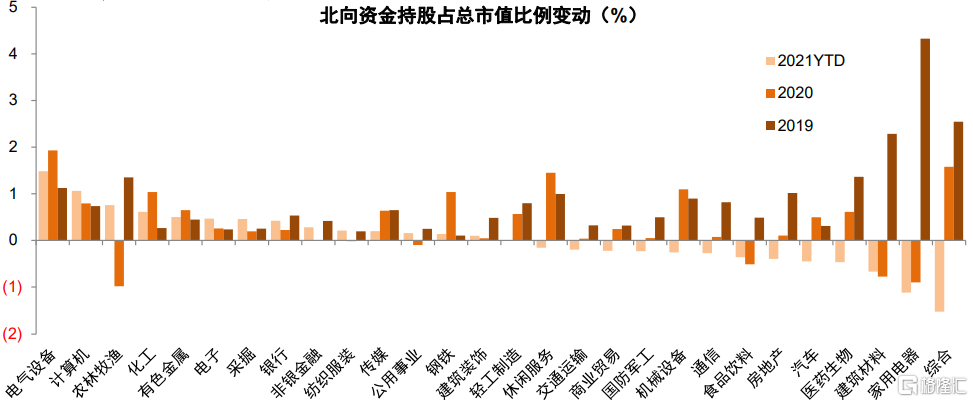

从存量资金的配置比例看,外资当前仓位仍然集中在消费类。我们使用当前北向资金持仓占到总市值的比例来刻画外资对于行业的持仓,当前配置中,家用电器、休闲服务和食品饮料等偏消费类的行业仍然是外资持股中绝对占比最高的板块,目前配置比例分别达到9.5%/7.7%/5.3%,在2020年末甚至更高。而从持股市值来看,食品饮料当前北向资金持仓达到接近4000亿元,占到北向资金总持股市值的14.5%,是北向资金持股的第一大行业。

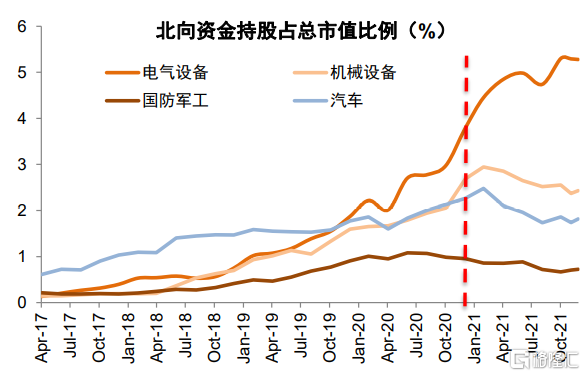

从趋势上看,外资对于中国制造业的配置迅速提升。以电气设备行业为例,2019年末,北向资金持仓占到行业总市值的比例不过1.9%,但2020年和2021年在新能源行业的快速发展和领先的股价表现影响下,北向资金持续加仓,截止目前持股占总市值比例已经达到了5.3%,持股总市值也从2020年末不足1000亿元迅速攀升至当前的3670亿元,占到北向资金持股比例的13.4%,成为北向资金第二大重仓行业。

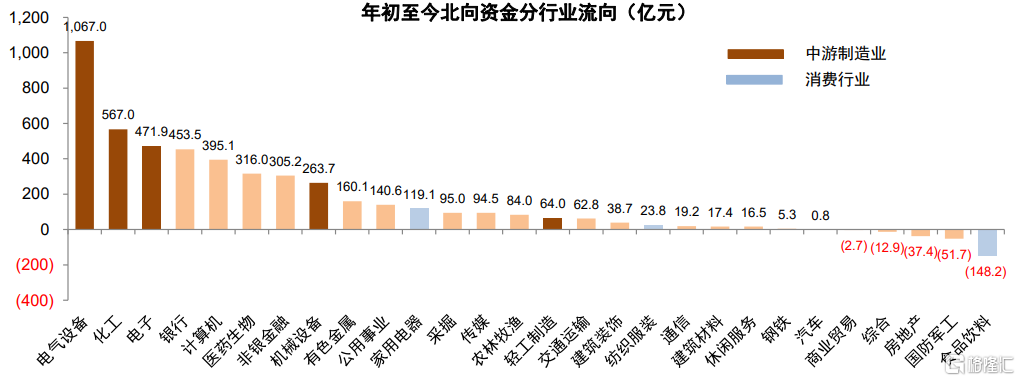

从资金流入上看,北向资金中有过半净买入都流向中游制造业,主要卖出食品饮料。从北向资金净买入来看,今年大部分的增量资金都流入了中游制造业。在4000多亿元的净买入中,有超过1000亿元的流入电气设备行业,化工、电子两个行业也分别录得567亿元、472亿元的净买入,机械设备则获得264亿元的净买入。相较之下,消费板块的资金流入普遍较弱,除了家电仍然录得119亿元的净买入,食品饮料则录得148亿元的净流出,是流出最多的行业。

此外,外资还逆势加仓银行、计算机、医药生物。除了大幅买入电气设备、化工和电子等制造业板块,今年外资也倾向于购买调整较多的银行、计算机和医疗保健板块。医药生物一直是外资重仓的行业之一,持股市值占到总市值比例自2020年初以来一直保持在3%以上。尽管2021年医药生物板块在估值较高、政策频出的背景下表现疲软,但从北向资金流入分行业来看2021年北向资金净买入金额达到316亿元,而同样表现不佳、估值较低的计算机软件今年录得395亿元的流入,计算机板块的北向持股比例也从2020年末的1.9%上升至当前的3.0%.

图表:外资对于中国制造业的配置近年来显著上升

资料来源:万得资讯,中金公司研究部 注:数据截至2021年12月23日

图表:但从绝对配置水平来看,家电、食品饮料等消费类行业仍然是外资的主要重仓

资料来源:万得资讯,中金公司研究部 注:数据截至2021年12月23日

图表:今年北向资金主要买入中游制造业、流出食品饮料

资料来源:万得资讯,中金公司研究部 注:数据截至2021年12月24日

图表:北向资金持股比例对比

资料来源:万得资讯,中金公司研究部 注:数据截至2021年12月23日

图表:北向资金持股市值对比

资料来源:万得资讯,中金公司研究部 注:数据截至2021年12月23日

图表:今年北向资金持股比例上升的行业主要是电气设备、计算机、农林牧渔

资料来源:万得资讯,中金公司研究部 注:数据截至2021年12月23日

图表:今年北向资金最为活跃的个股集中在电气设备、食品饮料等板块

资料来源:万得资讯,中金公司研究部 注:数据截至2021年12月23日,色块大小代表出现在十大活跃股票中的频次

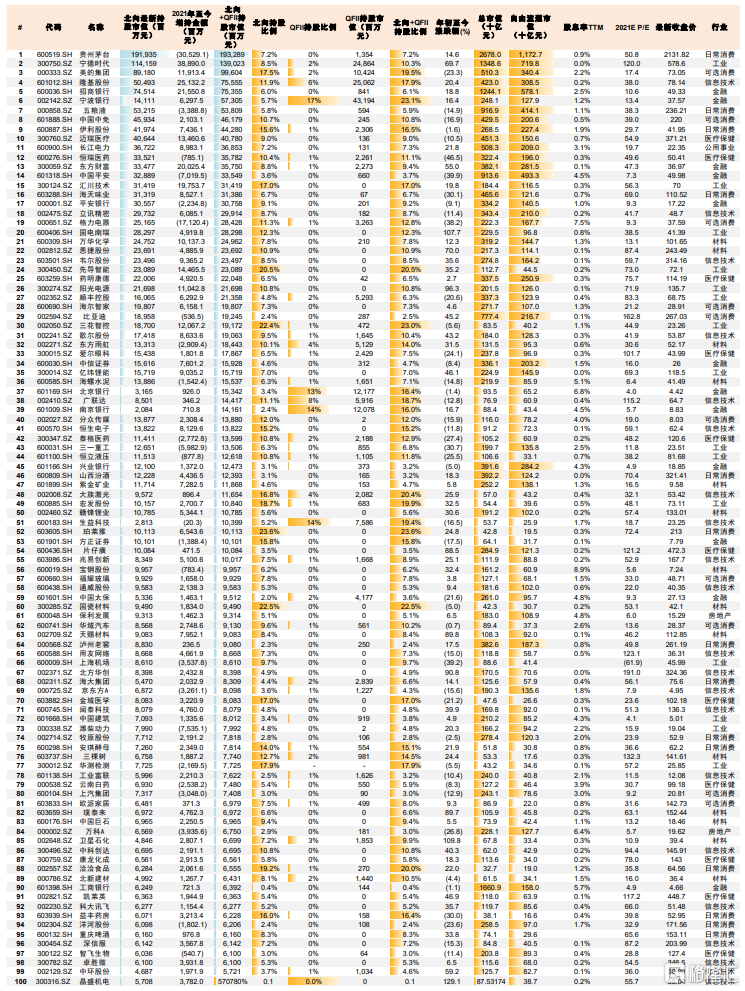

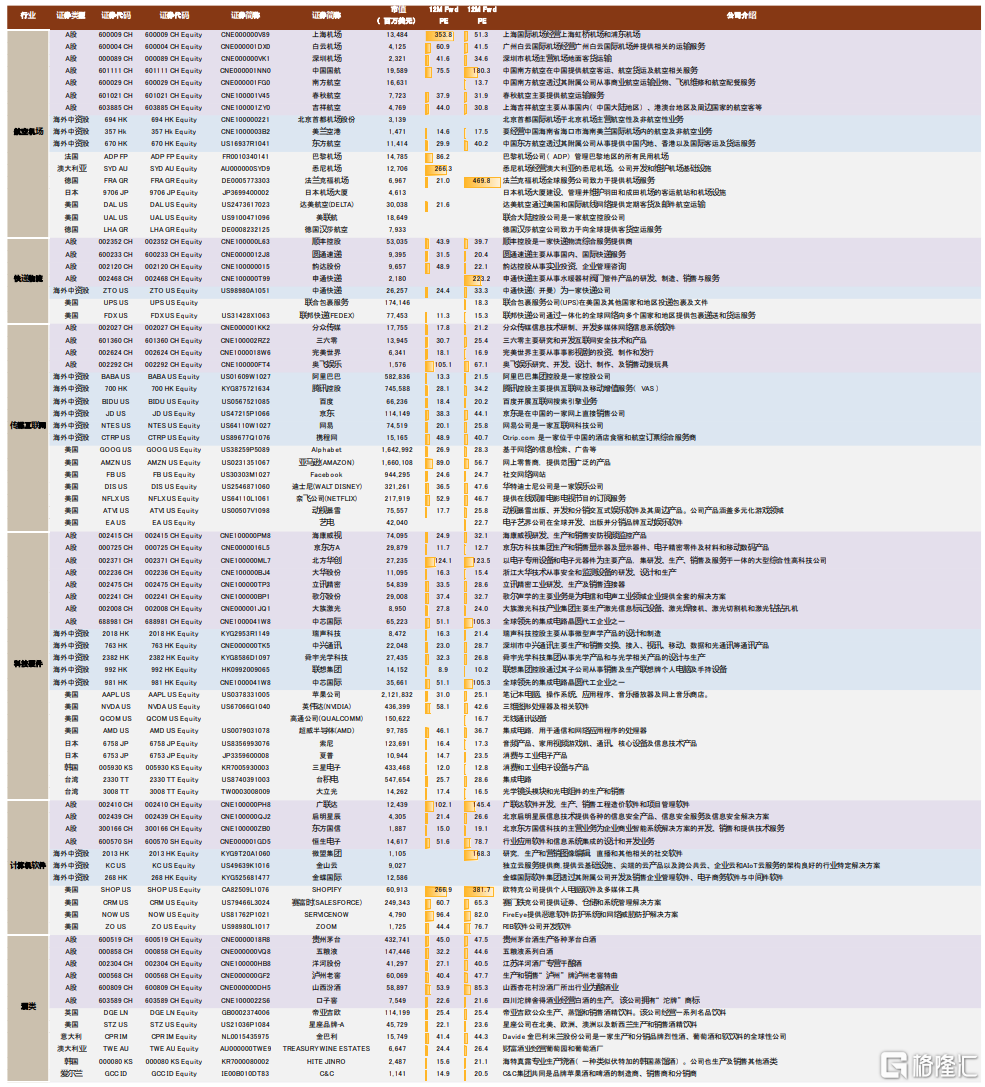

图表:外资重仓股变化:逐步重仓制造业

资料来源:万得资讯,中金公司研究部

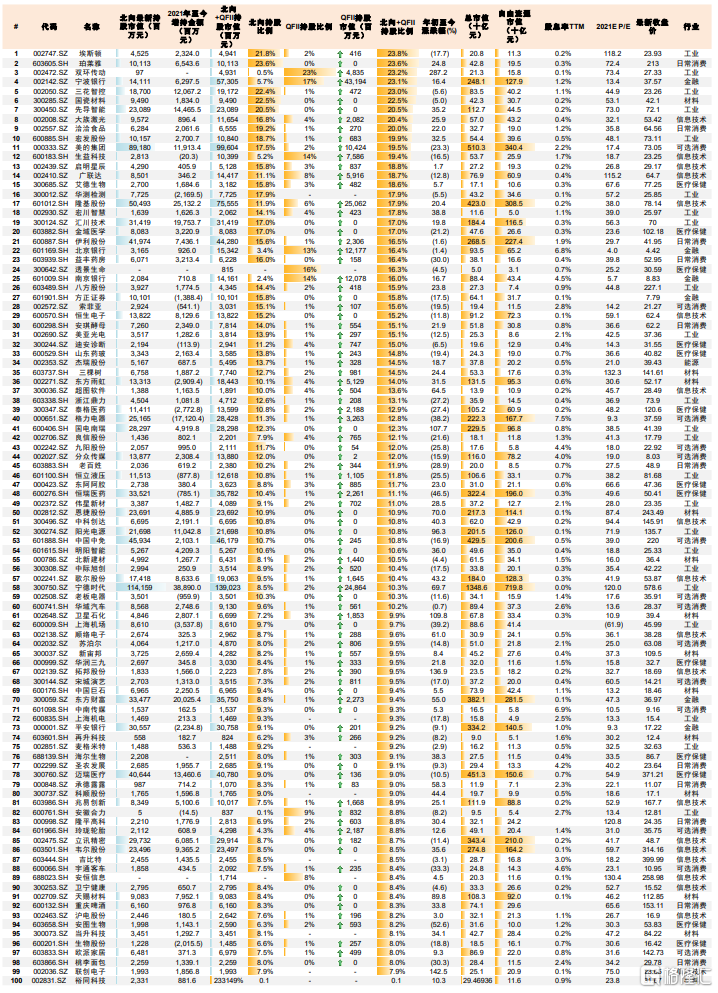

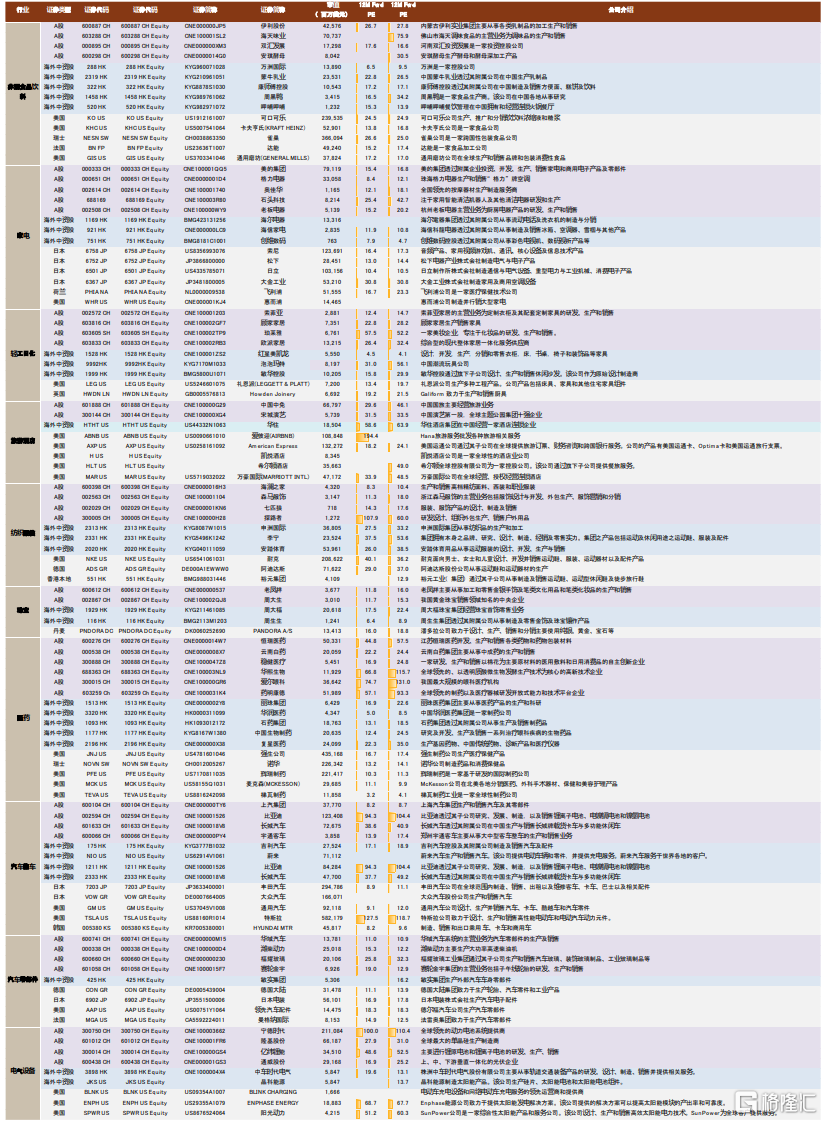

图表:外资持股市值最高的100家公司

资料来源:万得资讯,中金公司研究部 (注:数据截至2021年12月24日)

图表:外资持股比例最高的100家公司

资料来源:万得资讯,中金公司研究部 (注:数据截至2021年12月24日)

展望未来:外资在A股

回望:外资2021年“逆势”流入中国

2021年初,市场普遍对于外资今年对于中国市场的流入有些担忧,这一担忧主要来自几个方面:

1) MSCI、富时罗素等主要指数均已基本完成中国市场的纳入,来自被动资金的增量规模逐渐减少。

2017年,MSCI正式宣布将A股纳入指数成分,并在随后的几年内逐步将中国的纳入因子从2.5%提升到20%;富时罗素也于2019年将A股纳入其国际指数,并逐步将纳入因子从5%提升到了25%。截至2020年,全球最大的两家指数公司已经都将A股的纳入因子提升到了较高水平。

2019年,在MSCI指数公司将纳入A股因子提升到20%的时候,曾经提出五条要求,包括1)进一步放松A股市场准入限制;2)放松对于股指期货及衍生品工具的管制;3)改善结算周期;4)化解互联互通假期风险;5)设立综合账户交易机制。但考虑到目前我国资本市场的发展阶段,我们认为对于这五个方面的制度修改可能需要较长时间的铺垫和政策探讨,同时考虑到目前外资持股比例上限尚未放开,短期内MSCI、富时罗素等国际主要指数公司进一步提高中国市场的纳入因此的可能性较低,而由指数纳入带来的增量被动资金规模可能也逐渐减少。

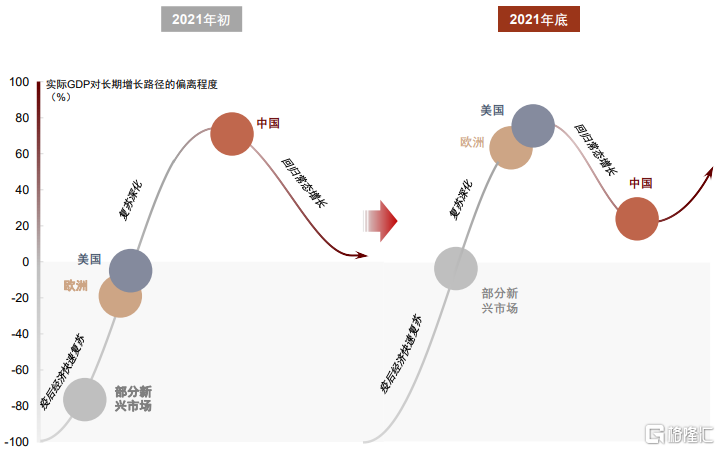

2) 中国先行进入“疫后常态增长”,与海外发达市场具有较高增速差。

疫情无疑是近两年全球市场的主要关注点之一,中国的常态化防疫使得我国复工复产进度大幅领先其他经济体,经济在2020年相对海外市场最早恢复。而进入2021年,正如图表所示,伴随着经济逐渐由“疫后复苏”回到“常态化增长”,中国的经济增速也面临着下行压力;与之相对的,则是美国、欧洲等发达国家逐渐进入疫后经济增长加速的阶段,从而带来中外的增长差。

3) 海外财政渐收,流动性偏弱。

此外,2021年欧美等国的货币和财政政策也逐步由2020年的宽松状态逐渐转向中性,市场普遍担心在海外政策转向、流动性环境边际转紧的状态下,会带来新兴市场的外资流出,特别是2020年在海外的宽松政策下全球市场都经历了较大规模的外资流入。此外,汇率因素和海外市场波动带来的投资者风险偏好趋弱也被普遍认为是外资流入的阻碍之一。

除此之外,今年内还有两个意外因素也普遍被认为是对于外资流向的重要干扰:

4) 产业政策意料之外,中美关系仍有扰动。

今年从互联网“反垄断”和数据监管到教育行业“双减”,在 “共同富裕”、“碳中和”等结构性政策的背景下,部分行业经历了较大的冲击,部分外资因此不得不重新评估中国市场投资的政策风险;此外,中美关系仍然带来不少扰动,包括《外国公司问责法案》、美国商务部和财政部的清单等,都对外资投资中国资产增加了限制。

5) 外资重仓的消费、医药等板块普遍表现不佳。

今年来,外资重仓的消费、医药等板块由于估值较高、产业政策影响、利润空间受到挤压、投资者仓位较高等诸多原因普遍表现不佳。

但站在年尾回望,即便面临着上述多条不利于外资的因素,但2021年无论是北向资金的流入规模创下新高,还是从EPFR追踪的包含QFII在内的外资流向来看,外资对于中国的配置不减反增。我们认为这一现象说明了外资对于中国的配置有着更加深层次、更长期的原因。

推动外资流入的三大因素

我们认为外资之所以在2021年“逆势”流入,背后可能有三大因素起到了关键性的作用。

► 因素一:中国增长仍有韧性,中国资产仍是全球最具成长性的资产

中国是全球增长速度最快、发展路径最为清晰的经济体之一。尽管在疫情的影响下,2021年中国全年的GDP增速可能远远低于美国等发达市场,但从长期增长的角度看,回归经济自然增长后,即便中国面临着增速下行的压力,其绝对经济增速也远高于美国、欧洲等已经发达市场。而相较于其他发展中经济体,中国的经济增长在良好的产业基础、完善的社会治理、前瞻的政策调控下明显更有韧性,在疫情带来持续冲击的影响下,这些因素都会使得中国的经济增长相较其他新兴市场更加稳定。

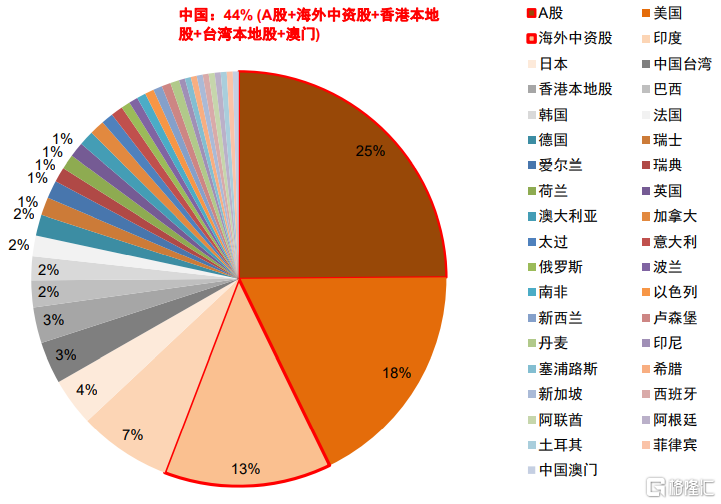

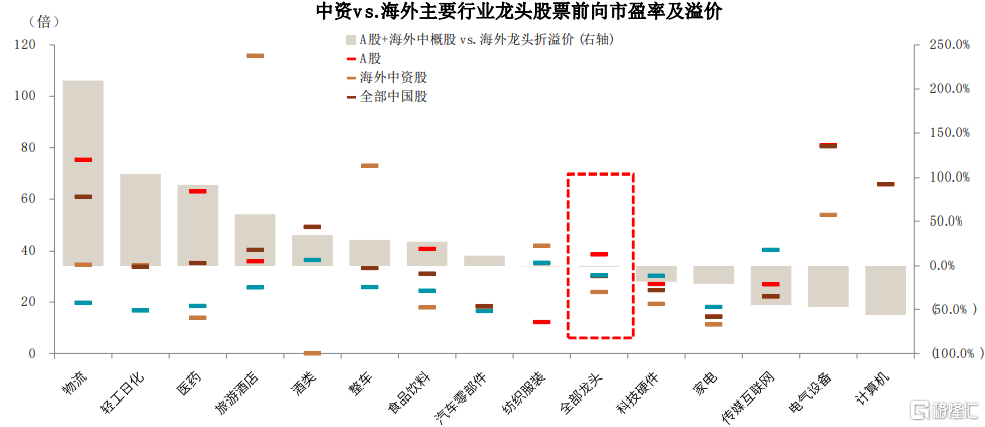

中国具有大量优秀的标的且全球对比估值仍然有吸引力。筛选MSCI全球成分股中体量足够、成长性较好的公司(市值规模50-1000亿美元,2021和2022年收入增速10%以上的消费科技医药公司),我们发现有44%的公司来自中国,这也证明了中国资产仍然是全球成长标的的主要聚集地。从估值上看,包括科技硬件、家电、互联网、电气设备、计算机等行业的中国公司龙头相较其海外可比公司的估值都仍有折价。

中国的经济体量较大,具有充足的资金承接能力。中国的GDP已经跃居世界第二,仅次于美国。与之相对应的是中国的资本市场规模,目前A股市场的总市值达到接近90万亿元,上市公司四千余家,其中有6家超过万亿元市值的公司,159家超过千亿市值的公司[1]。对于全球配置的资金来说,大体量的市场意味着更大的资金承接能力,而投资于其他较小的新兴经济体则常常会有流动性风险。

因此,中国的高成长性使得A股市场仍然是全球最值得配置的资产之一。

► 因素二:中国制造业“初露峥嵘”,配置仍有空间

中国的产业升级过程中,也面临了包括中美关系、疫情带来的供应链等挑战,中国制造业的竞争力在逐步显露之前也遭受了许多质疑。我们在2020年的报告《产业链会移出中国吗?》中总结,中国制造业具有“大、长、全”的产业链、工程师红利以及基建等特征,在全球具有独特的竞争优势,而伴随着2021年,中国的制造业在面对各项挑战后仍然快速发展,中国的制造业竞争力也终于逐渐得到认可,北向资金对于中国制造业的配置增加也体现了这一趋势。我们认为当前外资对于中国制造业的绝对配置水平仍然较低,有充分的扩张空间。

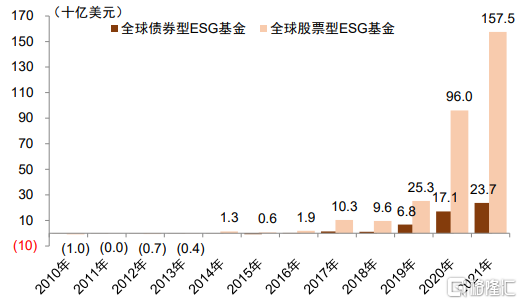

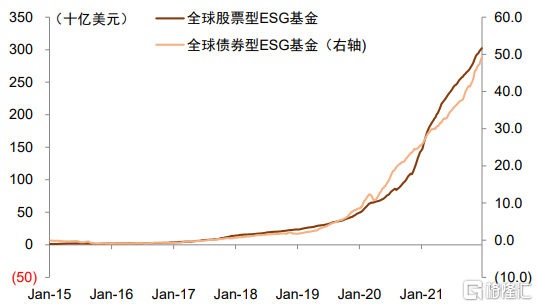

此外,而全球“减碳”的大背景下,大量发行的ESG基金将给新能源等产业链带来增量资金,中国的新能源产业链在全球的核心地位也会带来外资的流入。

► 因素三:资本市场改革持续深化

中国市场目前国际化的程度仍然相对较低,外资进入、持股等环节都存在较大限制。但近年来,中国资本市场改革开放的步伐明显加快,伴随着全面注册制的推进、互联互通的扩容、“沪伦通”扩容,未来我们认为中国资本市场双向开放的程度有望伴随着制度完善进一步加强,推动外资流入。

展望2022年,我们认为1)中外经济周期再度“反向”,中国增长上行、海外增长下行,增加中国资产吸引力;2)海外供应链风险仍然存在带来持续高通胀,给人民币带来升值压力,推动外资配置中国资产;3)上述长期、结构性因素继续作用,中国的高成长性、制造业高竞争力以及资本市场的进一步开放,都有望继续吸引外资流入。我们对2022年外资流入较为乐观。

图表:中国经济增速2021年逐渐相对海外市场下行

资料来源:Haver,彭博资讯,中金公司研究部

图表:A股国际化进程

资料来源:Haver,彭博资讯,中金公司研究部

图表:全球高成长的消费科技医药公司中,有近一半来自中国

资料来源:Factset,中金公司研究部;注:筛选MSCI全球指数成分股中市值规模50-1000亿美元,2021和2022年一致预期收入增速10%以上的消费科技医药公司,数据截止2021年11月

图表:中国主要龙头公司与海外估值对比

资料来源:Factset,中金公司研究部 注:数据截止2021年12月23日

图表:中国股市的市值已经逐渐接近实体经济在全球的比例,但国际化程度仍较低

资料来源:Factset,中金公司研究部

图表:2021年全球ESG基金发行大幅增加

资料来源:EPFR,中金公司研究部注:数据截至2021年12月23日

图表:EPFR追踪的全球ESG基金累计规模

资料来源:EPFR,中金公司研究部注:数据截至2021年12月23日

图表:海内外龙头公司对比

资料来源:Factset,中金公司研究部 注:数据截止2021年12月27日

图表:海内外龙头公司对比

资料来源:Factset,中金公司研究部注:数据截止2021年12月27日

[1] 数据截止2021年12月24日

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员