作者:刘依薇

来源: 巴伦周刊

编者按:

8月3日周四,近期连创新高的美股突然出现回调,今年上涨了34%的纳斯达克综合指数收盘下跌5%,上涨了11%的标普500指数下跌3.5%,道琼斯工业平均指数下跌2.8%。这是三大股指6月11日以来表现最差的一天。

数月来一直领涨股市的科技股跌势尤为显著,Facebook、苹果、亚马逊、微软和Alphabet这5只被称为FAAMG的股票当日均收盘下跌。过去五个月飙升了118%的苹果跌8%,亚马逊跌4.6%,微软跌6.2%,Alphabet跌5.1%,Facebook跌幅相对较小,为3.8%。

《巴伦周刊》认为,未来几天科技股是否会继续遭到抛售目前还很难判断,虽然之前给科技股涨势带来支撑的一些因素仍然存在(比如低利率、疫情和投资者在经济衰退期间对成长股的追逐等),但估值高企和仓位拥挤的确已经令风险大大上升,周四的下跌就体现了这一点。

在这次大型科技股回调之前,一些基金就已经开始减持它们的股票,这些仍希望投资成长股的基金另辟蹊径,找到了该领域其他一些具有更好成长机会的股票,其中一些今年迄今的回报率高达80%。《巴伦周刊》撰文介绍了7只基金是如何在不用承担FAAMG这类股票高风险的情况下跑赢了大盘。

持有FAAMG股票的确是一个成功的投资策略,但可能不会一直奏效。虽然这些股票涨势在很大程度上获得了强劲的基本面的支撑,但它们在股指中高度集中,风险仍然不容忽视。

被称为FAAMG的美国股市五大巨头——Facebook (FB)、苹果(AAPL)、亚马逊(AMZN)、微软(MSFT)和Alphabet (GOOG)——过去一年平均上涨了83%,目前市值占标普500指数的近四分之一。

《巴伦周刊》撰稿人兰德尔·福赛思(Randall Forsyth)在7月25日的一篇专栏文章中指出,持有这几只股票的确是一个成功的投资策略,但可能不会一直奏效。虽然这些股票涨势在很大程度上获得了强劲的基本面的支撑,但它们在股指中高度集中,风险仍然不容忽视:首先,经济复苏和投资者转向周期股或价值股可能会限制FAAMG的上涨;反垄断问题也可能会给这些公司带来很大的负面影响。

许多积极管理型基金已经开始减持FAAMG股票,一些基金经理认为其他领域的增长机会更好。还有一些基金则是不得不坚持遵循多样化投资和权重限制的策略。高盛(Goldman Sachs)的一份报告显示,截至6月底,大型共同基金对FAAMG的平均配置比例比FAAMG在标普500指数中所占比例下降了5个百分点,为5年来最大降幅。成长型基金的减持更为明显,它们对FAAMG的持股比例比FAAMG在罗素1000成长股指数中所占的37%比例低12个百分点。

但是避开FAAMG并不容易,由于它们的权重非常大,如果不持有这5只股票,投资者就很难跑赢大盘。然而要想避开FAAMG也不是完全不可能实现的,在晨星(Morningstar)跟踪的近1万只基金中,《巴伦周刊》发现有几百只基金只持有少量、或完全没有持有FAAMG的股票,这些基金今年迄今的表现仍好于标普500指数,过去1年、3年和5年的表现也是如此。

这些基金采用了一些截然不同的投资方式,它们投资的大多数股票都不是一些核心股票。FactSet的ETF研究和分析负责人伊丽莎白·卡什纳(Elisabeth Kashner)称,目前整个股市是由FAAMG推动的,持有一只跟踪股指的基金对大多数投资者而言仍然是一个不错的选择,“这类基金的投资组合高度多样化。”她提醒投资者不要过于看重基金的业绩,这些没有持有FAAMG股票的基金的回报率高于大盘可能是因为其他一些昂贵的股票迅速大幅上涨,这一点值得投资者注意。

但由于FAAMG股票常常出现在各类基金(甚至包括一些价值型基金)和其他不常见的投资组合中,因此在FAAMG以外的地方寻找增长就更显得非常重要。举例来说,仅亚马逊一只股票就占到规模为32亿美元的Fidelity Select Retailing (FSRPX)持仓量的26%;苹果占到规模为4.1亿美元的Fidelity Select Wireless (FWRLX)的15%。这可能导致个人整体投资组合中这些股票的权重进一步增加,于是风险就上升了,正如中国谚语所说的:水能载舟,亦能覆舟。

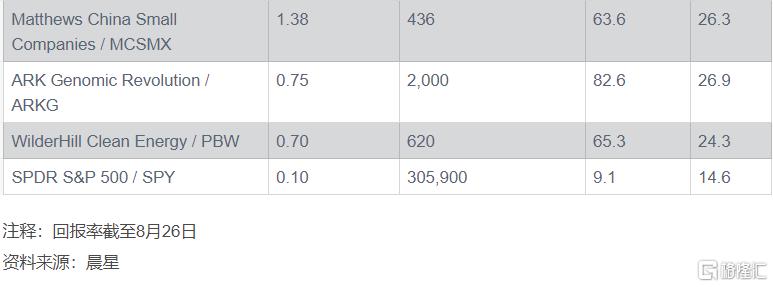

但以下这7只基金在没有投资FAAMG的情况下持续跑赢大盘,它们在股市的其他领域发现了增长机会。

规模为140亿美元的Morgan Stanley Institutional Growth (MSEQX)基金对亚马逊的持仓比例为5.7%,但没有投资其他四家科技巨头。基金经理丹尼斯·林奇(Dannis Lynch)从几年前开始减少对FAAMG的投资。“这五家公司都非常伟大,也还有增长前景,”他说,“但目前市值太高,不再那么有吸引力了。”

林奇现在寻找的是新兴技术领域的公司,如云计算、软件服务、专业电商、机器人手术和基因组测序等。他的团队更青睐那些处于成长周期初期、市值小得多的公司。该基金目前持仓量最大的公司包括Shopify (SHOP)、Zoom Video Communications (ZM)和Spotify Technology (SPOT)。今年迄今该基金的回报率为80%,过去5年的年化回报率为29%。

规模为78亿美元的方交易所交易基金ARK Innovation (ARKK)只投资了FAAMG中的Facebook,而且持仓比例只有1%。这只基金持仓量最大的公司是特斯拉(TSLA)、支付处理公司Square (SQ)和医学基因检测公司Invitae (NVTA)。ARK Innovation今年迄今的回报率为82%,过去5年的年化回报率为38%。

规模为20亿美元ARK Genomic Revolution ETF (ARKG)是一只积极管理型基金,规模为6.2亿美元跟踪指数的Invesco WilderHill Clean Energy ETF (PBW)管理方式类似,但更有针对性,主要关注那么有望从长期社会趋势中获益的行业。

关注中小型成长型公司或国际股票的基金通常没有投资FAAMG的股票,但许多基金的表现仍一直好于大盘。

规模为100亿美元的BlackRock Mid-Cap Growth Equity (BMGAX)拥有一个由小型新兴增长公司组成的多元化投资组合。其中持仓量最大的包括商业地产服务供应商CoStar (CSGP)、数据分析公司Fair Isaac (FICO)和兽医服务供应商Idexx Laboratories (IDXX)。

规模为30亿美元的Morgan Stanley Institutional International Opportunity (MIOIX)持有一些国际股票,其中包括中国教育公司好未来(TAL)、外卖服务供应商美团点评(3690.HK)和印度的HDFC Bank (HDB)。

规模为4.36亿美元的Matthews China Small Companies (MCSMX)只投资中国市场,这只基金主要关注中国的科技、医疗和房地产行业,今年迄今的回报率为64%,原因之一是受到一些不那么有名气的公司上涨的推动,例如设计和制造模拟集成电路的矽力杰半导体(6415.TW)和运营超市和其他零售店的家家悦(608703.SH)。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员