机构:中金公司

评级:中性

目标价:5.27港元

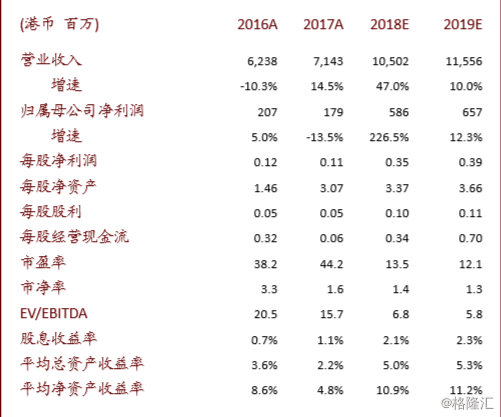

2017年业绩超过预期好孩子国际公布2017年业绩:收入71.43亿港元,同比增长14.5%;净利润1.79亿港元,同比下降13.5%,对应每股盈利0.11港元。业绩下滑主要由于新业务相关一次性成本。非GAAP净利润2.937亿港元,同比增长32.7%,超预期。

原业务和收购业务均处上行周期。备考数据来看(假设收购于16年1月完成),儿童耐用品(原业务)和母婴产品(收购业务)零售额分别同比增长7.8%和21%,对应非GAAP毛利率43.1%和42.7%,营业利润率6.4%和11.6%。

销售分拆:1)从板块来看,自有品牌或零售商品牌业务增长20.5%,蓝筹业务下降10.1%,分别占总销售85%和15%。2)从地区来看,中国、欧洲中东和非洲和美洲地区分别增长19.8%、38.2%和1.4%。3)从品牌来看,Cybex、GB和Evenflo分别增长39.5%、27.5%和3.2%。

毛利率38.5%,上升4.6百分点,主要由于核心战略品牌销售贡献增加,以及收购高利润率新业务。销售管理费用率上升3.5百分点,主要由于营销投入增加。

发展趋势

考虑到美国市场仅占总销售12%,同时儿童耐用品非弹性需求,我们预计来自中美贸易摩擦和TRU美国业务规模逐渐缩小的影响有限。

盈利预测考虑新业务整合(全年来看),我们上调2018年每股盈利预测91%至0.35港元;引入2019年每股盈利预测0.39港元,GAAP净利润分别对应同比增长226.5%和12.3%。

估值与建议

目前,公司股价对应13.5倍/12.1倍2018/19年市盈率。维持中性评级,上调目标价28%至5.27港元,对应15倍2018年市盈率,11%上行空间。我们看好公司垂直整合战略,但公司应谨慎处理新老业务的整合。

风险

线上品牌竞争;增长放缓

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员