随着银行年报季落幕,一些大家关心又担心的数据,也浮出水面。

(虽然没上热搜)

据六大行披露,截至2023年末,个人住房贷款余额38.17万亿元,同比下降1.6%,是最近20年首次下降。

同时,六大行按揭贷款余额合计约26.44万亿元,比上一年少了近5100亿元!

虽然是意料之中的事,但还是不免感慨。

可能有人觉得,5100亿相比26.44万亿,下跌不超过2%,值得大惊小怪吗?

首先,即便对国家这个庞大机器而言,5100亿也是个巨大数字,要知道2023年的国防支出才1.58万亿元呢。

而且这还只是六大行的按揭贷款余额,没算其他银行。

更关键的是,它是房地产市场二十年来第一次由正转负的信号。

就像我们评判一只股票的基本面。如果这家企业扭亏为盈,股价往往会大涨,因为投资者预期它未来能赚更多钱。

反之亦然,若这家企业连续多年盈利突然亏损,股价肯定会暴跌,因为投资者开始担心好它的未来。

事实往往就是这么直接。

01

从保守到激进

中国人贷款买房这回事,其实只有20年历史。

直到1998年,国家才停止福利分房,实施住房商品化,老百姓才需要自己花钱去买房。

钱不够怎么办?那个时候,大多数人对找银行贷款分期是非常抗拒的,我干嘛要平白无故给你赚利息呢?

也完全没有必要。

因为房子商品化最初的那几年,房价总体是在降的。

至少在我幼年的模糊记忆中,2000年出头的时候,表姑找我家借了五千块钱,在XX中学后门的小区里买一套两室一厅,总共才花了不到五万元。

毕竟当时的房子又不贵,即便自己的积蓄不够,找亲朋好友东拼西凑一下,全款买套房不算难。

但到2003年,事情又发生了变化,我们突然从保障性住房为主的新加坡模式,切换到市场化为主的香港模式。

从这个时候开始,中国人才真正进入贷款买房的时代。

仅仅2004年,全国个人房贷余额就已经高达1.6万亿元,随后几乎每年都保持两位数高速增长。

中国人是非常机灵的。在极短的时间里对贷款买房从抗拒到积极参与,无非两大原因。

对刚需者而言,因为2003年以后房价一年比一年高,普通人想全款买房一年比一年难,越来越多人只能被迫去贷款。

对非刚需者而言,则是看到了轻松赚钱的门路。大家很快就明白了,贷款买房其实就是利用银行资金加杠杆,在房价上涨的背景下能够将收益最大化。

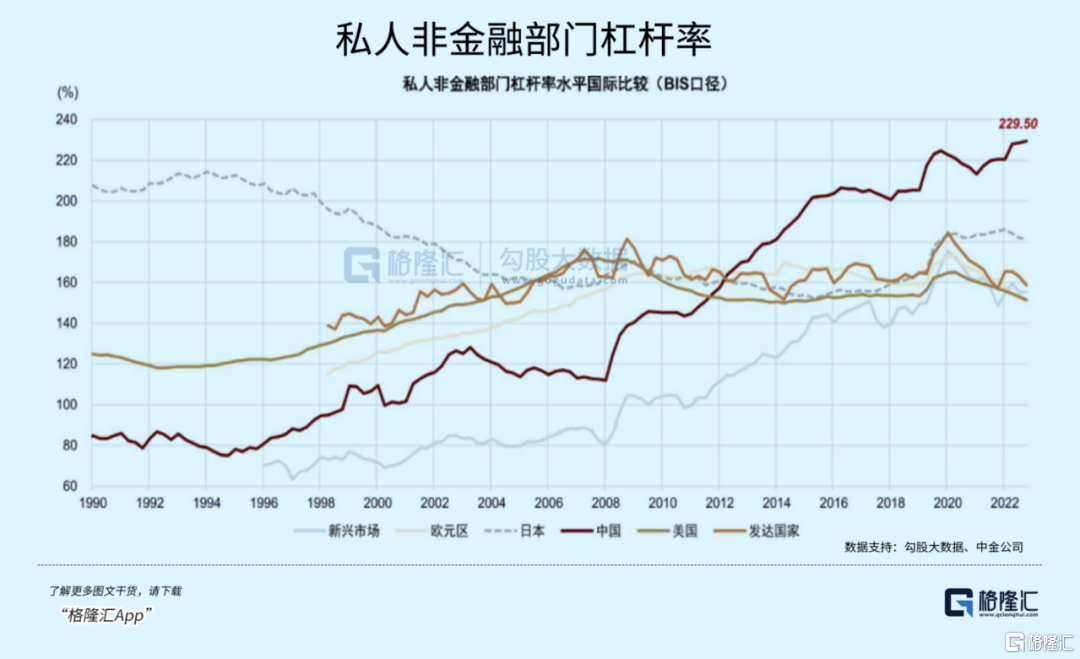

所以,原本在财务上非常保守的中国人,突然变得非常激进,全民都竭尽所能利用30年期限用满房贷额度,把杠杆加到最大。

当然,这些都是现象,造成“房价永远会涨”现象的原因是什么?

是一个故事。

在加入WTO后,中国逐渐成为世界工厂,大量出口带来了巨额外汇。这些钱如果自由在国内流通,很容易造成难以控制的通货膨胀。

解决方案之一就是把这些钱引入到大基建市场中,其中房地产就是重中之重,因为房地产能带动上下游建材、工程、家具、家电等多个行业的同步发展。

关键是怎么引。

首先是在供给侧。通过严格管控城市建设用地出让权、住宅用地规划以及容积率等指标,控制土地和房产供给量,这在一二线城市尤为突出。

这种模式带来了多方面的利润空间……因为不礼貌,略过。

我们更熟悉的是在需求端。一句话概括就是强刺激,没有条件创造条件也要上。

房价的涨幅和收入的增幅明显不匹配,正常来说中等家庭是买不起房的。

即便勉强买得起,他们是否愿意把所有积蓄都投入房产也要打问号,于是你必须要解释买房的必要性和可行性。

必要性好解决,一是开发商和各种中介通过渲染稀缺,形成“房价还要涨、一直涨,现在不买永远买不起”的预期;二是把房子和尊严、婚姻、户口、就业、入学、高考等挂钩,成为划分阶层和评价人生价值的标准,从而使人们愿意节衣缩食背债去买房。

至于可行性,就要传统(家族本位)和现代(金融工具)相结合,你现在买不起不要紧,不还有爸爸妈妈岳父岳母嘛,还有你和媳妇的后半辈子,这么多人这么长时间,总会挤出钱来的。

你说房价3万/米,你工资才万把块,不要紧,先掏空六个钱包拿出100万首付,再找银行贷200万、30年还清,本息合计600万就成了。

你说这会预支未来收入、透支未来消费,也不要紧,未来你的收入会跟着涨啊,更何况房子本身也在涨,银行都敢借你怕什么……

这就是舆论的力量。

这个故事实际是把未来多年潜在的买房需求提前到现在集中变现,是一种向未来的借贷或透支行为,但故事翻来覆去的讲,以至于绝大多数人都信以为真,进一步强化了这一循环。

回过头看,房地产市场大概就走过了这样一个过程,即供给端从总量供不应求到相对过剩,需求端靠举全家之力加杠杆强撑房价,形成一种扭曲而脆弱的均衡。

但这个故事必须回答:越晚接盘的人越吃亏,后来者的钱从哪来呢。

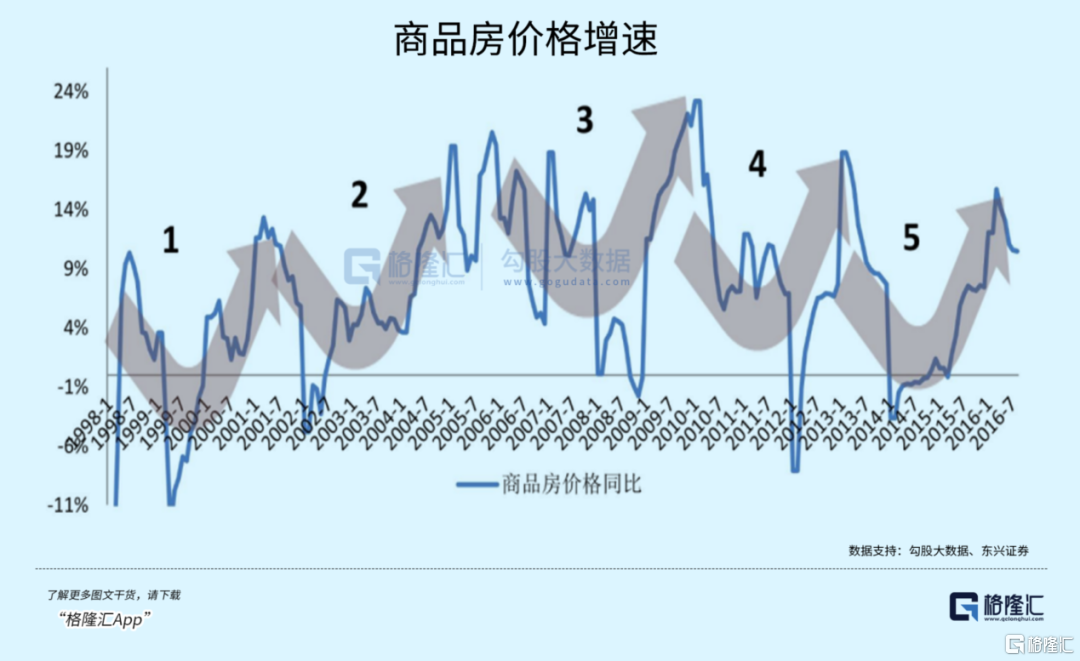

2016年前后,全国房地产去库存、棚改货币化是这个故事达到红线的标志,接下来就进入下行曲线了。

只不过这个故事太动听,形成的惯性是如此之大,2016年后房价反而涨得更猛,拐点直到2021年才出现。

02

底在哪儿?

做一个粗浅的假设。

房屋的供给量从1亿套增加到3亿套,那么正常情况下房价应从每平米3万逐渐降到1万以下,才会匹配第3亿个购房者能够接受的价格,达到新的均衡。

市场经济下几乎所有商品都会经历这样的普及过程,产量增加→价格下降,从只能由少数人享有的奢侈品变成走进千家万户的必需品,汽车、家电、数码产品莫不如此。

唯独商品房是个特例。

进一步假设。房屋供给量再从3亿套增加到6亿套,正常情况下房价应逐渐降到5千以下,也就是匹配第6亿个购房者能够接受的价格。

但由于土地价格被调控,成本难以大幅降低;需求端社会普通阶层收入过低,无论怎么刺激都不会形成有效需求。

两者叠加,造成房地产市场高库存、低成交,土地、资金、建材、劳动力固化于存货并低效配置。

更加之,由于开发商的资金主要来源于借贷,卖不出去的结果就是烂尾、爆雷;主动降价以价换量也很难,因为房价扭曲太过厉害、偏离购房者出价太远,降价少了无济于事,降多了收不回成本,所以干脆摆烂。

很多人说未来房地产市场会回归常态,每年还有庞大的改善型需求。

但是房价已远远偏离最多需求的中下层的收入水平,能“改”的早“改”完了,没“改”的没有能力“改”,所以改善型群体数量根本没那么大。

市场要回归合理区间,要么房子大幅降价,要么中下层收入大幅增长,至少收入增速要高于房价。

短期内,这两种可能性都很难达到。

这就是当下房地产市场的现状,长期过高房价和增长太慢的中下层收入无法形成均衡,从而处于一种深度的结构性过剩,必然需要经历一个长周期的深度调整。

底在哪呢?

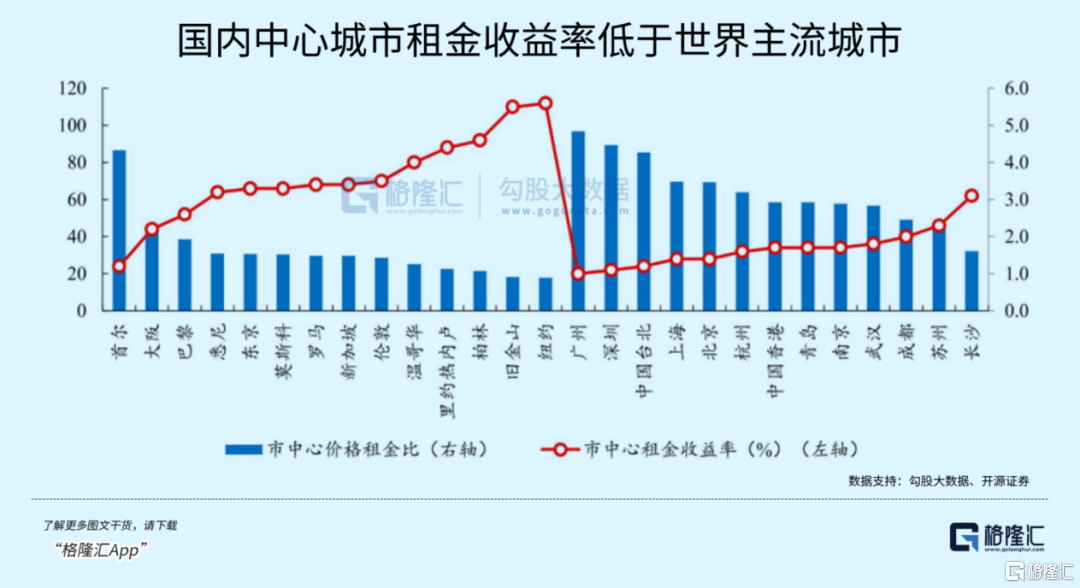

这个时间谁也不好说,但可以参考真实市场需求的一个数据:租金收益率。

实话实说,租房市场,反映的才是真实的刚性需求。

租金,反映的才是一个房子的居住价值。它虽然会涨,但至少是根据一个城市的收入水平来的。

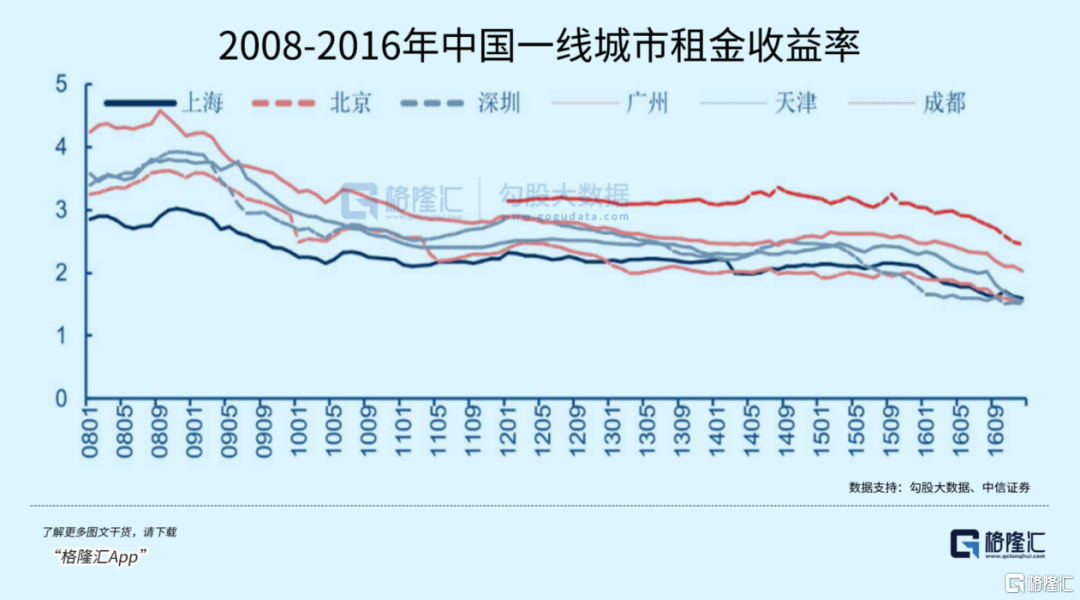

目前我国一线城市的租金回报率只有1.5%,远低于世界4.5%平均水平。

而在2008年之前,这个值还在3%-5%之间的,随后逐年降低。

这再一次说明,近十几年的房价涨幅与市场的真实需求,并不匹配。

想要回归到合理水平,要么租金(分子)上升,要么房价(分母)下降。

很明显,分子并不具备大幅上升的可能性。

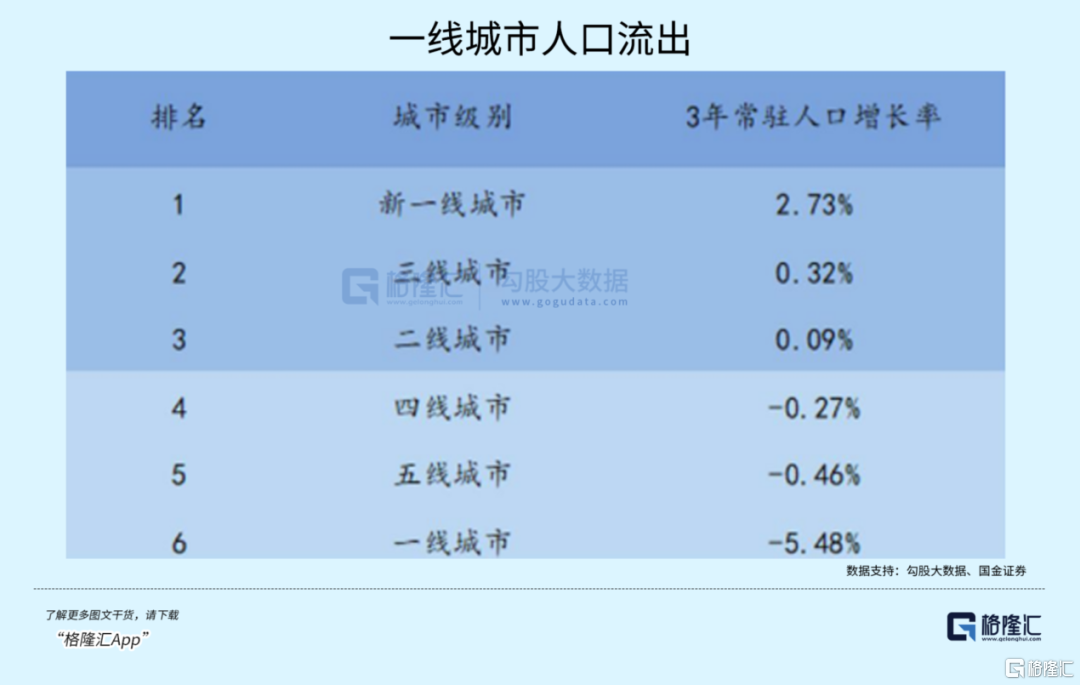

目前返乡潮盛行,一线城市人口本就处于流失的状态。这个时候要是房租涨得太快,等于直接把年轻人进入大城市的第一道门槛卡死。

这完全就是得不偿失。

这两年开始发力搞统租房,肯定不会让这种事情发生。

那就只能让分母下降,但这个降幅可能是会挺大的。

因为收益率从1.5%回归到3%,就意味着分母数值得腰斩,哪怕是回归到2%,幅度都至少得3成以上,带来的后果会怎样,大家可以想一下。

这几年这么多利好政策出台,目的就是让这个过程慢一些。

而我们普通人最好的应对方法,就是在租金收益率回归合理之前,千万别折腾。

03

尾声

时代真的不一样了。

过去十几年,很多人不买房子是因为买不起;而在未来几年,即便房子降到你买得起了,很多人也不会买。

至少可能不会贷款去炒。

个人认为值得贷款干的事,有且只有一种:扩大生产力。

俗一点,就是让赚钱的效率更高。

比如,我用锄头只能耕一亩地,贷款买辆拖拉机就能耕十亩地。

这钱花得值吗?太值了。用不了多久我就能把拖拉机的钱赚回来。

2003年之前,房子没有这种属性,所以房价炒不起来;往后几年,也大概率是这种情况。

老百姓对未来肯定是要充满信心的。但是不代表现在就去消费未来的信心,毕竟手里的仨瓜俩枣,经不起风雨。

这年头,只要你稳住,就胜过很多人了。

淹死的都是会水的,这几年,身边那些前辈,比我资深十几二十年的股海高手,很多现在比我都惨呢。

小时候总以为自己能拯救世界,长大了才发现,能安稳过日子已经是很大的本事了。(全文完)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员