文︱翠鸟资本

近期,房地产市场迎来了各项利好政策,包括降低首付比例、降低存量首套房贷款利率、认房不认贷等一系列组合拳。

还在ICU抢救的房地产行业,能否因为这一组强心剂而迅速起死回生?

绿地控股(600606.SH)近期发布了2023年半年报,公司是否已经顺利趟过雷区?

业绩继续下滑

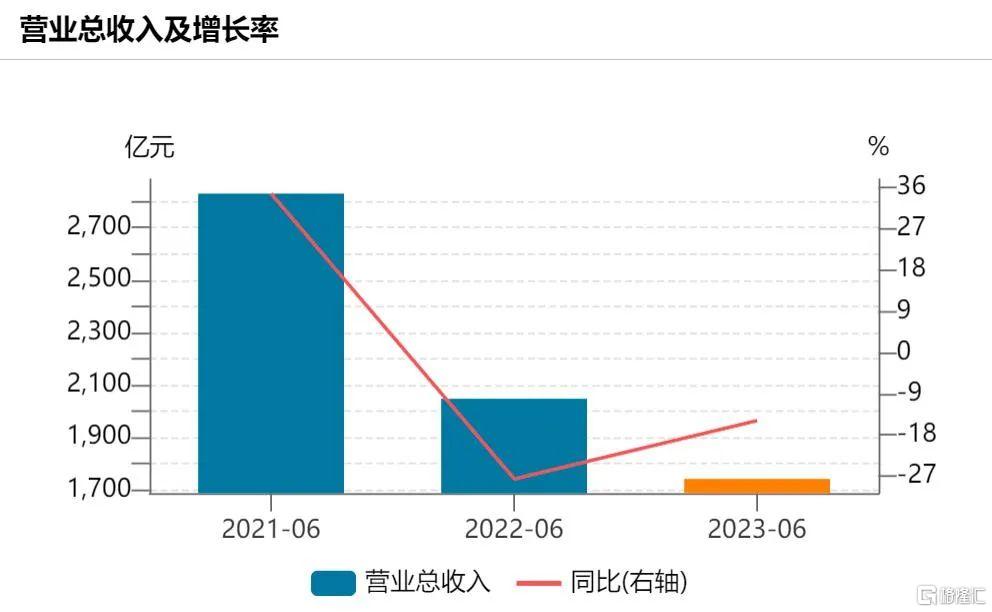

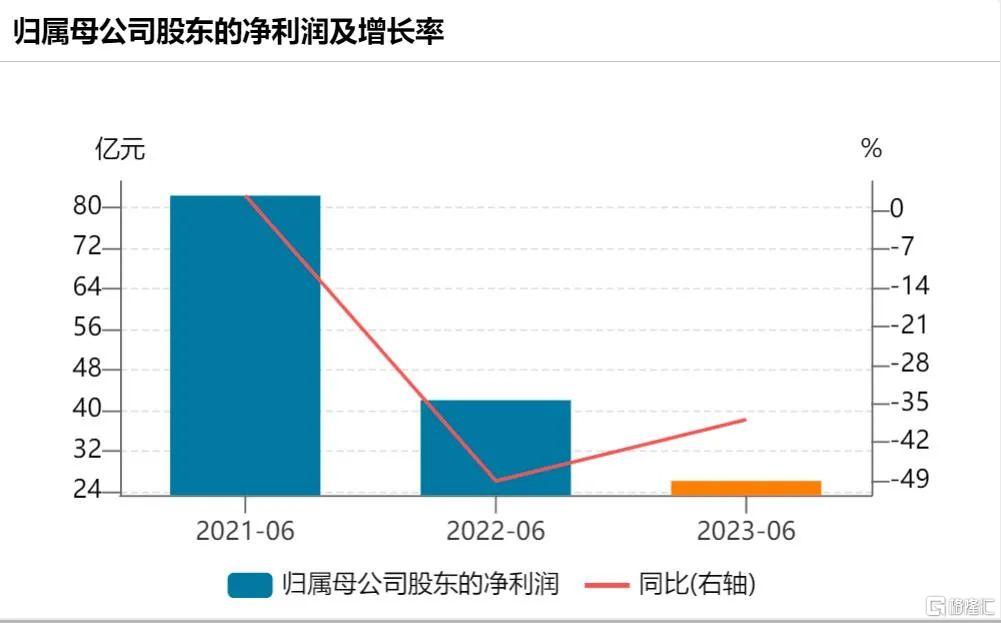

上半年,绿地控股实现营业总收入1742亿元,同比下降14.91%;利润总额61亿元,归属于上市股东的净利润约26.1亿元,同比下降37.87%;扣非净利润19.32亿元,同比降55.85%;加权平均净资产收益率2.95%,较去年同期下降1.6个百分点。

对比2022年,彼时绿地集团净利润大幅下滑83.65%,如今公司似乎暂时刹住了净利润的下滑速度,赢得了一线喘息之机。

截至报告期末,绿地控股的货币资金及交易性金融资产合计达到571亿元,资产负债率及扣除预收账款后的资产负债率下降1.87个百分点和2.46个百分点。有息负债余额降至2145亿元,较上年末再降30亿元,自“三条红线”监管政策出台以来已累计压降1737亿元。

与去年同期相比,绿地控股的负债总额约减少1700亿元,至1.03万亿元。

美元债展期后仍发生实质性违约

从压降负债的实际成果来看,绿地似乎已经渡过了最困难的时期,但仍然在爆雷的边缘不断徘徊。

2023年7月,绿地集团通过跨境担保方式发行的境外债券“绿地集团 5.875% 2026-07-03”(债券代码5769.HK,ISIN码XS1081321595)付息违约,违约金额0.18亿美元,这也是绿地集团首次发生债券实质性违约。

“绿地集团 5.875% 2026-07-03”于2014年7月上市发行,发行规模6亿美元,目前债券余额5.99亿美元,发行期限10年。

2022 年,绿地全球投资有限公司对其发行的9只境外债券(剩余未偿还金额共计32.42亿美元)进行了展期征求,其中8只境外债券(包括“绿地集团 5.875% 2026-07-03”)于2022年11月申请展期两年,1只境外债券于2022年6月到期后申请展期一年,并于2022年11月再次申请展期一年。

存续债券方面,绿地集团境内尚有2只公司债券“21绿地01”、“21绿地02”和1期资产支持证券“绿地缤纷2021-1”存续,本金余额共37.81亿元(含资产支持证券次级),其中“21绿地01”、“21绿地02”将于2024年1月面临到期兑付。

境外债方面,除已违约的“绿地集团 5.875% 2026-07-03”之外,绿地集团存续境外债券共8只,本金余额共37.19亿美元,将于2024年6月至2027年1月之间陆续到期。

总体来看绿地的债务情况,截至2023年6月末,绿地控股有息负债合计2145亿元,公司资产负债率为87.54%,较年初下降1.87个百分点;短期借款293.69亿元,同比下降1.98%。

此外,绿地控股一年内到期非流动负债为677.63亿元,同比下降15.41%,同期货币资金为633.17亿元,无法完全实现覆盖;长期借款807.01亿元,也较去年同期上升18.23%。

穆迪预计绿地集团流动性疲软

针对绿地的债务情况,穆迪在7月底发布的评级报告中表示,将绿地控股集团的公司家族评级从“Caa2”下调至“Ca”。

同时,穆迪还将绿地控股集团的子公司绿地全球投资有限公司的中期票据计划的有支持高级无抵押债务评级从(P)Caa3下调至(P)C;绿地全球高级无抵押票据的有支持高级无抵押债务评级从从Caa3下调至C。

而且,绿地香港控股有限公司的公司家族评级从B3下调至Caa2;绿地香港中期票据计划的有支持高级无抵押债务评级从(P)Caa1下调至(P)Caa3;绿地香港美元票据的有支持高级无抵押债务评级从Caa1下调至Caa3。

此外,评级展望仍为负面。穆迪分析师指出:“评级展望下调至负面反映了绿地控股集团的流动性疲软,以及穆迪预计绿地控股集团的债券持有人回收前景疲弱。”

穆迪指出,绿地集团在未来3-6个月内偿债能力较弱,财务灵活性受到限制。尽管绿地控股集团在2022年11月将其离岸债券期限延长了1-2年,但在未来12-18个月里,绿地控股集团仍然面临着巨大的债务偿还需求,包括将于2024年底到期的约9亿美元离岸债券。

穆迪预计,鉴于绿地控股集团的高债务杠杆率和运营子公司层面的大量融资,在破产情况下,其离岸债券持有人的预期回收率将较低。

此前在2022年11月,绿地集团完成全部美元优先债券的展期后,标普全球评级就将绿地控股集团有限公司担保的优先无抵押债券的长期债项评级由“C”下调至“D”(违约)。公司的长期主体信用评级仍为“SD”(选择性违约)。

标普认为,若不进行展期,绿地集团或将缺少必要资源在债券到期日足额兑付,即便进行债务展期,绿地集团依然面临在2023年底前偿还77亿元人民币境内债券的压力。

万亿债务压顶的五大难题

总体来看,绿地集团在降负债之战中,仍然面临五大难题。

首当其冲必然是高负债率。虽然已经在努力降负债,但目前公司负债仍过万亿,资产负债率仍高达87.54%,不仅短期偿债能力受到一定影响,长期债务也增加了长期偿债压力,截至6月30日,长期借款807.01亿元,较去年同期上升18.23%。

二是资金链紧张。虽然绿地集团2023年上半年累计完成销售金额633亿元,回款571亿元,但由于过去几年中大量投资,导致资金链紧张问题并未得到有效缓解。

而且由于融资政策一直收紧,绿地很难从外部获得大量的资金支持,从银行贷款到信托、私募,再到海外融资都受到了监管层严格监管。

值得注意的是,作为上海最大的房企,绿地集团却成为了欠税大户。

上海市长宁区税务局发布的一项公告显示,绿地控股集团有限公司新增2则欠税公告,其中增值税欠税总额约1021.96万元,城市维护建设税约71.53万元。

除了欠税,绿地集团还有多家下属子公司被列入失信被执行人名单,主要因为房地产开发板块多家项目公司因工程款纠纷、拖欠工程款等问题。

三是债务利息较高,增加了公司的财务成本。比如债券“21绿地01”,发行总额10亿元,期限为3年期,票面利率达7.00%。

四是债务结构不合理,短期债务和长期债务比例不平衡,导致短期偿债能力不足。

五是各项经营风险较高,绿地集团业务涉及多个领域,存在一定的经营风险,可能对公司的偿债能力造成影响。

从2023年半年报披露的营收方面来看,绿地控股目前收入构成由房地产、建筑及商品销售及其他业态组成,这些分布收入在今年中期均有所下滑,其中建筑业务较去年同期下滑25.77%。

而早在2021年年底,绿地控股宣布其所属行业类别由“房地产业”变更为“土木工程建筑业”,而原因正与基建业务收入占比已经过半相关。

绿地控股官方解释为,报告期内房地产及基建产业复苏不及预期,房地产业共收入722亿元,基建产业共实现营业收入809亿元,“受市场持续低迷、促销回笼资金等因素影响,房地产业务毛利率同比下降,基建业务与去年同期相比也出现一定程度下滑,但保持了较大体量。”

※此文为翠鸟资本原创文章,未获授权请勿转载。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员