本文首发于《财经》杂志,作者邵宇为东方证券首席经济学家,陈达飞为东方证券高级研究员;英飞咨询肖敬亮团队对此文亦有贡献;

正文

有位经验丰富的投资界前辈说,美元和石油都在涨,一定有一个是假的(因为石油是用美元定价的)。但从过去50年的周期来看,这种现象是真实存在的。

上世纪70年代以来,每当石油价格与美元指数上升周期重叠时,中东局势都出现了震荡,历史正在重演!?

经济相互依赖,既可以促进和平,也可以引发冲突。问题的关键在于,相互依赖的领域。如果是在非国家安全领域,经济相互依赖将有助于促进和平。如果是在国家安全领域,那对外依赖度的提高会增加一个国家的不安全感,从而提高彼此冲突的可能性。而石油,就是关系到能源安全与国家安全的重要元素。本文基于历史和实证的角度,考察石油价格波动对中国宏观经济,如通胀、GDP等的影响,以及有可能产生的连锁反应。

一、能源与权力的错配产生了石油政治

1859年,美国人德雷克“上尉”在宾夕法尼亚州首次使用现代技术开采出石油,标志着现代石油工业的开始。19世纪末与20世纪初,石油已被广泛运用于轮船和汽车之上,成为机器动力的主要能源。伴随着科技革命,机器大工业取代手工业生产,工业实力成为一个国家“硬实力”的主要组成部分。石油的战略价值随即显现,寻求稳定的石油供应成为各个国家的重要目标之一。无论是一战时同盟国对罗马尼亚的进攻,还是二战时德国对苏联南部的进攻和对伊朗的渗透,或者是日本对印尼的占领,以及二战后西方国家对中东地区的干预,目的都是控制当地是石油,保障国家能源安全。

著名的国际政治学者罗伯特•基欧汉认为,石油是国际合作的中心商品,是美国霸权赖以存在的基础,它的重要性甚至要高于货币和金融。正因为如此,美国不得不努力构建有益于自身的石油秩序,通过进多种方式对世界重要石油生产国进行渗透。但是,随着二战后民族运动的兴起,独立后的石油生产国希望通过加强内部合作,垄断石油供给,获取经济利益和外交话语权。冲突随即产生。

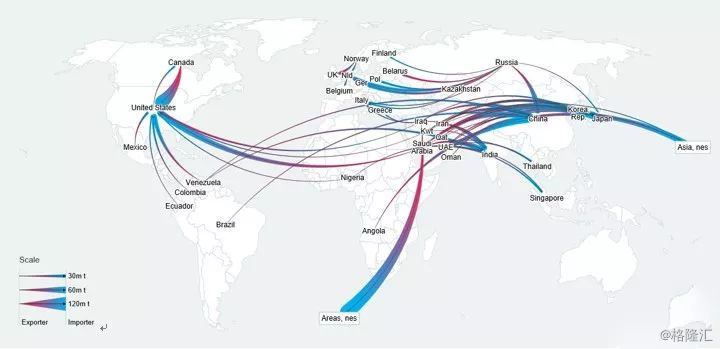

图1表示的是全球石油进出口网络。根据2016年的数据,石油出口量排名为:沙特阿拉伯、伊拉克、俄罗斯联邦、阿联酋和加拿大;石油进口排名为:中国、美国、印度、日本和韩国。进口国的排名与经济实力有较高的匹配,但出口国却集中在中东、俄罗斯、非洲或者是拉丁美洲这些地区。2015年以前,美国长期占据石油进口第一大国的位置。但从2016年开始,中国反超美国,成为世界第一大石油进口国,当年进口量3.75亿吨,且进口依赖度高达70%。正是能源与权力分配不均的状况,导致了石油危机的周期性爆发。

对于中国,从2017年最新的数据看,中国进口石油主要来源于俄罗斯、沙特阿拉伯、安哥拉和伊朗等。美国在5月份已经退出伊朗核协议,8月份又发布了对伊朗制裁的声明。声明称,对伊朗能源部门的制裁于11月5号开始生效,措施可能就包括石油禁运。另外,美国与俄国的关系也面临较多不确定性。除此之外,叙利亚问题也可能使得中东政局不稳。总之,中美贸易纠纷不断升级的当下,不论是从宏观经济,还是从能源安全角度来说,石油问题都是关系到中国能否协调好内外均衡的关键要素。

图1: 2016年全球石油“相互依赖”网络

数据来源:联合国

二、地缘政治、美元周期与石油价格

地缘政治事件通过影响供求关系,影响石油价格。同时,由于石油以美元来定价,美元的强弱也是影响石油价格的重要因素,而影响美元指数的因素又包括美国经济、通胀和利率的相对走势。

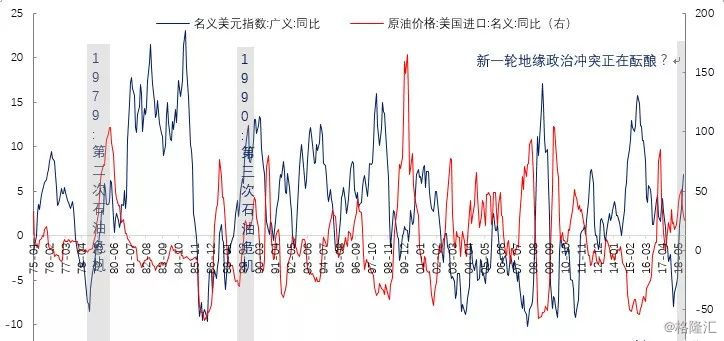

一般来说,美元是原油的“镜像”,美元上涨与原油价格下跌是联系在一起的。但历史上也存在美元与原油价格同步上升的时期。从图2可以看出,几乎每一次牵涉到重要石油生产国的地缘冲突事件——1973年第一次石油危机(图表未显示),1979年第二次石油危机和1990年海湾战争,都会引发石油价格和美元指数同步上升。只是,二者上升的逻辑是不一样的。前者源于供给冲击,后者则更多的是因为避险情绪、美国宏观经济的基本面,以及美联储货币政策的影响。油价上升和强势美元,对于新兴市场的石油净进口国来说,是双重冲击。一方面,油价上升或引发输入型通胀,同时还会消耗更多的外汇储备。美元升值的另一面,是本国主权货币的贬值。如果市场形成一致性预期,将诱致资本流出,影响国内资产价格稳定。而且,本币贬值与进口成本增加还形成了一个负反馈循环。

图2:美元指数与石油价格同步上升期,与地缘政治事件重叠

第一次石油危机

1973年10月6日午后两点,埃及和叙利亚分别从南北两个方向同时向以色列发起进攻,第四次中东战争爆发。此时正值美苏冷战之际,叙利亚和以色列的背后,分别是苏联和美国。苏联的战略目标是将美国逐出中东,同时还要阻止埃及与美国结盟。而美国既要支持以色列,又要照顾阿拉伯国家的尊严,确保其石油供应。当时一位美国官员说,最好的结果是,“以色列获胜,但在战争中被打的鼻青脸肿。”战争持续了两个星期,美苏双方促成了联合国下达停火决议,24日正式生效。

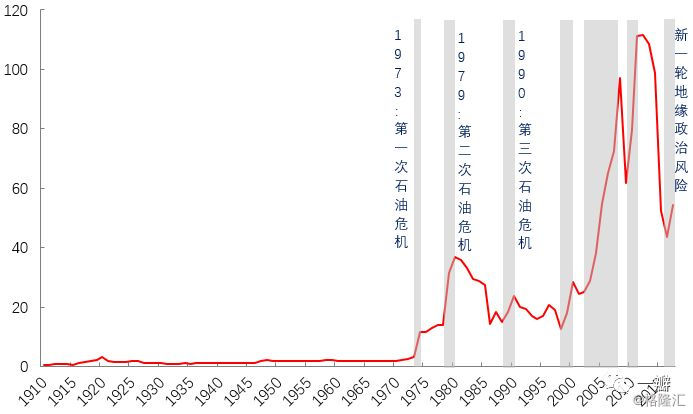

图3: 百年原油价格走势与地缘政治风险

数据来源:Wind,东方证券

数据说明:1910-1944年采用美国国内初次采购原油平均价格、1945-1983年采用阿拉伯轻质原油的塔驽拉港离岸(FOB)牌价,1984至今采用布伦特DTD价格。

10月8日,即战争的第3天,是西方石油公司代表与OPEC产油国在维也纳就石油价格进行谈判的日子。石油生产国的目的是提高油价,国际石油公司正好相反,他们想压低油价。OPEC的代表们表示,要将每桶石油的价格从3美元加到6美元,涨幅100%。而石油公司只希望加45美分,涨幅15%。谈判不到一星期就破裂了。

16日,OPEC谈判小组在科威特集会,单方面宣布将每桶石油价格从3.011美元提高到5.119美元,增幅70%。17日,阿拉伯产油国继续讨论,决定以9月的产油量为参考,每个月削减5%的产量,直到以色列从1967年占领的阿拉伯土地上撤军。19日,美国国会通过了向以色列提供22亿美元的紧急军事援助法案,激怒了费萨尔国王,沙特立即宣布对美国实行石油禁运,同时削减10%的石油产量,第2日又将其变更为20%。紧随其后,共有10个阿拉伯国家宣布对美国实施石油禁运。至此,第一次石油危机全面爆发,原油价格从1973年的每桶不到3美元涨到1974年的13美元,涨幅超过300%,高峰时超过20美元。

阿以战争、提价、禁运和减产促成的第一次石油危机,直到1974年3月18日,阿拉伯国家才宣布结束对美国的禁运。国际石油秩序完成了转换,产油国开始了当家作主的日子。但是,风筝的那根线仍然掌握在美国手里,那就是美元。从此,全球化的博弈就多了一个石油的维度。

第二次石油危机

1977年4月,美国中央情报局发表了一份能源报告,称OPEC和苏联的可探明石油储量将在1985年前后触顶,之后,石油将供不应求。1年后,洛克菲勒基金会也发布了一份类似的能源报告,称“世界将逐渐经历石油长期紧张的局面。”这为石油价格上涨奠定了理性和感性的基础。发酵于1978年的伊朗伊斯兰革命成为点燃油价飞涨和第二次石油危机的导火索。

1950年代初,摩萨台领导的石油国有化运动失败后,巴列维重新掌权,积极寻求美国的支持,开启了类似于土耳其“凯末尔革命”的进程,在伊朗推行西方化和世俗化的国策。这激起了伊朗民众的强烈反对,他们认为巴列维是美国的代理人和傀儡。巴列维政权一直不稳定。自70年代油价上涨以来,巴列维将大量石油收入用于向美国购买一切能够买得到的军事装备,以镇压国内的反叛运动。由于石油收入均流向了少数利益集团,两极分化日益严重,伊朗国内不满情绪日益高涨。政府实施高压措施,秘密警察萨瓦克(Savak)对异见分子进行迫害。而此时,担任美国总统的卡特,推行人权外交,开始疏远与伊朗的关系,并对伊朗施压。巴列维政权危在旦夕。

此时,被巴列维驱逐出境的伊斯兰教领袖霍梅尼在伊朗重新获得了极高的人气。他批判巴列维政府的西方化和世俗化政策是道德的堕落,鼓吹用伊斯兰教净化伊朗社会,建立以伊斯兰教为国教的政教合一的国家。霍梅尼的政策主张得到了广泛的拥护,但却遭到了官方媒体的抨击,霍梅尼本人也遭到了人生攻击,他的家乡圣城库姆还举行了游行示威。政府军对其进行了镇压,不少示威者被枪杀。伊斯兰教什叶派规定,对死去的穆斯林进行40天的哀悼。示威者计划,每一轮哀悼的最后一天,举行新的示威游行。这样,一轮接一轮的哀悼和游行在全国范围内蔓延。7月下旬,13个城市集体发生暴动,政府开展了更大范围的镇压。9月8日,被称为“黑色星期五”,伊朗首都德黑兰发生血腥屠杀,政府军开始禁止一切政治集会。但是,趋势已经无法逆转。至12月底,全国有1700万人举行游行,一些精锐部队加入了反对阵营,呼吁霍梅尼回国,要求巴列维下台。

石油工人爆发了大面积的罢工,停止石油生产和出口。1978年10月份,伊朗最主要的石油区“菲尔兹”爆发大罢工。到11月份,伊朗石油出口从每天的450万桶锐减到100万桶。12月底完全停止出口,欧洲石油现货价格开始上涨,最高到了45美元/桶。至此,因为伊朗民族革命导致的石油停运触发了第二次石油危机。全球原油均价从1978年的14美元/桶增加到了1979年的35美元,涨幅150%。1980年底最高峰时,油价达到了45美元。

1979年1月,巴列维离开伊朗,开始了流亡的生活,后辗转到美国治病。1979年 11月4日,伊朗德黑兰大学的学生占领了美国驻伊大使馆,扣押了52名美国大使馆的工作人员作为人质,要求美国交出正在美国治病的巴列维作为交换。但卡特政府拒接了,美伊关系紧张加剧。12日,卡特政府冻结了伊朗在美国的资产,禁止从伊朗进口石油,并向经合组织施压,要求其对伊朗实施经济制裁。15日,伊朗反制美国,解除了与美国石油公司的合同。1980年9月22日,趁伊朗国内局势混乱之际,伊拉克对其发动军事进攻,两伊战争爆发。中东局势更加不明朗。

又一次,中东石油危机使整个西方国家爆发了能源危机,石油短缺和价格上涨的供给侧冲击引发了经济上的“滞胀”局面。美国是石油进口大国,该症状最为明显。1979年春夏之交,美国国内的石油形势就开始紧张起来。据新闻报道称,最先出现问题的加利福尼亚州,共有1200万辆车在排队加油。据丹尼尔•耶金的估计,1979年上半年,因排队加油,全美国每天就要浪费掉15万桶石油。

在此背景之下,欧、美、日等石油消费大国开始加强协作,对石油进口和消费采取一种克制的态度,从需求侧缓解供给下降的压力,石油价格从1982年开始回落,第二次石油危机的阴影悄悄退去。

第三次石油危机

整个80年代,石油价格基本处于下行区间,最低达到10美元/桶。石油生产国的国际话语权也随着油价的下跌而被削弱,欧美日等消费国再一次掌握主动权。1990年8月,伊拉克入侵科威特,海湾战争爆发,并引发了第三次石油危机。在这次石油危机的最初三个月中,石油从每桶14美元上涨到40美元。但与前两次危机不同,石油生产国并没有站在一条战线上。中东的其它石油生产国,如沙特等,开始增加产量。同时,西方国家也采取了应急措施,国际能源机构每天向市场投放250万桶原油,也起到了一定的缓冲作用。所以,第三次石油危机仅仅持续了3个月左右的时间,对经济的冲击并不明显。随后,油价一直下跌到15美元左右,危机逐步缓解。

三、量化研究:石油价格上涨对中国宏观经济的冲击

历史观之,纵使背景有差异,影响机制也各不相同,但每一轮石油危机前夕以及危机过程中,美元和石油几乎总是会同步上涨。

特朗普在2017年发布的《国家安全战略报告》中,称伊朗为 “流氓政权”,称中国和俄罗斯为“修正主义国家”,认为中国是美国的“战略竞争者”。2018年以来,美国掀起了主要针对中国,但面向全球的贸易战。中国、俄罗斯、伊朗和叙利亚等是其主要遏制对象。

从2017年的数据来看,俄罗斯和伊朗分别是中国的第1大和第4大进口石油来源。而美国对伊朗的石油禁运,对叙利亚的军事行动,又会影响整个中东局势,这又将影响沙特(第二大进口国)对中国的出口。2017年6月份以来,布伦特原油价格已经从当时的45美元,升到当前的85美元,涨了近1倍。而且,18年以来的强势美元还起到了隐藏部分涨价的作用。那么,新一轮的石油危机是否正在酝酿之中?石油价格上涨,到底在多大程度上会影响到国内的价格水平?输入型通胀是否会引发“滞胀”?弄清楚这个问题,对当下中国政策决策有重要意义,因为在美国加息和美元强势的背景下,中国之所以能够维持相对适度的流动性环境,没有跟着美国加息,从而为去杠杆政策和各项改革营造一个相对合宜的环境,主要原因之一就在于通胀水平仍然处于低位。

图4:中国原油进口来源

数据来源:联合国

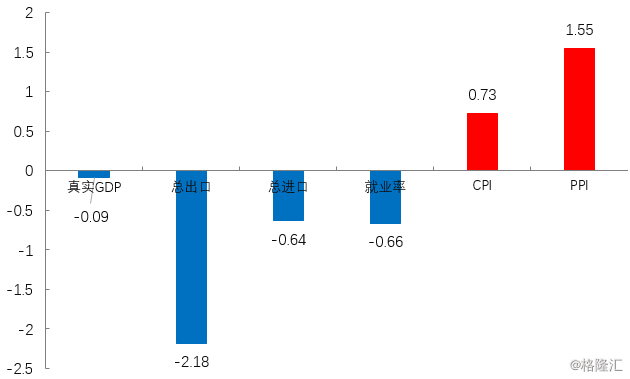

我们与英飞咨询肖敬亮团队构建了可计算一般均衡模型(CGE),模拟油价上涨对中国的通胀等宏观经济变量和石油产业链的影响。以下结果为假设油价上涨到100美元/桶时,中国经济面临的冲击。如图5所示,石油价格上涨,对GDP、进出口和就业都会造成一定负面影响,我们更为关注的是其对CPI和PPI的正面冲击。模拟的结果显示,相对于没有石油冲击的情况下,CPI将上涨0.73个百分点,PPI上涨幅度更大,为1.55个百分点。

图5:石油价格上涨到100美元/桶对国内宏观经济的冲击

数据来源:模拟结果

另外,我们还模拟了石油价格上涨对国内石油产业链的影响。结果显示,国际石油价格上涨,会导致中国石油进口量下降,同时也会刺激石油和天然气行业的利润增加,并用增加投资的方式来部分替代石油进口。石油行业的行业总产出上涨19.28,投资增加23.11%。但是,收益主要集中在上游开采部门,下游精炼石油和石油加工行业则受到负面冲击。虽然石油进口量下降,但进口石油的总支出却不敌价格上涨的影响。根据厦门大学中国能源政策研究院林伯强预计,国际油价每上涨1美元/桶,我国就要多支出30亿元,这对外汇储备又构成一定压力。在通胀预期的复合背景下,货币政策可能不得不在稳定人民币汇率和国内风险资产价格上做出一定的倾斜。

截至今日,美元对人民币价格又站上了6.93高位,国内又一次掀起了“保汇率还是保房价”的讨论。其中,增加人民币汇率弹性,扩大浮动区间的声音逐渐占上风,不应该阻止人民币“破7”成为其政策主张。另一面,即使本轮人民币贬值是由基本面驱动的,美国仍时不时地拿出“汇率操纵国”的标签威胁中国。同时,央行方面也担心形成单边贬值的一致性预期,所以,仍在采取一些列措施在人民币贬值的路上“撒沙子”,如提高外汇风险准备金率,重启逆周期调节音字等。所以,货币政策也是“骑虎难下”。

我们认为,相对于国内的去杠杆和稳定风险资产价格,防范金融风险的任务来说,在通胀压力显现的背景下,允许由基本面决定的人民币汇率的适度贬值,或许是缓解国内各方压力不得已而为之的举措。但前提是,必须多资本账户做压力测试。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员