机构:招银国际

评级:买入(维持)

目标价:3.52港元

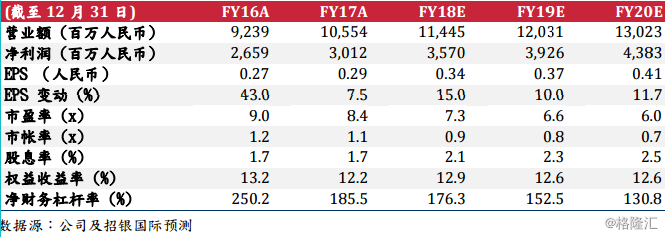

因一次性损益影响,净利润略低于预期。华能新能源公布了 2017 财年业绩。收入同比增长 14.2%至 105.54 亿元人民币,主要由风电发电量同比实现 15.0%增长至 21,191 亿千瓦时所驱动。其他净收入增长 45.7%至 4.69 亿元人民币,主要源于政府补助和风机供应商补偿收入增加所致。 2017 年运营费用支出为人民币 53.72 亿元,尽管与我们的预测相符,但其中还包括了山东长岛风电27.2MW 项目拆除所带来的一次性损失 2.04 亿人民币。财务费用净额比我们的估计高 13.9%,主要是由于公司新建产能增长放缓导致利息资本化程度较我们预期更低。2017 年公司实现纯利为人民币 30.12 亿元,较我们此前预估低 4.7%。如果将山东长岛项目损失回拨,我们测算核心净利润为人民币32.16 亿元,表明核心盈利符合我们预期。

风力利用小时持续增加。 2017 年华能新能源录得风力利用小时同比增加 116小时至 2,082 小时。管理层解释,利用小时数增长的来源有三项,包括 1)通过技改提质增效增加存量风电项目利用小时数 19 小时; 2)限电率降低带来利用小时增加 56 小时; 3)新建项目效率较高带来利用小时增加 43 小时。对于2018 年运营展望,公司的风电利用小时数指引为 2180 小时,而限电率则从2017 年的 8.3%进一步改善至 2018 年的 5.0%。在电力市场电量销售方面,公司销售电量参与市场销售的比例为 30.8%,市场化销售平均电价折扣为17.3% 。基于最近新颁布的可再生能源配额制政策将为新能源带来更多的电力消纳空间,我们预计公司将可能进一步参与更多的市场化电量交易,以获取更多的边际收益。

2018 年装机容量维持温和增长。华能新能源在 2017 年新增装机方面仅实现462 兆瓦的风电和 45MW 的光伏装机。对于 2018 年新增装机指引,管理层给予的新增装机仅为计划实现并网 450MW 风电和 100MW 光伏装机,显著低于市场预期。管理层解释,2016/17 年的容量增长缓慢是暂时性的,主要是由于能源局和地方政府对部分区域因电力消纳形式及可再生能源配额要求收紧当地的装机规划,以避免区域性限电风险增加(我们推测主要集中在西南区域)。对于 2019 年及以后的新增装机规模,管理层认为每年 1-1.5 吉瓦的新增装机增,以公司目前的规模和负债水平将较为适宜。

上调目标价至每股 3.52 港元。我们预计华能新能源 2018 年的风电发电量将同比增长 9.2%,基于 1)利用小时数增加 4.7%,以及 2)有效装机容量增长4.3%。根据公司给予的新增装机指引,我们将 2018/19 年盈利预测分别下调6.7/10.0%至人民币 35.70/39.26 亿元,同时我们的 DCF 目标价则相应提高至每股 3.52 元。我们的目标价对应 2018 年市盈率和市净率分别为 10.4 倍以及1.1 倍。我们认为计能源局刚刚颁布的可再生能源配额制政策将为华能新能源存量风电资产的运营效率提升带来更多潜力,我们预计公司将因此获得较为强烈的价值重估机会。重申买入评级。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员