一、一周市场表现回顾

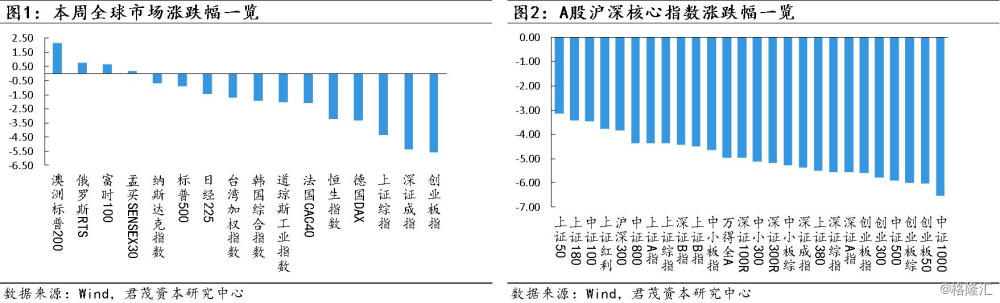

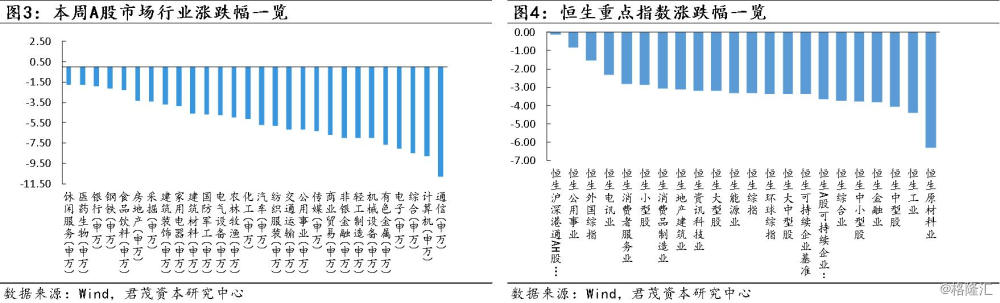

本周全球市场尤其是A股和港股市场出现较大程度的下跌。国内方面,主要是前期公布的宏观经济数据不及预期导致对宏观经济的担忧持续发酵以及政策层面对“去杠杆”压力的集中反应;国外方面,中美贸易战的持续常态化发展,市场对中美贸易战升级的担忧仍然难以短时间内消除。本轮市场的集中下跌仍然延续了之前的风格,小市值尤其是高估值、高质押率股票的集中释放,加大了整个市场的恐慌情绪。

针对近期市场的集中下跌,较多投资者对股票市场的未来持极度悲观态度。当前的市场到底处于何种位置,未来的下跌空间有多大?这些都是投资者非常关心的问题。因此,我们有必要通过对比当前A股市场与A股历史上的几大重要底部做一个纵向比较以及与全球重要股指做一个横向比较,对当前A股市场所处的位置有一个更加理性的认识。

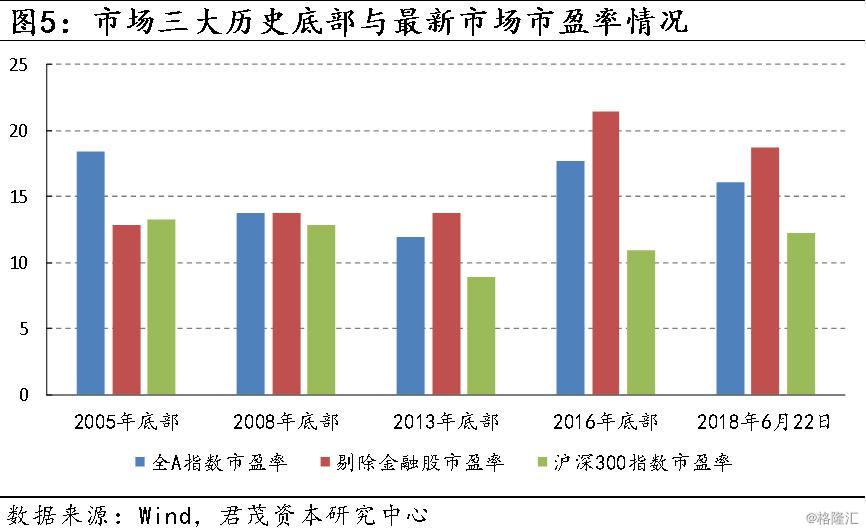

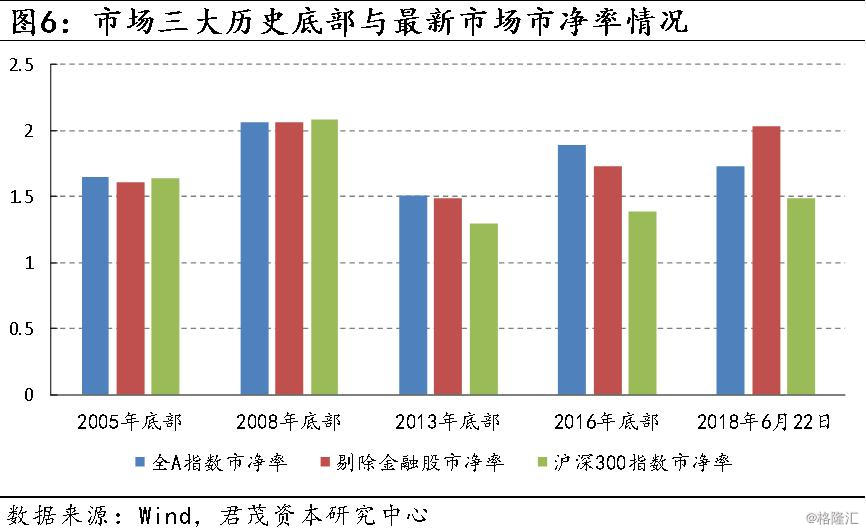

上证指数的历史上有三个比较明显的历史底部和一个股灾性底部,分别是2005年历史性底部998点、2008年历史性底部1664点、2013年历史性底部1849点、2016年股灾底部2638点。

(一)市盈率层面对比

从上图可以看出,除沪深300指数市盈率略高于2016年股灾底部时期,全A指数、剔除金融股后全A指数的市盈率均已经低于2016年股灾底部时期;而全A指数市盈率也已经低于2005年底部时期,与2008年底部时期大致相当。

(二)市净率层面对比

从上图可以看出,最新的市净率情况与A股四次底部大致相当。当前的市净率情况略高于2013年底部时期,与其他的底部时期大致相当,并且全面低于2008年金融危机时期底部。

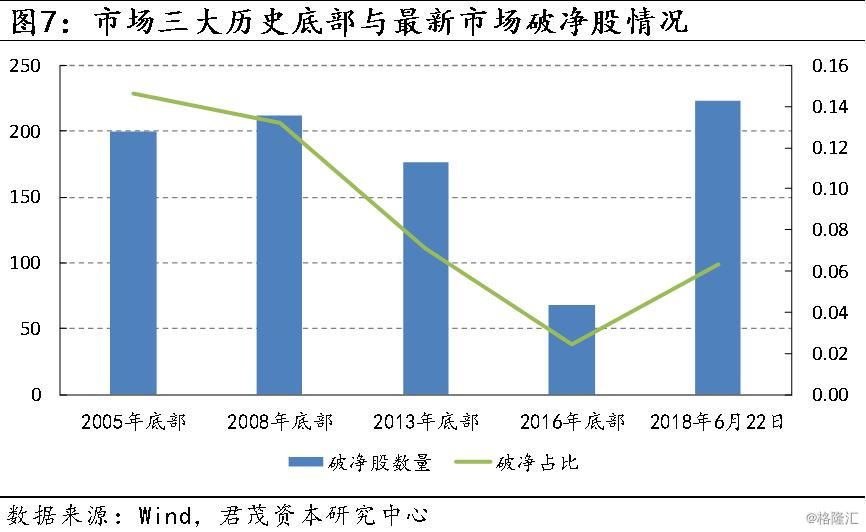

(三)破净股比例对比

截至最新,两市破净股已经多达223只,超过上证指数998点、1664点、1849点、2638点时期的200只、212只、176只、68只。

从破净股数量占全部A股的比例来看,破净个股数量比例仍处于相对低位,目前市场破净股占全市场比例为6.32%,与上证指数1849点时期的7.13%大致相当,高于上证指数2638点时期的2.42%,但大幅低于上证指数998点时期、1664点时期的水平,分别为14.64%和13.23%。

(四)全球估值横向对比

对比全球重要指数,A股市场估值水平也具优势。数据显示,截至最新,上证指数滚动市盈率为13.04倍,位居全球重要指数倒数第四位,大致只有道琼斯工业指数的一半水平,后者市盈率为24.96倍。深证成指市盈率也低于美股三大指数,为21.84倍。

市净率同样显示了A股市场的低估程度。上证指数市净率为1.45倍,同样位居全球重要指数倒数第四位,而道琼斯工业指数市净率为3.98倍。深证成指市净率2.50倍,同样远低于美股三大指数。

通过对A股主要指数的历史纵向对比及对全球重点股指的估值横向对比来看,君茂资本仍然维持前期的主要观点不变,从估值收缩空间来看,A股市场的下行空间并不大,近期市场的下行主要诱因均来源于事件性冲击的集中打击所致。考虑到“去杠杆”政策的推进并非朝夕之功,未来A股市场仍然是结构性分化行情,一方面优先选择低负债、现金流稳健的行业龙头白马;另一方面对资产进行全球配置。

二、估值及资金流向

(一)市场估值

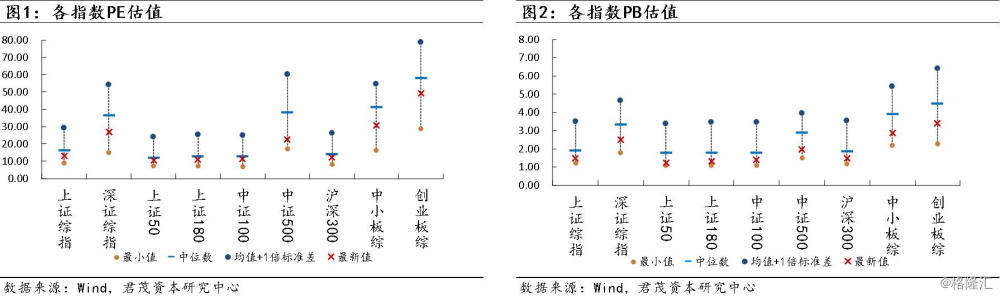

从市盈率角度来看,本周估值前两位的板块和对应估值分别为创业板综(49.07X)和中小板(30.77X),估值最低的两个板块和对应估值分别为上证50(10.19X)和上证180(10.85X)。

本周市盈率最新值/中位数最高的板块为上证50(10.19X,89%)和沪深300(12.22X,88%),最低的板块为中证500(22.22X,59%)和深证综指(26.6X,73%)。

从市净率角度来看,本周估值前两位的板块和对应估值分别为创业板综(3.40X)和中小板(2.85X),估值最低的两个板块和对应估值分别为上证50(1.24X)和上证180(1.31X)。

本周市净率最新值/中位数最高的板块为沪深300(1.48X,80%)和中证100(1.40X,80%),最低的板块为中证500(1.97X,69%)和上证50(1.24X,72%)。

(二)资金流向

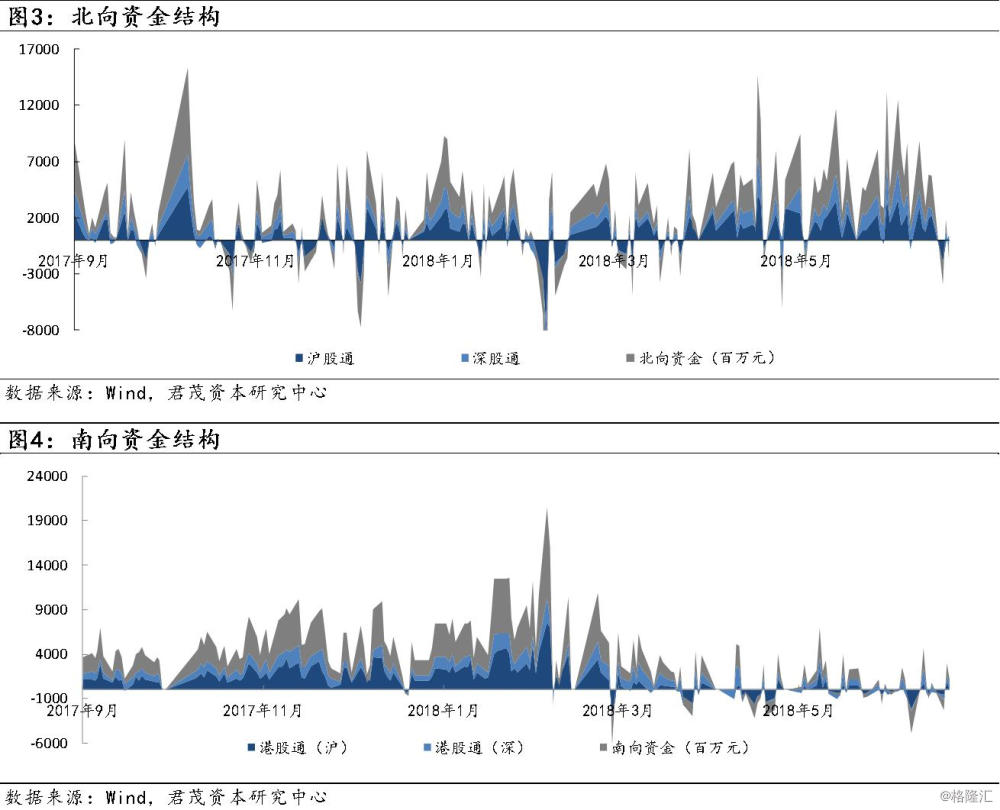

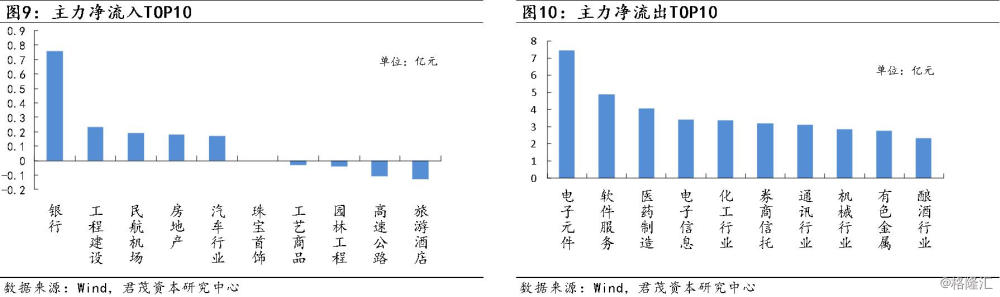

陆股通资金方面,北向资金本期转为净流出,而南向资金连续两周净流入,北向资金本期净流出16.73亿元,南下资金本期净流入17.46亿元。从A股主力资金动向可以看出,本周仅有5个行业为资金净流入,主要流入银行(维稳需求,0.75亿元),此外工程建设、民航机场、房地产、汽车行业等有资金小幅流入,资金流出主要为TMT、医药、化工、券商信托等行业,其中电子元件流出达7.5亿元。

个股层面,根据十大成交活跃个股的资金流向情况统计来看,北向交易方面,资金主要流入防御类板块如家电(格力电器、美的集团)、白酒(贵州茅台、洋河股份)等,此外中国平安、伊利股份、格力电器、恒瑞医药、潍柴动力等也有少量资金流入。资金流出主要以上海机场、万科A、海螺水泥、白云机场、中国国旅等为代表。陆股通持股方面,本周增幅最大的大参林,当周增仓1.78%至3.98%,其次为贝瑞基因、蓝思科技、完美世界等,持仓周增均在1%以上。

南向交易方面,南下资金净买入最多的是华润啤酒(5.72亿,上期4.31亿),其次为中国神华(5.69亿)。资金流出主要是腾讯控股(-40.92亿)、中芯国际(10.31亿)、建设银行(8.44亿)。港股通持股方面,单周持股比例增幅最大的为拉夏贝尔(单周增2.82%至17.15%)。

(三)行业估值

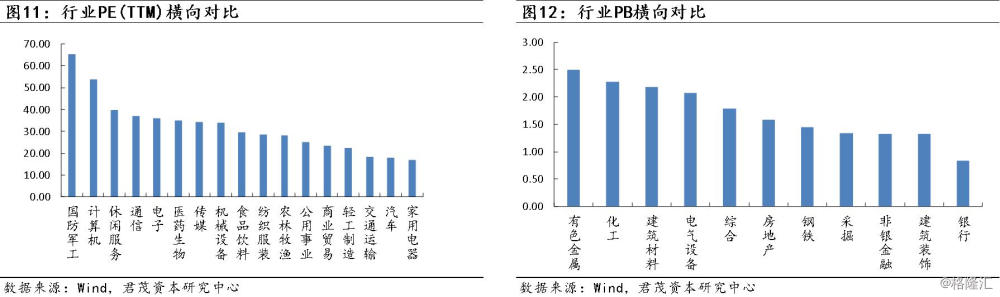

市盈率:横向来看,各行业PE排名同上期一致,但数值均有小幅回落。当前估值最低的行业为家电16.22x,其次为汽车16.53x、交通运输16.89x、轻工制造20.01x、商业贸易21.68x,估值较高的行业为国防军工58.99x、计算机46.40x、休闲服务38.05x;纵向来看,同历史中位数相比,目前商业贸易、轻工制造、传媒、农林牧渔、家电5个行业相对低估,最新值/中位数分别为63%、63%、67%、70%、78%。交叉来看,家电和商业贸易两行业估值仍处于低估区间。

市净率:横向来看,当前银行、非银金融、建筑装饰三个行业估值较低,分别为0.82x、1.27x、1.27x,有色、化工、建筑材料三行业估值最高,分别为2.22x、2.09x、2.08x;纵向来看,同历史中位数相比,目前非银金融、电气设备、银行三个行业处于低估状态,PB最新值/中位数分别为52%、52%、55%。交叉来看,当前银行股估值依然处于低位。

三、热点事件

(一)7月5日实施定向降准,可释放资金约7000亿元

为进一步推进市场化法治化“债转股”,加大对小微企业的支持力度,中国人民银行决定,从2018年7月5日起,下调国有大型商业银行、股份制商业银行、邮政储蓄银行、城市商业银行、非县域农村商业银行、外资银行人民币存款准备金率0.5个百分点。鼓励5家国有大型商业银行和12家股份制商业银行运用定向降准和从市场上募集的资金,按照市场化定价原则实施 “债转股”项目。支持“债转股”实施主体真正行使股东权利,参与公司治理,并推动混合所有制改革。定向降准资金不支持“名股实债”和“僵尸企业”的项目。同时,邮政储蓄银行和城市商业银行、非县域农商行等中小银行应将降准资金主要用于小微企业贷款,着力缓解小微企业融资难融资贵问题。

中国人民银行有关负责人就定向降准支持市场化法治化“债转股”和小微企业融资答记者问。

1.此次定向降准支持市场化法治化“债转股”和小微企业融资的具体内容是什么?

答:此次定向降准主要有两方面内容:一是自2018年7月5日起,下调工行、农行、中行、建行、交行五家国有大型商业银行和中信银行、光大银行等十二家股份制商业银行人民币存款准备金率0.5个百分点,可释放资金约5000亿元,用于支持市场化法治化“债转股”项目,同时撬动相同规模的社会资金参与。相关银行要建立台账,逐笔详细记录市场化法治化“债转股”实施情况,按季报送人民银行等相关部门。二是同时下调邮政储蓄银行、城市商业银行、非县域农村商业银行、外资银行人民币存款准备金率0.5个百分点,可释放资金约2000亿元,主要用于支持相关银行开拓小微企业市场,发放小微企业贷款,进一步缓解小微企业融资难融资贵问题。金融机构使用降准资金支持“债转股”和小微企业融资的情况将纳入人民银行宏观审慎评估。

2.此次定向降准支持市场化法治化“债转股”和小微企业融资的主要考虑是什么?

答:此次定向降准是落实6月20日国务院常务会议的有关部署。今年以来,市场化法治化“债转股”签约金额和资金到位进展比较缓慢,考虑到国有大型商业银行和股份制商业银行是市场化法治化“债转股”的主力军,可通过定向降准释放一定数量成本适当的长期资金,形成正向激励,提高其实施“债转股”的能力,加快已签约“债转股”项目落地。同时,当前我国小微企业融资难融资贵问题仍较为突出。邮政储蓄银行和城市商业银行、非县域农商行在支持小微企业方面发挥着重要作用,对其实施定向降准,有利于增强小微信贷供给能力,增加银行小微企业贷款投放,降低小微企业融资成本,改善对小微企业的金融服务。总的来看,此次定向降准有利于稳步推进结构性去杠杆,有利于加大对小微企业等薄弱环节的支持力度,属于定向调控和精准调控。人民银行将继续实施好稳健中性的货币政策,为高质量发展和供给侧结构性改革营造适宜的货币金融环境。

3.定向降准资金支持的“债转股”项目应满足哪些条件?

答:人民银行鼓励十七家大中型商业银行使用定向降准资金,支持充分体现市场化和法治化原则的“债转股”项目,以下几条是需要注意的:一是实施主体在“债转股”项目中应当实现真正的股权性质投入,而不是仍然以获取固定收益为目的的“债转债”,也就是说,不支持“名股实债”的项目;二是鼓励相关银行和实施主体按照不低于1:1的比例撬动社会资金参与“债转股”项目;三是“债转股”有关股份以及相关债务减记要严格遵循市场化定价,按照法律法规,由项目相关参与方协商确定;四是支持各类所有制企业开展市场化法治化“债转股”,相关实施主体应真正参与“债转股”后企业的公司治理,促进其公司治理水平的提高,同时推进混合所有制改革;五是实施“债转股”项目应当有利于改善企业资产负债结构,恢复企业发展动能,不支持“僵尸企业”债转股。

(二)6月27日发布5月工业企业利润数据

此前发布的数据显示,1-4月份,全国规模以上工业企业实现利润总额21271.7亿元,同比增长15%,增速比1-3月份加快3.4个百分点。

在41个工业大类行业中,29个行业利润总额同比增加,1个行业持平,11个行业减少。煤炭开采和洗选业利润总额同比增长15.5%,石油和天然气开采业增长2.1倍,农副食品加工业增长2.1%,纺织业增长1%,石油、煤炭及其他燃料加工业增长19.6%,化学原料和化学制品制造业增长23%,非金属矿物制品业增长45.2%,黑色金属冶炼和压延加工业增长95.4%,通用设备制造业增长9.8%,专用设备制造业增长23.9%,电气机械和器材制造业增长2.7%,电力、热力生产和供应业增长30.3%。

(三)6月30日公布6月官方制造业PMI和官方非制造业PMI

数据显示,5月中国制造业采购经理指数(PMI)为51.9%,高于上月0.5个百分点,达2017年10月以来最高点,连续第22个月保持在荣枯线之上。制造业PMI五大分项指数中,除供应商配送时间略有下降外,其他4个指数全部上升。其中生产指数和新订单指数上涨幅度在1个百分点左右,涨幅较大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员