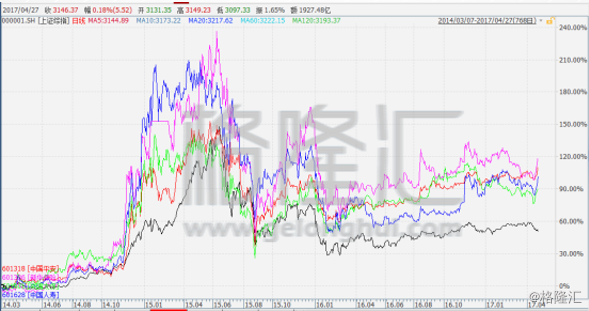

今天友邦保险因公布了一季度亮眼的业绩股价直接跳空高开5.36%,收复了2016年10月初因内地限制内地客户赴港用银联卡支付保险费而下跌形成的坑,创逾半年新高。

从上图还可以看到友邦保险的走势独立于恒生指数,风景这边独好,与内地保险公司判若云泥。可以看到内地保险股保持与上证综指同涨同跌。可以说保险股有两个,一个叫友邦,一个叫其他。

一、盈利模式差异

归根结底还是盈利模式差异导致估值有云泥之别。

驱动寿险利润的三驾马车为死差、利差、费差。怎么理解这三差呢?利差就是实际投资收益率和定价利率之差,费差是实际的费用率和定价时假设的附加费用率之差,死差是实际的死亡率或者发病率和定价时假设的死亡率或发病率之差。

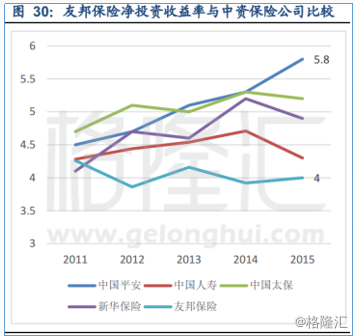

而盈利结构中三差的占比不同产生了友邦和其他保险的结果。友邦保险主要的盈利来自死差和费差,盈利模式是通过销售传统的保障型产品,基于保单成本控制赚取死差和费差。与成熟市场保险公司不同,国内寿险公司利润来源主要来自利差,盈利模式可以概括为,销售理财型保单,将募集到的资金进行投资,从而赚取利差收益。

简单地说友邦模式就是卖产品,然后就能有利润,而将保险资金拿去搞投资则是副业,而国内险企模式就像一家基金公司,投资就是主业。

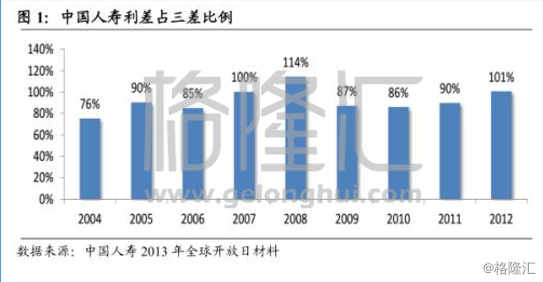

目前国内的寿险公司并没有公布三差结构数据,但根据2013年中国人寿开放日的材料可以管中窥豹。可以看到在某些年份中国人寿的利差比例超过100%,说明中国人寿的死差和利差是亏损的,承保利润是负的。

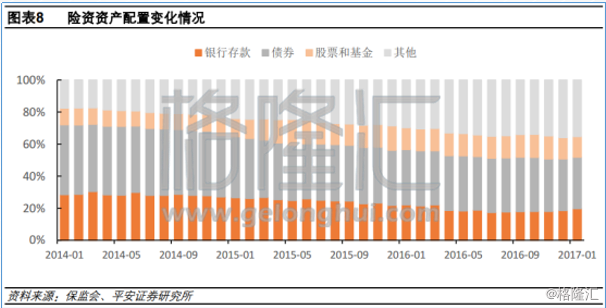

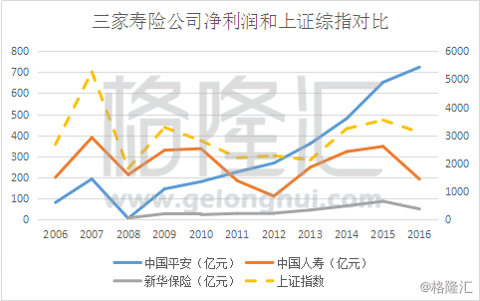

从国内险资资产配置结构看,股票和证券投资基金比例仅仅约占14%,但是因为股票等权益性投资的波动性较大,国内险企的盈利往往随行就市,体现出强周期性,因此很多投资者把保险股看做一只大盘指数基金,投资收益自然也就随大盘指数逐流。

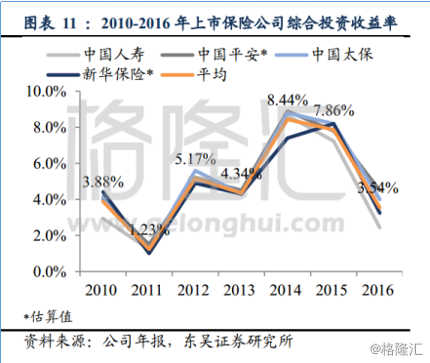

把平安、人寿和新华的净利润和上证综指一起对比,可以更直观看到净利润与上证综指几乎同步,尤其是2008年和2015年股灾中国人寿和新华保险明显的也出现下滑,而中国平安2016年似乎有脱离国内寿险“规律”的趋势。

文章开头看到内地寿险公司与上证综指的同步的走势也就不难理解了。

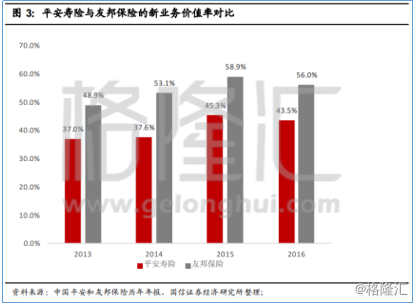

二、十字路口抉择

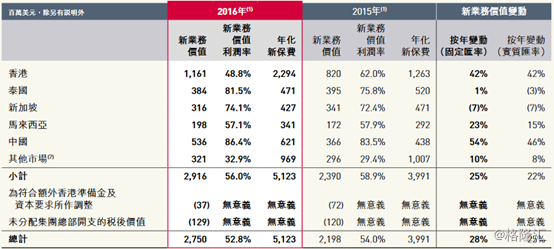

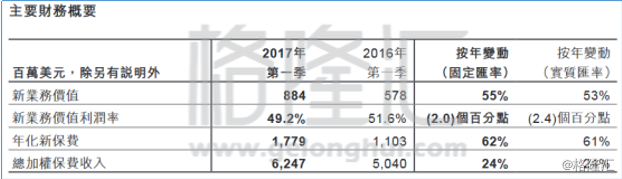

内含价值和新业务价值是常用来衡量寿险公司的两个指标,内含价值衡量的是经营成果而新业务价值则反映公司未来的潜力。根据友邦2016年年报,年化新保费增加31%至51.23亿美元,新业务价值利润率为52.8%,表现强劲。年化新保费逾90%来自期缴保费销售,而期缴保费较2015年增长37%。

一季度延续增势,总加权保费收入62.47亿美元,同比增长24%。与2016年同期相比,友邦保险2017年第一季度新业务价值增长55%至8.84亿美元,年化新保费上升62%至17.79亿美元。新业务价值利润率为49.2%,而2016年第一季则为51.6%,主要由于产品组合内的分红业务销售上升。

一季度业绩显示友邦并没有受限制内地客户赴港购险的影响,保持良好的增势。实际上如果看净投资收益率友邦保险与内地的寿险相比是要逊色的,但是一招鲜吃遍天,只靠承保的死差和费差就可以鹤立鸡群了。

像友邦保险这种靠卖保障类产品,在一张保单销售时基本已经锁定利润和现金流,而如果保单卖的高,那么利润就更多,只要保持稳健的新业务价值率和保费增长,那么利润增长将成定局。

毫无疑问,国内的上市的寿险也想做国内的友邦。

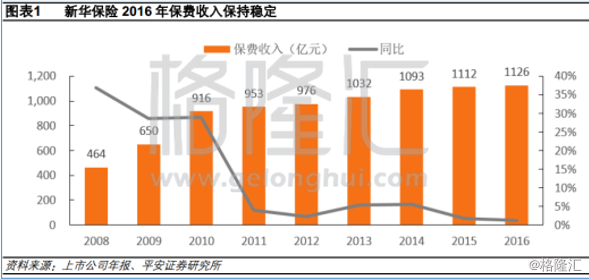

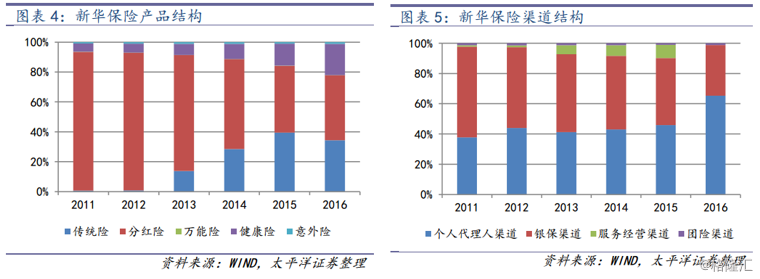

但是要实现死差和费差,保障型产品总得要卖得动。以正在转型的新华保险为例,2016年全行业共实现原保险保费收入3.10万亿元,同比增长27.50%,而敢于壮士断腕转型的新华保险主动减少短期产品,保费增速趋近于0,在行业中保费排名迅速掉至10名外。转型之路要经历阵痛,而利差驱动的模式看起来就轻松多了,站在十字路口上国内险资“顺势而为”选择了轻松的路。

或许是民众的保险保障意识还不够,又或者是群众投资需求太高,保险公司干脆迎合市场需求,各种产品创新,大力推广万能险等理财型产品,恒大、宝能、安邦等一众保险新秀拔地而起,而安邦人寿更是铸就6年总资产5亿增长至万亿的奇迹,有力压龙头中国人寿之势。

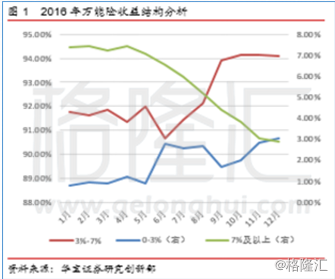

这些“新秀”可谓把“融资-投资”的模式发挥淋漓尽致,玩的不亦乐乎。在银保渠道依靠承诺高收益产品(2016年收益率达到7%以上)吸引投资者,保费规模飙涨,而高负债成本驱使寻求更高的投资收益方式,例如短期负债配置长期资产、流入二级市场等。可它们还太年轻,不知道所有命运赠送的礼物,早已在暗中标好了价格。无论哪种方式,背后意味着高风险。

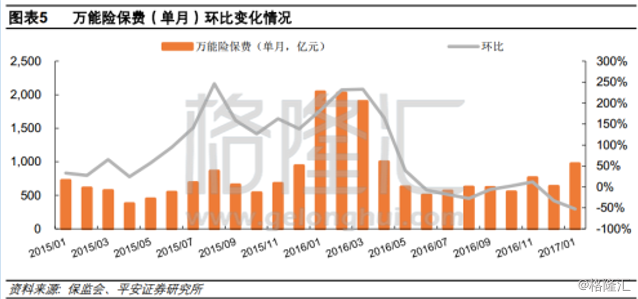

直到去年四季度在宝能、恒大等一众险资举牌潮后,证监会主席发表了妖精、害人精的讲话,随后就密集地出台了一系列的调控政策,主要是限制万能险等短期产品占比、权益投资比例等。从环比数据看,万能险保费的环比出现了下降的情况。

三、回归保障

现在行业似乎又在重提回归保障,转型传统险之路。与这些新生的险企更多是因为政策被迫转型不同,上市险企则是被低利率环境“逼上梁山”。

负债端由于产品同质化容易打价格战,负债成本增加,而投资端则受到低利率影响,面临“资产荒”,投资收益率下降压力越来越大,利差受到挤压,投资驱动的模式越来越难以持续。

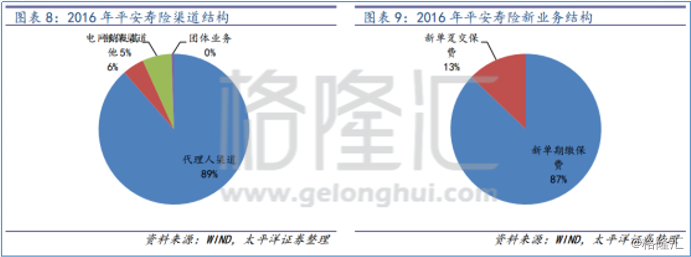

目前来看平安寿险是转型之路上相对走得比较远的。2016年中国平安首次披露了三差占比,利差占新业务价值比仅 34%,而死差、费差其它差占比为 66%。其中长期保障型产品利差占比仅22%,而死差、费差等其它差占比为78%。显示中国平安对利差的依赖越来越小。

而能取得这样的结果其实也是意料之中,银保渠道成本高,且产品多为短期理财型,新业务价值率低,而平安的代理人渠道产出占比达到89%,另一方面平安的产品结构主要是新业务价值率高的期缴产品。

虽然中国平安新业务价值率还低于友邦保险,但已是行业最优的。相信在可预期未来内平安寿险应该会继续深化回归保障之路,期待未来能有量变产生质变,带动改善存量情况。而从目前平安的估值看,似乎市场并不买单,或许是背着过去高利率产品的包袱,又或许是中国平安涵盖银行、证券、保险及其他综合金融,市场难以给出正确的估值。祝福中国平安在深化保障之路上越走越好吧。

另外一家值得关注的就是新华保险了。新华的老总表现出了壮士断腕的决心:“回归保险本原、加快转型发展是公司当前和今后的主要任务。2016年的工作基调是规模稳定、价值增长、结构优化、风险可控。即使速度放缓,规模趋稳,排名下降,也在所不惜,必须把加快转型发展摆在第一位。”

虽然新华保险的保费增速降低,但产品结构和渠道结构都有了很大的改善,其中产品结构中新业务价值率高的传统险和健康险比例都在稳步提升,而在产品期限结构上,主动减少短期和趸交产品,高新业务价值率的期缴产品增加。首年期交保费达到236.85亿元,同比增长41.3%,其中十年期及以上期交保费为141.34亿元,占比达到59.7%。渠道结构上,代理人渠道2016年增速明显提升,参考平安寿险,新华保险在代理人渠道上还有很大的提升空间。

四、道阻且长

虽然现在群众的收入和保障意识都逐渐提高,政策也在支持回归保障,但是讲真一句,转型之路道阻且长,真的要达到友邦保险这个标杆的程度,还有很长的路走,尤其是在产品设计、代理人员素质等方面。

目前保险的投资逻辑更倾向以利差驱动的模式出发,而转型成功与否,还需更多时间去验证。有朝一日更多的数据能支撑险企转型成功,再参考友邦的股票走势的经验也不为迟。

从利差驱动模式出发,目前保险股主要观察的依然是希望证券市场能有表现驱动险企盈利增长。

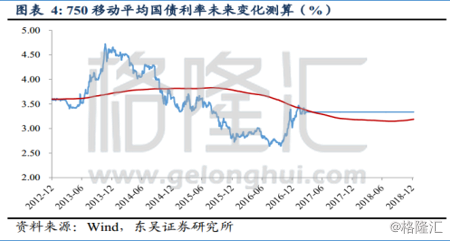

其次就是利率回升。在低收益率环境下,除了打压投资收益,而且保险准备金折现率将会明显下行,使得需要计提更多准备金。反之则反,现在全球收紧流动性,除了能降低寿险公司配置资产压力,实际利率回升还能减少险企下半年准备金计提,释放更多利润。

根据中国会计准则:传统险准备金折现率假设=国债收益率曲线的750天移动平均+流动性溢价假设。中国于2014 年开始进入利率下行通道,期间国债收益率曲线快速下行。由于750天移动平均带来的滞后性,传统险折现率在2016 年才开始快速下行,所以2016年险企也增加计提准备金,而在2016年末国债收益率开始上升,假设国债收益率缓慢回升或者保持在现在水平,10年期国债收益率750天移动平均将会在今年三季度后缓慢回升,从而驱动寿险公司减少计提或者不计提准备金,甚至是释放准备金,从而改善或者提升保险公司利润。

小结:

友邦保险由承保的死差和费差驱动的盈利模式无疑是保险业长期可持续发展的出路,国内大型寿险企业也在归回保障,但仍有很大的差距,友邦保险得以获得只看业绩的港股投资者青睐也是合理,就像科网股独孤求败的腾讯一样。而转型先行者的平安和新华是值得长期关注的,期待质变的一天。目前以利差驱动的模式逻辑分析,确定性较高的是利率上升有利于寿险公司提升投资收益和改善利润,但唯一不可控的因素仍然是证券市场波动。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员