近段时间,由爱奇艺出品的金融题材剧《城中之城》爆火,银行员工背负沉重KPI的画面,一再戳中打工人的心,也引发社会广泛共鸣与讨论。

剧中,胡悦抱怨道:“上个班全家都不得安生,亲戚朋友都被拉着存款。完不成存款任务就要被扣绩效,甚至辞退。”

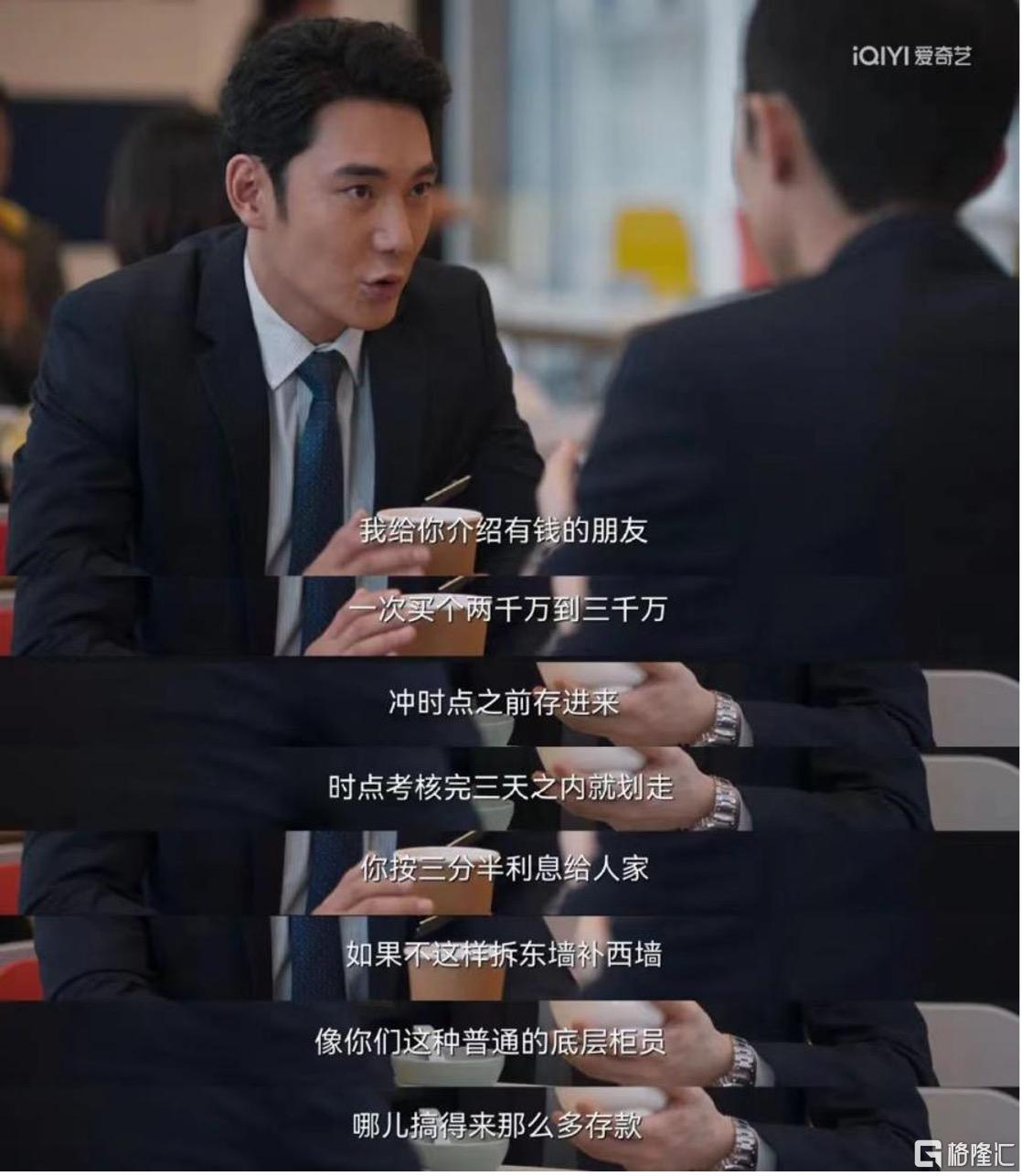

陶无忌正发愁如何揽储达标时,主管经理朱强给他出了个主意——买存款:“我给你介绍有钱的朋友,一次买个两千万到三千万元都没问题,冲时点之前存进来,时点考核完三天内划走,你按三分半利息给人家,怎么样?”

陶无忌一脸懵圈的样子:“还能有这种操作呢?”

而两人对话中“拆东补西”的方案,也让不少外行人感到颇为震惊,“还能有这种操作呢?”

事实上,银行员工期末冲绩效买存款早已是基层公开的“秘密”。每逢季末、年底,在小红书、抖音等社交平台上,总有揽存、贴息、找中介、借贷存款等“手工补息”相关的信息冒出来。

01 异化的“手工补息”

对普通储户来说,“手工补息”似乎是个遥不可及的概念,但在金融的世界里,“手工补息”司空见惯。

所谓“手工补息”,原本只是银行在业务操作失误时的一个校订环节。当系统无法自动完成结息时,银行会采用专用的补充计息交易进行手工计息处理。

也就是说,“手工补息”的出发点是为了纠错。但在具体执行中,不少银行却将这一机制作为绕开内部定价授权的手段,“异化”为“抽屉协议”式的利率补贴,从而达到拉存款的目的。

举个例子,为了增强客户的忠诚度,吸引大额资金流入,银行可能会向某些重要客户私下允诺比市场化利率更高的存款收益。待客户存入资金后,银行先按照正常利率支付利息,再通过“手工补息”的方式将额外利息添加给客户。

在行业内,这种策略通常又被称为“高息揽存”,背后则是让银行一线员工“亚历山大”的“拉存款”重任。

《城中之城》里,陶无忌无奈地说:“指标(存款)差得挺多的。我是外地人,也没什么关系”;晓惠半开玩笑地说:“真希望我是个大富婆,一下子帮你存3000万进去”;胡悦满面愁容地说:“只完成了50%”……种种桥段,无一不映射出银行人揽储的苦楚。

据柒财经了解,无论是国有四大行、股份行,还是城商行、农商行,都会在不同时点向员工派发大小不一的揽储指标。于是,在每季度尾、年度末,都是银行人最紧张和忙碌的时刻,他们需要像八爪章鱼一样,深挖背景、梳理人脉、盘点资源,寻找一切可能的资金来源。

露娜(化名)是北京某农商行的一名客户经理,她的日常工作是向客户推销理财产品、基金、保险产品,并接受银行严格的考核制度,“最头痛的就是揽储任务。”露娜如是说。

为了达到银行设定的600万元存款及格线,她不惜自掏腰包,在一季度结束前花费数千元找‘黄牛’冲量,二季度怎办呢?估计还是只能求助‘黄牛’了。“我绝对想不到,有一天我居然要贴钱上班。”露娜自嘲道。

好在,随着相关文件出台,银行“社畜”或许不用再这么备受折磨了。

02 倡议严禁“手工补息”,高息揽储能否休矣

通过“手工补息”进行高息揽储,背后既有银行在规模情结和速度情结之下,对存款规模和存款增速的追求,也有同业间竞争过于内卷的原因,“如果不给高息,可能就去别家了。”有银行人士表示。

《城中之城》里,为了拉存款卖产品,柜员们深入社区,给老人们办活动,搞讲座,备礼物,忙活一天,可能连个微笑都没收到,由此也在暗地里助长“手工补息”的情绪。

而这种隐蔽行为的危害显而易见,不仅抬高银行的负债成本,尤其在当前资产端质量下滑的背景下,严重冲击息差,影响自身业绩的稳定性,且扰乱市场正常秩序,增加监管难度,容易积聚金融风险。

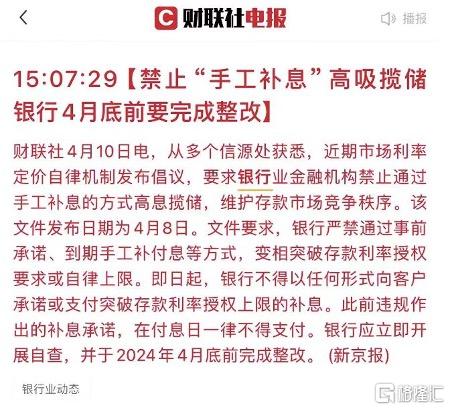

4月上旬,市场利率定价自律机制向商业银行下发了《关于禁止通过手工补息高息揽储 维护存款市场竞争秩序的倡议》(下称《倡议》)。

《倡议》要求,商业银行需抓紧开展内部整改,不得以任何形式向客户承诺或支付突破存款利率授权上限的补息;此前违规作出的补息承诺,在付息日一律不得支付。

这意味着,“手工补息”将被明令禁止。与此同时,银行纷纷开展自查和整改。

一方面,多家银行已经明确响应《倡议》号召,对相关情况开启摸底排查,对所有存款停止手工补息或变相高息。

另一方面,大行、中小行齐“减负”。

4月11日,招商银行宣布停发三年期、五年期大额存单额度,并在该行APP“定期存款”栏目中剔除相应选项;4月15日,渤海银行下调人民币个人通知存款产品利率降低10BP至0.8%。

除此之外,一些中小银行,比如登封农商银行、温州银行、龙江银行等,均也加入到下调存款利率的队伍中。但其中也不乏“反其道行之”,逆势提息者。

03 哪些银行还在“顶风作案”

相较大行,中小银行,特别是城商行、农商行、互联网银行等,囿于声誉、体量、地理位置局限性等因素,揽储挑战更大,花式整活的频次也更高。

今年以来,延津农商银行、新密农商银行、濮阳农商银行等相继提高存款利率。

延津农商银行称,1月12日-3月31日该行存款利率再次上调,其中1年期利率2.15%,2年期为2.35%,以10万元存款收益举例,1年期到期利息为2150元,2年期到期利息为4700元。

新密农商银行和濮阳农商银行亦不落下风,在新年“开门红”期间提高存款利率,为用户“送温暖”。

无法忽视的是,还有不少小行以各种明里暗里的“小伎俩”,踩踏“高息揽储”的红线。

柒财经注意到,3月中下旬,阿里旗下飞猪旅行的飞猪钱包,上线过一款名为“猪小金”的线上“攒钱”产品(现已下架),宣称在平台上“充值”,年度平均返现率为2.68%。笔者在使用后发现,“攒钱”最终流向是重庆富民银行。

对比余额宝和微信零钱通的七日年化收益率分别为1.709%和1.7910%,微众银行、新网银行、众邦银行的1年期定存年利率分别为2.00%、1.90%、1.90%,猪小金“活期存款”年度平均2.68%返现率极具性价比。问题是,若返现由富民银行来出的话,则涉嫌“高息揽储”。

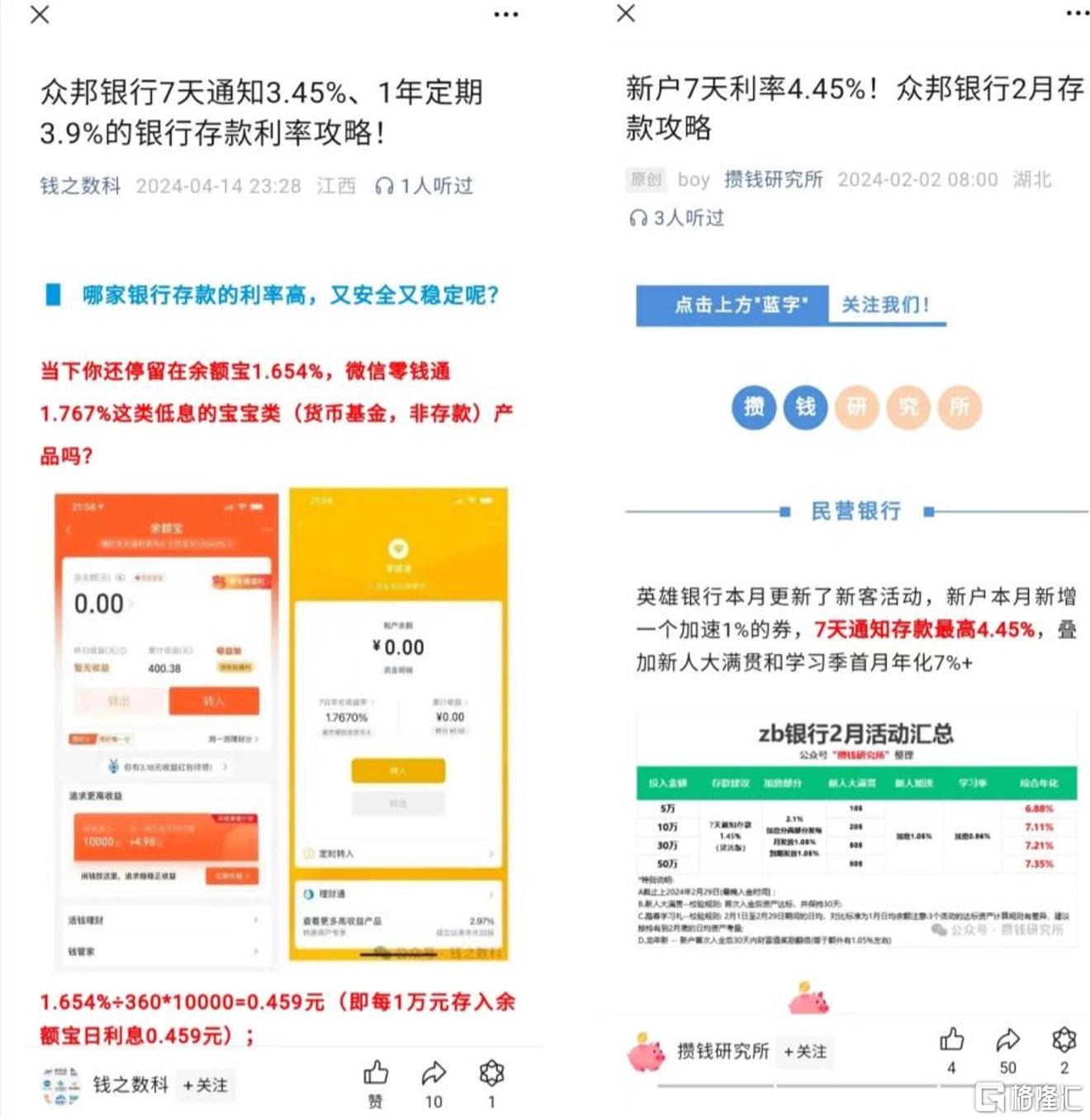

此外,武汉众邦银行借道多个公众号营销“存款利息高,安全又稳定”,发布“你还停留在余额宝、零钱通这类低息宝宝类产品?众邦银行7天通知3.45%,1年定期3.9%”等信息。

表面上看,众邦银行的年化利率和其他民营银行相比,并没有多大优势,但叠加“邦豆”“成长值”“新用户奖励”后,综合算下来,利率已是页面显示的两三倍。

2018年,原银保监会和央行发布的《关于完善商业银行存款偏离度管理有关事项的通知》,明文规定商业银行不得违规返利吸存,即通过返还现金或有价证券、赠送实物等不正当手段吸收存款。

2021年初,原银保监会发布《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》,确凿商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务,包括但不限于由非自营网络平台提供营销宣传、产品展示、信息传输、购买入口、利息补贴等服务。

显然,众邦银行的行径与监管三令五申的条款相悖。

此外,前述《倡议》要求,此前违规作出补息承诺的银行,应于2024年4月底前完成整改。而在倡议发布后,仍通过手工补息高息揽储的违规行为,在定价行为评估中予以扣分,直至一票否决,并在利率自律机制成员中进行点名通报。

据2023年9月发布的市场利率定价自律机制成员机构名单,其有15家金融机构为核心成员,1571家金融机构为基础成员,469家金融机构为观察成员,共计2055家金融机构。

不过通过上述例子管中窥豹,“手工补息”还有更多异化的可能,银行“社畜”们距离彻底挣脱“买存款”的枷锁,还有很长路要走。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员