编者按

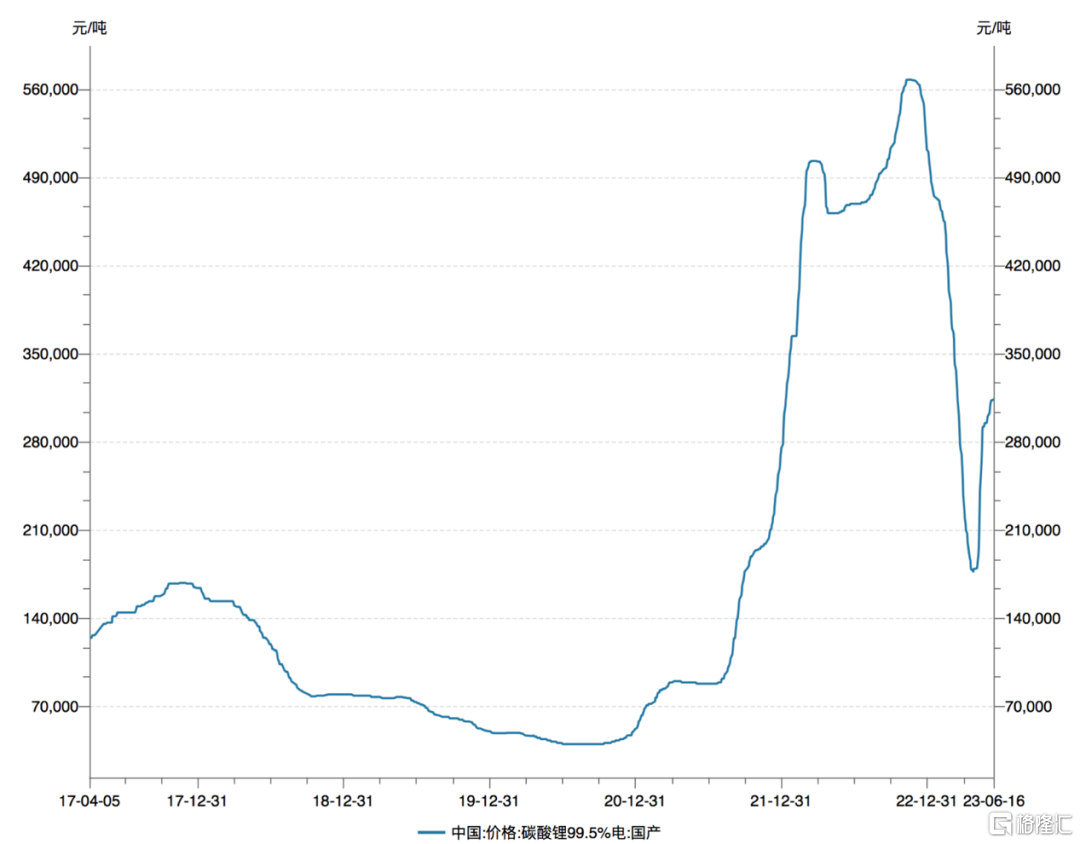

说近几年的锂价走势犹如“过山车”,其实一点也不为过,尤其是今年以来的这波双倍腰斩和迅速回升。

数据来源:wind,截至2023年6月16日

今年1-4月,受燃油车企发起价格战以及汽车销售淡季的影响,新能源汽车销量增长放缓。而在去年锂价不断上涨的驱动下,锂资源产能不断增加,市场在短期内出现的供应过剩,驱动锂价格急速下降。

5月后,随着新能源汽车销量开始重回快速增长通道,市场对锂的需求上升,加之前期锂价下跌使部分矿山与精炼厂停产,市场供应下降,供需关系重新平衡,锂价出现反弹。

作为未来大势新能源汽车的主要生产成本(电池成本约占整车成本的40%-60%),大涨大跌的锂价也因此成为了市场关注的焦点。

行业认为,未来锂价可能进入深度博弈区,而当下乐观派和悲观派更是各持己见。

田瑀在最新一期慢思考中,一针见血地指出了上述分歧形成的根本原因——双方对于需求的判断和假设不同。

“锂矿的扩产几乎是产业链中最长的,从供不应求到供给的实际增加有很长时间的时滞,同时景气中的扩产由于各种各样的因素往往低于预期,这就是在锂矿资源长期并不稀缺的共识下会产生乐观派和悲观派的原因。”

那么延展到投资上,又会有怎样的影响?带着这样的疑问,一起来看本期慢思考。

田瑀的慢思考

自2020年下半年至今,锂价迎来了史无前例的大周期。从4万元/吨价格到60万元/吨,再从60万元/吨到15万元/吨,现在从15万元/吨到30万元/吨……波动之剧烈,并不多见。

2023年的世界动力电池大会虽然不像去年那样剑拔弩张,但锂矿价格的走向依然备受关注和争议。大会上,悲观的人认为,锂矿本质是制造业,长期来看锂矿资源并不稀缺,随着技术的进步成本可能还会进一步下降,合理的利润空间加成才是锂矿价格的归宿。

这里引用媒体报道中呈现的某上市公司董事长的观点:

“因为在正常的情况下,从盐湖到锂辉石,成本都是在3万块钱/吨到8万块钱/吨左右。卖到了60万元/吨,全世界的资本都会进入这个市场,进行锂盐供应。最终结果达到平衡,然后供过于求,发生价格战,最终可能再回到5万块钱。

但我认为这种水平也是不合理的。因为在这种情况下,锂盐不能赚钱,碳酸锂企业要开始亏钱。”

他还提出了锂价应10万元/吨,依据是去年公司产品大部分锂盐来自贫矿,成本在10万元~25万元/吨。一旦进入理性阶段,10万块钱应该是一个合理区间。

当然,乐观的人不这样看,认为上游锂矿的产能建设时间较长,而需求增速很快,这样的供需关系才是决定锂矿价格的关键,而非成本。

个人认为,锂矿资源本身并不稀缺,如果再考虑到锂资源本身的回收效率,那就更加不缺了。因此长期来看,锂矿价格将符合大多数制造业的定价模式。但这个过程如何实现,多久实现存在很大不确定性,主要原因就来自于乐观派的供需错配原理。

供给的建设需要时间,锂矿的扩产周期我在过去的文章里有过仔细阐述,欢迎大家翻阅,结论就是——锂矿的扩产几乎是产业链中最长的,因此从供不应求到供给的实际增加有很长时间的时滞,同时景气中的扩产由于各种各样的因素往往低于预期,这就是在锂矿资源长期并不稀缺的共识下会产生乐观派和悲观派的原因。

其实仔细拆分看大家的逻辑,都没问题,至于谁对,最终取决于需求的增速。不严谨地具象化一下,那就是,即使我们都认可最终会达到1亿辆新能源汽车的销量,20年完成和10年完成对于锂矿而言,价格将天差地别,而双方的悲观和乐观也都隐含着自己对于需求的假设。

回到投资,你会发现,在事前的企业价值评估中10年(达到1亿辆新能源汽车的销量)的假设大概率算不上可靠,但这不代表10年的概率极低,因此如果需求超预期爆发,那价值型的管理人通常很难找到合适的价格的,这也是我们过往错过一部分机会的原因——不是不研究不理解企业,也不是企业没有护城河,而是事前的乐观的需求预期缺乏判断依据和置信度。

聪投的小追问

问 虽然锂价大涨大跌,但最近不少锂盐上市公司纷纷公布了扩产计划,意味着什么?这是否会增加未来锂价短期走势的不确定性?

田瑀 锂矿企业的扩产是应有之义,当下价格下的盈利能力仍然吸引,保持或扩大自己的市场份额是个体理性的决策,但这就意味着未来锂矿的供应将持续增加,利润调节的供需变化就是市场的力量,虽然有时滞,但很难缺席。当下的扩产计划往往对短期的供给影响不大,因此对短期价格影响更大的是过去几年的扩产计划和当下的需求波动。

问 不止是锂业,对需求的判断和预测在其他很多行业同样重要,所以如果落实到投资层面,如何提高从需求端出发判断的准确率和置信度?

田瑀 对长期需求的判断往往并不困难,比如长期新能源汽车的渗透率将提升至极高水平;但想准确判断明年提升到什么水平却是个难题。

不过对于我而言,这个矛盾并不突出,因为通常我对于短期需求的判断都是建立在理性下的保守,这里需要强调的是,保守一定是理性下的,而不是盲目的悲观。

当然这样的保守是从投资的角度出发,对于需求的假设也会影响对估值的要求,我采取的是置信度优先的方式,因为这样的判断虽然可能会错,比如真实的情况由于一些意外因素比我们想象的乐观,但这个错误的代价是我们能够承受的——事后来看错失一次机会。

在保证置信度的前提下提升准确率不是没有努力的空间,个人理解对于价值型管理人来说,需要通过学习研究努力提高认知能力,从而更接近上文中提到的“理性”、远离“盲目”的悲观,从而使得理性下的保守并不离谱。这也是我不断学习、事无巨细研究的目的之一。

问 数据表明,动力领域和储能领域对锂的需求在稳步提升,而传统领域和3C领域正不断减少,尤其是动力领域到2025年的需求占比预计达60%左右,可以说锂价与新能源车越来越深度捆绑,相较于最近势头更旺的人工智能,新能源车回落明显,长期来看,你对新能源的态度是怎样的?

田瑀 长期来看,对于新能源需求我很乐观,预计未来需求将持续增长……,在各个领域里的渗透将不断深入,这是很重要的长期趋势。

但作为股东而言,我更关注企业之间的差异,在需求持续增长的过程中,哪些企业能够建立自己的铜墙铁壁,在新能源领域有一些企业的优势已经比较明确,值得长期关注。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员