机构:招商银行

评级:买入(维持)

目标价:7.89港元

全年业绩回顾。2017 年,绿城服务收入达 51.4 亿元人民币(下同),同比增长38.1%。整体毛利率维持在 18.4%,同比轻微下滑了 0.8 个百分点。(i)物业服务板块实现收入 35.6 亿,占总收入的 69.3%,增长 35.9%,高于 2016 年25.3%的增速。同时,物业服务毛利率同比上升 0.3 个百分点至 11.2%。(ii)社区生活服务板块收入首次超过咨询服务,达 9 亿,占总收入 17.5%。(iii)咨询板块增速持续放缓,收入增长由 2016 年的 12.2%降至 2017 年 10.1%,达6.8 亿。公司 2017 年实现净利润 3.8 亿,增长 34.6%,净利润率为 7.4%。

行政开支上升拖累利润增长。2017 年,公司行政开支上升 53.7%,达 4.38 亿。行政开支占收入比由 2016 年的 7.6%上升至 8.5%,拖累了利润增长,使得当期利润低于我们的预期 12.4%。行政开支上升的原因包括:(1)人员服务增加及人均工资增加;(2)智能化设施、设备和信息化系统建设的投入;(3)平台支持中的投入,如财务共享中心和人力资源共享中心;(4)2016 底入住新总部大楼后的办公开支。随着智能化改造的逐步完成,我们预计 2018 年行政开支占收入比将有所下降。

物业服务板块增长稳健。截止到 2017 年底,公司在管面积 1.38 亿平,较 16年底增加 3,260 万平;储备面积 1.5 亿平,增加 3,100 万平。充足的储备面积是公司未来增长的主要动力。此外,由于物业服务平均价格稳定上升及物业智能化带来的成本管控,物业服务毛利率同比上升 0.3 个百分点至 11.2%。随着储备项目陆续转化为在管项目,我们预计物业服务板块的毛利率将继续上升。

多样的园区服务。尽管咨询服务板块收入增长放缓,但园区服务仍然保持着高速增长,2016 年实现收入增长 74.8%,2017 年 86.0%。目前,园区服务主要包括(1)产品服务,(2)空间服务,(3)物业资产管理服务,和(5)文化及教育服务。由于园区业务多元化,板块的毛利率由 2016 年的 43.5%下降至 33.5%。但我们认为投资者更应该关注收入增长,由于目前物业增值服务并没有固定的商业模式,各物业公司都在尝试摸索阶段,“物业+”的社区经济仍待发掘。绿城服务在增值服务领域在行业领先,贡献超过一半的毛利,该板块未来的发展值得期待,很有可能成为公司另外一个增长引擎。

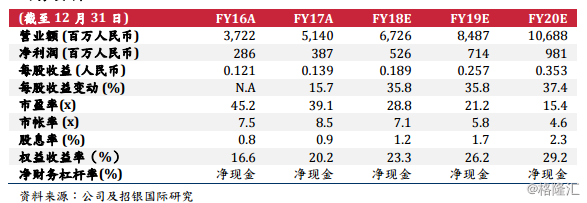

上调目标价。由于行政费用增加及园区服务板块利润率下降,我们下调 2018-19 年盈利预测 10.2%、8.4%至 5.17 亿和 7.03 亿。我们将估值倍数提高至 35倍 FY18 市盈率,以期反映充足的储备项目及快速增长的园区服务板块。因此目标价提升至 HK$7.89,相当于 0.96 倍 FY18 PEG 或 25.8 倍 FY19 PE。维持买入评级。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员