机构:申万宏源

评级:增持

目标价:44.00港元

最坏时期已经过去。分销收入的增速从 2016 年的 13.3%下降至 2017 年的 7.3%。分销收入增速放缓主要由于销售到第三方商业公司的调拨业务将因不符合“两票制”的要求而下滑。目前国内大多数地区已经执行 “两票制”。因此,调拨业务占公司整体分销收入的比重从 2016 年的 21.2%下降至 2017 年的 17.9%。我们认为 “两票制”的施行将有助于大型医药流通企业进一步扩张市场份额。因此,我们预计公司分销收入的增速将从 17 年的 7.3%,提升至 18 年的 8%,19 年达到 10%和 20 年达到 12%。

剥离融资租赁,有效去杠杆。经营活动现金净流入从 2016 年的 93 亿元下降至 2017 年的 17 亿元,同比下降 82%,主要由于公司融资租赁业务导致约 46 亿元经营现金流出,以及应收账款天数延长。公司于 2017 年底剥离了融资租赁业务,将显著改善现金流压力。此外,大多数公立医院已经于 2017 年实施药品“零加成”政策,我们认为“零加成”政策造成付款天数延长的负面影响,已经基本在 2017 年反映。然而,由于纯销业务的应收账款天数通常比调拨业务更长,随着纯销业务占比的提升,我们认为公司整体的应收账款天数将继续延长。

利润率提升。17 年毛利率同比上升 0.31 个百分点至 8.31%,主要由于纯销业务占比的提升,纯销的毛利率显著高于调拨业务。此外,医疗器械分销业务的毛利率高于药品分销,2017 年医疗器械分销业务收入实现了超过 30%的高速增长。我们认为随着收入结构的改善,公司整体毛利率水平将持续提升。

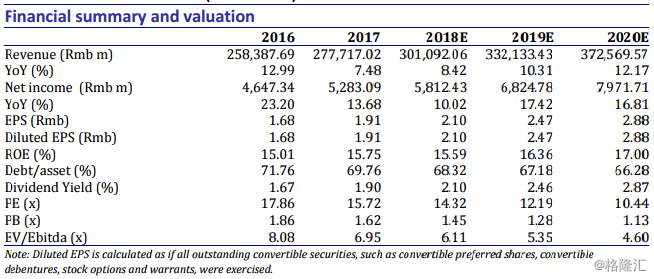

财务费用上升。17 年财务费用率上升 0.75 个百分点至 0.91%。我们注意到 2017 年初以来,国内企业的融资成本逐渐上升。因此,我们预计财务费用比率将于 18 年上升至 1.06%,19 年达到1.07%,20 年为 1.00%。上调评级至增持。我们将 2018 年的稀释每股盈利从 1.97 元上调至 2.10 元(同比增长 10%),2019 年的稀释每股盈利从 2.17 元上调至 2.47 元(同比增长 18%),预计 2020 年的稀释每股盈利为 2.88 元(同比增长 17%)。我们将目标价从 36.5 港币上调至 44.0 港币,对应 17 倍 18 年市盈率。目标价对应 17%的上涨空间,上调至增持评级。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员