作者:价值at投资

编者按: 这2个月来全球股市大幅调整,尤其是在“贸易战”阴云之下的港A市场,让很多投资者叫苦不迭。而“价值at风险”先生对两地市场则有一套独立的投资见解,其重仓的港股不断新高,个人和产品净值在这轮全球“股灾”反而不断新高(这几天每天2%+涨幅)。在这篇文章里面他依然是看多港股,看好香港市场未来前景。格隆汇在这里把这篇文章分享给各位投资者,以此抛砖引玉,希望能够引起大家的共同探讨。

此前我曾多次说过,看好港股,看淡A股,不论是大蓝筹还是中小盘,港股的投资机会显著好于A股。同时我也是16年初就最早提出:港股A股化,A股港股化投资大逻辑的人。

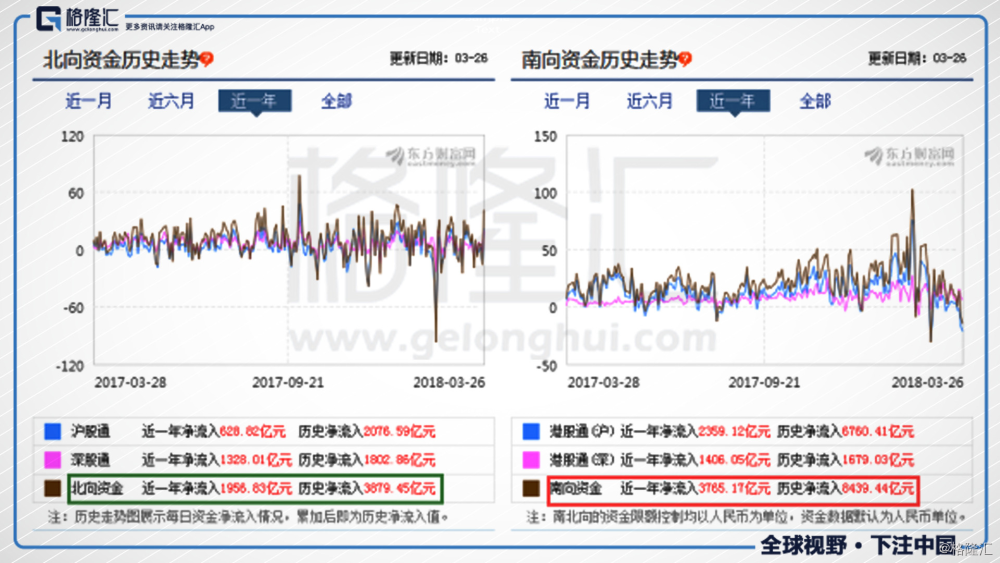

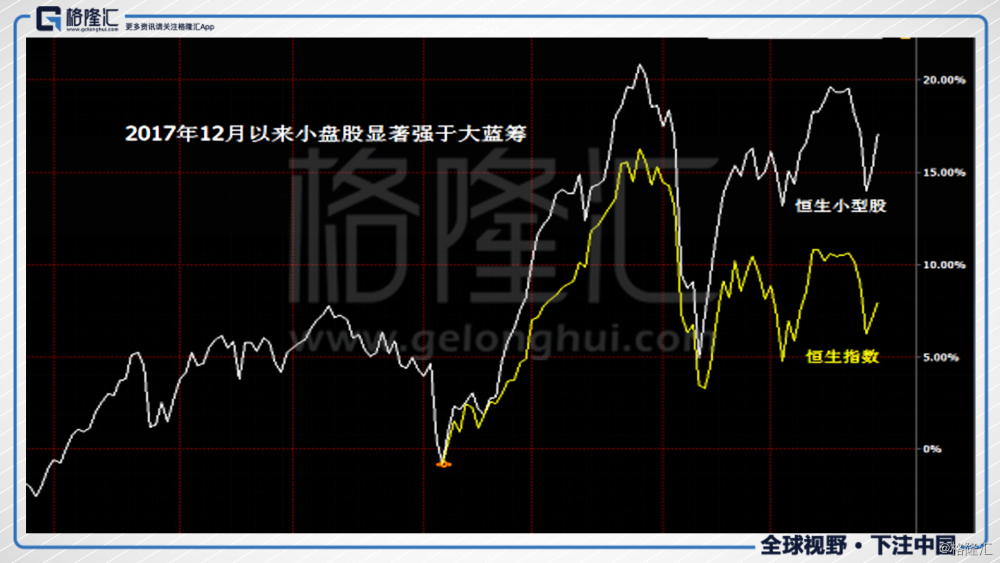

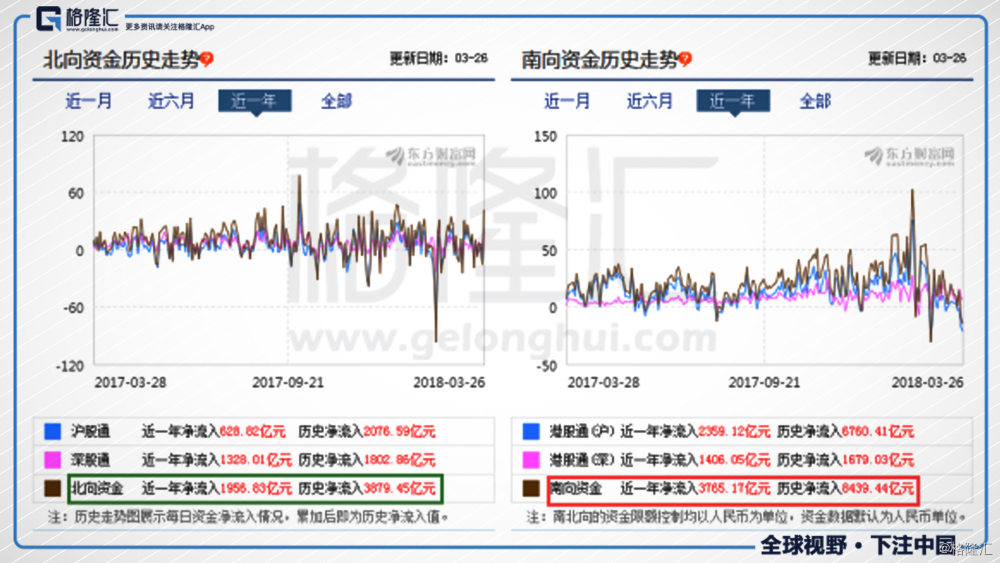

目前来看,我的判断正在不断证实中,港股阶段显著强于A股(即便港元贬值、人民币升值、美联储加息这些都不利于港股),同时港股小盘股显著跑赢港股大蓝筹和A股小盘股(南下资金抢夺定价权,港股A股化明显)。

▌一

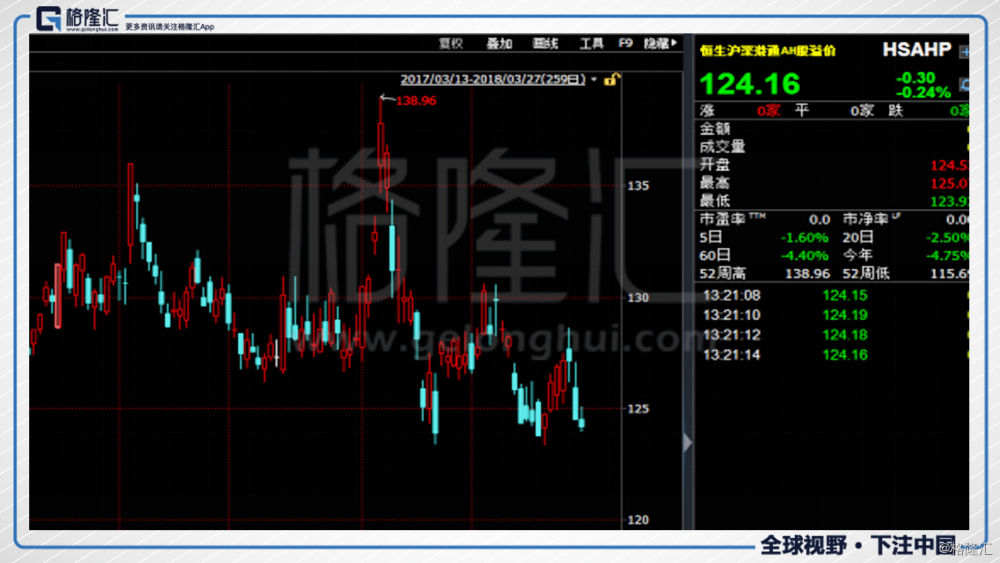

1)就AH两地大蓝筹而言,16年见底开始国企指数略强于上证50,短期看更为明显,此前AH溢价指数持续维持在130以上,而过去几个月该指数不断下跌,现已经回落到124左右,说明港股大蓝筹在这几个月显著跑赢A股(这还是在人民币强势大幅升值的情况下);

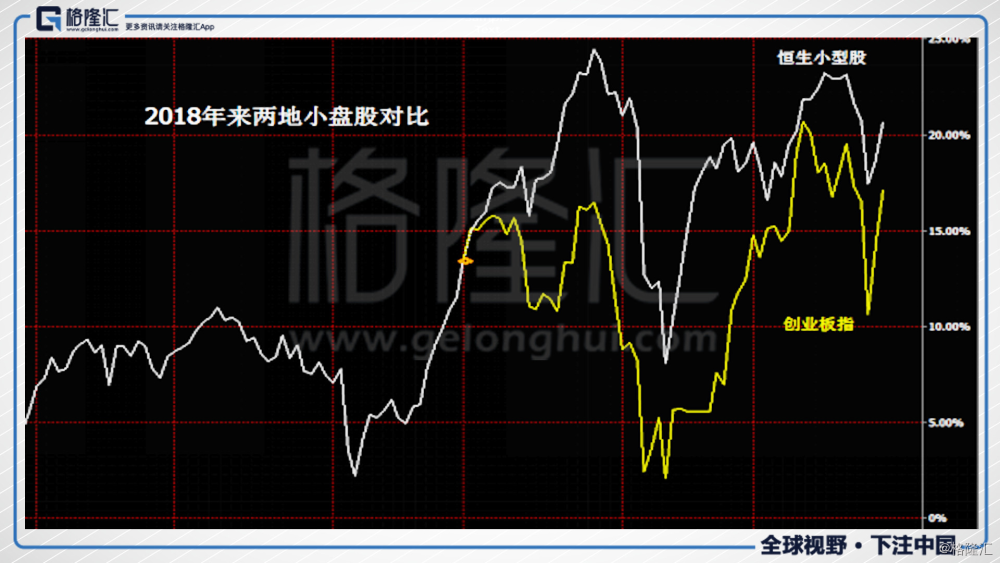

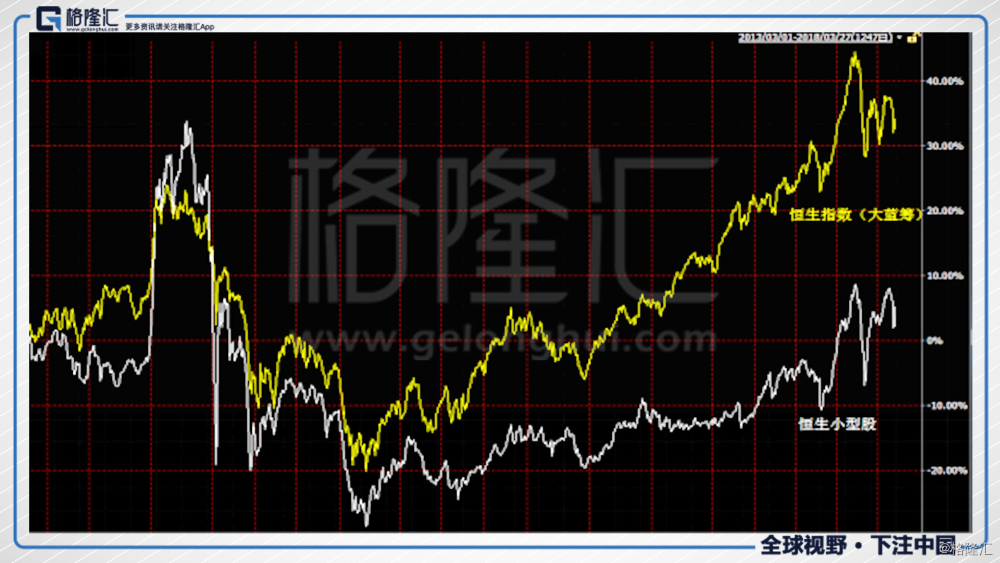

2)就AH两地小盘股而言,港股小盘股虽然在15年后弱于大势,但也远强于A股小盘股,A股小盘股估值远超港股小盘股(创业板45倍PE/中证1000 35倍PE,恒生小型股指数仅仅14倍PE),虽然A股小盘股短期开始强于大蓝筹,但这不过是超跌两年后的一次大反弹,而港股小盘股极可能面临的是历史性趋势性的改变——深港通开通后南下资金抢夺港股小盘股定价权,港股A股化的大趋势开始。更何况,A股最强的创业板这几个月也没能跑赢港股小盘股。

3)就港股A股化的投资逻辑而言,港股小盘股在15年后连续两年大幅跑输恒生指数,18年开始迎头赶上,这不仅是风格的切换,更是定价权的转换,看看南下的资金量和成交占比吧,量变慢慢开始引起质变了。

综上,不难得出结论,在15年杠杆牛破裂之后,A股大多数时间不论是大蓝筹还是中小盘均跑输港股,换句话说港股的投资机会是显著好于A股的。

▌二

不仅是短期指数涨幅的高低,A股在长期投资价值和长期市场制度建设上,也远输给港股。价值投资最重要的是有一个好的跑道。首先港股在估值上有绝对的优势(全球最低估值之一市场),这就是价值投资最重要的起点。其次从制度上来说,港股是全球成立时间最长的股市之一,A股不论交易制度、发行制度、退市制度、惩罚制度上,远落后港股。交易制度的优势(T+0、无涨跌停、衍生品等)就不说了,就发行制度和惩罚制度,港股秒杀A股。

港股一直是注册制,很多优质的初创型公司都选择美股或港股上市,而在A股都是比较成熟具备稳定赚钱能力的潜力较低的公司上市。且在今年港交所进行重大改革,允许同股不同权的企业上市,允许无利润甚至无收入的生物/科技型公司上市(4月份大概有15到20家左右生物科技公司赴港上市,最典型的比如美团、信达生物都计划在港上市)。目的就是抢占新经济优质公司,港股越来越像中国的纳斯达克了。

虽然A股证监会也做了很多工作,但方向不对、力度不够——让BATJ这些巨头回归A股属于方向不对,这些公司都是行业巨无霸,最好的增长时间已经送给了海外投资者,现在的他们很难再高速增长也不需要再大额融资,在业绩最好如此高市值的情况下回归A股只会成为下一个中石油(韭菜买在高位),同时证监会改革力度不够,虽然给出了新兴产业的公司上市绿色通道,但A股目前IPO仍有很高的盈利门槛要求,敢不敢让亏损的企业上市呢?不敢!既然你不敢对发行制度进行彻底的改革,又拿什么去和港交所争夺优质企业呢?

▌三

再说惩罚制度,很多人一直认为港股老千遍地,香港证监会不作为,市场制度差,不适合投资。诚然,香港证监会的监管在一些地方上不如内地证监会(比如港股的信披稍差一些),但我完全不赞同港股的市场制度、法律体系要差于A股这个观点。

对于第一类明摆着出千的老千股,就港股而言,无论是合股拆股还是改名,都是规则允许的,香港证监会并无过错(自己要买垃圾能怪谁?);对比A股而言,很多烂公司同样把高转送、改名这一套玩得炉火纯青,坑害股民案例比比皆是,A股证监会有什么监管吗?并没有,所以谁也说不上谁的不好。

最重要的是,港股市场会对于垃圾老千公司做出正确的投票,垃圾老千公司没人会买,股价长期低迷;反观A股,不论多垃圾都有人炒作,资源配置完全失效。哪个市场是有投资价值的市场,哪个市场是赌徒聚集的赌场,一目了然!

对于第二类财报造假股,AH两地差异就更明显了。比如著名老千国企背景的中国金属再生资源(0773),最终的命运是被香港证监会上诉到高等法院,勒令强制破产清算。而同样,在面对背景雄厚的中国首富的公司汉能薄膜(0566)时,香港证监会也是说停牌就停盘,展开了长期的调查。另一个案例是洪良国际业绩造假,结果是惨遭退市,香港证监会向投资者归还上市集资款项。

反观A股,造假再厉害,不过罚酒三杯(60万),既不停盘调查,也不摘牌退市,甚至还继续放任这些老千造假公司招摇过市,重组后乌鸦变凤凰继续坑害投资者。

这种案例比比皆是,华锐风电、中科云网虚构营业收入和虚增利润被罚60万,金亚科技货币资金差值2.2亿被罚60万,万福生科、海联讯IPO时造假被罚60万,莲花味精、南纺股份为了保壳造假被罚60万,珠海中富、创兴资源重组收购的评估报告财务造假被罚60万……皖江物流12年-13年累计虚增利润达4.9亿元,虚增收入超过91亿元。现在怎么样?你们自己打开软件去看看它的走势,超级牛股啊。

到底哪个市场在鼓励造假,哪个市场在严惩老千,哪个市场赌徒遍地,哪个市场优胜劣汰,一目了然!但凡说A股比港股体制更好,更适合投资的人,毫无疑问都是一群生活在A股特殊体制特色下的赌徒,根本不是真正的投资者。

▌结语

随着AH两地的不断互通、A股IPO的常态化、A股各种题材炒作的没落、A股不再有维持恒时高估的能力、A股各种制度的落后、A股远高于港股的估值等等各种因素,不论长线投资还是短线投机还是衍生品交易,A股相对港股显然是一个鸡肋得不能再鸡肋的市场。

而港股在制度进一步优化改革的情况下,未来前景越来越朝阳,对A股持续保持强势是必然的事(除非A股彻底改革,注册制放开,交易制度改革、衍生品放开),在南下资金不断的涌入的情况下港股A股化也是必然的事(港股小盘股价值重估)。而A股港股化(仙股遍地)也是必然的事(当然这对真正的投资者是大利好,而对于赌徒们是大利空)。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员