机构:申万宏源

评级:买入(维持)

目标价:14.10港元

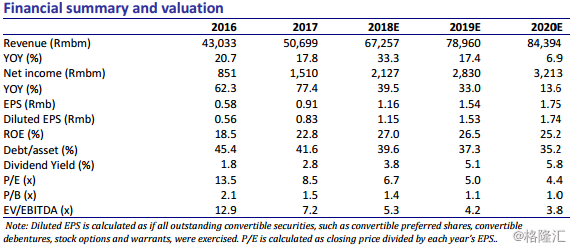

永达汽车 2017 年实现收入 507 亿元(同比增长 17.8%),净利 15 亿元(同比增 77.4%),符合预期。我们认为,永达主要受益于新车销售稳健增长及毛利改善,同时汽车金融业务实现快速扩张。我们小幅下调摊薄 EPS 至人民币 1.15 元(同比增长 38.6%),19 年人民币 1.53 元(同比增长33%),同时预测 20 年摊薄 EPS 至人民币 1.74 元(同比增长 13.6%)。我们维持目标价港币 14.10元,维持买入评级。

产品周期向好。2017 年永达实现新车销量 17.2 万台,同比增长 16.6%,其中豪华车销量增长 20%至10 万台,中高端车销量增长 12.3%至 7.2 万台。2018 年,永达将继续聚焦豪华品牌布局,扩展华中及西南地区市场。我们认为,永达将受益于宝马和保时捷产品周期上升带来的新车销量增长,以及新车销售毛利率明显改善。公司指引 2018 年宝马销量增长 15%,保时捷销量增长 50%,主力车型包括 X3 国产,Cayenne 换代以及 Macan 18 年改款。此外,奥迪销量有望恢复,受长轴距 Q5 上市驱动,18 年将实现 10%销量增长。我们维持 18 年销量预期 21.4 万台(同比增长 24.6%),19 年24.2 台(同比增长 13.2),20 年销量 26.3 万台(同比增长 8.2%)。由于产品周期向好,新车毛利率由 16 年 3.1%升至 17 年 3.66%,我们预期 18 年新车毛利将进一步增至 4.2%。

售后业务健康。2017 年公司售后业务收入 67 亿元,同比增长 22.7%,毛利率由 16 年 45.7%微增至17 年 46.1%。由于店龄结构合理,维修保养客单价及客户留存率的有效提高,我们预期公司 18 年售后业务收入 82 亿元(同比增长 22.2%),同时维持毛利率稳定在 46%水平。

汽车金融快速扩张。由于汽车金融渗透率提高,体系外网点融资租赁业务扩张迅猛,公司 17 年实现融资租赁收入 3.3 亿元,同比增长 171%。融资租赁净利为 1.17 亿元,同比增长 120%,净利增速慢于收入增速,主要原因是 3 年期金融产品的一次性费用在第一期计提。公司指引 2018 年新增升息资产超过 100 亿元(同比增长 50%)。我们预期公司融资租赁业务收入达 18 年 5.5 亿元(同比增长 66%),19 年 7.1 亿元(同比增长 30%)。

维持买入评级。公司宣告派发末期股利港币 0.336 元,维持 30%派息率。我们小幅下调摊薄 EPS 至人民币 1.15 元(同比增长 38.6%),19 年人民币 1.53 元(同比增长 33%),同时预测 20 年摊薄EPS 至人民币 1.74 元(同比增长 13.6%)。我们维持目标价港币 14.10 元,维持买入评级。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员