融信中国(3301.HK)2018年3月26日,公布了2017年全年业绩成绩单,并在同日召开了业绩发布会。

全年业绩还是十分靓丽的,公司的营收从2015年74亿元,到2016年113亿元,再到今年303亿元,年复合增长102%,较上年增长167%。毛利从最早的2015年27亿到现在50亿,年复合36%,较上年增长118%。EBITDA持续增长,2017年48亿,较上年增长97%,年幅39%。净利润年幅8.3%,较上年增长30%。毛利剔除并购影响,毛利率23%,净利率12%。

但是随后公司股价却延续了下跌行情。

那么是不是市场认为业绩不及预期而造成的呢?明显不是,因为对于融信中国这类高周转、高增速的企业,市场人士在评估公司运营和股价的时候,通常不会过分解读当期的营收和净利。因为销售入账周期存在滞后,而增速快的企业当期入账的收入与当期销售额相差较大,不能完全反映出企业当时的盈利和运营情况。这种显现在碧桂园、恒大、融创这些规模较大的企业也是十分明显的。

通过收集市场的信息后得出,目前市场对融信两大财务指标有所忧虑:净负债率与盈利指标(毛利率、净利率)。

然而,现实是这两点对目前的融信不足为虑,且公司的估值水平依然较为便宜。其实市场对融信这两方面十分关注,这也反映在了融信当天的业绩发布会上,在场的分析师提出了很多问题都是围绕着这两点。而当天公司的管理层已经对这两个问题做出很好的解答,接下来我们结合公司的数据进一步分析。

一、资金流动性无忧

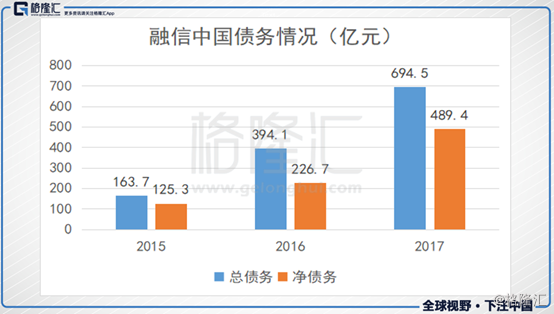

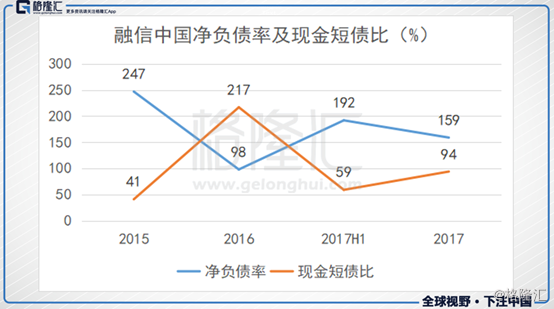

2017年度净负债率对比2016年出现反弹,从2016年的98%上升到159%。市场部分人士担忧融信中国资金周转会面临较大压力。下面我们看一下融信的负债情况。

截止2017年年底,融信中国的总借款额为694.5亿元,其中个长期负债476亿元,短期负债218.4亿元。而公司的现金余额为205亿元。可以看到目前公司的负债结构还是十分合理的,2017年年末的现金几乎覆盖掉公司短期的债务,因此流动性是保持可控的。

通过对比2017年中期,公司的偿债能力已经逐渐提升。其实回顾2017年,由于过去土地供给一直收紧,到了2017年供给有所增加,整个行业集中进行了补充土地库存,所以有实力拿地的企业在这一年普遍负债都有一个提升。如上图,随后净负债率下降,是由于现金回款增加推动的。

而在业绩会上,管理层表明管理上时刻关注着负债指标的变化,同时也做出十分积极的回应。经总结得出下面几点:

1、管理层计划到2018年底净负债率到100以下,2019年底计划回到大概65%附近。

2、公司拿地计划更为谨慎拿地和开发项目,保存更多现金,控制负债的规模增速。

管理层透露,经过两年的全国化布局,未来公司土地策略上保持补充库存而非加大扩张,因此公司在此时提出”降杠杆“。这并不意味减缓发展,而是加大控制和平衡,这里提到一个指标:收购土地时严谨参照内部测算,购地金额不超过回款金额的50% 。

3、随着结转收入规模增加,未来净资产也随着利润的提高而进一步增加。

4、公司会考虑进一步引进战略投资者增厚公司的核心资本

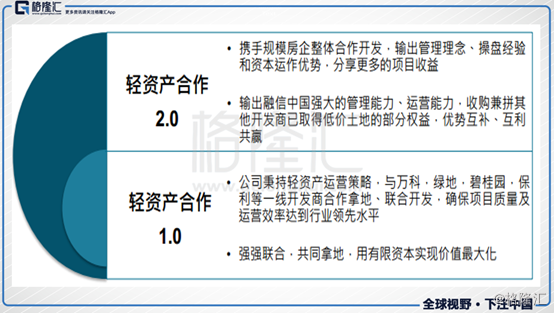

5、坚持轻资产战略,以合作方式引进更多资源。

这里我们可以以融创为案例进行类比,公司目前如今多以并购、合作的方式开发土地不单单能以更少的支出获取不低的利润率,同时在减低了在拍卖、开发过程中的债务负担。

从公司的态度和计划中可以看到,18年开始融信将进入利润释放期,更加注重公司发展的平衡。通过合理推断,随着公司策略的转变,以及过去快速累计的利润开始释放,未来融信中国的净负债率下降是必然趋势。

净负债率作为一项财务指标,虽然能反映公司杠杆的大小,但是真正决定地产公司的命门始终是现金流。换句话说,我们需要持续关注公司的流动性是否安全,应关注两个关键点:1、公司的回款能力是否有所保证;2、经营现金流是否保持正流入。

2018年前两月,融信公布的合约销售金额为136.8亿,过去公司回款率保持80%,保守估计前两月回款超过100亿元。结合2月以8亿元收购了河南的土地,以及1月份发了3.2亿美元债。从数据上我们可以看到,目前公司回款能力依然很强。2018年前两月,预计的公司现金流入接近80亿元,符合公司今年更为控制负债的经营目标,且公司的负债水平明显正持续下滑。

而业绩会上,管理层认为目前虽然市场融资环境偏紧,但是公司融资突进多元,并不会受到太大影响,如未来会着重以ABS的方式进行融资。

综合上面所述,可以判断市场对融信安全性的担忧不足为虑。

二、盈利能力无忧

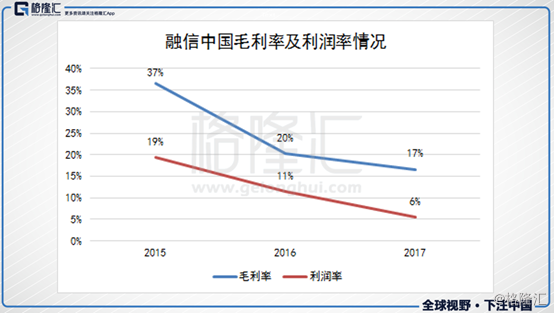

第二的担忧是企业公布的数据显示毛利率和净利率出现下滑,融信中国的盈利能力出现下滑。我们先看看目前公司财务数据。

从上图可以看到公司毛利率和利润率的确出现持续下滑。但是真实情况并不是如此,目前融信毛利率和利润率其实出现失真。而失真的原因管理层在业绩会的时候做出了详尽而又清晰的回答,我们来看看公司的管理层是如何理解这两点指标的。

具体内容经理解、总结如下两点:

1、并购资产产生的影响。

融信2017年做了一个比较大的并购,收了35个项目,海亮集团地产项目。而当海亮并表时并未根据项目的真实土地成本入表,而是直接用市场评估的成本,这影响了融信自身的毛利和利润率。

管理层表示有的收购回来的项目一开始是亏损的,毛利率、利润率较低。得益于公司的运营实力和经验,项目开发后有十分可观的利润率,但是项目并表后必然会拉低公司业绩指标。例如海亮的并购对公司影响相对来说在毛利有6、7个点降幅。排除掉并购造成的影响,2017年公司,毛利率23%,净利率12%。

管理层也提到公司在项目运作中的一条红线就是毛利率不低于30%,利润率不得低于15%。这里经推敲是值得信任的,因为资金成本的存在,通常房地产企业对项目的内部收益率控制是十分严格的,并不会放弃利润转而过分追求规模。

2、公司的高速增长造成的影响

公司的高速增长与销售结转收入的周期滞后,导致了财报中毛利率和利润率失真。2017年结转的项目是2015、2016年的,但是2017年报表中的成本费用计入的是当期的成本和费用,在公司目前销售规模高速增长的情况下,当期的成本自然也会相应的成倍上升。

结转的营收与当期的销售回款能相差3-4倍,以过去的项目摊销当期的成本必然会导致毛利率和利润率下滑,特别是公司增速较快的情况下。

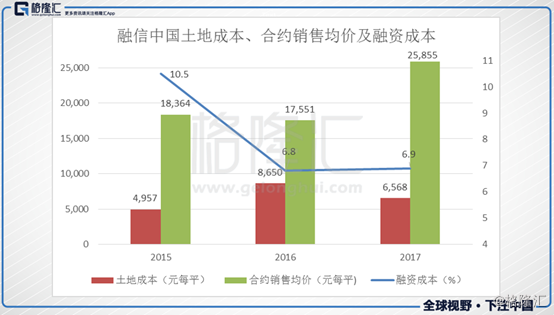

那么我们如何评估公司的盈利能力呢?这里可以利用公司融资成本、销售均价、土地成本三个指标,能大致评估出地产公司未来的利润水平。

2017年,融信的融资成本为6.9%,保持低位。进入2018年,融信的销售均价维持在2万元以上,而在2017年新增的土地平均成本为4.8千元,总土地储备成本约6.5千元,长期而言公司的盈利能力已有足够的保障。

结尾:

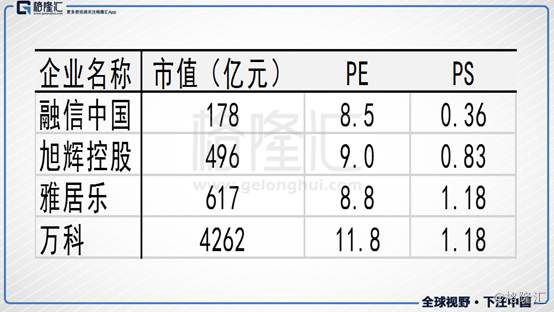

下面使用了PE和PS对比同行估值,可以看到融信中国的估值仍低于同行。

回顾2016-2017年,当时市场正是对快速周转模式的内房企业背负较大杠杆表现担忧,伴随着政策与经济下滑带来的不确定性,整体内房股板块陷入极度低估的状态。在恒大、碧桂园、融创等内房股带动下,整体房地产板块在2017年走出以估值修复为主的行情。这些原本净负债率较高的企业,在期开始释放利润后,杠杆也随之快速下降。

如今融信也正处于同样的转折期,而市场由于其高负债与失真的盈利指标下滑一直给予公司较低的估值。公司未来的经营节奏改变,从成长期转入收获期,将催化公司的估值修复。

2018年的经济仍面临许多不确定因素,但总体好转,越来越多投资者认为未来估值带来的收益逐渐消退,需要转而关注企业的增长。

而正是此时正是拥抱融信的最佳之时机。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员