5月30日,标普发布报告,将复星国际(以下简称“复星”)评级展望由“负面”提升至“稳定”。

近年来,全球金融环境不断面临严峻挑战,国内外企业均面临诸多不确定性因素,但标普提升复星评级展望这一举动,着实为国内民营企业注入了一剂强心剂。

要知道,从2022年9月至今,三大国际评级机构总共采取了约670次的评级行动,能够获得正面评级行动的民企仅复星、新东方、美团、海底捞、天齐锂业、宁德时代等10家,比例不到2%。

更重要的是,随着美联储的连续加息和欧美经济衰退迹象的抬头,已有国际评级机构预计2023年全球范围内非投资级的发债主体的违约率可能比2022年上升两到三倍,全年负面评级行动可能会占压倒性的大多数。

而穿越2022年的评级风云,随着后疫情时代到来,持续“瘦身健体”的复星,有望跟随国内外环境的新变化,加快步入新的发展阶段。

2022年6月14日,国际三大评级机构之一的穆迪,发布报告将复星国际有限公司(以下简称“复星”)Ba3的公司家族评级,从稳定下调为观察,还将Fortune Star (BVI) Limited所发行债券的Ba3有支持高级无抵押债务评级,列入下调观察名单。

穆迪方面对外表示:“列入下调观察名单反映我们担心公开债券市场投资者避险情绪的升温将令复星本已紧张的流动性承压,且未来6-12个月公司境内外债务到期规模较大。国内房地产行业低迷亦将加大信用蔓延风险,并增加复星核心房地产子公司的流动性压力。”

简单地说,穆迪在去年对复星债务偿还能力甚至乎连同融资能力,都表达出担忧。引发市场对于复星的债务情况的悲观情绪,复星股价以及境外美元债券价格均同步下跌。

结合当时的大环境看,穆迪的降级报告,主观武断,有背公允。

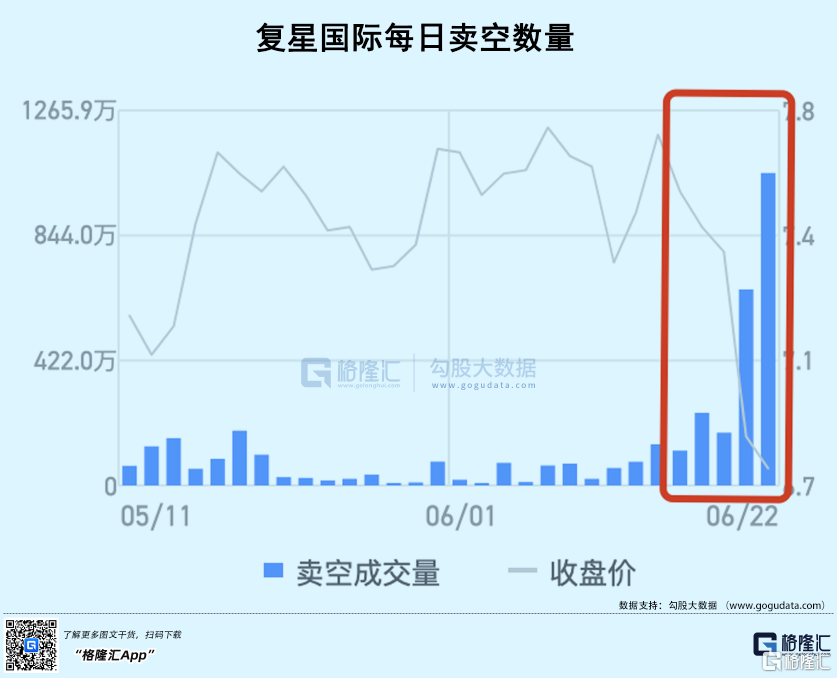

众所周知,去年6月份,是美国通胀最严重的时候,CPI高达9.1%,创下1981年以来最高,美联储不得不祭出1980年代以来最激进的加息政策,全球资本市场进入巨震模式,悲观预期迅速蔓延。而彼时,做空势力最活跃。

为何穆迪偏偏选择在那个时候下调复星降级?下调报告发出后,市场对于复星的做空仓位迅速攀升,这又说明了什么?

两个月后的8月23日,穆迪继续发报告,将复星Ba3的公司家族评级、Fortune Star (BVI) Limited 所发行债券的高级无抵押债务评级,从观察下调为负面。

两个月后的10月25日,穆迪再发报告,将复星家族评级(CFR)从B1降至B2,Fortune Star (BVI) Limited 所发行债券的高级无抵押债务评级,从B1下调至B2。此外,穆迪将所有评级的展望改为负面。

已经很难用专业、公平和公正去解释穆迪的行为,可以说有意为之,甚至说是敌对行为都不为过。

实际上,这也是成熟资本市场常用的套路,趁行情低迷、行业困难之时,点燃市场对复星债务疑虑的悲观情绪,然后配合某些做空资本进行收割。中资企业有类似的遭遇不在少数,复星并非第一个,也不会是最后一个。

当然,别人如何看待复星无法左右,既然他们来势汹汹,复星唯有积极应对,做最有力回击。

2022年6月22日,复星发出更新公告,表示将对正在要约回购的两笔年内到期的境外债券进行全额回购。而公告两天前,即6月20日,复星已宣布对该两笔境外债券进行要约回购,总金额不超过2亿美元。22日的公告中,进一步做出调整,将回购比例提升至全额赎回,涉及金额折合约7.9亿美元(3.8亿美元债+3.84亿欧元债)。

一连串迅速且大额的偿债行动,谣言随之不攻自破。

其实,在今年4月14日,穆迪在一份声明中表示,撤销复星的B2企业家族和高级无担保债券评级,做出这一决定是因为穆迪认为自己没有足够或充分的信息来支持维持评级。

虽然最后做出撤销决定,但穆迪明显的针对复星的降级行为,客观上已经对复星造成一定的伤害。

过去的2022年,对全球而言,都是非常艰难的一年,地缘冲突、能源危机、高通胀、疫情反复、流动性收缩,每一个都给宏观经济和很多顺周期行业带来利空,很多大型上市公司,都遭遇了业绩下滑,股价大跌的困境,即使美国本土,也不例外。作为在全球拥有诸多产业和业务布局的复星,自然也不能完全置身事外,而穆迪选择趁机发难,确实有失公允。

不过,外部环境的种种艰难险阻,复星依然展示出了应有的战略定力和业务韧性。

不仅没有被所谓的降低评级打乱经营脚步,迅速的偿债行动,也充分展现出公司的稳健性和抗风险能力,给资本市场派了定心丸。

此次标普提升评级至稳定,就是最好的明证。标普在报告中明确指出,复星2022年通过资产处置现金回流约人民币300亿元。

同时,复星和诸多银行坚实稳定的合作关系,在债券市场跌宕的时候保障了充足的流动性来源,大体量的非核心资产处置和稳定的银行授信,支持复星成功兑付了以往的三个季度所有集中到期债务。基于此,标普充分地肯定了复星集团持续优化投资组合,通过处置非核心资产,压降债务的决心和已经兑现的成果。

据公开资料所示,复星在2023年一季度末减少有息负债人民币240亿元,集团层面总有息负债随之降至人民币930亿元,同时大幅降低了一年内到期债务占比。更重要的是,随着更多的资产处置项目落地,复星的杠杆率有望进一步下降,现金流也会更加充沛。

这些表现,再次有力地回击了穆迪当初的误判,标普上调评价,“总算”还给复星一个相对公平公正的评价。

当然,无论是落井下石,还是锦上添花,我们都要清醒的看到,个中的一切更多还要得益于复星自身的努力及硬实力。而这次对复星评级提升,其实属于董事长郭广昌在年报所说的,复星穿越“完美风暴”之后,得到的自然而然的结果之一。

多年来,复星的基本面和业务经营一直较为稳健。正如苏轼在《定风波》“莫听穿林打叶声,何妨吟啸且徐行”中所表达的豁达态度,行稳致远,无惧风雨。

回过头看,不论是面对外部不确定性加剧,还是面对穆迪、标普两大国际评级机构前后截然不同的对待,复星始终坚持自己的独特节奏,通过主动加快瘦身健体、聚焦主业的战略步伐,夯实财务稳健性,蓄力主业增长。

与此同时,国内疫后经济进入复苏,海外的高通胀也持续下降,经济正逐步触底,复星在业务上已经呈现出强劲的复苏态势。比如,消费、文旅业务逐步修复。今年一季度,豫园股份营业收入152.44亿元,同比增长22.61%,豫园灯会成功举办吸引逾400万人次,有效地带动了商圈消费;珠宝时尚营收达到114.94亿元,同比增长28.55%;三亚亚特兰蒂斯2023年前两个月实现营收3.99亿元,同比增长10%,Club Med地中海俱乐部、丽江复游城等项目较去年同期也都取得了显著增长;健康板块,复星医药营业收入108.71亿元,同比增长4.68%,归母扣非净利润9.19亿元,同比增长14.78%。

以上表现,都说明复星穿越评级风云,只是一个“必然”结果,并非“偶然”所得。

诚然,一次评级上调不能决定所有,但至少释放出国际市场改变态度,开始看好中国大型民营企业,看多中国经济前景的积极信号。

宏观经济和经营环境的好转,为企业复苏加快,内生性成长能力释放和基本面不断巩固,以及周期穿越能力加强等一系列衡量公司价值的变化,提供更多的“养分和土壤”。

再说回复星,以逐渐企稳的基本面为核,持续推进瘦身健体战略及聚焦家庭消费主业,将助推着复星开启新一轮高质量发展的周期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员