每一次流动性拐点,都可能是新一轮牛市的起点。

这已经被无数次证明的定律,现在又再一次摆在大家面前。

而这一次,依然要从美元的流动性说起。

01 拐点已出现

25个基点!

最纠结的一次美联储加息决定终于落地了,咋看上去,有点好坏参半。

好的是,银行股暴雷之前的鹰派鲍威尔认怂了,毕竟不敢拿美国金融系统开玩笑;不好的是,市场预期的停止加息甚至180度转向降息没有出现,而且鲍威尔还是嘴硬,一再重申抗通胀的决心。

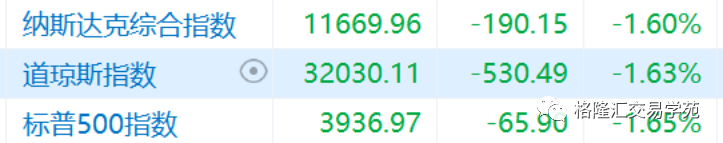

昨晚的美股市场也是颇为波折,有惊喜也有惊吓,最后时刻集体掉进坑里,三大指数全线收跌,而且跌幅全部超过1%。

(隔夜美股指数收跌,来源:富途)

如果单看美国市场,那真的可能会很失望,但回到港A市场,形势一片大好。

恒生指数全日大涨2.34%,恒生科技指数涨幅甚至接近5%,A股这边虽然涨幅稍微低于港股市场,但也同样全线收涨。

(港A指数涨幅,来源:富途)

为什么美股被加息搞得很酸爽,而我们这边的股市却搞起了“独立”?

其实,绝非这边要走出独立行情,而是这段时间两地的股市走势略有差异。

首先,美股是因为预期落空而回调。此前银行股暴雷事件,市场憧憬美联储这个月会暂停加息,甚至降息,但出来的结果低于预期,所以来了一个回调。而港股、A股此前的升幅低于美股,自然也不需要怎么回调。

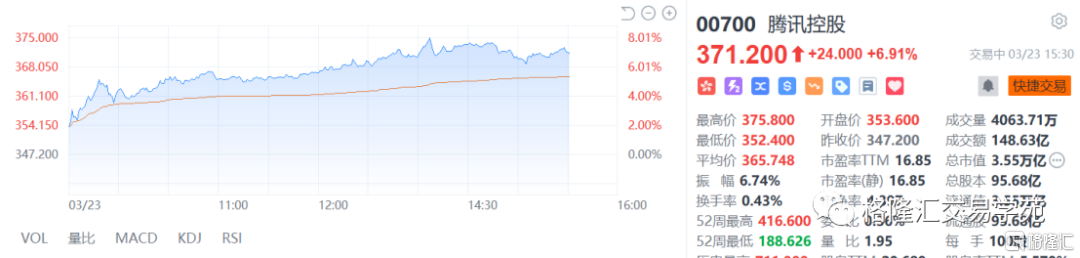

其次,港股有利好,这个利好就是腾讯。昨天盘后腾讯发财报,去年第四季度经调整后净利润恢复两位数增长,并且连续两个实现净利润增速回正,算是结束了之前连续是个季度的净利润负增长,刺激股价大涨,作为连续四个季度的定海神针,腾讯大涨,顺便带动科技股板块以及恒生科技指数带飞。而A股的科技股板块也受到提振,特别是本身就受到市场市场追捧的半导体、数字经济概念。

(腾讯股价大涨,来源:富途)

第三,虽然美联储仍然选择加息,但基本可以确定的是,加息离结束已经很近,甚至有分析认为,如果通胀再没有飙涨,这一次之后很可能已经结束,即美元流动性正式迎来拐点。

这个拐点的威力,就大得多了。

流动性对于股市的重要性,不言而喻。不管你承认不承认,美元依然唯一的全球性货币,美联储的货币政策依然有全球性的影响力,港A股再怎么独立,都无法完全消除美元流动性的影响。

一年前,美联储正式开启疯狂加息旅程,全球市场都出现巨震,股市大跌、货币贬值、大国动荡、小国遭殃,还有无数投资者的血汗钱,被洗劫一空,在去年都只是平常事。

中国人喜欢说否极泰来,既然压制得这么死,到了反转时刻,自然就会完全另外一番景象。

而科技股一向对于流动性最为敏感,所以这一次大涨,正正反映了市场对于流动性拐点出现的乐观情绪。

02 2015年牛市再现?

实际上,当下的中国区市场,形势可能要比美股明朗得多。

第一,中国经济复苏的趋势不会变,过去一年的压制因素基本已经消除殆尽。疫情管控没有了,一些重要行业的清理整顿完成了,政策上不断吹出“暖风”,尽管外需可能弱一点,但国内的需求在尽力补上;相反,美国因为高利率,经济增长会受到压制。

经济好,股市就有基本面保障。

第二,在流动性方面,中国目前的通胀水平并不高,加上美元流动性收紧差不多结束,我们有更多的货币政策空间,流动性宽松可能进一步释放。

最后,以人工智能为代表的新一轮科技革命驶入快车道,不管是对于各个产业的降本增效,还是对于培养新的经济增长点,都有很大的作用。

这点和2015年非常相似,当年4G网络的完善,以及“互联网+”的提出,催生了移动互联网浪潮,培育了非常多的B端、C端需求,也诞生了一大批科技公司,以及新型的商业模式、产业模式、消费模式,为中国经济的增长做出很多的贡献。

最令投资者兴奋的,还是催生了很多互联网相关概念的投资热潮,尽管后来有的成为一地鸡毛,但中间出现的投资机会,非常难得。

这一次,会不会催生新一轮的“AI+”?

我看十分有可能。这个标志,chatGPT已经做了,现在非常多的公司进入到这个赛道,google、meta、百度、腾讯、阿里等等,都在这方面有布局。

现在,不管是科技界、产业界,还是投资界,都一致认为人工智能所创造的价值,要比10年前的移动互联网大得多,而且远远不止10倍的级别。

要知道,一个移动互联网,就诞生出像苹果、腾讯、阿里市值过万亿的巨头,一个比移动互联网大10倍有多的产业,又会诞生市值高出多少万亿的巨头呢?

我不知道,但这里面的想象空间,无疑非常有吸引力,值得所有投资者去重点关注。特别是在过去十年错失移动互联网机会的人。

回看2015年牛市,流动性宽松,以及新的科技浪潮,是底层催化因素。

而现在,似乎有来到同样的时刻,一边是美元流动性收紧结束,并随时可能重启宽松,另一边是新的更大的科技浪潮。

再来一轮牛市,会很困难吗?

03 真的要多关注一下牛市机会

从最近股市的走势中,似乎也能够感受到新一轮行情的蓄势待发。

去年11月后,港A这边率先来了一个触底反弹,到了12月,美联储加息幅度正式由75个基点转向50个基点,并且伴随着通胀数据的如期回落,对后续加息转向的预期趋好,美股今年1月份正式迎来大反弹,并持续了一个半月之久。

到2月中旬,反弹阶段性见顶,由于缺乏新的刺激因素,加上美股银行股暴雷等因素,回调盘整至今。从回调幅度上看,上证相对低,但港股和创业板就惨多了,特别是创业板,都快回到去年10月底的低位了。

(创业板股指走势,来源:富途)

股市,本来就是涨多了跌,跌多了涨。现在,股市的压制因素已经一个个出现改善迹象,随时可能上演新一轮的上涨。

从技术分析的角度看,上证指数窄幅震荡,很有洗盘吸筹的迹象,这往往是酝酿新一轮上涨的前奏。

(上证指数走势,来源:富途)

从估值和赔率上看,像港股、A股创业板,仍然处在低位,港股就不说了。创业板最新PE倍数仅有34倍,位于2010年上市以来的估值下限区间。在历史上,这种位置只出现过3次,前两次,一次是2012年,一次是2018年,后来均迎来了非常良好的上涨行情。即使不会马上出现上涨,下跌的空间也非常有限,这样的赔率,也是很舒服的。

过去一年,也经历了两次绝地反击。一次是去年3月份、一次是去年11月份,但在美元流动性持续收紧的大环境,更像是熊市反弹,但现在摆在大家面前的,有所不同,最大的不同依然还是美元流动性。

什么时候美联储开始大放水,我们不得而知,昨晚鲍威尔的讲话,虽然暗示可能要到2024年才会降息,但不管如何,日后的美元流动性,只会宽松,不可能再像过去一年那样紧缩。

而真的迎来美元大放水的时候,股市有多high,相信很多人还是记忆犹新,因为这不过是两年前的事情而已。

04 结语

我们在之前的文章就多次强调过,全球资本市场会有三个比较大的机会,一个是美联储加息结束,一个是美国经济见底,还有一个是美联储开始降息。

现在,第一个机会就在眼前,你难道还想错过吗?

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员