要点

瑞士信贷集团(下称瑞信)成为硅谷银行后下一个市场焦点,两者有何异同?规模更大的瑞信是否会引发系统性的银行危机?

瑞信“恐慌”的前因后果

瑞信业绩因经营不善下滑已久,年报事件和股东不再追加投资引爆恐慌情绪。

事实上,市场对瑞信的担忧并非新鲜事。在2021年,因Archegos爆仓和Greensill事件,瑞信业绩亏损严重,且引发投资人对其投行业务能力的担忧。

最近,因美国SEC对瑞信财报提出质疑,瑞信年度报告推迟发布。同时,瑞信在年报中表示其2022和2021年财报内控存在“重大缺陷”,且审计方普华永道对其内控有效性出具“否定意见”。瑞信最大股东沙特国家银行的董事长又在采访中表示,将停止追加对瑞信的投资。一连串的负面消息、财报利润亏损叠加SVB事件扰动余波,瑞信再度引爆市场的避险情绪,以及对潜在银行业危机的担忧。

瑞信和硅谷银行的相似之处

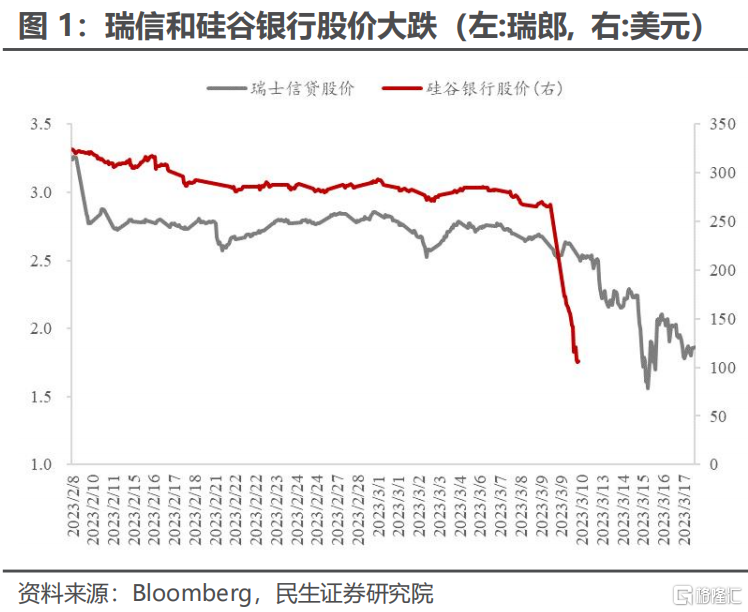

第一,两家银行都经历了股价暴跌,并引发市场恐慌。

在3月8日发布关于出售债券资产和增发股票的融资公告后(参考报告《SVB事件背后的中小银行困局》),硅谷银行股票开始暴跌。其3月份的跌幅达到了惊人的63.19%,并引发了美国投资者对美国中小银行危机的担忧。

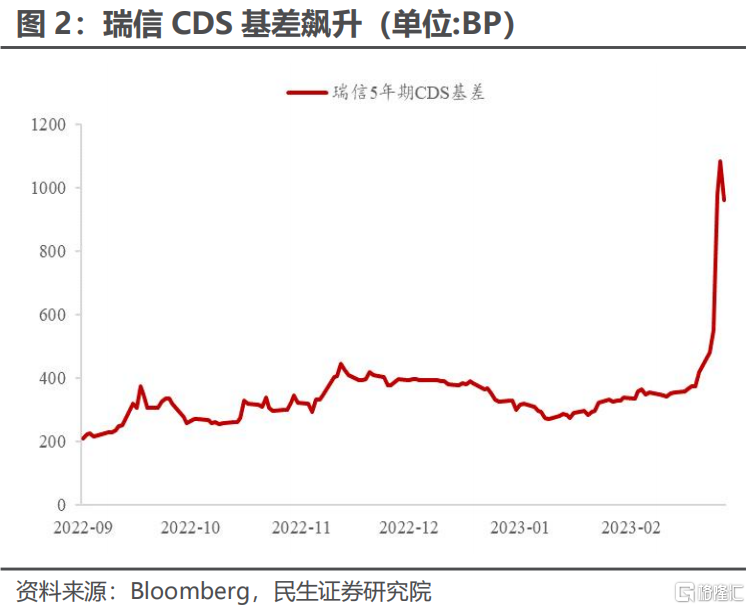

瑞信在3月14日发布其年度报告后,股价也开始暴跌,其3月份跌幅达34.78%。同时,瑞信5年期CDS基差大幅飙升,这体现了市场对其偿付能力的担忧。由于瑞信规模较大,甚至引起了投资人对于爆发全球银行业危机的顾虑。

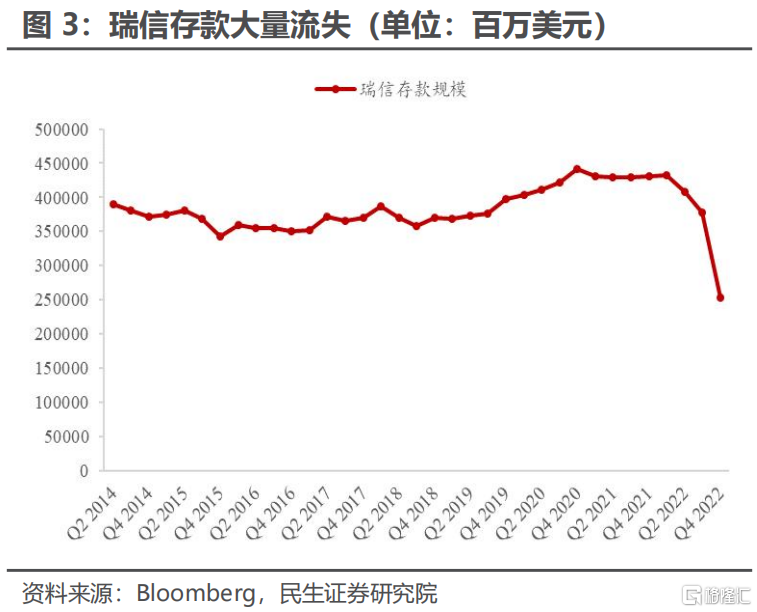

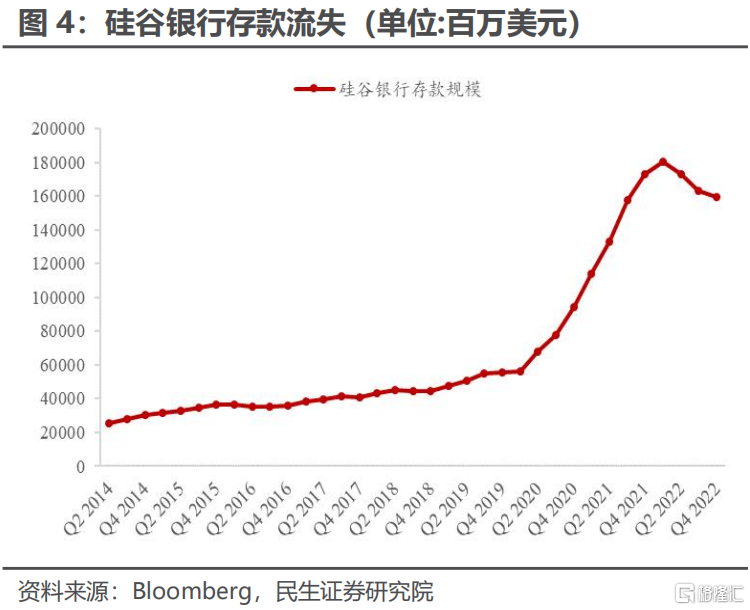

第二,瑞信和硅谷银行都遭遇了存款的大量流失。

硅谷银行事件起源于美联储加息后,其客户(以初创公司为主)存款的大量流失。截至2022年Q4,SVB的客户存款较2022年Q1的高点降低了超213亿美元。

在最新年报中显示,瑞信也遭遇了存款外流的现象。截至2022年Q4,瑞信的客户存款较2022年Q1的阶段性高点下降了超过1792亿美元。在SVB的前车之鉴下,瑞信公布的存款流失让投资人更加紧张。

第三,政府均介入并对两家银行展开救助。

SVB事件开始发酵后,美国政府的行动比较迅速。3月10日FDIC开始接管SVB,3月13日美联储和美国财政部发表联合声明称将保全SVB的所有存款,美联储还创设了流动性支持工具BTFP(参考报告《美联储加息周期要终结了吗?》)。

欧洲方面,政府的动作同样及时。3月16日瑞士央行表示如有必要,将向瑞信提供流动性支持。同时,瑞士政府也主动撮合UBS收购瑞信。最新消息是,3月19日UBS宣布以30亿瑞士法郎的价格收购瑞信。

瑞信事件和硅谷银行事件的差异

首先,瑞信是全球系统重要银行,在规模上远大于硅谷银行。

截至2022年Q4,瑞信总资产规模达5764亿瑞郎,远超硅谷银行的2118亿美元。同时,瑞信属于层级一(Tier 1)的全球系统重要性银行(G-SIB),所受金融监管的严格程度也超过硅谷银行。

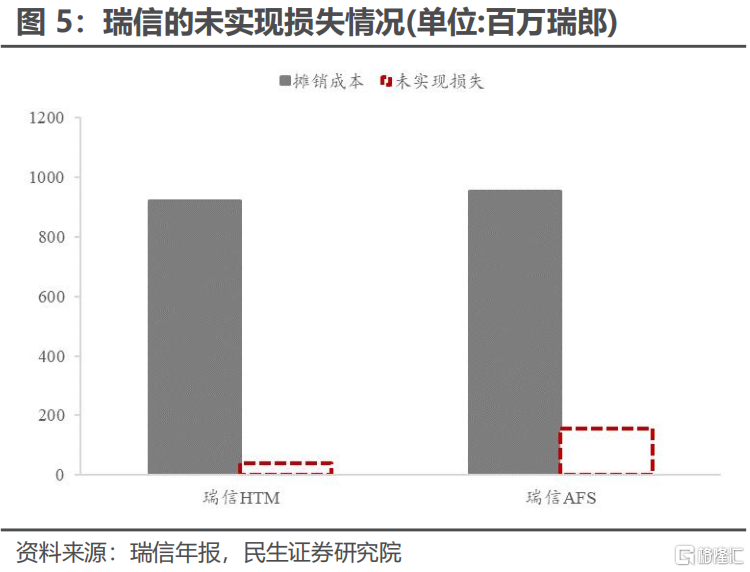

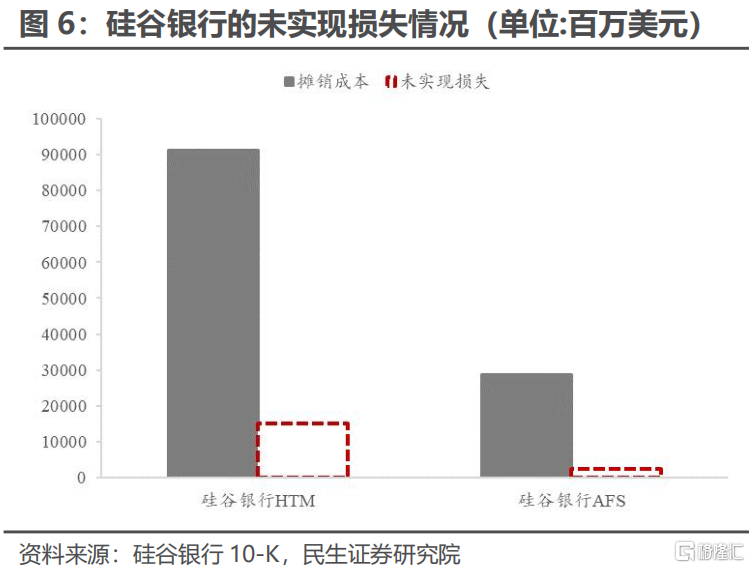

第二,瑞信因债券资产亏损而产生的“未实现损失”规模很小。

在购买美债或机构MBS后,商业银行可以将其记录在“交易资产”(trading assets)或“证券投资”科目(investment securities)。证券投资科目又可以分为“持有到期”(HTM)和“可供出售”(AFS)。若债券被记录在“证券投资”,其所受亏损不计入当期利润。(但AFS科目下资产亏损仍计入“其他综合收益”(AOCI)。

硅谷银行将其持有的所有债券资产都划入了“证券投资”科目,其中HTM资产和AFS资产的未实现损失达1516亿美元和253亿美元。相比之下,瑞信“交易资产”规模达655亿瑞郎,而“证券投资”规模仅有17.2亿瑞郎,其中HTM和AFS资产的未实现损失分别为4000万和1.56亿瑞郎。这意味着,瑞信在债券的投资损失大部分已经反映在当期利润中。

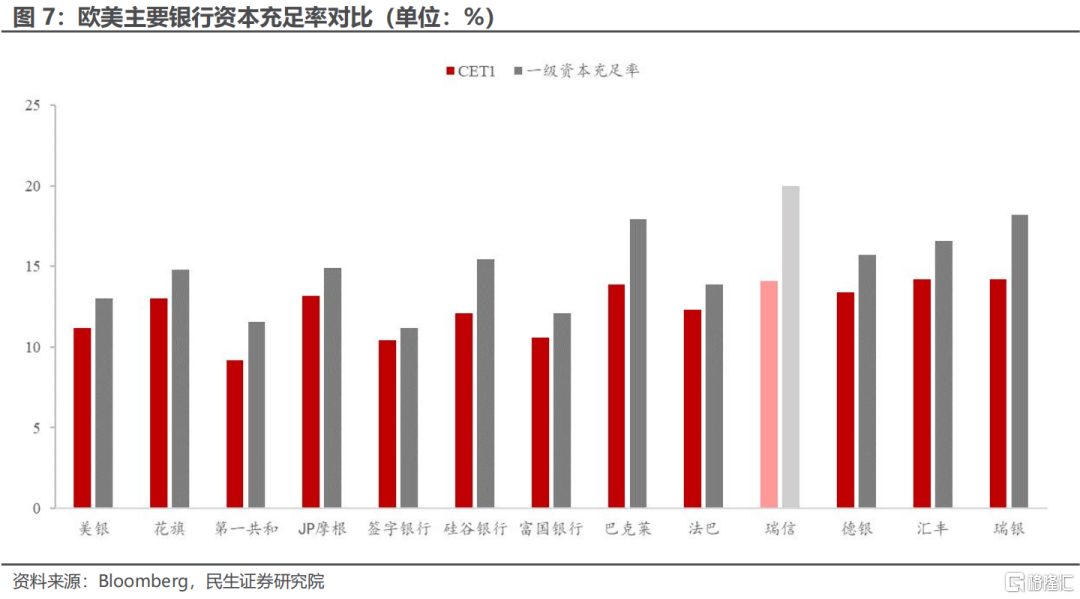

第三,从资本充足率看,瑞信的偿付能力仍比较优秀。

瑞信一级普通股资本充足率(CET 1)和一级资本充足率分别为14.1%和20.0%,高于各国监管的最低要求,在同行中也属于较高水平。最重要的是,2019年美国商业银行监管发生改革,导致中小银行(如硅谷银行)的“其他综合收益”(包括AFS资产的未实现损失)不用计入一级资本。这意味着,硅谷银行的一级资本充足率可能存在虚高,但瑞信没有这个风险。

总的来说,瑞信虽然存在和硅谷银行类似的存款流失现象,但其在所受监管和隐含亏损上都比硅谷银行更稳健。我们认为,瑞信的问题更多在于经营,与硅谷银行的流动性困局存在差异。同时,目前欧美政府的应对速度很快,商业银行同业间的敞口规模较低。在UBS收购瑞信后,预计瑞信“危机”能得以遏制,市场风险偏好也会回升,系统性的银行业危机大概率不会发生。

风险提示

美联储加息节奏超预期,美国地缘政治风险,美国通胀失控风险 。

注:本文来自民生证券研究院于2023年3月20日发布的报告《瑞信和硅谷银行的同与不同》,报告分析师:周君芝 S0100521100008,谭浩弘 S0100522100002。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员