美元与10年美债利率出现“脱钩”。从11月份开始,此前与10年美债收益率“亦步亦趋”的美元指数开始走出“独立行情”——美元指数在过去的两个月中跌势明显大于10年美债收益率的下行幅度。

利率的上行主要在长端,而非短端。如果考察2年和10年美债利率的利差,我们会发现从本月中以来,2年美债利率几乎没有太大变化,由此带来了2-10年利率曲线的“陡峭化”。

导致美债10年利率上行的真正因素来自于“外因”。首先是日本央行“超预期”调整YCC政策,这导致市场加码了来年日本央行进一步推动货币政策正常化的下注。与此同时,中国经济展望的明显改善也推动了美债长端利率的上行。

美债的“陡峭化”仍会温和持续。由于短端利率受到货币政策影响,而美联储大概率会在加息至5%后进入政策观察期,因此2年美债利率上行动力并不充足。对于10年美债而言,其上行的幅度仍然受到中国、日本以及欧洲这几个外部因素的影响,这几个因素在可预见的未来内仍然会在市场中发酵。

美元仍将保持弱势。我们认为欧元会回升至1.10一线,对应日元在125附近。人民币则继续保持温和走升态势,6.90不会成为短期的阻碍。

01

美元与10年美债“脱钩”

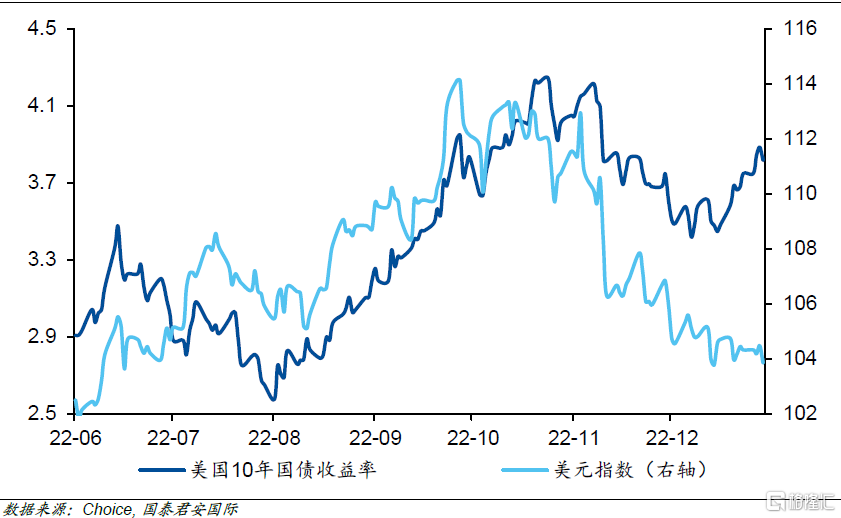

从11月份开始,此前与10年美债收益率“亦步亦趋”的美元指数开始走出“独立行情”——美元指数在过去的两个月中跌势明显大于10年美债收益率的下行幅度。如果说两者在过去两个月的趋势仍然是大体类似的,但从本月中以来,10年美债收益率出现了大约40个基点的上行,但美元指数仍然持续走弱,这背后的原因值得关注。

图 1:美元指数与10年美债收益率出现“脱钩”

02

“背离”因素在“外”

在我们看来,美元与10年美债背离,主要是两个原因造成:

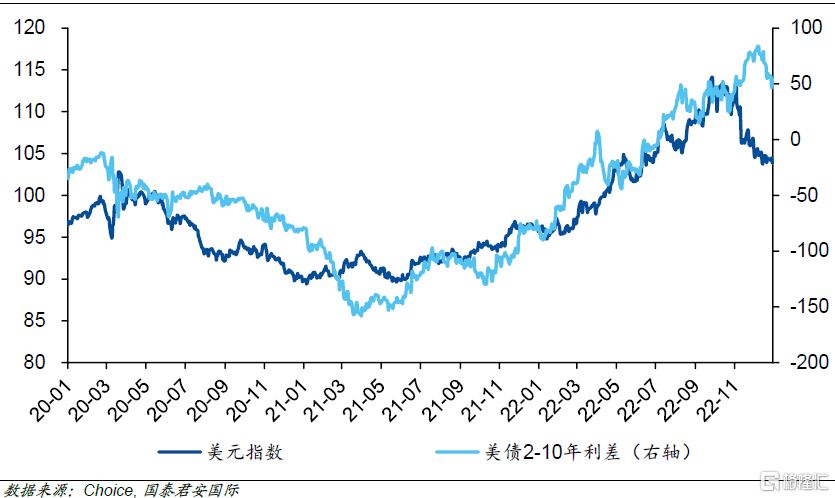

首先,利率的上行主要在长端,而非短端。如果单纯考察10年美债收益率,我们看到了明显的上行。但如果考察2年和10年美债利率的利差,我们会发现从本月中以来,2年美债利率几乎没有太大变化,由此带来了2-10年利率曲线的“陡峭化”。

图 2:美元指数意味着利率曲线进一步“陡峭化”?

从今年以来的表现来看,美元指数与美债的2-10年利差有着较高的相关性。总体而言,由于长端利率上行速度不如短端,我们看到了美债收益率曲线的“倒挂”,这在一定程度上意味着市场认为美国经济存在“衰退”可能,而美元作为避险货币吸引了资本的流入,同时美联储加息也明显快于其他经济体,这也提升了美元的吸引力。

但近期2年美债收益率不再上行,在很大程度上意味着市场预期美联储的加息已经进入“尾声”。目前的普遍预期是美联储会加息至5-5.25%附近,并大概率在未来的2次会议中完成。由于美国通胀表现也处于下行通道中,市场的预期目前看来是相对合理的。

第二,导致美债10年利率上行的真正因素来自于“外因”。近期有两个因素导致了美债中长期利率的上行,首先是日本央行“超预期”调整YCC政策,这导致市场加码了来年日本央行进一步推动货币政策正常化的下注。由于日本长期实施负利率政策,并在本轮发达国家的加息进程中处于“后段班”,未来日本央行一旦加速加息,则可能海外资金回流日本国内,而这意味着资金可能会流出美债。从美债整体收益率曲线来看,长端利率水平较低,成为了资金首先选择抛售的对象。技术上而言,日本央行的YCC政策的目标工具是日本的10年国债收益率,由于长期的宽松政策导致了日本10年国债利率畸低。而一旦日本进行货币政策正常化,10年国债利率大概率出现快速上行,对应而言,10年期美债受到的压力也会更大。

与此同时,中国经济展望的明显改善也推动了美债长端利率的上行。从利率本身的运行而言,长端利率更容易受到经济预期的改善而出现上行,而近期中国疫情管控政策放松后,中国以及全球的经济展望都受到了提振,这也带来了预期改善并推动了美债利率曲线的陡峭化。

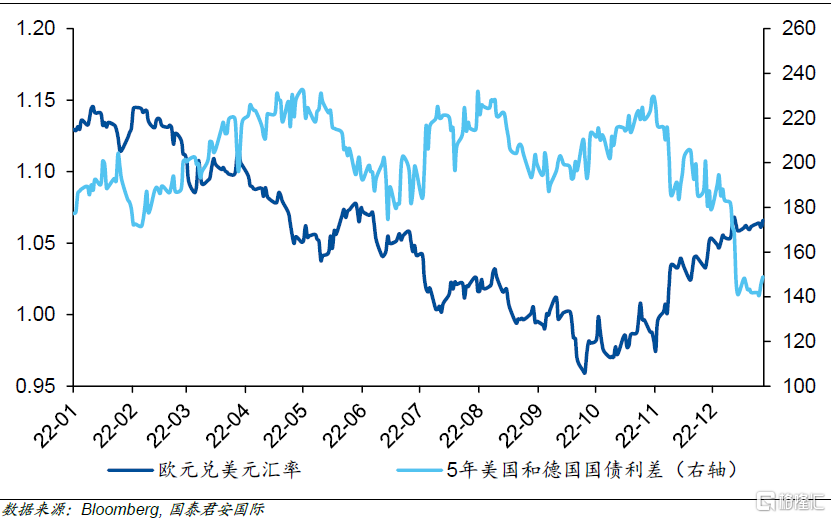

第三,欧洲的货币政策紧缩也慢于美联储,这导致了欧洲中长期利率的上行幅度快于美国,也带来了欧美利差的收窄。在这个过程中,欧元也出现了明显的升值,加上日本央行收紧货币政策的预期强化,日元也随之升值,最终带来了美元的走弱。

图 3:欧美利差收窄推升欧元

03

美元弱势仍将持续

美债的“陡峭化”仍会温和持续。由于短端利率受到货币政策影响,而美联储大概率会在加息至5%后进入政策观察期,因此2年美债利率上行动力并不充足。对于10年美债而言,其上行的幅度仍然受到中国、日本以及欧洲这几个外部因素的影响,正像我们上面提到的,这几个因素在可预见的未来内仍然会在市场中发酵。但与此同时,受到美国经济“衰退”预期的影响,10年美债的上行速率会受到一定的抑制。短期而言,对于利率曲线陡峭化的最大敌人是“滞胀”,但由于美国通胀率大概率会较快下行,因此“滞胀”交易很难在短期内卷土重来。

美元走弱仍将持续。美元走弱的主要因素是“外因”,而非“内因”。而这几个“外因”短期内很难被证伪,尤其是日本央行将在1月中召开货币政策会议,市场很难在此前降低对日本加速收紧的预期。如果日本央行超预期“放鸽”,那么市场可能会出现一定的美元多头回补,否则美元的走弱态势仍将持续。我们认为欧元会回升至1.10一线,对应日元在125附近。人民币则继续保持温和走升态势,6.90不会成为短期的阻碍。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员