摘要

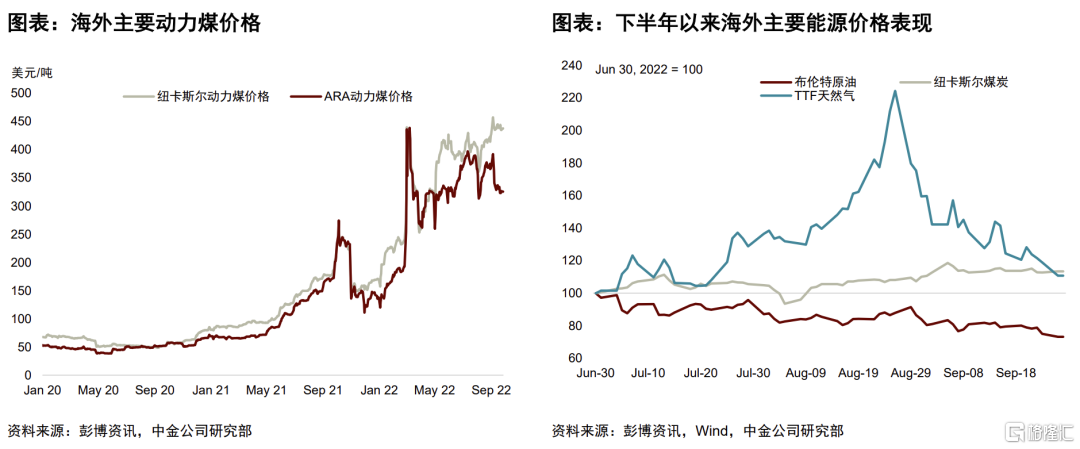

伴随着欧洲等地持续攀升的天然气与电力短缺风险,去年以来全球动力煤价格一路走高,当前纽卡斯尔煤炭价格较去年和2020年同期增长了111%/642%,我们认为高煤价的背后是短期“俄乌”冲击与长期绿色转型下欧洲乃至全球能源供应体系所面临的重大挑战。

可以看出,虽然最近海外加息拖累原油、天然气等价格出现明显回调,但海外煤炭价格依然保持了较强韧性。即便是近期欧盟在运输环节边际放松了对俄煤的制裁,允许欧洲企业将俄罗斯煤炭运往第三国或提供航运相关服务,但当下海运动力煤市场所面临的供需矛盾并非缺乏运力所致,因此运力的放宽并不足以改变偏紧的基本面,市场反应也较为平淡。

对于今年冬天,面对天然气供给冲击(详见我们2022年9月18日发布的《欧洲天然气:再平衡,非坦途》)与潜在极端天气对电力供需两端压力这两重风险,我们认为煤炭依然是欧洲能源供需平衡的重要一环,但代价除了高昂的价格,还有激增的碳排放量。我们看到去年欧洲整体的碳排放量逆势增长,碳排放配额价格也从30欧元/吨一度上涨至接近100欧元/吨。因此我们认为诉诸煤电解决燃眉之急或非长久之计,长期内欧洲可能会加速发展风光、储能、氢能等以实现能源去碳化进程。

尽管欧洲仅仅只是一个边际买家,但其对全球海运动力煤市场带来的外溢效应或仍不可小觑。在供给端,欧盟对俄罗斯的煤炭禁运对全球动力煤供应的影响短期内难以通过贸易重构消化,同时产能瓶颈、极端天气与贸易政策等因素也使得供应端难有起色。在需求端,即便海外加息或对需求增速带来拖累,但今冬发电、取暖等需求仍有刚性,高昂气价亦驱动了煤炭替代。因此,欧洲将与日本、韩国、印度等主要动力煤进口国竞争有限的煤炭,尤其是高热值煤炭的出口资源,在价高者得的市场机制下,我们预计今冬海外动力煤价格大概率将维持在高位。

电力紧张叠加天然气价格大涨,欧洲诉诸煤电

欧洲当下正在经历的电力供应紧张的背后,既有“俄乌”局势对以天然气为首的传统化石能源带来外部供应冲击,也有内部能源转型过程中核电等的自发缩减,同时极端干旱天气下水力发电出现明显下滑。电力供给曲线收缩的同时,高昂的气价也抬升了边际发电成本。电力供给的缩减通过高企的电价传导至需求端,今年前8个月,我们统计的欧洲20国(下同)发电量与用电量同比分别下滑了3.8%和1.8%。

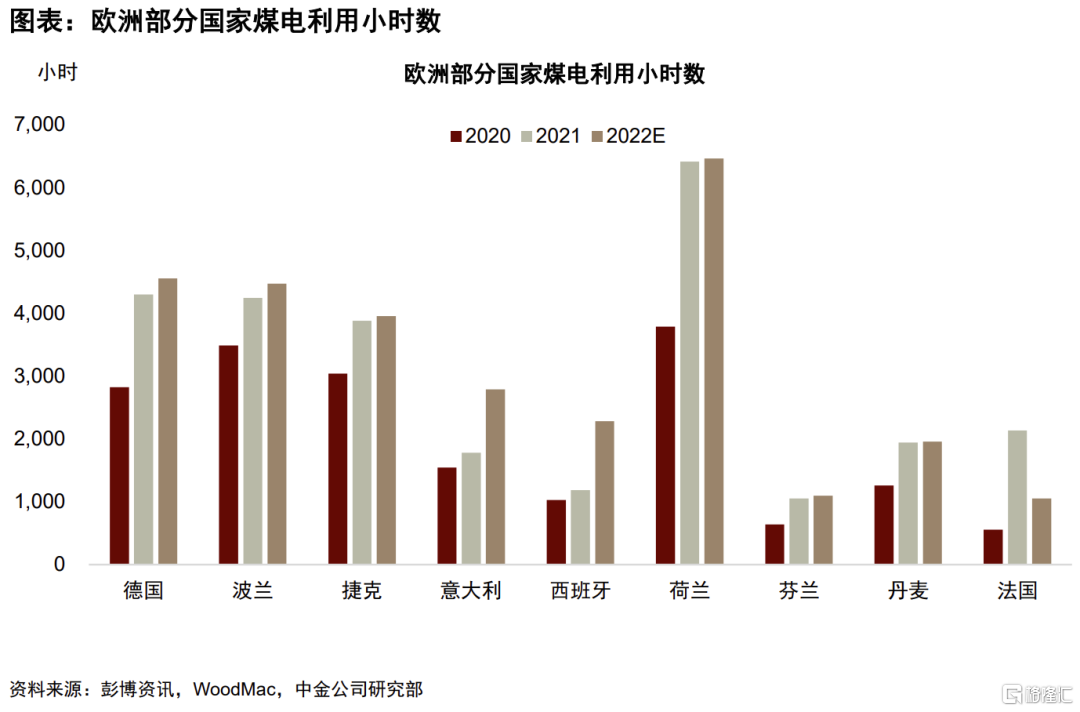

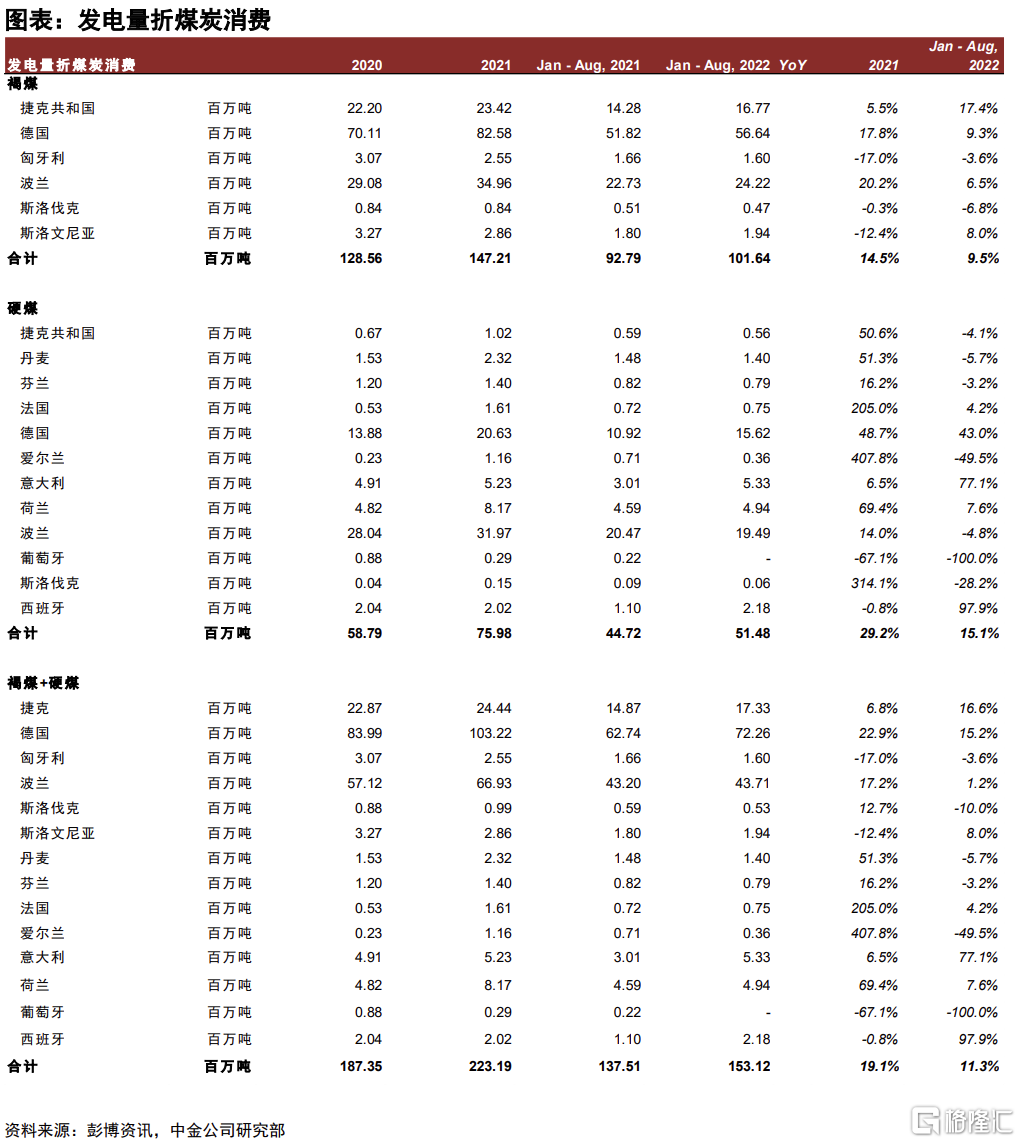

► 电力供应紧缺叠加天然气价格大涨,欧洲不得不诉诸煤电以应对“燃眉之急”:一方面,欧洲部分国家延缓了煤电退出的进程,重开闲置了的燃煤电厂以度过当下的燃眉之急。据Wood Mackenzie统计,当前欧洲整体约有11GW的煤电产能复产,约占欧洲总煤电产能的十分之一。另一方面,煤电的利用小时数也大幅提升,我们统计的14个欧洲主要煤电生产国的利用小时数在今年前8个月已经达到了2380小时,我们预计今年全年利用小时数或将达到4000小时,较2021年的3716小时与2020年的2658小时有进一步的增长。

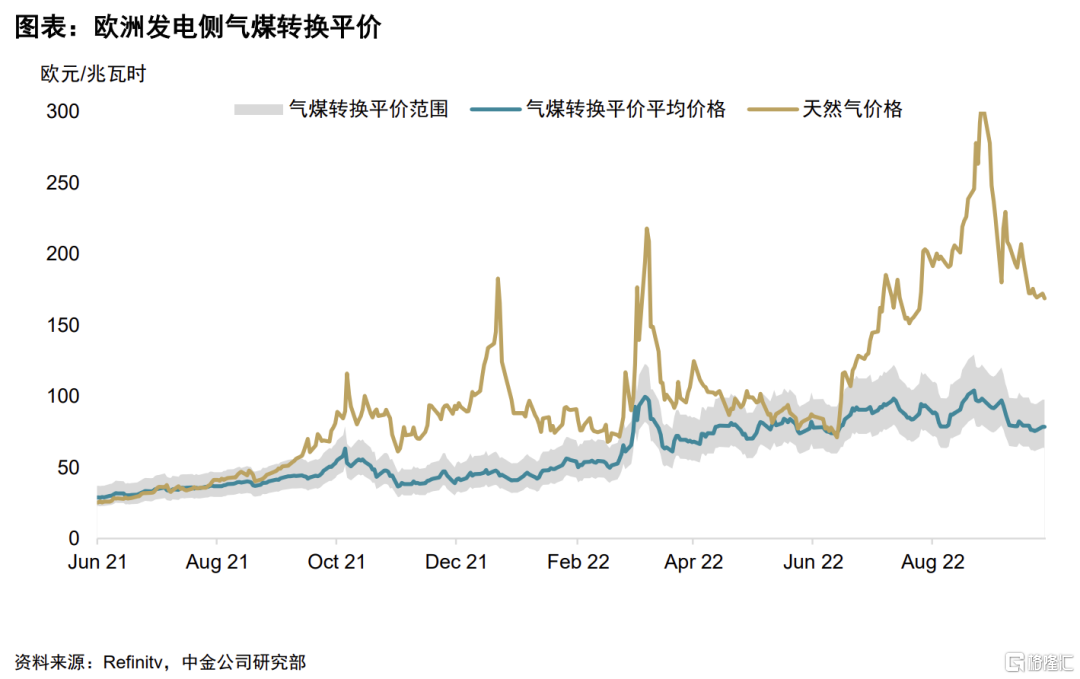

今冬能源风险仍存,动力煤需求依然关键:今冬天然气的供应风险依然是欧洲能源市场的较大不确定因素,在供给瓶颈下实现供需再平衡的办法无非通过替代能源的补充或是需求端的减量,而两条路径的代价可能都意味着更高的成本或价格。我们认为电力侧对天然气的替代或是实现天然气消费减量的关键一环,核电与可再生能源的不确定性与波动性较大,煤电则是相对可控且稳定的电力来源。当前天然气发电成本仍是煤电的2倍以上。另外,受较为悲观的经济发展前景的影响,欧盟碳配额价格亦在最近出现了明显下跌,提升了煤电发电的经济性。

我们假设325亿立方米天然气减量中有30%是来自于发电侧的贡献,且该缺口完全依赖煤电来补充,则意味着煤电厂需要在当前基础上再额外增加每月84小时的出力(假设与测算请详见本文正文与《欧洲天然气:再平衡,非坦途》),而今年前8个月欧洲煤电平均每月利用小时数约为298小时,因此从煤电产能的角度来讲,仍有一定提升的空间。

但我们认为煤电出力的瓶颈或不在发电侧,而在煤炭供给侧。我们假设这额外84小时左右的电力缺口完全由煤电弥补,那么煤炭消费量将在今年前8个月的基础上再增加30%左右,即新增203万吨硬煤和400万吨褐煤消费。这部分缺口与欧洲每月的动力煤进口量几乎相当,我们认为这将对欧洲本就已经较为紧张的煤炭基本面带来进一步的压力。因此为实现电力供需的平衡,除了增加煤炭供给外,电力需求端的自发削减或也不可避免。

► 欧洲煤炭自产占比高,但进口煤炭仍是平衡关键:欧洲动力煤自有产量满足了其80%左右的动力煤的需求,且主要集中在德国与波兰两国,合计占总产量的83%,其余产量则分布在巴尔干半岛上的保加利亚、斯洛伐克、波黑、斯洛文尼亚等国。虽然进口量占比较小,但自有产能制约与结构错配可能决定了欧洲仍需要依靠进口煤炭,特别是相对高热值的硬煤来实现供需平衡。

全球来看,欧洲或给海运动力煤市场带来较强外溢效应

在全球海运动力煤市场,欧洲仅仅是一个边际买家,2021年其动力煤进口占全球贸易量仅约5.8%,但我们认为欧洲当前的能源困境将给全球海运动力煤市场带来较强的外溢效应。对于即将到来的冬天,在内部煤炭产量空间有限的情况下,欧洲仍将加大动力煤进口从而1)满足国内的电力缺口;2)寻求对俄罗斯高热值动力煤的替代。

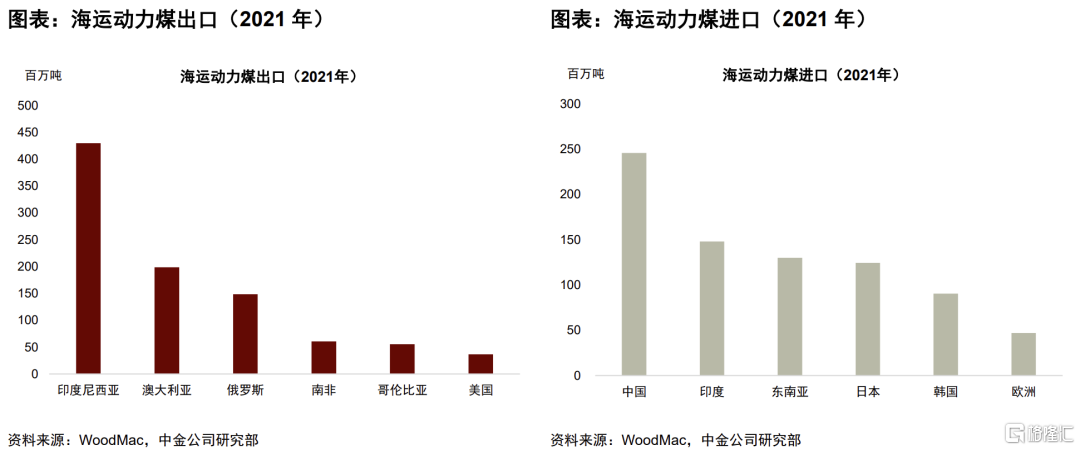

► 1-7月全球海运动力煤出口量同比下滑3.2%:即使面对历史性的高煤价,今年以来全球海运动力煤出口仍出现了下滑。印澳俄三大动力煤出口国均出现不同程度的下滑:印尼:-2.4%(同比,下同)、澳大利亚:-8.4%、俄罗斯:-7.4%。第二梯队的南非、哥伦比亚和美国中,也仅有南非出口量增长了9%,哥伦比亚和美国分别下滑了6.7%和3.6%。我们认为海运动力煤出口下滑主要有以下几个原因:产能瓶颈、极端天气、资源国出口政策、俄煤禁运。

► 气煤转换支撑日、韩两国对高卡煤需求:日、韩两国是海运动力煤,特别是高热值煤,譬如纽卡斯尔煤炭的定价的重要因素,日本和韩国是全球第三与第四大动力煤进口国,仅次于中国和印度。燃气和燃煤等传统化石能源在日韩的电力系统中依然占据比较重要的地位,欧洲对LNG需求激增的同时也大大增加了两国天然气的进口成本,导致了发电侧的气煤转换。今年1-7月日韩两国天然气发电量下滑了约2.7%,而同期的煤炭发电量同比增加了2.1%,对冲了大部分天然气发电的减量。

与欧洲类似,我们认为日、韩的动力煤需求增量也是支撑海运煤价格的一大因素,本质上是全球范围内煤炭对天然气的替代。从量的角度来看,日本和韩国的动力煤消费几乎完全依赖进口,因此需求侧的压力无法由自身消化,只能通过海运煤进口来满足消费增量。相对于燃气发电,燃煤发电依然更具经济性。从结构的角度来看,日、韩电厂的需求主要集中在高热值煤炭,这也加剧了海运煤市场的结构性矛盾。

► 中、印、东盟等地区煤电消费或将保持韧性:中国和印度在海运动力煤进口市场位居前二,东盟合计也进口了近1.3亿吨动力煤(包括地区间国家之间的进口)。但该区域因自有煤炭资源较为丰富,煤电在能源体系居于主导地位,动力煤的自给率亦较高(2021年中国和印度分别为94%和83%)。今年以来海运动力煤价格的大涨抑制了中国与印度的煤炭进口空间,中、印两国因而更多通过挖掘国内产量以满足需求增长。可以看到,海运动力煤的紧张对国内供应造成了较大压力,进口煤价也对本国煤价形成了一定支撑。

考虑到煤电在中、印两国的比重,以及两国较高的煤炭自给率,中、印对海运动力煤的需求很大程度取决于以下几个因素:一是由经济发展和居民活动主导的电煤需求,水电、风光等可再生能源的表现则决定了电煤需求的波动;二是煤炭的自产量,同时由于内陆产地和沿海消费地地理上的错配,运输情况也是一个影响因素;三是中、印两国进口煤的热值普遍较日、韩与欧洲更低,因此对高热值动力煤的平衡的影响或较少,更多体现在低卡煤市场。

正文

伴随着欧洲等地持续攀升的天然气与电力短缺风险,去年以来全球动力煤价格一路走高,当前纽卡斯尔煤炭价格较去年和2020年同期增长了111%/642%,我们认为高煤价的背后是短期“俄乌”冲击与长期绿色转型下欧洲乃至全球能源供应体系所面临的重大挑战。

可以看出,虽然最近海外加息拖累原油、天然气等价格出现明显回调,但海外煤炭价格依然保持了较强韧性。即便是近期欧盟在运输环节边际放松了对俄煤的制裁,允许欧洲企业将俄罗斯煤炭运往第三国或提供航运相关服务,但当下海运动力煤市场所面临的供需矛盾并非缺乏运力所致,因此运力的放宽并不足以改变偏紧的基本面,市场反应也较为平淡。

对于今年冬天,面对天然气供给冲击(详见我们2022年9月18日发布的《欧洲天然气:再平衡,非坦途》)与潜在极端天气对电力供需两端压力这两重风险,我们认为煤炭依然是欧洲能源供需平衡的重要一环,但代价除了高昂的价格,还有激增的碳排放量。我们看到去年欧洲整体的碳排放量逆势增长,碳排放配额价格也从30欧元/吨一度上涨至接近100欧元/吨。因此我们认为诉诸煤电解决燃眉之急或非长久之计,煤电退出进程可能会延后但大方向不改,今年煤炭生产商的强劲现金流亦不会转为对新产能的投入,长期内欧洲可能会加速发展风光、储能、氢能等以实现能源去碳化进程。

尽管欧洲仅仅只是一个边际买家,但其对全球海运动力煤市场带来的外溢效应或仍不可小觑。在供给端,欧盟对俄罗斯的煤炭禁运对全球动力煤供应的影响短期内难以通过贸易重构消化,同时产能瓶颈、极端天气与贸易政策等因素也使得供应端难有起色。在需求端,即便海外加息或对需求增速带来拖累,但今冬发电、取暖等需求仍有刚性,高昂气价亦驱动了煤炭替代。因此,欧洲将与日本、韩国、印度等主要动力煤进口国竞争有限的煤炭,尤其是高热值煤炭的出口资源,在价高者得的市场机制下,我们预计今冬海外动力煤价格大概率将维持在高位。

电力紧张叠加天然气价格大涨,欧洲诉诸煤电

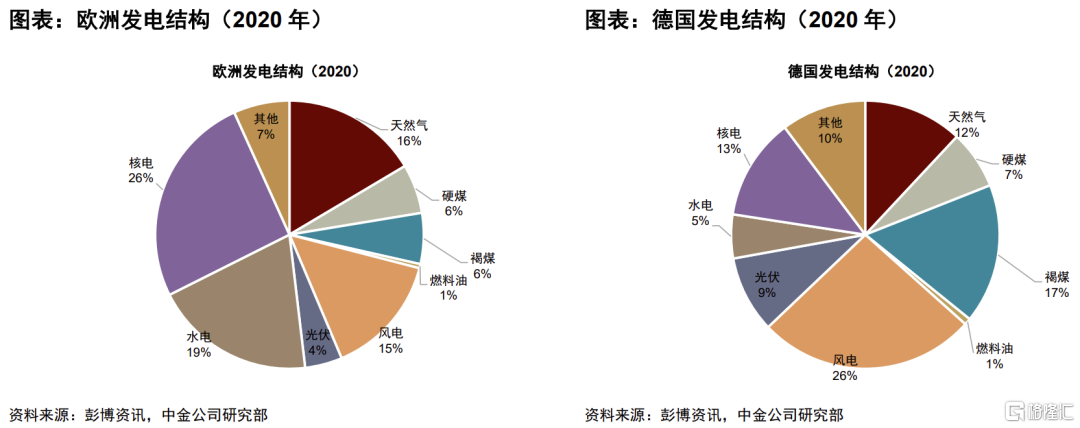

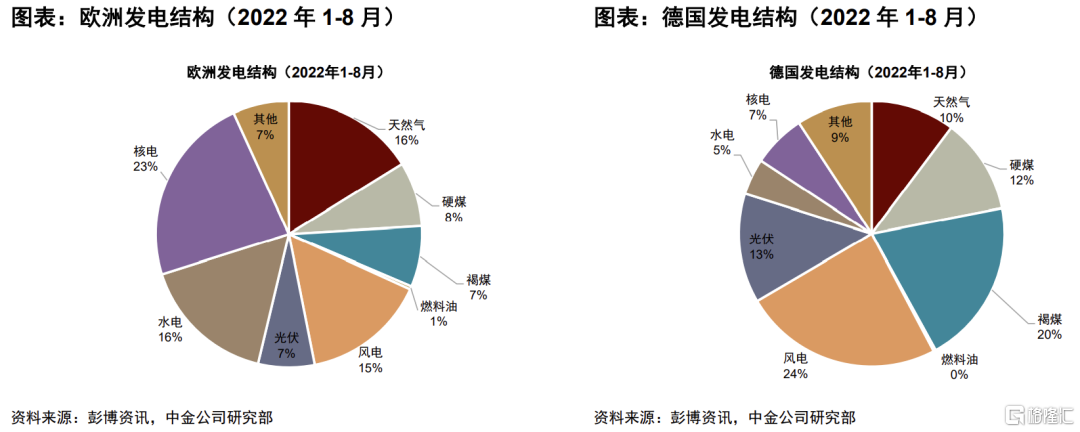

欧洲当下正在经历的电力供应紧张的背后,既有“俄乌”局势对以天然气为首的传统化石能源带来外部供应冲击,也有内部能源转型过程中核电等的自发缩减,同时极端干旱天气下水力发电出现明显下滑。电力供给曲线收缩的同时,高昂的气价也抬升了边际发电成本。电力供给的缩减通过高企的电价传导至需求端,今年前8个月,我们统计的欧洲20国(下同)发电量与用电量同比分别下滑了3.8%和1.8%。

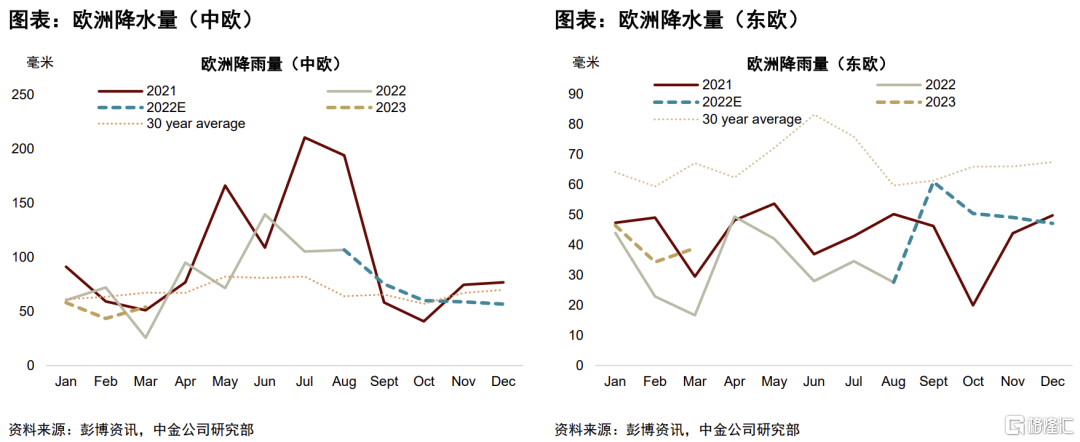

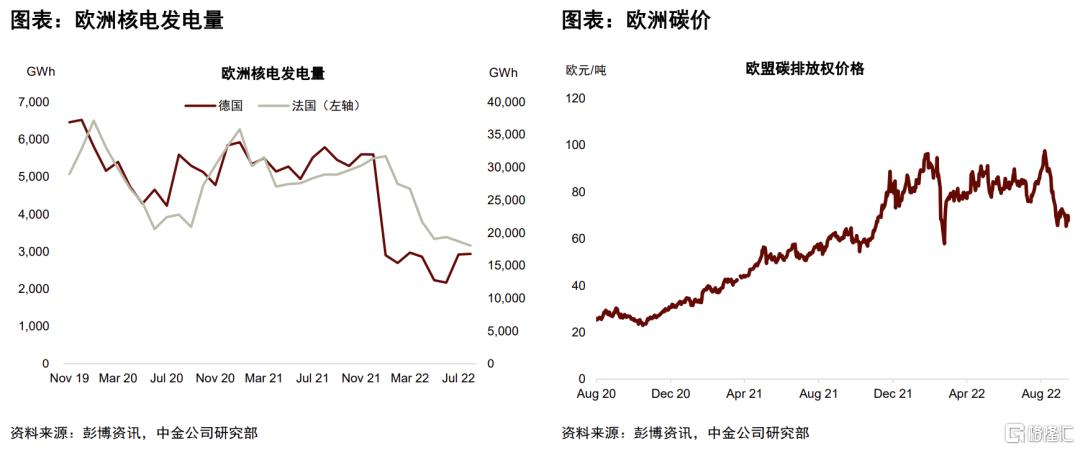

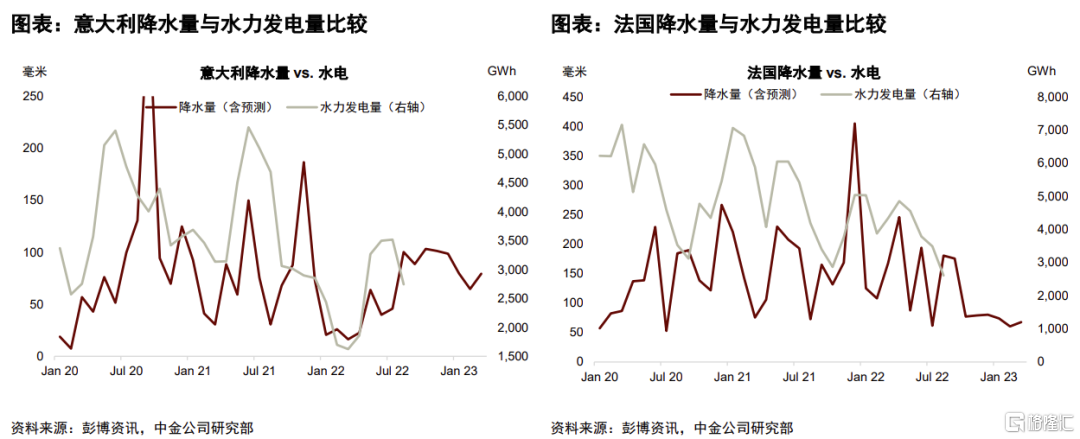

欧洲电力供给曲线收缩,水力与核电拖累较大:2021年水力和核电分别占欧洲总发电量的18.3%和26.5%,但今年前8个月两者分别同比下滑了19.3%和16.9%。今年7月以来,欧洲地区遭遇了持续的极端高温少雨天气(成因详见我们于2022年8月26日发布的《农产品:不利天气,余波尚存》)。由下图可以看出,今年欧洲各地降雨量较往年偏少,这也直接导致了水力发电量的下降。

核电方面,作为欧洲最大的核电生产国,因部分老化核电站维护和检修,法国的核电发电量自今年以来出现明显下滑。而干旱天气则使得用于冷却核反应堆的河水水位降至低位,进一步阻碍了核电站的出力[1]。另外,德国持续推进“退核”,今年以来其核电发电量同比下滑了50%。德国已于2021年底关停了3座核电站[2],仅剩的3座核电站也计划在2022年底关停,但电力紧张的情况下,有两座或将待命至2023年4月[3]

与此同时,高温天气叠加光伏装机量提升,今年以来欧洲光伏发电量同比大增了21.7%,另外风力发电也受益于风电装机量的提升,同比增加了约13.2%。但风光的增量依然难以对冲水电和核电的下滑。

高昂天然气价格抬升边际发电成本:去年下半年以来欧洲天然气紧张开始发酵,俄乌局势进一步加剧天然气供给压力,天然气价格一直处于高位,在年内数次触及历史新高。欧洲天然气下游消费中约有3成用于发电,高昂气价推升了燃气发电成本,且远高于煤电及可再生能源的单位发电成本。

即便价格大幅上涨,今年前8个月欧洲天然气发电量仍同比上涨了约7%。虽然去年的低基数是一个原因,今年欧洲天然气发电量仍未恢复到2020年的水平,但这也表明为满足较为刚性的电力需求,水电与核电造成的电力供应缺口将不得不依靠高价的边际发电来源来弥补。

电力供应紧缺叠加天然气价格大涨,欧洲诉诸煤电以应对“燃眉之急”:天然气与煤炭同属于发电系统中的调峰电源,因此两者在一定程度上互相替代,天然气价格若高过气煤转换平价将驱动发电侧的气-煤转换。从欧洲发电侧气煤转换平价中可以看出,即便考虑到煤电更高的碳成本,天然气发电成本在今年大部分时候都高过煤电,哪怕是近期天然气价格有一定回调,天然气发电成本仍是煤电的2倍以上。另外,受较为悲观的经济发展前景的影响,欧盟碳配额价格亦在最近出现了明显下跌,煤电发电的经济性也相对有所提升。

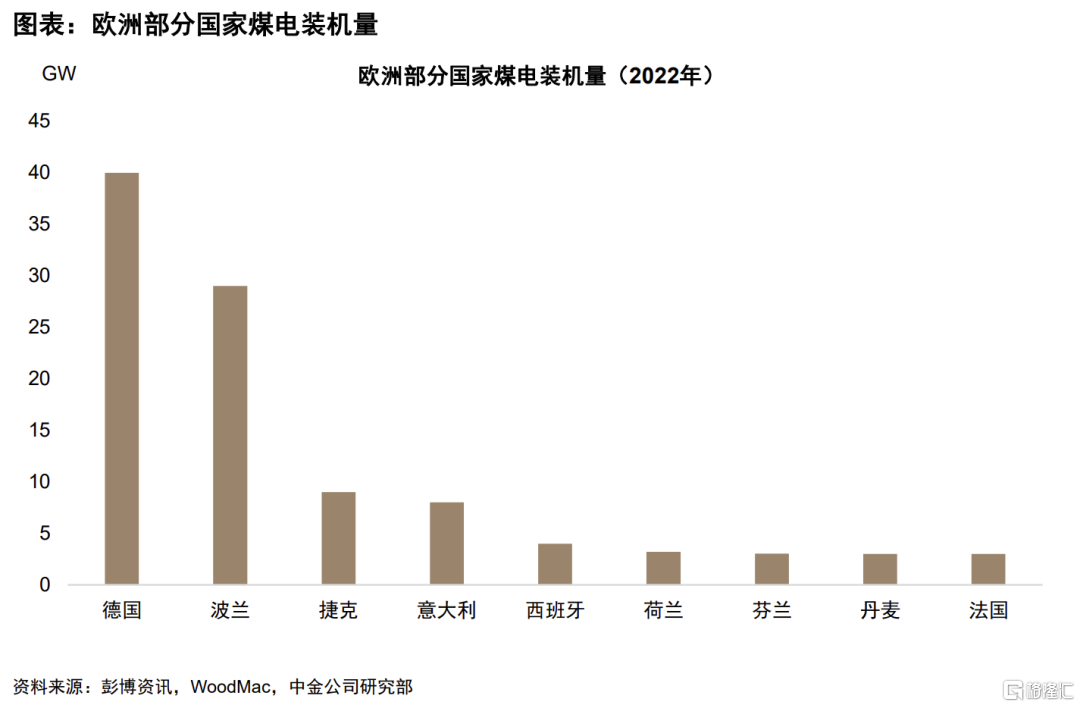

电力供应紧缺叠加天然气价格大涨,欧洲不得不诉诸煤电以应对“燃眉之急”。一方面,欧洲部分国家延缓了煤电退出的进程,重开闲置了的燃煤电厂以度过当下的燃眉之急。据Wood Mackenzie统计,当前欧洲整体约有11GW的煤电产能复产,约占欧洲总煤电产能的十分之一。另一方面,煤电的利用小时数也大幅提升,我们统计的14个欧洲主要煤电生产国的利用小时数在今年前8个月已经达到了2380小时,我们预计今年全年利用小时数或将达到4000小时,较2021年的3716小时与2020年的2658小时有进一步的增长。

今年前8个月欧洲硬煤和褐煤发电量同比增长了15.1%和9.5%。基于发电量折煤炭消费图表假设[4],我们用欧洲发电量推算的今年前8个月硬煤与褐煤消费量分别为5200万吨与1.02亿吨,两者合计1.53亿吨,同比增长了约11.3%。对于相对更加依赖俄罗斯天然气且煤炭资源相对充足的德国,煤电发电量的增幅则更加显著,今年1-8月其天然气发电量同比下滑了4.1%,但同时期硬煤和褐煤的发电量则分别同比增长了约43%和9.3%,硬煤与褐煤消费量合计同比增长了15.2%。

今冬能源风险仍存,动力煤需求依然关键

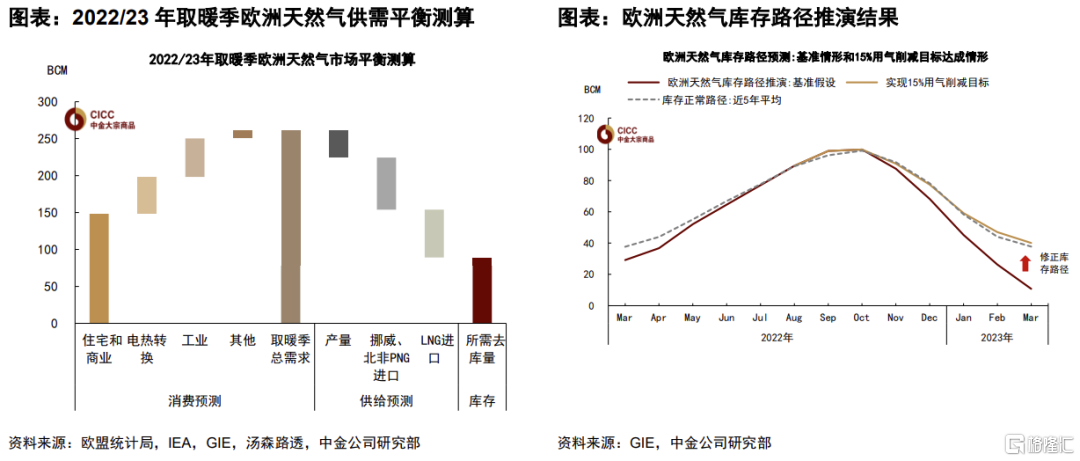

今冬天然气的供应风险依然是欧洲能源市场的较大不确定因素,我们在《欧洲天然气:再平衡,非坦途》中基于供需对今冬欧洲天然气库存进行了推演:1)假设俄罗斯PNG进口为零;2)自有产量稳定、LNG与其他来源PNG进口维持高位或有一定提高;3)满足当前气温预测下的取暖消费;4)工业部门天然气消费较今年上半年不进一步减少;5)电力部门用电高峰时段减少5%耗电控制,我们认为今冬欧洲天然气库存低位或难避免。基于上述假设,我们测算今年取暖季天然气库存消耗量可能要较近5年均值增加45%左右,2022/23取暖季后欧洲天然气库存将减少至100亿立方米的低位,对应9%的库存填充率,而近5年同期欧洲天然气库存均值大概在400亿立方米。

在供给瓶颈下实现供需再平衡的办法无非通过替代能源的补充或是需求端的减量,而两条路径的代价可能都意味着更高的成本或价格。煤炭与天然气的互相替代主要是在发电侧,因此对于煤炭来说,天然气供需紧张将通过电力平衡影响煤炭的需求。我们看到,欧盟委员会已提出在取暖季将天然气消费量控制在低于近5年均值15%的水平附近,即将期间天然气消费量降至2275亿立方米,相当于在今年11月至明年3个月的5个月内实现325亿立方米的天然气减量。

我们认为电力侧对天然气的替代或是实现天然气消费减量的关键一环,而煤电则是相对可控且稳定的电力来源。从各类发电来源来看,核电方面,鉴于今冬取暖季电力紧张形势,德国核电的全部退出计划或推迟至明年初,新闻报道称德国剩下的三座核电站中有两座将作为紧急储备延长运营至2023年春季[5]。我们预计在今冬取暖季核电的出力或有小幅回升,但欧洲核电站的维护进度或是一大不确定性。水电方面,我们认为今冬欧洲水力发电量或难以有明显改善,历史上看降水量与水力发电量有较强相关性,从降水量预测来看,今年末明年初欧洲降雨量仍难有明显提升。风光方面,前期出力较多的光伏或在取暖季出现季节性下滑,而风电可能将继续保持较高的出力。考虑到核电与可再生能源的不确定性与波动性,我们预计煤电仍是今年取暖季欧洲电力平衡的压舱石。

我们假设325亿立方米的天然气减量中有30%是来自于发电侧的贡献,则意味着有约49TWh的电力供应缺口,折每月约9.9TWh,以欧洲当前的煤电产能计算,相当于84小时左右的煤电出力。因此若该缺口完全依赖煤电来补充,则意味着煤电厂需要在当前基础上再额外增加每月84小时的出力,而今年前8个月欧洲煤电平均每月利用小时数约为298小时,因此从煤电产能的角度来讲,仍有一定提升的空间。

但我们认为煤电出力的瓶颈或不在发电侧,而在煤炭供给侧。我们假设这额外84小时左右的电力缺口完全由煤电弥补,那么煤炭消费量将在今年前8个月的基础上再增加30%左右,即新增203万吨硬煤和400万吨褐煤消费。这部分缺口与欧洲每月的动力煤进口量几乎相当,我们认为这将对欧洲本就已经较为紧张的煤炭基本面带来进一步的压力。因此为实现电力供需的平衡,除了增加煤炭供给外,电力需求端的自发削减或也不可避免。

欧洲煤炭自产占比高,但进口煤炭仍是平衡关键

欧洲动力煤自有产量满足了其80%左右的动力煤的需求,且主要集中在德国与波兰两国,合计占总产量的83%,其余产量则分布在巴尔干半岛上的保加利亚、斯洛伐克、波黑、斯洛文尼亚等国。虽然进口量占比较小,但自有产能制约与结构错配可能决定了欧洲仍需要依靠进口煤炭,特别是相对高热值的硬煤来实现供需平衡。

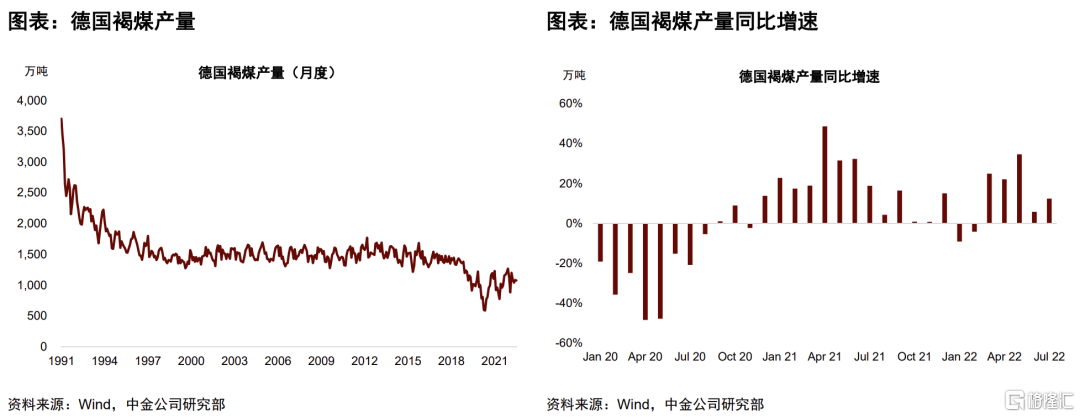

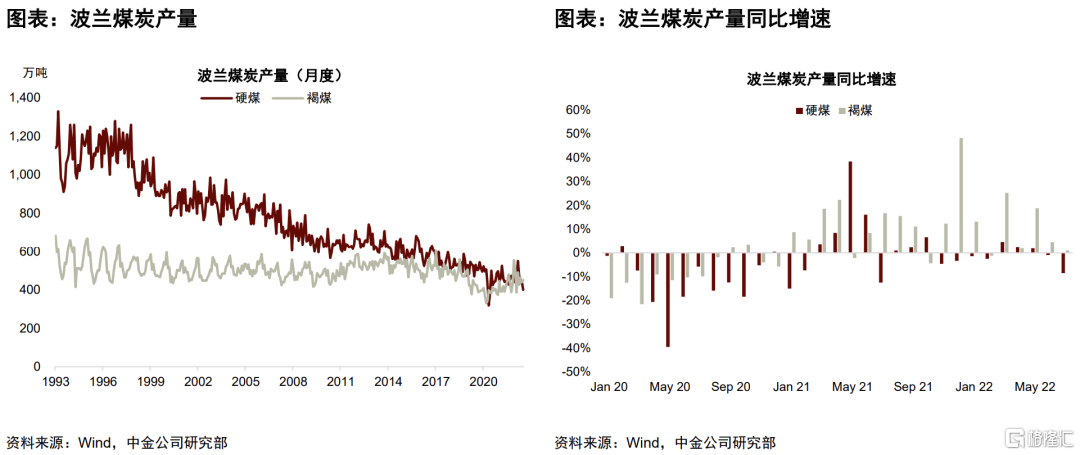

从量上看,高价驱动德国与波兰煤矿复产,但仅是存量产能上的提升,空间较为有限:过去三十年欧洲煤炭产量一直处于持续下滑的趋势中,自去年开始煤炭涨价驱动产量从新冠疫情的低谷中反弹,今年前7个月德国与波兰的褐煤产量分别同比增长了9%和10.4%,从增速上看与褐煤发电量的增长基本匹配。但我们认为当前产量依然是在存量产能基础上的提升,且尚未回到2019年的水平。囿于过去多年对煤炭棕地与绿地项目投资乏善可陈,我们认为欧洲煤炭产量进一步提升的空间较为有限。

从结构上看,褐煤增长较快,但高热值的硬煤产量几无增长:德国与波兰的褐煤资源一般供应给附近的专用电厂,而相比于褐煤,欧洲硬煤资源较为缺乏,比较依赖进口。德国硬煤的生产已在2018年9月Prosper-Haniel煤矿和Ibbenbüren煤矿关闭后完全结束,之后硬煤就完全依赖进口[6]。波兰硬煤产量也缺乏弹性,今年前7个月波兰硬煤产量同比下滑了0.4%,因此欧洲对高卡煤的需求增量完全依赖进口。过去俄罗斯是欧洲主要的硬煤进口来源,但在欧盟对俄煤禁运落地后,欧洲对硬煤的需求将通过寻求美国、澳大利亚、哥伦比亚等国的替代进口来满足。

全球来看,欧洲或给海运动力煤市场带来较强外溢效应

在全球海运动力煤市场,欧洲仅仅是一个边际买家,2021年其动力煤进口占全球贸易量仅约5.8%,但我们认为欧洲当前的能源困境将给全球海运动力煤市场带来较强的外溢效应。对于即将到来的冬天,在内部煤炭产量空间有限的情况下,欧洲仍将加大动力煤进口从而1)满足国内的电力缺口;2)寻求对俄罗斯高热值动力煤的替代。从全球范围来看,欧盟对俄罗斯煤炭禁运的影响短期内难以通过贸易重构化解,或将进一步加剧海运煤的供应压力。今年以来澳大利亚、印尼、美国等国动力煤出口均普遍不及预期,往后看出口量也面临着极端天气、出口政策、产能瓶颈等因素制约。在需求侧,欧洲对LNG的加量进口推高日、韩等地天然气发电成本并触发气、煤转换,这些地区对煤炭的也有较强的需求。中国、印度、东南亚等相对依赖煤电的国家和地区,煤炭需求也将与经济发展同步增长。本土煤炭资源虽比较丰富,但高价抑制进口也对国内供给造成了更大压力。

供给侧:1-7月全球海运动力煤出口量同比下滑3.2%

即使面对历史性的高煤价,今年以来全球海运动力煤出口仍出现了下滑。印澳俄三大动力煤出口国均出现不同程度的下滑:印尼:-2.4%(同比,下同)、澳大利亚:-8.4%、俄罗斯:-7.4%。第二梯队的南非、哥伦比亚和美国中,也仅有南非出口量增长了9%,哥伦比亚和美国分别下滑了6.7%和3.6%。

我们认为海运动力煤出口下滑主要有以下几个原因:

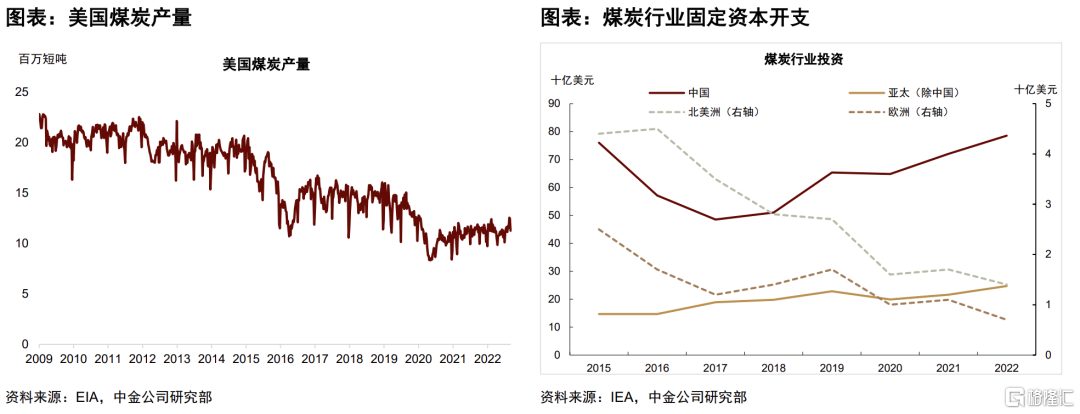

► 产能瓶颈:无论是新项目还是存量项目的改扩建,过去数年全球煤炭行业的资本开支主要集中在中国及亚太地区,其余地区则处于低位。以美国为例,2020年下半年以来美国煤炭产量自疫情有所恢复,但仍较疫情前的水平有27%左右的缺口。劳动力短缺可能也对煤矿生产造成一定掣肘,但我们认为煤炭产量提升的瓶颈仍在于产能端。并且与过去的周期不同,面对日益严格的ESG融资要求与碳中和目标下持续下滑的煤炭需求前景,今年强劲的现金流可能并不会转为新的产能投入,随着煤矿与煤电厂的逐步关闭,我们预计美国煤炭产量在未来几年可能难有增量。

► 极端天气:除影响需求外,极端天气对煤炭供给也会造成一定干扰。7月通常是澳大利亚的旱季,但今年7月澳大利亚反常的暴雨对煤炭生产与运输造成不小扰动,据Wood Mackenzie统计,当月动力煤出口量同环比下滑幅度达33%/39%。8月以后澳煤发运有所回暖,我们预计澳大利亚四季度动力煤出口从环比看仍有一定提升空间。但市场又开始担忧年末“三峰”拉尼娜对煤炭产出带来的潜在下行风险。据美国气象局预测,今年环太平洋地区拉尼娜可能性已经上升至91%,10月以后若出现超预期降雨或将影响煤炭出口。

► 资源国出口政策:在全球煤炭资源紧张的情况下,部分国家出台相关政策以优先保障国内煤炭资源,或试图通过化石能源出口扩大收入。最近有消息显示俄罗斯、哥伦比亚等煤炭出口国也在考虑对煤炭出口征税[1][2]。今年1月份印尼曾一度以DMO(国内市场义务)为由暂停了煤炭出口,为弥补前期的发运损失,其2、3季度的煤炭出口量环比出现明显增长,但我们认为相关政策的不确定性始终是供给侧的潜在风险。

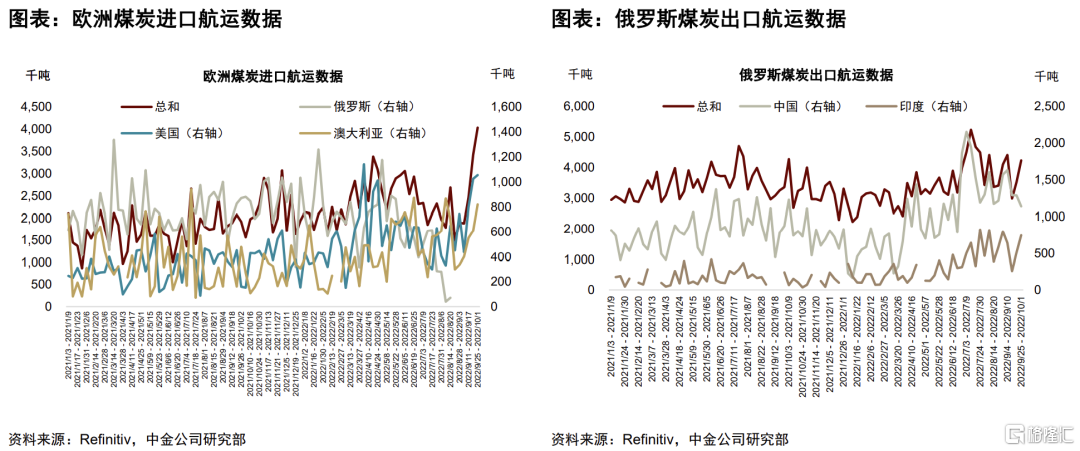

► 俄煤禁运:欧盟对俄煤禁运落地一月有余,航运数据显示,自8月11起,欧洲自俄煤进口已基本归零,美国则替代俄罗斯成为欧洲最大的煤炭进口来源国。与此同时,俄煤去往印度、中国等地的发运量有显著的提升。虽然近期欧盟在运输环节边际放松了对俄煤的制裁,允许欧洲企业将俄罗斯煤炭运往第三国或提供航运相关服务,运力端的约束或有一定放松。但我们认为,俄煤禁运对全球动力煤出口的影响,并非只是从欧洲到亚太的简单转移,国际煤炭贸易的重塑并非一朝一夕,短时间内海运煤供应压力仍存。俄罗斯煤炭出口约90%依赖海运,到亚太地区的航运距离远远大于欧洲,往中国大部分量也需通过西伯利亚铁路到俄罗斯远东港口再转海运,因此其内部铁路的运力也对煤炭出口形成了制约。

需求侧:气煤转换支撑日、韩两国对高卡煤需求

在需求侧,日、韩两国是海运动力煤,特别是高热值煤,譬如纽卡斯尔煤炭的定价的重要因素,日本和韩国是全球第三与第四大动力煤进口国,仅次于中国和印度,2021年日、韩分别进口了1.25亿和9100万吨动力煤,合计占全球海运煤进口量的22.1%。

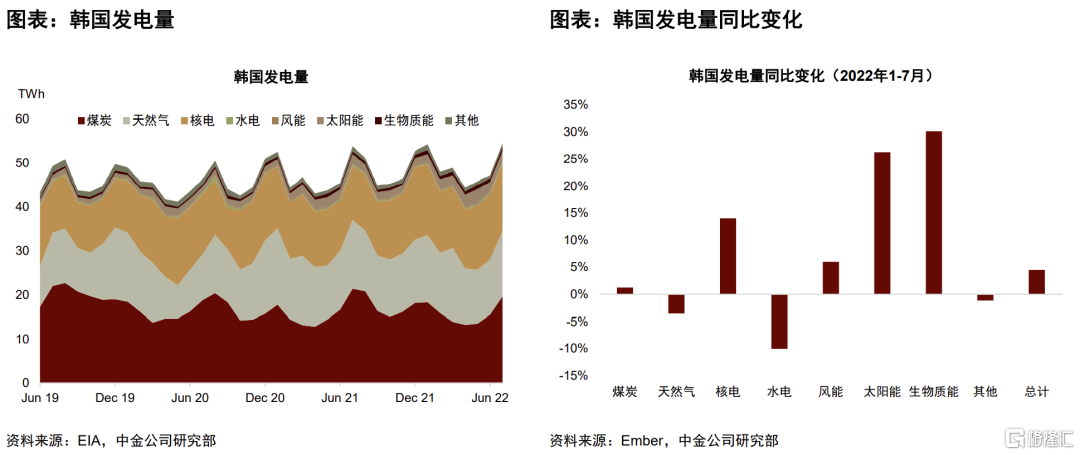

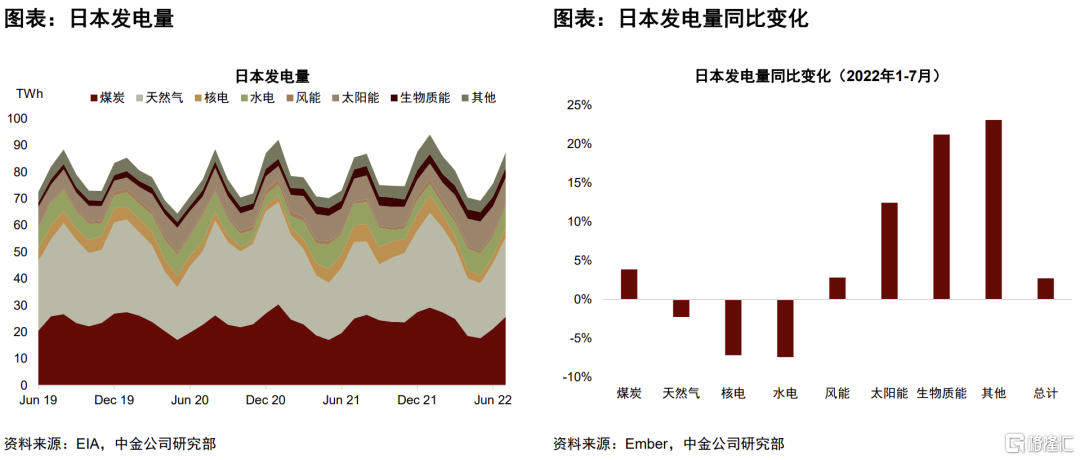

燃气和燃煤等传统化石能源在日韩的电力系统中依然占据比较重要的地位,2021年日本燃气和燃煤发电的比重分别为34.2%和30%,韩国为29.5%和34.6%。欧洲对LNG需求激增的同时也大大增加了两国天然气的进口成本,导致了发电侧的气煤转换。今年1-7月日韩两国天然气发电量下滑了约2.7%,而同期的煤炭发电量同比增加了2.1%,对冲了大部分天然气发电的减量。

与欧洲类似,我们认为日、韩的动力煤需求增量也是支撑海运煤价格的一大因素,本质上是全球范围内煤炭对天然气的替代。从量的角度来看,与中国、印度、东南亚等煤炭自产量较大的国家与地区不同,日本和韩国的动力煤消费几乎完全依赖进口,因此需求侧的压力无法由自身消化,只能通过海运煤进口来满足消费增量。即便海运动力煤价格大涨,但LNG价格更加昂贵,今年日本的LNG进口均价较去年同期上涨了约178%,相对于燃气发电,燃煤发电依然更具经济性。从结构的角度来看,日、韩电厂的需求主要集中在高热值煤炭,这也加剧了海运煤市场的结构性矛盾。

不过相对欧洲来说,天然气供给冲击对日、韩煤炭需求带来的压力仍较小。一是可再生能源里光伏的发电表现较强,今年1-7月同比上涨了15%。二是韩国核电出力大增,2021年韩国的核电发电占比约28%,今年1-7月同比也大涨了14%,有效对冲了外部天然气与煤炭的供给冲击。另外,日本政府也正在试图重启核电发电以度过当下的能源困境[9]。

需求侧:中、印等地区煤电消费或将保持韧性

中国和印度在海运动力煤进口市场位居前二,2021年分别进口了2.46和1.56亿吨动力煤,东盟合计也进口了约1.3亿吨动力煤(包括地区间国家之间的进口)。但该区域因自有煤炭资源较为丰富,煤电在能源体系居于主导地位,动力煤的自给率亦较高(2021年中国和印度分别为94%和83%)。今年以来海运动力煤价格的大涨抑制了中国与印度的煤炭进口空间,1-8月中国原煤进口同比下滑了约1.1%,上半年印度的动力煤进口也下滑了约4%,中、印两国因而更多通过挖掘国内产量以满足需求增长。

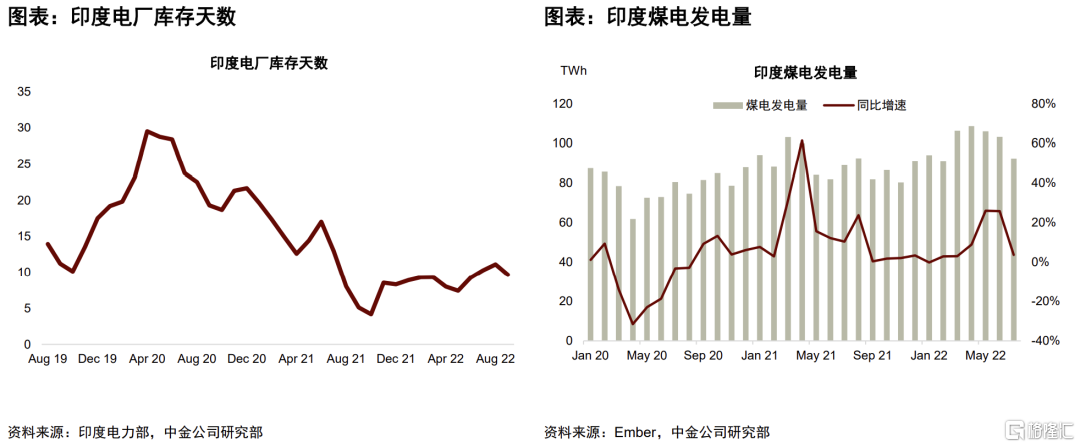

可以看到,海运动力煤的紧张对国内供应造成了较大压力,进口煤价也对本国煤价形成了一定支撑。譬如印度电厂的煤炭库存自去年下半年起一直处于较为紧张的水平。国内方面,政策端对电煤保供稳价力度一直较强,但市场煤价也长期居于相对较高的中枢。

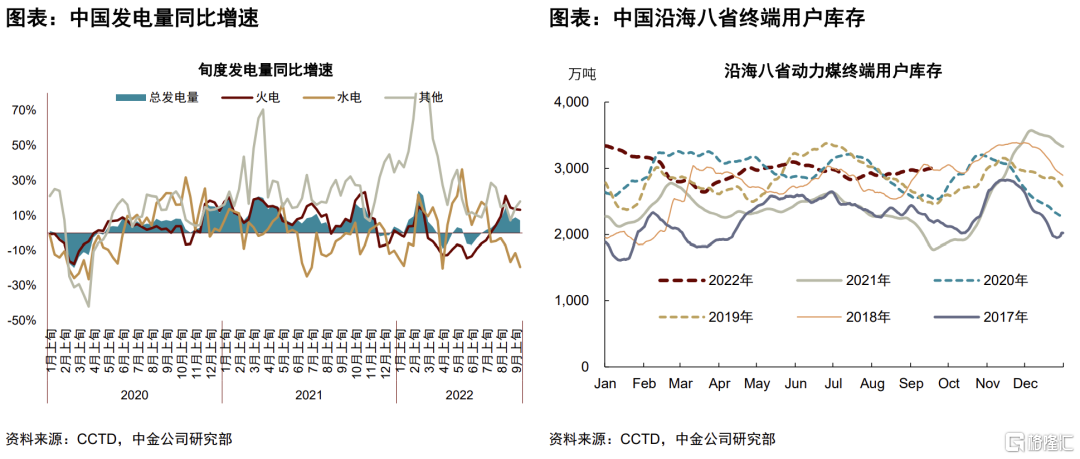

考虑到煤电在中、印两国的比重(2021年煤电占中国与印度的比重分别为71%和73%),以及两国较高的煤炭自给率,中、印对海运动力煤的需求很大程度取决于以下几个因素:一是由经济发展和居民活动主导的电煤需求,水电、风光等可再生能源的表现则决定了电煤需求的波动;二是煤炭的自产量,同时由于内陆产地和沿海消费地地理上的错配,运输情况也是一个影响因素;三是中、印两国进口煤的热值普遍较日、韩与欧洲更低,因此对高热值动力煤的平衡的影响或较少,更多体现在低卡煤市场。

分国别看,中国方面,高温驱动下的用电需求已基本结束,煤炭日耗触顶回落,但来水依然较弱,水力发电依然较为疲软,因此从同比看我们预计火力发电量仍将保持一定增长,同时近期化工、水泥等非电煤需求有所反弹也将支撑煤炭需求。今年四季度政策发力下的内需改善或将继续支撑经济修复,我们预计煤炭需求或保持一定韧性,“冷冬”与外部衰退风险/国内疫情反复需求是主要的需求上行和下行风险。在供给侧,近来煤矿安监压力显著上升,煤炭供应趋于收缩,我们预计淡季动力煤补库或受到一定影响。因此我们预计取暖旺季来临前沿海地区仍有较强的进口补库需求,对印尼煤等低卡煤种的价格或将提供一定支撑。

印度及东南亚方面,今年上半年经济增长表现亮眼,印度及东盟五国[10]1H22的GDP同比增速分别高达8.4%和5.4%。据中金研究院,该区域以外向型经济为主,制造业等高耗电部门的出口是该区域经济增长的主要驱动,这也体现在煤炭需求增速之上,今年1-8月印度煤电发电量同比增长了9.5%。展望下半年,尽管欧美经济放缓或使区域出口增速承压,但对于煤炭需求来说我们认为仅仅是增速的放缓而非绝对水平的收缩,海运煤的进口需求或仍有支撑。以印度为例,IMF预计其2022年实际GDP同比增速为7.4%,明年也将保持6.1%的增长。本财年以来(2022年4-8月)印度煤炭产量同比增长了约8%,但或仍不足以覆盖需求增量,在电厂煤炭库存紧张的情况下,我们预计其仍将寻求高价的进口动力煤以支撑其发电量和经济增长。

我们预计后期中国、印度等地区的动力煤进口量仍有上升空间,在欧盟禁运落地后,俄煤资源或向亚太地区转移,对该区域的动力煤供应或将带来一定补充。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员