基本结论

建筑企业作为中游行业,营收规模及可持续性、回款情况等与下游房地产市场、基建投资息息相关,在当下地产下行的情况下,建筑企业资质是否有发生变化?本文梳理了当前有存续债建筑企业的资质变化情况,以供投资者参考。

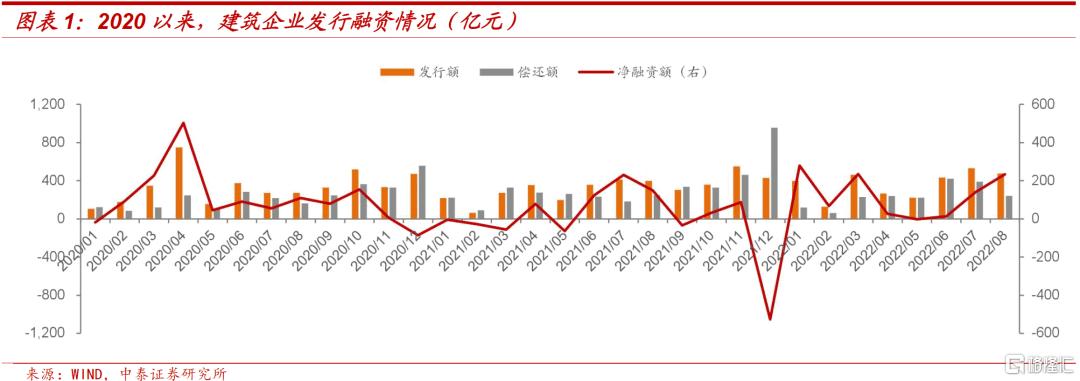

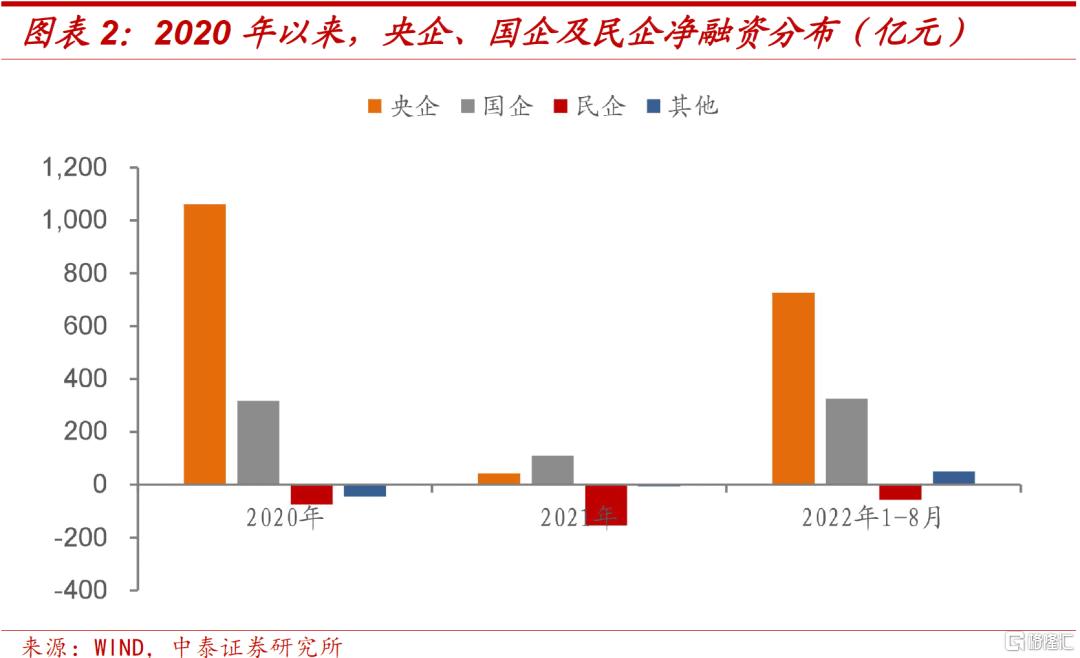

2022年1-8月,建筑企业发行额为2,916.70亿元,同比增长28.29%,净融资为995.02亿元,同比增加563.49亿元。央企、国企及民企净融资分别为725.90亿元、326.12亿元和-57.00亿元,其中央企同比增长69.11%,国企净融资额同比增加294.14亿元,民企净偿还额同比增长13.09%。

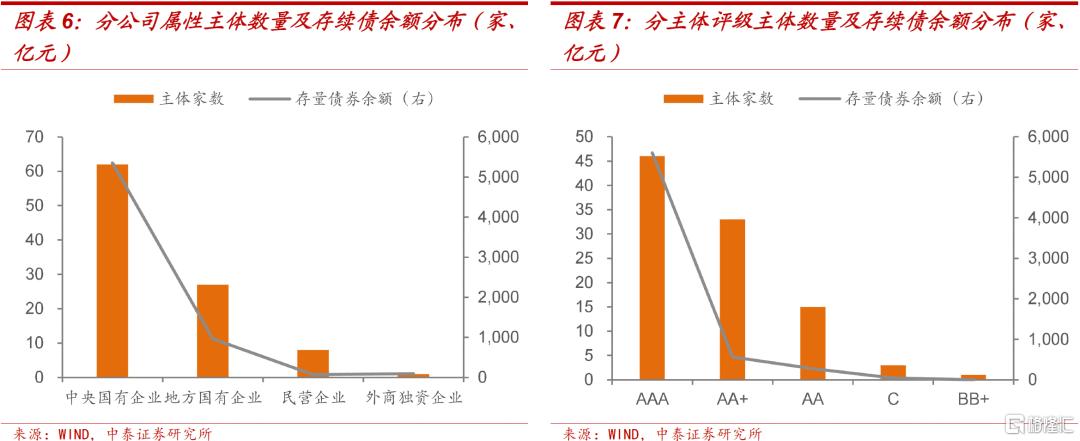

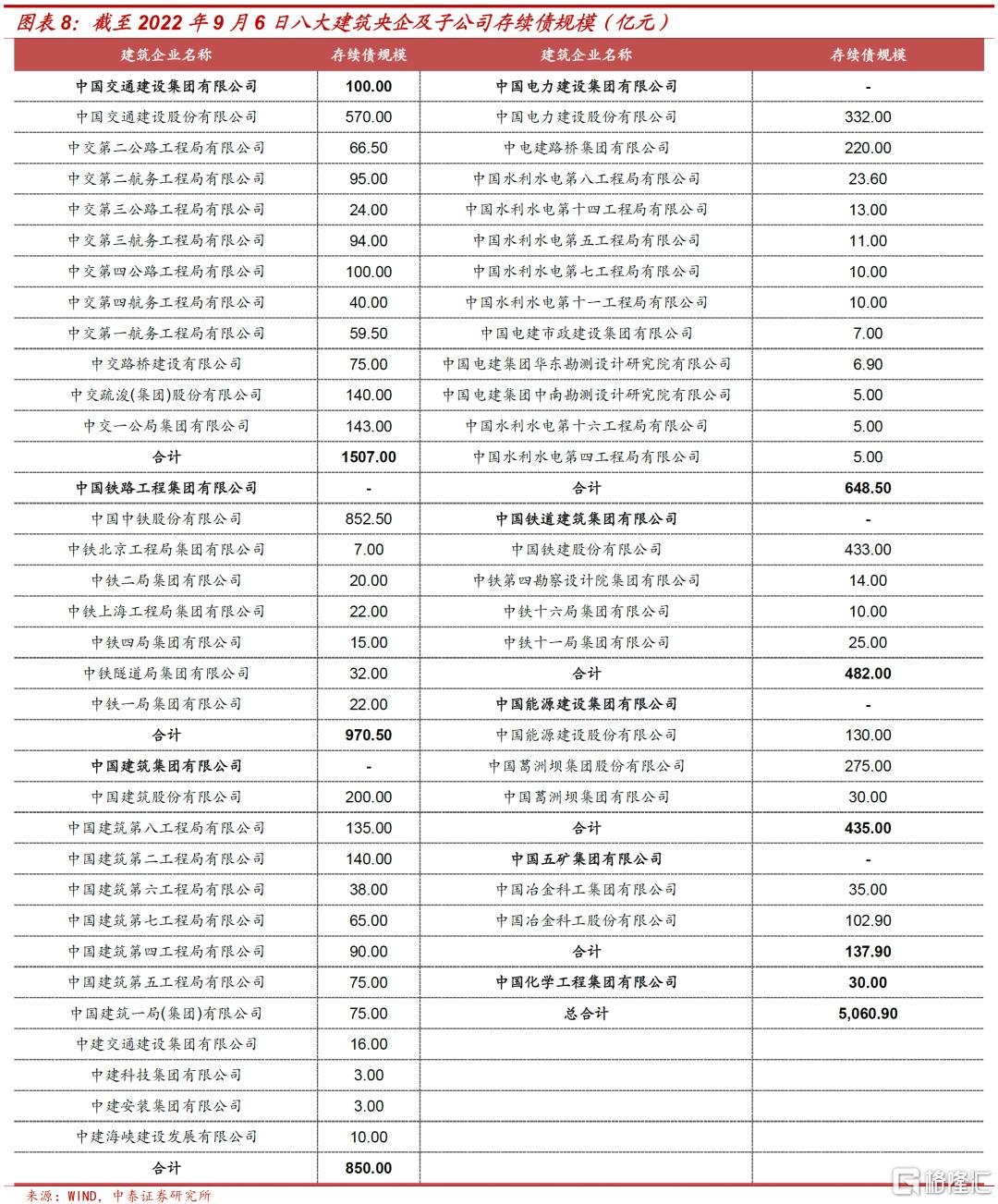

截至2022年9月6日,有存续债的建筑企业共98家,存续债规模合计6,486.12亿元,其中央企、国企、民营企业和外商独资企业分别为62家、27家、8家和1家,存量债券余额分别为5355.90亿元、962.80亿元、71.80亿元和95.62亿元,占比分别为82.57%、14.84%、1.11%和1.47%,八大建筑央企及旗下子公司为主要供应方,存续债规模合计5,060.90亿元,占建筑行业存续债78.03%,占央企建筑企业存续债94.49%。

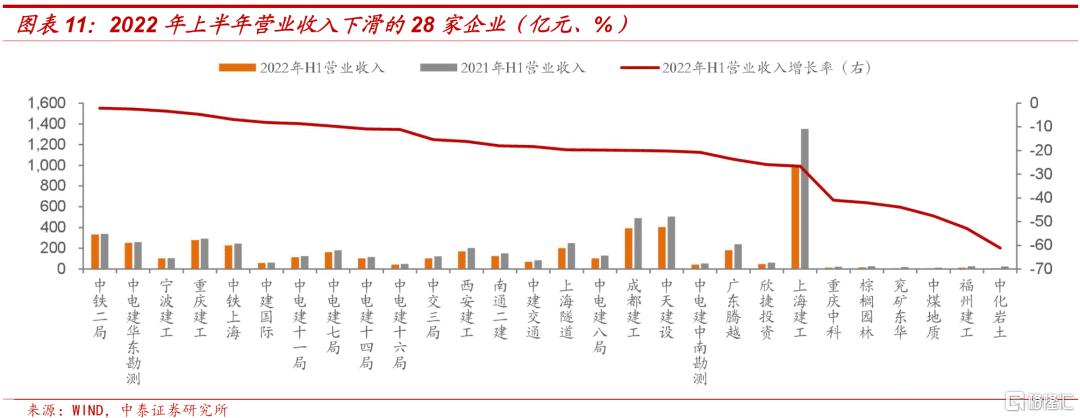

2022年上半年,行业平均营业收入为715.05亿元,同比增长10.59%,增速同比减少21.86个百分点。其中64家企业营业收入实现正增长,均为央企或地方国企,营业收入下滑的28家企业中,包含13家央企、9家地方国企、5家民企和1家外商独资企业。

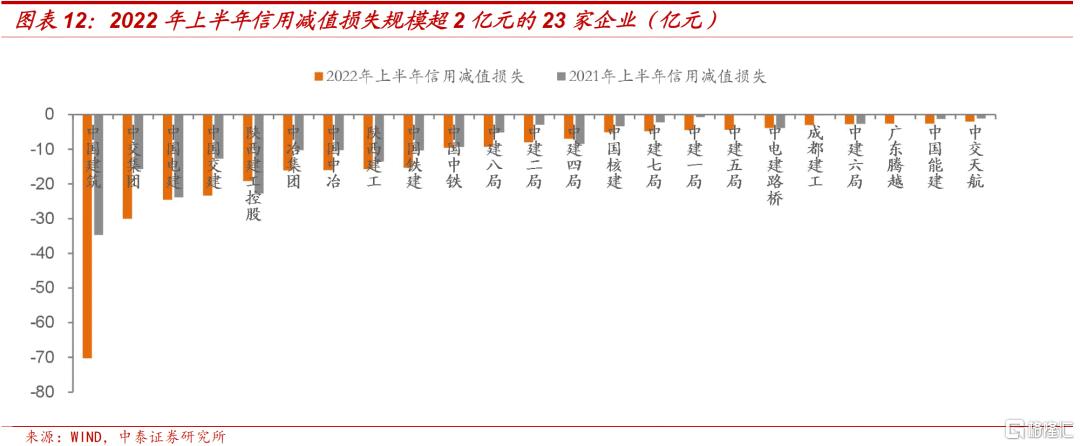

受房地产行业下行影响,涉房业务的建筑企业应收账款、其他应收款等应收类款项坏账风险加大,2022年上半年,行业信用减值损失平均值为3.46亿元,同比增长40.63%。选取信用减值损失超过2亿元的23家企业,除广东腾越、中建四局、陕西建工和中电建路桥4家企业信用减值损失规模有所减少以外,其他19家企业规模均有所增长,且14家企业增幅超50%,14家企业中,11家企业涉房业务占比较高。

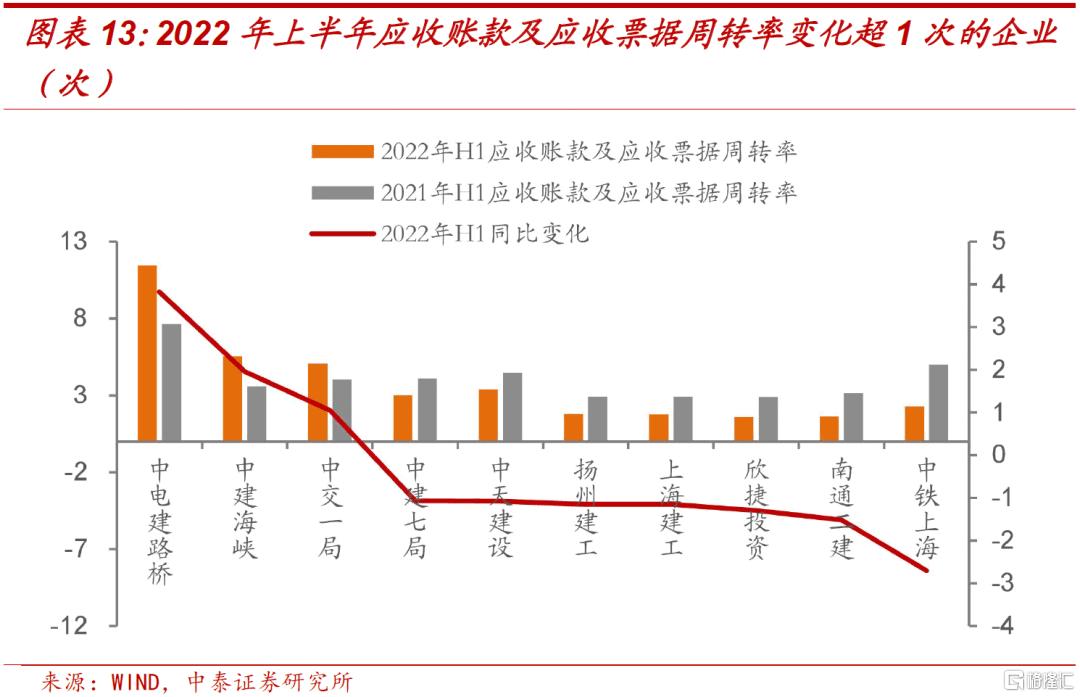

2022年上半年,行业应收账款及应收票据周转率平均为2.74次,同比下降0.09次,其中中铁上海、南通二建、欣捷投资、上海建工、扬州建工、中天建设和中建七局等周转率下滑超1次,而中电建路桥、中建海峡和中交一局周转率分别增加3.82次、1.96次和1.05次。

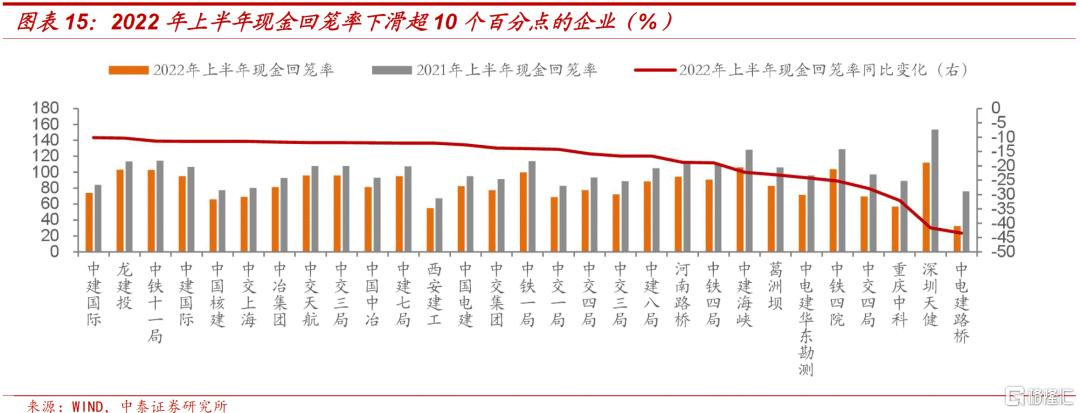

2022年上半年,建筑企业经营性现金流仍为净流出,平均经营性净现金流为-43.73亿元,净流出规模同比下降24.99%。行业平均现金回笼率为94.36%,同比减少1.09个百分点,约37%的企业现金回笼率有明显提升,如福州建工、中化岩土等,而中电建路桥、深圳天健、重庆中科等现金回笼率下滑明显;现金回笼率下滑的58家企业中,36家企业业务涉及房建。

2022年上半年,行业平均筹资性净现金流为94.44亿元,同比增长24.03%,现金流入规模较大的中交集团、中国电建、中建七局和中交疏浚等现金流有较为明显的下滑,同比分别下降16.36%、11.06%、22.39%和31.53%。

2022年6月末,行业平均资产负债率为76.69%,较2021年末增加0.60个百分点,较2020年末增加0.95个百分点。虽行业整体资产负债率变化不大,但主体分化较为明显,中铁上海、中铁北京、中建二局、中建四局、中建交通、广东腾越和中国电建资产负债率较2021年末增加超3个百分点,其中中铁上海增加幅度为7.13个百分点。

2022年6月末,行业期末现金及现金等价物余额为208.77亿元,较2021年末增长12.17%,现金对短债的覆盖倍数为1.80倍,较2021年末减少0.21倍,中建海峡、中电建中南勘测和中建一局现金对短债覆盖倍数下滑明显,分别下滑10.83、10.33和4.46倍,中交上海、中电建华东勘测和中电建十六局覆盖倍数增幅较大,分别增加6.53、3.84和3.78倍。

风险提示:1)建筑发债企业口径以中诚信行业分类为准,可能存在分类不当的风险;2)发生超预期信用风险事件;3)文中行业数据以平均值衡量,可能存在无法准确代表行业变化的风险。

建筑企业作为中游行业,营收规模及可持续性、回款情况等与下游房地产市场、基建投资息息相关,在当下地产下行的情况下,建筑企业资质是否有发生变化?本文梳理了当前有存续债[1]建筑企业的资质变化情况,以供投资者参考。

[1]仅统计企业债、公司债、中期票据、定向工具和短期融资券。数据截至2022年9月6日。

一、建筑企业债券发行与成交

1、一级发行

2022年1-8月,建筑企业发行额为2,916.70亿元,同比增长28.29%,偿还额为1,921.68亿元,同比增长4.33%,净融资为995.02亿元,同比增加563.49亿元。其中央企、国企及民企发行额分别为2,062.60亿元、850.60亿元和3.50亿元,同比分别增长13.99%、增长117.10%、下降83.72%;央企、国企及民企净融资分别为725.90亿元、326.12亿元和-57.00亿元,其中央企同比增长69.11%,国企净融资额同比增加294.14亿元,民企净偿还额同比增长13.09%。

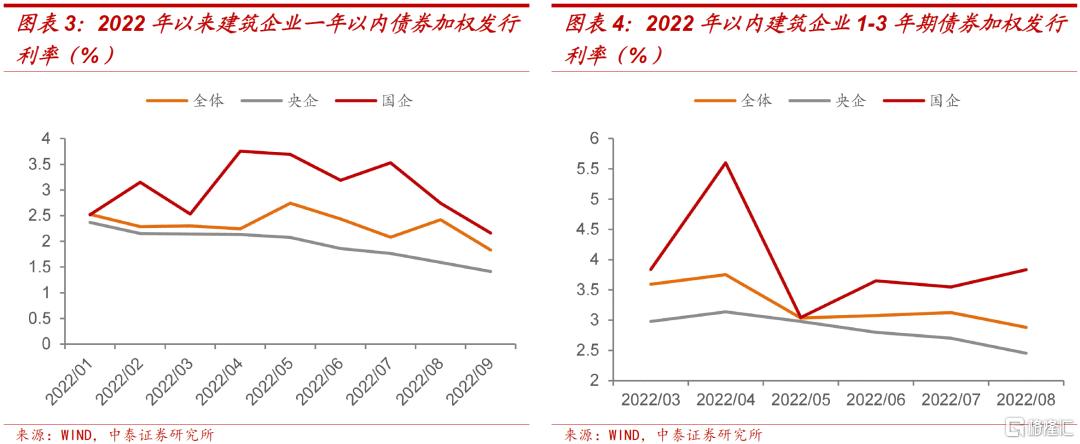

从期限看,2022年1-8月,剔除633.20亿元永续债,1年以内、1-3年及5年债券发行额分别为1,896.70亿元、318.40亿元和68.4亿元。从发行利率看,央企债券非永续债加权发行利率整体呈下行趋势,而国企加权发行利率波动相对较大。

2、二级交易

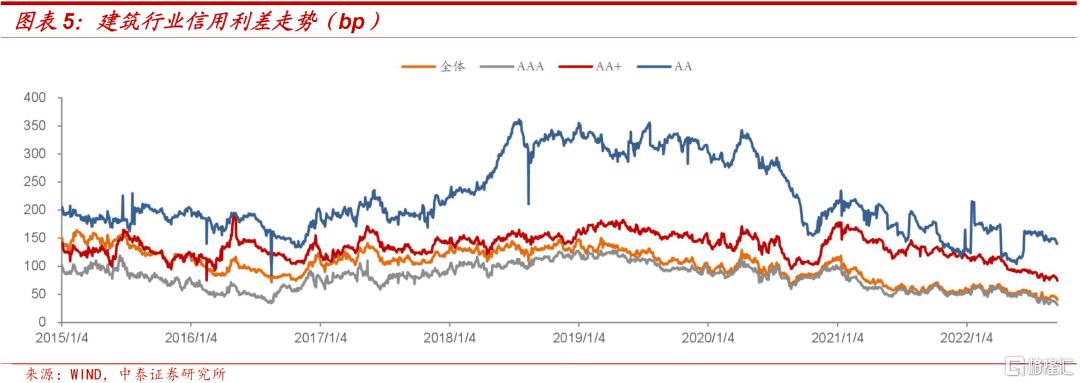

2022年以来,AAA及AA+建筑企业信用利差整体呈下行趋势,截至9月20日,AAA及AA+企业信用利差分别为31.18bp和74.58bp,较年初分别下降22.16bp和42.71bp;AA企业信用利差波动幅度较大,当前信用利差为140.71bp,较年初增加10.70bp。

二、当前有存续债的建筑企业有哪些?

截至2022年9月6日,有存续债的建筑企业共98家,存续债规模合计6,486.12亿元,其中央企、国企、民营企业和外商独资企业分别为62家、27家、8家和1家,存量债券余额分别为5355.90亿元、962.80亿元、71.80亿元和95.62亿元,占比分别为82.57%、14.84%、1.11%和1.47%,八大建筑央企旗下子公司较多,发债规模较大,为建筑行业信用债的主要供应方。

建筑企业八大央企包括中国建筑(中国建筑股份有限公司)、中国铁建(中国铁建股份有限公司)、中国中铁(中国中铁股份有限公司)、中国交建(中国交通建设股份有限公司)、中国化学(中国化学工程股份有限公司)、中国电建(中国电力建设股份有限公司)、中国能建(中国能源建设股份有限公司)和中国中冶(中国冶金科工股份有限公司)。八大央企及旗下子公司存续债规模合计5,060.90亿元,占建筑行业存续债比重为78.03%,占央企建筑企业存续债94.49%。

27家地方国有建工企业中,存续债规模较大的企业包括北京建工(140.00亿元)、陕西建工(134.40亿元)、北京城建(105.00亿元)、上海建工(75.00亿元)、深圳天健(72.00亿元)等。

仍有存续债的民营建筑企业数量较少,存续债规模也较小,存续债规模较大的主要集中于中国城市建设控股集团有限公司和安徽省华安外经建设(集团)有限公司,规模分别为25.00亿元和10.00亿元,2家企业均已违约。行业竞争激烈、垫资特点突出,民营建筑企业相对面临更大的流动性紧张压力,目前8家民营企业,其中3家最新外部评级为C,1家外部评级为BB+。

三、建筑企业过得怎么样?

有存续债的98家企业中,93家披露了2021年年报,92家披露了2022年中报,我们以这92家企业为样本,分析2022年上半年建筑企业盈利、资金周转及占用压力、现金流、资本结构和偿债能力。

92家企业中,包括60家央企、26家地方国企、5家民企和1家外商独资企业。主体评级方面,AAA、AA+、AA和BB+企业分别为44家、32家、15家和1家。

1、盈利情况

2022年上半年,行业平均营业收入为715.05亿元,同比增长10.59%,增速同比减少21.86个百分点。其中64家企业营业收入实现正增长,均为央企或地方国企,营业收入下滑的28家企业中,包含13家央企、9家地方国企、5家民企和1家外商独资企业。其中中化岩土、福州建工、中煤地质、兖矿东华、棕榈园林和重庆中科6家公司下滑幅度超40%。

行业平均毛利率为8.99%,同比减少0.93个百分点,毛利率下滑明显的包括兖矿东华和重庆中科,下滑幅度超10个百分点。

行业平均期间费用率为5.94%,同比增加0.38个百分点,费用率上升明显的包括中化岩土、兖矿东华、中煤地质和棕榈园林4家企业,期间费用率上浮超10个百分点。

受房地产行业下行影响,涉房业务的建筑企业应收账款、其他应收款等应收类款项坏账风险加大,因此我们分析样本建筑企业信用减值损失情况。2022年上半年,行业信用减值损失平均值为3.46亿元,同比增长40.63%,信用减值损失规模较大的为中国建筑、中国交建、中国电建和中国交建,规模分别为70.29亿元、30.00亿元、24.55亿元和23.35亿元,信用减值损失占营业收入比重超1%的企业包括棕榈园林、中交天航、陕西建工控股、中化岩土、中电建十四局、陕西建工、中电建路桥、广西腾越、中建四局和中建六局10家企业。

选取信用减值损失超过2亿元的23家企业,除广东腾越、中建四局、陕西建工和中电建路桥4家企业信用减值损失规模有所减少以外,其他19家企业规模均有所增长,且14家企业增幅超50%,14家企业中,11家企业涉房业务占比较高。

上半年,行业平均净利润为20.86亿元,同比增长8.18%,其中61家企业实现同比正增长,而兖矿东华、棕榈园林、广东腾越、中化岩土、重庆中科和上海建工净利润由正转负。

2、资金周转及占用压力

建筑企业的业务模式包括施工总承包、EPC、PPP等模式。结算模式一般为按照完工百分比支付结算款,比如西安建工,施工合同签订后,部分项目的建设单位支付一定比例的预付款,项目开工后,建设单位按月、按季度或按节点支付工程进度款,一般政府项目按月或按季度支付,地产类项目按节点支付,每次支付当期合格工程量一定比例的工程进度款,竣工结算后一般支付至竣工结算总价的97%,剩余3%作为质保金,质保期满后支付。基于结算模式的特点,建筑企业垫资现象普遍,尤其是对于涉及BT、BOT等,需要提前垫付的资金规模更大。

因此我们以应收账款及应收票据周转率考量企业的营运能力,以(应收账款+应收票据+其他应收款)/流动资产(以下简称“应收类款项占比”)考量企业的资金占用情况。

2022年上半年,行业应收账款及应收票据周转率平均为2.74次,同比下降0.09次,其中中铁上海、南通二建、欣捷投资、上海建工、扬州建工、中天建设和中建七局等周转率下滑超1次,而中电建路桥、中建海峡和中交一局应收账款及应收票据周转率分别增加3.82次、1.96次和1.05次。

2022年6月末,行业应收类款项占比平均为28.10%,较2021年6月末下降0.72个百分点。主体间分化明显,如欣捷投资、中铁上海、重庆中科、中交二局、南通二建、中铁一局和中国电建应收类款项占比提升超10个百分点,而湖南建工、中交上海、中交三局、中交天航、中电建中南勘测、中交一局和中电建五局应收类款项占比下降超10个百分点。

3、现金流

2022年上半年,建筑企业经营性现金流仍为净流出,平均经营性净现金流为-43.73亿元,净流出规模同比下降24.99%。其中15家企业经营性现金流转为净流入,譬如北京城建由-89.24亿元转为92.17亿元,中交四局由-14.28亿元转为12.34亿元;16家企业经营性净现金流同比有所下滑或由净流入转为净流出,譬如中建八局由18.21亿元转为-106.26亿元,深圳天健由去年同期的27.11亿元转为-54.83亿元,扬州建工由1.63亿元转为-23.63亿元。

建筑企业业务模式主要包括房建业务、市政工程等基建业务,建筑行业作为中游行业,回款极易受到下游行业景气度的影响。以销售商品、提供劳务收到的现金/营业收入(以下简称“现金回笼率”)考量建筑企业的回款情况,2022 年上半年,行业平均现金回笼率为94.36%,同比减少1.09个百分点,约37%的企业现金回笼率有明显提升,如福州建工、中化岩土等,而中电建路桥、深圳天健、重庆中科等现金回笼率下滑明显。

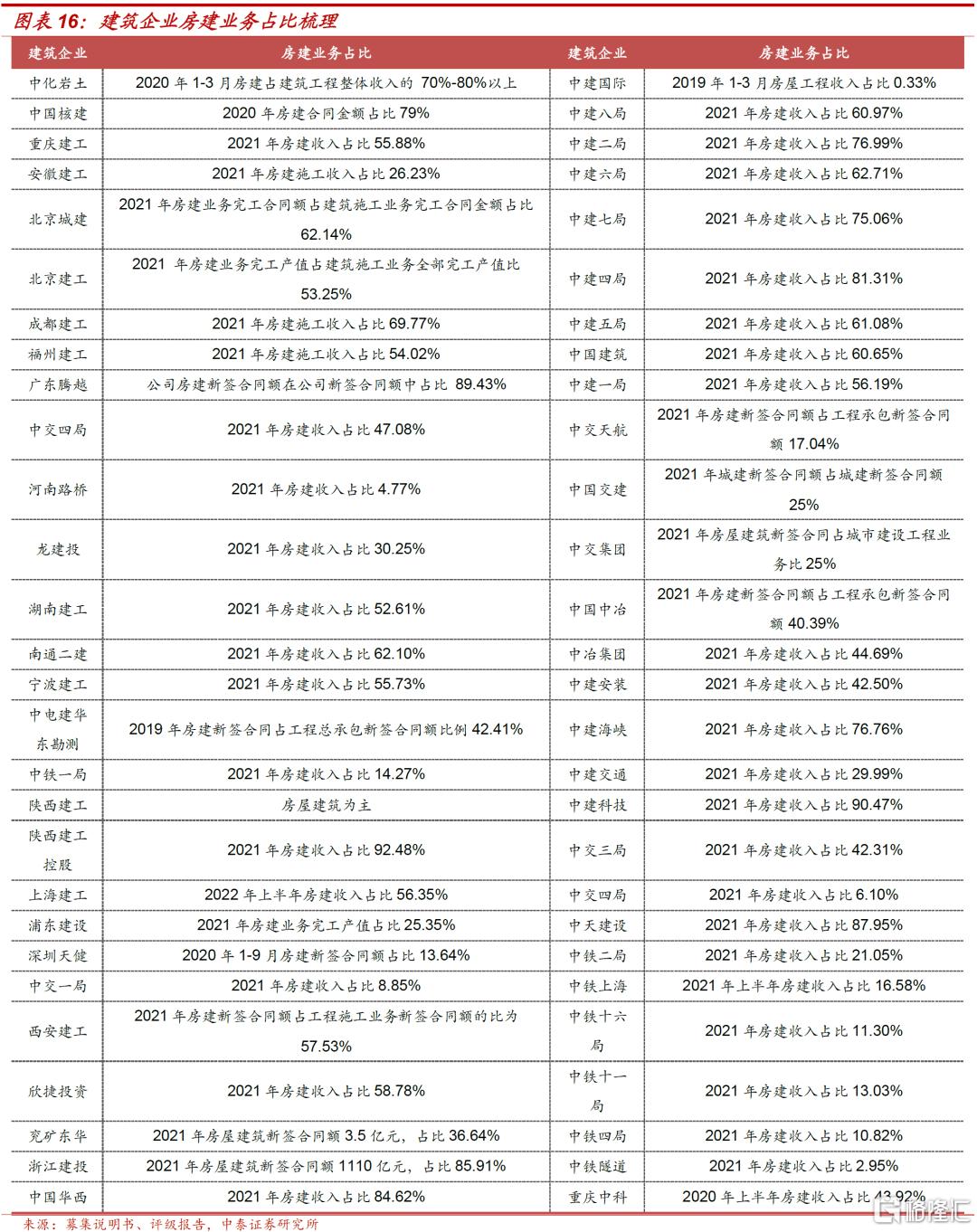

地产行业下行背景下,涉房业务占比大的企业回款可能存在一定不确定性。依据企业披露的最新数据,92家样本企业中,56家企业业务中涉及房建,而且房建业务占比整体较高。现金回笼率下滑的58家企业中,36家企业业务涉及房建。

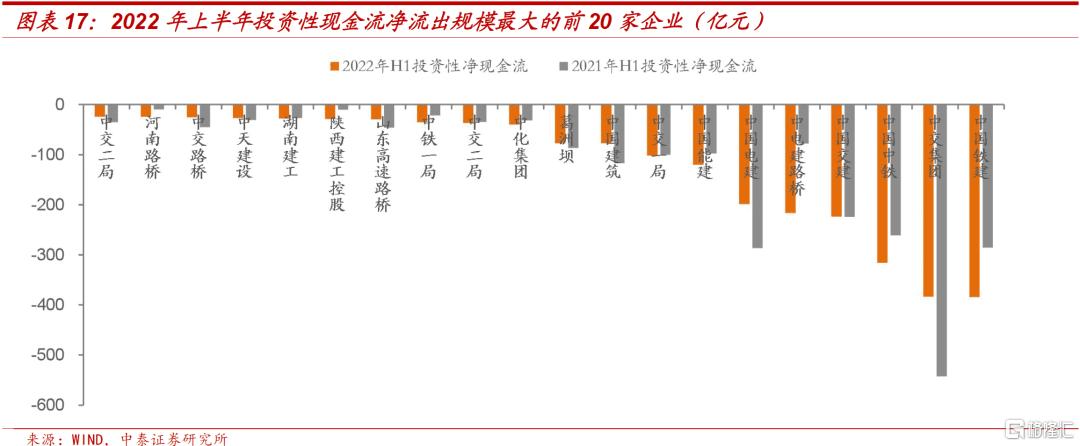

上半年,行业平均投资性净现金流为-30.12亿元,净流出规模同比下降12.32%,88%的企业投资性现金流为净流出状态,投资规模较大的诸如中国铁建、中国中铁、中电建路桥和中国能建等净流出规模同比增幅也较大,同比分别增长34.66%、21.10%、177.88%和22.79%,而中铁四局、浦东建设、中交四局、中电建中南勘测现金流转为净流入状态。

2022年上半年,行业平均筹资性净现金流为94.44亿元,同比增长24.03%,80%企业筹资性现金流为净流入,约37%的企业投资性净现金流有不同程度下滑,现金流入规模较大的中交集团、中国电建、中建七局和中交疏浚等现金流有较为明显的下滑,同比分别下降16.36%、11.06%、22.39%和31.53%。此外,北京城建、重庆中科、中铁一局和中天建设等由去年同期的净流入转为净流出。

4、资本结构和偿债能力

2022年6月末,行业平均资产负债率为76.69%,较2021年末增加0.60个百分点,较2020年末增加0.95个百分点。虽行业整体资产负债率变化不大,但主体分化较为明显,中铁上海、中铁北京、中建二局、中建四局、中建交通、广东腾越和中国电建资产负债率较2021年末增加超3个百分点,其中中铁上海增加幅度为7.13个百分点;而福州建工、中铝国际、中建国际、中建海峡资产负债率较2021年末下降超3个百分点。

2022年6月末,行业少数股东权益占比为18.79%,较2021年末变化不大。具体主体看,中国中铁、陕西建工、中铝国际等少数股东权益占比有一定程度提升,而中煤地质少数股东权益占比下降明显,下降幅度为8.47个百分点。

2022年6月末,行业平均短期有息债务为254.50亿元,较2021年末增长27.71%;总有息债务为636.52亿元,较2021年末下降23.13%;短期有息债务占总有息债务比例(以下简称“短债占比”)为50.53%,较2021年末增加2.32个百分点。具体主体看,中电建中南勘测、中建海峡、中电建四局、中国华西、中建一局和中电建八局短债占比提升幅度超20个百分点,而中建七局、中电建十六局和中铁隧道短债占比下降幅度超15个百分点。

2022年6月末,行业期末现金及现金等价物余额为208.77亿元,较2021年末增长12.17%,期末现金及现金等价物余额对短期有息债务的覆盖倍数以平均数计量为1.80倍,较2021年末减少0.21倍,以中位数计量为0.82倍,较2021年末增加0.04倍。其中38%的企业现金对短债的覆盖倍数超过1倍,而诸如重庆中科、棕榈园林、中建国际等现金对短债的覆盖倍数较小。此外,中建海峡、中电建中南勘测和中建一局现金对短债覆盖倍数下滑明显,分别下滑10.83、10.33和4.46倍,中交上海、中电建华东勘测和中电建十六局覆盖倍数增幅较大,分别增加6.53、3.84和3.78倍。

四、总结

2022年1-8月,建筑企业发行额为2,916.70亿元,同比增长28.29%,净融资为995.02亿元,同比增加563.49亿元。央企、国企及民企净融资分别为725.90亿元、326.12亿元和-57.00亿元。截至2022年9月6日,有存续债的建筑企业共98家,其中央企、国企、民企和外商独资企业分别为62家、27家、8家和1家,存量债券余额分别为5,355.90亿元、962.80亿元、71.80亿元和95.62亿元。

2022年上半年,行业平均营业收入同比增长10.59%,增速同比减少21.86个百分点。其中64家企业营业收入实现正增长,均为央企或地方国企。受房地产行业下行影响,涉房业务的建筑企业应收账款、其他应收款等应收类款项坏账风险加大,2022年上半年,行业信用减值损失平均值为3.46亿元,同比增长40.63%。

2022年上半年,建筑企业经营性现金流仍为净流出,但净流出规模同比下降24.99%。约37%的企业现金回笼率有明显提升,如福州建工、中化岩土等,而中电建路桥、深圳天健、重庆中科等现金回笼率下滑明显。行业平均筹资性净现金流同比增长24.03%,现金流入规模较大的中交集团、中国电建、中建七局和中交疏浚等现金流有较为明显的下滑。

2022年6月末,行业平均资产负债率为76.69%,较2021年末增加0.60个百分点。虽行业整体资产负债率变化不大,但主体分化较为明显,中铁上海、中铁北京、中建二局、中建四局、中建交通、广东腾越和中国电建资产负债率较2021年末增加超3个百分点。行业期末现金及现金等价物余额较2021年末增长12.17%,现金对短债的覆盖倍数为1.80倍,较2021年末减少0.21倍,中建海峡、中电建中南勘测和中建一局现金对短债覆盖倍数下滑明显。

风险提示

1)建筑发债企业口径以中诚信行业分类为准,可能存在分类不当的风险;2)发生超预期信用风险事件;3)文中行业数据以平均值衡量,可能存在无法准确代表行业变化的风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员