作者 | The Big Picture

数据支持 | 勾股大数据(www.gogudata.com)

今年3月下旬Bumble股价表现一度亮眼,但二季报公布以后股价从高点有显著下跌。正巧竞争对手Match Group(MTCH)也公布了二季报。我们就以对比的角度来分析二季度两家交友应用公司的运营表现。

01 用户与收入端

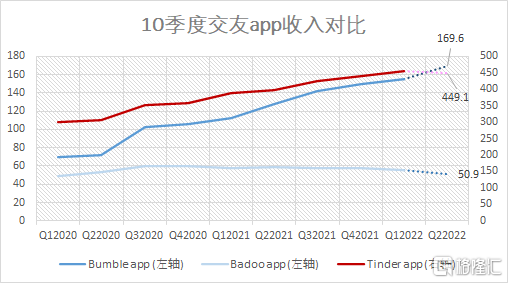

二季度成熟交友app的收入出现了环比下降,包括Bumble公司的Badoo交友app和Match公司的Tinder都有一定程度的环比下滑。具体到这些app。Bumble公司的成熟应用Badoo的逆风有三项:公司退出俄罗斯与白俄市场,汇兑损失(美元变强),以及Badoo所在市场的付费能力抵御经济逆风的能力更弱。举个例子,二季度Bumble用户群体的跨境出游活动远高于Badoo的用户,说明Bumble拥有更殷实的用户群体,而这个群体在服务上花钱的意愿并未受到宏观经济的影响。

Match公司除了也面对汇兑损失之外,也在其面向相对低收入用户的品牌产品中遭到了经济逆风的影响。但我们将两家公司最重要的拳头品牌Bumble应用和Tinder应用拉出来相比,Bumble仍然在可以做出环比收入上升,而Tinder却不行。

根据Match公司的解释,Tinder通常在上半年测试一些新的功能和收费点,下半年进行新的货币化。然而近两年的Tinder执行力出现了问题,导致许多功能和货币化点都推迟了。公司也更换了CEO,尤其是Tinder品牌的CEO两年已经两换。未来执行力有待观察考验。

从拳头app的对比来说,Bumble无疑做得更好。

再看全公司收入的横向对比:Match公司已经三个季度没有收入环比增长了。今年Q1总收入从8.01亿微升至8.06亿,其后一路微跌,至最新的7.9亿。而Bumble则维持了环比上升的势头。

从公司层面看,Match的情况更复杂,因为去年6月他们买了一家韩国的非交友应用的视频聊天公司,目前简直已经超过了2亿美元(几乎占收购时总商誉无形资产的一半,收购总代价17.3亿)。假设Hyperconnect的收入维持在收购时的2亿美元年化,那么扣除这部分5000万美元的收入之后,公司的整体的收入下降更明显。

Match不单独公布Hyperconnect的两个应用(Azar和Hakuna)的收入情况,但是却单独列出了Hyperconnect的费用,我对这种选择性披露也持保留态度。

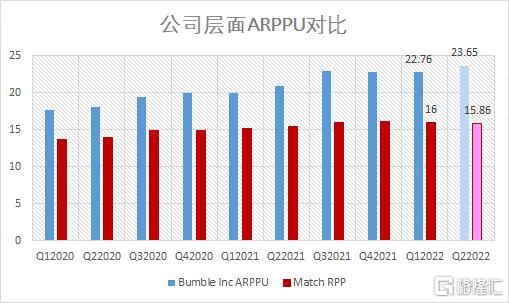

公司整体单个付费用户收入Bumble在2季度做到了23.65,做出环比上升,但Match的单付费用户收入连续两个季度环比下降。绝对金额进一步拉开至23.65美元vs15.86美元。

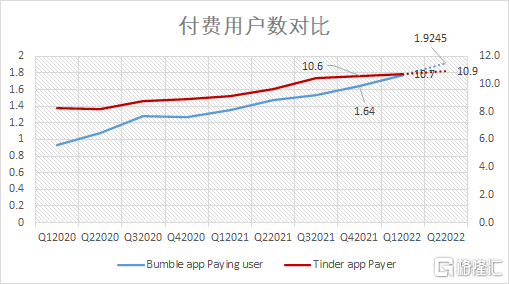

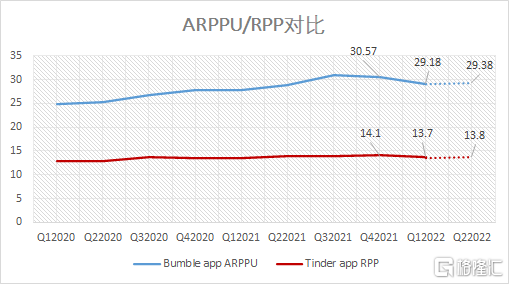

上面两图是app层面,拳头产品Bumble和Tinder的付费用户数对比和单付费用户收入对比。

其中付费用户数两者不在一个数量级,Tinder属于成熟产品,而Bumble仍然在高速增长期。单用户收入两个app都遭到了瓶颈期。然而如果听了两家公司的季报会,你会发现Bumble的传统下半年强势收入期会如期出现,唯一可能变更的是三四季度之间可能会有一部分推迟到四季度。而Match则已经告知投资者不要对今年Tinder的新功能和收费点有所期待了。

02 费用端

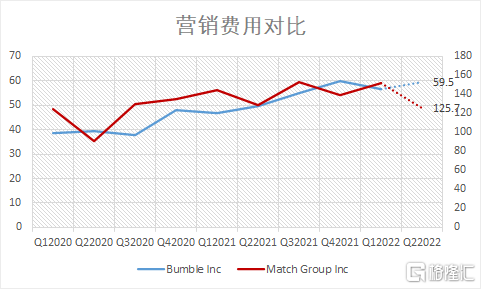

费用端需要讲的并不多。两家公司对于广告ROI都有提到。其中Match说难以找到有高ROI的推广项目,所以营销费有所下降。而Bumble跟投资者说的是,持续发现较高ROI的项目并进行投放,且现阶段发现iOS的ROI是一个相对好于安卓的投放环境。

03 估值更新

沿用专栏中拍五年后的收入算EBITDA折现,与市值相比倍数的方式:

维持Bumble app的收入增速CAGR=32%;

Badoo及其他:维持Fruitz没有显著收入贡献的假设,但是调低Badoo的收入CAGR=4%;

成本率调升至28%(原27%,因为使用Google Pay Billing服务);

维持营销费用率20%,研发与行政20%,各项不计折旧摊销,扣非经营利润率32%。

2026年收入为:Bumble21.3亿(不变),加上Badoo 2.33亿*104%^5=2.85亿,两者合共24.15亿。扣非EBITDA为32%*24.15亿=7.73亿。Bloomberg WACC 10.8%,折现四年到今年底的扣非EBITDA=5.13亿。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员