近年来中国参与全球生产分工的深度已经有明显提升,不仅体现在出口贸易量上,也体现在价值链的环节上升中。我们对比了全球主要交易所的3万余家上市公司在不同产业链上的利润和全球化程度,按照行业梳理了新能源汽车、半导体、医疗、轻工制造和机械工业五条上下游环节相对较多、当前全球关注程度较高的产业链,同时梳理其中公司的营业利润及境外收入,用来刻画全球产业链的利润分布情况。

摘要

当下中国出口相关制造产业链:疫情及全球地缘局势等因素影响下,中国在全球贸易重要性不降反升

近年中国在全球贸易中的重要性进一步提升。疫情及全球地缘局势等因素影响下,2020年全球总出口贸易额从前一年的19万亿美元下降到了17.6万亿美元,但中国对外出口贸易总额不降反升,中国在全球总贸易额中的占比也跃升至了14~15%的水平。我们认为这一方面是由于海外需求端显现韧性,另一方面则是由于海外生产端的“弱恢复”的助推。

拆解来看,近期出口贸易的高增中价格驱动逐渐占据主导,数量驱动则在各行业中分化。2022年7月,中国的出口贸易金额同比增速依然保持在18%的高位,但是全球的通胀水平也保持在较高位置。我们粗略估算,若剔除价格的变动,中国出口贸易在数量层面的同比增长可能约为9%左右。分品类来看,我们观察到大部分产品的价格同比保持高增,数量的同比增速高点则各有不同,其中食品饮料(HS第四类)、木浆纸制品(HS第十类)的出口数量增速呈现加速趋势,矿产品(HS第五类)、光学医疗仪器(HS第十八类)的出口数量显现负增长。而8月最新公布的经济数据中,出口整体交货值增速也出现了一些下降,伴随着低基数消退,美元计价的出口额同比增速也下滑至7.1%。

近年来中国参与全球生产分工的深度已经有明显提升,不仅体现在出口贸易量上,也体现在价值链的环节上升中。从知识密集程度看,医药、机械设备、IT服务、电子及电脑、电气设备等行业可能为知识更密集、壁垒更高、人力资本积累较多的行业,也正是近年来中国大力发展的产业。

从上市公司维度刻画中国在全球产业链位置

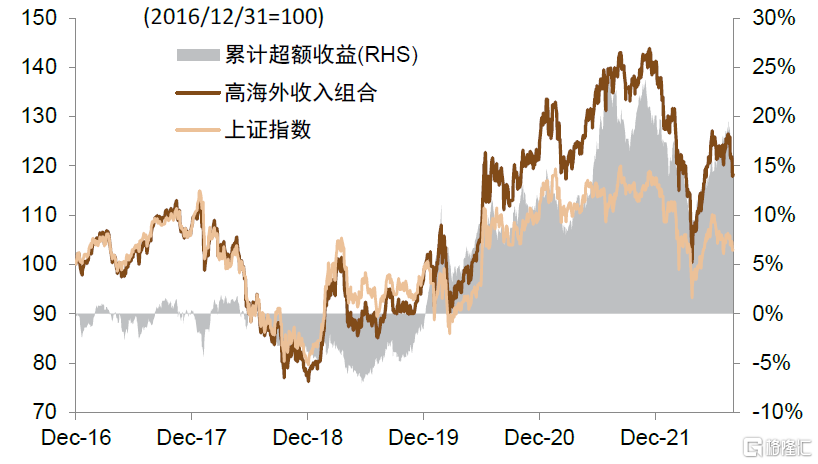

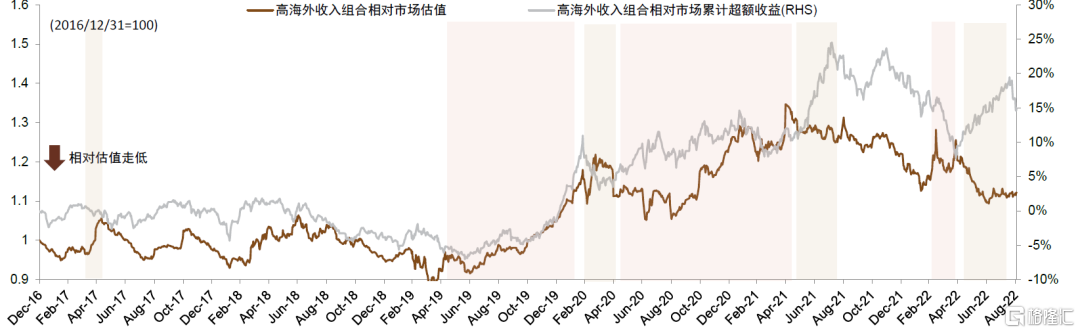

资本市场表现来看,2019年至今海外收入占比较高公司表现好于市场整体,年初至今显现波动。2016年~2018年左右,高海外收入占比组合相对上证指数并没有明显的跑赢或跑输趋势,2018年国际环境的变化给出口链上相关公司带来较大压力,高海外收入占比的组合开始明显跑输市场。2019年中起,伴随着市场情绪的修复,出口链上的公司开始相对大盘逐渐跑赢,并伴随出口的整体景气有超过20%的相对收益(VS.上证指数),年初至今受内外部因素影响,表现较为波动。

因素拆解来看,汇率对出口链公司的影响不一,中短期超额收益可能主要因估值变化导致。理论而言,汇率偏弱中短期内对于较多出口类企业有一定的正向贡献,但从资本市场表现来看,人民币汇率变化较快时期相关企业并未显现明显的相关性,例如2018年国际环境的变化同步带来的汇率较大波动和出口行业的回调,2022年二季度汇率偏弱也伴随着出口链在资本市场表现上相对跑输市场整体;而当人民币汇率处于较为平缓的变化周期中时,汇率偏弱则时常伴随着出口链公司的跑赢,反之亦然。通过拆解近7年的出口类企业在资本市场上的相对表现,我们发现中短期的超额收益可能主要来自于估值的贡献,但今年的情况有所不同,业绩贡献占比有较明显提升。

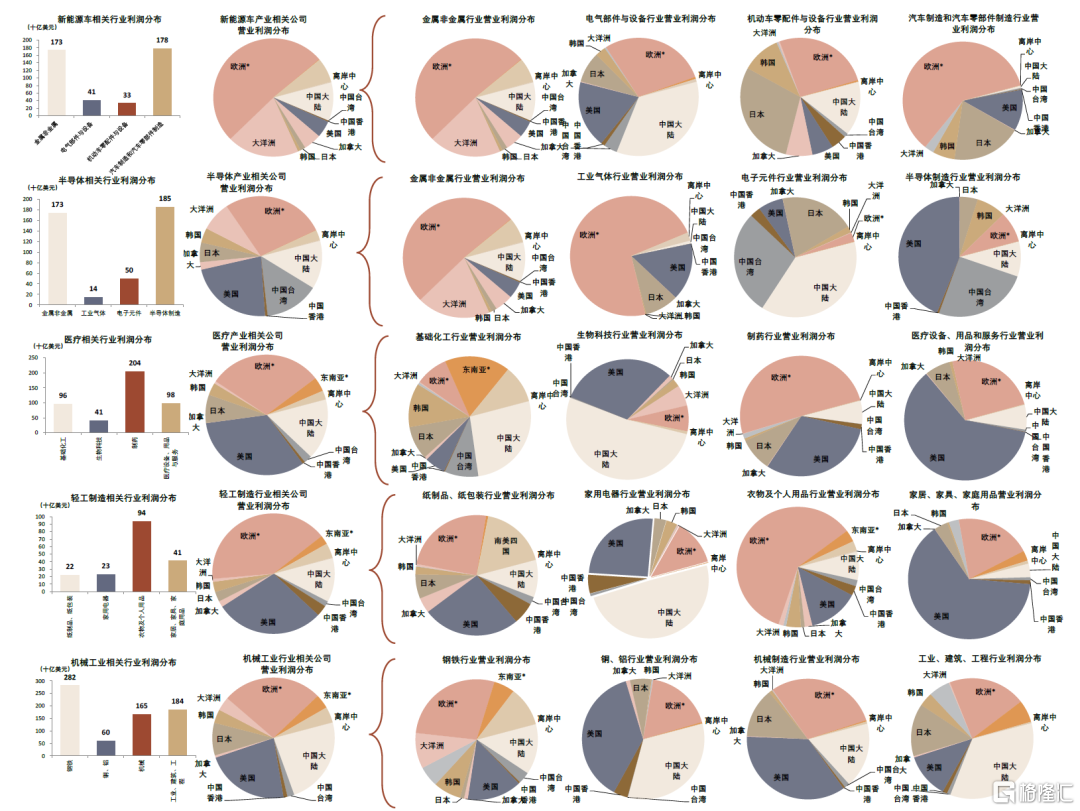

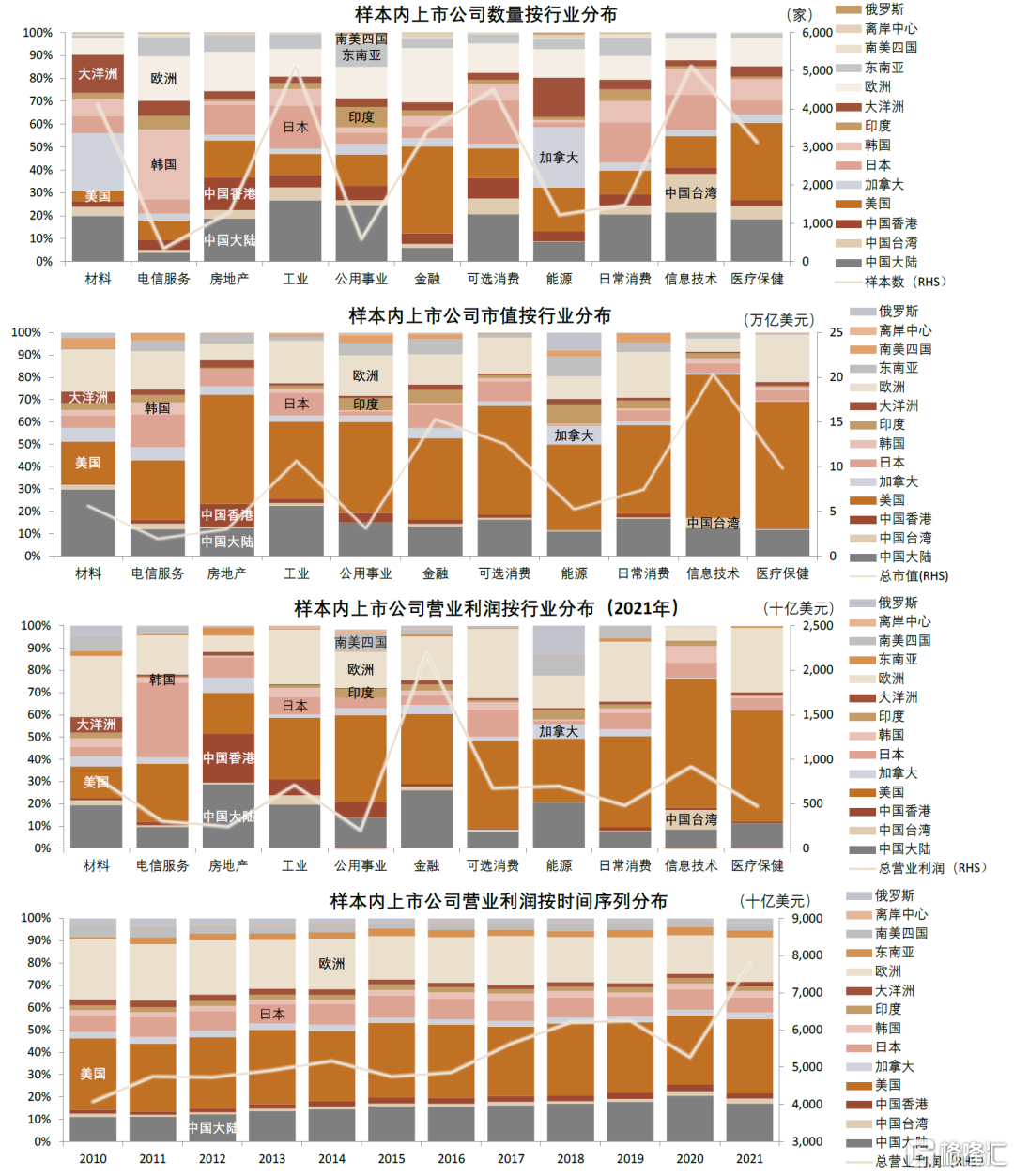

我们对比了全球主要交易所的上市公司在不同产业链上的利润和全球化程度,以刻画中国上市公司在全球产业链上的竞争力。我们筛选了来自十余个国家和地区的3万余家上市公司,按照行业梳理了新能源汽车、半导体、医疗、轻工制造和机械工业五条上下游环节相对较多、当前全球关注程度较高的产业链,同时梳理其中公司的营业利润及境外收入,用来刻画全球产业链的利润分布情况,几个维度值得关注:

1.中国产业链布局相对较全,仍有部分环节有待完善提升。在几个关键产业链中,中国上市公司无论是从数量占比、市值占比或是利润占比看都不可或缺,例如新能源车产业链中中国相关上市公司超过600家,总市值超过2万亿美元;半导体产业链涉及公司超过500家,总市值超过1.6万亿美元,但细分来看仍然存在个别环节较为薄弱,例如工业气体等。

2.中国出口收入占比近年来明显提升。与宏观数据显示的趋势较为一致,中国上市公司境外收入占到(样本中)全球上市公司境外收入的占比逐步提升,特别是在2021年,总部在中国大陆的上市公司在材料、工业、医疗保健、消费、能源等行业的境外收入中都占据了较大比例。分产业链看的家具家居家庭用品、机械、家电、生物科技等都占比较高。

3.利润占比整体低于市值和数量占比,高利润环节占比仍有提升空间。五个产业链中,对比上市公司数量、市值和利润的所占比例,仅有机械工业行业的利润与上市公司数量和规模占比较为匹配,其他产业中中国上市公司的利润占比偏低。拆分产业链环节来看,在利润规模相对较大的行业如金属非金属、半导体制造、制药、衣物及个人用品中,中国公司的利润占比都相对较低,可能也有一定影响。

出口链的投资逻辑。中期需要关注全球主要国家增长趋势对出口相关制造产业链影响。我们认为,当前来看出口链存在短、中、长三个维度的投资逻辑,短期海外尚未进入实质性衰退,关注前期汇率偏弱对于部分出口类企业的影响;中期来看,全球的需求依然是出口相关制造产业链景气程度的主要影响因素,需要格外关注欧美等主要出口目的地的经济景气变化和外需的情况;长期来看,我们认为“百年变局”下的全球产业链重构中,中国具有独特产业优势和竞争力以及政策长期支持的方向可能都是重点的布局方向。

正文

疫情及全球地缘局势等因素影响下,中国在全球贸易重要性不降反升

近年中国在全球贸易中的重要性进一步提升

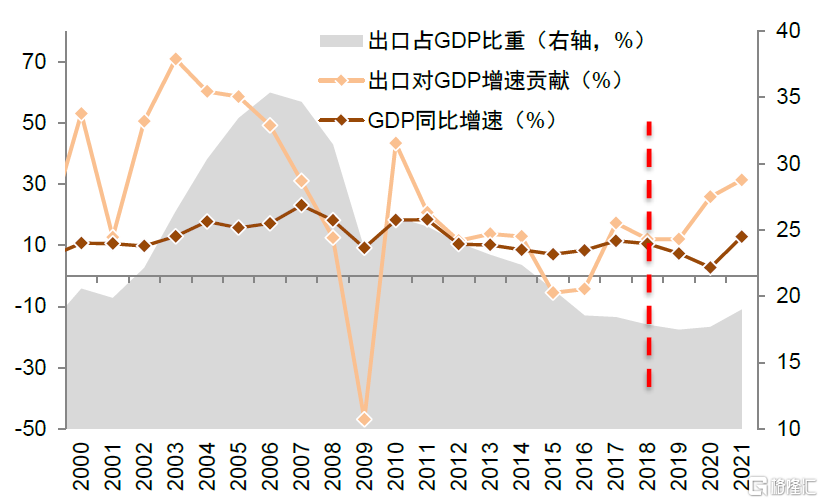

中国于2001年加入WTO后,出口占到全球总出口的比例由不足5%提升到了2014年至2019年12~13%左右的水平。近年在疫情冲击下尽管2020年全球的总出口贸易额从前一年的19万亿美元下降到了17.6万亿美元,但中国对外出口贸易总额不降反升,中国在全球总贸易额中的占比也跃升至了14~15%的水平,出口金额的同比增速不仅在2020年保持正增长,更是在2021年达到了29.9%的高增速。

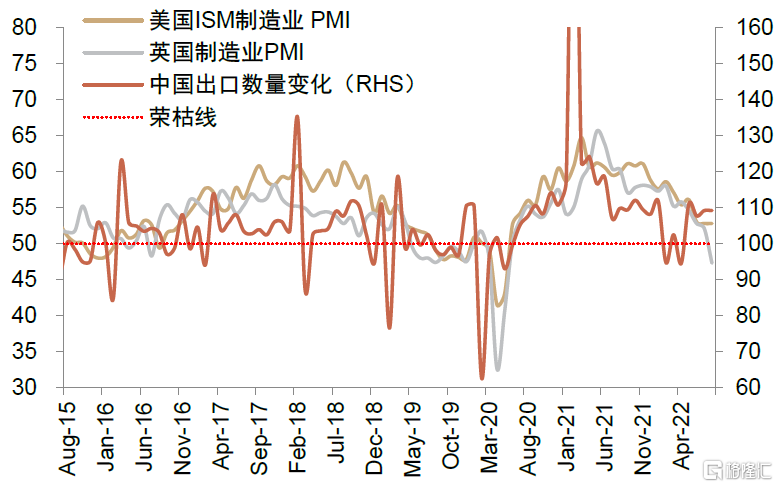

中国出口的强势表现已经持续较长时间,但须关注8月份出口显现的边际变化趋势。按照美元计价的出口金额同比增速看,伴随中国本土疫情在2020年上半年基本得到控制,中国出口自2020年5月后已经连续27个月保持了同比正增长,且其中大部分时间为双位数的同比高增。我们认为,这一方面是由于海外需求端显现韧性,历史数据显示海外主要经济体的景气度和我国的出口之间具有高度关联;另一方面我们认为海外生产端的“弱恢复”也助推了中国的出口贸易。但须注意的是,8月出口同比增长降至7.1%,增速有所回落且低于市场预期,可能与偏高基数以及外需边际变化的传导有关,关注近期人民币汇率表现偏弱对后续出口的双向影响。

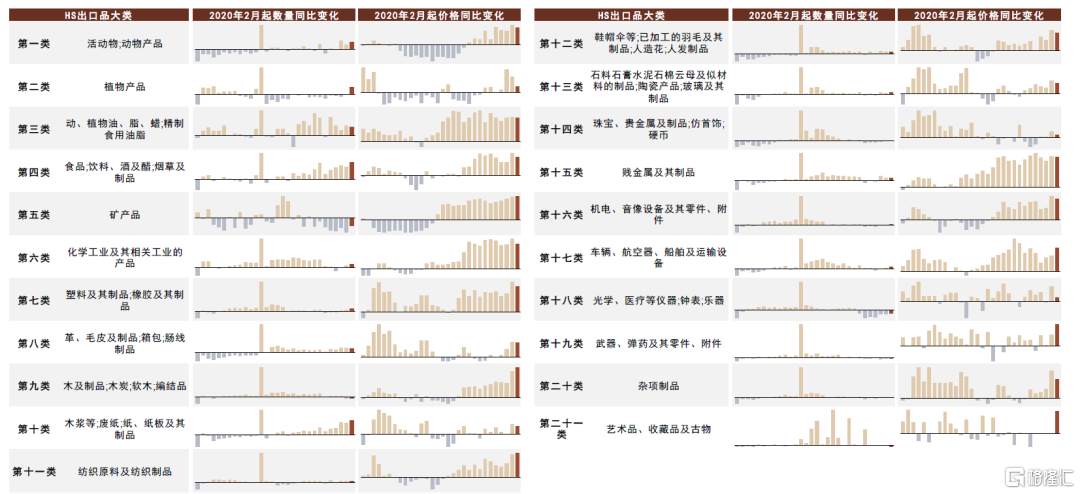

拆解来看,近期出口贸易的高增中价格驱动逐渐占据主导,数量驱动则在各行业中分化。2022年7月,中国的出口贸易金额同比增速依然保持在18%的高位,但是全球的通胀水平也保持在较高位置。粗略估算若剔除价格的变动,中国出口贸易在数量层面的同比增长可能约为9%左右。分品类来看,我们观察到大部分产品的价格同比保持高增,数量的同比增速高点则各有不同,其中食品饮料(HS第四类)、木浆纸制品(HS第十类)的出口数量增速呈现加速趋势,矿产品(HS第五类)、光学医疗仪器(HS第十八类)的出口数量显现负增长。而8月最新公布的经济数据中,出口整体交货值增速也出现了一些下降,伴随着低基数消退,美元计价的出口额同比增速也下滑至7.1%。

图表1:中国出口变化与海外经济体景气度高度关联

资料来源:Wind,中金公司研究部 注:数据截至2022年8月,出口数量与上年同期持平=100

图表2:中国出口份额在全球占比已经达到15%

资料来源:Wind,中金公司研究部 注:数据截至2021年

图表3:疫情后中国出口品分种类数量和价格变化

资料来源:Wind,中金公司研究部 注:数据截至2022年7月

从附加值口径观察中国产业升级趋势

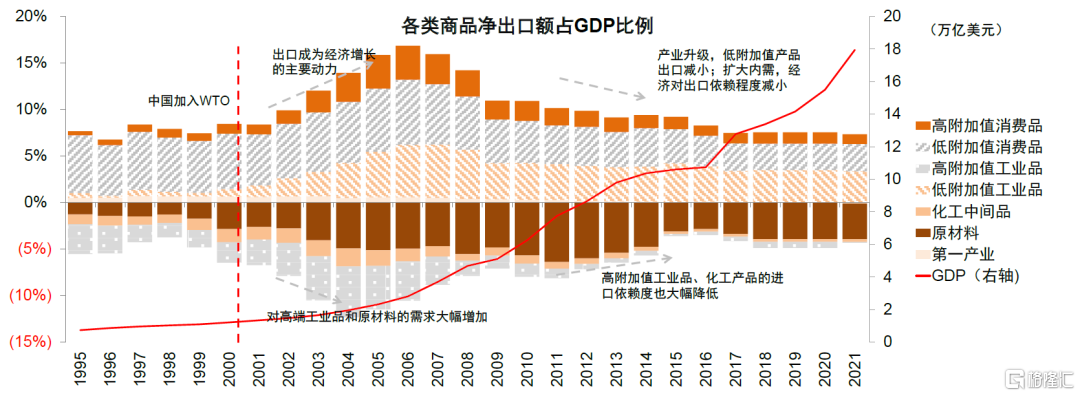

从附加值口径观察中国的贸易角色。对于经济体和企业等生产部门而言,其发展不但需要“提量”,更需要“上质”,我们认为从出口附加值角度观察中国出口的结构和贡献,对于分析中国产业的全球竞争力具有重要意义。

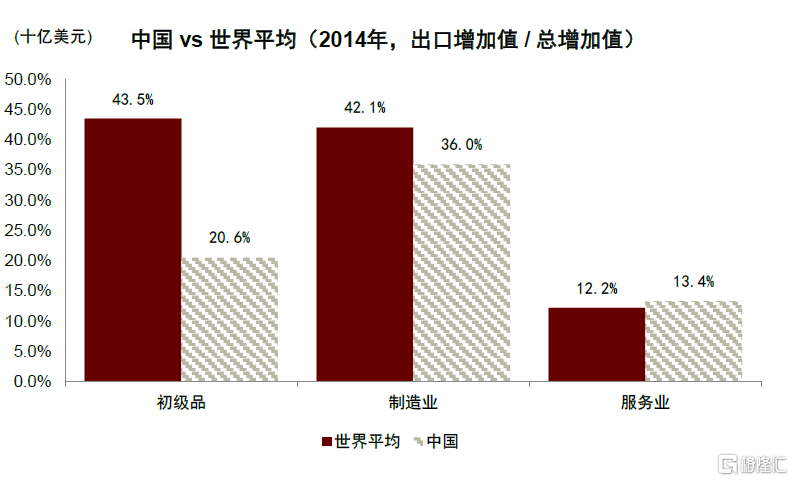

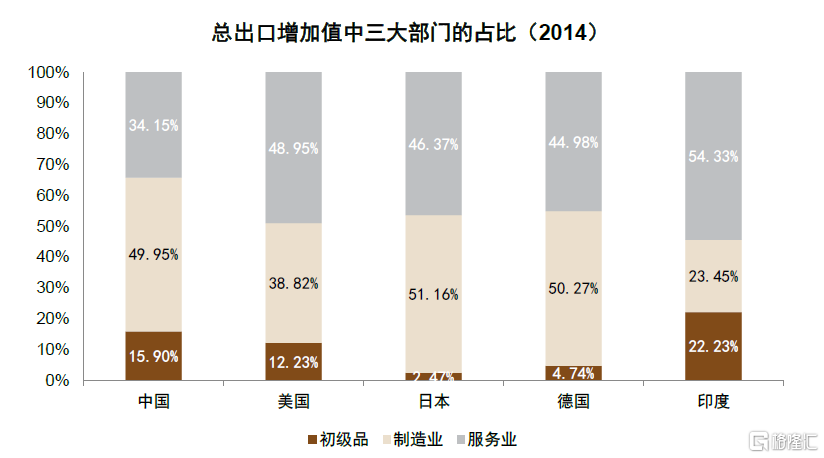

2014年增加值口径的数据显示,中国出口增加值中初级品和制造业的比例相对其他发达国家较大。对比美国、日本与德国三个典型的发达经济体,中国总出口增加值中来自初级品(即农林牧渔、能源和矿产)的比例更高,制造业的贡献则高于美国,但低于日本和德国。考虑到中国并不是大部分能源品、农产品及矿产的主要出口国,这可能意味着在制造业和服务业等行业中,中国在产业链中的位置相较发达国家仍有进一步提升空间。

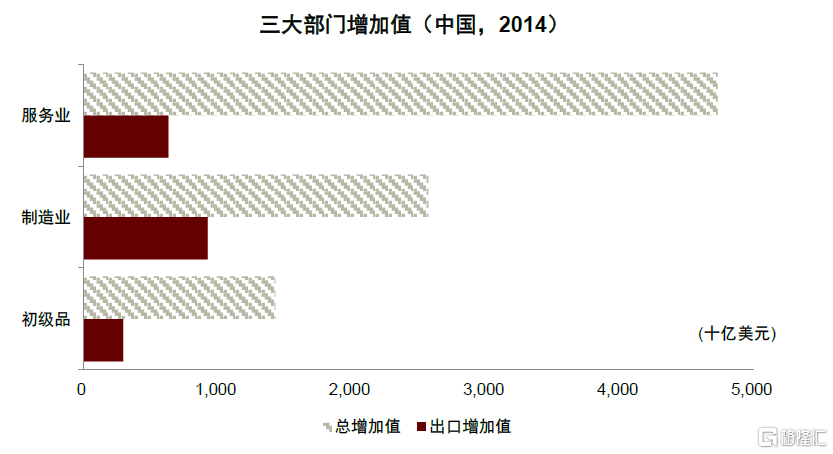

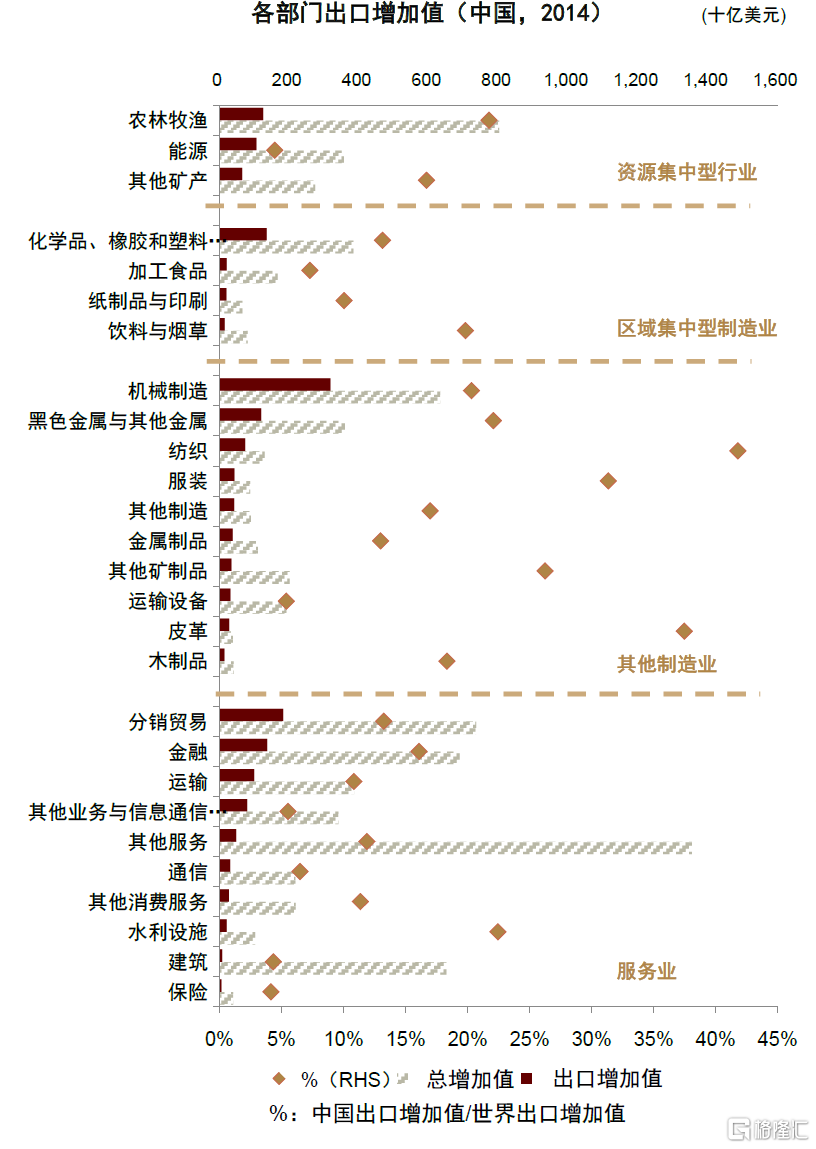

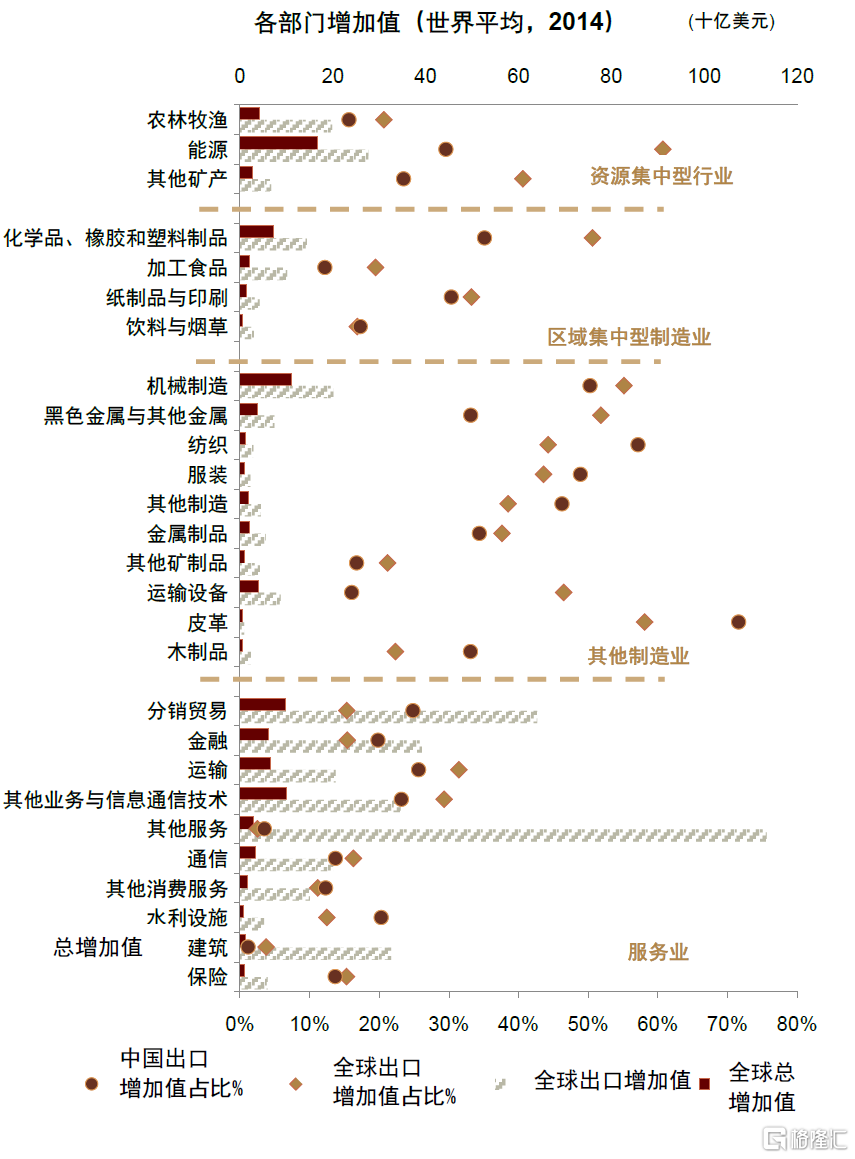

中国在初级品和制造业的出口利润占比略低于世界平均,而服务业则高于世界平均。增加值占总增加值比例,可以粗略地表明经济体的利润来源中来自全球化的部分和来自内需的部分,根据2014年数据[1]显示,中国在初级品/制造业/服务业的总增加值额分别为1.4/2.5/4.7万亿美元,其中来自出口增加值(或理解为外需贡献利润)的部分分别为0.3/0.9/0.6万亿美元,全球化比例分别为20.6%/36.0%/13.4%,全球平均的全球化水平则分别为43.5%/42.1/12.2%。这一数据显示从利润贡献上,出口制造业对中国的贡献相较世界平均水平仍有提升空间,部分对外出口的制造品和初级品可能仍相对处于产业链中附加值偏低的位置。

图表4:中国出口占GDP比重2006年起就持续下降,但2019年后再度回升

资料来源:Wind,WITS,中金公司研究部注:部门分类为WITS分类

图表5:不同部门中,中国的出口增加值占总增加值比例与全球总水平对比

资料来源:Wind,WITS,中金公司研究部 注:部门分类为WITS分类

图表6:对比美国、日本等发达经济体,中国总出口增加值中初级品和制造业部门的占比相对较大

资料来源:Wind,WITS,中金公司研究部注:部门分类为WITS分类

图表7:虽然服务部门的总增加更高,但中国出口增加值中制造业仍是最大的贡献力量

资料来源:Wind,WITS,中金公司研究部 注:部门分类为WITS分类

图表8:中国在全球的纺织服装、木制品、服装出口中占据较高比例

资料来源:WITS,中金公司研究部

图表9:中国产业的全球化程度在多个其他制造业行业中领先于世界平均,但在资源集中型和服务业中普遍偏低

资料来源:WITS,中金公司研究部注:中国出口增加值占比为中国出口增加值/总增加值

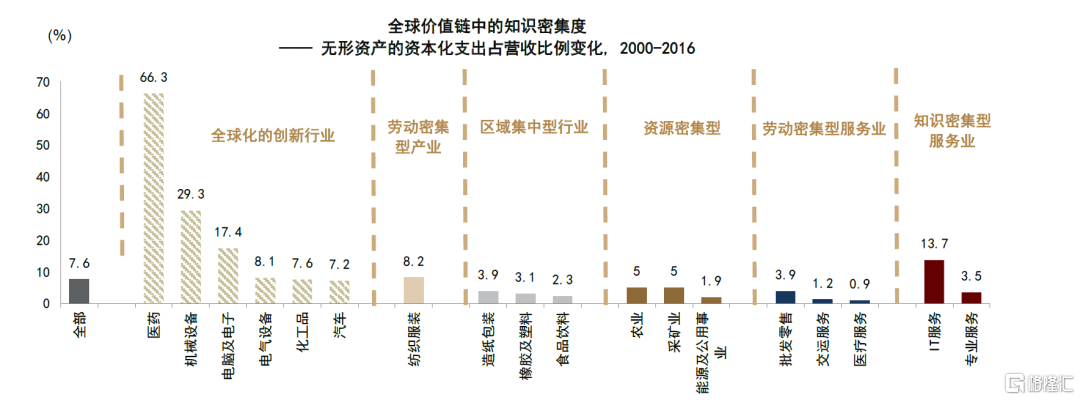

不过,近年来中国参与全球生产分工的深度已经有明显提升,不仅体现在出口贸易量上,也体现在价值链的环节上升中。根据世界银行发布的《全球价值链发展报告》,从知识密集程度看,医药、机械设备、IT服务、电子及电脑、电气设备等行业可能为知识更密集、壁垒更高、人力资本积累较多的行业,也正是近年来中国大力发展的产业。

除了从出口总金额的角度看,中国正在成为全球产业链上体量最大的生产力之一,从产业链环节来看,中国的重要性也已经明显提升。虽然WITS数据的更新明显滞后,但也有多项数据可以佐证这一趋势:贸易专业化系数系数显示,我国在高附加值产业的贸易专业化程度已有明显提升,而从净出口额看相对高附加值工业品的海外依赖度也有明显的下降,显示中国在相对高端产业中的生产力有明显提升。

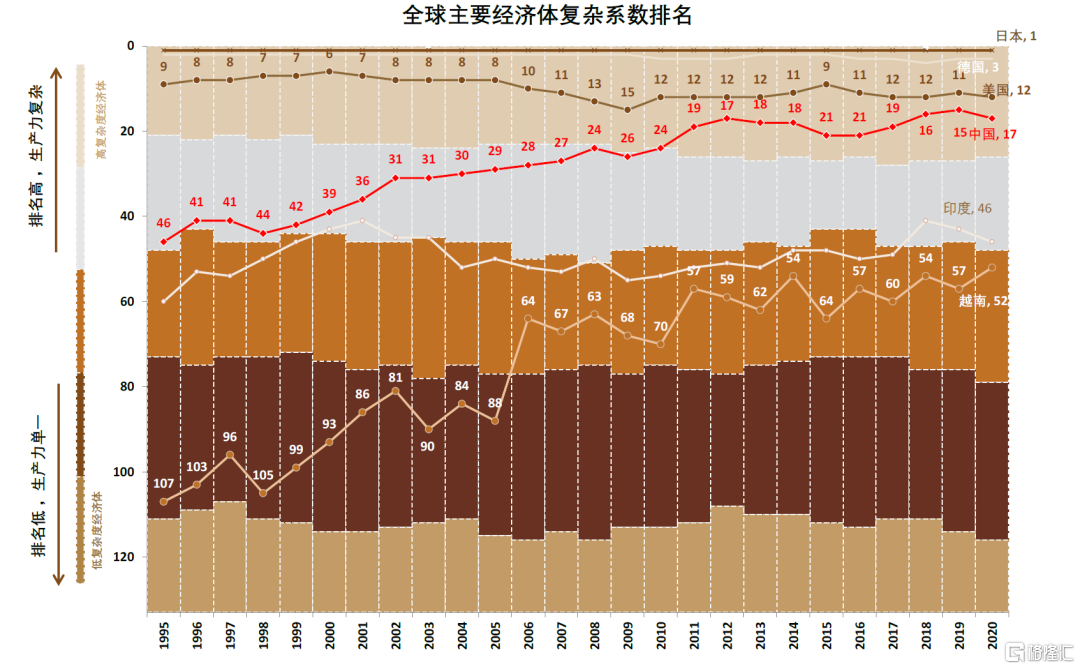

中国的经济结构逐步发展完善,政策环境也支持更高水平的发展。根据世界银行总结,中国在全球附加值链条中已经达到相对较高级别,这意味着中国在大部分重要的产业链中的参与程度正在加深,且已经具有较高的创新能力。中国生产力的复杂程度排名也从1995年的四十余位跃升至近年来最高的第15位,意味着产业链的整体完备性也在提升,同时也与同为发展中经济体的越南、秘鲁等国之间的差距有所扩大。从政策段看,对照世界银行总结的处于全球价值链不同阶段的政策特征,我国也在融资渠道、劳动力发展、市场规模等领域的政策导向上逐渐迈向了更高级阶段的引导方式,例如拓宽灵活的融资渠道、从利用劳动力的成本优势至培养技术优势、从降低关税以融入全球产业链转向参与制定行业标准而引导全球产业链发展方向,等等。

图表10:全球价值链中不同行业的知识密集程度

资料来源:2021全球价值链发展报告,中金公司研究部

图表11:处于全球价值链不同阶段的经济体主要政策特征

资料来源:世界银行,中金公司研究部

图表12:中国生产力的复杂程度在全球排名逐渐提升,意味着中国在全球价值链上的地位逐渐提高

资料来源:Harvard growth lab,中金公司研究部

图表13:各贸易子行业贸易专业化系数((出口-进口)/(出口+进口)%)显示的中国产业比较优势变迁

资料来源:Wind,中金公司研究部

图表14:中国进出口结构变化反映出产业结构变迁及产业升级趋势

资料来源:Wind,中金公司研究部

上市公司口径:如何投资出口相关制造产业链

A股上市公司中“出口链”的市场表现

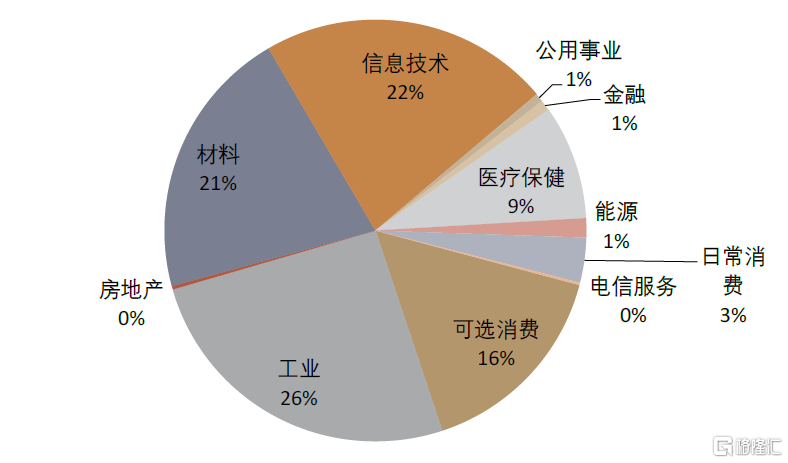

通过筛选A股上市公司的海外占比,我们选出了A股上市公司中2021年海外收入占比超过5%的公司作为“出口链”的代表组合。行业分布上看,工业、信息技术、材料和可选消费在各个行业中占比最高。

2019年至今海外收入占比较高公司表现好于市场整体,年初至今显现波动。从历史表现看,2016年~2018年左右,高海外收入组合相对上证指数并没有明显的跑赢或跑输趋势,2018年国际环境的变化给出口链上相关公司带来较大压力,指数开始明显跑输市场。2019年中起,伴随着市场情绪的修复,出口链上的公司开始相对大盘逐渐跑赢,并伴随出口的整体景气有超过20%的相对收益(VS.上证指数),年初至今受内外部因素影响,表现较为波动。

因素拆解来看,汇率对出口链公司的影响不一,中短期超额收益可能主要因估值变化导致。理论而言,汇率偏弱中短期内对于较多出口类企业有一定的正向贡献,但从资本市场表现来看,人民币汇率变化较快时期相关企业并未显现明显的相关性,例如2018年国际环境的变化同步带来的汇率较大波动和出口行业的回调,2022年二季度汇率偏弱也伴随着出口链在资本市场表现上相对跑输市场整体;而当人民币汇率处于较为平缓的变化周期中时,汇率偏弱则时常伴随着出口链公司的跑赢,反之亦然。通过拆解近7年的出口类企业在资本市场上的相对表现,我们发现中短期的超额收益可能主要来自于估值的贡献,但今年的情况有所不同,业绩贡献占比有较明显提升。

图表15:2021年A股上市公司中,海外收入占比超过5%的公司的行业分布

资料来源:Wind,FactSet,中金公司研究部

图表16:A股上市公司中,海外收入超过5%的公司2020年以后跑赢市场

资料来源:Wind,FactSet,中金公司研究部注:高海外收入组合为2021年全年海外收入占比超过5%的上市公司

图表17:人民币汇率变化与高海外收入上市公司超额收益

资料来源:Wind,FactSet,中金公司研究部 注:粉色区域为人民币汇率与超额收益正向变动,棕色区域为反向变动

图表18:高海外收入上市公司超额收益多数来源于估值变化

资料来源:Wind,FactSet,中金公司研究部 注:粉色区域为估值驱动,棕色区域为业绩驱动

全球视角看A股上市公司

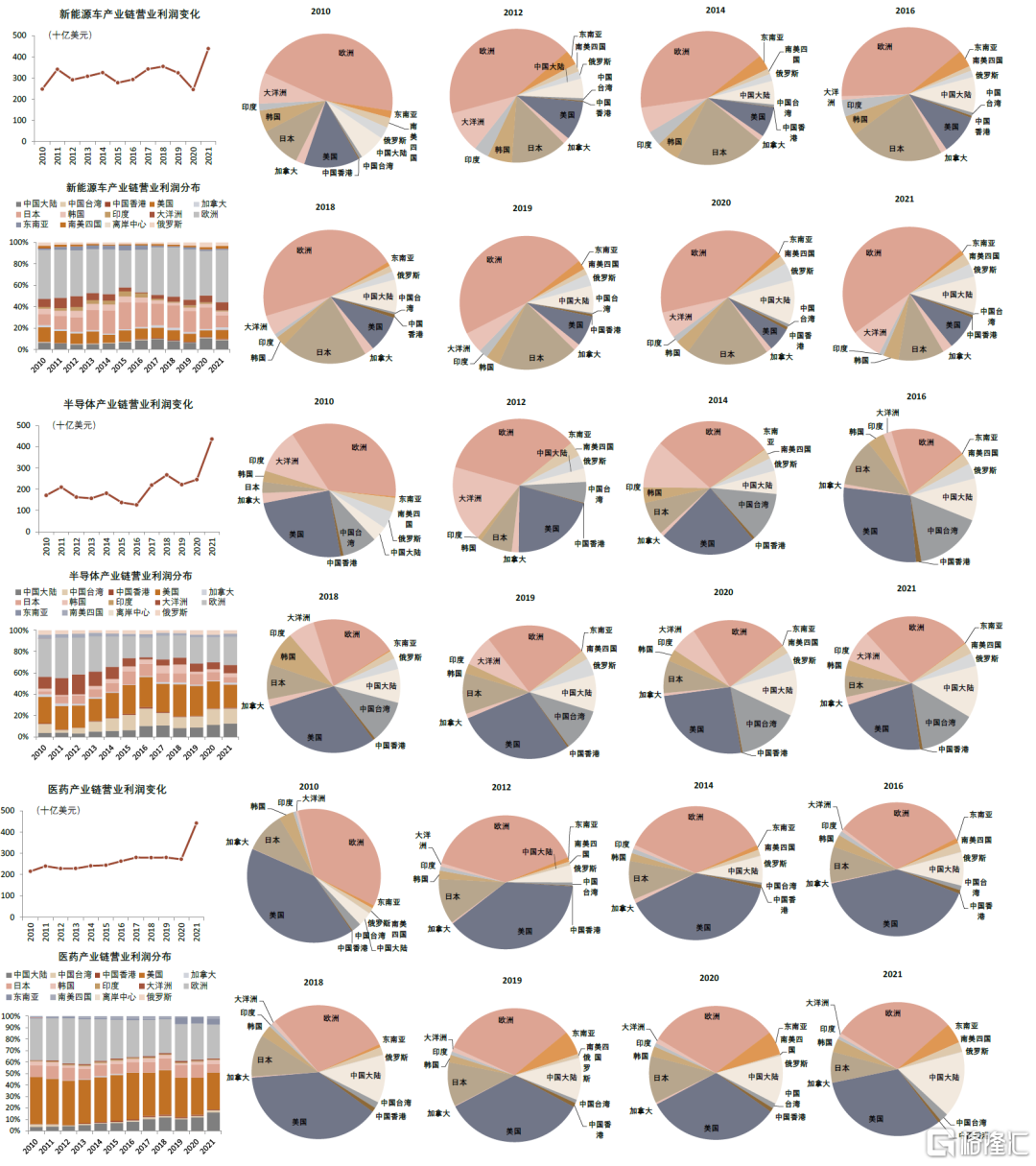

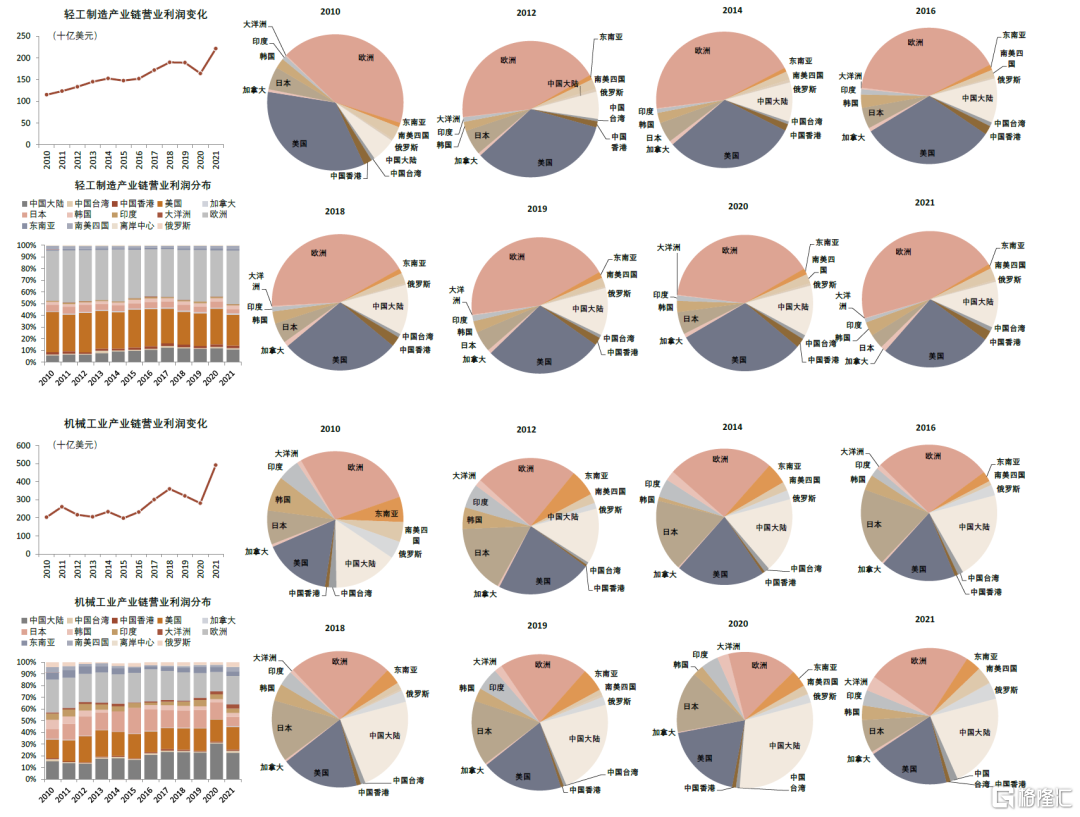

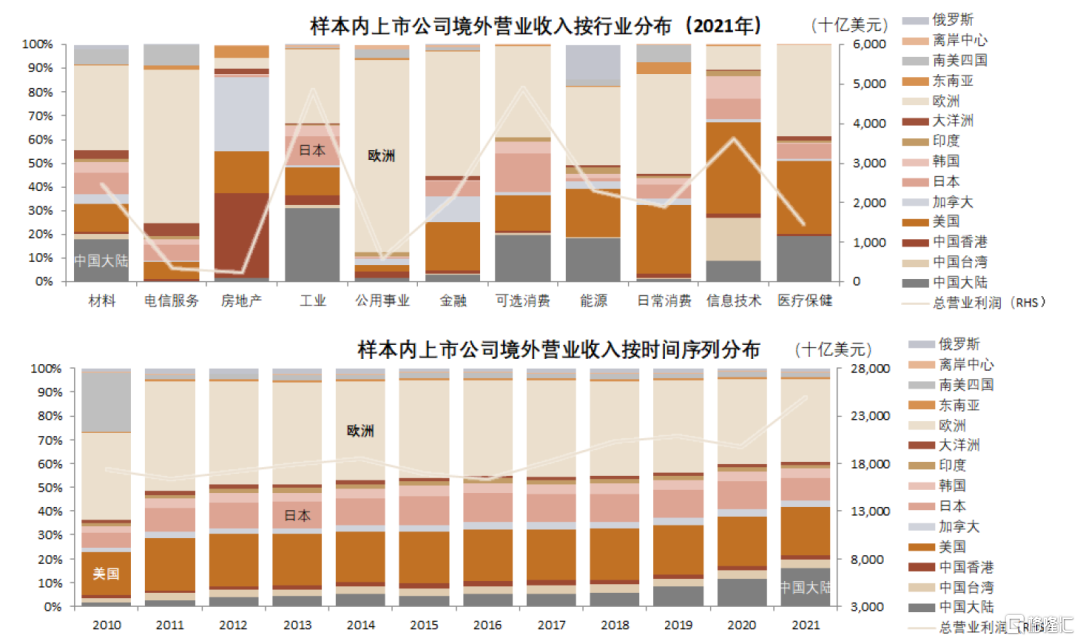

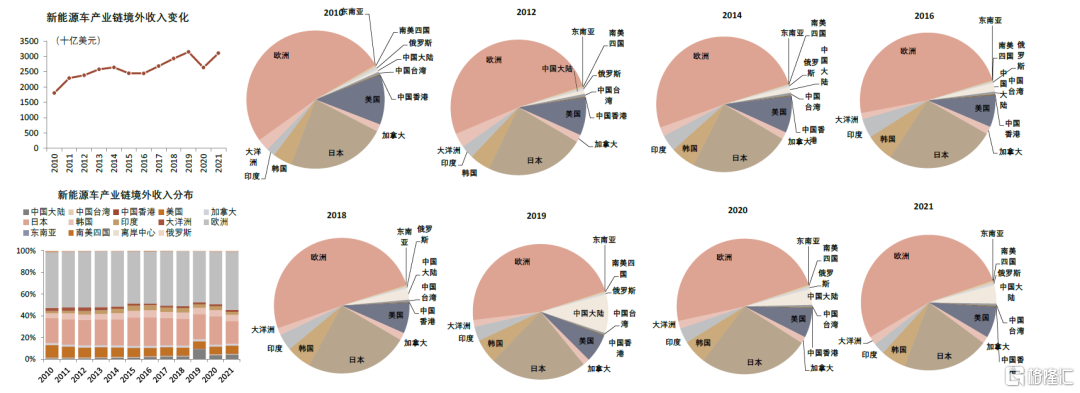

我们对比了全球主要交易所的上市公司在不同产业链上的利润和全球化程度,以刻画中国上市公司在全球产业链上的竞争力。我们筛选了来自十余个国家和地区的3万余家上市公司,按照行业梳理了新能源汽车、半导体、医疗、轻工制造和机械工业五条上下游环节相对较多、当前全球关注程度较高的产业链,同时梳理其中公司的营业利润,用来刻画全球产业链的利润分布情况,有如下几点发现:

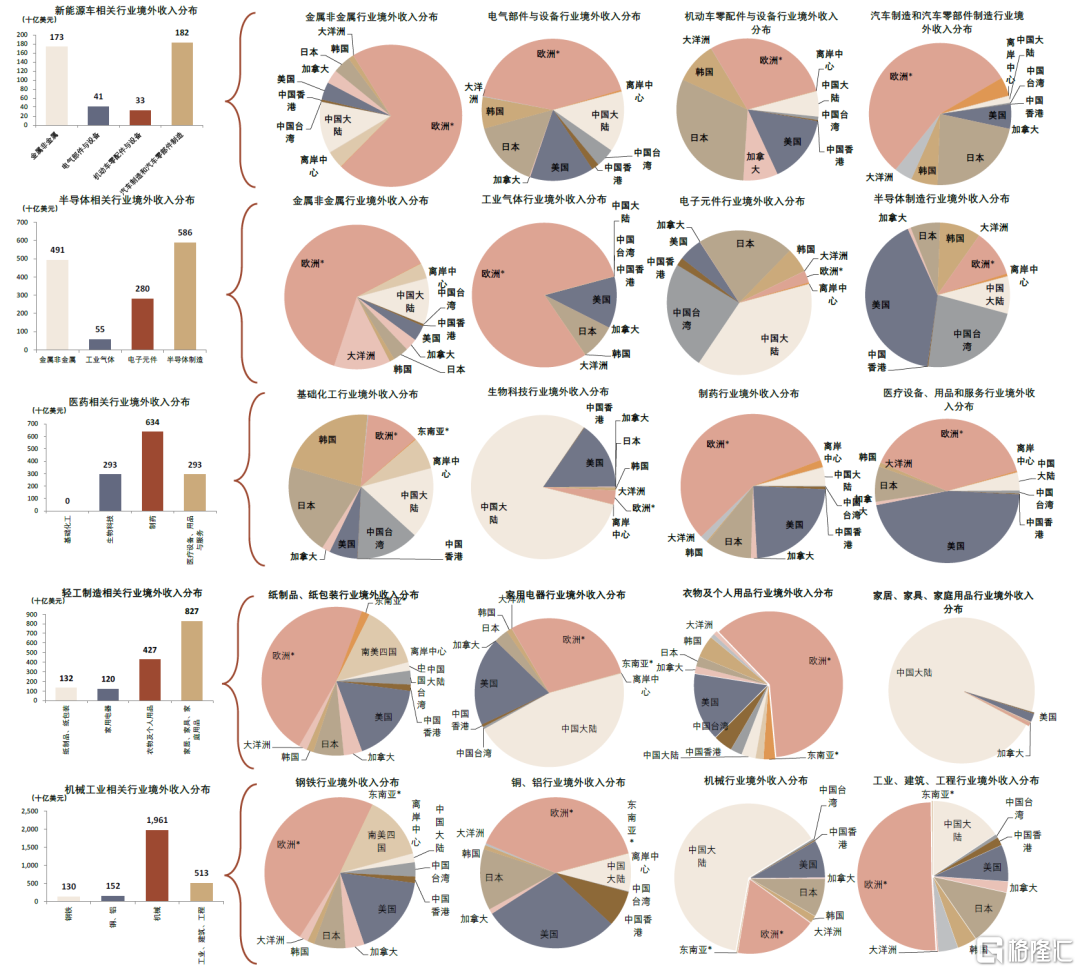

1. 中国产业链布局相对较全,仍有部分环节有待完善提升。在几个关键产业链中,中国上市公司无论是从数量占比、市值占比或是利润占比看都不可或缺,例如新能源车产业链中中国相关上市公司超过600家,总市值超过2万亿美元;半导体产业链涉及公司超过500家,总市值超过1.6万亿美元,但细分来看仍然存在个别环节较为薄弱,例如工业气体等。

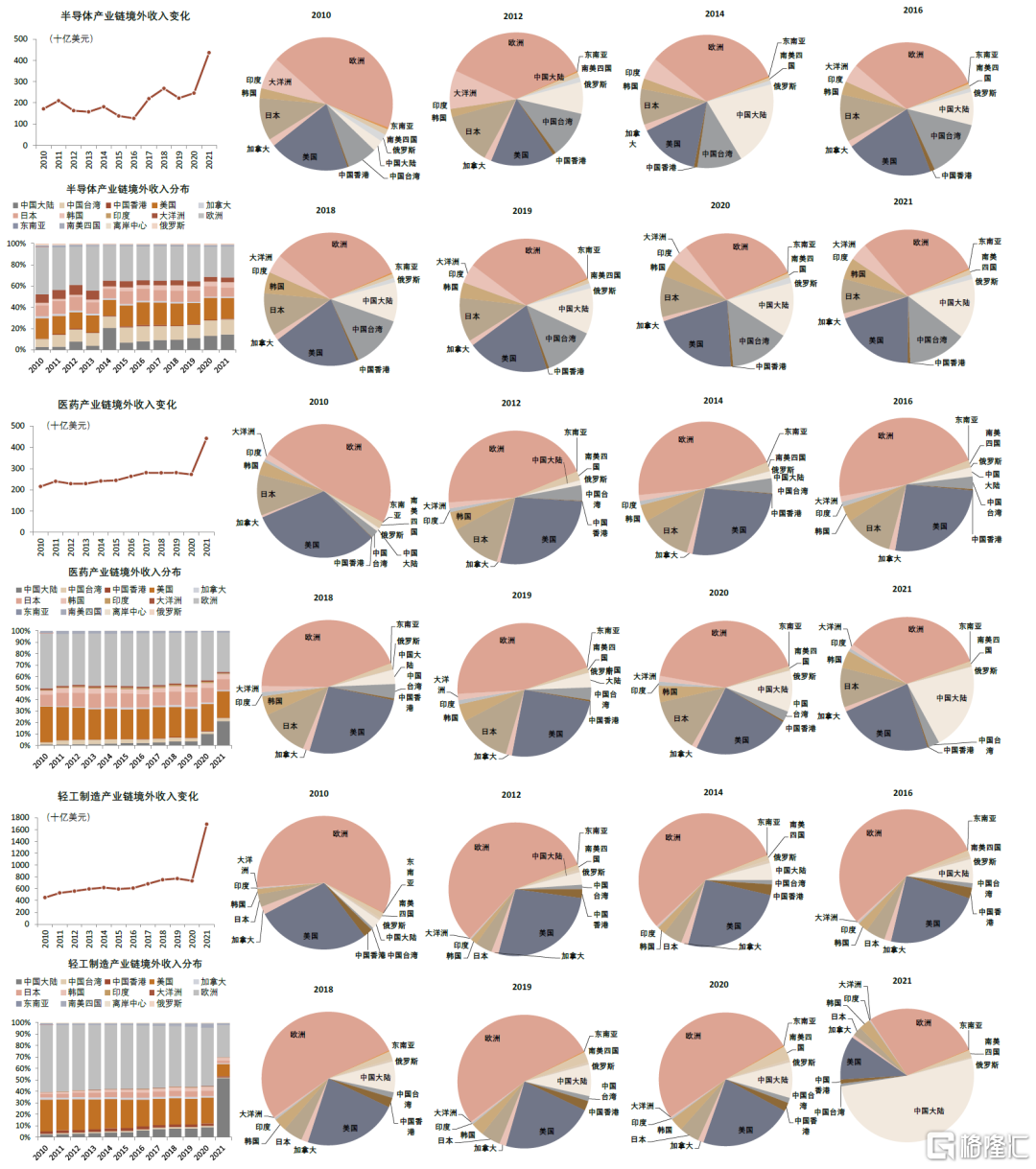

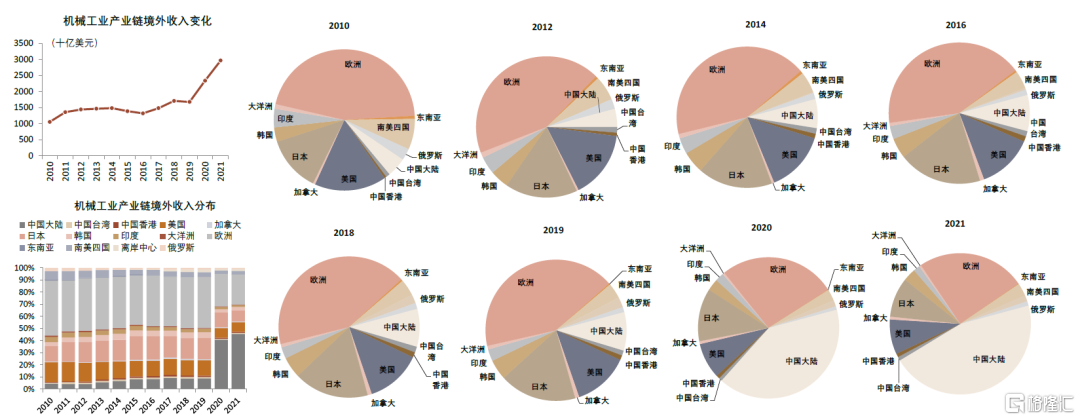

2.中国出口收入占比近年来明显提升。与宏观数据显示的趋势较为一致,中国上市公司境外收入占到(样本中)全球上市公司境外收入的占比逐步提升,特别是在2021年,总部在中国大陆的上市公司在材料、工业、医疗保健、消费、能源等行业的境外收入中都占据了较大比例。分产业链看的家具家居家庭用品、机械、家电、生物科技等都占比较高。

3. 利润占比整体低于市值和数量占比,高利润环节占比仍有提升空间。五个产业链中,对比上市公司数量、市值和利润的所占比例,仅有机械工业行业的利润与上市公司数量和规模占比较为匹配,其他产业中中国上市公司的利润占比偏低。拆分产业链环节来看,在利润规模相对较大的行业如金属非金属、半导体制造、制药、衣物及个人用品中,中国公司的利润占比都相对较低,可能也有一定影响。

出口链的投资逻辑。中期需要关注全球主要国家增长趋势对出口相关制造产业链影响。我们认为,当前来看出口链存在短、中、长三个维度的投资逻辑,短期海外尚未进入实质性衰退,关注前期汇率偏弱对于部分出口类企业的影响;中期来看,全球的需求依然是出口相关制造产业链景气程度的主要影响因素,需要格外关注欧美等主要出口目的地的经济景气变化和外需的情况;长期来看,我们认为“百年变局”下的全球产业链重构中,中国具有独特产业优势和竞争力以及政策长期支持的方向可能都是重点的布局方向。

图表19:2021年上市公司口径下的全球部分重点产业链环节利润分布(按国家)

资料来源:FactSet,Wind,中金公司研究部 注1:选股空间为在中国大陆、中国香港、中国台湾、美国、加拿大、日本、韩国、澳大利亚、新加坡、英国、法国、德国、意大利、瑞士、巴西、秘鲁、墨西哥、越南、印度交易所上市的上市公司,已剔除重复上市的部分;注2:国别为按照总部所在地分类,大洋洲包括澳大利亚、新西兰,“欧洲”包括法国、意大利、英国、德国、瑞士、瑞典、爱尔兰、西班牙、卢森堡、比利时、希腊、芬兰、丹麦;“东南亚”包括越南、新加坡、马来西亚,“南美四国”包括巴西、墨西哥、秘鲁、智利,“离岸中心”包括开曼群岛、百慕大、塞浦路斯;注3:新能源车产业链包括GICS4级行业分类为汽车与汽车零部件、汽车制造、金属非金属、机动车零配件与设备、电气设备与部件、轮胎与橡胶的上市公司;半导体产业链包括GICS4级行业分类为半导体产品、半导体设备、工业气体、电子元件、金属非金属的上市公司;医药产业链包括GICS4级行业分类为基础化工、生物科技、制药生物科技与生命科学、西药、中药、医疗保健设备、医疗保健设备与服务、医疗保健用品的上市公司;轻工制造产业链包括GICS4级行业分类为纸制品、纸包装、家用电器、服装服饰奢侈品、纺织品、个人用品、家庭用品、家用器具与特殊消费品、家庭装饰品的上市公司;机械工业产业链包括GICS4级行业分类为铜、铝、钢铁、建筑机械与重型卡车、公用机械、农用农业机械、建筑用品、建筑与工程、工业的上市公司;注4:财务数据取自FactSet,或受到数据可得性误差;注5:数据截至2022年9月9日

图表20:样本公司数量、市值、营业利润分布

资料来源:FactSet,Wind,中金公司研究部注1、注2同上图;注3:财务数据取自FactSet,或受到数据可得性误差;注4:数据截至2022年9月9日

图表21:上市公司口径下的全球部分重点产业链利润分布时间序列(1)

资料来源:FactSet,Wind,中金公司研究部 注1、注2、注3、注4 同图表19

图表22:上市公司口径下的全球部分重点产业链利润分布时间序列(2)

资料来源:FactSet,Wind,中金公司研究部 注1、注2、注3、注4 同图表19

图表23:上市公司口径下的全球境外营业收入分布时间序列(2)

资料来源:FactSet,Wind,中金公司研究部 注1、注2同图表19;注3:财务数据取自FactSet,或受到数据可得性误差

图表24:上市公司口径下的全球部分重点产业链境外收入分布时间序列(1)

资料来源:FactSet,Wind,中金公司研究部 注1、注2、注3、注4 同图表19

图表25:上市公司口径下的全球部分重点产业链境外收入分布时间序列(2)

资料来源:FactSet,Wind,中金公司研究部 注1、注2、注3、注4 同图表19

图表26:上市公司口径下的全球部分重点产业链境外收入分布时间序列(3)

资料来源:FactSet,Wind,中金公司研究部 注1、注2、注3、注4 同图表19

图表27:2021年上市公司口径下的全球部分重点产业链环节境外收入分布(按国家)

资料来源:FactSet,Wind,中金公司研究部 注1、注2、注3、注4 同图表19;注5:数据截至2022年9月14日

[1] WITS最新数据为2014年。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员