港股长达18个月的慢熊,让人深刻感受到没有友好的股东政策,市场对普通投资人之残酷。倘若炒股承受不了高波动,割肉离场便是家常便饭。市场里没有巴菲特,只有韭菲特。

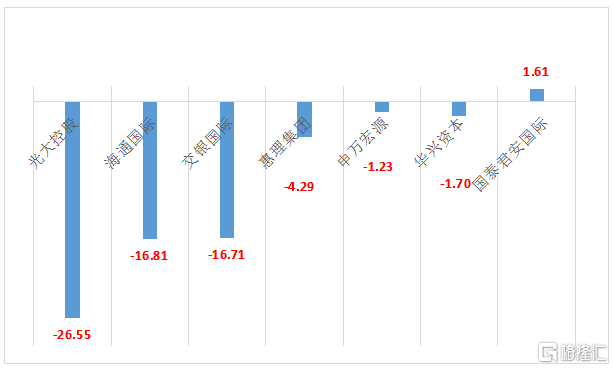

全球市场都在感受宽松货币时代结束带来的挑战,2022年香港更在疫情下市况萎靡不振,截止6月底恒指在过去12个月内跌幅超过20%,中资美元债指数跌60%,名副其实的股债双杀。上半年,本土券商持续倒闭,而中资上市券商日子也不好过。目前,多家上市中资券商已全部发布业绩公告,除国泰君安国际之外,所有券商录得大幅亏损。实际上,国泰君安国际已经连续第2个财报季在风暴中继续跑赢同业,同时在上半年也成为唯一一家在上半年实现盈利的中资在港上市券商,但公司实际业绩的看点并不止于此。

(来源:公司公告,单位:亿港元)

1、降低对资本金依赖,业务模式迎重大改变

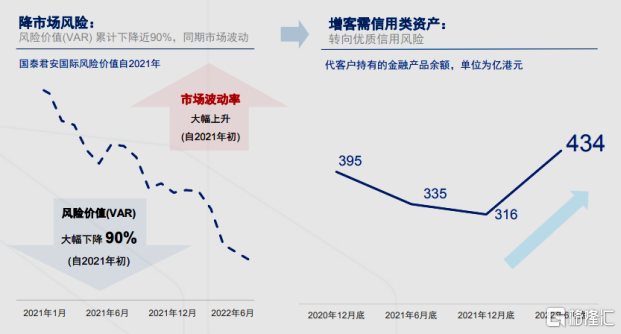

不难发现公司近几年的改革转型已有不错的进展,尤其是从资本投资型转向资本中介型的模式改变,大幅收窄市场风险,将其资金投入到跨境资本中介业务,选择高质量的对手方风险,而舍弃高风险的市场风险,下图中披露的风险价值VAR大幅下降能验证。对股东更重要的是,公司不仅自身业务风险更低,同时未来在该方面资本金的需求亦越来越少,是否将冗余的资本金可以持续回馈股东、用科学方式为股东创造价值,值得期待。

(来源:公司资料)

2、逆市派息体现企业管治水平,科学方式增厚国家与股东回报,促共同富裕

大家都知道,董事会是股东选派的,理应为股东利益服务。在行业增长出现短期挑战时,上市企业把多余的股东资金回馈给股东,做到资金利用的最大化,这是一家良好上市公司的最佳实践,也能体现管理层对于业务风险的高认知,对股东和国家利益的重视。相反,如上市公司将闲置现金投资在高风险的项目,换取短暂的账面回报,或放在公司和银行不发挥价值,这是对股东的潜在损失,也是所谓的代理人风险。

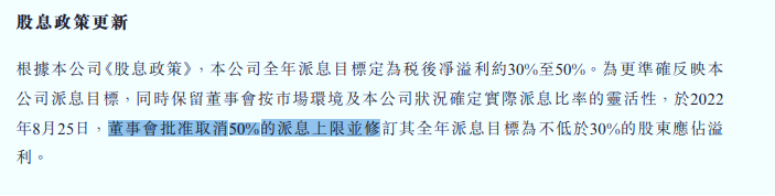

除盈利外,公告中国君国际本次业绩另一亮点便是其股东友好政策,在股东派息政策中取消了50%的派息率上限,表达了公司回馈股东的决心。

(来源:公司公告)

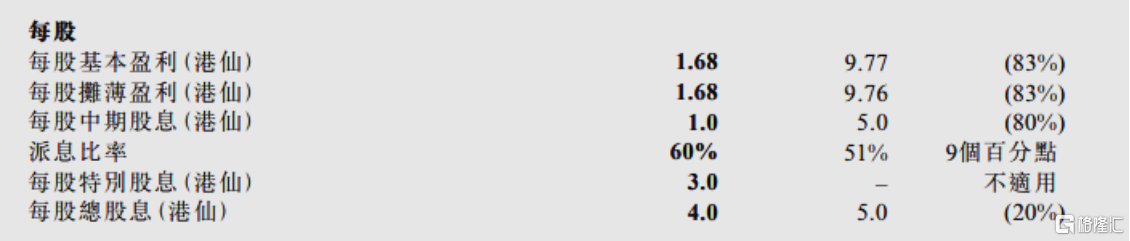

实际上,只要流动性充足,公司本应在行业处于高风险或低增长时段下通过回购或者是股息提升股东回报,降低公司自身的权益成本(从企业融资角度来看,权益成本远高于债务成本,我们从彭博中看到港股权益成本都在10%以上),这是公司短期业绩表现稳健情况下,对长期可持续发展的一种再投资,是一种优良的经营能力的体现。本次业绩中,国君国际总派息每股达到4港仙,相对盈利1.68港仙,实际派息比率达到238%,年化后的股息投资回报率达到了双位数,在如此艰难的环境下实属不易。

若一家企业经营效益及管理水平不尽人意,也难有向股东持续大幅派息的底气。能够稳步的派息首先代表了企业具备充足的现金流,尤其是近年来考虑到着整个不景气的大环境,具有国资背景的国泰君安国际公司慷慨派息,亦有助于履行其自身的社会责任,响应国家的发展需要和中小股东的自身投资收益,实际是一举两得。

(来源:公司公告)

另一方面,笔者留意到港股很多上市公司善于玩弄财技,用以股代息方式派发股息,最终摊薄小股东的利益,这实际上是对股东价值的透支,而国君国际派发的一直是现金。

3、短期催化剂不少,万亿规模市场等待挖掘

近年来,房地产行业退潮,居民资产配置向金融资产转向成为一股势不可挡的趋势,同时权益类市场快速扩容带来新机遇等背景下,居民财富管理巨大的市场潜力受到金融机构的关注。

今年上半年,国君国际继续深入推进转型步伐,在机构交易、企业融资、财富管理、研究服务、资产管理五个方向加强两地资源的深度融合,落地不同资产类别下各类跨境交易产品以满足客户需求。同时,公司积极响应粤港澳大湾区及一带一路建设发展国家战略,并于上半年在澳门设立子公司。值得一提的是在近日,国泰君安亦在深圳设立作为机构和跨境业务旗舰网点的前海分公司,这也意味着未来国君国际在母集团的协同下,受益香港与内地天然互动的优势,以及其对两地客户需求和跨境通道的深度把握,将持续抢抓粤港澳大湾区的市场机遇,迈向新的发展台阶。

考虑到财富管理作为一个更高景气的赛道,不仅发展迅速,同时业绩贡献更为稳定,未来在这一领域业务占比的国君国际凭借其在行业的差异化优势和成长能力、稀缺性价值,或也将在市场上迎来估值重估的机遇。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员