引子

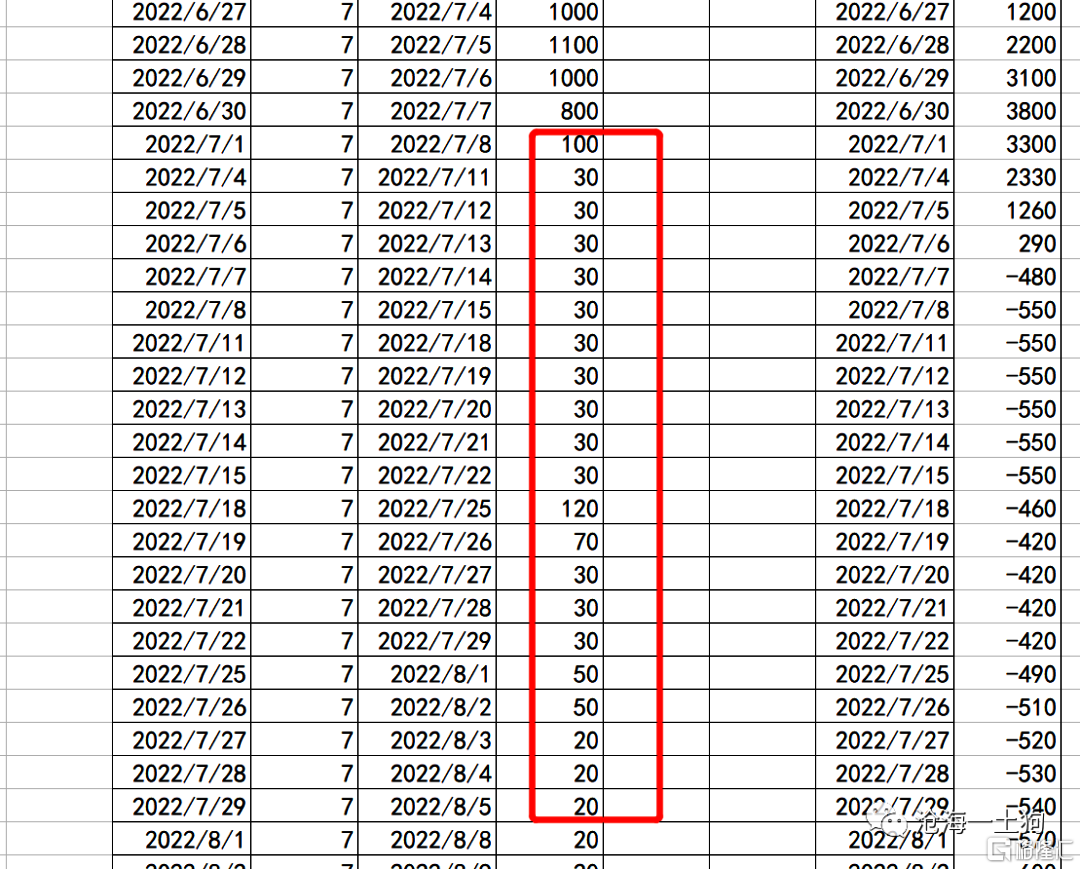

从资金利率来看,2022年7月是十分奇特的一个月。银行间7天的利率中枢快速下移,向下突破了1.6%,甚至要比前低的1.7%(ps:这期间疫情影响极大),还要低10bp。

要知道利率前低的形成条件是——上半年极其严峻的疫情形势,虽然断贷风波的冲击很大,但是,它所带来的基本面冲击也难以超越上半年的疫情。

另外,从一年国股存单利率的角度来看,这个变化更为显著:一年国股存单的利率从2.3%附近一度下行至1.9%,来了一波40bp的下行。

一夜间所有的非银也好,银行也罢,都在抢存单。

对于这个差异,一个解释是:断贷风波的冲击比疫情冲击更大。但是,造成40bp的差异,显然缺乏说服力。

另一个解释是:相较于5月和6月,央行投放了更多的基础货币。然而,央行在7月的公开市场操作十分克制,OMO几乎是地量续作。

所以,从直觉上解释7月份诡异的资金面是容易的——断贷风波造成的次生影响;但技术上的解释是困难的,在央行几乎零投放的情况下,利率中枢是怎么实现下台阶的?这篇文章打算解决这个问题。

简单代数模型

为了解决【如何】这类问题,直觉推理太过粗糙了,我们需要数量代数模型。

ps:不感兴趣代数推导的可以跳过这一节。

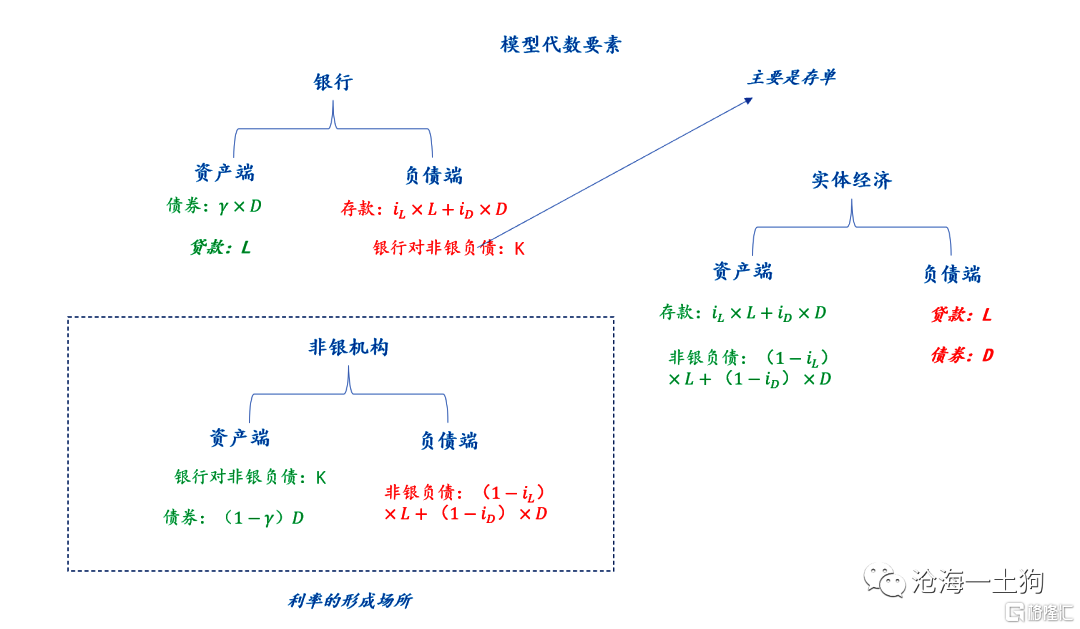

下面我们构造一个简单的代数模型:

一、有3类实体,银行、非银和实体经济;

二、3类实体靠资产负债表勾稽在一块;

三、利率的形成场所是非银机构,利率高低调整其资产负债匹配情况;

如上图所示,L和D分别代表贷款和债券,K代表银行对非银的负债,i代表流动性偏好,即在实体经济的视角,如何分配存款和非银负债。

代数模型的要旨在于相互勾稽、相互约束的结构。

在现实结构和代数结构发生冲突的时候,我们要以代数结构为准。否则,代数结构就失去了其意义。

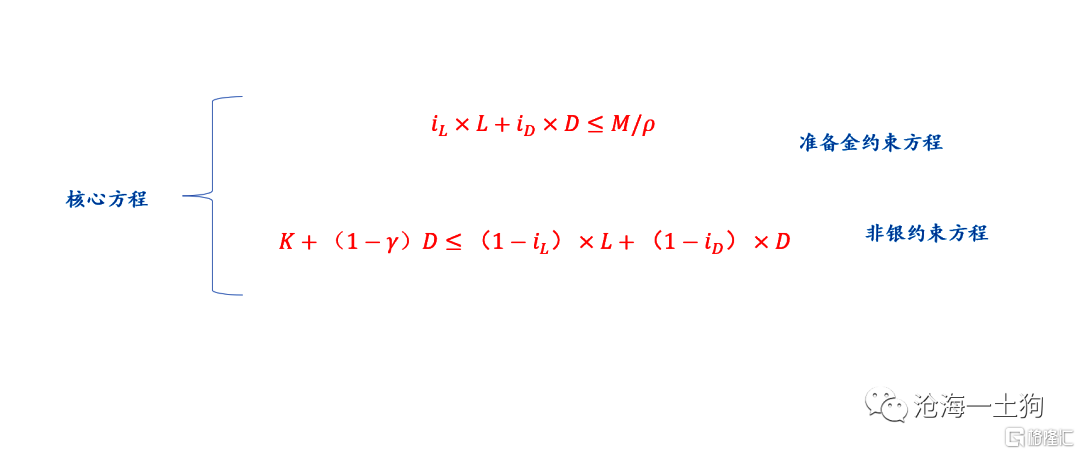

下面,我们对这个结构施加约束,其实,现实中我们所能找到的约束有两条:

1、银行的准备金约束;

2、非银机构的负债约束;

于是,我们可以得到以下两个方程,

其中,M是基础货币,ρ是准备金率。

为了简化方程,我们让iD=iL=δ,即两种流动性偏好一致。

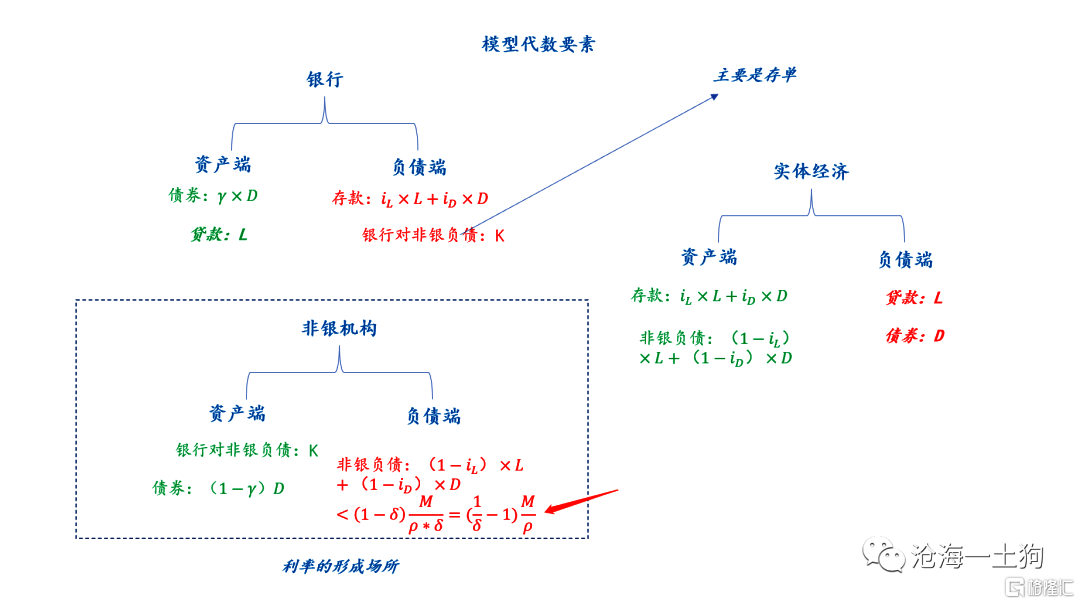

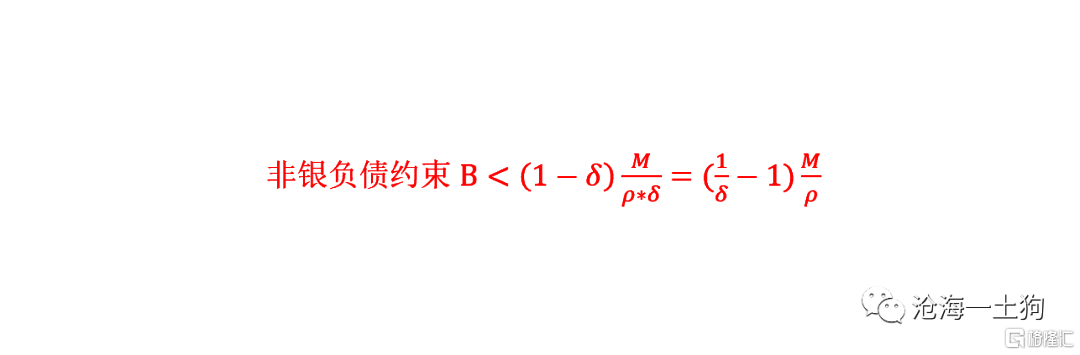

于是,我们可以把非银约束方程的右侧进一步简化,

即非银约束的松紧取决于M、ρ和δ。投射到代数结构图上大概长这个样子:

其实,上述的代数推理很简单,掌握初高中的数学水平即可,难点是一些货币银行学知识的运用。

非银约束方程在现实中的投射

实际上,这篇文章最核心的就是这个非银负债约束方程:

如果方程的约束被放松,那么,我们的非银机构会觉得自己十分有钱——有极其多的配置需求;相反,非银机构会觉得资金收紧。

一般来说,我们十分熟悉两个参数有两个,分别是:M和ρ。

M是基础货币的投放,它有多种形式和渠道,最为典型的是OMO和MLF净投放。当然,也会有一些很另类的投放形式,譬如,外汇占款。

ρ是准备金率,它就是我们经常心心念念的降准。

然而,非银负债约束方程里还有一个重要参数,那就是δ。也就是说,(1/δ)-1这个项偶尔也会起作用。

一般情况下,我们观察M和ρ的变化即可,但是,在某些罕见的情况下,我们还要考虑δ的因素。

这次不一样在哪里?

这一次δ就发生了显著性的降低。

根据流动性偏好的定义,流动性偏好指的是居民按照什么样的比率摆布自身所持有的存款和非银负债。

如果居民所意愿持有的存款比例高,那么,流动性偏好高;反之,流动性偏好低。

假设非银负债利率比存款利率更加市场化,那么,影响流动性偏好的因素有两个:

1、经济景气度的变化;

2、存款利率的变化;掌握了这个框架之后,我们就能清楚5-6月份和7月的真实差别在哪里:

实际上,疫情冲击和信用冲击对经济景气度的影响可能是差不多的。这点不但体现在非银负债约束方程的右侧,还会体现在它的左侧。

真实的差别在于存款利率,也就是说,5、6月份存款利率还没有显著降低,但是,7月份已经降低且产生显著影响。

降低存款利率,稳定银行负债成本也是央行今年的一项重点工作。下图摘自央行最新的货币政策报告。

事实上,这项工作已经取得了显著的成果:

人民银行调查统计司司长、新闻发言人阮健弘7月13日在国新办新闻发布会上表示,

预计随着疫情逐步缓解,居民投资意愿会逐步恢复,消费意愿会逐步回归。今年以来,我国住户和企业存款增加较多,存款利率小幅下降。6月末,商业银行新吸收存款的加权平均利率为2.5%左右,比上年同期低16个基点,存款利率下行有利于增强金融对实体经济的可持续性支持,

预计未来存款会平稳增长,央行会进一步深化利率市场化改革,推动降低企业综合融资成本。

之前投资者们比较熟悉的分析范式是基于M和ρ的,对于基于δ的范式并不熟悉。

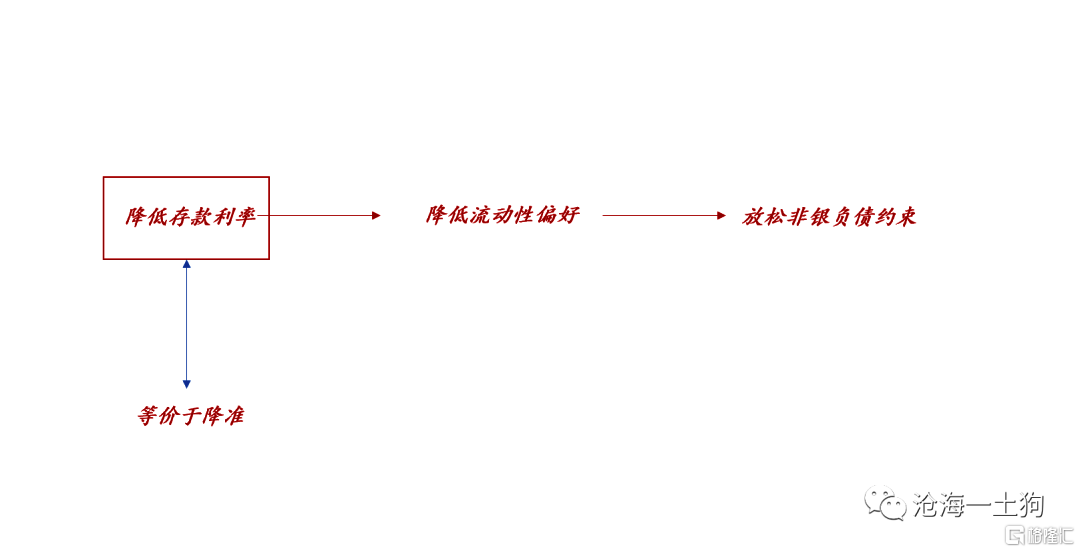

但是,央行引导存款利率降低,会导致居民流动性偏好降低,最终使得非银负债约束放松。

也就是说,降低存款利率和降准的效果几乎是等价的。

结束语

综上所述,我们就基本上回答了最开始所提出的问题:为什么在7月央行零投放的情况下,资金利率中枢实现了下台阶?技术上是如何实现的?

因为央行在引导存款利率降低,存款利率降低有近似于降准的效果。

这也解释了几个看似矛盾的现象:

1、整个7月份,非银机构觉得自己很有钱,欠配压力比上半年还大;

2、断贷风波爆发之后,央行反而收缩了OMO的续作量,仿佛一点都不担心市场缺钱;

3、一年存单的利率一度来到了1.9%,比今年疫情最严重的时候还要低40bp;

说实话,央行今年对资金面的呵护是全方位的,而且,所投放的都是长期资金:

1、降准——改变ρ;

2、上缴利润——改变M;

3、引导存款利率降低——改变δ;

在经济和信用极其困难的情况下,三管齐下是适当的。一旦情况出现好转,央行极有可能反向操作——通过短期手段,回笼流动性。

下周一就是一个极其重要的观察窗口:有6000亿mlf到期,央行的续作情况,极为关键。

不少人会讲,7月社融那么差,信贷增速也重新拐头向下,掉到了11%,央行可能缩量续作MLF吗?

7月的社融已经是过去式,央行早就甩了ρ、M和δ三张王牌出来,都是长期资金!关键变量在于8月的社融预期,如果他们预期8月份做不起来,会等量续作;反之,他们会回收一部分流动性。

实际上,如果实体经济不再出幺蛾子,流动性最宽松的阶段可能已经过去了。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员