外需承压,内需受扰,二季度有色金属价格普跌

二季度至今,俄乌相关的供给风险担忧暂缓,欧美进入“被动加息”进程,海外部分行业需求开始走弱,同时国内居民消费、制造业和建筑活动受疫情干扰,有色金属价格普跌。相比年内价格高点,以LME现货结算价计,铝下跌约38%、铜下跌约17%、锌下跌约23%,而以国内上海期货交易所活跃合约价计,铝、锌跌幅约17%,铜价跌幅约10%。海外金属价格普遍跌幅大于国内价格,内外价差倒挂有所修复。

具体来看,去年二季度全球制造业PMI见顶后进入下降趋势(图表1),今年4月份触及20个月以来低点52.3,仍处于扩张区间,但分项指标已显示外贸活动持续收缩,原材料价格通胀问题持续存在,同时受中国疫情扰动,全球制造业产出指数也持续位于收缩区间。分区域来看,5月份美国新屋开工套数同比下降14.4%至14个月最低水平,相应的建材、家电需求可能随之承压,另外6月份美国制造业PMI初值报52.4,创23个月新低,其分项指标制造业产出指数初值录得49.6,进入收缩区间。与美国市场相比,欧洲受俄乌事件影响更大,6月份欧元区制造业PMI跌至52,为22个月低点,制造业产出指数降至49.3,进入收缩区间;截至5月欧洲新车销量已连续11个月同比下滑(ACEA)。中国市场,政策端频频释放“稳增长”信号,但二季度疫情防控对居民消费和工业活动均形成拖累,基建实物工作量尚未跟随投资出现回升,上半年国内工业品表观消费量基本维持负增长。

图表1: 全球制造业PMI

资料来源:IHS,中金公司研究部

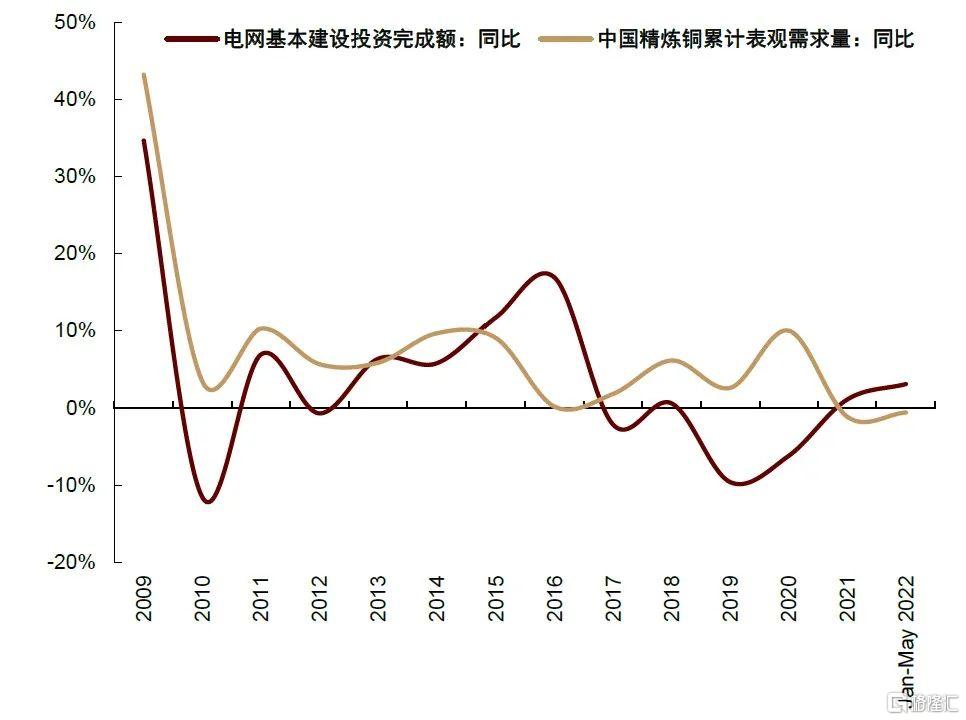

图表2: 中国精炼铜表观需求与电网投资

资料来源:Wind,SMM,中金公司研究部

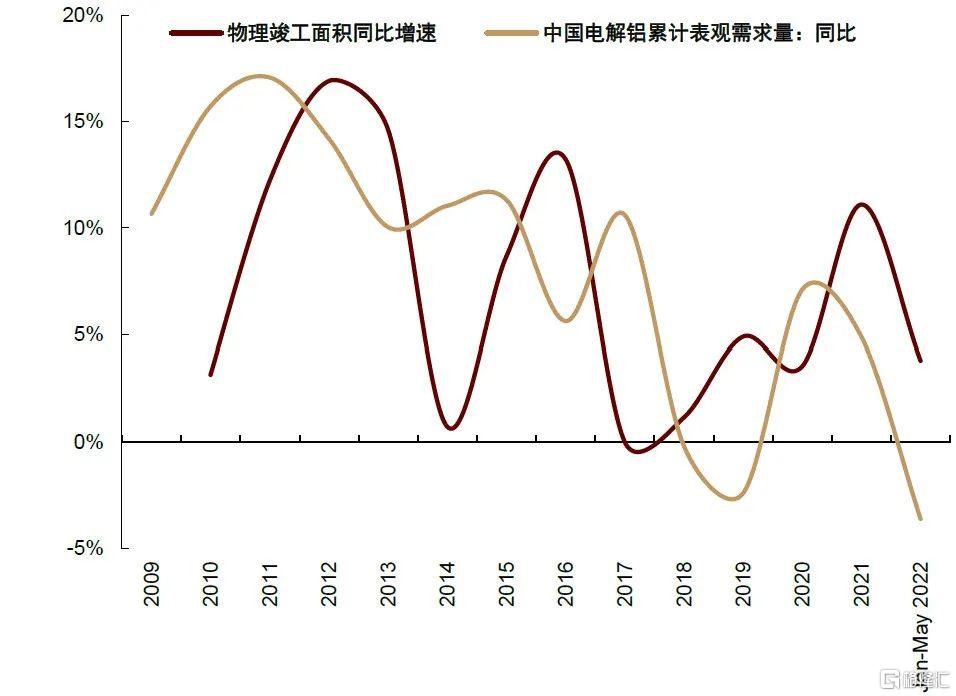

图表3: 中国铝表观需求与物理竣工面积增速

资料来源:Wind,SMM,中金公司研究部

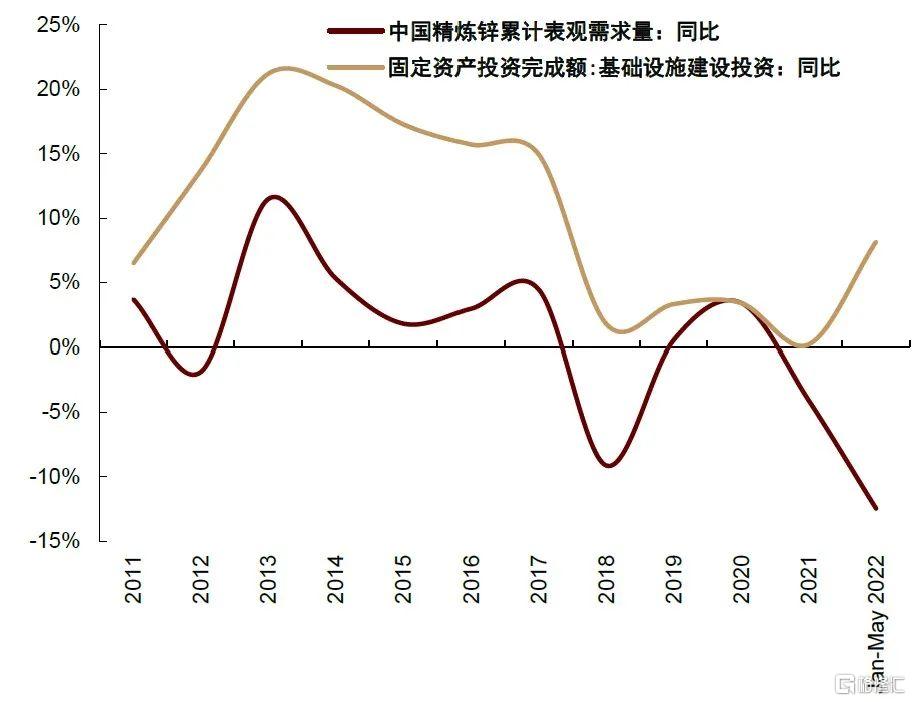

图表4: 中国锌表观需求与基建投资增速

资料来源:Wind,SMM,中金公司研究部

下半年中国基建、建筑领域需求或有改善,但难以抵消外需走弱,全球需求增速下降或将带动基本金属价格中枢下移,但中长期来看能源转型持续为有色金属贡献需求增量

在《有色金属2H22展望:需求边际下行,品种间供给恢复分化》中,我们曾提到“下半年全球传统耐用品需求增速下降、供需矛盾减弱将带动基本金属价格中枢下移,供给端没有超预期干扰事件发生的情况下,价格难破前高。分品种来看,锌、铝一方面海外供给偏紧、成本支撑价格下跌幅度,反弹的持续性和强度则取决于中国基建和建筑活动发力情况;铜、镍需求持续受益于‘绿色需求’增长但难以抵消传统需求增速下降,叠加供给端持续恢复增长,价格中枢下移,但相对于成本线或将维持较高溢价。”截至目前,我们仍然维持这样的逻辑判断,与展望不同之处在于实际上,需求下降、衰退预期上升带动价格中枢下移比我们预计的来得更早、更快。站在目前的时点上,我们认为下半年铜价或仍有跌幅,铝成本支撑有效,但反弹高度可能受限。

向前看,我们认为需额外关注下半年海外加息进程对通胀的抑制效果,这对判断明年甚至未来海外经济体是否陷入“滞涨”及其需求压力持续时间长短较为关键。国内市场,虽然我们认为下半年房地产竣工需求或有改善,但考虑到2020年起中国房地产新开工增速出现大幅下滑,进入2023年房地产竣工需求可能转为负增长,前景难言乐观。此外全球供给端风险尚未平息,如地缘事件、贸易壁垒增强、资源保护主义上升等,但是极端情形出现的概率降低,且对大宗商品实物基本面产生的影响也可能边际减弱。这些中长期需考虑的因素也可能对下半年的市场预期和价格走势产生影响。

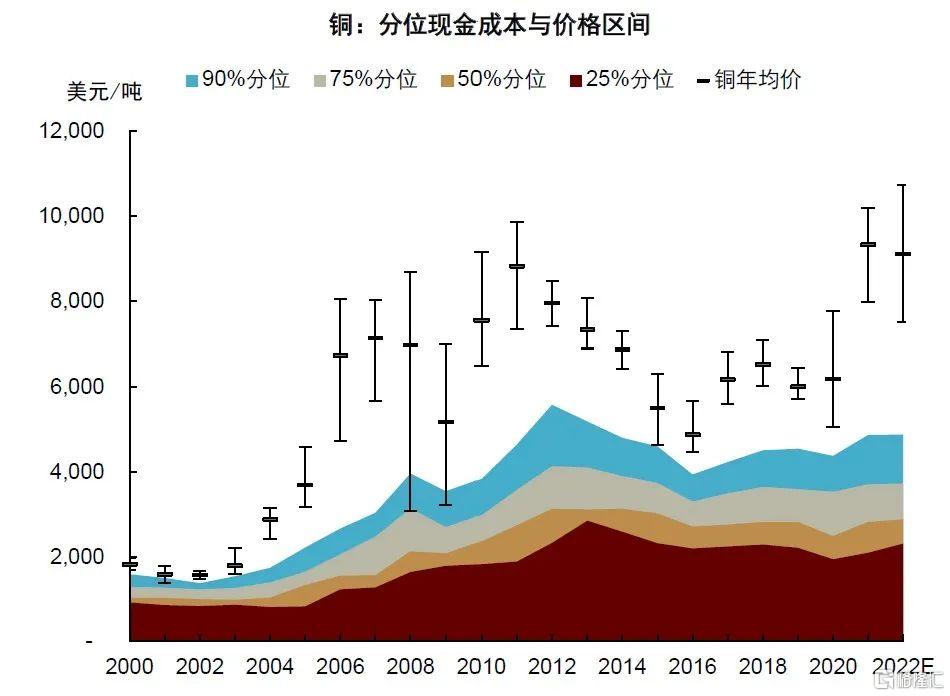

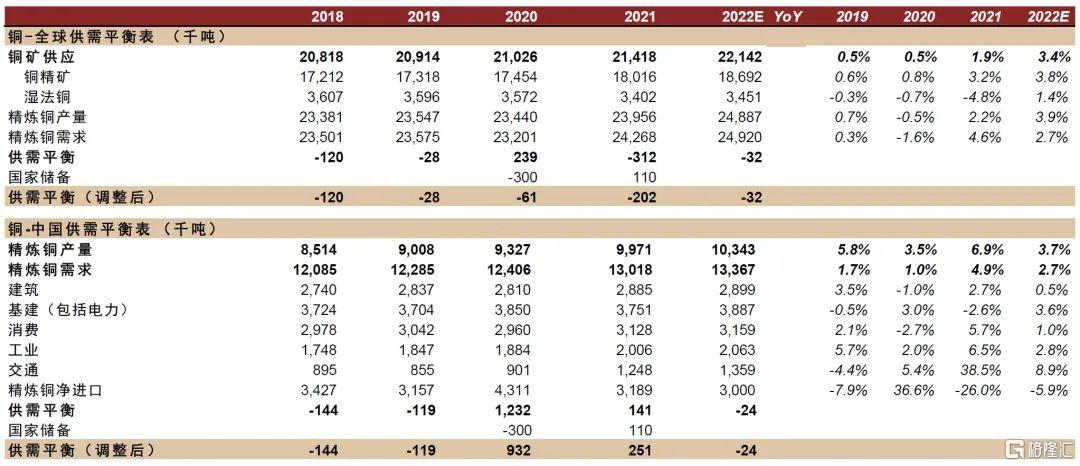

铜:供需缺口收窄,下半年价格或仍有跌幅。在年中展望中我们提到,“全球精炼铜从2021年的供需缺口恢复到紧平衡(图表11),基本面对应的铜价趋于下行,维持年均价9,100美元/吨的判断,下半年价格下跌低点预测为7,500美元/吨”,目前我们仍然维持这一判断。铜矿供给端,我们看到今年一季度智利、秘鲁因矿山品位下滑、社区干扰、干旱等原因产出不及同期,但亚洲、非洲区域新增和扩建矿山投产顺利,今年全球铜精矿供给将同比上升3.8%,铜精矿加工费或将维持在70美元/吨以上区间。今年二季度中国精炼铜产量受冶炼厂投料、疫情、检修等干扰不及预期,但下半年可能释放增量。需求端,虽然“绿色需求”增长符合我们的预期,维持高景气度,但海外传统需求承压,国内电网订单增长仍具有不确定性(图表2),全球需求增速从去年的4.9%下降至2.7%。整体上,根据全球铜供需平衡表(图表11),我们认为下半年铜价中枢趋于下行,但由于未来铜需求前景仍然较好、南美铜矿仍有潜在干扰、中长期来看新增铜矿供应趋紧,铜价底部区间相对于铜矿现金成本仍将维持30%左右的溢价(图表5)。

图表5: 铜:分位现金成本与价格预测区间

资料来源:WoodMac,中金公司研究部

图表9: 全球铜库存

资料来源:SMM,LME,SHFE,Wind,中金公司研究部

图表11: 铜供需平衡表

资料来源:CRU,Woodmac,Mysteel,SMM,中金公司研究部

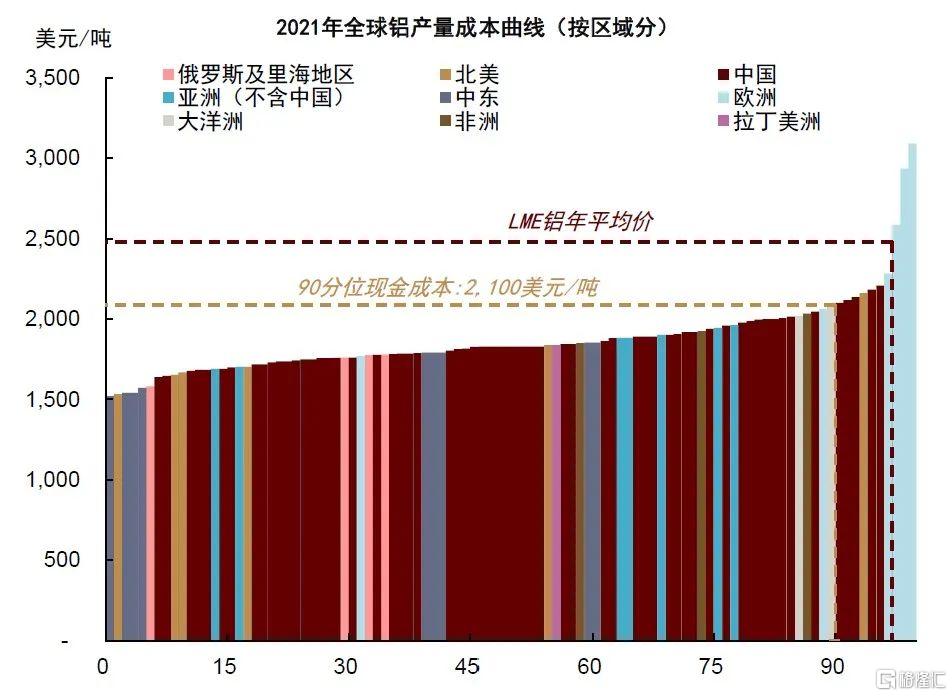

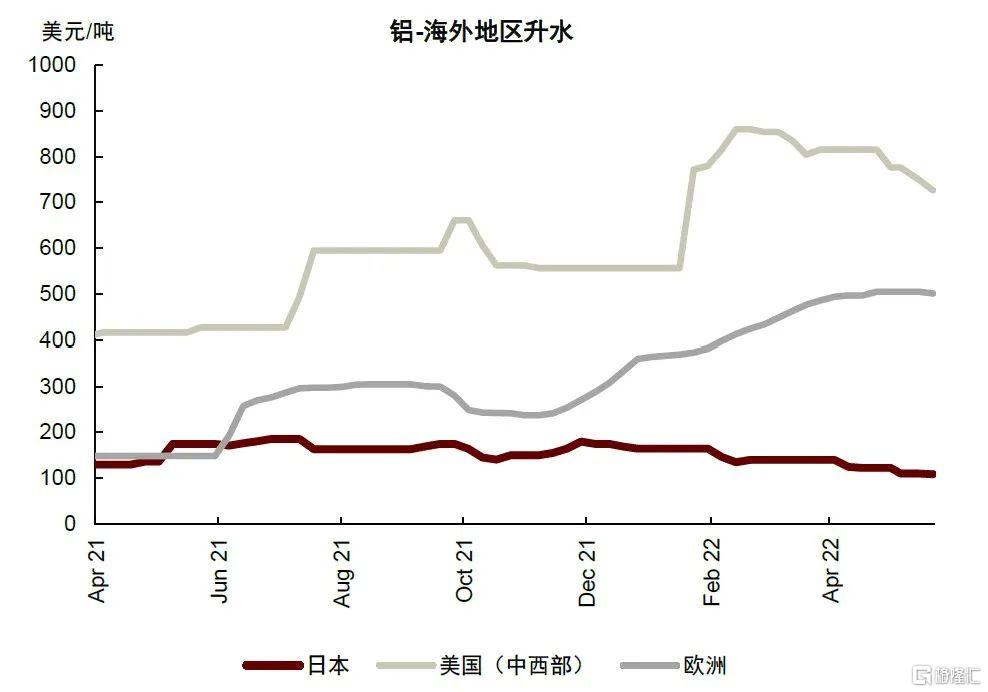

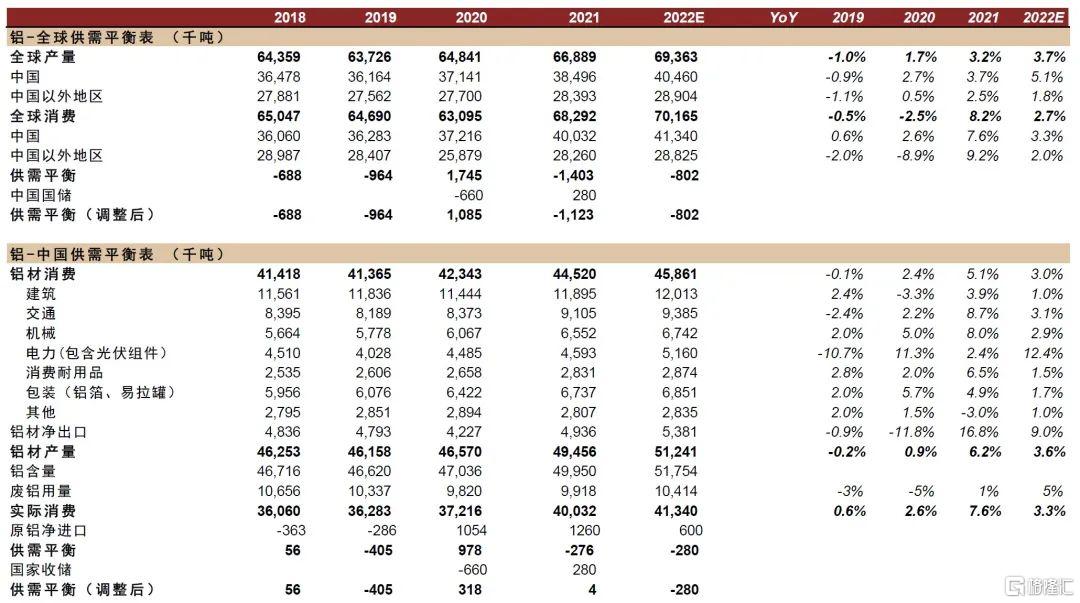

铝:成本支撑有效,但下半年价格涨幅或有限。在年中展望报告中我们提到,“下半年欧洲仍有减产风险,全球铝供需缺口收窄(图表12),价格中枢趋于下行,但同时由于成本上移,价格下跌亦有支撑”。截至目前,我们认为铝价年内低点可能已经出现,由于成本支撑(图表6、7),2,500美元/吨(19,000元/吨)左右是今年价格底部区间,下半年随着中国建筑需求环比改善,铝价可能有所反弹,目标价位于2,800美元/吨,基准情形以外的供给风险可能贡献额外的溢价。具体地,我们认为铝价反弹高度将受到供需两方面因素拖累,一方面中国产能增产、复产预期可能压制价格涨幅,另一方面虽然我们预计下半年中国建筑活动或有反弹并将带动基本面好转,但随着时间推移,明年竣工和施工需求前景并不乐观。根据我们的平衡表(图表12),全球铝需求增速从去年的8.2%降低至2.7%,全球供需缺口收窄,虽然近日海外库存连续去库,相比国内供给更为紧张,但欧洲、美国区域现货升水也已经从高点开始回落(图表8)。供给风险方面,虽然风险因素持续存在,但可能带来的影响较为有限,其一我们认为俄铝减产的可能性较低,另外欧洲虽然仍有减产风险,但整体量值可能相比去年底的集中减产大大缩小,对基本面的影响也趋于减弱。

图表6: 2021年全球铝行业成本曲线

资料来源:LME,Woodmac,中金公司研究部

图表7: 中国电解铝厂现金成本

资料来源:SHFE,SMM,中金公司研究部

图表8: 海外铝现货升水

资料来源:彭博资讯,中金公司研究部

图表10: 全球铝库存

资料来源:SMM,LME,SHFE,Wind,中金公司研究部

图表12: 铝供需平衡表

资料来源:CRU,Woodmac,Mysteel,SMM,中金公司研究部

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员