主要观点:

一、拆分支撑企业盈利的两个维度:收入和利润率

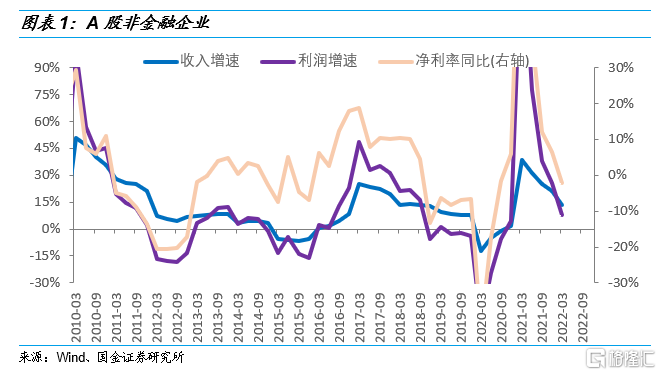

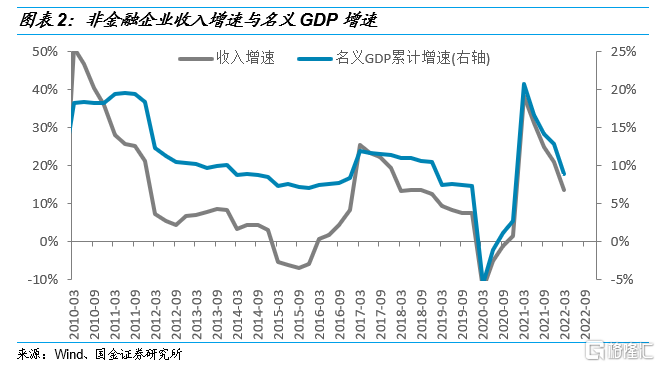

收入增速的变化无非就是量和价的变化,从总量层面来看,名义GDP增速基本是收入增速宏观映射。数据上来看,A股非金融上市公司收入增速和名义GDP增速基本呈现较高的相关性,当然微观上市公司的收入增速波动往往会比总量层面名义GDP增速波动要大。

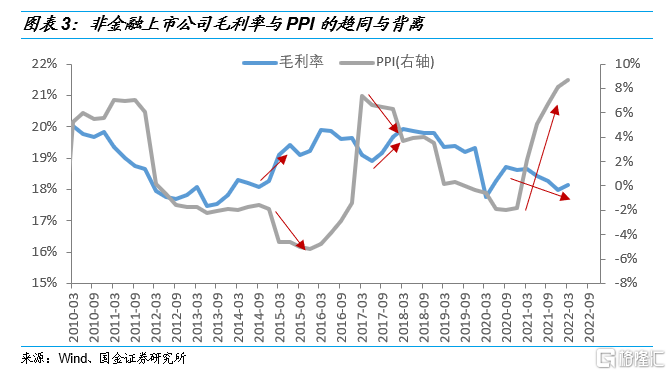

利润率对企业盈利的影响同样不容忽视。利润率的变化和收入及利润增速往往都是同步变动的,但在部分阶段,也存在一定的背离。除了价格因素之外,规模效应对单位成本的影响也不可忽略。从非金融上市公司毛利率和PPI的关系来看,两者有时趋同有时反向,这取决于PPI的变化对收入和成本哪个因素影响更大。需要指出的是,成本下降驱动中下游毛利改善的前提是需求存在支撑。

二、即使收入缺乏弹性,利润率改善也将强力支撑下半年盈利

即使下半年经济恢复弹性相对温和,利润率改善这一微观变化也将对企业盈利形成支撑。过去3-4季度,在上游资源品涨价背景下,上游挤压中下游利润的现象尤为显著。下半年在供需两端压力之下,资源品涨价或趋缓。下半年经济趋势向上,当上游采掘PPI高位回落时,此时中下游板块上市公司毛利率将明显改善。这对于受上游成本困扰的中下游公司来说,会对业绩形成明显支撑。而中下游公司占A股非金融企业利润比重相对较高(超过80%),其利润率改善也将拉动整体A股非金融企业盈利。

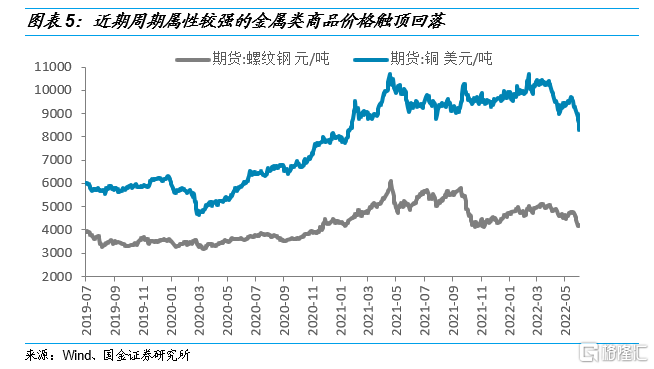

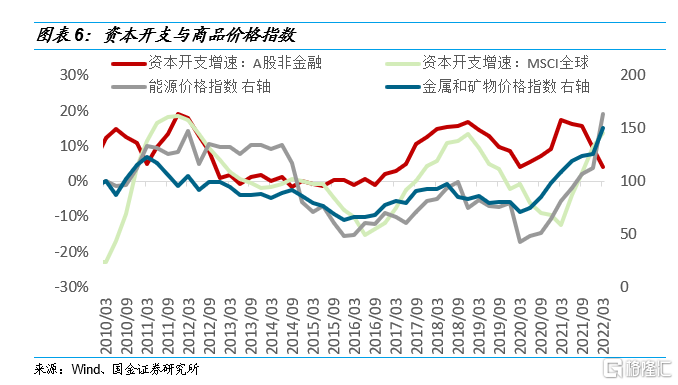

下半年上游资源品涨价趋缓的供需压力:对于许多周期属性较强的商品来说,持续的资本开支或将迎来产能释放阶段,供给端压力终将显现。历次资本开支扩张的尾声,上游资源品价格往往见顶,甚至是提前见顶回落。当前全球资本开支扩张临近尾声,资源品价格,特别是周期属性较强的工业金属等品种价格或率先见顶回落。

三、回顾历史,2013年上市公司也呈现不增收但增利的情形

2013年收入增速弹性不足,但利润率同比大幅改善驱动利润增速明显回升,其中成本及费用的下降驱动利润率改善的主要因素。2013年GDP存在一定韧性,上市公司收入增速趋势向上,但缺乏弹性。利润增速在利润率带动下明显回升,成本下降提升企业盈利。

企业盈利结构上,2013年利润从上游向中下游转移。中下游行业利润占比明显提升,但也呈现结构性分化特征,其中消费和设备行业保持相对稳定,科技、原材料和工业服务等中下游行业利润占比明显提升。两类板块业绩明显改善,一是自身产业景气向上的TMT板块,典型的代表是TMT行业;二是成本大幅改善且有需求支撑的中下游行业,典型的代表是家电行业。

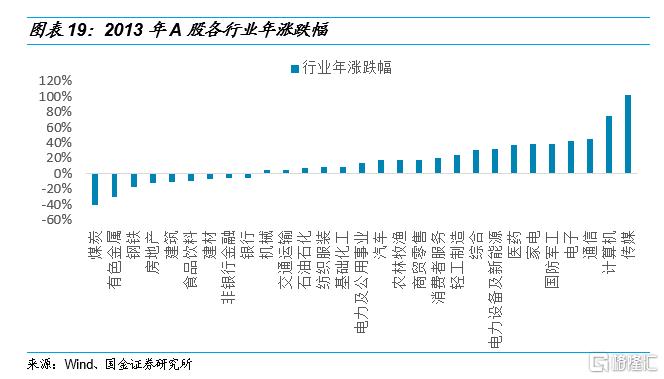

2013年市场主线基本围绕业绩改善展开,其中自身景气向上周期的TMT板块和受益成本下降的家电等板块市场表现较好。从2013年A股各行业年涨跌幅来看,TMT板块表现突出,而煤炭、有色等上游资源品板块回调明显。从业绩结构变化来看,利润向中下游转移,上游业绩明显承压,这是压制上游板块市场表现得重要原因。而中下游板块中,表现较好的也是那些业绩明显改善的板块。

四、结语:以史为鉴,前瞻当前市场

宏观层面基本不存在阻力,下半年企业盈利反转将推动市场趋势反转。参考2013年经验,当前A股企业盈利改善明显的三大方向:1)自身产业景气向上的大新能源产业链;2)需求有韧性,充分受益于原材料成本明显下降的部分中下游行业;3)充分受益于疫情修复下场景修复的部分消费品。

风险提示:经济复苏不及预期;上游涨价超预期;海外黑天鹅事件。

正文:

一、拆分支撑企业盈利的两个维度:收入和利润率

净利润=收入×净利润率,因此净利润增速可以拆分为三个因子,一是“收入增速”,二是“净利润率变化率”,三是“收入增速×净利润率变化率”。因此,收入增速和净利润率变化共同决定了企业盈利增速。

从历史数据来看,收入增速、净利润率变化率和盈利增速的趋势基本都是同步的。但在部分阶段,也存在一定的背离,比如2013年收入增速明显缺弹性,利润增速的大幅回升主要靠利润率的明显改善。

1.1 上市公司收入增速和名义GDP增速紧密相关

收入增速的变化无非就是量和价的变化,从总量层面来看,名义GDP增速基本是收入增速宏观映射。具体而言,实际GDP增速反映的是量的变化,GDP平减指数则反映的是总体价格变化。数据上来看,A股非金融上市公司收入增速和名义GDP增速基本呈现较高的相关性,当然微观上市公司的收入增速波动往往会比总量层面名义GDP增速波动要大。

1.2 利润率对企业盈利的影响同样不容忽视

利润率主要以毛利率和净利率为主要代表性指标,毛利率和净利率的区别在于前者不考虑费用率,后者剔除了费用率。影响利润率的因素较为复杂,因为从单位价格和单位成本的价差来看,单位成本明显存在规模效应的影响,也就是说除了价格因素之外,规模效应对利润率的影响也较为明显。因此正如前文所述,利润率的变化和收入及利润增速往往都是同步变动的,除了价格因素之外,规模效应对单位成本的影响也不可忽略。

从非金融上市公司毛利率和PPI的关系来看,两者有时趋同有时反向,这取决于PPI的变化对收入和成本哪个因素影响更大。比如,2015年和2017年下半年毛利率和PPI背离主要原因是PPI下降带来成本的下降,而2021年以来毛利率和PPI背离主要是PPI上行带来成本压力。需要指出的是,成本下降驱动中下游毛利改善的前提是需求存在支撑。

二、即使收入缺乏弹性,利润率改善也将强力支撑下半年盈利

2.1 企业盈利反转存在较强的微观基础:利润率改善

回顾今年以来市场对A股企业盈利趋势的预期,4月国内疫情反复之前,市场对二季度是否是业绩底存在明显的分歧。在国内疫情冲击后,市场对企业盈利的分歧转移到下半年业绩修复的弹性由多大,比如全年非金融企业利润是负增长还是正增长?从宏观层面来看,部分投资者担心下半年经济回复倘若没有弹性,叠加整体PPI的持续下行,下半年非金融企业盈利增速修复或不仅具备向上弹性。但是,这种判断明显忽略了微观层面利润率结构变化对企业盈利带来的影响。

即使下半年经济恢复弹性相对温和,利润率改善这一微观变化也将对企业盈利形成支撑。过去3-4季度,在上游资源品涨价背景下,上游挤压中下游利润的现象尤为显著。下半年在供需两端压力之下,资源品涨价或趋缓(将在下一节详细分析)。在下半年需求趋势仍是向上修复的大背景下,当上游采掘PPI高位回落时,由于价格传导存在一定的滞后性,中游材料PPI和生活资料PPI往往有段时间趋于平稳甚至惯性向上,此时中下游板块上市公司毛利率将明显改善。这对于受上游成本困扰的中下游公司来说,会对业绩形成明显支撑。而中下游公司占A股非金融企业利润比重相对较高(超过80%),其利润率改善也将拉动整体A股非金融企业盈利。

2.2 下半年上游资源品涨价趋缓的供需压力

对于许多周期属性较强的商品来说,持续的资本开支或将迎来产能释放阶段,供给端压力终将显现。近期工业金属等商品价格大幅下跌,背后的逻辑不仅仅是需求的问题,供给端的问题也不容忽视。历史数据来看,历次资本开支扩张的尾声,上游资源品价格往往见顶,甚至是提前见顶回落。当前全球资本开支扩张临近尾声,资源品价格,特别是周期属性较强的工业金属等品种价格或率先见顶回落。

为什么当前全球资本开支扩张临近尾声?首先,和以往不用,本轮疫情以来资本开支扩张呈现中国领先海外3-4个季度的特征,这和疫情防控息息相关。中国资本开支扩张始于2020年二季度,而海外资本开支扩张始于2021年二季度;其次,当前中国资本开支已经连续两个季度回落,从领先性来看,未来2-3个角度,全球资本开支增速或面临见顶回落压力。

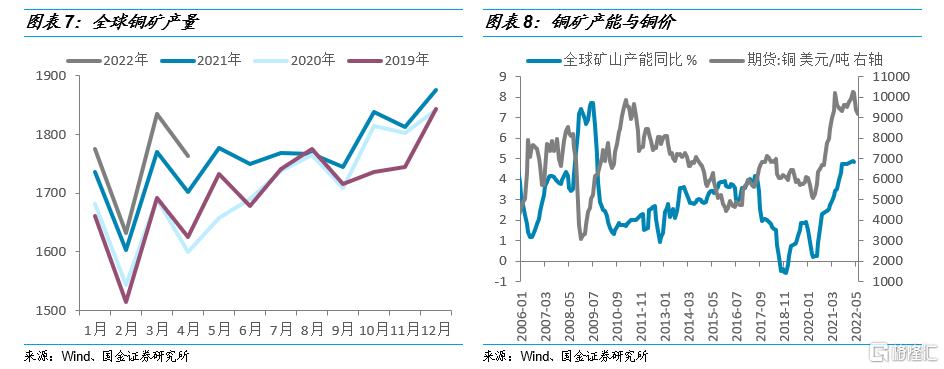

以铜为例:铜作为全球经济的风向标,市场对全球经济衰退的预期升温显然会对其价格造成明显影响,但我们认为更为重要的是供给端积累的风险。疫情后铜价上涨阶段,铜矿产能增速并不是下降反而是上升的,这本身就隐含着较大的供给端的风险。在需求存在不确定性,供给端压力逐步释放是冲击铜价的重要因素。

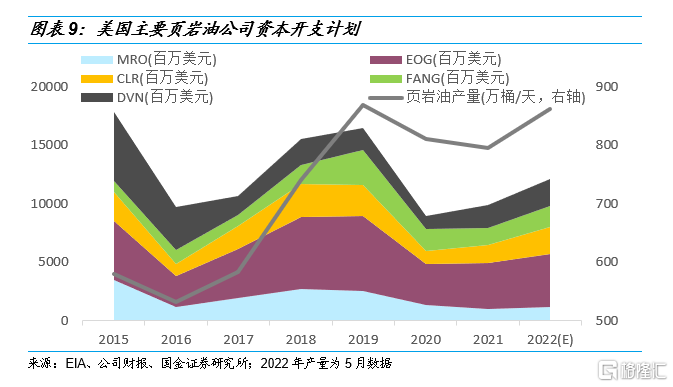

此外,对于具有较强消费和金融属性的原油来说,下半年美国页岩油资本开支扩张带来的供给压力也不容忽视。从主要页岩油上市公司的资本开支计划来看,2022年明显进行了资本开支扩张,并且主要集中在存量油井的开发上,也就是出油时间或较短。

三、回顾历史,2013年上市公司也呈现不增收但增利的情形

3.1 收入增速缺乏弹性,利润率改善提振盈利增速明显改善

2013年GDP存在一定韧性,上市公司收入增速趋势向上,但缺乏弹性。2013年尽管中国经济面临着外需不振的大环境,同时国内限制“三公”消费和新国五条地产调控等因素影响,但国内经济呈现一定韧性,只是上行缺乏加大弹性。正如前文所述,企业收入增速与名义GDP增速的变动基本一致,因此2013年企业收入增速尽管趋势向上,但同样弹性不足。

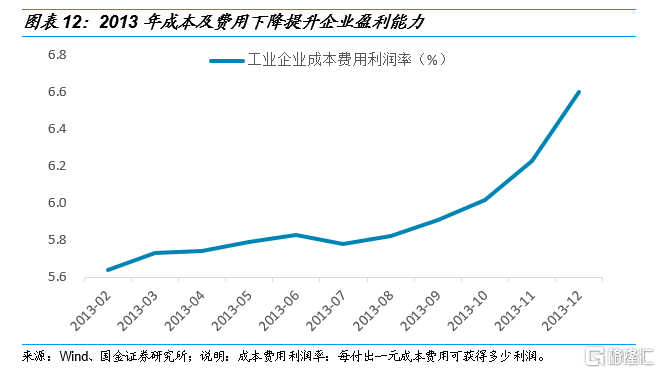

利润增速在利润率带动下明显回升,成本下降提升企业盈利。2013年收入增速弹性不足,但利润率同比大幅改善驱动利润增速明显回升,其中成本及费用的下降驱动利润率改善的主要因素。

工业企业成本费用利润率在2013年持续上行,也就是单位成本费用可获得更高的利润。其中原因有两大方面:一是上游资源品价格低迷带来了中下游行业的成本下降;二是2013年增值税深化改革等一系列减税降费措施、降低流通成本等新举措也有助于企业降低成本,提升盈利能力。

3.2 企业盈利向中下游转移

企业盈利结构上,2013年利润从上游向中下游转移。2013年企业盈利呈现上游低迷,中下游强劲的特征,这得益于上游价格的明显回落。其中上游资源能源在资源品价格持续下降背景下,利润占比持续下降。中下游行业占比明显提升,但也呈现结构性分化特征,其中消费和设备行业保持相对稳定,科技、原材料和工业服务(公用事业和建筑行业为主)等中下游行业利润占比明显提升。

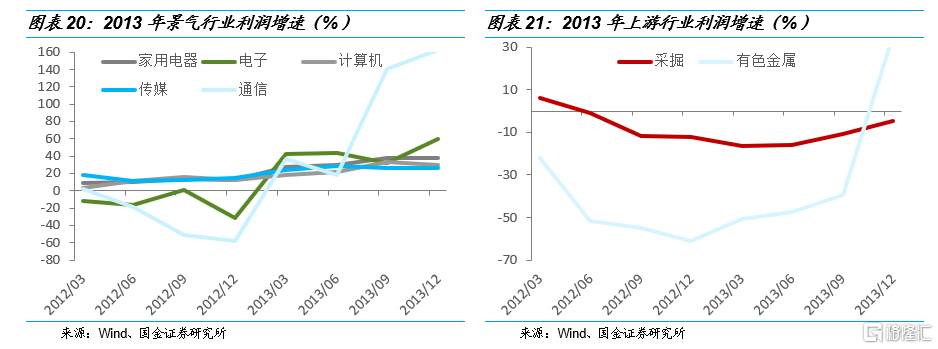

具体到细分行业,2013年两类板块业绩明显改善,一是自身产业景气向上的TMT板块,典型的代表是TMT行业;二是成本大幅改善且有需求支撑的中下游行业,典型的代表是家电行业。

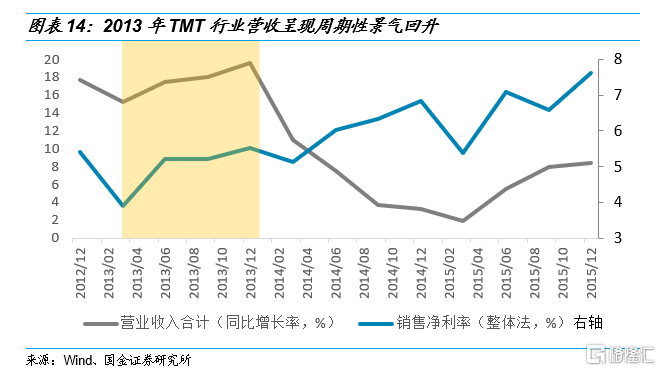

TMT行业呈现自身景气向上周期。TMT行业2013年的景气向上主要来自产业向上周期,收入和利润快速增长。2013年,在智能终端产业链带动下,电子行业盈利能力触底回升。在移动互联网浪潮之下,计算机、传媒和电子等行业上市公司通过外延式并购扩大规模。

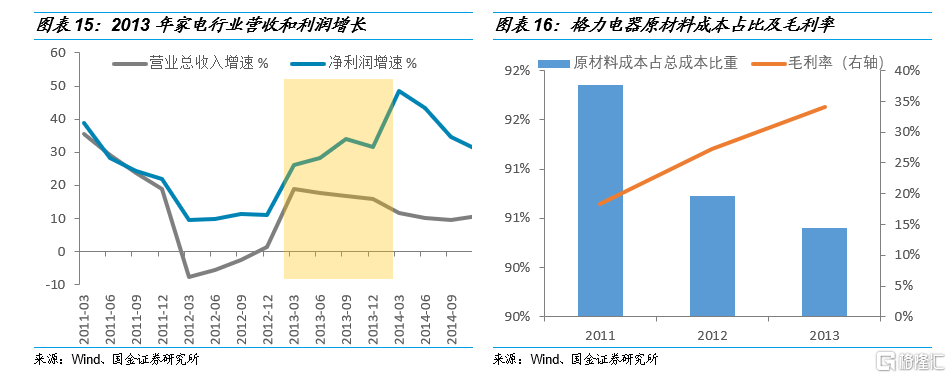

家电行业在成本降低的带动下,营收及利润稳步增长。2013年,受家电内外销的持续复苏,家电行业上市公司收入和利润增速明显恢复,特别是利润端,相比收入端回升幅度明显更大。其中,家电行业成本结构持续改善,原材料成本在上游材料持续降价背景下显著降低,毛利率持续改善,对业绩起到较大的支持作用。此外,从2013年2月开始,为期5年的家电下乡政策彻底退出,加快小品牌退出市场,加快行业洗牌,进一步提升行业集中度,行业龙头继续扩大市场份额,进一步提升规模效应,提升盈利能力。

四、2013年A股市场主线围绕业绩改善展开

4.1市场分化明显:主板震荡下跌,创业板逆势回升

2013年市场行情分化明显,整体呈现创业板牛市,其中上证指数跌幅近8%,而创业板指数全年上涨82.73%。主板市场走弱的核心因素是上游业绩不佳,美联储缩减QE,以及6月资金市场面临钱荒的冲击。而创业板逆势大涨,一方面和当时4G的普及以及移动互联网蓬勃发展相关,另一方面企业盈利明显企稳回升。

2013年创业板牛市背后有较强的业绩支撑。首先,当时创业板成分股主要集中在TMT、医药、机械、公用事业和电新等行业;其次,2013年是4G普及开启移动互联浪潮的元年,TMT板块无论是基本面还是情绪面都明显较强;最后,创业板中公司基本都集中在中下游产业,机械等代表的中游制造业持续受益于上游资源品价格下降(重要的前提是2013年经济仍具韧性)。

4.2 市场主线围绕业绩改善展开

2013年市场主线基本围绕业绩改善展开,其中自身景气向上周期的TMT板块和受益成本下降的家电等板块市场表现较好。从2013年A股各行业年涨跌幅来看,TMT板块表现突出,军工、家电、医药和电新板块涨跌幅也位居前列,而煤炭、有色和钢铁等上游资源品板块回调明显。从业绩结构变化来看,正如前文所诉,企业利润向中下游转移,上游业绩明显承压,这是压制其市场表现得重要原因。而中下游板块中,表现较好的也是那些业绩明显改善的板块。

五、结语:以史为鉴

前瞻当前市场:宏观政策基本不存在阻力,下半年企业盈利反转将推动市场趋势反转。1)政策方面,当前宏观因素对市场的走势基本不会形成阻力,无论是经济回升趋势、货币和财政政策宽松,还是信用环境改善,这都将对A股市场形成积极支撑;2)盈利方面,后续增量经济政策稳定经济,以及上游资源品涨价趋缓,中下游利润率改善或支撑整体盈利企稳回升。更为重要的是,当前业绩并不是景气成长板块的长期景气拐点,渗透率和国产化率还处在低位阶段,新能源、强应用半导体等行业景气中长期仍难以证伪。

参考2013年在不增收但增利的环境下市场围绕业绩改善主线展开,当前A股企业盈利改善明显的三大方向:1)自身产业景气向上的大新能源产业链;2)需求有韧性,充分受益于原材料成本明显下降的部分中下游行业;3)充分受益于疫情修复下场景修复的部分消费品。

风险提示

经济复苏不及预期(稳增长政策力度不及预期,海外经济下行)

上游涨价超预期(油价等超预期)

海外黑天鹅事件(地缘政治风险)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员