报告要点

“赶作业”式加息,引发市场对美国经济“硬着陆”的担忧。作为对利率高度敏感的行业,美国地产市场将如何演绎,对经济影响几何?最新梳理,供参考。

为何关注地产?利率敏感、上下产业链复杂,是经济的先行指标

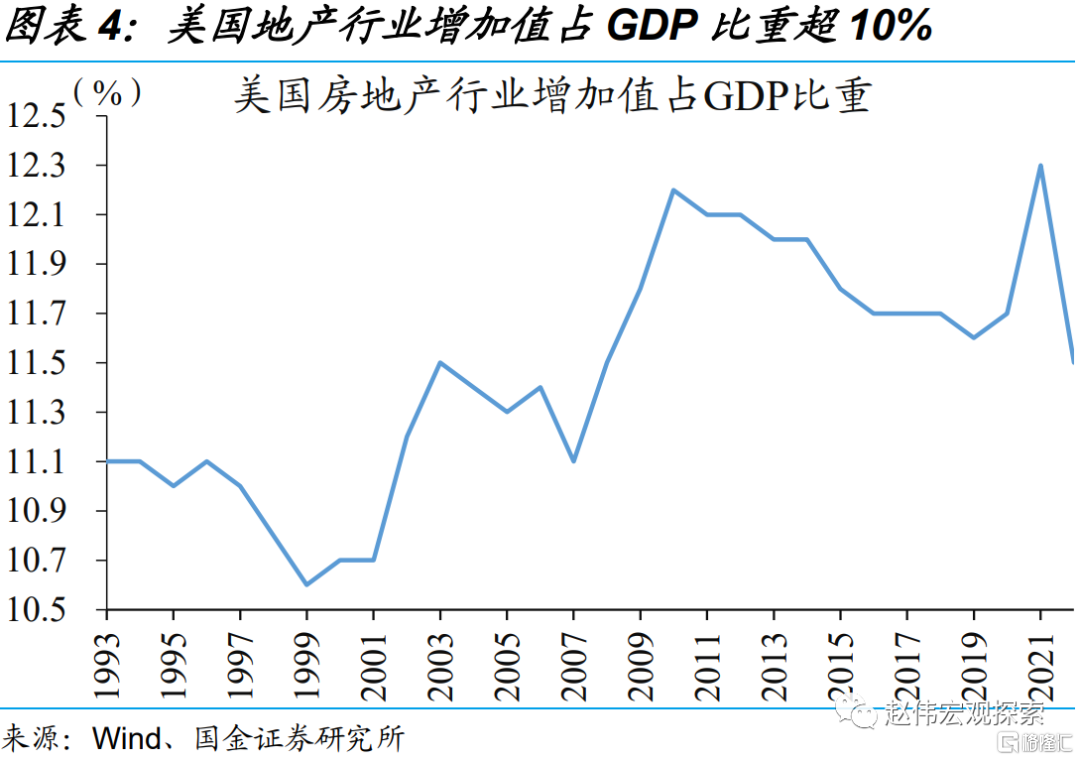

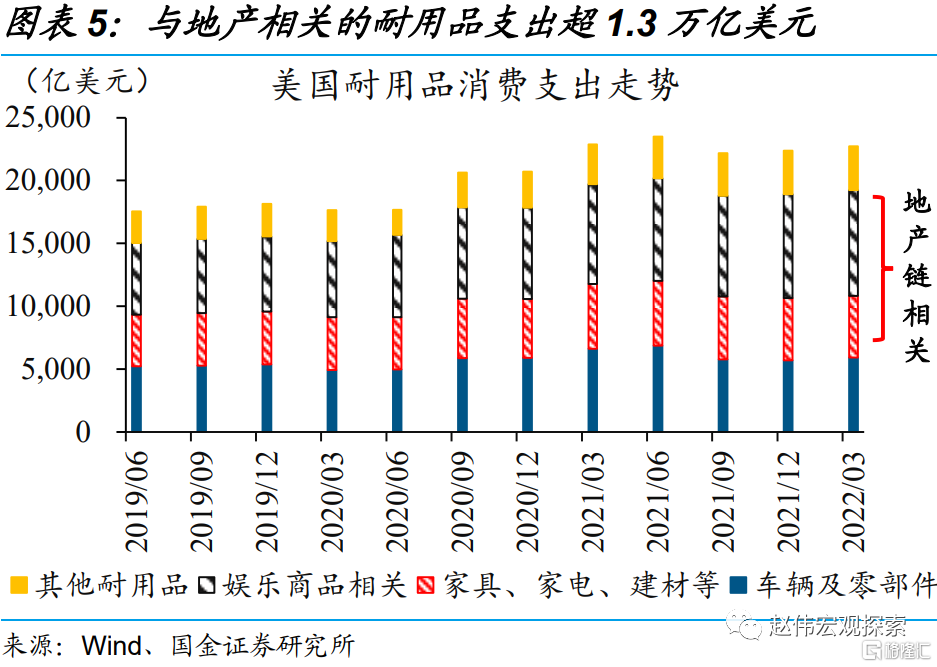

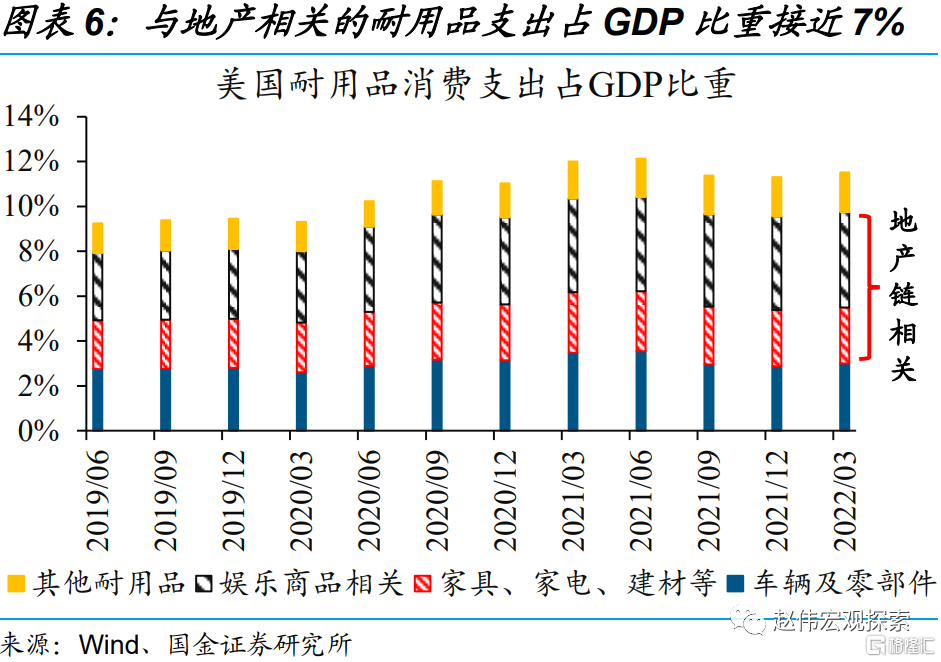

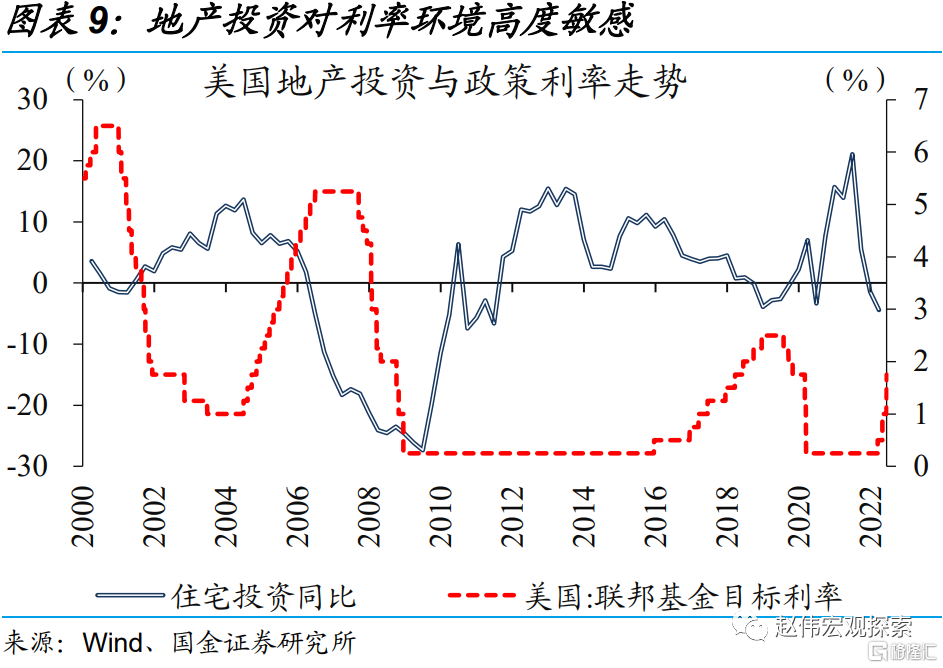

美国地产体量虽小,但由于利率敏感、上下产业链复杂,在经济分析中具有重要地位。美国地产投资占GDP比重不足4个百分点,对GDP同比贡献不足0.2个百分点;但地产行业增加值占GDP比重超10%。但是,地产链相关行业占GDP比重接近7%,且紧紧跟随地产景气变化。由于对利率高度敏感,地产投资走势往往领先于其他投资分项变化。因此,地产是经济活动中重要的领先指标之一。

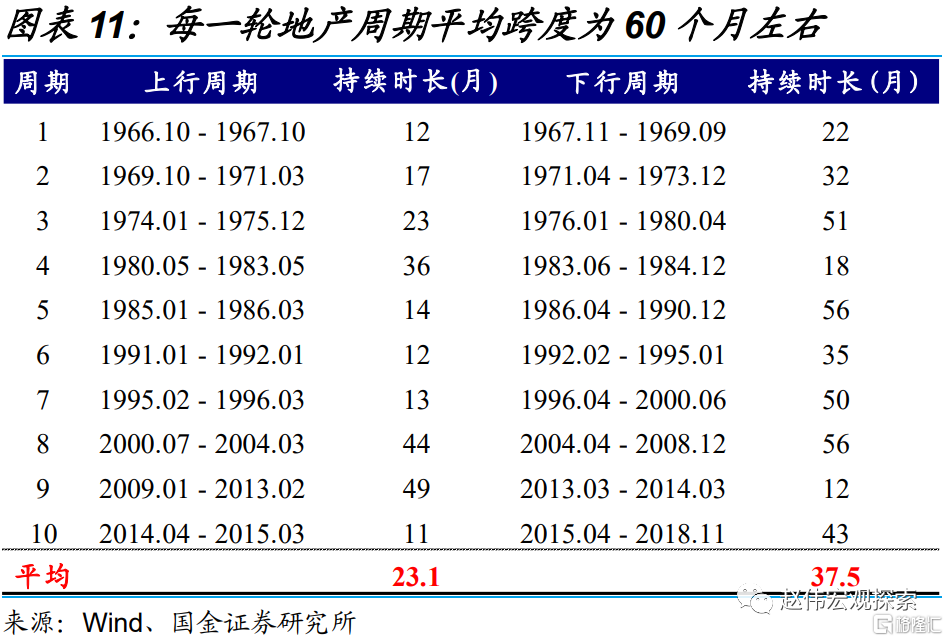

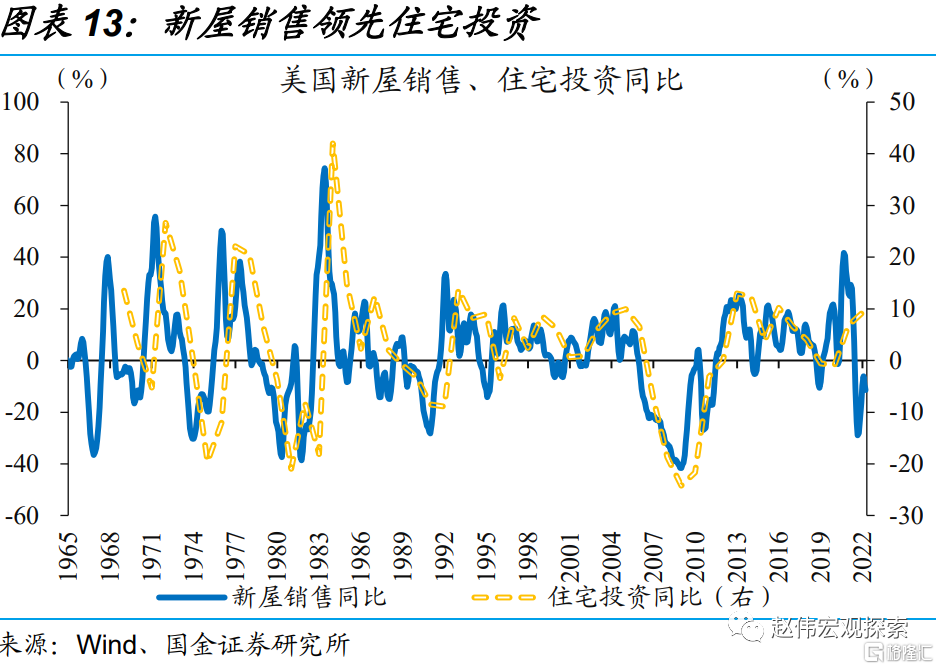

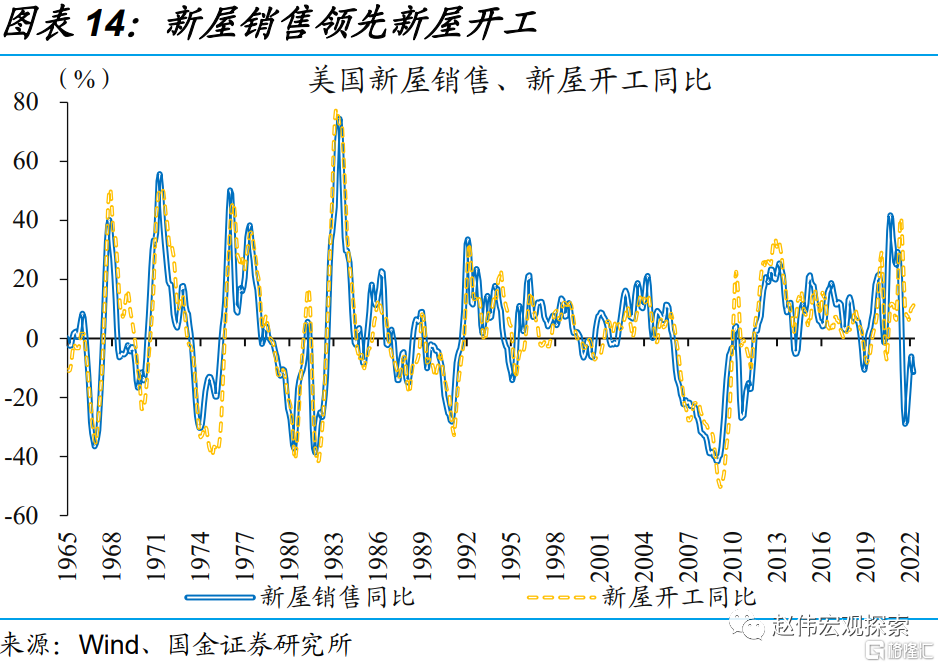

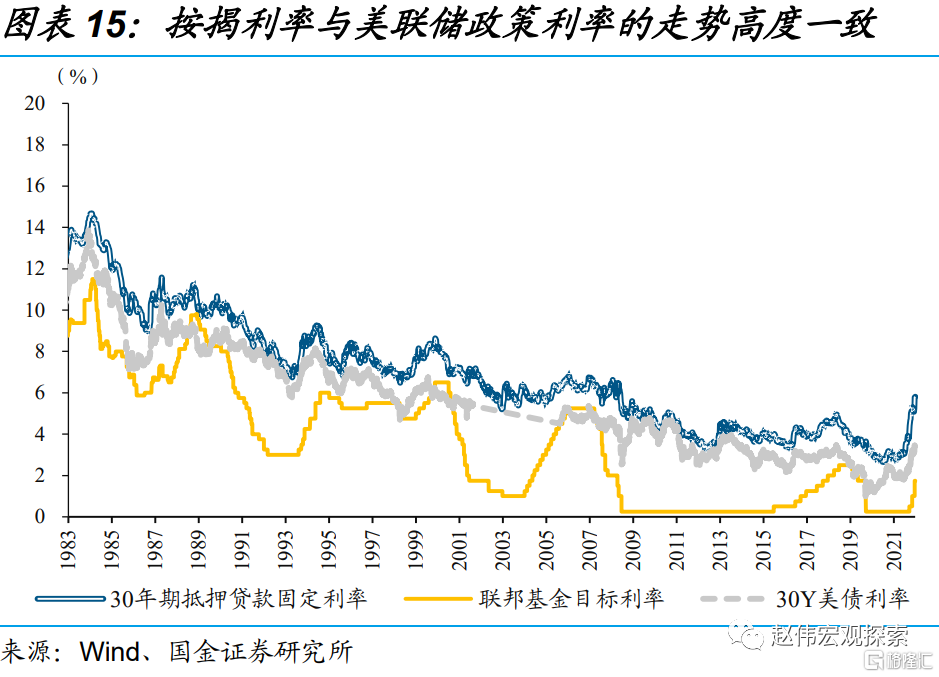

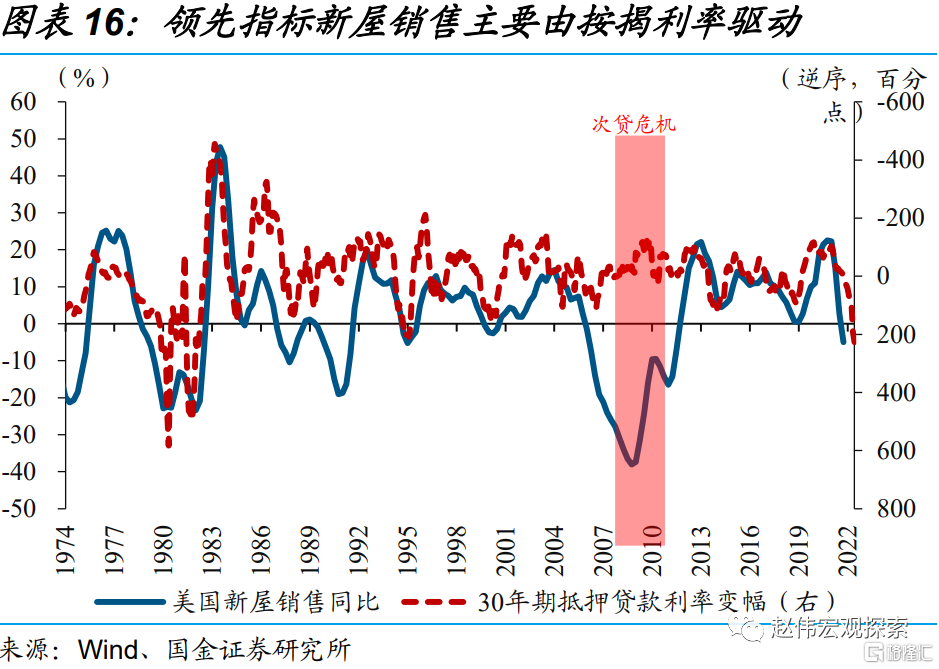

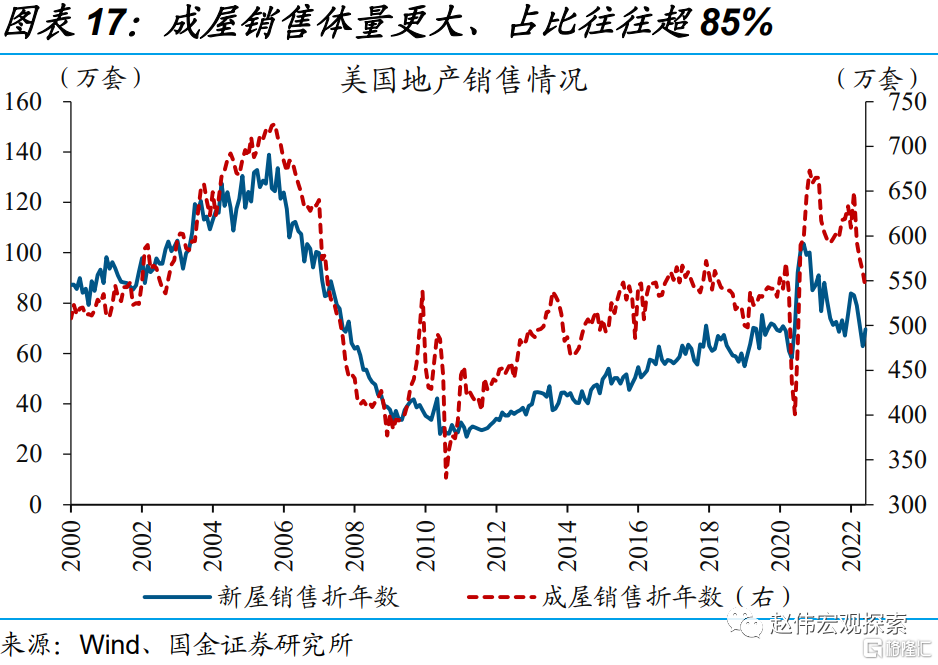

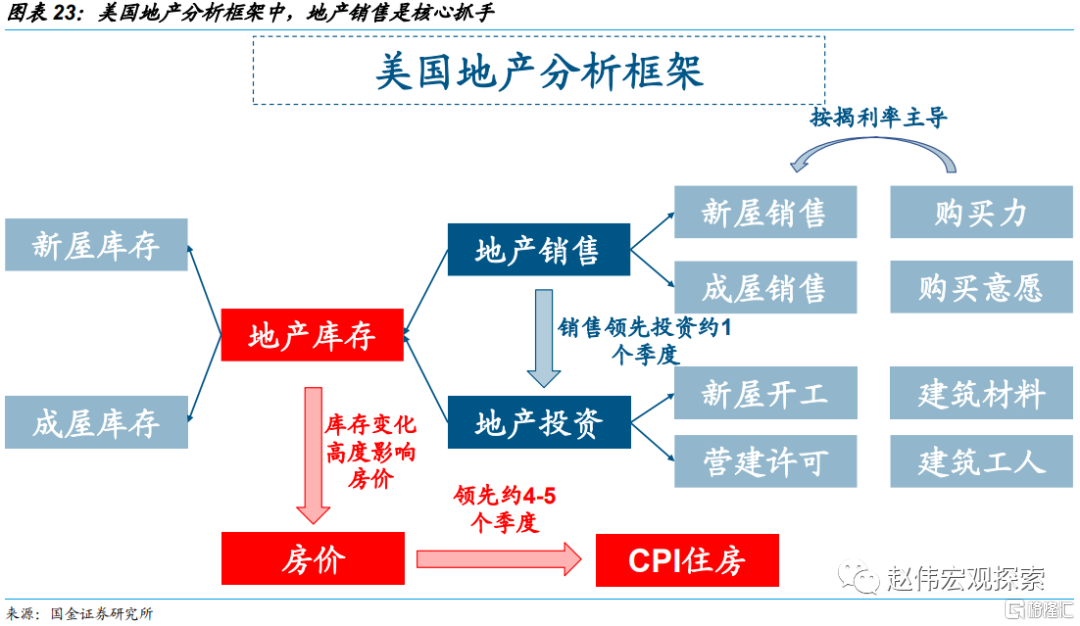

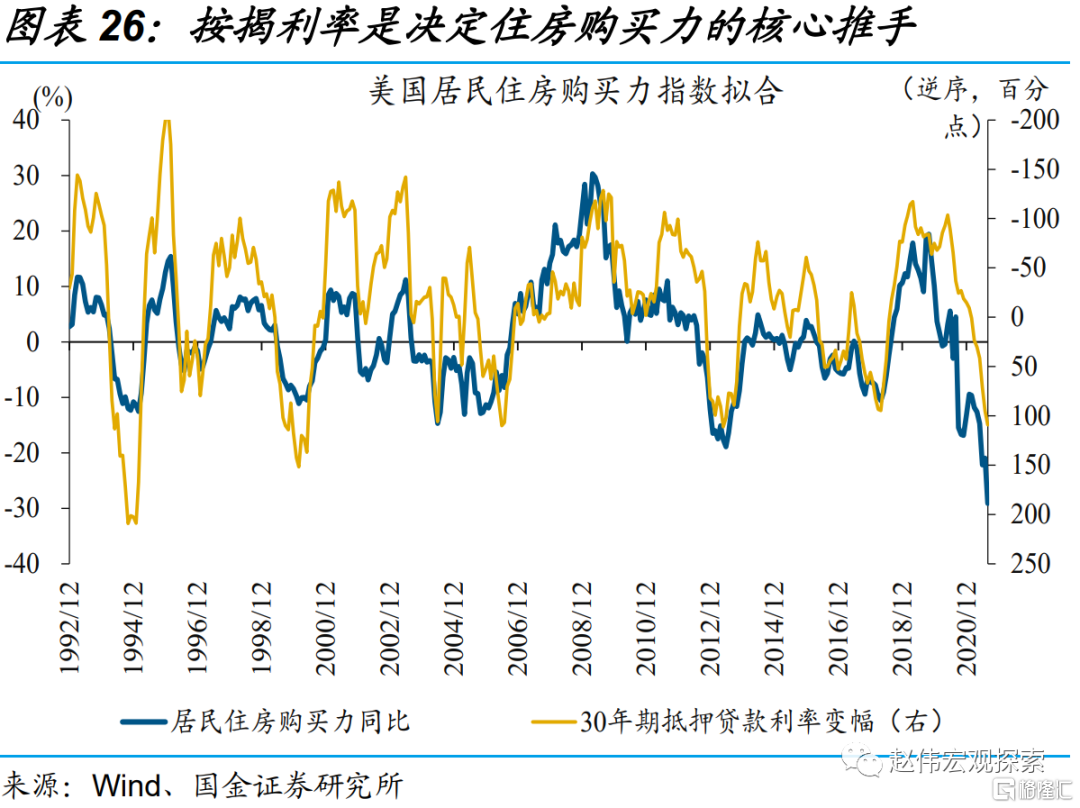

美国地产具有明显的周期往复规律,表现为销售领先于投资,库存变化决定房价走势。历史回溯来看,地产周期跟随利率周期变化的原因在于,新屋销售走势一般领先新屋开工走势1个季度左右,且主要由按揭利率驱动。地产销售中,除了新屋销售外,成屋销售体量更大、占比往往超85%,二者历史走势大体同步。作为地产供需矛盾的直接结果,美国房屋库存变化对房价走势具有较高的解释力。

疫后地产繁荣怎么看?需求旺盛、供应瓶颈下,房价持续上升

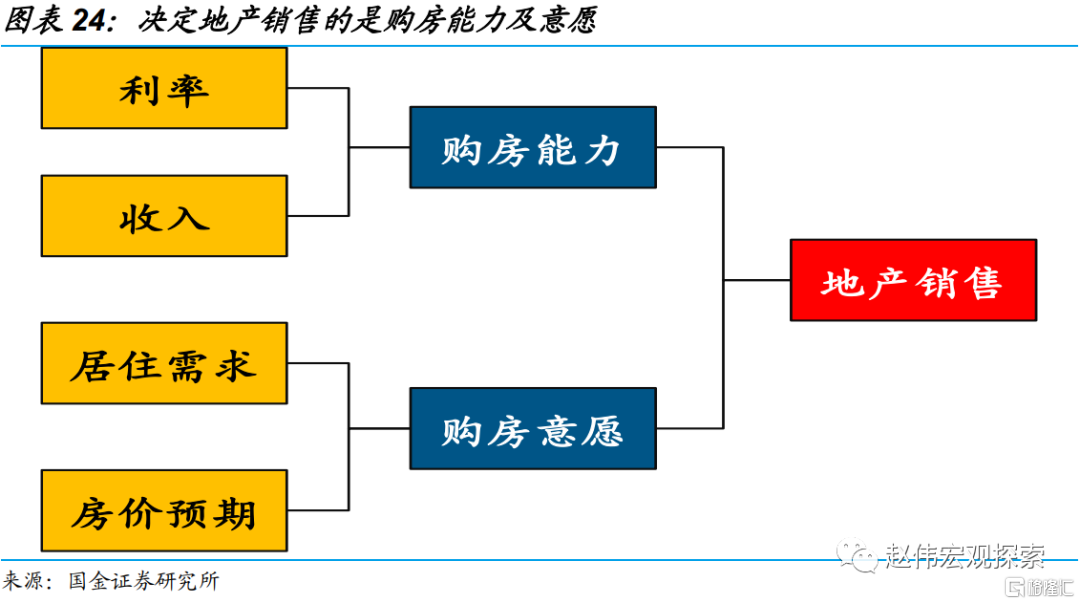

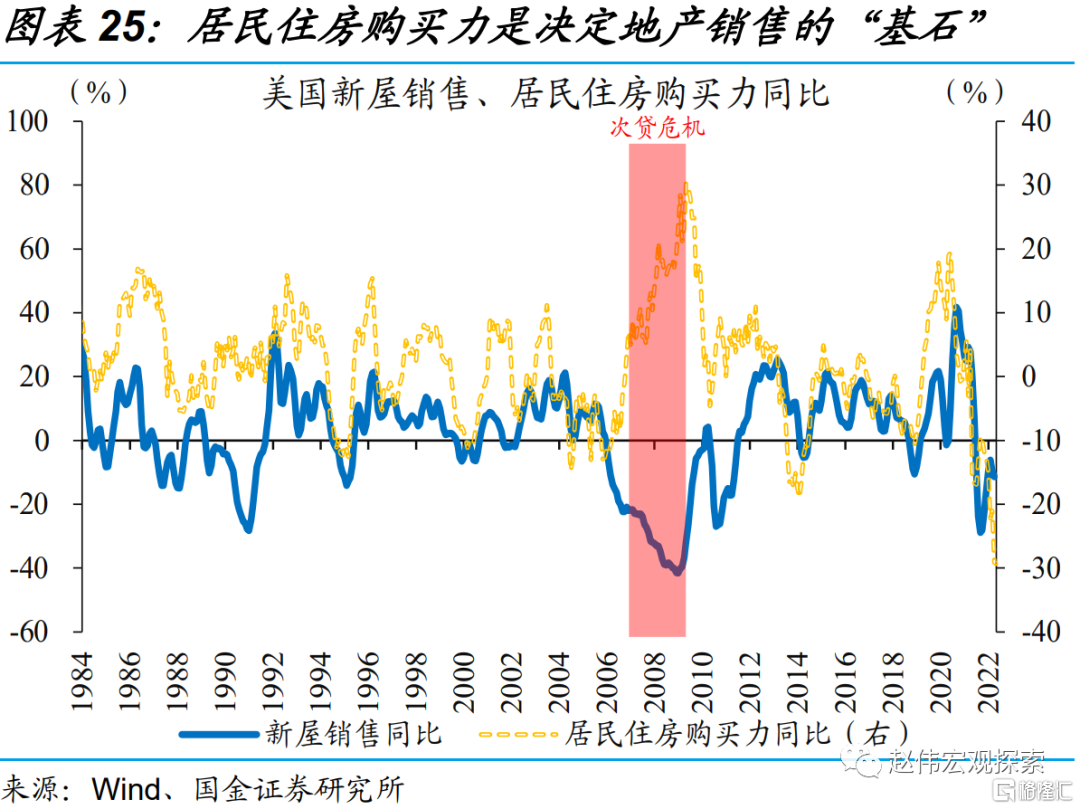

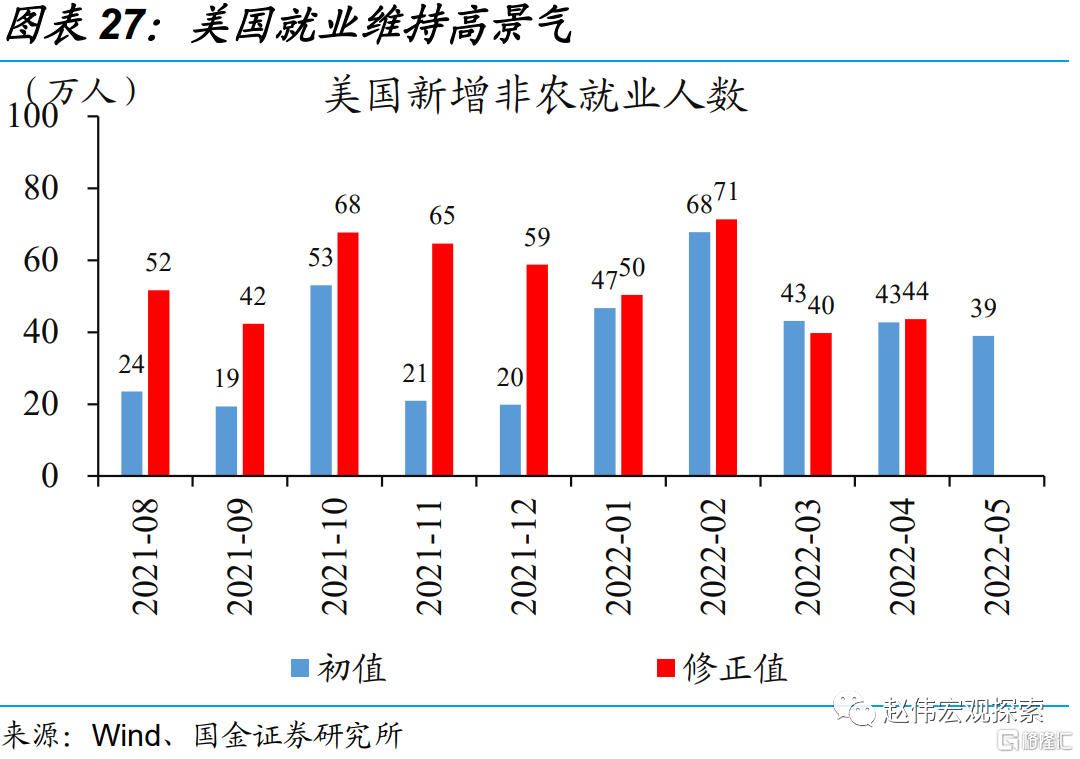

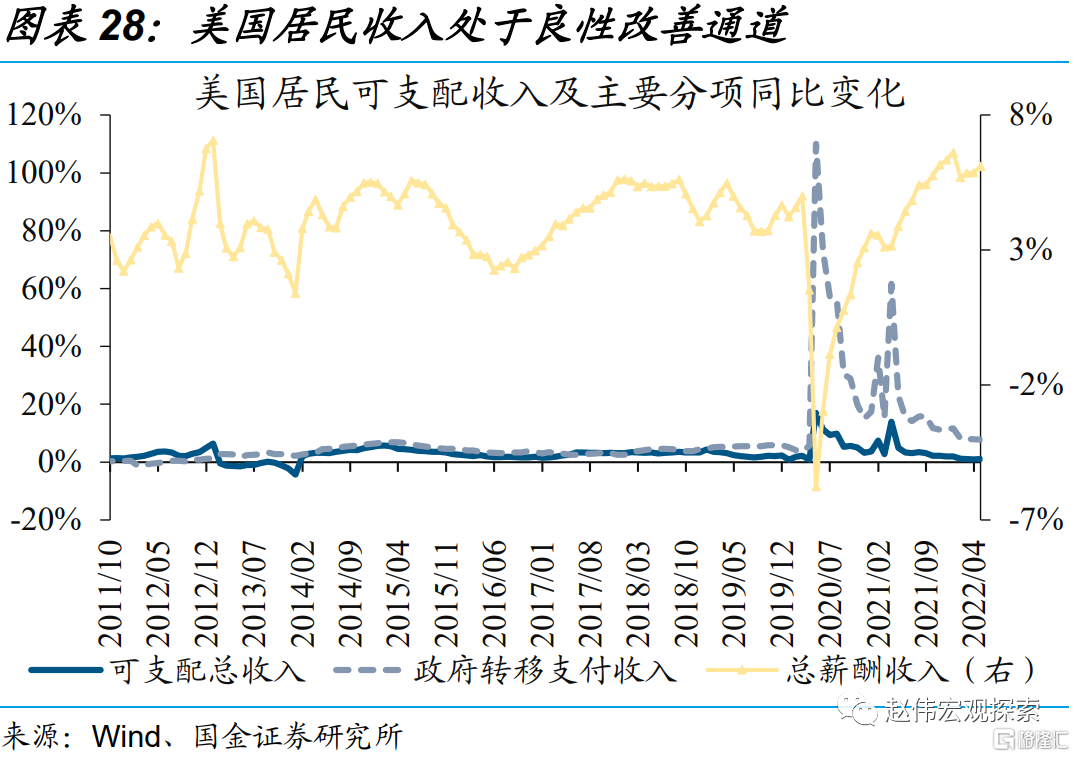

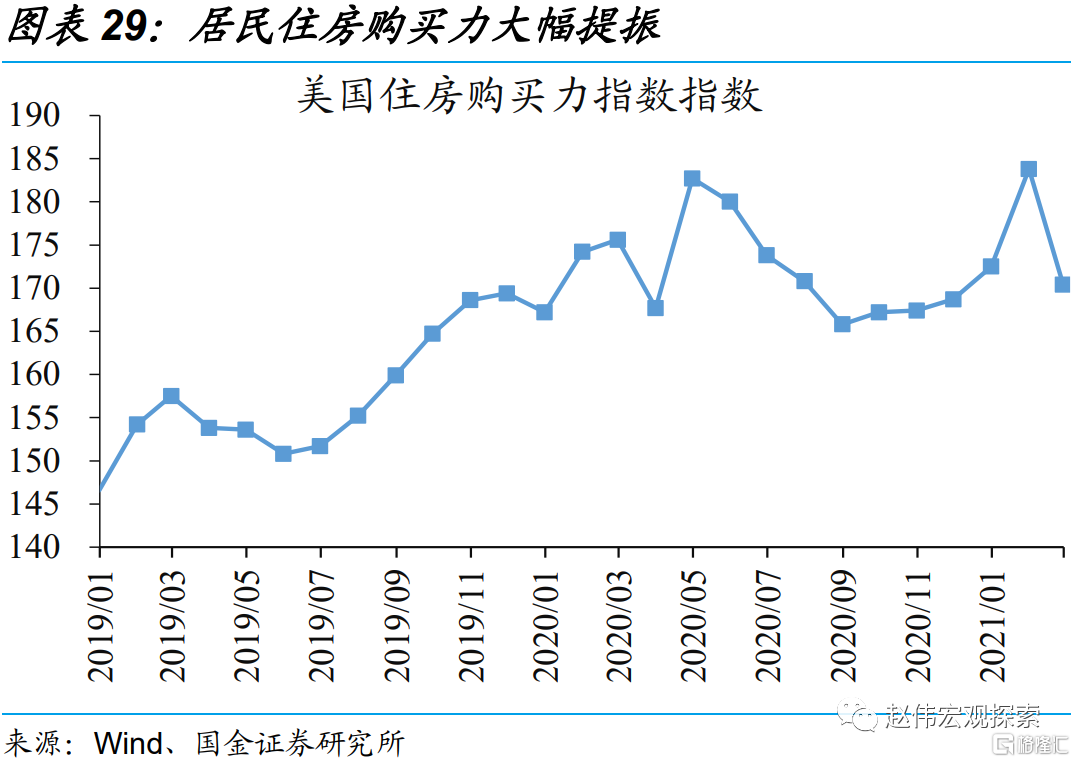

疫后地产繁荣,缘于货币财政双重宽松、就业修复大幅增强了居民购房能力,以及疫情对购房意愿的提振。需求端来看,决定地产销售的是购房能力及意愿。疫后低利率、财政刺激及就业高景气下,居民住房购买力大幅提振,新屋销售、成屋销售总计由低点翻倍、升至800万套。疫情对就业生态的重塑,使得居民更愿意去市郊置业,而房价上涨预期的进一步强化,反过来推升了居民的置业热情。

供给瓶颈掣肘地产投资端,以及疫后救济政策下成屋供应受限,使得地产库存降至低位,房价高增。尽管疫后地产销售“火爆”,但供给端的修复进程明显滞后,导致本轮周期明显“异化”。投资方面,受制于原材料紧张及劳动力短缺等,美国地产开工缓慢,拉大供需缺口、新屋库存大幅去化。美国政府在疫情期间连续出台的救济政策,压制了成屋供应,进一步加剧了供需矛盾、推升房价。

地产未来走势?强加息下兴衰更替,或成“硬着陆”的脆弱一环

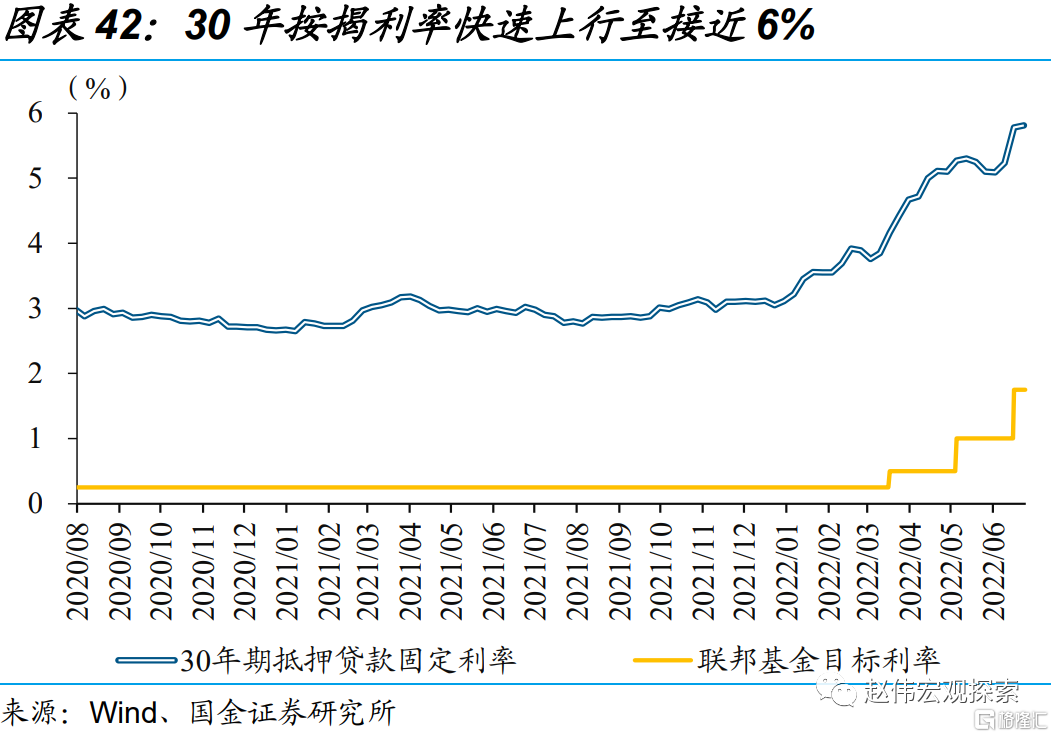

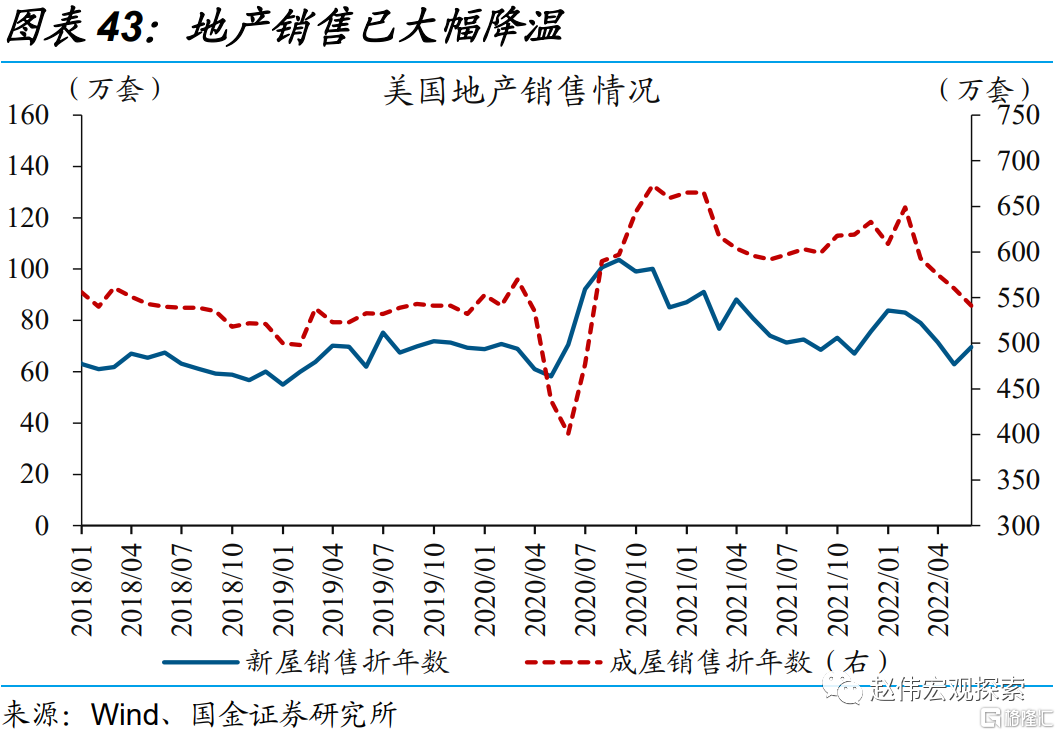

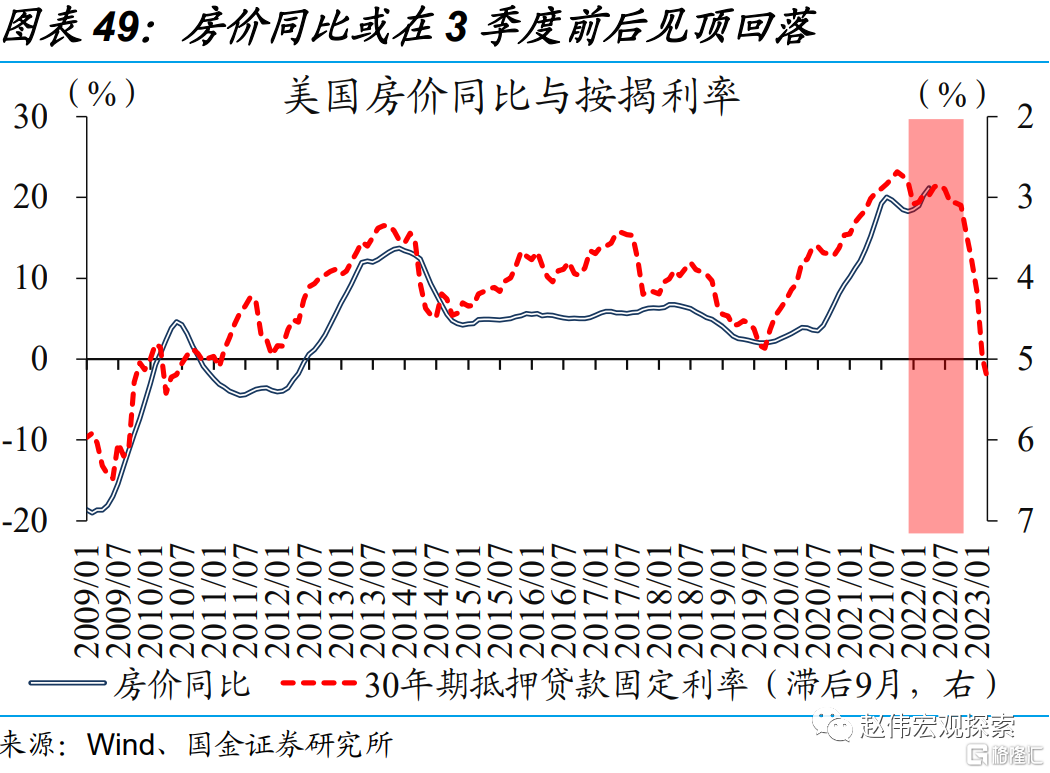

美联储高强度加息下,地产销售已快速走弱;参照历史规律来看,房价增速或将于3季度前后见顶。自美联储开启加息周期以来,30年按揭利率从3%附近快速上行至接近6%,导致地产销售大幅降温。不过,因供给瓶颈未得到有效缓解,地产库存仍处低位,对应房价同比尚在寻顶阶段。美联储高强度的政策正常化下,按揭利率仍将趋于上行,以史为鉴,房价同比或将于3季度前后见顶回落。

美国地产链或成“硬着陆”中的脆弱一环,但居民杠杆的相对健康,可能使得未来地产相关风险暴露相对可控。货币政策“慢了一拍”、财政政策“有心无力”,加大了本轮美国经济“硬着陆”的风险。作为对利率高度敏感的行业,2022下半年起,地产投资对GDP贡献或将转负,相关耐用消费品也可能会受到连累。但是,居民资产负债表的相对健康,或使得地产市场爆发危机的风险相对可控。

风险提示:美联储加息周期持续性不及预期。

报告正文

1、为何关注地产?利率敏感、上下产业链复杂,是经济的先行指标

1.1、美国地产对利率高度敏感、产业链复杂,在经济分析中具有重要地位

美国地产投资体量较小,对GDP同比贡献不足0.2个百分点;但地产行业增加值占GDP比重超10%。从GDP支出法角度来看,作为私人投资的重要分项之一,美国地产投资(2012年不变价)折年数约为7000亿美元,占GDP比重不足4%,对GDP同比拉动率均值不足0.2个百分点。但从行业增加值角度来看,地产行业每年增加值超25000亿美元,占GDP比重超过10%。

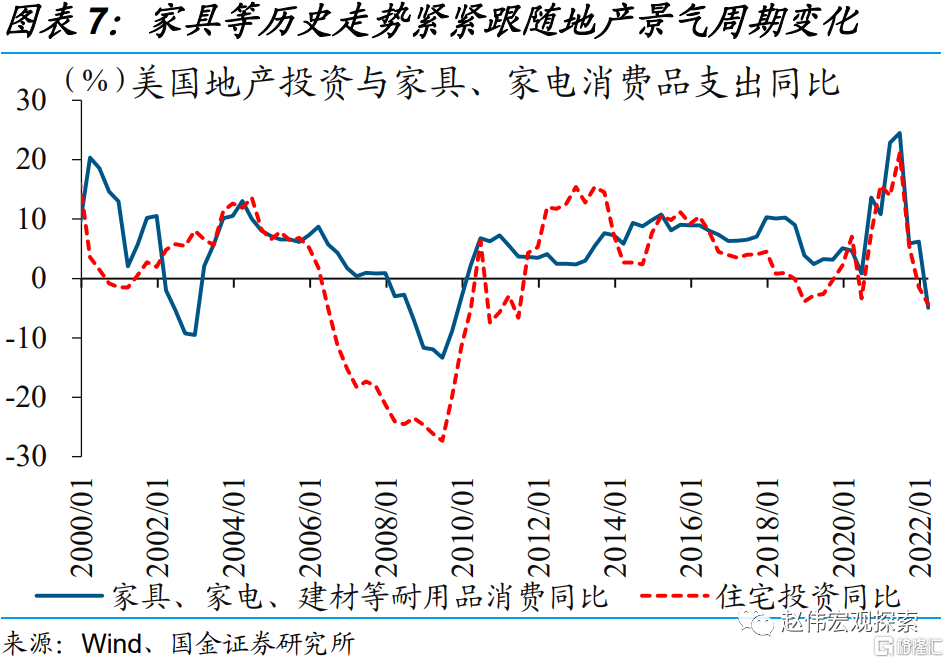

地产上下游产业链复杂、相关行业占GDP比重约10%,且往往紧紧跟随地产景气变化。由于上下游产业链极为复杂,地产行业的景气变化,往往容易对其他经济产业产生强有力的影响。当地产市场繁荣时,上游的钢铁、木材、玻璃、管道等需求也会大幅受到提振,下游的家具、家电乃至汽车等也会大幅受益。粗略估计后,上述行业(多为耐用消费品)占GDP比重接近7%,且历史走势紧紧跟随地产景气周期变化。

更重要的是,由于对利率环境高度敏感,地产投资在周期波动中往往领先于其他投资分项变化,是经济活动中重要的领先指标之一。一般而言,美联储加息阶段,地产投资同比增速往往进入下行周期;相反,美联储降息阶段,地产投资同比增速也往往进入上行周期。在历轮经济周期中,作为对利率环境高度敏感的行业,地产投资的走势对其他GDP投资分项有着非常好的领先性。其中,地产投资走势一般领先非地产投资走势3-6个季度。

1.2、美国地产周期性特征显著,销售领先于投资,库存变化决定房价走势

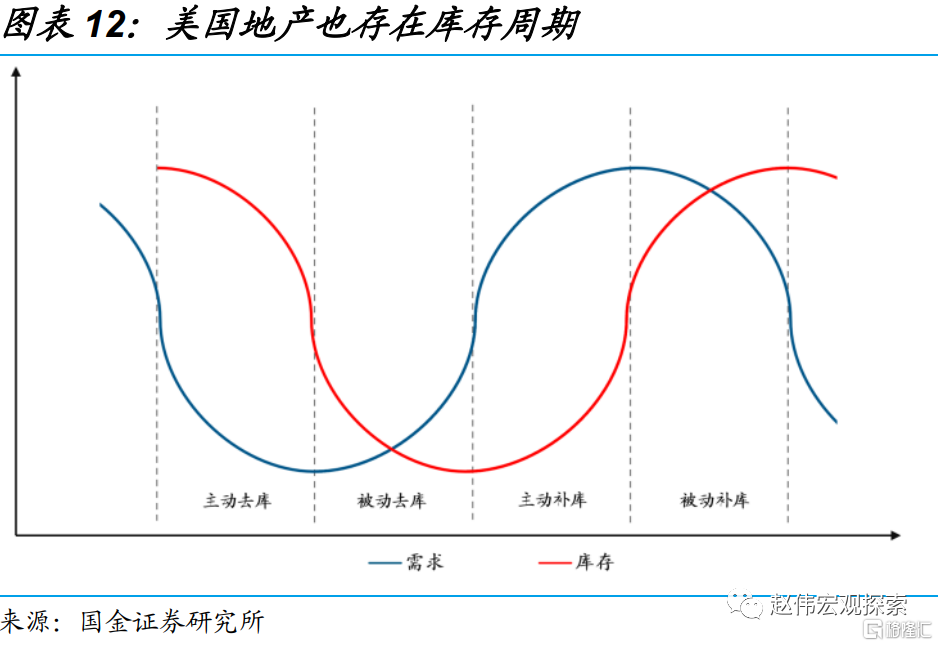

历史回溯来看,美国地产销售具有明显的周期往复规律。地产周期起于萧条之后,销售端见底反弹、带动房价逐步回升;伴随“量价齐涨”,地产市场也进入到繁荣期;当房价过高时,地产销售也会遭到反噬,市场转向衰退期;伴随着销售持续走弱,高房价越发难以为继,市场进入“量价齐跌”萧条期。回溯历史经验来看,每一轮地产周期平均跨度为60个月左右。每一轮周期中,需求是主导变量,表现为销售端领先于投资端。正因为供需缺口存在明显的周期往复规律,地产库存也呈现出周期性变化。

地产周期紧紧跟随利率周期变化的原因在于,领先指标新屋销售的变化主要由按揭利率驱动。基于历史走势来看,新屋销售走势一般领先新屋开工走势1个季度左右,是地产投资的先行指标。具体来看,新屋销售的变化主要由按揭利率驱动。利率高度市场化的背景下,按揭利率与美联储政策利率的走势高度一致。一般而言,美联储加息阶段,抵押贷款利率随之上行;美联储降息阶段,抵押贷款利率随之下行。因此,美联储政策利率周期往复影响地产销售变化,进而影响地产投资变化。

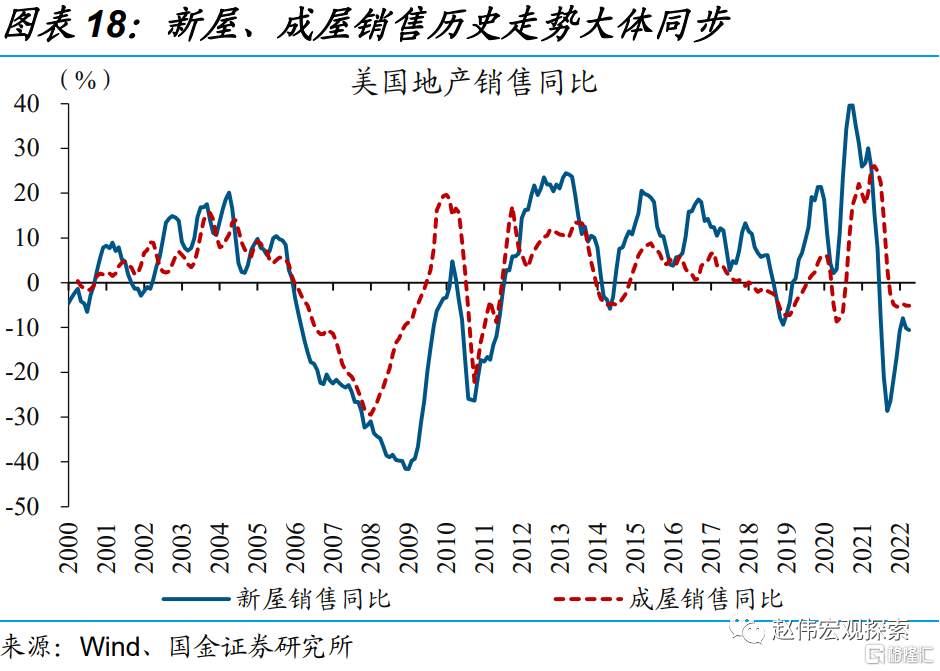

地产销售中,除了新屋销售外,成屋销售体量更大、占比往往超85%,二者历史走势大体同步。美国地产销售可分为新屋销售与成屋销售,前者占销售比重往往不足15%,后者比重高达85%以上。从历史走势来看,无论是绝对值或同比增速,新屋、成屋销售历史走势基本上保持同步。相比新屋销售,成屋销售变化一般不会对地产投资走势直接产生影响,但由于占整体销售比重非常高,对实际房价运行状态有着较高的影响力。

地产销售中,除了新屋销售外,成屋销售体量更大、占比往往超85%,二者历史走势大体同步。美国地产销售可分为新屋销售与成屋销售,前者占销售比重往往不足15%,后者比重高达85%以上。从历史走势来看,无论是绝对值或同比增速,新屋、成屋销售历史走势基本上保持同步。相比新屋销售,成屋销售变化一般不会对地产投资走势直接产生影响,但由于占整体销售比重非常高,对实际房价运行状态有着较高的影响力。

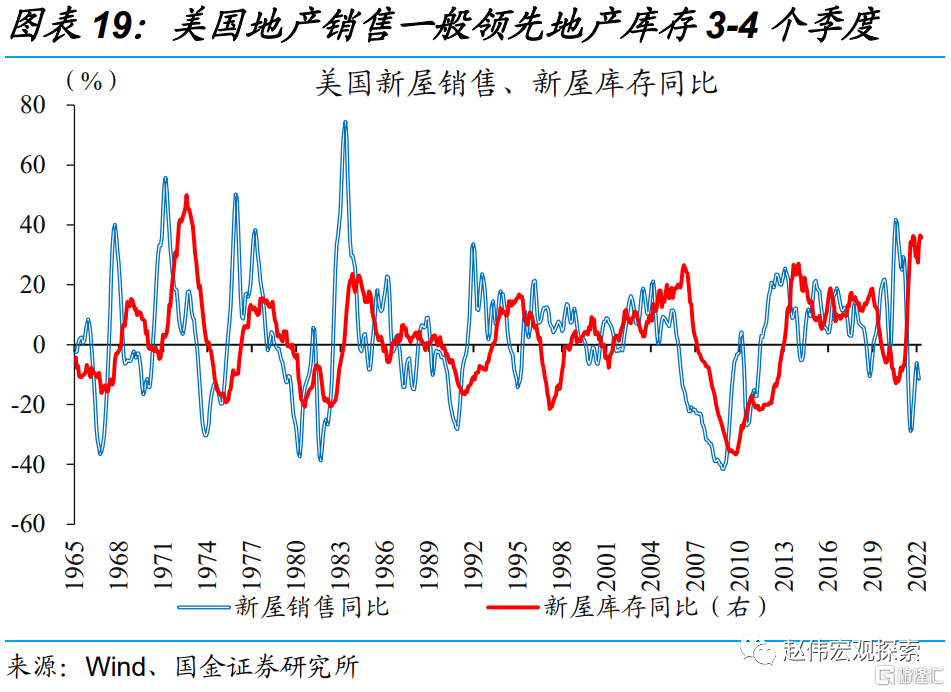

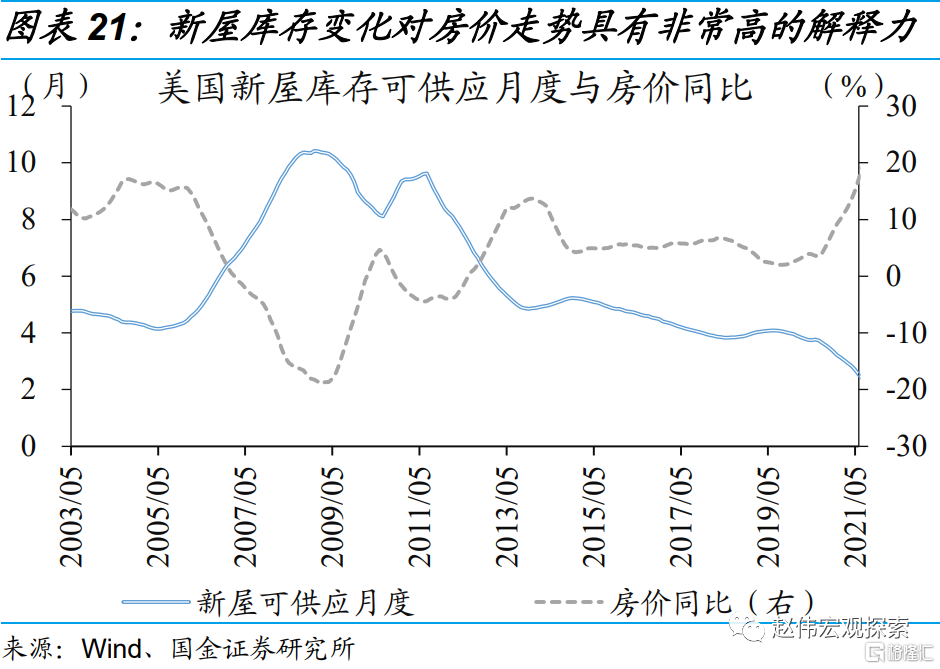

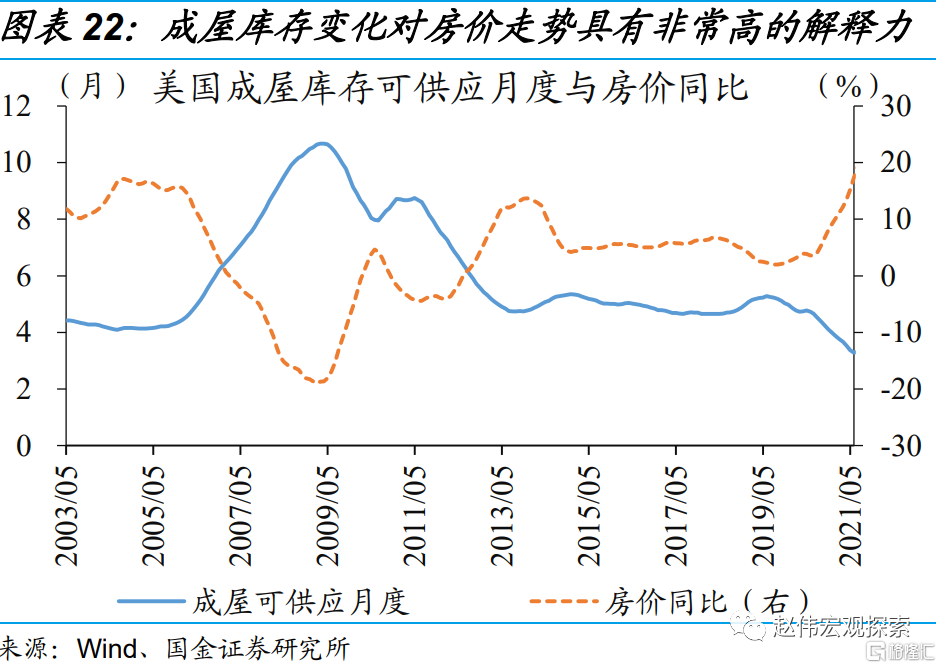

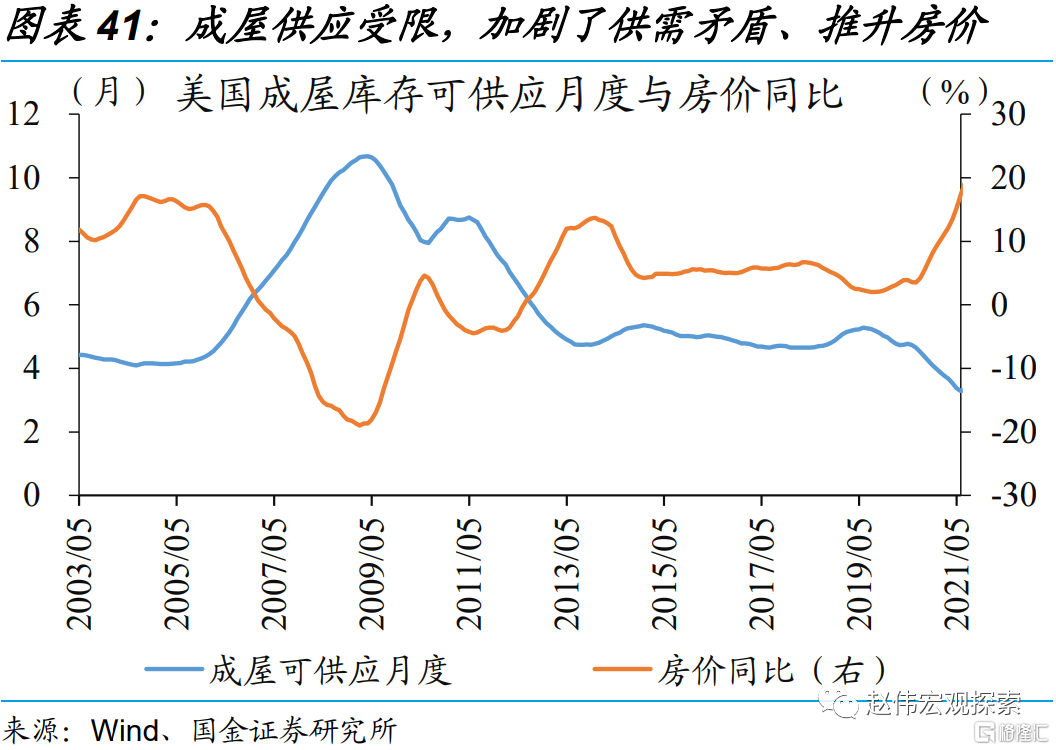

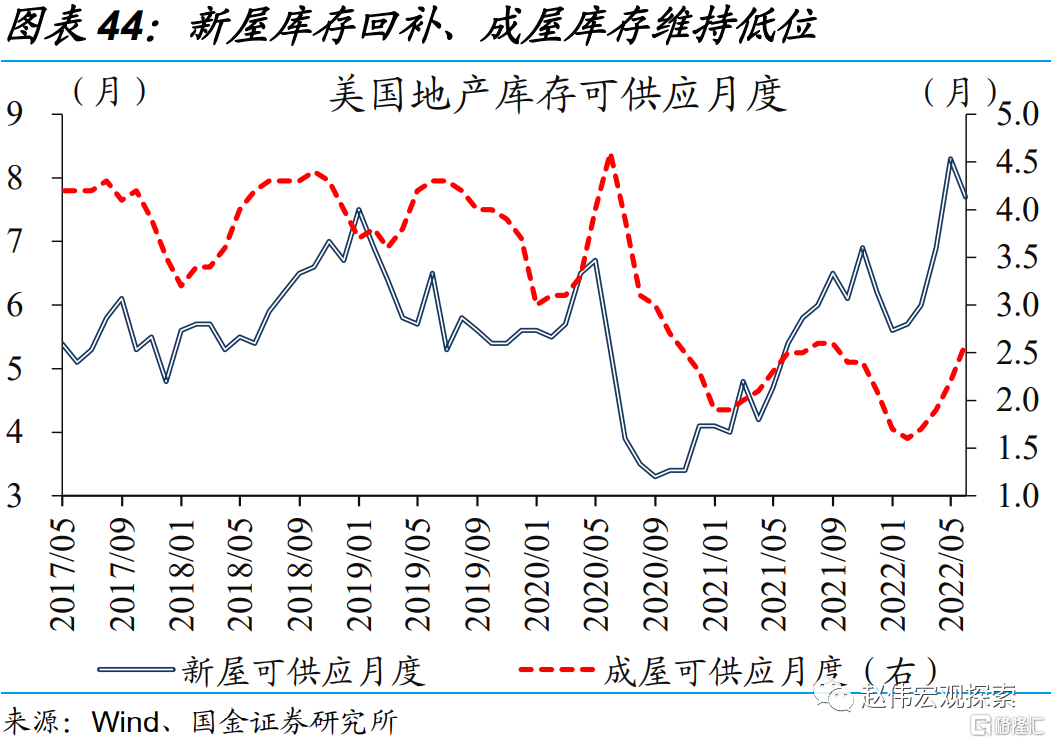

作为地产供需矛盾的直接结果,美国房屋库存变化对房价走势具有非常高的解释力。基于历史走势来看,美国地产销售一般领先地产库存3-4个季度。类似于库销比,为了衡量地产供需的紧张程度,房屋可供应月度(库存/销售)对房价走势具有非常高的解释力。其中,新屋库存可供应月度与成屋库存可供应月度的历史走势也大体同步,二者变化都与房价同比走势高度负相关。

作为地产供需矛盾的直接结果,美国房屋库存变化对房价走势具有非常高的解释力。基于历史走势来看,美国地产销售一般领先地产库存3-4个季度。类似于库销比,为了衡量地产供需的紧张程度,房屋可供应月度(库存/销售)对房价走势具有非常高的解释力。其中,新屋库存可供应月度与成屋库存可供应月度的历史走势也大体同步,二者变化都与房价同比走势高度负相关。

2、疫后地产繁荣怎么看?需求旺盛、供应瓶颈下,房价持续上升

2.1、货币、财政双宽松及疫后就业市场修复,大幅增强了居民购房能力等

需求端来看,决定地产销售的是购房能力及意愿,前者取决于利率与收入,后者取决于居住需求、房价预期等。居民住房购买力是决定地产销售的“基石”,是重要的先行指标,主要受按揭利率与可支配收入驱动。其中,按揭利率是决定住房购买力的核心推手。购房意愿方面,办公地址、改善置换、房价上涨预期等因素,均有可能影响居民的购房意愿,进而影响地产销售。

疫后低利率、财政刺激及就业高景气下,居民住房购买力大幅提振,地产销售数据快速翻番。疫情暴发后,美国财政刺激规模占疫前正常年份70%以上(2009年约10%),并降利率水平降至0-0.25%且长时间维持低位,还不断量宽扩表。财政、货币两宽下,经济强劲反弹、带动就业市场加速复苏。上述因素综合影响下,使得按揭利率长时间低企、收入持续良性改善,导致居民住房购买力上升至183.8的历史高位。因此,地产销售热度快速上升,新屋销售、成屋销售折年数在2020年底分别升破100、700万套,总数较低点翻倍。

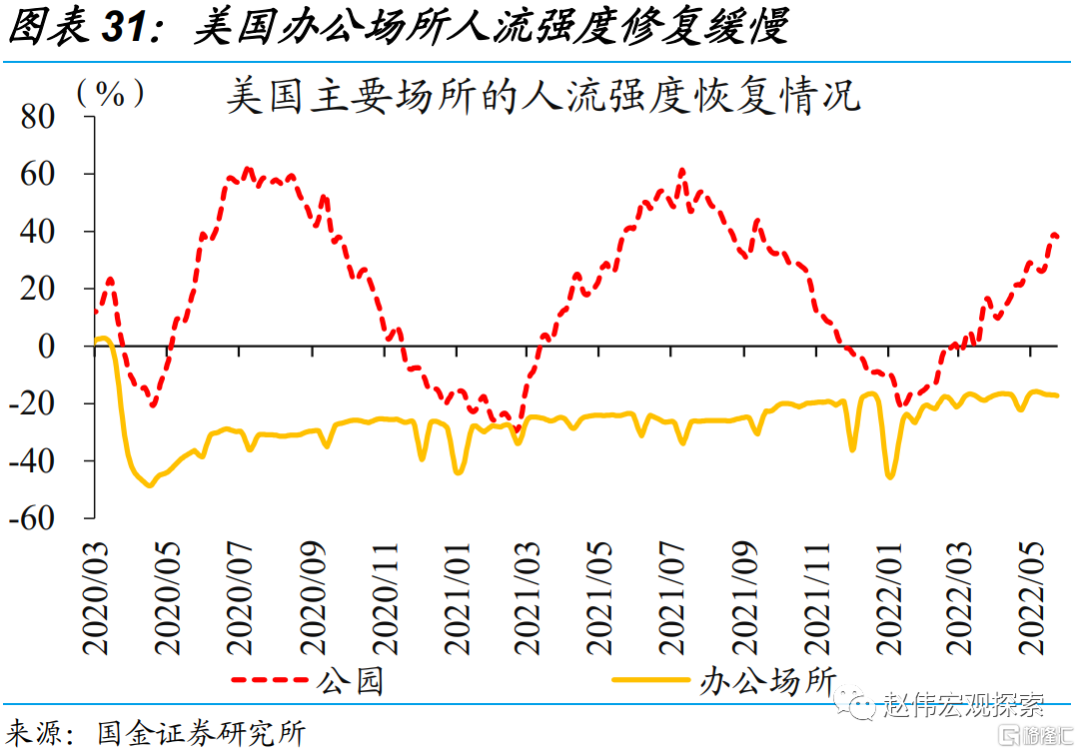

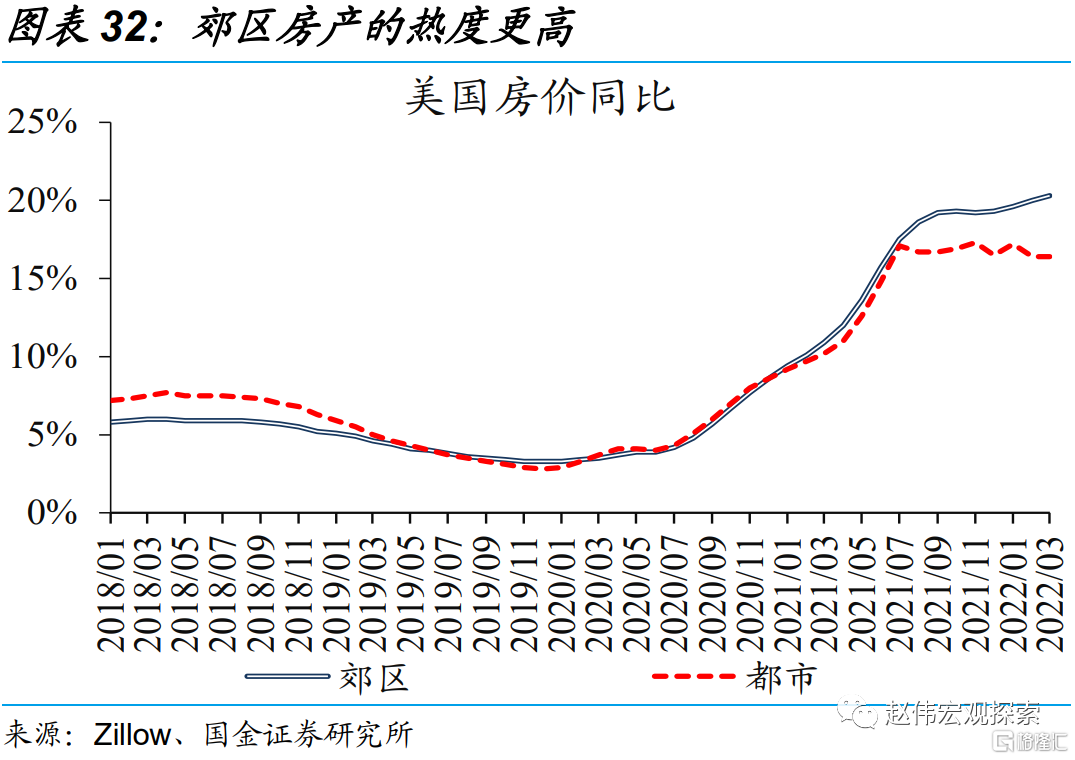

疫情对就业生态的重塑,使得居民更愿意去市郊置业,而房价上涨预期的进一步强化,反过来推升了居民的置业热情。疫情冲击下,美国越来越多的企业采取灵活办公的方式,例如单周仅要求2-3天到现场办公,其余可选择居家办公。居家时间的大幅增加,使得越来越多的居民更加青睐居住面积更大、环境更好的郊区房产。数据显示,郊区房产的销售热度明显更高,房价同比增速升至20%以上;都市房产的热度相对较低,房价同比增速维持在17%附近。

2.2、施工瓶颈及疫后救济政策下成屋供应受限,使得地产库存降至低位

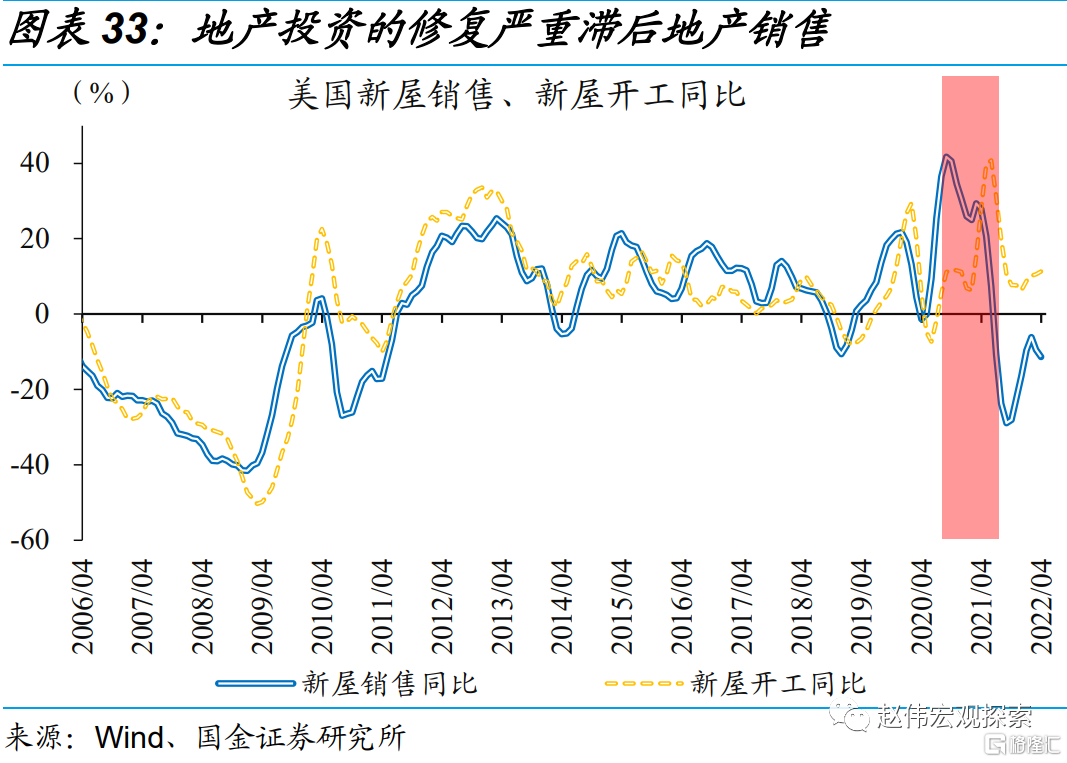

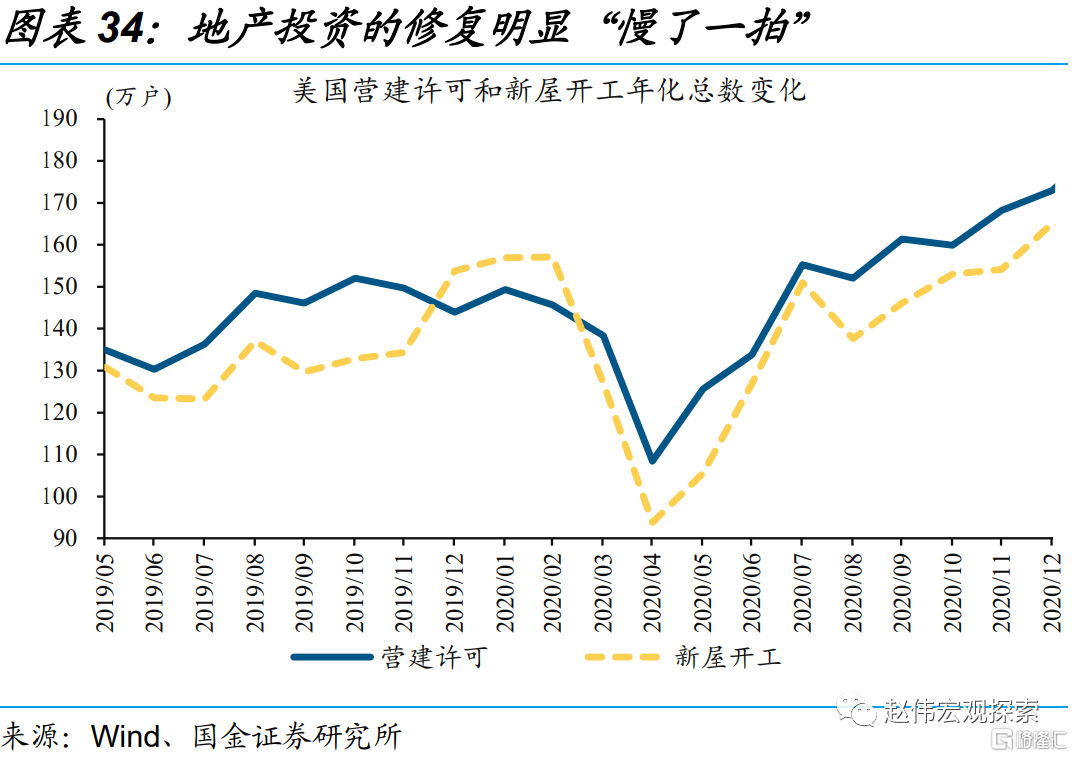

尽管疫后地产销售快速走强,地产投资端的修复却持续低迷不振,导致本轮地产周期明显“异化”。历史上的地产周期中,供给端保持着较高的弹性,基本上紧跟需求端变化。与历史上不同的是,本轮周期中,相比起需求端的“火爆”、销售数据翻倍,地产投资的修复明显“慢了一拍”,使得地产供需矛盾进一步加剧。数据显示,新屋开工、营建许可数分别从低点的94、108万套升至2020年底的165、173万套。再考虑到美国地产的施工周期长约1年,供给端弹性的减小,使得本轮地产周期明显“异化”。

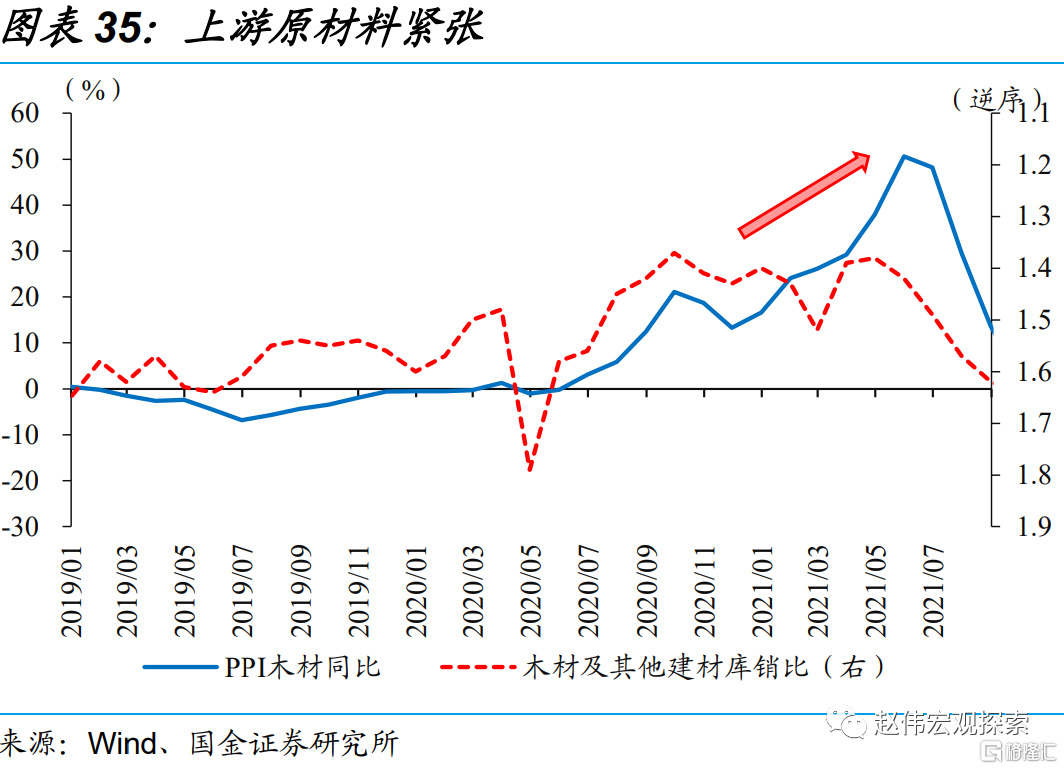

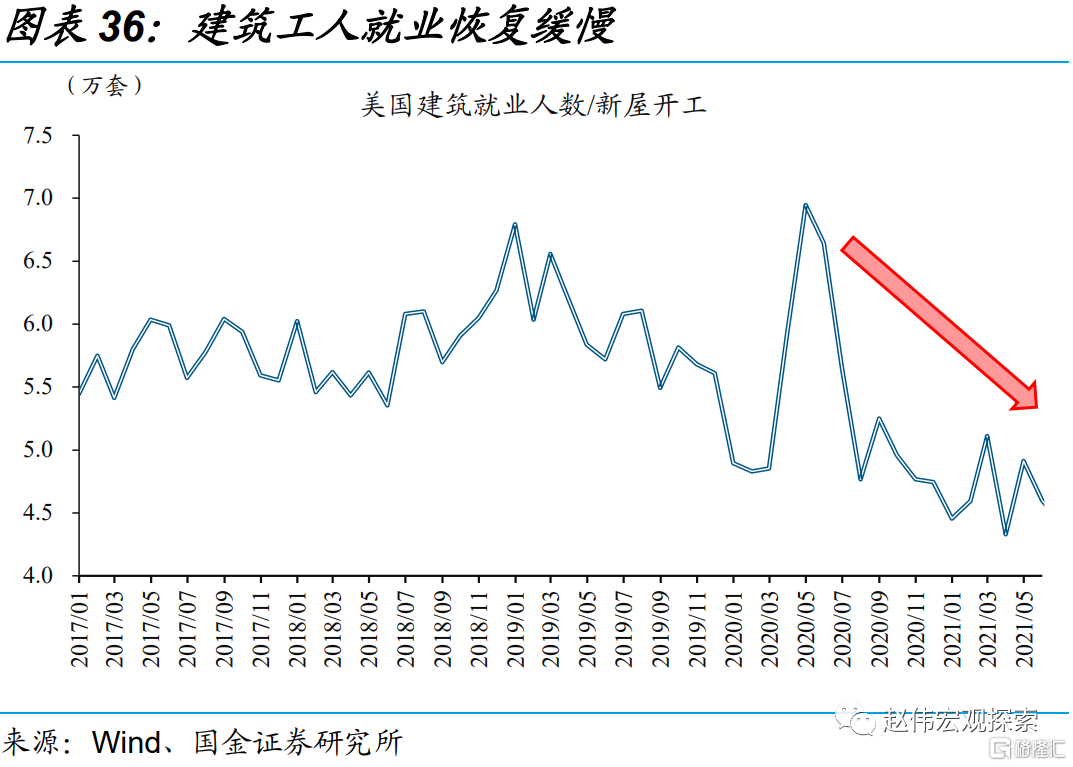

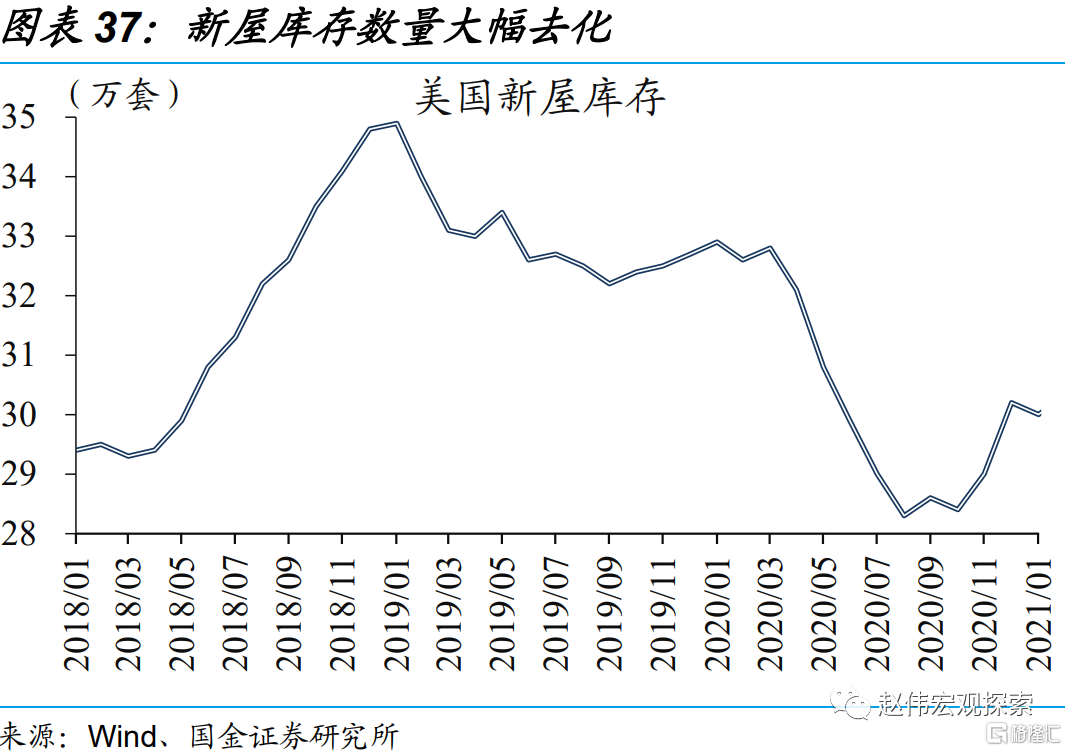

受制于原材料紧张及劳动力短缺等,美国地产开工缓慢,拉大供需缺口、新屋库存大幅去化。2020年,受森林火灾等自然灾害的影响,作为建筑原料的木材库销比回落至1.4,价格同比一路飙升至历史最高水平的50%。同时,受疫情反复等因素的影响,病毒暴露风险较高的建筑工人就业恢复缓慢,严重制约地产开工进度。作为供需矛盾的结果,新屋库存数量大幅去化、一度跌破30万套,相当于回落至仅仅能满足3个月新屋销售的水平。

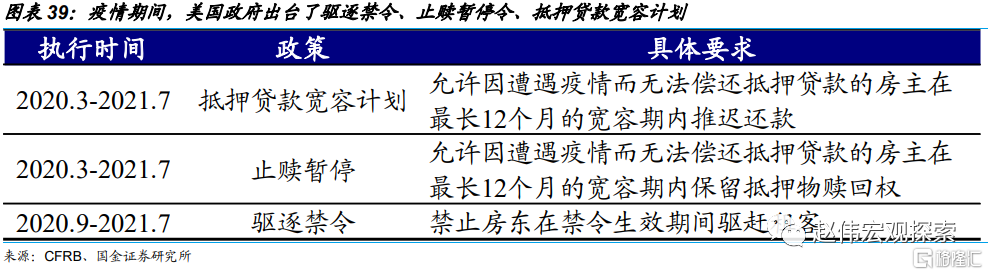

美国政府在疫情期间连续出台了止赎暂停令、抵押贷款宽容计划、驱逐禁令,压制了成屋供应,进一步加剧了供需矛盾、推升房价。与此同时,美国政府在疫情期间连续出台了止赎暂停令、抵押贷款宽容计划、驱逐禁令,压制了成屋供应量,引发成屋库存也随之大幅去化。总结来看,与以往销售驱动的周期不同,美国本轮地产短周期主要受到新屋、成屋供给的双重制约,导致房价增速飙升至历史新高的20%。

3、地产未来走势?强加息下兴衰更替,或成“硬着陆”的脆弱一环

3.1、美联储加息及按揭利率上行的背景下,房价增速或于3季度前后见顶

2022年3月美联储开启加息周期以来,伴随货币金融环境的快速收紧,地产销售已大幅降温。美联储连续加息25、50、75bp以来,美国30年固定抵押贷款利率从3%附近快速上行至接近6%。对于中等价位房屋的买家而言,创纪录的房价和不断上升的利率,使得每月抵押贷款还款额较2021年同期的买家多支出约 64%,相当于每月还款压力增加 800 多美元。这一背景下,新屋销售、成屋销售折年数分别从79、593万套快速回落至70、541万套。

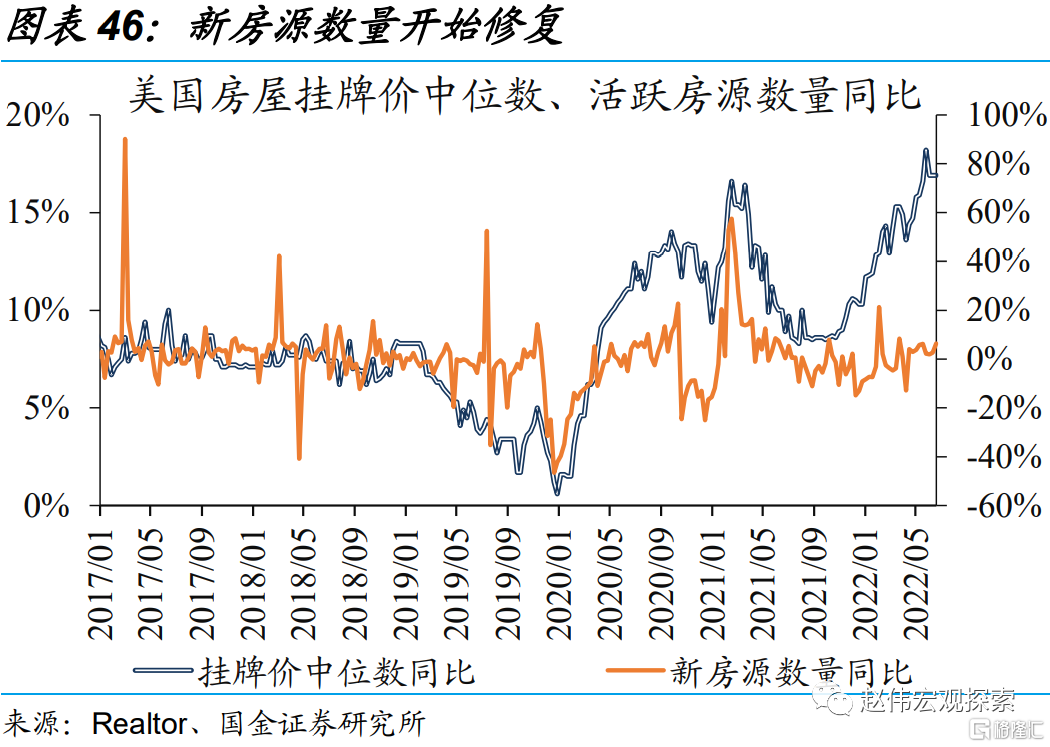

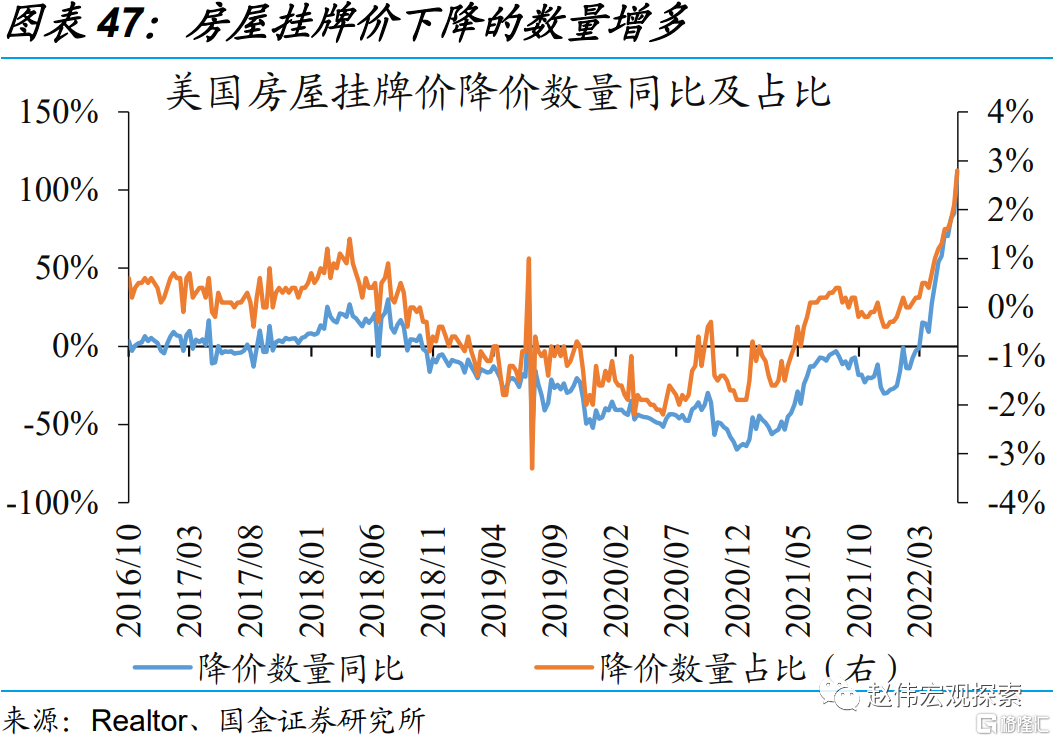

但由于供应瓶颈未得到有效缓解,过低的库存水平下,房价同比仍处于寻顶阶段。新屋开工的快速修复、新屋销售“降温”的背景下,新屋库存水平快速回补至44万套,相当于能支撑约8个月的新屋销售。但由于驱逐禁令等仍未到期,成屋供应量依然偏低,库存维持在100万套左右的低位。成屋供需矛盾依旧尖锐的背景下,房价同比增速虽然放缓,但仍在寻顶阶段。

高通胀下,美联储仍将延续高强度的政策正常化,按揭利率趋于上行,以史为鉴,房价同比或在3季度前后见顶回落。供给依然受限及需求稳步改善下,以原油为代表的能源价格正在开启年内第二波涨势,叠加服务消费复苏引发的通胀压力也在释放,未来美国通胀率或将进一步上行,高强度的加息节奏(单次50bp是基准,不排除75bp的可能)仍将是美联储的必要选择。考虑到按揭利率与房价同比走势的历史关系,再结合驱逐禁令等措施将于7月集中到期,房价同比在3季度前后见顶是大概率事件。

3.2、美国地产链或成经济“硬着陆”中的脆弱一环,但爆发危机的概率可控

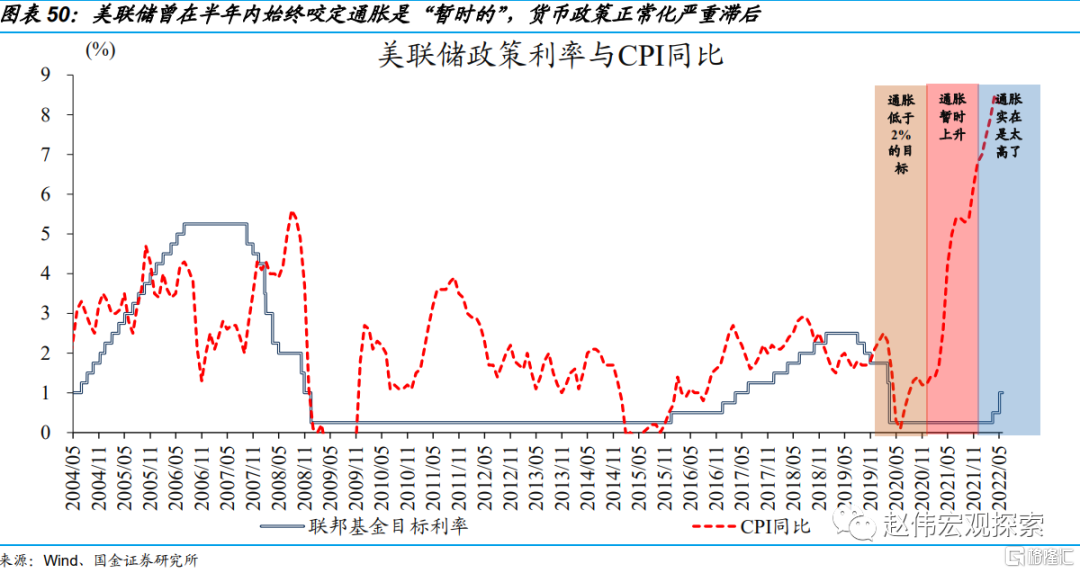

货币政策“慢了一拍”、财政政策“有心无力”,加大了本轮美国经济“硬着陆”的风险。历轮美联储开启加息周期时,对应的CPI同比多为2.5-3%,显然本轮政策滞后程度远超以往。持续的高通胀,已成为影响美国社会稳定最重要的宏观变量;慢了一拍的货币政策,只能“赶作业”式的收紧,持续保持高强度的收紧。从更长期的角度来看,“慢了一拍”的应对,不仅错过了“软着陆”的最佳窗口,可能导致2023年“硬着陆”风险上升(详情请参见《繁荣的顶点?美国“硬着陆”风险讨论》)。

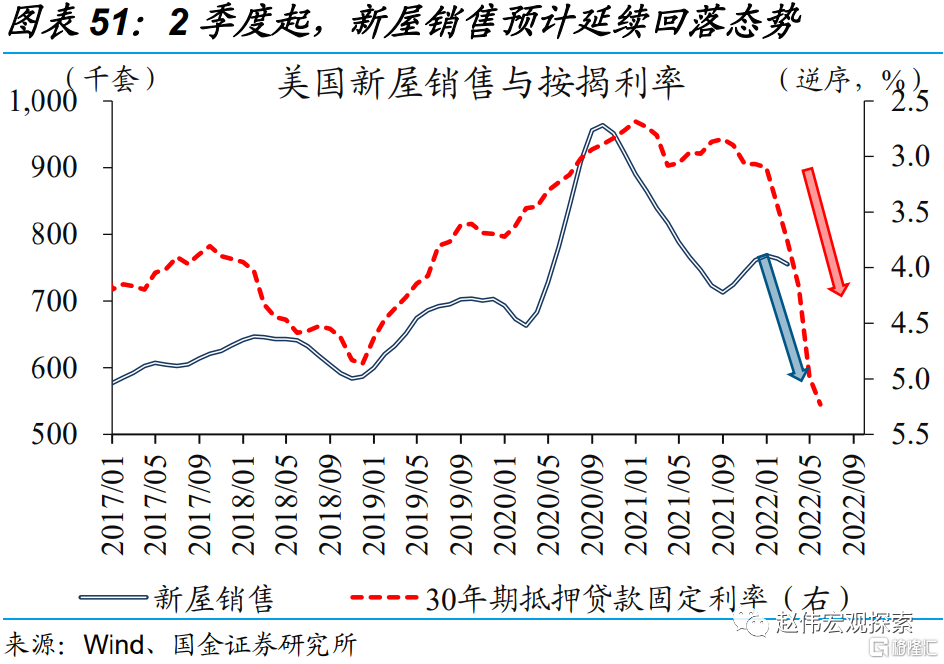

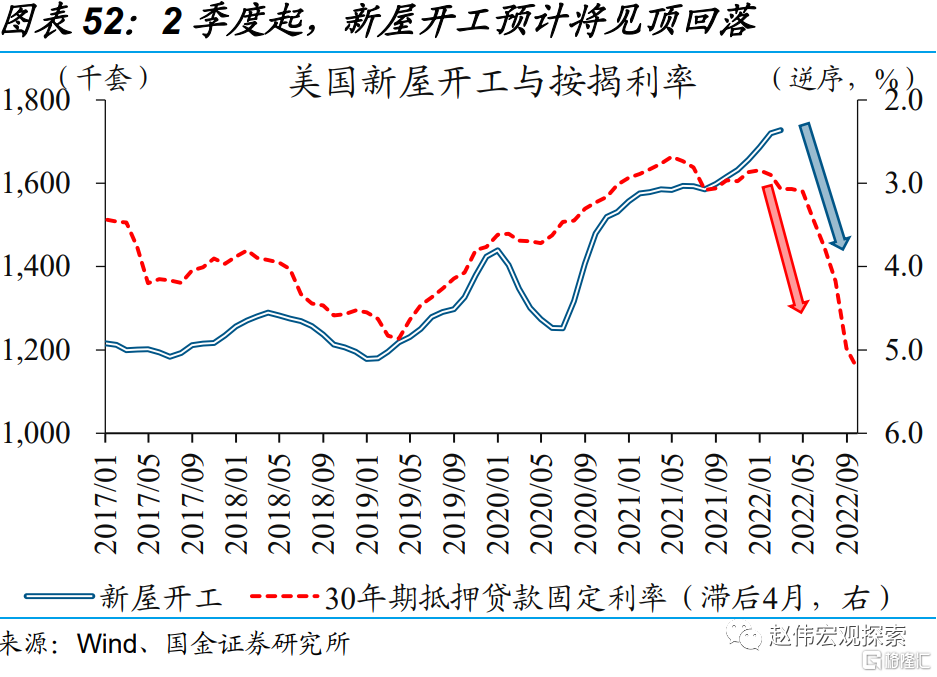

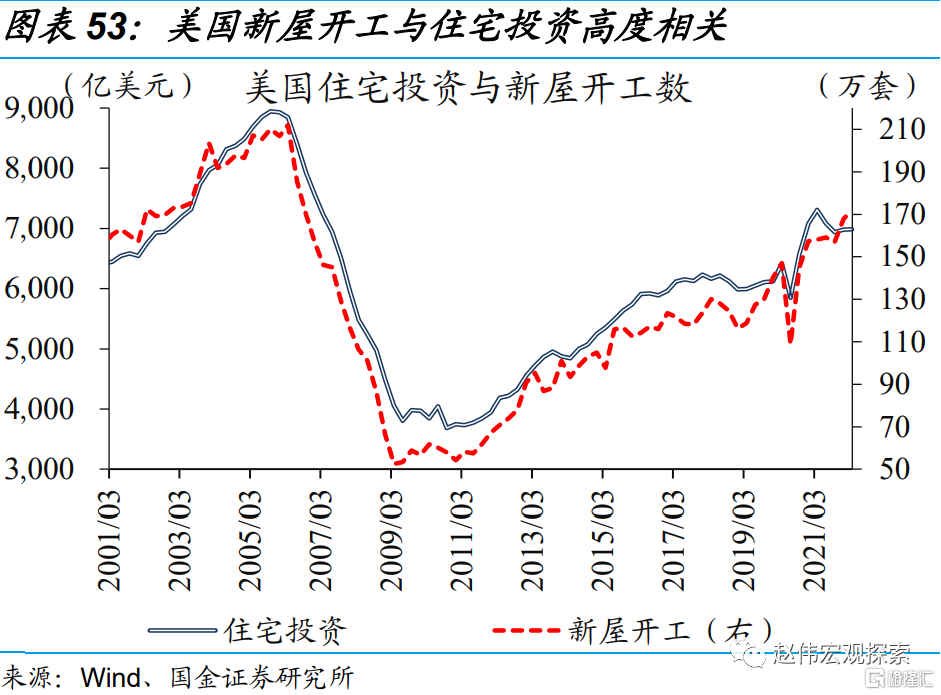

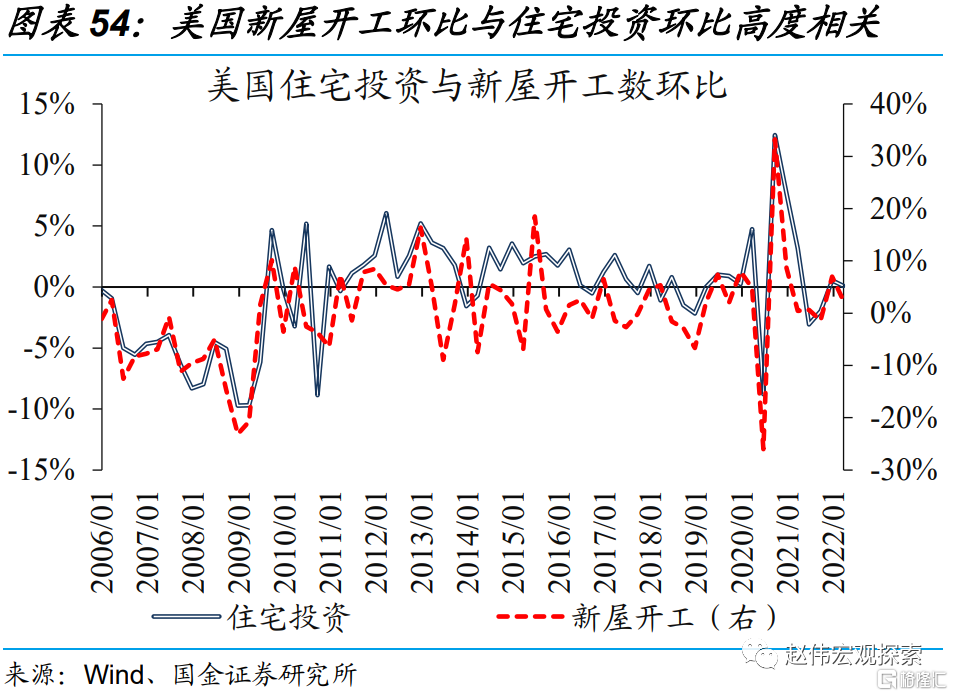

中性情景下,2022下半年起,地产投资对GDP贡献或转负,相关耐用消费品也可能会受到连累。结合美联储政策利率走势来看,按揭利率上行趋势仍未结束。综合历史经验及本轮地产周期特征来看,按揭利率持续上行的背景下,预计2季度之后,领先指标新屋销售或将继续维持回落态势,滞后指标新屋开工或将于2季度见顶、3季度起开始回落。导致的结果是,地产投资大概率在2季度滞后维持负增、或将对GDP增速形成拖累;同时,家具、家电等与地产链相关的耐用品消费的脆弱性,预计可能也将于下半年起加速显现。

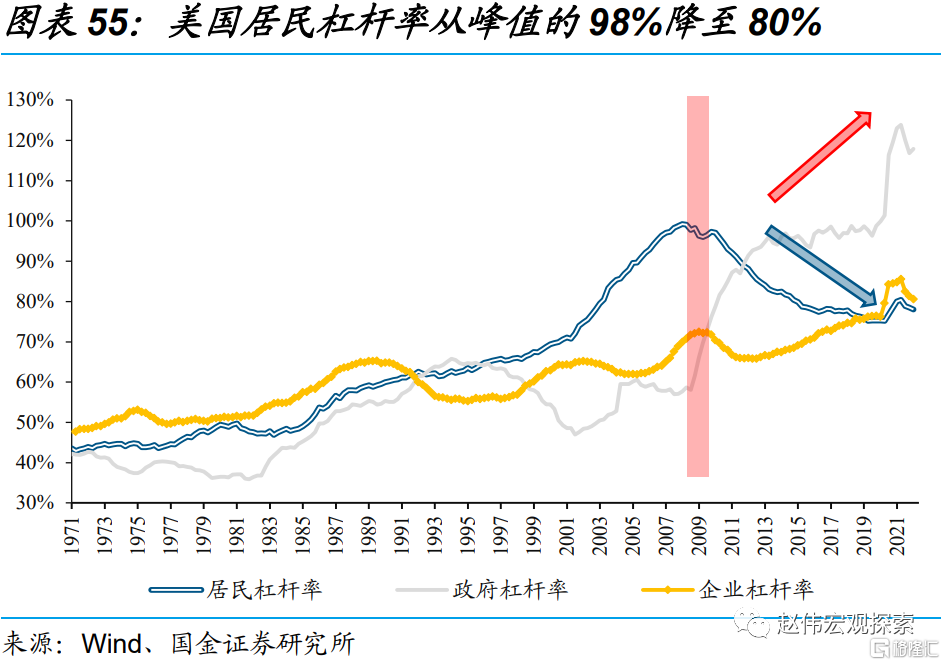

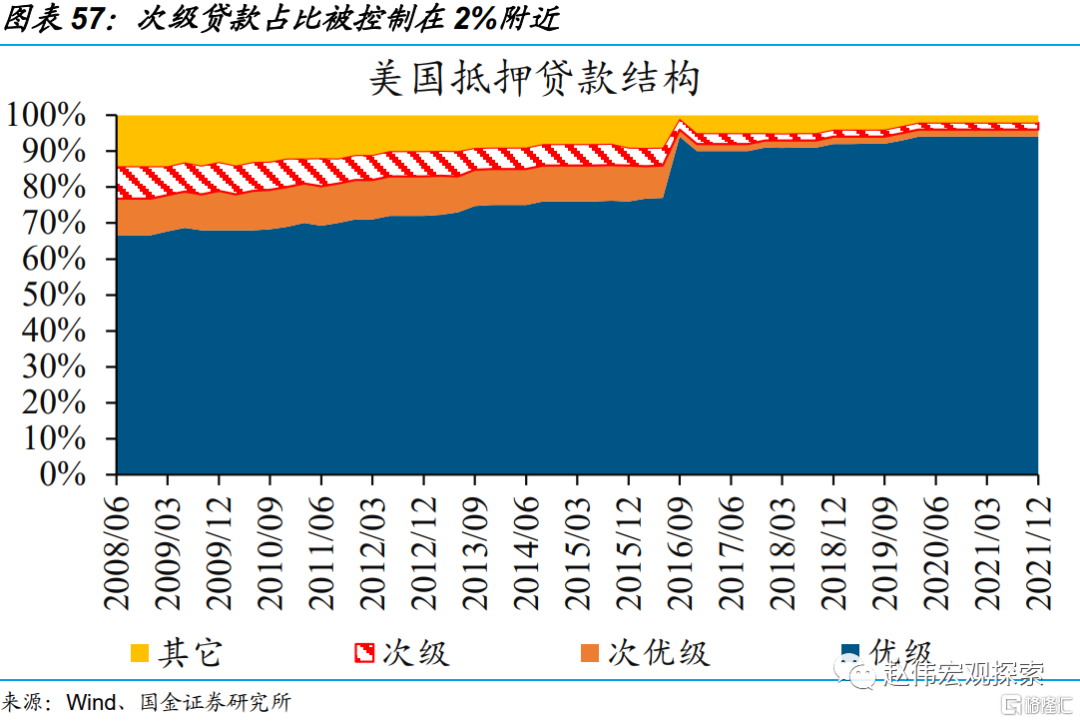

不过,居民部门长达10余年的去杠杆,加上疫情期间的救济政策等,居民资产负债表维持相对健康,或使得地产市场爆发危机的风险相对可控。2008年至今,美国居民杠杆率从峰值的98%降至80%。与此同时,疫情期间的财政救济及收入水平的持续改善,使得抵押贷款的偿还压力(债务偿还+利息支出占收入的比重)维持在3.85%的低位。同时,经历过“次贷危机”之后,美国银行体系对于房贷质量的重视程度远超以往,次级贷款占比压制在2%附近。上述因素共同影响下,未来地产市场爆发危机的风险或相对可控。

经过研究,我们发现:

1、为何关注地产?利率敏感、上下产业链复杂,是经济的先行指标。美国地产体量虽小,但由于利率敏感、上下产业链复杂,在经济分析中具有重要地位。美国地产具有明显的周期往复规律,销售领先于投资,反映供需的库存决定房价走势。

2、疫后地产繁荣怎么看?需求旺盛、供应瓶颈下,房价持续上升。疫后地产繁荣,缘于货币财政双重宽松、就业修复大幅增强了居民购房能力,以及疫情对购房意愿的提振。供给瓶颈掣肘地产投资端,以及疫后救济政策下成屋供应受限,使得地产库存降至低位,房价高增。

3、地产未来走势?强加息下兴衰更替,或成“硬着陆”的脆弱一环。美联储高强度加息下,地产销售已快速走弱;参照历史规律来看,房价增速或将于3季度前后见顶。展望未来,美国地产链或成经济“硬着陆”中的脆弱一环,但居民杠杆的相对健康,使得未来地产相关风险暴露可能相对可控。

风险提示:

1、美联储加息周期持续性不及预期。本轮美联储加息周期的持续性比预期更短,使得按揭利率上行趋势维持的时间较短,进而影响地产周期运行状态。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员