独立、诚实、韧性——聂世林用了这三个词来概括自己。

仔细品味,这三个特质,其实是做好长期投资不可或缺的。

尤其是诚实,基金经理要对自己诚实,界定清晰自身能力圈所在。如果看到的机会都去参与,在投资上往往会得不偿失。

在这三个特质加持下,这位低调谦逊的基金经理,管理时间最长的安信优势增长基金,在6年多任职时间里,总回报225.04%(同期业绩比较基准37.92%),年化收益20.43%。(数据截至6月17日)

安信优势增长A自聂世林任职以来净值表现

数据来源:Wind,统计时间2016/2/18至2022/6/17 制图:投资报

这个成绩,放在全市场3000多位基金经理中,处在什么水准?

投资报统计发现,截至6月17日,在持续任职时间超过6年的基金经理中,年化收益能超过20%的,包含聂世林在内,一共只有20位。

时间越长,想要取得高年化收益的难度就越大。这取决于基金经理在每一年都能有稳定的输出。

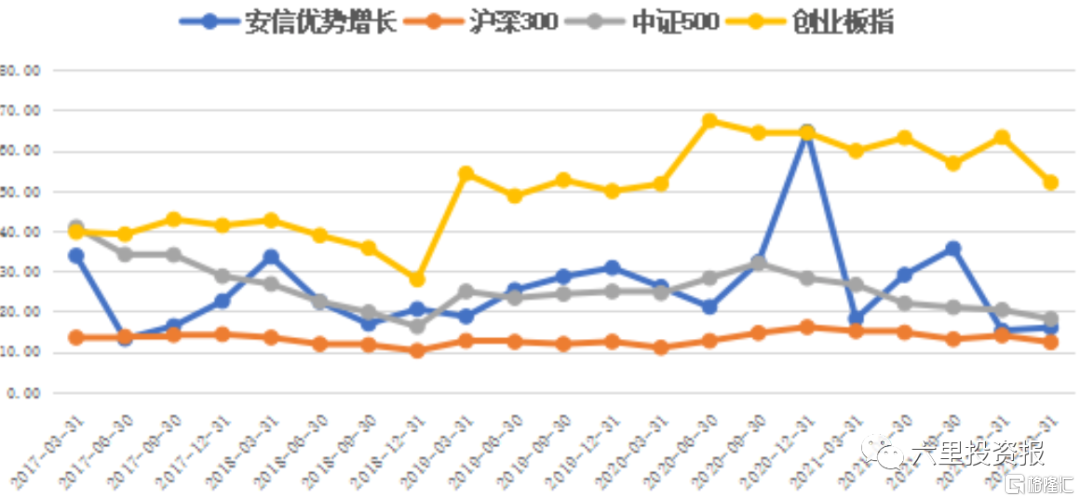

从净值表现可以发现,无论在市场单边下行的2018年,还是后续三年风格变幻的结构性牛市中,聂世林管理的安信优势增长已连续6个年度战胜沪深300指数,并获得了五年期金牛奖。

安信优势增长A各年度业绩表现

数据来源:Wind,制图:投资报

即使在疾风骤雨般波动的2022年,截至6月17日,聂世林在管的安信优势增长仍实现了正收益。相比偏股基金负10%多的平均收益,这一成绩也颇为亮眼。

既有实现持续超额收益的进攻能力,又能在市场大跌中控得住回撤,殊为难得。聂世林是如何做到这一点?

除了他的个人特质外,他的投资方法和框架又有哪些特点?

我们在和基金经理深度交流的基础上,提炼了他投资上的特点:

一、选股能力出色,重仓股胜率高,在能力圈内赚足够的钱

从聂世林的过往持仓来看,基金经理挖掘牛股的能力颇强,特别是在他擅长的消费、汽车等领域。

基金定期报告统计显示,聂世林曾重仓持有星宇股份4个季度,捕获了公司快速上涨的阶段。

又比如2年前重仓长城汽车,斩获丰厚回报。以及2021年下半年加码比亚迪,持续重仓,贡献了显著收益。

去年四季度已重仓的兖矿能源等煤炭股,今年逆市大幅上涨。

这跟他的投资方法是一脉相承的,在聂世林的框架中,能力圈是非常重要的概念。

聂世林认为,“一个基金经理最核心的价值,是在他的能力圈范围内,在有认知优势的范围内,给持有人创造超额收益。这部分的超额收益才是可长期持续的,才是安全边际最高的。”

而最大的不确定性和风险就是,对自己买的东西不够了解,或者了解的不深。

二、竞争优势与安全边际并重,建立认知优势给予合理估值

在这一认知的引领下,聂世林的投资框架也经历了更新迭代:

从以往更追求利润增速与高景气度,到如今把“具备竞争优势的好公司”与“具备安全边际保护的好价格”看得同等重要, 将企业长期价值判断和安全边际作为投资方法论的内核。

在近些年围绕“竞争优势(好公司)——景气变化(好时机)——安全边际(好价格)”这三个关键点,构成主要的投资框架;

1.竞争优势:在聂世林看来,竞争优势是研判一家公司值不值得投资的核心所在。

企业经营的实质是在没有明显短板的条件下将长板做到极致,企业的长板可能来自以下任何一个方面:

无可替代的品牌、不可再生的资源、难以复制的技术、持续卓越的管理……

当长板做到极致,就能够为公司带来有一定“垄断属性”的利润,这让公司的命运能够牢牢掌握在自己手里。

聂世林就是在不断地寻找这类具备竞争优势的好公司。

从聂世林的持仓来看,有长期竞争优势公司的比重在加大,统计显示,持有季度数最多的是茅台,已持有14个季度;其他如比亚迪、五粮液、紫金矿业等,持有都在4个季度以上。

2.景气变化:主要作为股票布局时机的判断依据。

聂世林认为,行业或公司的景气拐点是最佳买点。

他会着重发现企业边际上可持续的积极变化,去把握拐点机会,从而缩短“价值发现”到“价值实现”的时间,追求组合收益兑现的连续性。

3.安全边际:这取决于基金经理给股票估值的能力。

每个人对公司的理解不同,认知的深浅有差异,这使得给出的估值有所不同。

聂世林对估值有明确要求,买入的公司相较公司的价值,应该有不同程度的折扣。对公司价值的估算把握越低,则要求的折扣越高。

聂世林对安全边际的要求,在组合的构建上做到了知行合一。

从安信优势增长季度十大重仓股的估值水平来看,平均市盈率(TTM)为25倍;

基本介于偏价值的沪深300指数和偏成长的创业板指之间、且相对更加靠近沪深300,与中证500的估值水平更为接近。

安信优势增长季度十大重仓股与同期主要指数市盈率(TTM)对比

数据来源:WIND、安信优势增长季度报告、投资报,2017/3/31至2022/3/31

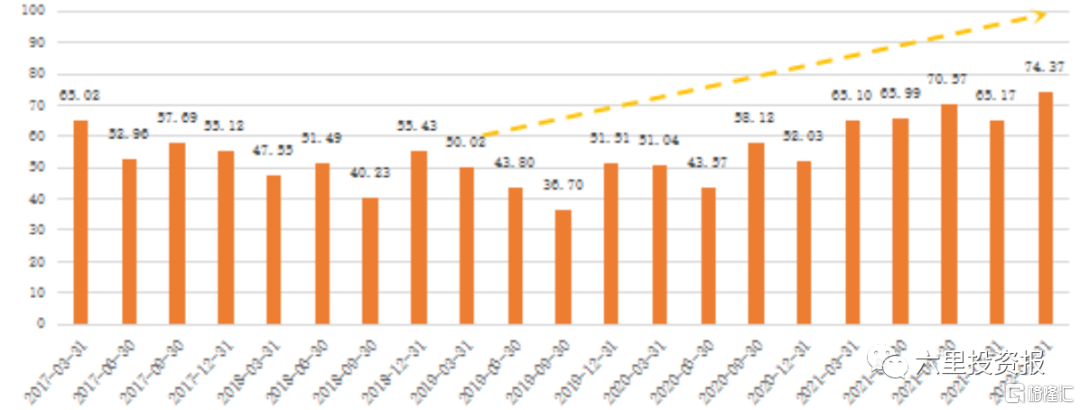

三、聚焦成长价值,集中度提升、换手率下降

随着投资框架打磨完善,聂世林代表产品的前十重仓股集中度在稳步提升。

背后体现出的是,基金经理对产业、企业的认知深度提升。

安信优势增长季度十大重仓占股票资产比例(%)

数据来源:WIND、安信优势增长季度报告、投资报,2017/3/31至2022/3/31

在个股选择上,聂世林始终强调认知的深度。

与其广撒网,不如不断加深对好公司的研究,巩固能力圈内的认知优势。减少认知错误,也是减少亏钱的有效措施。

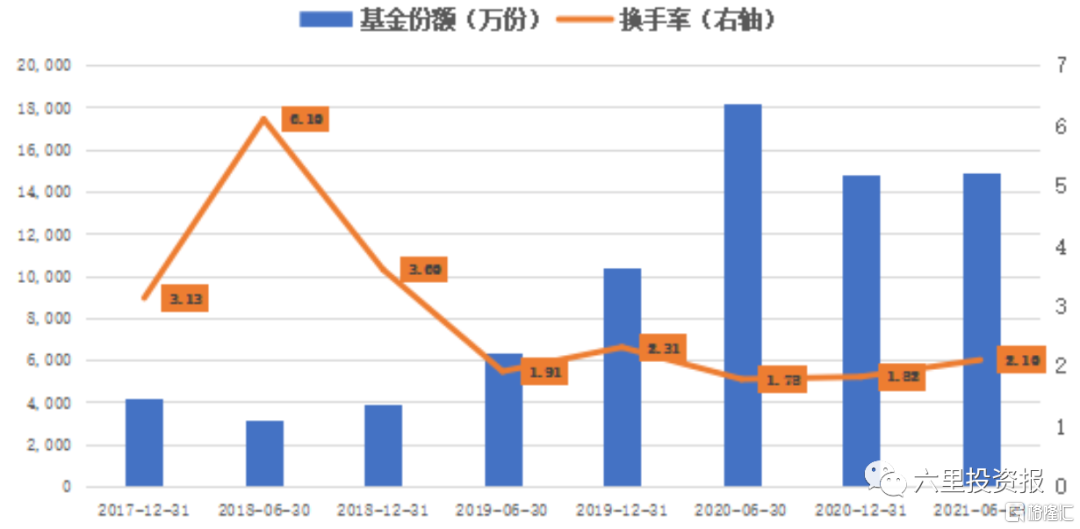

安信优势增长的换手率这些年也明显下降,佐证聂世林投资框架的成熟和稳定。

安信优势增长换手率变化

数据来源:WIND、安信优势增长中报与年报、投资报,2017/12/31至2021/6/30

作为基民,我们把钱托付于对产业有着深刻认知、对投资有着深度思考、对能力圈有着清晰边界的基金经理,自然更为踏实。

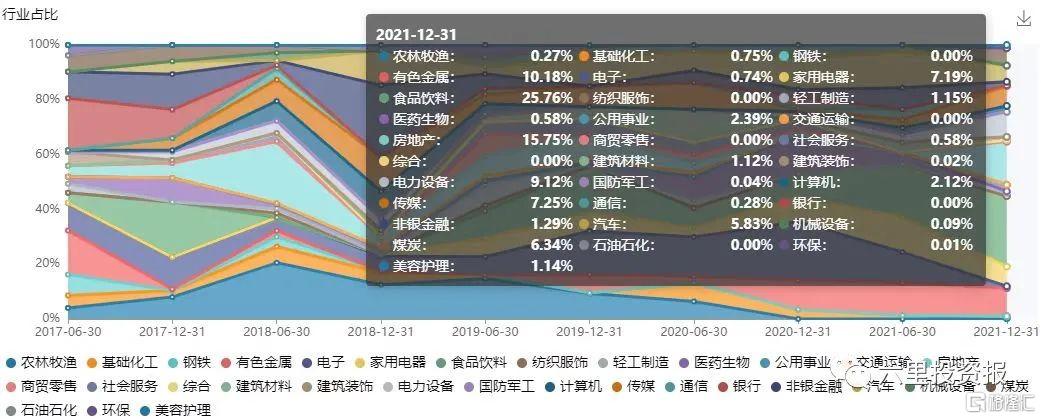

四、秉持均衡风格,不漂移、不抱团、不押赛道

在仓位管理上,聂世林淡化择时。从季报数据可以看出,安信优势增长除了在2020年初时由于疫情降仓避险,其余时间权益仓位基本维持在80%到90%之间。

在行业维度上,聂世林有意适度分散,避免在单一细分行业上过于集中。

他的持仓在消费、周期、制造等领域均有涉及,从公开数据上看,细分行业的权重基本不超过20%。

过去三年,作为不押赛道、不抱团的选手,聂世林能取得相对靠前的业绩实属不易。

数据来源:Wind

在风险控制层面,聂世林认为,关键仍在于对公司深刻的认知,最大的不确定性和风险就是对自己买的东西不够了解,或了解不深。

我们把3个多小时的访谈整理成数万字的素材,最终编辑成这份万字长文。字数虽多,全是干货。

从中,你可以看到一名优秀基金经理的成长路径。以及他对自身投资框架的打磨和进化,对产业格局演变的思考与研判,对新能源、电动车产业链、消费等投资机会的深入分析。

先来看投资报提炼的交流要点与金句:

1、当一个行业或公司处于景气度拐点的时候,如果我们去看财务报表是很难发现机会的。通常它的估值很贵,盈利可能也很差,只有一些早期信号。

在这个时间点,只有认知、理解最深刻的那部分群体,才敢于重仓买入。

随着行业逻辑一步步地兑现,公司的变化会呈现到财务报表上,受到市场关注,产业逻辑变好,公司盈利增长。我觉得这是一只股票盈利最丰厚、最安全的一段。

或者说,这其实就是一个基金经理的核心价值所在……在有认知优势的范围内,给持有人创造超额收益。这部分的超额收益才是可以长期持续的,才是最具备安全边际的。

2、A股是强有效的市场。在绝大部分的时间里,好公司的估值都是合理的,甚至偏贵的,这是常态。

只有在极端情况下,才有机会以相对低的价格买到好公司。我觉得,买一家具备长期竞争优势的好公司,才是第一位的。这是决定0和1的问题,是决定这个企业到底能不能投的问题。

3、对公司的理解越深刻,相应地,给出的估值判断差异就会越大。

最近的一个案例,就是巴菲特买了很多某石油股。按照A股的投资思路,以现在120美元/桶的原油价格,去投资石油股,从周期品角度来说,股价是在高位的。

但对巴菲特而言,这些风险因素是考虑过的。他给出的某石油公司的价格,比我认知的高得多。

认知的深浅,决定了给公司估值的差异。

4、价值投资的终极状态应该是巴菲特这种投资大师的持仓结构:集中度高、换手率极低,基本上就是买入持有的状态。

就我目前对这些公司的理解,或者对自己能力圈的建立,可能达不到这种深度。但我会朝那个方向去努力。所以越往后,体现在我的持仓上,集中度会越来越高,换手率会越来越低。这是一个随着认知深化而不断收敛的过程。

安信基金权益投资部基金经理 聂世林

一、聂世林的投资理念

刚开始做投资时,更看重景气度与成长性

六里:从你过往的经历看,2008年加入安信证券,2012年加入安信基金,2016年开始管产品,怎么划分自己的成长阶段?

聂世林:过去14年的职业生涯,我觉得可以分为三段。

第一个阶段在安信证券,主要做研究工作。

第二个阶段从2012年到2016年,在安信基金做研究员,这两个阶段通过八年的积累,慢慢对研究、对投资有一些感觉。

第三个阶段是2016年担任基金经理,11月份开始独立管理安信优势增长,从研究步入投资阶段。

从2016年到现在,大概六年多的时间,我感觉自己对投资的理解在慢慢地提升。

比如在2017年,刚开始做投资的时候,我对于边际变化或者成长性是特别看重的。

原来我的观点是,进步比起点更重要,对行业与个股基本面边际上的变化看得最重。其次,才是买具备长期竞争优势的好公司。

后来随着投资经验增加,我发现原本的框架是需要改善的。

我记得最清楚的教训是在2018年,白酒龙头公司公布三季报的时候。那天是礼拜一,当时遇到多个负面的因素叠加,市场也处于单边下跌的过程中。

虽然,我知道在这个时间点卖出,从长期看是错误的决策,但还是忍不住基于公司在边际上的恶化做出了卖出的动作。

事后也确实证明了,这是“捡了芝麻丢了西瓜”的错误。

首选具备竞争优势的好公司,

重视安全边际

我反思了很久,领悟的道理其实也很简单。A股是强势有效的市场,在绝大部分的时间里,好公司的估值都是合理甚至偏贵的,这是常态。

只有在极端情况下,才有机会以相对低的价格去买到好公司。

我慢慢地发现,买一家具备长期竞争优势的好公司,这是决定0和1的问题,是决定这个企业到底能不能投的问题。

在这个基础上,我再去把握边际变化,给出合理估值在有安全边际的保护下买入。长期而言,这就是大概率能够成功的投资。

回顾这些年最大的变化,就是我理解的投资框架,把好公司放到了首要的位置,也更加重视组合的安全边际了。

好公司的底层是产品和服务,

要想明白这个行业怎么赚钱

六里:对于好公司,你有哪些具体的标准去界定?

聂世林:好公司我会从商业模式、管理层和竞争优势去考虑。

商业模式方面,我在研究一家企业的时候,最底层的问题就是要从产品或者服务入手,要想明白这个行业是怎样赚钱的。

说白了,你只有想明白这个行业是怎么赚钱的,才有可能建立一个比较长期的分析判断框架。

举个例子,以房地产为例,它是怎么赚钱的呢?

在2015年之前,商品房高速发展的阶段,房地产行业最主要的超额收益来自于存货增值。

任何一个行业,它的盈利可以分成两部分。

第一部分,我把它称之为社会劳动者公平回报。

无论是开银行还是做房地产,送快递还是开小卖部,因为你投入了资本,付出了劳动,就会有社会公平的资本和劳动回报。

第二部分,更重要的超额收益来自于存货增值的超额收益。

因为地产公司的商业模式是从买一块地到开发、建设、销售,这个过程快则两到三年,慢则五到十年。

从过去商品房的发展历史,我们可以看到,房价基本上与M2是正相关的。比如,开发商买了一块地,然后什么事情都不干,三、五年之后,这块存货的增值可能也有30%、50%。

再加上地产是典型的高杠杆行业,这个阶段,来自于存货增值的超额收益显得特别丰厚。企业的管理、运营、资金成本、运营效率就显得不是那么重要了。

最核心、最重要的能力是能拿到最优质的地块、最好的地段,能拿到贷款。土地的储备是超额收益最主要的来源。

而自从地产调控,大基调变为“房住不炒”后,商品房的房价开始被限定。

成本最主要的成分是土地,同样也被定价。真正留给开发商的毛利,相当于划定了区间。

在这个区间里腾挪,企业的核心竞争力就体现在管理、运营、品牌和资金运营效率上了。一旦某个环节做得不好,利润率可能就会变薄,甚至亏损。

只有在各个方面都做得非常优秀的企业,才能实现合理的回报率。这个行业的盈利模式发生了非常大的变化。

所以,在投资之前,我们一定要弄清楚一个行业或公司,是怎么赚钱的。

A股历史上的大牛股,

多数拥有出色的管理层

管理层方面,就是人的因素。

A股历史上的大牛股,在某个历史阶段,大部分都有比较出色的、契合企业发展的优秀管理层。

比如大家熟知的几个家电龙头,管理风格都是比较出色的。

管理层在驾驭企业时,会有一些共同特征,比如做事情专注、敬业,公司利益与二级市场的股东通常高度一致;

管理层的激励比较到位,基层员工对企业也更为认同,产业链上下游和竞争对手对企业的评价都还不错。

我们通过长时间跟踪调研,把这些相对偏定性的判断,拼凑出管理层的基本画像。

如果这个画像比较好,我愿意给予它更高的估值容忍度。相反地,如果公司治理上有明显的瑕疵,即使它再便宜,它的产业趋势逻辑再顺,我也不会去碰。

偏垄断属性的公司,

更容易赚取超额收益

竞争优势方面,我把具备竞争优势的公司概括为——偏垄断属性的公司。

这里的垄断,可以分为广义的垄断和狭义的垄断。

狭义的垄断比较好理解,主要是一些偏资源属性的公司,集中在上游;

比如说锂矿企业或者煤炭企业。如果它的资源禀赋特别好,那这些企业赚取超额收益的难度就比较低。

对于非资源属性的企业,属于广义的垄断,可以分为三个维度。

一是壁垒最高的、具备品牌垄断属性的企业;

比如像白酒龙头、奢侈品龙头,优势更多地是来自于品牌,是多年积累起来的竞争壁垒。

二是别人做也做不了、抄也抄不好的技术与产品,在定价上就自然可以获得超高毛利率。

我也把它归到垄断这种范围内。比如偏技术性的公司,创新药研发与半导体设备等。

三是偏制造业的企业,在各个环节都比同行做得更好。

像隔膜企业,同样的设备,有的公司生产效率更高且良品率也更高。这体现出来就是单品的利润率会比同行更高。

在生产制造的各个环节上叠加起来,形成一种优势。当行业处于下行的过程中,别人都赚不了钱的时候,可能它还能赚取相对正常的毛利水平。

我更为偏好有垄断性竞争优势的公司,这解决0和1的问题,决定这个公司可不可投。在这个基础上,我才会去把握行业或者公司景气度的变化。

只有对行业与公司理解最为深刻的人

才能抓住景气度拐点,享受丰厚的超额收益

六里:行业或公司景气度的变化具体是如何把握的,能举例说说吗?

聂世林:我把市场上的投资方法,分为两种。

第一种,我把它概括为“偏右侧的打法”。

对于一个公司,无论逻辑多么的完美,只有业绩兑现时才会介入。

但A股是强有效市场,比如说当年报、季报公布出来之后,看到某个行业或者公司业绩出现改善时,这个市场上可能90%的人都已经看到了它的机会。

长期而言,这种打法想获得持续超额收益,是非常困难的。

第二种打法,就是在行业景气度的拐点,就开始重仓买入。

如果把全市场所有基金经理当做一个整体来看待,对某一家公司的认知大致呈现正态分布的形态。

少数基金经理,过去长时间跟踪覆盖过这个产业,或者从事过实体经营,对产业链上下游、竞争对手了解深刻,对这个公司的认知和理解,可能位于前5%的水平。

当一个行业处于景气度拐点时,往往会有一些信号性的特征。

如果我们去看财务报表是很难发现这种机会的,通常它的估值很贵,盈利可能也不太理想。

在这个时间点,只有认知深刻的投资者,能发现这个行业或者公司的机会来了。

这是基于他们过去长期积累的经验所形成的专业认知。最后体现出的差别就是,只有这些人敢于在那个时间点重仓买进去。

随着行业的逻辑一步步地兑现,企业盈利增长了,这种变化呈现到财务报表上,也受到了市场关注。这是一只股票盈利最丰厚、最安全的一段。

我觉得,一个基金经理最核心的价值,是在他的能力圈范围内,在有认知优势的范围内,给持有人创造超额收益。

这部分的超额收益才是可以长期持续的,才是最具备安全边际的。

我理想的状态,就是希望自己的持仓以后会越来越聚焦,在自己可认知、可理解的能力圈范围去深耕。

对公司理解的深浅,

形成估值判断的差异

估值对于投资而言始终是重要的,最终决定了组合的安全边际。

如果我们对一个企业的商业模式,以及行业景气度有比较深刻的把握,估值能够给予的弹性就比较大。

最近的一个案例,就是巴菲特买了很多某石油公司,给了我重要的启发。

按照A股的投资思路,现在120美元/桶的原油价格,从周期品角度来看,股价是在高位的。

但对巴菲特来说,他买这种周期股,这么高的油价背景下,这些风险因素肯定是考虑过的。按照他的思维模式给出的某石油公司价格,比我认知的高得多。

所以,不同的认知深度,决定了给公司估值的差异。

我们对估值始终有明确要求,定价永远重要。

买入的公司相较计算的公司价值,应该有不同程度的折扣,如果我们对公司价值的估算把握越低,要求的折扣则越高。

以上这三个方面,选择有长期竞争优势的好公司、把握景气度变化、给出合理估值建立安全边际,构成了我的主要投资框架。

行业发生重大变革时,

选择比努力重要

六里:当产业格局发生重大变革时,企业的竞争优势会随之变化吗?

聂世林:我举个关于车企的例子。

汽车的趋势是电动化和智能化。在这样重大的行业革命面前,企业的竞争优势就会发生变化。

有的车企在这方面做得很好,但我们投的一家车企,坦率来说,如果只看报表,可能第一眼就pass掉了。因为公司没有在盈利端证明过自己。

但在新能源战略上,这家车企的关键,在于选择了正确的方向。

在产业链的布局上,电动车最核心的是电池这个环节。

就像过去的车企,除了整车以外,要把发动机和变速箱抓在自己的手里。电池就相当于过去的发动机和变速箱一样的角色。

比如特斯拉,我们看到它现在也开始做4680大圆柱电池,未来大概率会逐步加大电池内部配置的比率,大众等头部车企也在加紧研发自己的电池。

在行业竞争格局的变化中,能自主研发电池的车企,其未来的竞争优势可能会更领先。

公司再通过推出新车型,有章可循地卖出爆款,叠加行业巨大的贝塔,才能在这一轮产业红利期,用充足的准备赢得增长。

在认知优势范围内,

选择值得重仓的股票

六里:关于好公司的股票池是如何搭建的?

聂世林:只有我做了长期跟踪与研究,认可其长期价值的公司,才会放入自己的股票池里面,有大几十只股票。

如果这家公司在我熟悉的能力圈范围内,我可能就会根据景气度、估值上的变化,决定什么时候去买。

这种范围,会限定在我自己的能力圈内,与全市场研判行业景气度变化的做法还是有些不同的。

对于重仓的股票,一定要是我自己长时间跟踪与研究过的,或者对这门生意有深刻理解的。

二、投资机会的研判

新能源车看好两端,整车厂与上游资源

六里:对于电动车产业链格局的变化,你有怎样的思考?

聂世林:如果站在汽车研究员的视角,我是这么看这个产业的。

过去燃油车的竞争生态中,整车厂处于产业链的最顶端。

第二层是一级供应商,大都是国外的经营时间很长的企业,技术含量很高。

第三层是A股大量上市的汽车零部件供应企业,包括座椅、玻璃、轮胎、外饰等。这是过去的结构。

未来在电动化的大背景格局下,会转变为:

最顶端的还是整车厂,整车厂会分为两类;

一类是造车新势力,会占据非常重要的份额。

另一类是能够转型成功的传统整车厂。

这里面个别车企可能转型最为坚定,当然也有少部分整车厂在转型的过程中比较犹豫。

第二层,是以电池为代表的核心零部件公司,包括电池、各类连接器、自动驾驶相关设备、雷达等比较重要的零部件,这是一级供应商。

第三层,还是传统零部件供应公司。

从这个产业格局的趋势去看待新能源,我认为,从长期来看整车厂可能会自己造电池;

我们已经看到像特斯拉在做4680大圆柱,大众也在研发自己的圆柱电池。

所以,在电动车这个领域,我相对看好两端,

一端是整车厂,

另一端是最上游的资源企业。

周期股的主要矛盾,

来自产品供求预期变化

六里:对于煤炭这类周期股,在你的框架里,是如何进行决策的?

聂世林:这是我仍然在持续思考的问题,对这种周期股的投资到底怎么样去评估?

因为周期股的主要矛盾来自于行业景气度,尤其是它产品供求预期的变化,这是最核心的。

我们对于周期股的持股周期,也不会像对偏消费类的公司,或者成长型公司那么长。

所以,对于周期股的投资,还是需要重点关注景气度的变化。

科技成长企业在竞争格局出现明显挑战时

可能是阶段性卖出的时点

六里:对于股票什么时候卖出,你用哪些标准考量?

聂世林:卖出的标准,要分不同类型的公司去权衡。

对于偏消费属性的公司,这个问题解决起来可能相对来说更容易一点。

消费类公司的自由现金流,是可以做一定估计的。

我们可以基于对未来自由现金流做贴现的思维模式,对企业的估值给出相对量化的评价标准。

对于偏周期的公司,坦率地说,因为价格波动特别大,这里面供求预期差是最核心的一个驱动因素。

煤炭股无论是反弹到6倍PE也好,8倍也好,这都不是主要的客观因素。很难说到8倍PE就可以卖了,或者10倍就要卖了。

对周期股来说,供求预期差是最重要的。如果我找不到进一步的预期差,就会考虑卖出。

对于科技成长类公司,对未来的预期大家方向都是一致的,看好整个产业的未来,逻辑也很通顺。

如果行业的景气度,或者技术路径上、竞争格局上出现明显的挑战,那可能就是一个可以考虑阶段性卖出的时间点。

所以总体上而言,对于这三类公司,从卖出的这个维度来讲,难度是依次递增的。

我自己也倾向于把更多的仓位放在第一类的公司。

超出认知优势的领域,

不会介入

六里:医美这些公司,属于你的能力圈范围之内吗?

聂世林:这些公司可能暂时不在我的认知具备优势的领域里面。即便它的成长空间可能很大,盈利增长、财务数据都还不错,但我暂时也不会去考虑。

对于有些超出我专业知识储备的投资领域,我更愿意观摩与学习。在没有形成认知优势之前,选择有所不为。

疫情对高端白酒几乎没有影响

六里:疫情对于消费有没有长期性的改变?

聂世林:在消费领域,我主要看好的是高端白酒,疫情可能对高端白酒几乎没什么影响。

因为人群流动、货物流动等限制,可能需求会有短期的变化。下半年或者明年,我们应该可以看到一系列消费措施的出台。

疫情对居民的消费习惯应该会有影响,但没有那么大。

因为有些行业,比如说像预制菜这些行业,疫情可能带来的是加速对这种消费习惯的养成。

三、诚实地面对自己

对自己诚实是很重要的品质,

要清楚自己的能力圈在哪

六里:你会用哪三个词来形容一下自己?

聂世林:一是独立。

我的性格相对内敛,独立思考也算是我的一项长处。

二是诚实。

能对自己诚实是很重要的,要清楚自己的能力圈在哪些范围。

这个市场的机会很多,比如半导体、医药等,但这是不是我真的能够把握得住的机会,这些钱到底能不能为持有人挣到,是需要诚实面对。

对自己诚实,是对自己能力圈的界定。

第三个就是韧性。

韧性,是在这个市场时刻要保持的一种状态。敬畏市场,但不动摇自己的信仰,在市场牛熊更迭中保持定力。

我们需要持续不断地学习,保持一种空杯的心态。

业余爱好是烹饪

六里:你有什么业余爱好,或者说如何调解投资的压力?

聂世林:工作时间长了以后,自己常用的解压方式,就是做菜。

做菜也是做组合,比如一些前期工作的准备,对于最后整个出品的把控,刀工好不好、火候掌握如何、调味料的比例、菜品的卖相等,很多东西也不是完全可以定量。

跟投资有些相同的地方,在于有点追求一种模糊的正确。

六里:有什么拿手菜?

聂世林:我是湖南人,小炒肉吧。

反过来想,跳出思维的“墙”

六里:可以给我们推荐一下你印象中比较深刻的书吗?

聂世林:我印象最深的是《穷查理宝典》,这本书我反复看过很多次,里面有一些芒格思考问题的方式,非常值得学习。

比如说,当你正面想一些问题想不通的时候,反过来思考一些问题。

又比如在思维的定式上,手上拿着锤子,看任何问题就像一个钉子,很容易把自己在某个领域的成功经验简单地套用到其他领域。

芒格是一位充满智慧的投资大师,这本书给了我们许多思维模式、能力运用上的启发。

第二本书是《巴芒演义》;

相当于把价值投资的理念,通过小说的方式,来进行比较好的通俗演绎。很适合想了解价值投资,又怕学术书籍枯燥的投资者朋友。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员