· 概 要 ·

经济:复苏的高度在哪?3月以来,我国经济的恢复进程被疫情暂时中断,不过目前疫情对经济的影响已经暂时告一段落。截至6月初,城市内人口流动和物流分别修复九成和八成,工业生产边际改善,但投资需求的改善幅度较小,或是受房地产经济低迷的拖累。短期的经济底或已形成,二季度GDP增速或偏低,预计三、四季度国内经济环比会有改善,但经济恢复的高度还是需要关注中期因素的变化,例如出口的回落、房地产的大周期下行等。未来我国房地产市场或类似于日本的90年代,缓慢出清,经济增速偏低,但结构亮点依然存在。

政策:系统性的“转机”。在当前就业压力较大的情况下,政策端会实实在在稳增长。往前看,经济沿着市场化、改革开放的大方向不会动摇。在疫情防控政策方面,会更加兼顾经济稳增长,近期政策已经在调整。在货币政策方面,降息、降准的空间已经打开。对于财政政策,今年广义财政赤字率回升,通过专项债发行节奏前移重点支持基建投资。对于房地产政策,各地方可以因城施策,但化解房企债务问题的系统性方案仍然需要耐心等待。此外,去年对互联网平台企业规范监管后,长期还是会支持其健康发展,我们认为,今年对互联网态度会越来越友好,一些积极因素正在发生变化。新能源领域仍是长期确定的支持方向。

美元:流动性的被动收紧。受益于直接给“发钱”的政策,美国居民收入高增长,需求异常强劲,消费总量早已回到疫情之前的增长轨道。在需求端依然稳定向好的情况下,美国供给端的恢复还是偏慢;再加上外部地缘政治对供给端的冲击,美国的通胀已经达到40年来的最高水平。为了遏制通胀,就必须收紧短期需求。经济增速虽然略有回落,但失业率还处于历史低位,经济增长不是美联储的核心矛盾,通胀才是,美联储年内加息的步伐大概率不会停止。在通胀偏高、加息继续的情况下,美国国债利率大概率会继续上行;在主要经济体中,美国经济增长要好于其它,美元指数也将维持强势。美联储的货币政策会影响到全球的流动性,新兴货币仍会面临贬值压力。

中国资产的价值“重估”。上世纪70年代滞胀的触发条件,在当前经济中或都已具备,欧洲已经陷入滞胀,日本在滞胀边缘,美国也接近滞胀。参考当时的情况,尽管美国CPI同比会有回落,但美联储加息继续,或支撑美债利率进一步上行,不过后续美元长债的中长期配置价值也在逐渐增加。而如果陷入滞胀环境,美股则仍然面临比较大的调整压力。对比海外的环境,我国汇率或一定幅度贬值,但国内政策空间更大,权益资产估值处于低位,有望受益于政策的“系统性”积极所带来的机会,重点关注核心资产、新能源、农产品、军工和疫情受损板块。从债市看,市场对基本面的下行已经有预期,而货币政策宽松的空间相对有限,接下来重点依然是宽信用,长债利率或维持震荡。

1

经济:复苏的高度在哪?

从去年四季度以来,我国经济原本已在恢复进程中,但今年3月以来,经济恢复被疫情暂停。从历史规律来看,融资是我国经济的领先指标,通常领先经济两个季度左右。如果用连续三个月的社融季调环比增速来看,本轮融资增长最快的时候是在2020年5月份,所以2020年11月PMI达到最高点后开始下降。而社融最低点出现在2021年5月份,环比折年增速降至低点8.7%,之后开始回升,所以我国PMI在去年10月份达到49.2%的最低点后,也开始了连续四个月的回升。尤其是去年四季度以来,各方面政策转向稳增长,经济缓慢修复。

但随着3月以来疫情不断爆发,多项经济指标的恢复就暂时中断了。4月、5月多项经济指标明显回落。

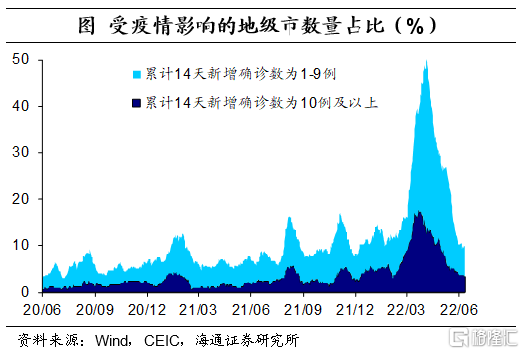

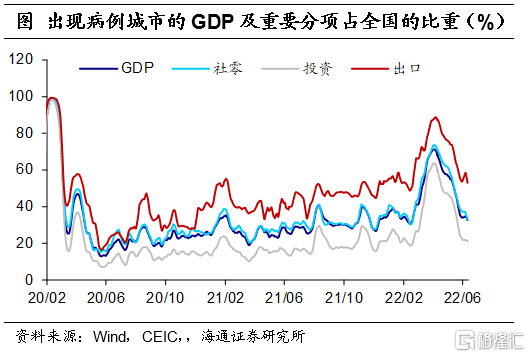

从最新情况看,本轮疫情对经济的影响已暂时告一段落。本轮国内疫情冲击最大的阶段在4月份,4月平均每日新增确诊病例数达到2160例,日均新增无症状感染数量为17918例。4月下旬以来,新冠感染病例数大幅减少,截至6月11日,全国新增本土确诊病例数回落至122例,新增无症状感染回落至74例。从疫情影响的城市范围来看,受影响的城市数量从147个降至27个,这些城市在全国的GDP占比从70%以上降至30%左右。

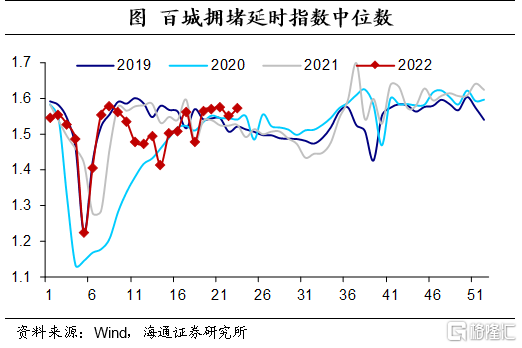

经济的修复首先看人流和物流的恢复。从城市内人口流动来看,整体或恢复至90%附近。我们跟踪了17个城市的地铁客流量数据,平均来看相比去年同期仍然下滑;其中北京和上海分别同比下滑56.6%和54.9%,郑州下滑40.1%,长沙下滑16.2%,苏州下滑13.7%,石家庄、昆明、西安、南京都下滑10%以上。这说明不少城市市区内的人口流动并没有回到正常水平。

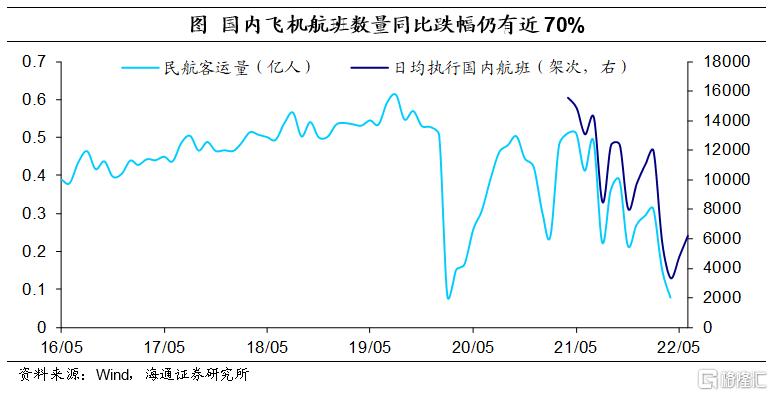

从跨区域的人口流动来看,整体也有改善,但仍然受到疫情较大影响。例如,今年4月份国内日均航班数降至3340架次,而去年同期是1.55万架次,同比减少了近79%。而事实上,去年的每天1.55万架次,也没有回到疫情前的正常水平。今年5月份国内日均航班数回升至4811架次,同比跌幅有所收窄,但仍然高达68%。

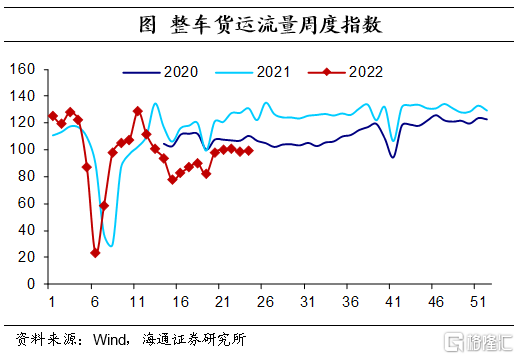

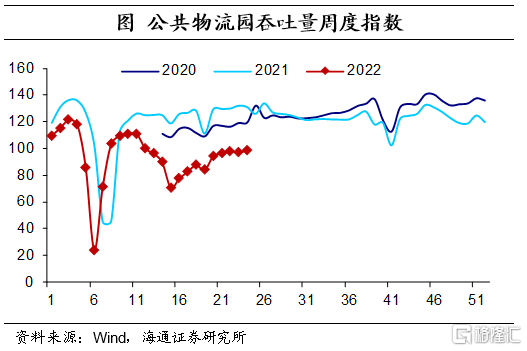

从物资流动来看,或恢复至80%附近。相比人口流动,物流的恢复程度要高一些。全国整车货运流量指数小幅回升,截至6月11日,同比跌幅从4月的28.7%,收窄至23.9%左右。主要快递企业分拨中心吞吐量指数同比跌幅从4月的40.8%,收窄至24.5%;公共物流园吞吐量指数同比跌幅从4月的40.4%,收窄至24.8%。整体来看,货物流动或恢复至80%附近。

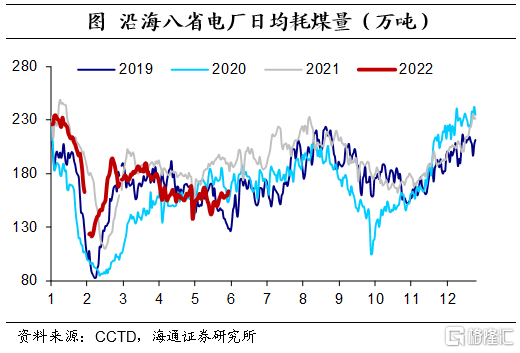

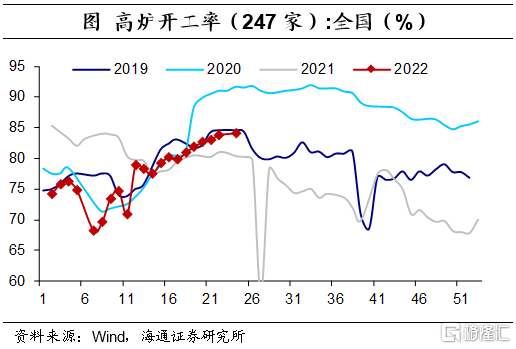

工业生产受到疫情的冲击边际改善。截至6月9日,6月沿海八省电厂耗煤量同比增速为-14.9%,5月为-15.3%,而4月为-10.9%,边际有所回升。但不同行业的生产受影响程度有差别,其中,钢铁生产受到疫情的影响相对较小,例如高炉开工率走势符合季节性规律,和往年同期水平相差不大;而汽车、化工等行业受到的影响较大。

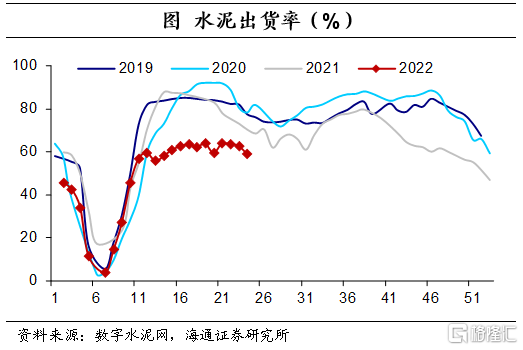

与投资相关的水泥和钢铁成交低迷。6月第二周,水泥出货率相比去年同期仍低近16个百分点,相比4月份20个点以上的跌幅有所收窄,但跌幅依然很大;6月第一周钢材成交量同比跌幅为8.8%,第二周回落至30.1%,不过相比4月的34%有所收窄。整体来说,投资需求的改善力度相对较小,这主要是因为疫情只是影响投资的一个方面,房地产经济的低迷也对投资有明显拖累。

稳增长必须付出巨大努力。如果按照工业增加值和服务业生产指数测算,我们预计4月单月的GDP增速或已转负,短期的经济底已经形成。5月经济改善幅度相对有限,6月以来复产复工进度开始加快。

展望下半年,我们认为经济环比会有修复,但经济修复的高度可能依然要考虑一些中长期因素的变化,即同比增速回升的水平可能会相对有限。

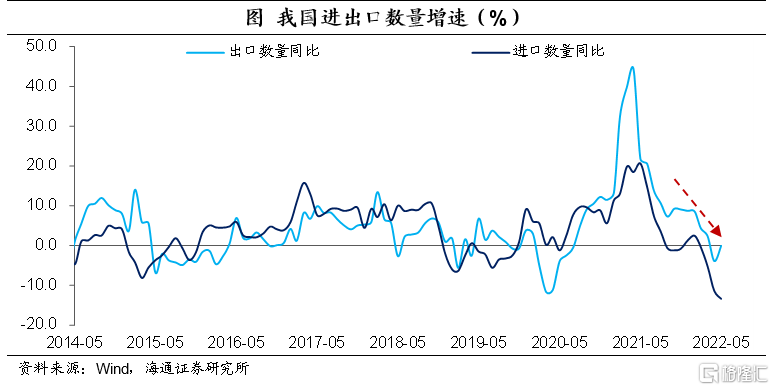

例如,出口增速的回落可能是中期的变化。剔除涨价因素后,我国出口数量见顶的时间,和美国耐用品消费见顶的时间是一致的,都在去年一季度。今年4月份我国出口数量受到疫情的影响较大,5月份有所修复,但连续三个月下来,依然是负增长。我们认为在下半年,出口数量大概率延续负增长。

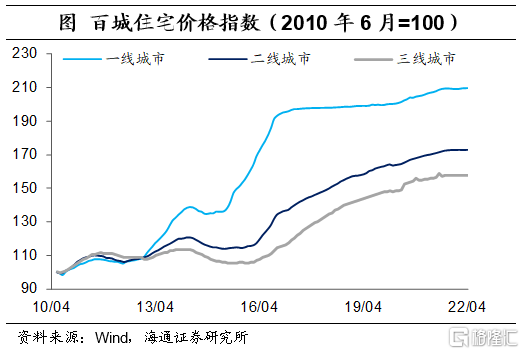

再例如,房地产市场的压力是中长期的。我国房地产市场需求端在2014年就已见顶,之后明显回落;2015-2018年在棚改货币化等政策的影响下,房价有所提升;2018年以后房地产市场处于消化泡沫阶段。受疫情影响,2020年货币相对宽松,即使如此,也仅有大城市房地产市场略有回暖,小城市的房地产市场仍较疲弱。我们认为,疫情只是加速了房地产下行趋势,即使疫情过去了,房地产或仍然需要去泡沫化。

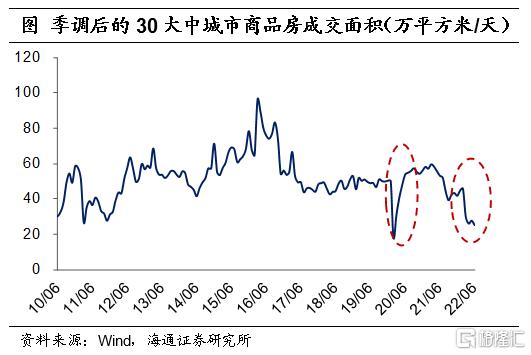

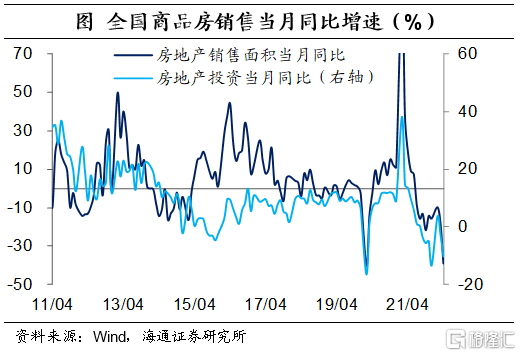

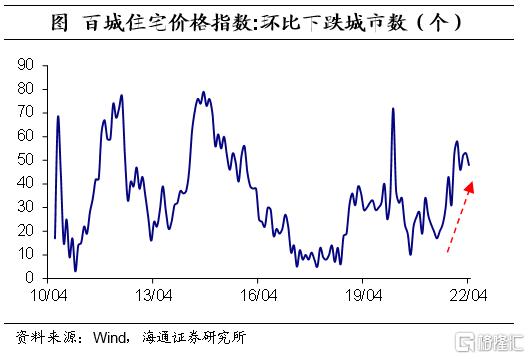

近期地产基本面改善幅度有限。从环比趋势看,30城房地产销售数据的最低点是去年9月份,之后几个月开始回升。而全国商品房销售面积跌幅最大的时候,是在去年10月份,之后跌幅有收窄。但从今年2月下旬以来,疫情的冲击使得房地产销售全面下滑。我们认为,大城市预计还有一定改善空间,中小城市房地产则面临较大压力。

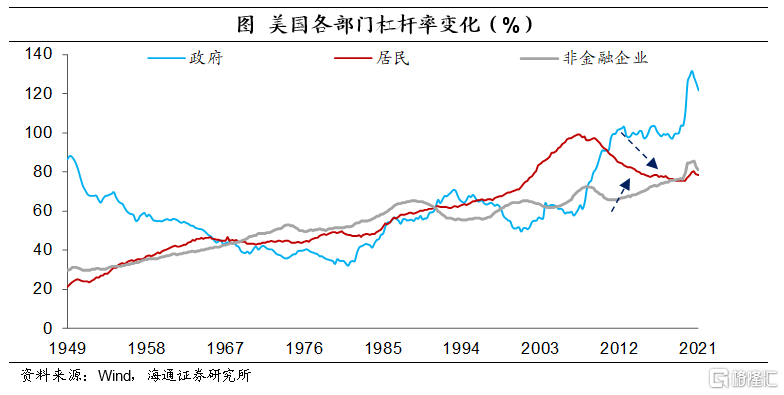

参考其他国家的历史,我们发现地产去泡沫、去杠杆的模式可以分为两类。一类是美国去杠杆模式,即快速出清模式。面对房地产泡沫,美国在2007年后采取了快速出清的模式,居民、企业出现大量违约现象,债务减记,同时政府大幅加杠杆、托底经济,之后开启再通胀,美国经济从2012年开始恢复。

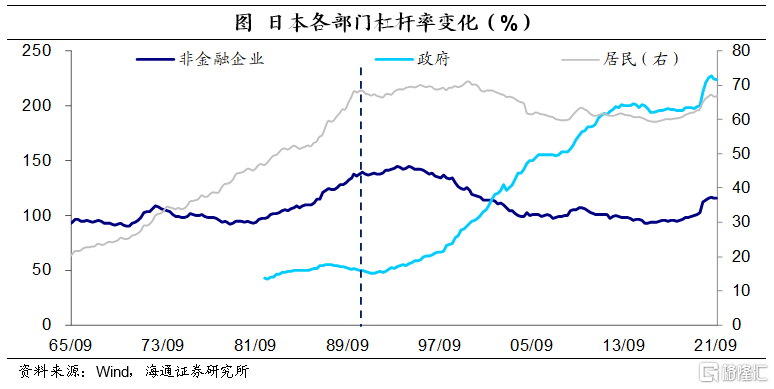

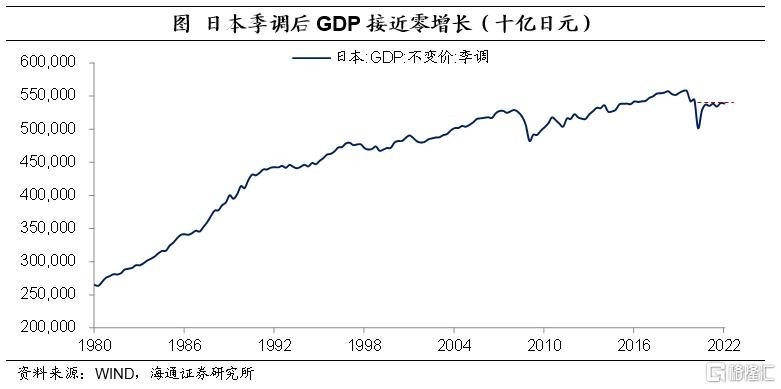

另一类是日本去杠杆模式,即缓慢消化模式。日本的房价从1991年开始暴跌,整个90年代房地产市场都处于低迷状态。但在房地产泡沫破灭期间,日本居民、企业杠杆率的下滑幅度是很小的,这是因为日本没有进行大量快速的债务减记,而是让实体慢慢消化债务压力。在这种情况下,日本私人部门长期需要偿还债务,这对消费和投资形成一定抑制,日本经济增速也一直比较低迷。

我国居民部门破产制度还有待完善,所以即使房价下跌、财富缩水,但债务还是要偿还的,未来房地产市场的走势或类似于日本模式。由于居民部门破产违约较少,像欧美08年那样发生系统性金融危机的可能性也不大,因为损失主要发生在居民部门,金融机构受损可能在一定限度内。

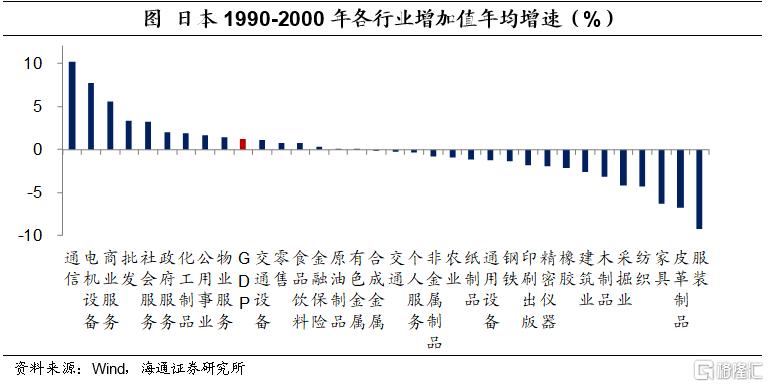

不过,即使是日本的90年代,也会有行业表现较好。从1990年到2000年,日本平均经济增速为1.2%,与房地产相关的家具、采掘、木制品、建筑业、钢铁等行业都出现负增长。不过与此同时,通信、电机设备、化学化工等行业增长较快,商业服务、社会服务、政府服务、物业服务增长相对较快。这说明,在经济告别高增长模式后,必须实现转型。

往前看,我国经济增速可能会维持常态化增长,但结构性的亮点还是会比较多,例如服务业、新能源、新基建等。

2

政策:系统性的“转机”

在当前就业压力较大的情况下,政策端势必会实实在在稳增长。在去年底的经济工作会议中,就明确定调“以经济建设为中心”。关于共同富裕,首先是“把‘蛋糕’做大做好”,然后是“通过合理的制度安排把‘蛋糕’切好分好”。我们认为,市场化、改革开放的大方向不会动摇。

疫情防控同时,会更加强调经济稳增长。在5月份,国家医保局要求,常态化核酸检测费用由各地政府承担。6月8日,国务院常务会议听取稳增长稳市场主体保就业专项督查情况汇报。此外,6月份,国务院点名河北、安徽、陕西三处防疫检查点,对疫情防控通行过度管控等问题进行通报。我们认为接下来,稳增长将被放在更加重要的位置。

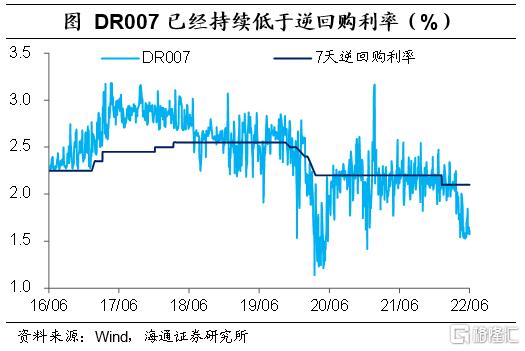

货币政策:降息降准空间打开。在货币政策方面,考虑到经济的下行压力,我们认为降息、降准的空间已经打开。同时,央行会继续发力宽信用,尤其是以定向宽信用为主,加大对“小微企业、科技创新、绿色发展”的支持。

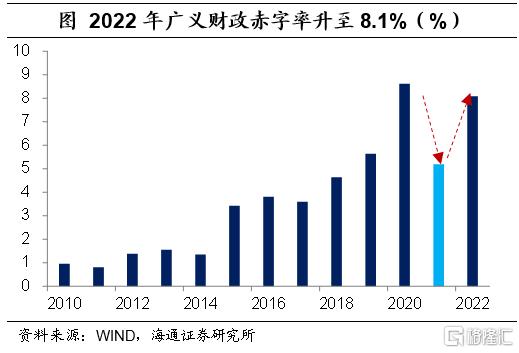

财政政策:节奏前移,关注基建投资。2022年预算赤字率2.8%,相比去年下调0.4个百分点;专项债额度3.65万亿,与去年持平。如果我们将公共财政预算和政府性基金作为广义财政来考虑,今年广义财政赤字率上升至8.1%,相比去年的5.2%有明显提升,接近2020年的8.6%。此外,今年广义财政支出增速达到12.8%,涨幅更为明显,且显著高于相应的收入增速2.7%。特别国债短期内发行的可能或较小,主要通过专项债重点支持基建投资,接下来基建领域仍需重点专注。

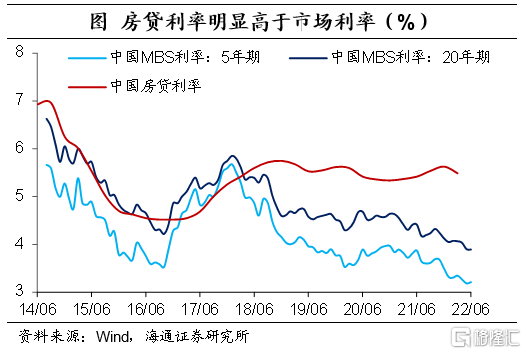

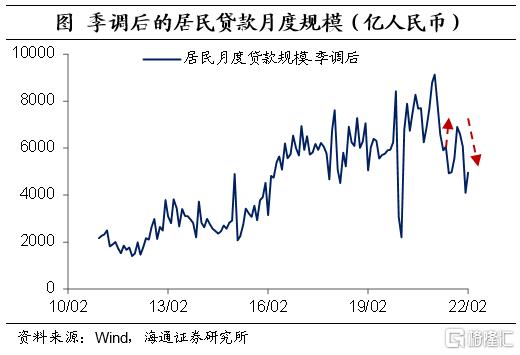

房地产政策的进一步放松,需要耐心等待。目前,对于房地产政策,各地方可以因城施策,但化解房企债务问题的系统性方案仍然需要耐心等待。房地产市场当前面临两方面问题,一是需求端问题,居民收入和就业受到影响,房价上涨的预期逐渐淡化了;二是供给端问题,对于房企的债务问题,需要偏系统性的方案来解决。我们预计更多实质性的改善房地产市场的政策,还需要更加耐心的等待。

对互联网平台态度:越来越积极。今年强调“要发挥资本作为生产要素的积极作用,同时有效控制其消极作用”,提出“要为资本设置‘红绿灯’”的同时,也“要支持和引导资本规范健康发展”,“毫不动摇鼓励、支持、引导非公有制经济发展”。我们认为,这是规范和发展并重的体现,去年对互联网平台企业规范监管后,长期还是会支持其健康发展。此外,总理在今年5月份提到,支持平台经济、数字经济合法合规境内外上市融资。未来对互联网的态度会越来越积极。

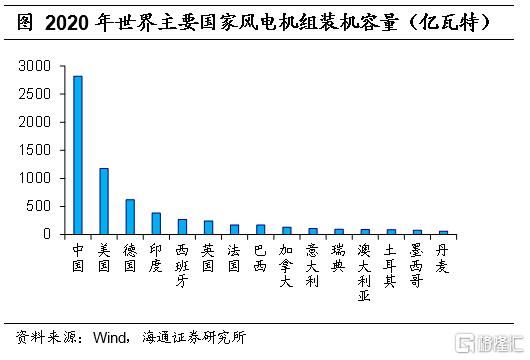

新能源:长期确定的支持方向。《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》提出了我国双碳工作的三个目标:首先,2025年为实现碳达峰、碳中和奠定坚实基础。随后,2030年碳排放达峰后稳中有降。最后,2060年碳中和目标顺利实现。对于阶段性目标,为新型能源的利用做加法值得关注。在非化石能源消费比重方面,从2025年的20%提升至2030年的25%,并最终在2060年大幅提高到80%以上。

为此,需要鼓励清洁能源发展。对于风电、太阳能等新能源,加快建设风电和光伏发电基地。到2030年,风电、太阳能发电总装机容量达到12亿千瓦以上。对于水电,“十四五”、“十五五”期间分别新增水电装机容量4000万千瓦左右,西南地区以水电为主的可再生能源体系基本建立。对于核电,积极推动高温气冷堆、快堆、模块化小型堆、海上浮动堆等先进堆型示范工程。加快建设新型电力系统。

考虑到近期的情况,经济稳增长压力增大时,基础设施的投资也有望增大。决策层多次提出,适度超前进行基础设施建设。值得一提的是,近日国务院出台了扎实稳住经济的一揽子政策措施,明确提出适当扩大专项债券支持领域,优先考虑将新型基础设施、新能源项目等纳入支持范围。

3

美元:流动性的被动收紧

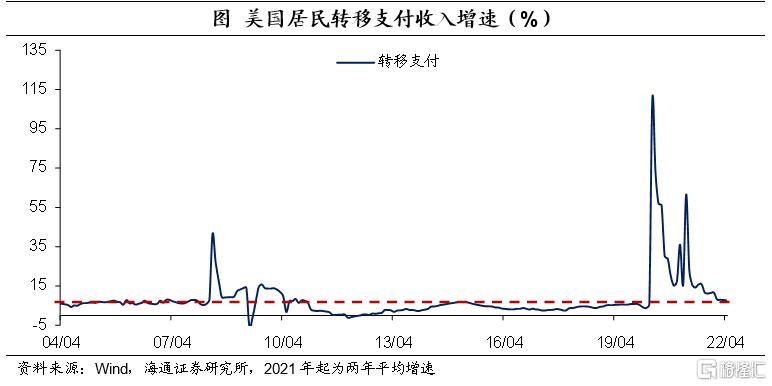

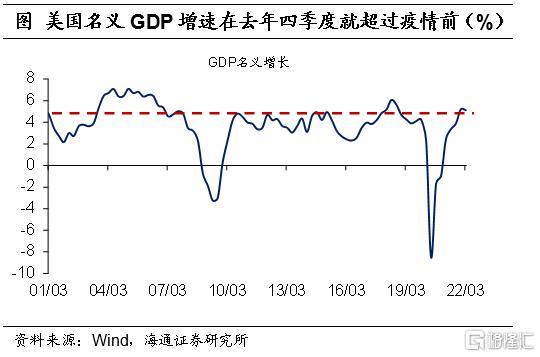

美国居民收入依然高增长。美国经济主要依赖消费,而消费依赖收入。从收入端来看,2020年以来,新冠疫情爆发后,受益于直接给“发钱”的政策,美国居民收入不仅没有下降,反而提高。截至2022年4月,美国居民收入年化平均增速仍然在4.5%的高位,明显比疫情之前的增速还要高。

从结构上来看,“发钱”少了,“工资”多了。从去年开始,考虑到“发钱”政策对就业恢复的拖累,以及经济和通胀的影响,美国逐渐减少了“发钱”政策。从美国居民收入的来源看,来自政府的转移支付收入增速有所下降,剔除基数后,截至2022年4月,年化平均增速降至7.7%,但仍然比疫情之前的增速要高。

与此同时,由于劳动力市场紧缺,美国居民的工资收入大幅上涨。截至2022年4月,工资收入年化平均增速为6.6%,而在疫情之前,基本都维持在5%以下。

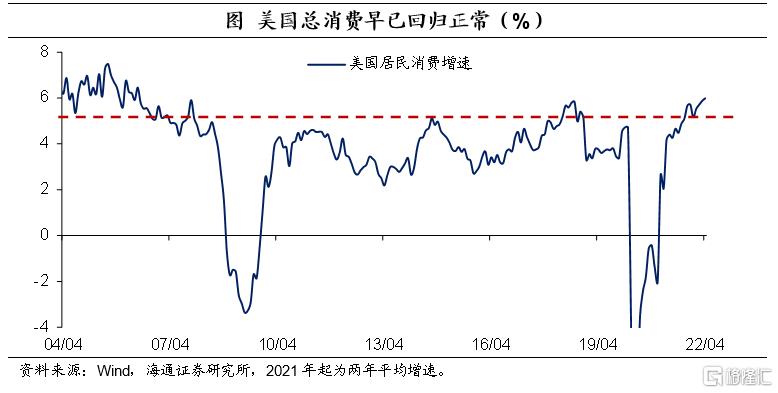

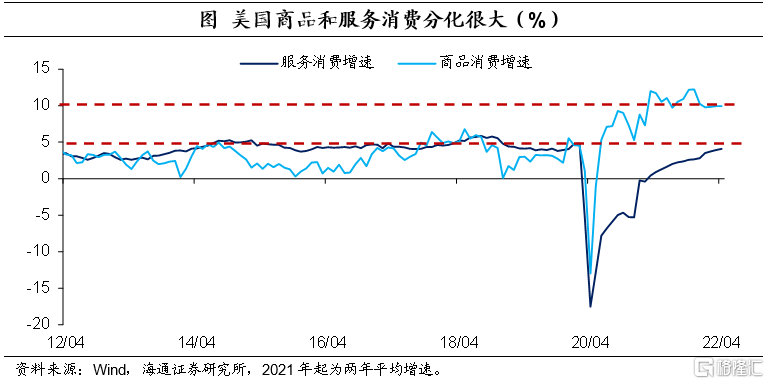

消费早已回到疫情前。由于收入高增长,美国需求异常强劲。消费总量早就回到了疫情之前的增长轨道,当前年化平均增速维持在5%以上。从结构上来说,商品消费的恢复尤其迅速,在2020年下半年就远远超过了疫情前的增长轨道,当前增长仍然远远超过疫情前。而服务消费也逐步恢复到疫情之前的增长。

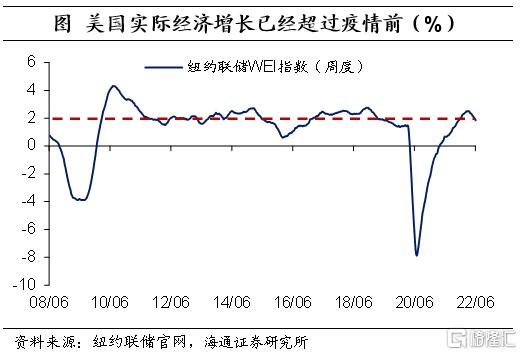

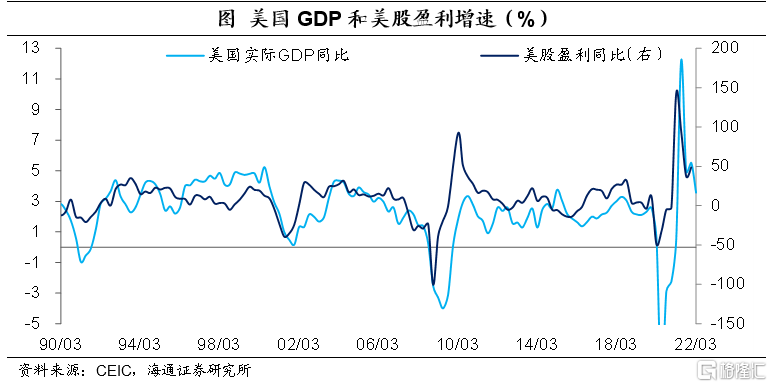

美国经济从高点略有回落。根据纽约联储公布的美国周度经济指数,截至5月最后一周,美国周度经济指数平均增速已经回落至1.8%,相比之前2%以上的水平有所放缓,但仍然高于疫情之前的增长速度。

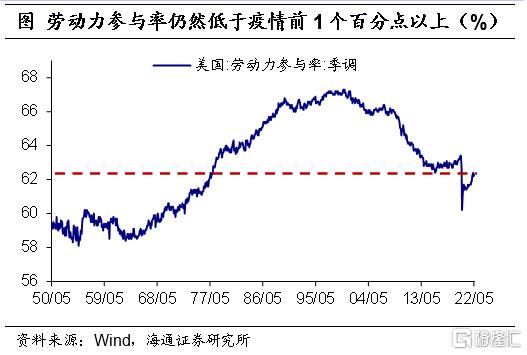

供给端恢复偏慢。在需求端依然稳定向好的情况下,美国供给端的恢复还是偏慢。当前美国劳动力市场的失业率已经降至4%以下,处于过去几十年的低位水平;非农空缺职位数已经突破1100万,也远远超出疫情之前的水平,反映了美国的劳动力市场已经趋于紧张。

此外,美国劳动力参与率虽然有所回升,但也只有62.3%(截至22年5月),相比疫情之前(20年2月)仍然低了1个百分点以上。这显示了,美国目前仍有不少有劳动能力的居民,不愿意回到劳动力市场寻找工作。

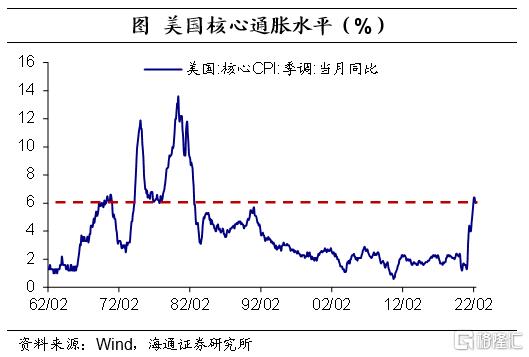

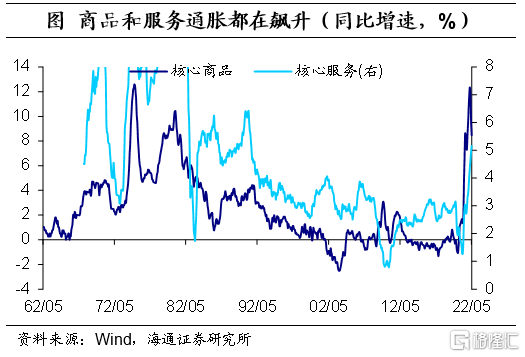

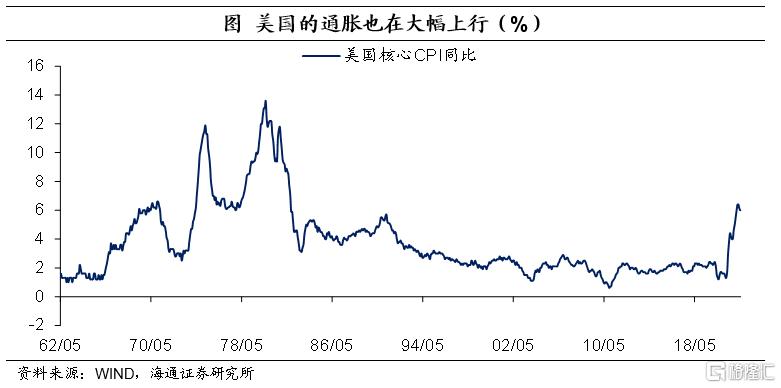

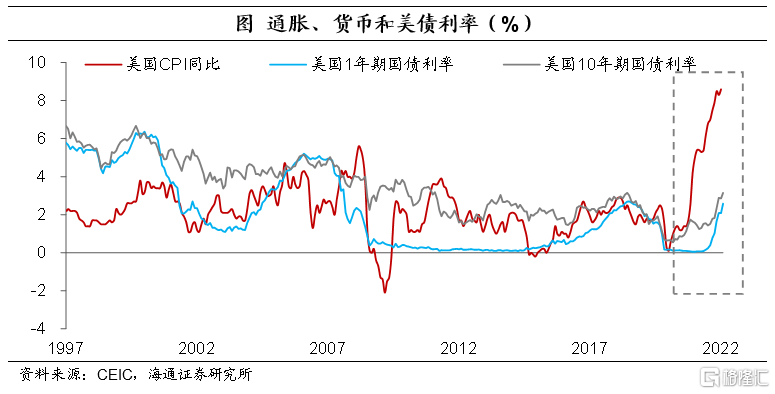

40年一遇的大通胀。由于需求很强劲、但供给恢复慢,再加上外部地缘政治对供给端的冲击,美国的通胀已经达到40年来的最高水平。截至2022年5月,美国核心CPI同比已经达到6.0%,虽然有所回落,但主要是由于基数导致的,环比仍在0.6%,剔除能源食品后的商品和服务价格都在大涨。

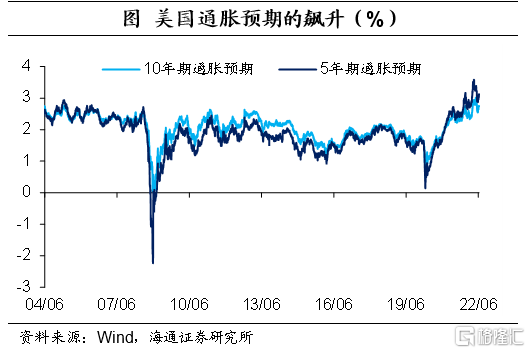

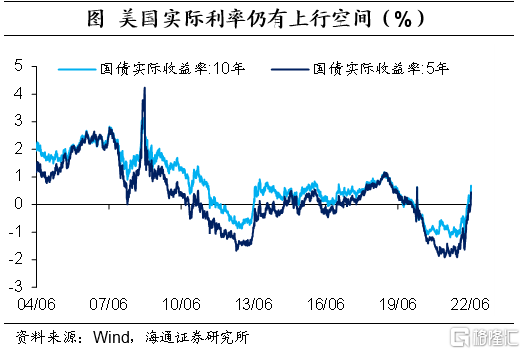

美国通胀预期继续飙升。截至6月10日,美国10年期通胀预期2.76%,5年期通胀预期3.13%。而通胀预期的抬升,也会造成实际的通胀压力。截至6月10日,美国10年期国债名义利率上升至3.15%,5年期名义利率3.25%,但名义利率的上行不足以完全补偿通胀预期的抬升。尽管实际利率上行,但仍偏低,10年期美债实际利率只有0.39%,5年期实际利率为0.12%。

美国的通胀压力,从需求端来看,是来自货币超发带来的消费需求高增长;从供给端来看,是因为供给端恢复偏慢,目前美国劳动力参与率虽有改善,但幅度仍然偏低。而且劳动力参与率是个慢变量,如果未来一年、两年劳动力参与率都维持在低位,而需求端又在不断刺激,就会面临持续的通胀压力。为了遏制通胀,就必须收紧短期需求。

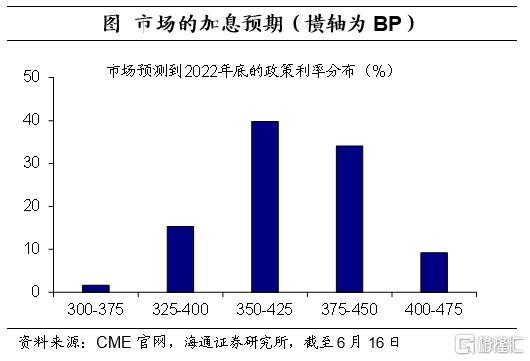

美联储加息不会轻易停。截至6月16日,市场预期2022年加息次数超13次,预期7月和9月将继续加息75BP和50BP。经济增速虽然略有回落,但失业率还处于历史低位,经济增长不是美联储的核心矛盾,通胀才是。所以即使经济增速略有回落,美联储年内加息的步伐大概率不会停止。

加息幅度或还不够。从过去60年的历史来看,美国利率指标都是明显高于通胀的,在08年金融危机后的几年里,美联储继续维持低利率,容忍了较高的通胀,但当时的通胀水平是非常温和的。而且当前的情况和08年金融危机后是完全不同的。本轮新冠疫情冲击后,美国货币超发严重,居民财富、收入都大幅提高;加之,供给端的各种冲击,通胀水平已经达到40年来新高。

尽管新冠疫情过去后,美国劳动力市场的供给压力可能得到一定缓解,但劳动力参与率是个慢变量,不能有太高的期待。因为08年金融危机后美国劳动力参与率下滑后,就再也没有回升到危机前的水平。所以,我们认为,当前的加息路径或不足以遏制美国通胀和通胀预期,美联储短期内需要更快地收紧货币政策。

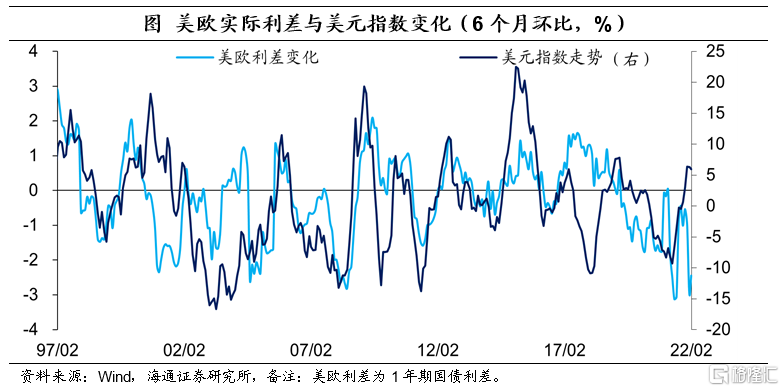

美元流动性收紧,美元指数维持强势。在通胀偏高、加息继续的情况下,美国国债利率大概率会继续上行。在主要经济体中,美国经济增长要好于其它,美元指数维持强势。美联储的货币政策会影响到全球的流动性,新兴货币仍会面临贬值压力,货币政策空间受限。

4

中国资产的价值“重估”

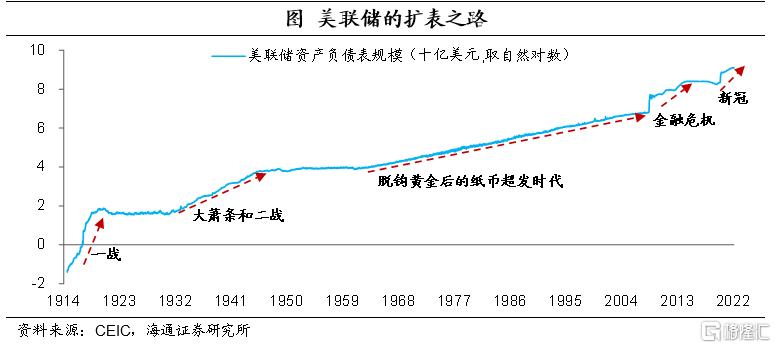

从目前宏观环境来看,上世纪70年代滞胀具备的一些特征,当前都已经具备了。从货币超发的角度,2020年面对新冠疫情的冲击,主要央行都在大幅超发货币,而且货币和财政配合,这和一战、二战、60年代时期都比较类似,而且这一次力度或更大。

从纸币信仰的角度,这一轮欧美纸币的超发力度可以说是空前的,而且未来面对危机的时候,印刷纸币可能也是主要的解决方式,通胀预期在慢慢接近70年代滞胀时期。

从供给端的角度,俄乌问题明显增大了全球商品供给端的压力,未来地缘环境、大国关系也更趋复杂,全球化的趋势面临较大的阻力。在过去全球化快速推进的背景下,产业链按照经济学成本最优原则在全球配置,而未来非经济因素或更大程度影响全球产业链,带来经济增长效率的下降,不利于生产、反而推升通胀压力。

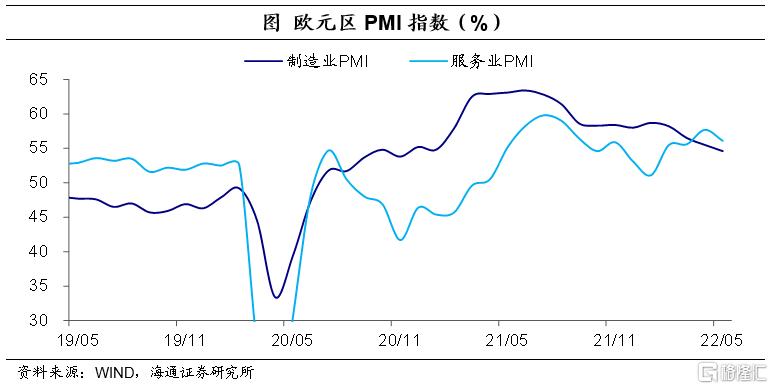

当前欧洲已经陷入到滞胀的困境。4月份欧洲PPI同比已经达到37%,5月欧元区CPI同比达到8.1%。剔除能源、食品的价格上涨后,5月欧元区核心CPI同比也已经达到3.8%。可以说,欧洲的各项通胀指标都已经达到了90年代有数据以来的最高水平。

然而,与高企的通胀形成鲜明对比的是,欧洲的经济增速却在边际放缓。截至5月份,欧元区制造业PMI已经降至54.6%,而在3月之前,这一指标已经在58%-59%之间徘徊了半年之久。尽管欧元区服务业PMI有所抬升,但主要是前期受新冠疫情影响,服务业基数偏低,疫情放开后逐步修复,和制造业修复存在时间差。

随着俄乌问题发酵,涨价本身就会打压经济量的增长,欧洲经济领先指标3月以来已大幅下滑。CEIC领先指标从之前的100附近降至5月份的64.7;欧盟经济情绪指数已经从之前的110以上,大幅下降至5月份的104.1。往前看,即使俄乌问题过去,欧洲内部的分歧可能会进一步加大,从各经济体对俄能源制裁的态度上也可见一斑,欧洲滞胀的风险可能难以根本缓解。

日本面临轻微的滞胀风险,但这种风险比欧洲小得多。5月日本的PPI同比达到9.1%,但4月CPI同比只有2.5%,要远远低于欧洲和美国。日本的经济增长也比较弱,在经历了2020年的修复后,季调后GDP基本就横在低位,不再增长。

所以如果没有外部输入型的通胀,欧洲、日本大概率面临的是通缩风险,但供给紧张带来输入型的通胀压力后,欧洲陷入了典型的滞胀,日本“滞”的成分要大于“胀”。

美国走入滞胀的风险也很大。高企的物价、偏高的利率势必也会对经济增长的量构成打压,预计美国经济增速会逐步回落。但美联储政策偏鸽以及供给端的冲击影响,美国通胀可能还会维持在高位,美国出现滞胀的风险也在增加。

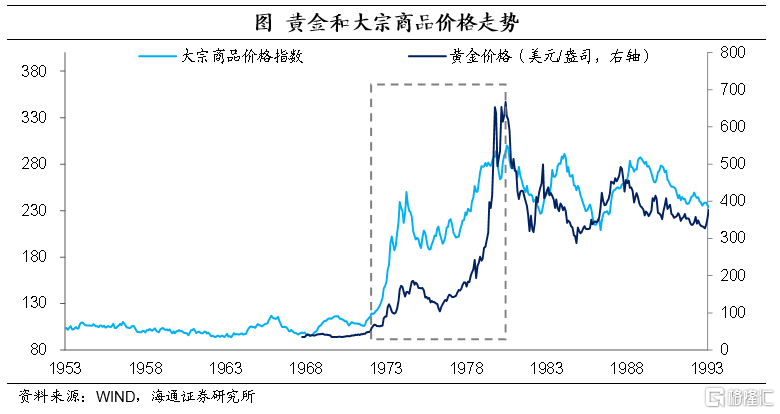

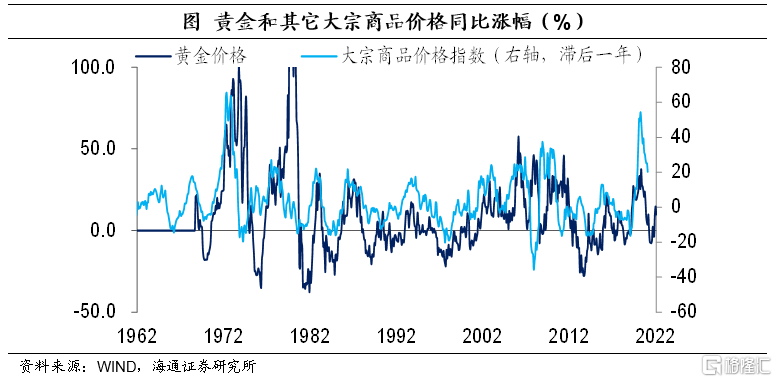

大宗商品:关注供给端冲击。单纯货币超发对商品价格的推升作用是有限的,而供给端的冲击明显放大了通胀的压力。70年代商品价格的上涨时点主要是在两次能源危机,持续的供给端冲击,才会导致持续涨价。如果没有大的供给端冲击,大宗商品价格可能会维持高位震荡,很难进一步大涨。结构上来看,受到气候、贸易保护影响的农产品领域或仍有涨价动力。

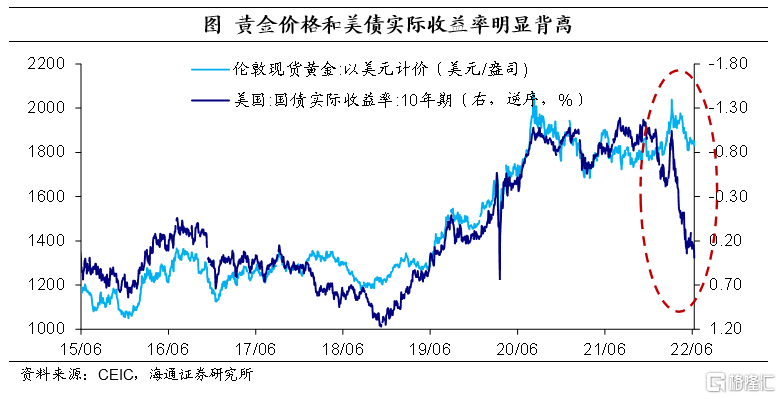

黄金价格:依然有压力。当货币不再超发,纸币回报率攀升。今年以来美债实际利率大幅上行,反映纸币的实际回报率在提升,截至6月10日,美债10年期实际利率已经达到0.39%。所以理论上来说黄金价格应该继续下跌。但事实是,金价非但没有下跌,还出现了上涨,这主要是地缘风险发酵在支撑。

美债:利率未见顶,但中长期配置价值显现。在70-80年代滞胀期间,美国CPI同比在1980年3月就已经见顶回落,但由于通胀绝对水平仍然很高,美联储的货币政策继续收紧,10年期美债利率的见顶时间是在1981年9月,滞后通胀顶点一年多时间。

参考当时的情况,目前由于基数原因,美国通胀同比会有回落,但美联储加息继续,支撑美债利率进一步上行。当然后续长债利率的上行速度会慢于短债利率,美元长债利率的中长期配置价值在逐渐增加。

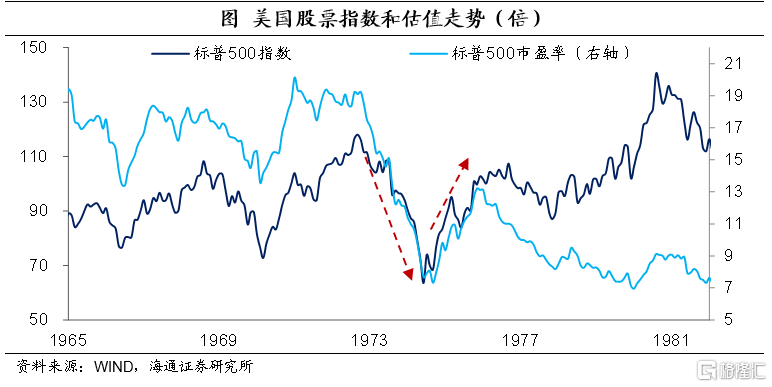

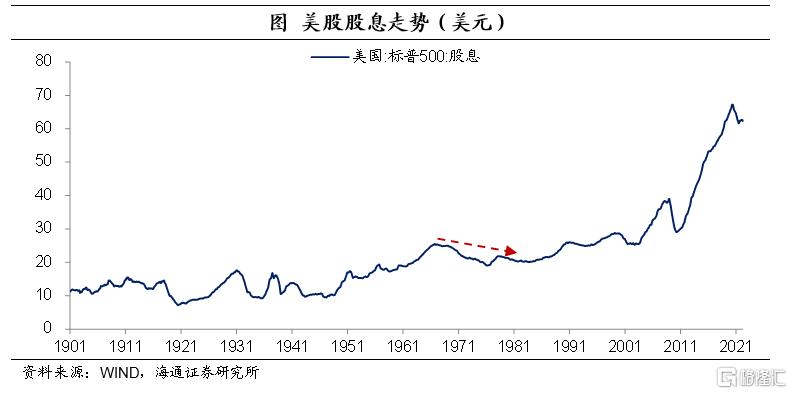

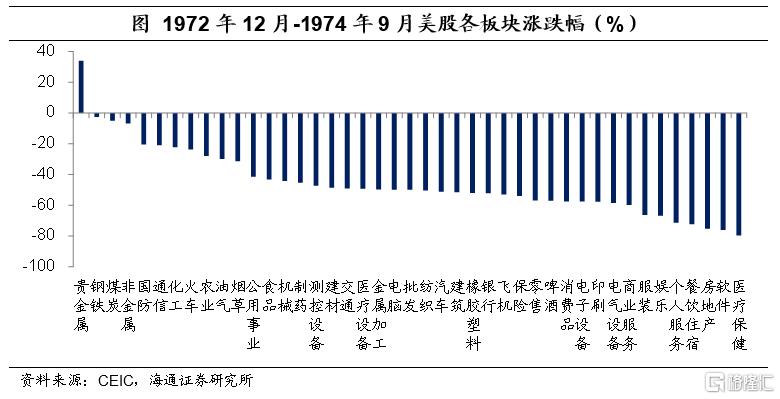

美股:70年代表现惨淡。当时标普500指数从1973年开始下跌,最大跌幅高达46%,直到1974年9月以后才开始触底回升,下跌时间1年9个月。

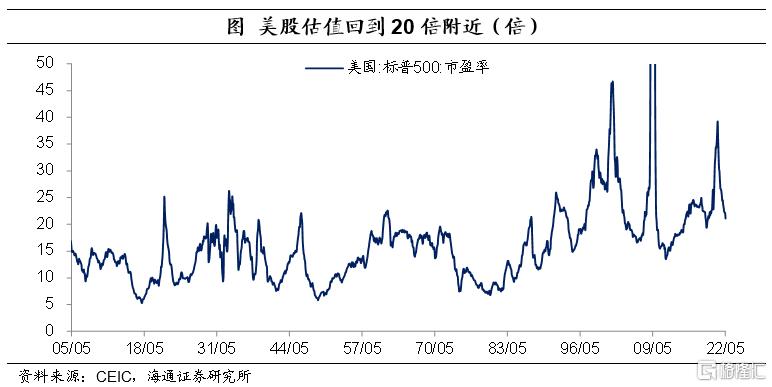

一方面,大宗涨价推升经济成本,冲击企业盈利,在整个滞胀期间,美股股息明显下滑;另一方面,利率的大幅上升,打压权益资产的估值,标普500市盈率从最高时的18倍以上,最低降至只有7倍附近。

滞胀期间的美股结构:商品 > 刚需 > 可选。在1973-1974年美股大跌期间,大宗商品、国防表现相对较好,一些刚需领域如烟草、食品、制药跌幅相对较小,可选消费领域表现最差,例如房地产、住宿餐饮、娱乐等,但几乎大多数行业的跌幅都在50%以上。其实最关键的还是看各行业的溢价能力,看需求是否支持价格有效传导。

当前的美股:仍有较大压力。从宏观面来看,美国需求端相对还比较强劲,当前经济还处于典型的通胀阶段,但未来经济实际增长回落的可能性比较大,即慢慢也陷入滞胀的困境。参考之前的经验,高利率、高通胀、低增长的滞胀环境,并不利于权益类资产的表现。而且当前权益估值还处于历史高位,或依然存在一定的调整压力。

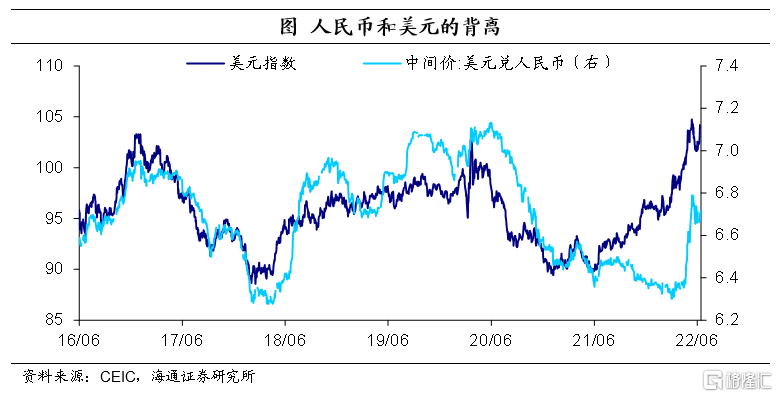

我国汇率或有贬值。在海外货币政策收紧的情况下,我国作为大国经济,货币政策是可以做到“以我为主”的,而如果汇率出现一定幅度的贬值,或为国内政策打开空间。

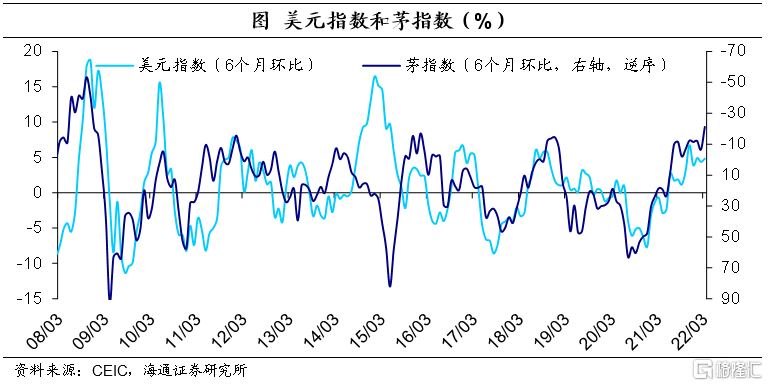

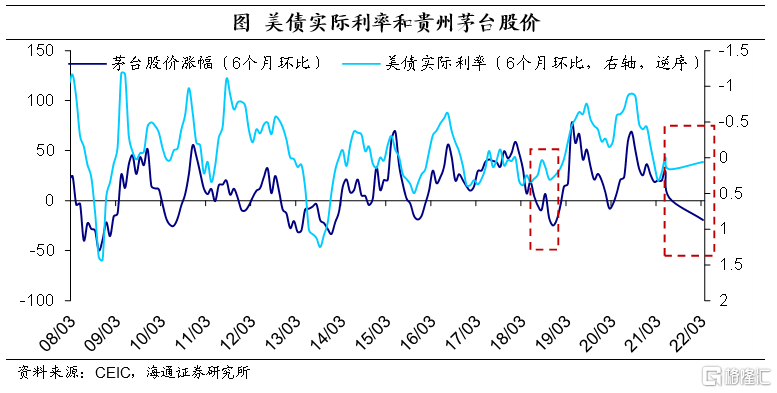

我国权益资产:关注政策的“系统性”积极带来的机会。本来美元流动性的变化可能会给我国核心资产施加压力,例如,美债实际利率、美元指数等美元流动性相关指标,和茅台股价、茅指数有不错的相关性。不过去年下半年已经提前大幅度的释放了核心资产的风险。从资产估值来说,当前我国权益资产估值处于低位。

再加上,接下来我们预期,政策会更加偏重稳增长,并且将继续推进市场化、推进改革开放,在政策“系统性”积极背景下,可以偏乐观看待权益资产。

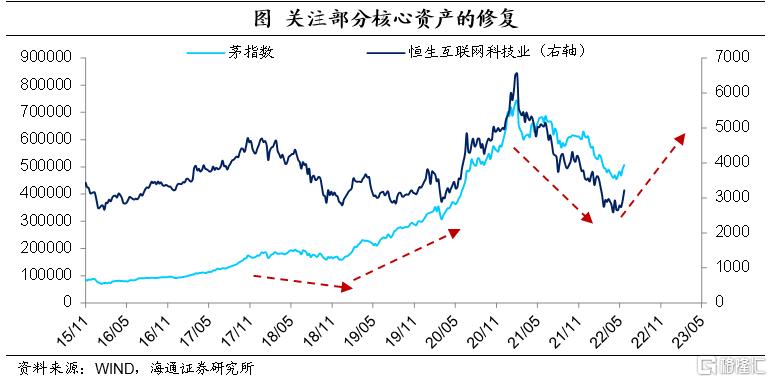

跟随政策和经济,重点关注权益市场的几个方向。一方面,关注核心资产的修复机会:当前核心资产的估值已回到低位,随着政策积极友好,板块有望迎来修复,比如A股的“茅台”类和港股的互联网平台。

另一方面,关注政策长期逻辑、基本面改善的板块。一是新能源板块,双碳的大背景加上基建稳增长的需求,预计政策支持的长期逻辑进一步得到强化。二是农产品板块,受地缘政治和气候影响,部分农产品继续面临供需结构紧张的局面;以及当猪周期的拐点逐步到来,可以关注行业的投资机会。三是军工板块,支持力度不断强化。四是疫情受损板块,包括餐饮、旅游、机场、酒店等,如果全国疫情能够持续好转,再加上保主体稳就业政策见效,这些行业有望实现基本面的改善。

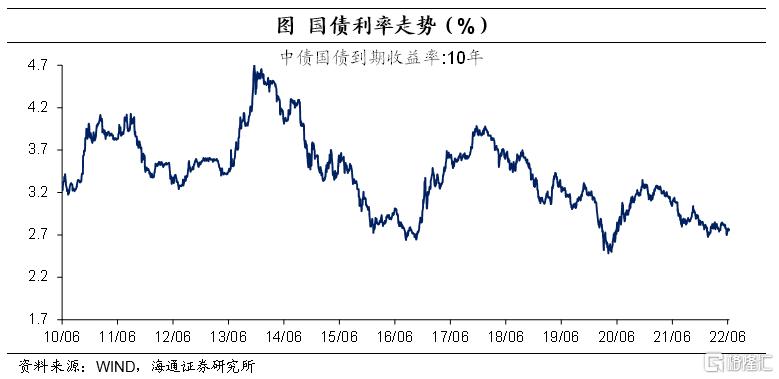

国债利率:整体偏震荡。市场对基本面的下行已经有预期,而央行货币政策大幅降息的可能性也比较低。因为我国作为新兴经济体,还要考虑到汇率的变化问题。尤其是在美联储货币政策收紧的情况下,货币政策宽松的空间相对有限。我们认为,接下来货币政策的重点依然是宽信用,需继续跟踪疫情的变化以及宽信用政策的效果,下半年10年期国债利率的震荡区间或在2.7-3.1%。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员