作者 | 美股研习社

数据支持 | 勾股大数据(www.gogudata.com)

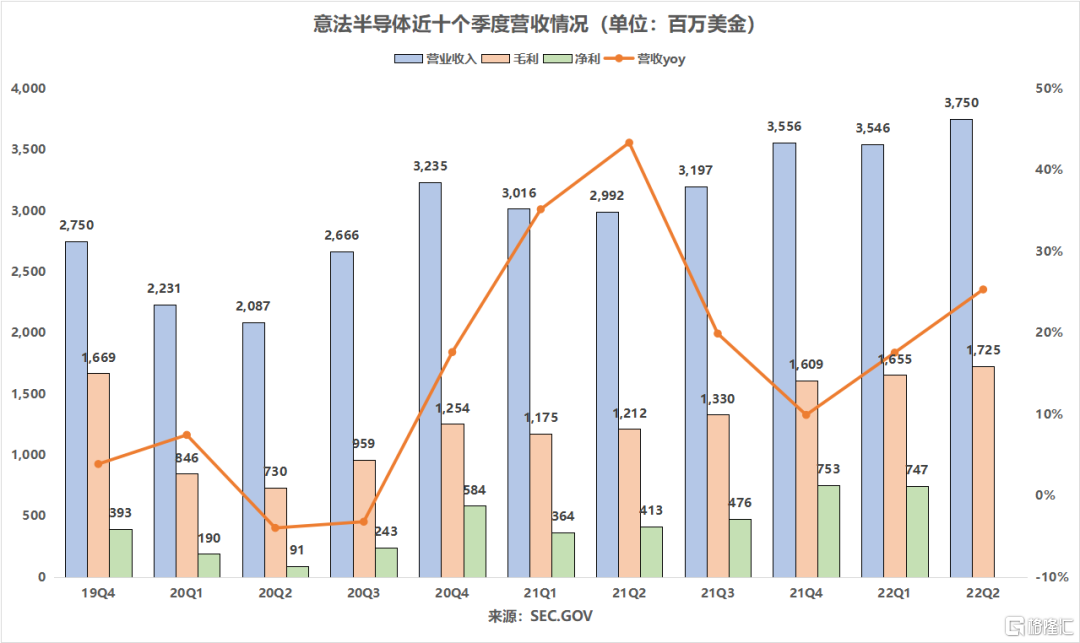

4月27日盘前,意法半导体(ST)发布超预期财报,主要由于强劲的工业、汽车市场需求的推动,营收EPS双超预期,净利同比翻倍。财报发布以来股价累计上涨6.97%。

截止22年6月3日收盘,意法半导体21年全年涨幅为29.16%,22年至今涨幅为-17.3%,跑输同期标普500指数ETF(SPY:-12.3%),跑赢同期费城半导体指数(SOXX:-21.4%)和纳指100ETF(QQQ:-22.08%)。

01 财报详解:营收、EPS均超预期

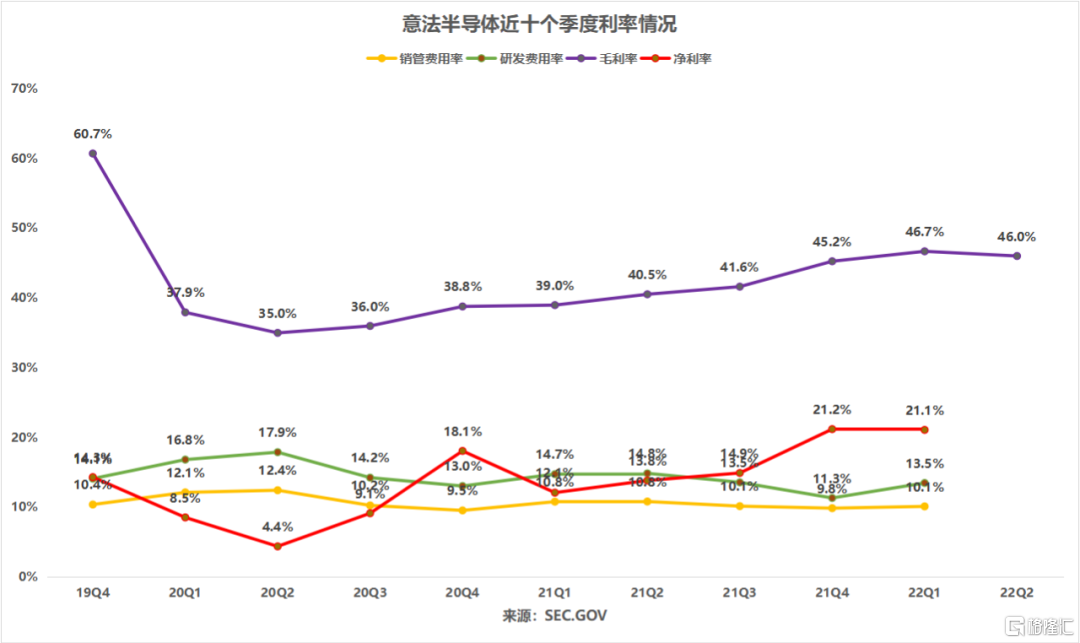

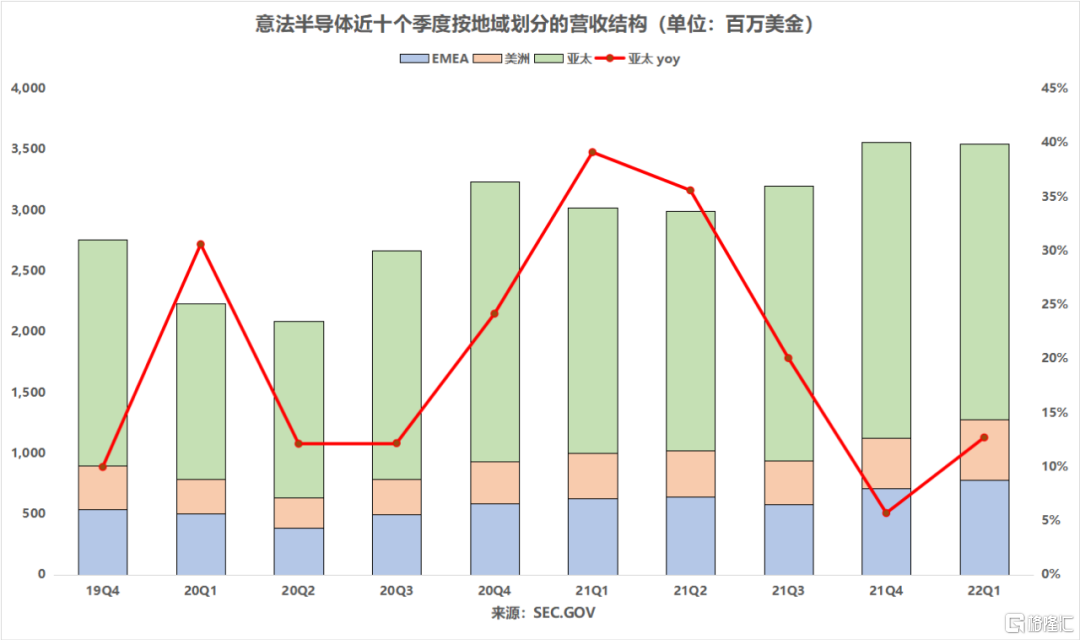

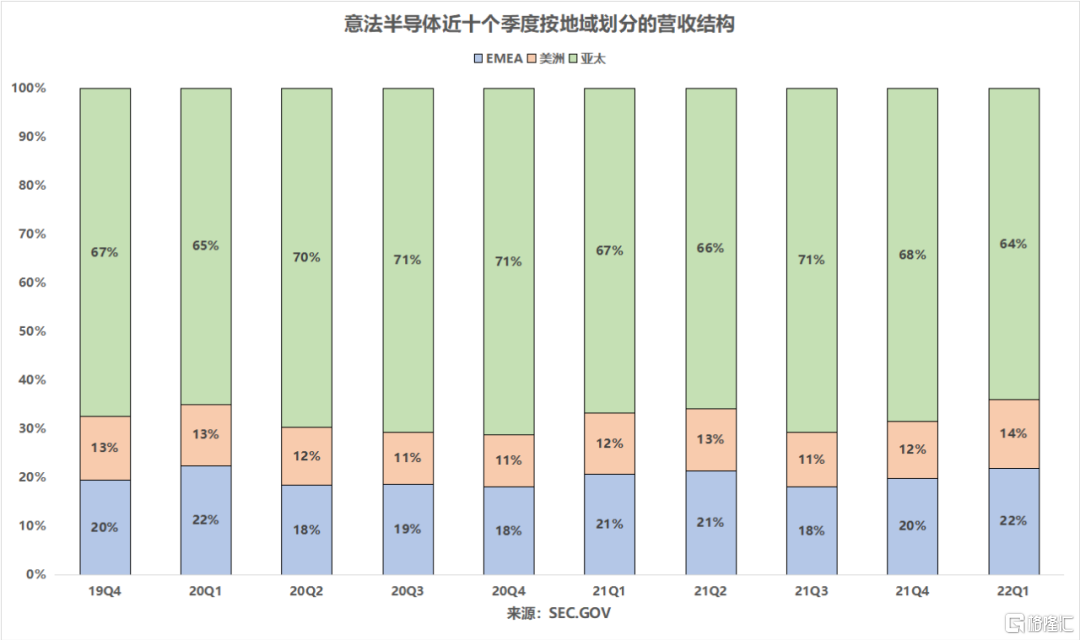

意法半导体Q1净营收同比增长17.6%至35.46亿美元(指引中值35亿美元,预期34.9亿美元);毛利率稳步上升至46.7%(指引中值45%),上年同期为39%,上季度为45.2%;净利润同比增长105.1%至7.47亿美元,摊薄后EPS同比增长102.6%至0.79美元(预期0.72美元)。

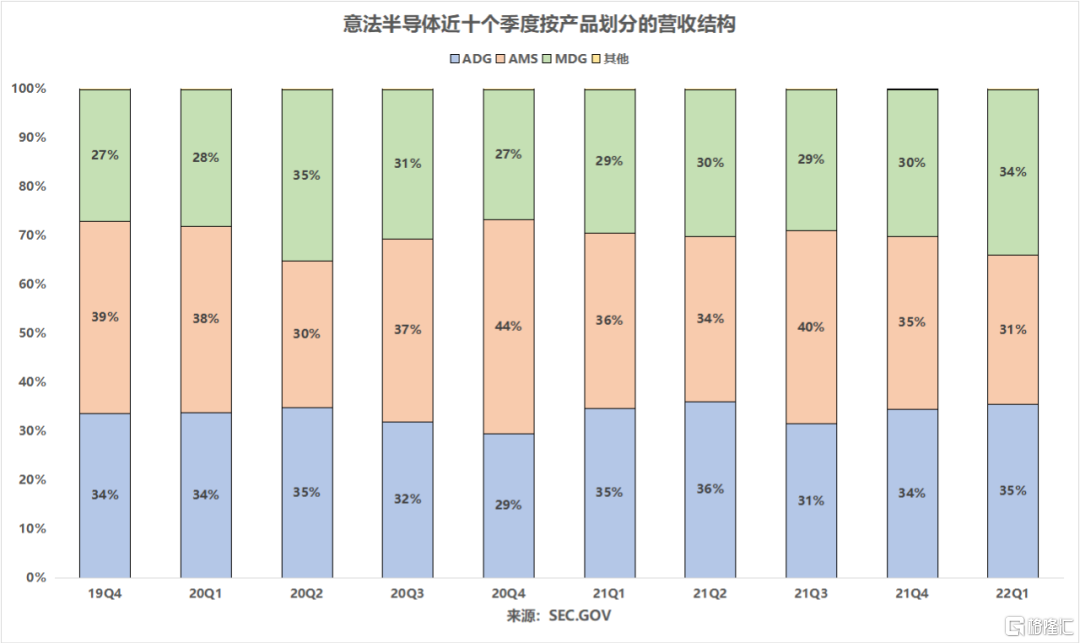

分产品组部门来看:汽车产品和离散组件部门(ADG)营收同比增长20.5%至12.56亿美元;模拟器件、MEMS和传感器部门(AMS)营收同比增长0.4%至10.87亿美元;单片机(MCU)和数字IC部门(MDG)营收同比增长35.2%至11.98亿美元;其他部门营收为500万美元,上年同期为400万美元。

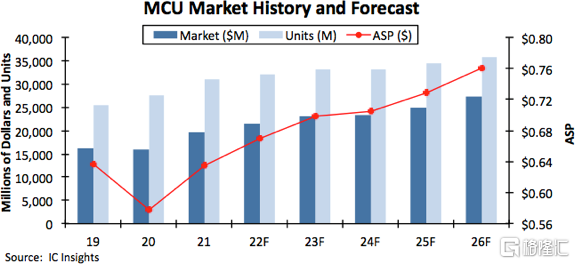

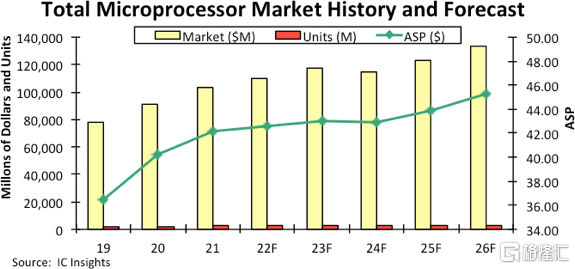

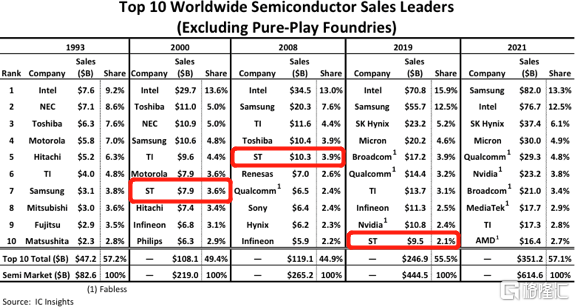

由于汽车供应链库存补充,加上汽车电气化和数字化转型,推动汽车市场需求持续强劲。据电话会,意法半导体全球MCU市占率远远超过20%(此前市场披露ST为全球第四大MCU厂商,市占率为14.5%,同时还是全球第三大功率半导体厂商和全球第九大电源管理芯片厂商)。

MCU历史市场规模及预测

来源:IC Insights

02 趋势:现有及规划产能供不应求,积压的订单能见度仍在18个月以上,积极扩产进行时

ST的业务范围很广且分散,有超过10W个客户,最大客户为iPhone制造商苹果和电动汽车领导者特斯拉。在疫情和俄乌冲突造成的严峻经济环境中,ST的制造工厂目前正在满负荷运作,而为了按时交付客户所需的产品,公司正不断加大投资力度以扩充产能。

当下的市场需求,比ST的最大产能高30%-40%,Q1预订超过了40亿美元,所有客户和地区的预订保持强劲,积压的订单能见度仍在18个月以上,远高于意法当前及规划的2022年生产能力,今年车用芯片产能也已销售一空。

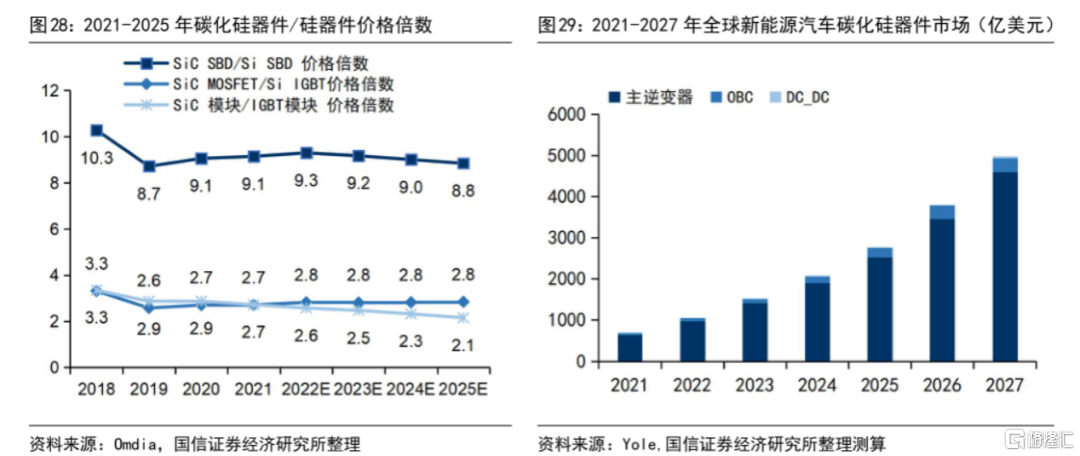

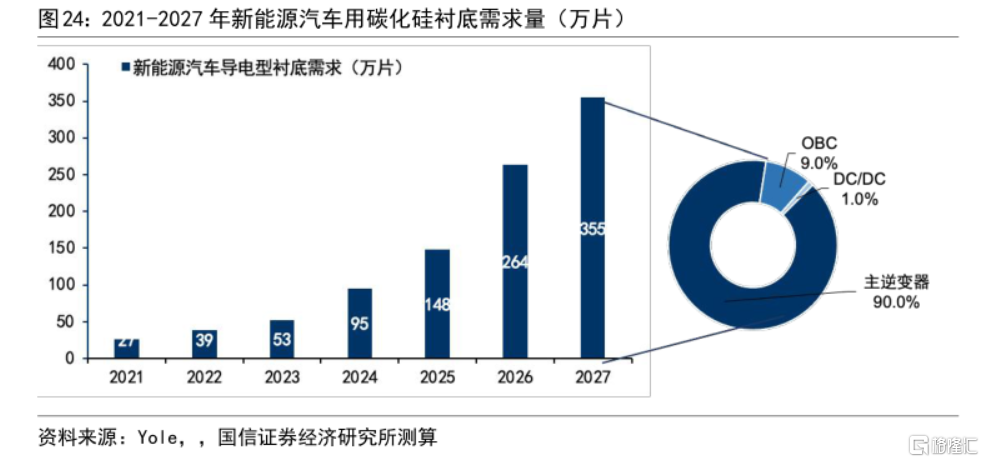

碳化硅设备是汽车电气化的关键组成部分。Q1意法半导体将汽车和工业市场的碳化硅项目数量增加到98个,覆盖75个客户。ST目前在技术方面取得的里程碑(已在瑞典的基础设施中展示了200毫米的能力,并将在日内瓦大规模部署),这将是未来两三年内提高碳化硅总收入的关键因素。预计22年ST将从碳化硅中获得7亿美元的收入,到24年将达到10与美元的目标。

2021年,意法半导体在通用微控制器领域排名全球第一。在嵌入式处理领域,公司正在巩固32位MCU的市场领先地位,将继续投资以进一步加强STM32系列产品,提供一个特别关注无线连接、安全性和人工智能的生态系统。

微处理器历史市场规模及预测

来源:IC Insights

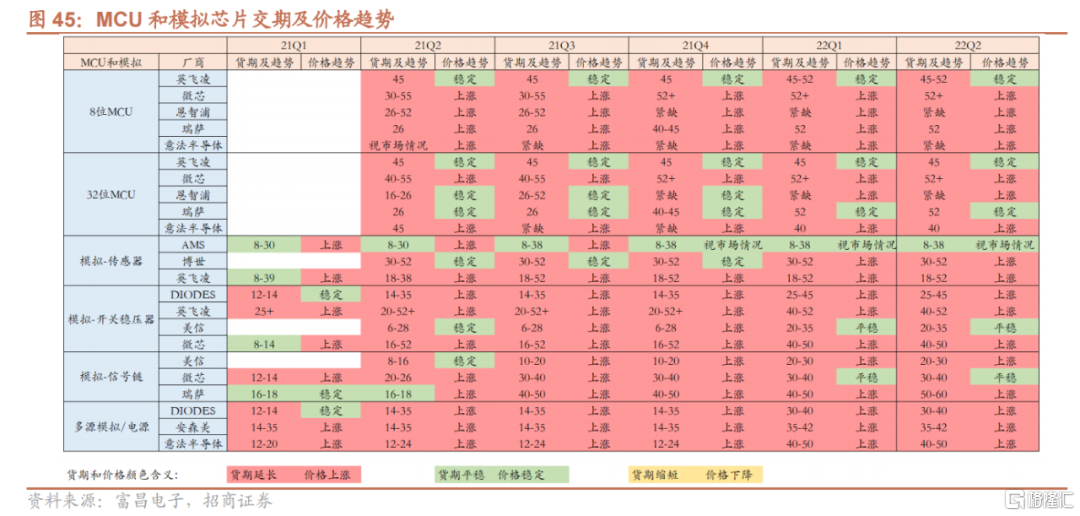

4月13日消息,据供应链业者,大宗车用/工控等中高端微控制器(MCU)产品的国际IDM大厂,平均交货“至少”有30周以上水平,甚至交期长达52周(一年)以上的业者也不足为奇,又以先前率先喊涨的意法半导体、英飞凌等8、16、32位元MCU几乎是全线喊缺。

在2020年下半年以来,意法半导体的产品就一直非常紧缺。21年意法半导体的MCU就因缺货而价格暴涨,部分型号的MCU产品的现货价格涨幅超过了10倍,此后意法半导体的MCU的市场价格持续维持高位。4月21日,意法半导体宣布,继21Q4涨价之后,公司将于22Q2上调所有产品线的价格(并未透露产品涨价幅度),包括现有积压产品,反应部分半导体零部件市场供需状况吃紧,Q2业绩也将受益于这波涨价潮。

根据规划,意法半导体将在未来4年内大幅提升晶圆产能,计划在20-25 年期间将欧洲工厂的整体产能提升一倍,主要是增加300mm(12 吋)产能;对于200 mm(8 吋)产能,意法半导体将选择性提升,主要是针对那些不需要12吋的技术,例如,BCD、先进BiMOS和ViPower。

03 小结

管理层指引:预计Q2净营收中值为37.5亿美元(±3.5%,囊括上海疫情、供应链紧张的影响,以及4月初工厂停电造成法国Crolles的减产),同比增长25.3%,环比增长5.8%;预计毛利率约为46%(±2%)。

同时,基于强劲的客户需求和产能的增加,预计22年全年营收为148-153亿美元(21年全年总销售额为127.6亿美元,同比增长约16%-20%),毛利率约为46%,全年资本支出提高至约为34-36亿美元(21年资本支出18亿美元,同比增长约89%-100%)。

前十大全球半导体销售领导者(不包括纯代工厂)营收情况

来源:IC Insights

此前,预期22年全年资本支出达到约21 亿美元,其中14 亿美元将投入全球产能扩建,剩下的7 亿美元将用于支持正在建的意大利Agrate 300mm(12 吋)新晶圆厂、意大利Catania 的碳化硅(SiC)工厂,以及法国Tours 的氮化镓(GaN)工厂。

5月12日,MCU芯片巨头ST预计,在工业和汽车行业持续强劲需求的推动之下,最迟将在27年实现年销售额超过200亿美元大关,这一最新长期目标比22年目标上限(153亿美元)高出约30%,公司还计划最迟在27年实现超过50%的毛利率。新的销售额指引覆盖的时间范围是2025年至2027年期间,显示了ST预计其所处行业将持续高速增长,这可能也意味着,根据市场实际情况,ST预计有可能更早实现新的销售额和毛利率目标。

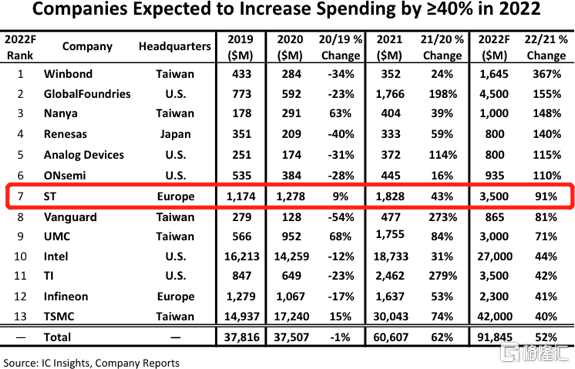

预测2022年资本开支增速大于或等于40%的半导体公司

来源:IC Insights

最后看一下估值:当前NTM PE 为12.1x,处于5年低位,反映行业整体周期性,短期仍有继续杀估值的可能性,不过按历史低点看幅度有限。

注:本文由美股研习社团队原创,转载请注明出处,谢谢!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员