事件:

美联储5月25日(当地时间)公布了2022年5月FOMC议息会议纪要。纪要显示,大部分与会者同意,在接下来的几次会议中,各加息50bp是合适的,与5月会议声明内容一致。此外,美联储工作人员小幅上修通胀预测,2022年和2023年PCE价格指数分别上修至4.3%和2.5%。截至5月25日收盘,10年期美债收益率下行1bp至2.75%;标普500指数涨0.95%;道琼斯工业指数涨1.51%;纳斯达克指数涨1.51%。

核心观点:

5月美联储议息会议纪要显示,美联储抗击通胀决心不变,6月和7月议息会议中,大概率各加息50bp,与市场预期相符。通胀方面,食品和核心服务价格仍是下半年通胀走势的主要观测项。我们认为,基准情形下,下半年通胀同比缓慢回落,激进的加息预期或已到上限,对美债收益率不构成强支撑。

6月和7月分别加息50bp,符合市场预期。5月议息会议纪要显示,所有FOMC与会者再次肯定了需要采取的必要措施来控制通胀、维持价格稳定的承诺和决心。因此,FOMC应迅速提高联邦基金利率的目标范围,并且缩减美联储资产负债表。大部分与会者认为,在接下来的几次会议中,每次加息50bp应该是合适的。纪要内容与鲍威尔主席在5月4日新闻发布会中的表述相符。

现阶段,市场预期美国基准利率在年末将上行至2.5%-2.75%,高于美联储3月时发布的中性利率水平(2.4%),反映市场对加息路径较激进的预期。向前看,我们认为,基准情形下,下半年通胀同比缓慢回落,激进的加息预期或已到上限。

高通胀不利于经济前景,美债收益率维持区间震荡。5月以来,10年期美债收益率的下行,主要源于对美联储控制通胀的信心修复以及对美债需求的抬升。向前看,我们认为,对美国经济衰退的交易仍未结束。美国经济的三大动能,消费、补库和投资都开始有所放缓,高通胀持续抬升企业成本、挤压居民消费。因此,经济衰退的交易大概率还未结束,美债需求短期内维持韧性,抑制美债收益率上行。

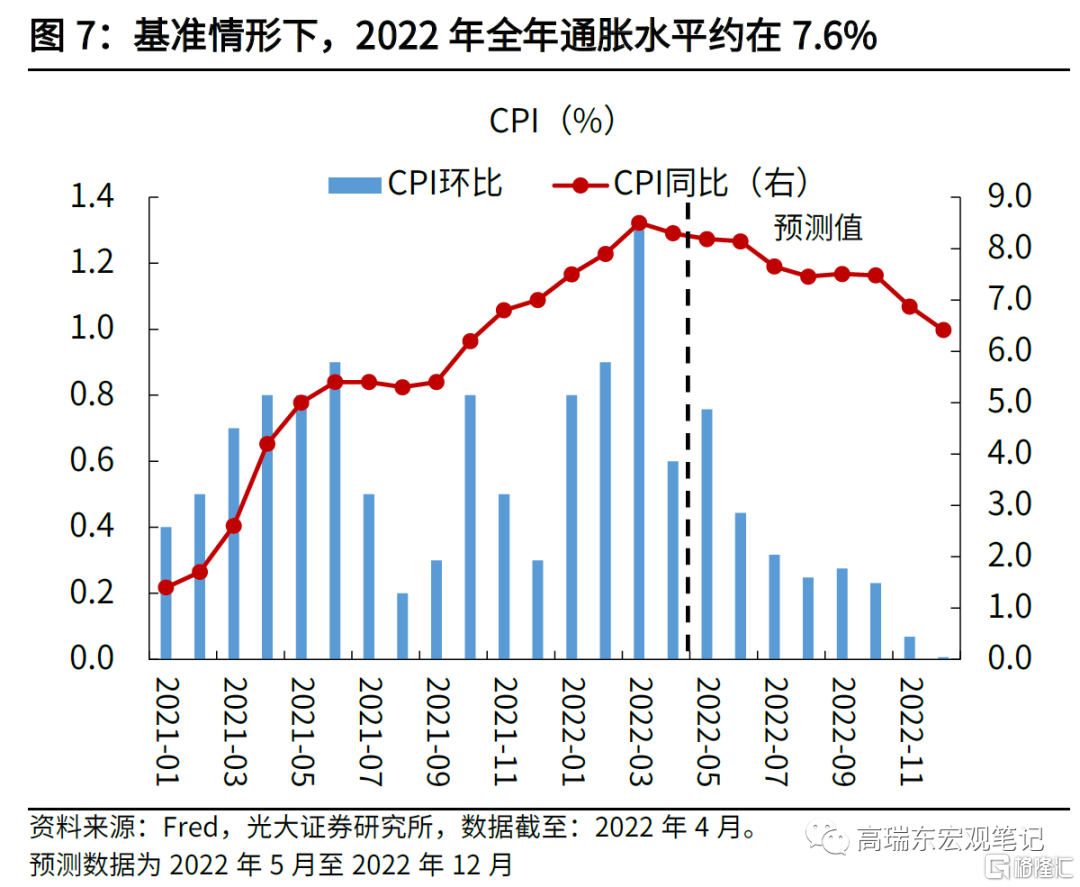

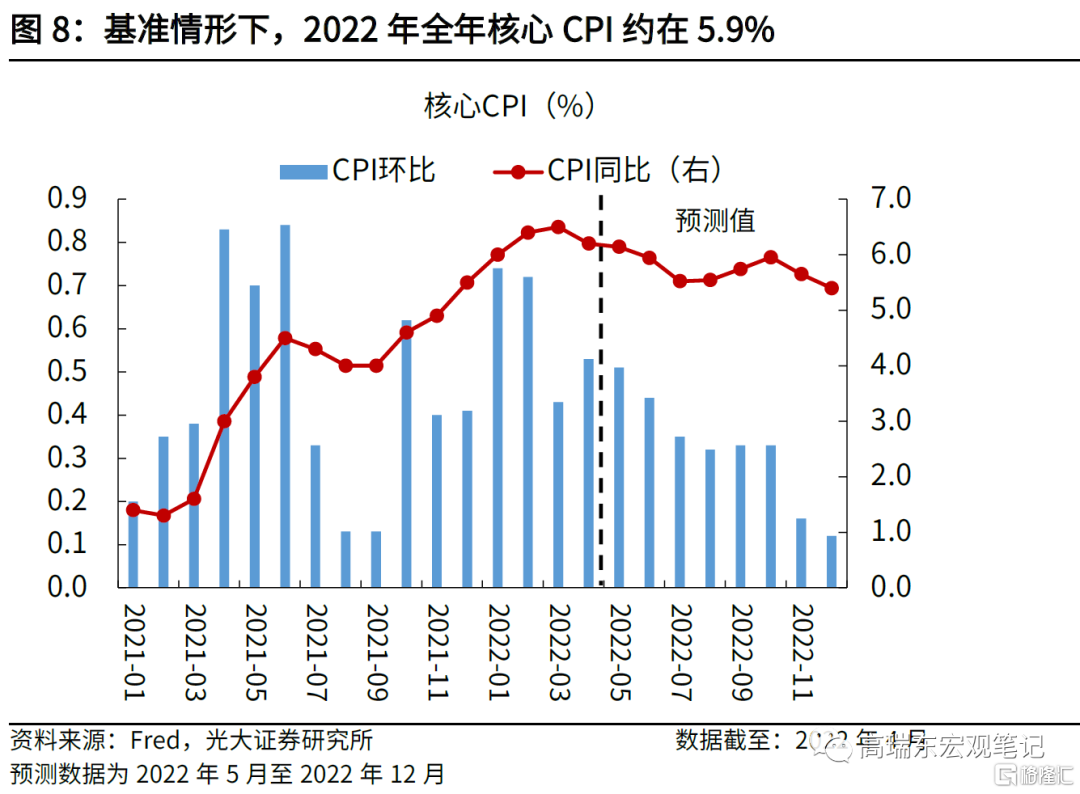

通胀方面,下半年,通胀环比的贡献将主要来自于食品和核心服务通胀。基准情形下,预计下半年通胀环比缓慢回落,CPI同比增速在年末落至6.4%,激进的加息预期或已到上限,对美债收益率不构成强支撑。悲观情形下,供应链紧缩和劳动力短缺问题持续,通胀回落速度慢于预期,预计CPI同比增速将在2季度维持在8%左右水平,在此背景下,加息预期进一步增强,提振美债收益率。

风险提示:通胀超预期致美联储收紧政策;通胀超预期导致美国经济快速下行。

一、6月和7月分别加息50bp符合预期

美联储抗击通胀决心不变

5月议息会议纪要显示,所有FOMC与会者再次肯定了需要采取必要的措施来控制通胀、维持价格稳定的承诺和决心。因此,FOMC应迅速提高联邦基金利率的目标范围,并且缩减美联储资产负债表。

大部分与会者认为,在接下来的几次会议中,每次加息50bp应该是合适的。纪要内容与鲍威尔主席在5月4日新闻发布会中的表述相符。

“(FOMC participants) reaffirmed their strong commitment and determination to take the measures necessary to restore price stabiligy”.

“(Most participants) judged that 50 basis point increases in the target range would likely be appropriate at the next couple of meetings.

另外,纪要透露,FOMC委员会与市场的沟通,有效地调整了市场对于美联储未来政策走向的预期,使得市场预期与美联储对政策前景的评估保持一致。

可以看到,5月17日,美联储主席鲍威尔在于华尔街日报的访谈中再次提到,美联储需要看到通胀实质性的回落,而不是小幅的变动,并且,美联储很有可能在6月和7月的会议中,各加息50bp。

This is not a time for tremendously nuanced readings of inflation...We need to see inflation coming down in a convincing way. Until we do, we’ll keep going.”

PCE价格指数在2022年和2023年分别上修至4.3%和2.5%

每一次议息会议中,美联储工作人员(Fedstaff)都会阐述其对经济的分析和展望。5月会议纪要透露,因供应链紧缩问题持续、进口价格以及薪资水平的上升,美联储工作人员小幅上修通胀预测,2022年和2023年PCE价格指数分别上调至4.3%和2.5%(3月议息会议中的预测值为4%和2.3%)。

美联储官员对通胀的看法与工作人员的预期较为一致,并且,纪要显示,一些(some)与会者强调,持久的高通胀可能会导致长期通胀预期脱锚,进而导致控制通胀变得更加困难。

“(some participants)emphasized that persistently high inflation heightened the risk thatlonger-term inflation expectations could become unanchored; in the case, the taskof returning inflation to 2% would be more difficult.”

因此,现阶段,控制通胀仍是美联储的首要任务,而市场对美联储紧缩路径的预期,也将基于通胀的表现。若通胀的变化持续超预期,则将进一步增强美联储加息预期。

现阶段,市场预期美国基准利率在年末将达到2.5%-2.75%,高于美联储3月时发布的中性利率水平(2.4%),反映了市场对加息路径比较激进的预期。向前看,我们认为,基准情形下,下半年通胀同比缓慢回落,加息预期维持稳定。

缩表将于6月1日启动,符合市场预期

FOMC决定在6月1日开始,减少其持有的国债、机构债务以及MBS,缩表路径将依据《缩减美联储资产负债表规模计划》。其中,FOMC将通过调整SOMA账户(系统公开市场账户)中持有的、本金偿付后的再投资金额来进行缩表(adjustingthe amounts reinvested of principal payments received from securities held inthe SOMA)。

国债方面,最初每月的缩减上限为300亿美元,三个月后(9月开始)将增加到每月600亿美元,如果当月到期的债券规模低于所设定的月度上限,缩表将包括短期美债(bills)。机构债务和MBS方面,最初每月缩减的上限为175亿美元,3个月后将增加到每月350亿美元。我们预计,缩表开启后的第一年,缩减规模最多可达9975亿美元。

二、高通胀不利于经济前景,美债收益率维持区间震荡

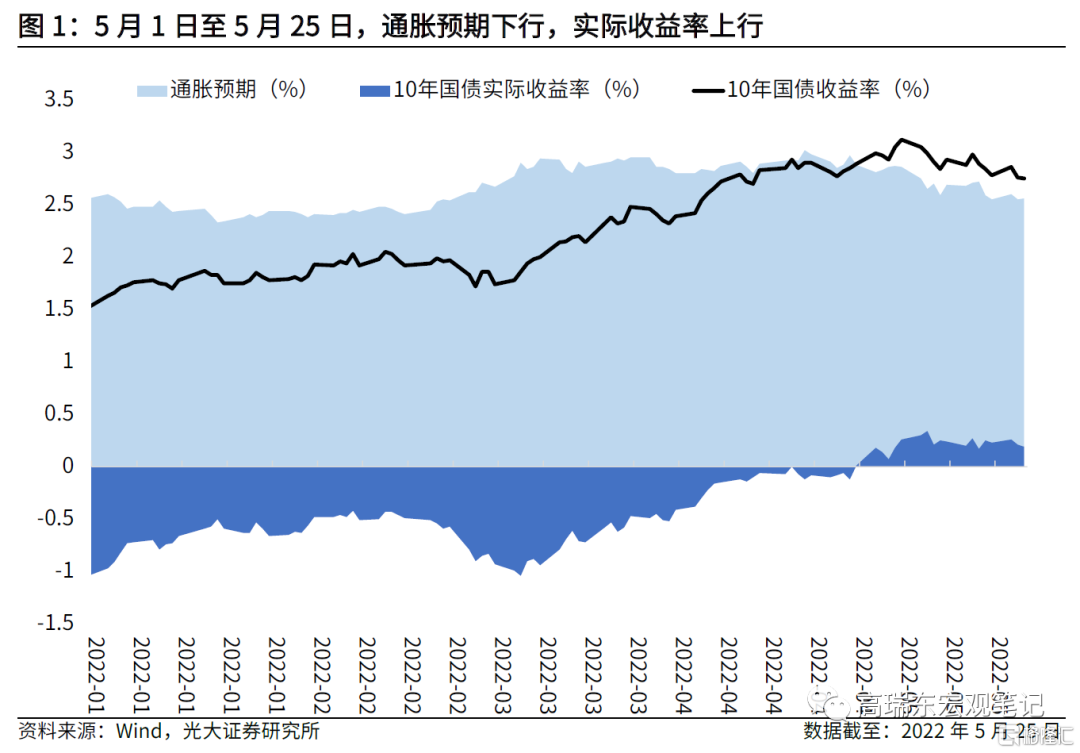

5月以来,10年期美债收益率的下行,主要源于对美联储控制通胀的信心修复以及对美债需求的抬升。通过对10年期美债收益率的拆分,可以看到,5月1日至5月25日,10年期美债收益率下行24bp,其中,盈亏平衡通胀率下行25bp,实际收益率上行1bp。也就是说,10年期美债收益率的下行,一方面是源于通胀预期的下行,即市场对美联储控制通胀的信心在修复;另一方面,美股市场对经济衰退的交易,叠加美债较高的收益率,导致资金向美债倾斜,抑制美债收益率上行。

向前看,我们认为,美债收益率因市场对美债需求较强,在短期内仍有小幅下行空间,但中长期看,美联储货币政策维持紧缩状态,叠加通胀压力仍然较高,预计美债收益率维持2.6%-3.2%区间震荡。

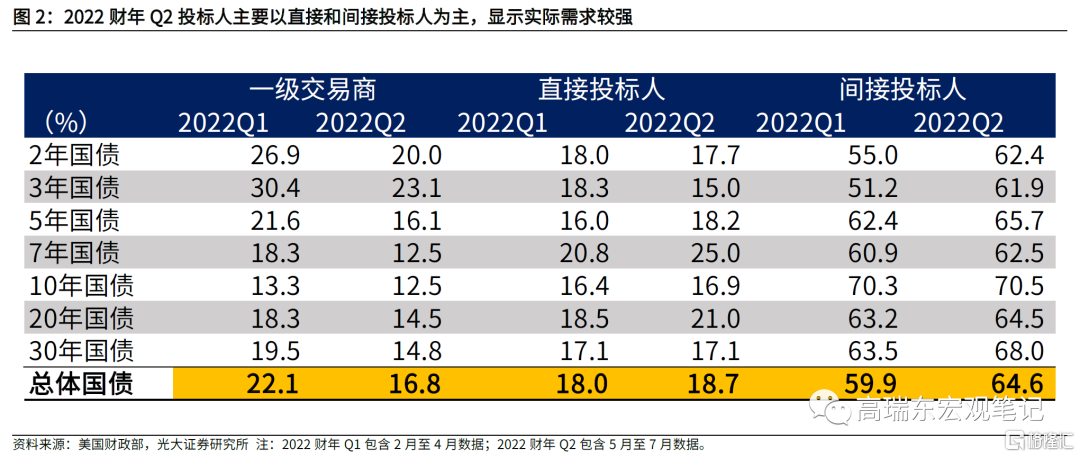

美国2022年财年2季度,美债需求相较于1季度有较强的反弹。美国财政部在5月4日公布了季度再融资公告,公告中包含了美债在2季度的投标人情况。可以看到,相较于1季度,2季度总体付息国债的投标人分配到的份额中,一级交易商占比有所下降,而直接投标人分配到的份额从18%上行到18.7%,间接投标人分配到的份额从59.9%上行到64.6%。一级交易商是法定的拍卖参与者,法律规定,任何未被消化的份额都须由一级交易商买入。因此,一级交易商在投标人分配中占比过高通常被视为负面消息,因为这意味着实际需求疲软。

直接投标者指任何非一级交易商的金融机构直接参与拍卖,包括养老基金、对冲基金、保险公司、银行、政府等;间接投标者则包括通过中介机构,间接购买的投标人,包括外国央行和国际货币当局。而直接和间接投标者的需求是显示实际需求的指标,因此这两者较高的获配比例也是需求旺盛的体现。那如何理解美债需求走强的现象呢?

一方面,市场对美国经济衰退的预期,导致资金正在逐步从美股撤出,转向美债;另一方面,美债收益率现在远高于S&P股息率。截至5月24日,10年美债收益率为2.76%,S&P500股息率为1.57%,利差近120bp,使得美债较美股来说,极具吸引力。

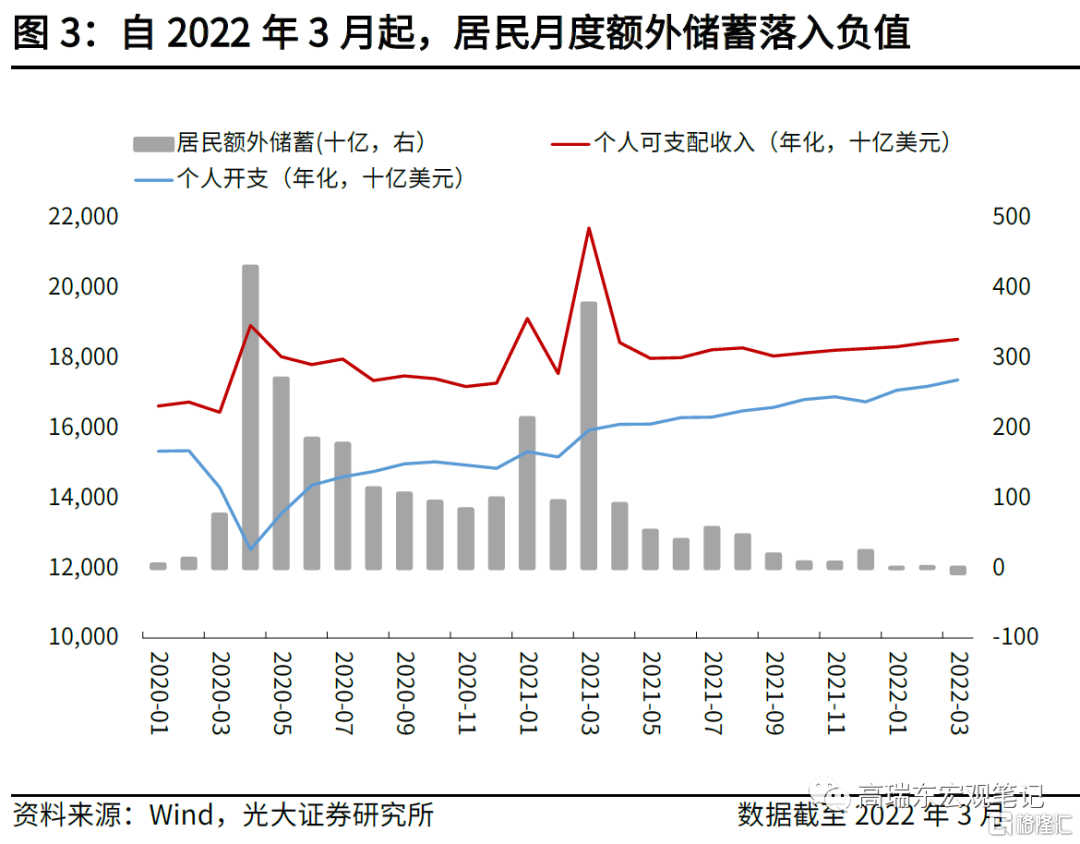

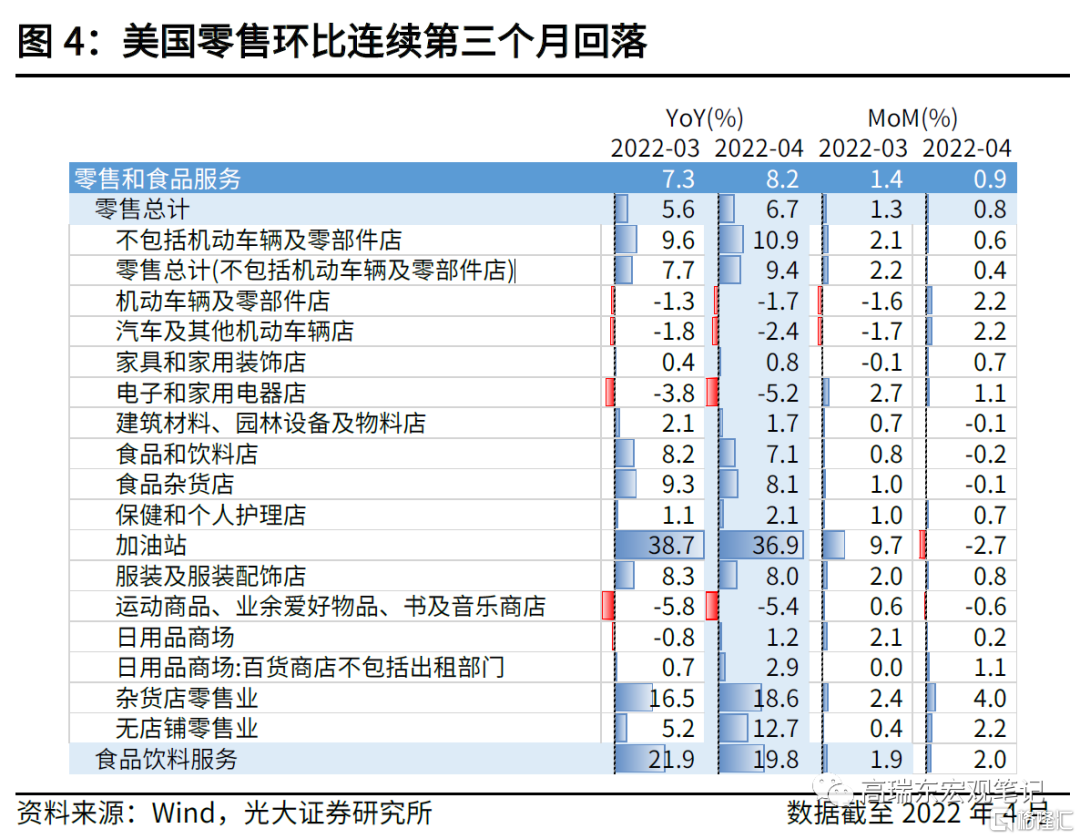

向前看,我们认为,对美国经济衰退的交易仍未结束。美国经济的三大动能,消费、补库和投资都开始有所放缓,高通胀持续抬升企业成本、挤压居民消费,因此,我们判断,对美国经济衰退的交易仍未结束,美债收益率仍有一定下行空间。消费方面,居民月度储蓄规模在3月跌入负值,显示高通胀开始侵蚀居民消费能力,压制需求,截至4月,美国零售环比增速已连续第三个月回落。

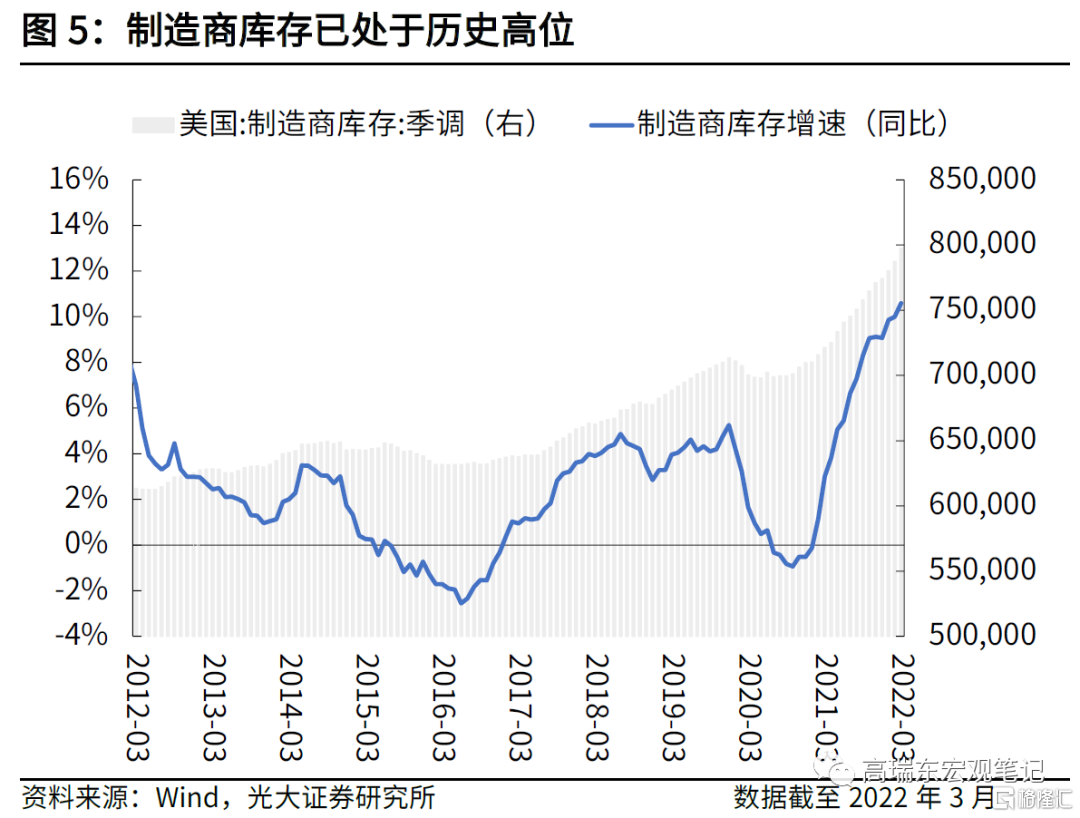

补库方面,制造商库存已处于历史高位,而补库的先行指标,如制造商销售增速以及CRB现货指数都分别于2021年4月和6月触顶回落,显示制造商进一步补库需求已经不强,对经济贡献有限。

投资方面,房地产补库仍在继续,房屋月度供应比率在3月达到6.4%,较疫情前(2020年2月)的5.3%上行1.1个百分比。然而,需求端因美联储加息而开始出现回落迹象。截至5月19日,美国30年期固定房贷利率达5.25%,较疫情前的3.45%,还高出1.8个百分点,而4月房屋销售环比跌2.4%,连续第3个月回落,显示购房需求趋弱,预计未来住宅投资对经济的贡献也较有限。

最后,高通胀持续推升企业成本端压力,拖累股价表现。美国两大零售商Target和Walmart在五月发布的一季报中均显示,较高的商品和劳动力成本挤压利润,导致利润均不及预期,向前看,需求走弱压降企业盈利端,而通胀压力持续推升成本,企业利润前景仍然较差,衰退交易短期内仍将继续。

基准情形下,预计下半年通胀同比缓慢回落,激进的加息预期已到上限,对美债收益率不构成强支撑。

现阶段,市场预期美国基准利率在年末将达到2.5%-2.75%,高于美联储3月时发布的中心利率水平(2.4%),反映了市场对加息路径比较激进的预期。向前看,若通胀压力没有进一步升温,则加息预期维持稳定;但若通胀压力持续上行,加息预期可能更加激进,提振美债收益率。

我们认为,下半年,通胀环比的贡献将主要来自于食品和核心服务通胀。俄乌冲突导致乌克兰和黑海地区粮食出口降低,叠加中国因疫情导致的供应链冲击,以及印度、阿根廷、印度尼西亚等国家对小麦、大豆油、棕桐油的禁运,预计食品价格在下半年仍有上行空间。服务方面,下半年,美联储加息对需求端的抑制逐渐起效,缓解薪资增速;而房屋需求回落则将压降租房价格,预计住房项对通胀的影响趋弱。基准情形下,2季度CPI环比仍将维持高位,支撑CPI同比增速在5月和6月维持在8%左右水平,下半年,通胀环比缓回落,CPI同比增速在年末落至6.4%。

然而,我们也不排除在下半年,全球供应链紧缩问题持续,对食品和商品价格形成支撑;劳动力供需缺口改善不佳,导致薪资增速持续高位,延长高通胀持续时间。因此,悲观情形下,CPI同比增速将在2季度维持在8%左右水平,并且在年末缓慢回落至7.0%。在此背景下,加息预期进一步增强,提振美债收益率。

最后,美联储缩表虽然会减少美债需求,但美国财政部对美债发行规模的降低,会对冲美联储缩表对美债收益率的影响。美国财政部5月公布的美债拍卖计划显示,相较于2月-4月期间,美国财政部将在5月-7月之间,减少发行美债690亿美元。若我们对照美联储公布的美债缩减计划,也就是从6月开始,缩表最初三个月的到期国债的月度缩减额度为300亿美元,则6月和7月总共减少600亿美元,大致与财政部减少发债的规模相符。

三、风险提示

通胀超预期致美联储收紧政策;通胀超预期导致美国经济快速下行。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员