摘要

自2022年3月以来,由于市场对于美联储即将采取较为激进的措施以遏制目前居高不下的通货膨胀水平的预期持续走高,虽然3月美联储的加息幅度不及市场预期,但其鹰派态度却始终未变,故此也正是从那时起,美元开始逐渐呈现出偏强的态势。这使得有色金属以及贵金属板块整体承压,外盘价格也出现较为明显的回落。但内盘的价格,却由于人民币汇率在美元走强的背景下相应走弱,从而使得以人民币标价的国内期货品种呈现出相对抗跌的状态。内外盘比价也随之走高。

但由于决定品种内外盘比价的因素中,除去汇率之外,品种自身基本面的情况也是不容忽视的因素。因此,即便此后美联储的加息进程持续推进,美元仍维持相对偏强的态势,但内外盘比价如此前那般持续大幅走高的概率恐相对有限。除去黄金品种的内外盘比价可能会与人民币的贬值幅度相对接近之外(指绝对值),其余品种则需根据各自基本面情况综合进行判断。

1

背景

自2022年3月以来,由于市场对于美联储即将采取较为激进的措施以遏制目前居高不下的通货膨胀水平的预期持续走高,虽然3月美联储的加息幅度不及市场预期,但其鹰派态度却始终未变,故此也正是从那时起,美元开始逐渐呈现出偏强的态势。这使得有色金属以及贵金属板块整体承压,外盘价格也出现较为明显的回落。但内盘的价格,却由于人民币汇率在美元走强的背景下相应走弱,从而使得以人民币标价的国内期货品种呈现出相对抗跌的状态。

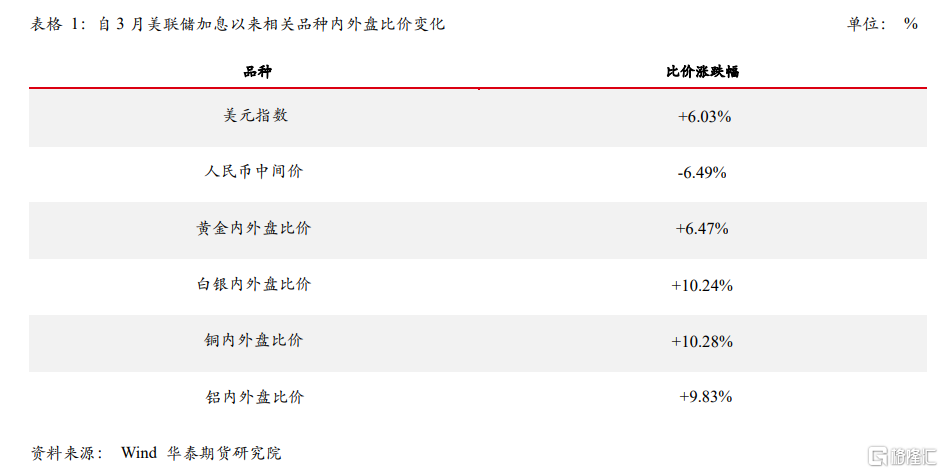

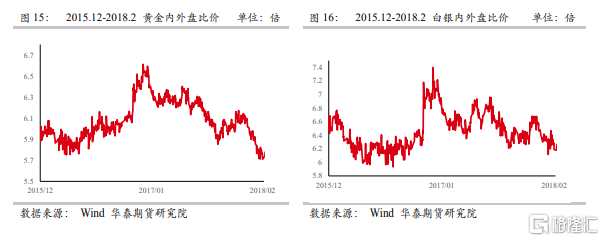

自3月美联储利率决议后,美元至今已累计上涨6.03%,这也对贵金属以及有色品种的内外盘比价产生了一定的影响。

可以发现,就黄金而言,内外盘比价与人民币贬值幅度相当,但白银以及铜铝品种,内盘涨幅却明显大于人民币汇率的贬值幅度。

2

自90年代末起

美联储加息周期中相关品种内外盘比价变化

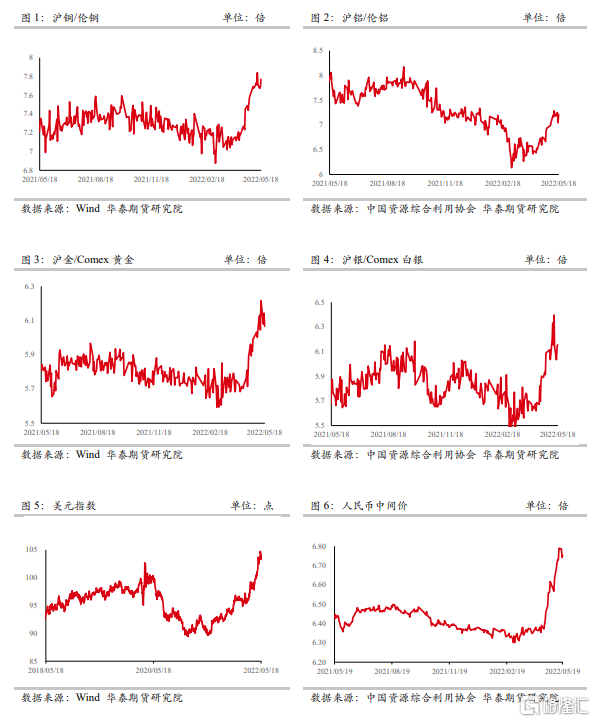

由于有色金属在国内期货品种中上市相对较早,如铜、铝品种于上世纪90年代中期便已上市。贵金属品种则是最初于2000年代中期在上海黄金交易所上市T+D品种,上期所黄金与白银的合约则分别于2008以及2012年上市。

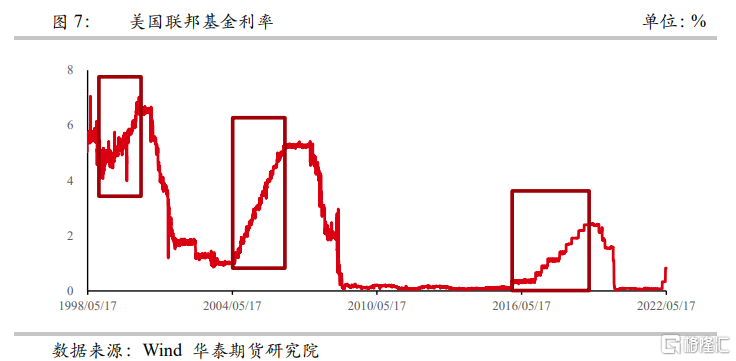

在上述品种上市后,若自90年代末算起,一共经历了3次美联储加息周期(当下正处在第4次加息周期中)。

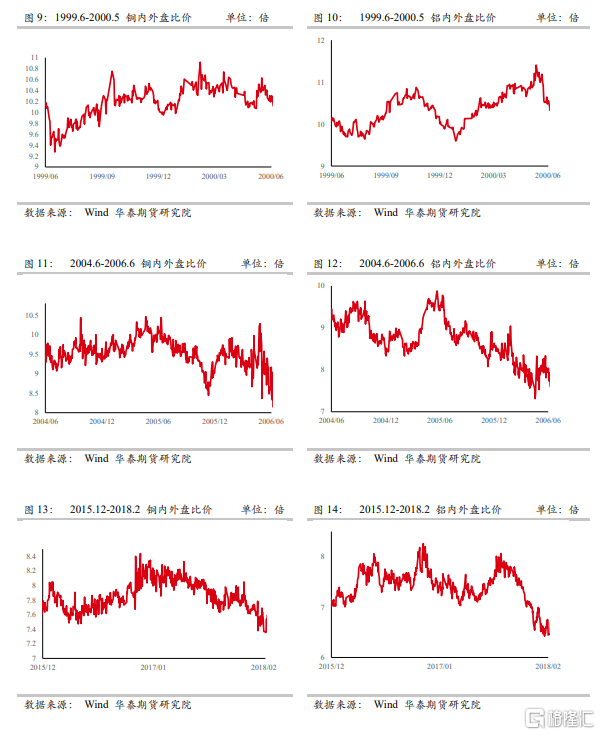

首先是在90年代末期,受当时东南亚金融危机叠加俄罗斯债务违约等因素的影响,使得国际金融市场受到较大冲击,故而美联储开始下调联邦基金利率。不过此后,在宽松货币政策的刺激下,美国经济呈现快速发展,尤其是互联网以及IT行业在当时发展火爆,而这也逐渐造成了美国通货膨胀水平的攀升,并超过了美联储2%的政策目标。故此,在1999年6月,美联储开始逐步收紧货币政策,并在此后的11个月内加息6次,累计幅度达175个基点。

此后,随着科技股泡沫的破裂,美国经济走势再度陷入衰退。美联储于2001至2003年期间,连续降息13次,而在利率持续走低的背景下,美国房价大幅上涨,通胀再度抬头。为了应对房地产泡沫和通胀风险,在2004年6月,美联储宣布加息。在此之后24个月的时间中,美联储共加息17次,累计加息425个基点。

然后在2007至2008年,美国次贷危机开始爆发,经济再度受到严重打压,美联储在此期间先后降息11次,将联邦基金利率调降至0附近的水平。同时采取了量化宽松政策。直至2015年年底,美联储再度开启加息周期,在随后的37个月内共加息9次,累计加息225个基点。

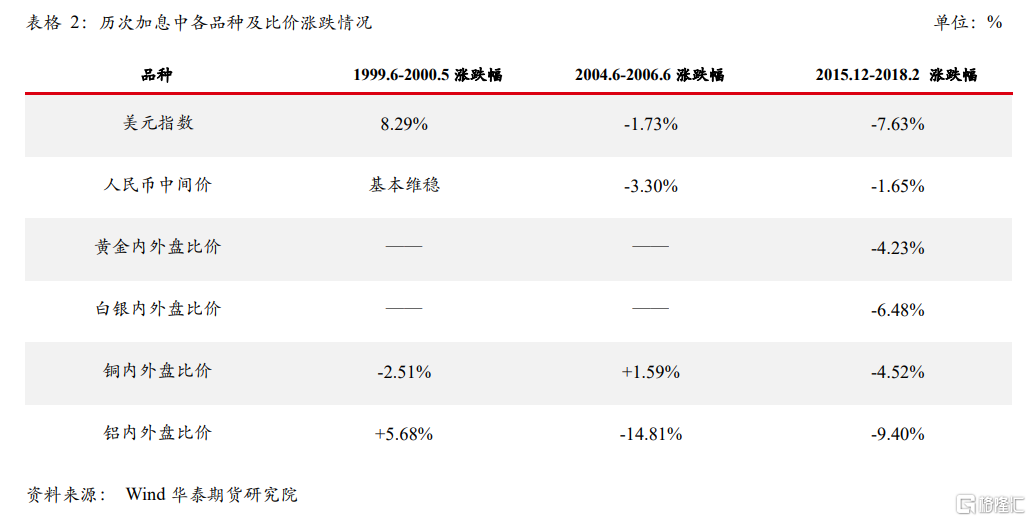

在上述美联储的3次加息过程中,内外盘比价也因彼时国内的基本面以及货币政策的不同而呈现出不同的情况。

具体汇总情况如下图表所示:

从以上美联储加息过程中美元指数、人民币汇率以及相关品种内外盘比价来看,通常而言,美元的走强在美联储开始进入加息周期前的3至6个月内便已经开始有所反应。而真正的加息周期开启后,美元的表现更多将会受到各方面经济状况反馈的影响,而不是简单地因为加息而呈现持续走高的情况。

当然不可否认的是,根据过往经验,在加息的前半段时间内,美元基本会维持相对偏强的格局。而内外盘比价也大多在加息过程的前半段呈现出走高的态势。在加息周期的后半段,随着加息影响被市场不断消化,使得美元的走强出现停滞,内外盘比价则相应出现回落。这是单纯从汇率的影响方面可以观察到的在美联储加息周期中,内外盘比价的变化情况。

3

此一时 彼一时

需要注意的是,决定内外盘比价的因素除了汇率变动之外,还受到国内金融市场与外汇管理制度的发展,以及品种自身基本面的变化均会对内外盘比价产生不同程度的影响。如在90年代末以及2000年初期,由于国内对于人民币汇率的控制并不像此后那样逐渐趋于市场化,叠加彼时国内期货市场也刚刚开始起步,故此可以发现,在1999年至2000年美联储的加息过程中,无论是人民币汇率还是有色品种内外盘的比价变化,均没有太过明显的变动。

又如在2008年次贷危机之后,欧美国家经济受到的冲击相对严重,而中国方面则是在“4万亿”投资的驱动下,国内有色金属的产能投资也开始增加,在2015年供给侧改革之前,产能逐渐趋于过剩,故此即便美元在2011年后因为市场已经基本对此前美联储连续降息以及QE政策的影响进行消化而逐渐形成企稳反弹的格局,所以人民币汇率承压,但内外盘铜价却并未单纯因为汇率影响而呈现走高的情况,反倒是在此后的3年内逐渐呈现走低的态势,直到2015年起,国内开始逐步对各个行业采取不同程度的供给侧改革之后,内外盘比价才再度得以走高。

因此可以看出,虽然有色品种内外盘比价会在很大程度上受到汇率波动的影响,但也并不能简单地依据未来汇率变动趋势的判断而对内外盘比价进行预测。

就贵金属而言,尤其是黄金,汇率因素对于内外盘比价则是占到了绝对主导的位置。

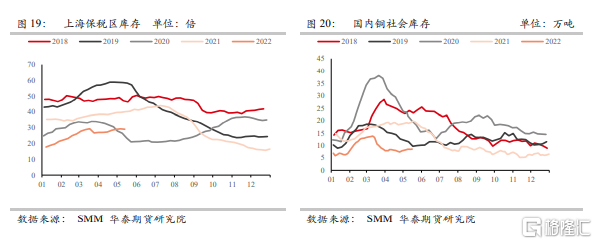

依据当下情况来看,此前国内受到各地陆续暴发的疫情影响,供需均受到不同程度的抑制。国内有色品种一度多呈现出供需两弱的格局。不过近两周随着上海地区疫情逐渐趋于乐观,并且物流以及厂家的生产也在逐渐恢复。就铜品种而言,可以看到市场升贴水报价呈现明显抬升趋势。同时,由于在4月间进口比价持续回升,致使进口盈利窗口打开,上海保税区库存于4月呈现逐步小幅走高的态势。不过由于当时上海地区物流仍因疫情影响而不甚通畅,直至现在,从国内物流吞吐指数来看,也只是逐渐呈现回升,但较往年正常水平仍有差距,故此即便有伺机参与进口套利的库存也并未能立刻流转入国内市场。

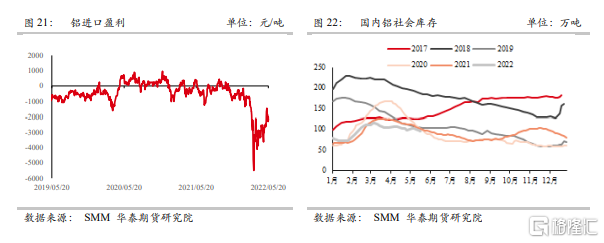

对于铝品种而言,虽然内外盘比价此前出现持续走高的情况,但是就进口盈利窗口而言,却并未像铜那样出现打开的情况。虽然近期有传闻存在部分俄铝可能会流入国内的情况,但是由于俄铝的定价以LME与国内现货价格各50%的权重进行敲定,因此进口盈利机会或许更小。因此与铜不同的是,当疫情得到控制并且物流恢复之后,铝品种境外库存流入的风险并不十分明显。

4

后市展望

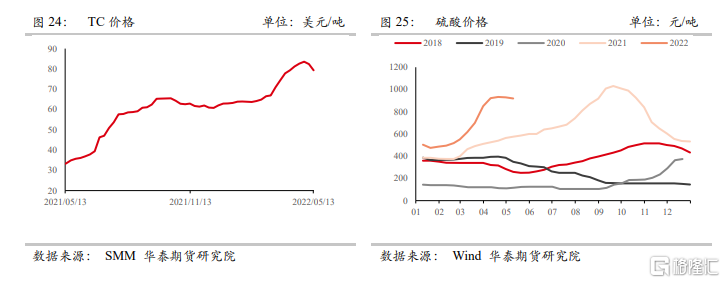

目前就美联储货币政策展望而言,其鹰派的态度始终未改,5月FOMC所公布的点阵图上也可以明确看到美联储对于未来持续抬升利率水平的决心。

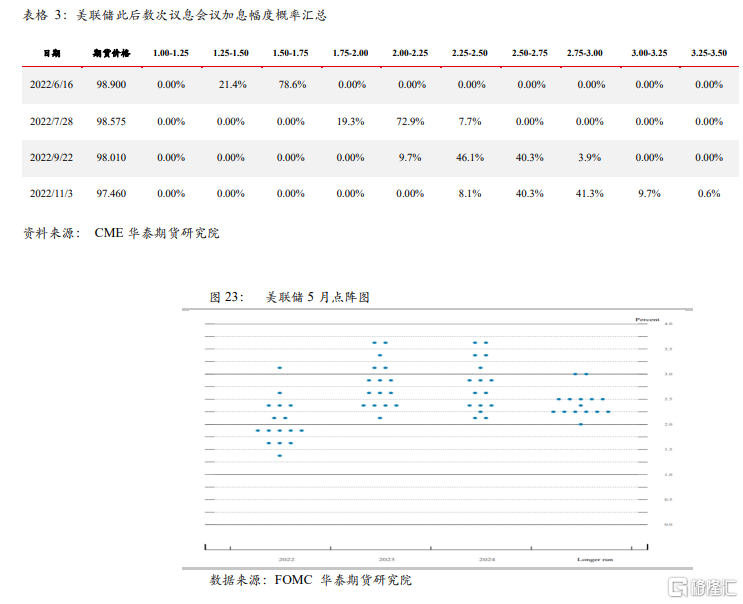

从CME的联邦基金利率期货的定价可以发现,目前市场对于6月加息75个基点的概率达到78.6%,并且结合目前美联储官员所表露出的鹰派态度来看,美联储为应对当下居高不下的通胀水平,也有意愿承担持续加息后而可能给经济带来的冲击。

但有色金属以及贵金属内外盘比价的未来变化趋势也不能因为海外货币政策持续收紧而简单地认为将会维持回升的态势。一方面是由于过去一个月内美元的走强或许已经美联储的鹰派态度进行了较为充分的消化。且在加息后,美国乃至全球经济是否将会受到较大的负面影响还犹未可知,也不排除加息进程在实际过程中出现反复的可能性。

此外,就有色品种的基本面而言,也存在一些不利于比价持续走高的因素。

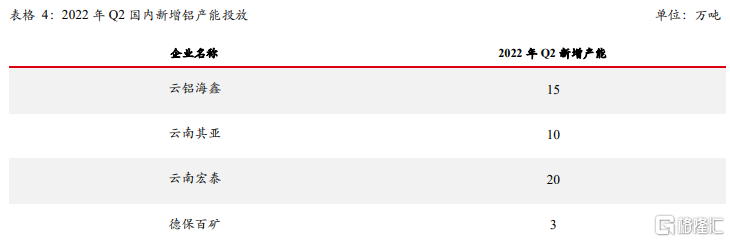

就铜品种而言,4、5月份的检修相对集中,而6月至7月间,炼厂检修计划则比较有限。但铜的冶炼利润则是在TC价格以及硫酸价格持续维持高位的情况下呈现出相对较高的状态,叠加6月以后,随着物流的逐渐恢复,此前未能顺利流入国内的进口库存或将逐步开始进入国内市场。而就需求层面来看,现实情况显然相对较差,并且需求在疫情后的恢复较供应而言,或许也并不会那般立竿见影。总体而言,铜品种在6、7月间,国内大概率将会呈现供应过剩的格局,而这对于内外盘比价的持续走高,显然较为不利。

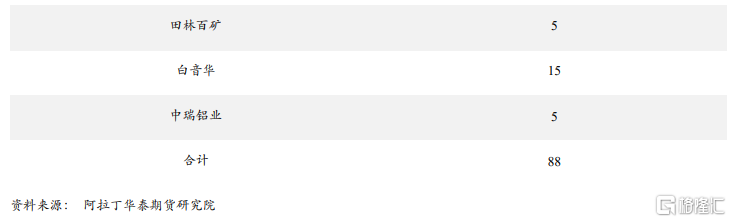

就铝品种而言,虽然俄铝将会流入的传言目前无法得到明确证实,不过即便这样的传言在未来被证伪,但是由于国内铝产能总体充裕,仅2022年Q2便有近90万吨的新增产能投产计划。故此从供需角度上看,也并不支持铝品种内外盘比价,至少在未来两个月内,呈现持续走高的态势。

在贵金属方面,黄金的内外盘比价将会是所有品种中与人民币的涨跌幅度(指绝对值)最为接近的品种。因为供需格局对于黄金价格的影响相对有限,故此汇率乃至海内外货币政策的不同,将会是决定黄金品种内外盘比价的关键因素。但就白银而言,因其相较于黄金具有更为偏强的工业属性,后市内外盘比价的变化情况将会更多地受到内外盘工业品整体相对强弱关系的影响。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员