今年市场大跌,绝对收益型产品就成了“香饽饽”。

比如申万菱信量化对冲,富国量化对冲基金今年都取得了正收益;

行业里,还有包括工银瑞信、华宝、大成、海富通等基金公司旗下均发行有绝对收益目标的基金产品。

所谓绝对收益,简单说,就是不管市场是上涨还是下跌,通过一些方法实现稳定的正回报;

即便这个收益不高,但胜在有望年年正收益。

但在观察这些产品时,我们发现了一只奇葩的绝对收益基金。

先上表格,来看这些绝对收益基金今年及成立以来的业绩表现:

数据来源:Choice,截至2022.5.17,制图:投资报

请看表中这只——大成绝对收益基金,

虽然冠以“绝对收益”作为基金名称,但自2015年9月成立以来,至今近7年时间了,居然还是亏损的。

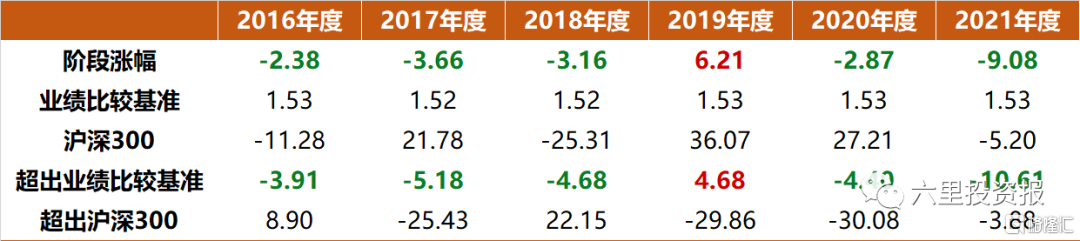

如果按自然年度来看,

这只成立于2015年9月的基金,在运作完整的6个年份中,亏了5个年份,仅在2019年取得了正收益。

数据来源:Choice,制图:投资报

在其他年度里,无论是2017年牛市,还是核心资产大涨的2020年,还是赛道结构性行情的2021年,基金居然都给做亏了。

截至2022年5月17日,基金累计净值0.8410元,也就是说,如果你从发行时就认购,拿了约7年,居然还亏损约16%。

业绩基准:一年期定期存款基准利率

就这样,还跑输业绩基准

作为一只绝对收益基金,大成绝对收益的业绩比较基准是中国人民银行公布的一年期定期存款基准利率(税后)。

但基准尽管是这样一个较低的收益水平,

大成绝对收益策略在运作完整的6个年度里,5年都跑输,仅有2019年跑赢业绩比较基准,成立至今,远远落后于比较基准。

来源:基金定期报告

那么,大成绝对收益基金究竟是如何操作的,才能够将这么一只定位绝对收益的基金,做到成立近7年还亏损约16%的?

基金招募书显示,大成绝对基金“具有低波动率、低下方风险的特点,属于中低风险水平的基金。”

“灵活配置股票和债券等各类资产的比例,在有效控制风险的基础上,运用股指期货等工具对冲市场风险。”

运用股指期货,是可以对冲系统性风险,但需要专业能力水平,我们发现,这为大成绝对收益的连年下跌埋下了伏笔。

成立近7年

多次更换基金经理,愈来愈弱

先来看看大成绝对收益策略的历任基金经理。

数据来源:Choice,制图:投资报

从基金成立至今,大成绝对收益更换过多次基金经理。

2015年9月基金成立时担任基金经理的石国武,恰逢2015年下半年市场反弹,做出了一定的正收益,但很快,薄弱的安全垫不敌市场回落被侵蚀殆尽。

在石国武担任基金经理的1年半时间里,基金净值基本上在0.98到1元的区间浮动。

而从大成绝对收益策略的持仓来看,从2015年基金成立到2016年末,基金的股票仓位都不高,基本上只有10%出头。

2016年四季度更是只有长安汽车和宋城演艺两只个股。

数据来源:Choice,制图:投资报

仓位波动极大

绝对收益基金是否该有个股票上限

大成绝对收益策略的第二位基金经理黎新平,也是管理时间最长的一位,

从2017年3月到2020年9月,管理时长大概3年半,期间基金的收益率为0.10%;实在乏善可陈,而期间,其实股市经历了几波大涨。

从定期报告可以很明显地感受到,他管理期间,仓位波动极大。

2016年年末基金的权益仓位仅有11.70%,到了2017年一季度就上到了61.85%,二季度更是达到73.15%。

但即便这样,2017年仍以亏损告终。

2018年三季度,基金几乎清仓所有股票,权益仓位仅剩1.74%。

紧接着在四季度,基金又开始大笔买进,权益仓位回到了71.31%。这为它在2019年的良好表现打下了基础。

2019年,基金实现了正收益,到2020年,净值回到了1元以上。

但好景不长,随着大成绝对收益再度更换基金经理,净值在1元以上的日子一去不复返了。

现任基金经理接管后

基金净值开始一路下跌

在现任基金经理接管后,从仓位上可以看到,基金的权益仓位波动的频率和幅度更大。

2021年一季度市场下挫,核心资产回调,基金的股票仓位就从80%下降到了13%;

而二季度末,权益仓位又加到了60%上;

然后四度又经历了一波大降仓,2022一季度再度加仓。

一只绝对收益基金,如此大开大合的择时操作,在没有足够安全垫情况下,显然过于冒失了,因为这只基金净值高位也不过在1.017附近。

是谁给了他们操作股指期货的信心

作为一只绝对收益策略的基金,大成绝对收益基金试图运用股指期货对冲。

但从结果来看,这一做法多年下来,没多少好效果,反而负贡献不少。这也是它某些年份亏损的重要原因。

基民们恐怕也有心问一句,是谁给了他们操作股指期货的信心。

单独来看每一年的基金表现。

2015年,基金取得了0.80%的净值增长,主要来自于股票收益,股指期货对冲略有损失。

2016年,全年亏损;

2017年,股指期货投资造成的亏损达994.05万元,基金净值-3.66%的回报。

2018年,由于市场单边下行,股指期货起到了良好的对冲作用。

但是,加上负的股票收益、管理费等各项费用,体现在净值上,就是-3.16%的回报。

2019年的情况要远好于前两年,全年收益率为6.21%。

到了2020年,情况急转直下。

股指期货已实现和未平仓有大幅亏损。结果基金全年收益率为-2.87%。

数据来源:基金年报

2021年,情况变得更加糟糕。

在股票持仓有浮亏,已平仓的股指期货亏损高达1300多万元,再加上各项收取的费用,

基金净值全年下跌幅度达到了-9.08%。

总结:为什么反复亏钱后得不到纠正?

1、按照大成绝对收益自己在基金合同中的描述,“本基金具有低波动率、低下方风险的特点,属于中低风险水平的基金。”

但事实上呢,

绝对收益目标的基金,一般情况下,会更倾向于在成立伊始就做出安全垫,然后再慢慢加仓位。

而不是像大成绝对收益一样,刚成立时就快进快出。

毕竟,净值的涨跌不是对称的。

从1跌到0.8,从0.8涨回1,这两个难度截然不同。

在基金出现持续大幅亏损,明显违背绝对收益这一目标时,公司上至领导层,下至投研部门,有没有及时动作,想法设法予以纠正?

既然无法有效驾驭股指期货,为什么要反复在它身上亏钱?

2018年做亏就不提了,在2017蓝筹大牛市中,基金出现亏损,在2020年牛市中,居然也做亏了,2021年再度亏损,这还能叫“绝对收益”基金吗?

2、值得注意的是,这只名为“绝对收益”的基金,力图实现绝对收益的方式似乎主要还是通过量化选股,加上股指期货对冲。

在债券上的仓位从成立到现在几近没有。

只有石国武在任期间,2016年时,有极少量的债券仓位。

数据来源:choice

除了在股票和衍生品上外,基金的钱基本都以现金形式存在,部分通过买入返售的方式获取收益。

话说回来,以大成绝对收益动辄超过50%的现金比例来说,

如果既不能合理投资股票,又不能投资债券,只放在银行的话,基民何必多交一笔基金管理费呢?而且还给做亏了。

3、作为一只有Alpha 对冲策略的基金,大成绝对收益的的合同中对于股票仓位没有严格限制条件,仅仅限制了衍生品的仓位。

这就使得,股票仓位高低,可能全靠基金经理决定。

在结果上就体现出,基金的股票仓位忽高忽低,波动巨大,甚至可以在一个季度里快进快出。

4、前两任基金经理在管理时虽然不出众,至少亏得不多,或是做到了正的投资收益;

但在2020年9月,新任基金经理接管后,在没有安全垫的情况下维持高仓位运作,股指期货又无法为组合提供良好的对冲保护。

使得大成绝对收益在离绝对收益相反的路上越走越远。

如果有基民冲着“绝对收益”而来,在一开始不幸买了这只基金,结果居然连年亏损;

连自己的业绩基准、一年期银行存款的收益都跑不赢,还堂而皇之地以“绝对收益”冠名,这是不是对投资者最大的“欺骗”?

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员