核心观点

年初以来又出现信用债取消发行潮,各行业均有涉及,引起市场关注。猛一看取消发行似乎老生常谈,但细究下来,宽信用背景下,本轮“取消”似乎有所不同,不仅等级中枢相较过往有很大不同,即便表现较好的城投也深陷其中。通过对比与拆解,我们观察近期取消发行的动机所在,以探究2022年这一轮“取消”的不同之处。

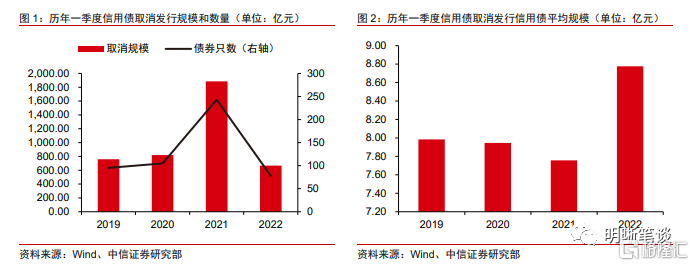

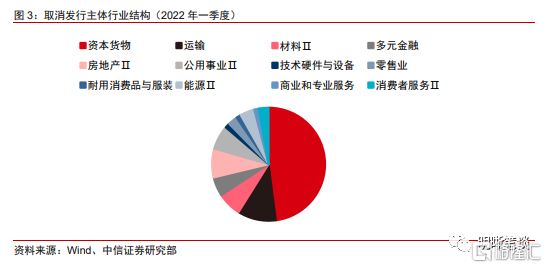

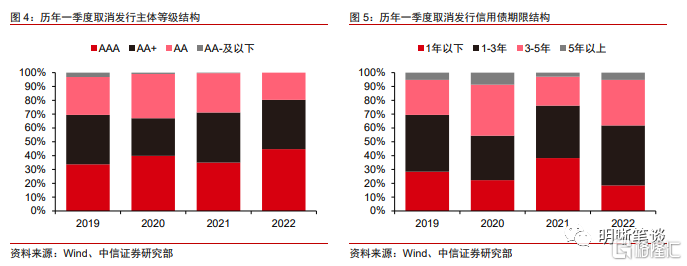

一季度再现信用取消潮。2022年以来信用债取消发行数量有所增加。一季度共取消发行信用债76只,取消规模共计667亿元。从债券规模来看,2022年一季度取消发行的信用债平均规模为8.78亿元,为近3年以来的最高值。分区域来看,取消发行主体多集中于江苏、山东和北京,分别占比19.74%、15.79%和9.21%;按Wind行业分类来看,近年来近5成取消发行主体属于资本货物行业;分主体评级来看,一季度取消发行的73个主体中,AAA主体共计32家,占比43.84%,比例为近3年最高值;分期限来看,取消发行的信用债期限集中于1-5年,共计58只,占比76.32%。

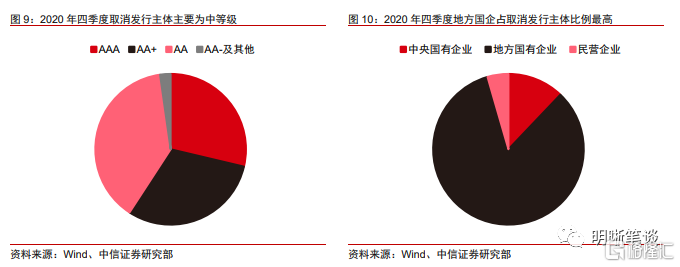

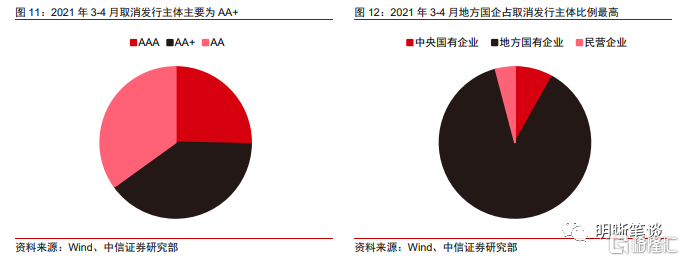

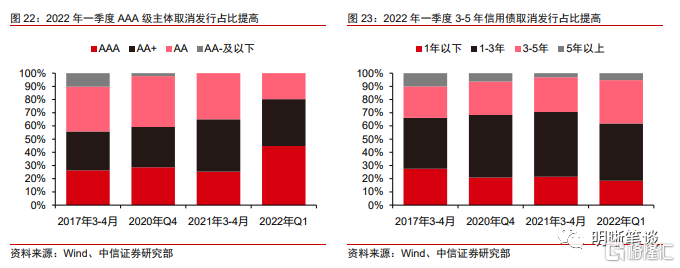

历史取消发行事件回顾。近年来,信用债一级市场不乏取消发行潮,例如在2017年3-4月、2020年四季度、2021年3-4月份,均出现过取消发行事件。2017年的取消发行潮为近五年周期来最大规模的取消事件,3-4月共计取消发行信用债239只,对应规模为1969.90亿元;2020年四季度共取消发行信用债249只,对应规模为1836.43亿元;2021年3-4月共计取消发行信用债163只,对应规模为1091.10亿元。分债券种类来看,中票取消发行数量最多,城投取消发行比例在多次取消事件中过半;分等级来看,历次取消发行事件的主体信用等级多为AA+或AA;分区域来看,位于江苏、山东和北京的发行主体较多;分性质来看,取消发行的主体以国企为主。

历史取消发行原因分析。信用债配置需求下降导致融资成本上升,进而导致2017年3-4月的取消事件。银行理财是配置信用债的主要力量。2017年银保监会收紧监管政策后,银行理财对中低信用债的配置需求下降,导致信用债发行利率走高,最终引起发债主体融资成本上升,大量信用债取消发行。超预期违约导致市场避险情绪增加,引起2020年四季度取消事件。2020年四季度新一轮信用债违约潮以其突然性和集中性席卷信用债市场,造成巨大冲击。永煤事件后市场对国企信仰弱化,信用利差中枢抬升明显,其中,3年期AA+和AA中短期票据利差分别突破2020年新冠疫情冲击的高点,显示市场对中等级信用债避险情绪浓厚,导致主体融资成本上升,取消发行数量增多。永煤事件后,监管层对信用市场监管更加严格,提高发行审核门槛,导致信用债发行难度增加,引起2021年3-4月信用债取消发行规模增加。

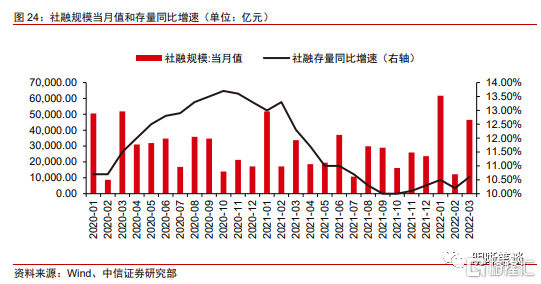

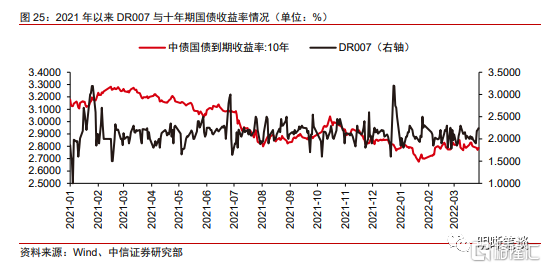

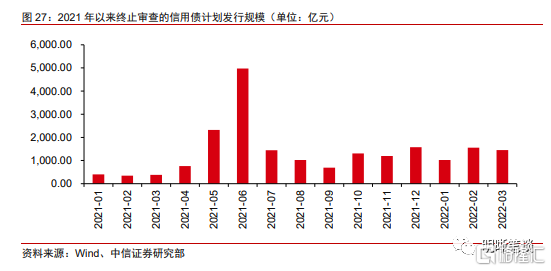

本轮取消有什么不同。我们观察到取消发行主体信用等级以AAA为主;从期限结构来看,过往事件中,取消发行债券期限多分布于1-3年,3-5年债券较少,2022年一季度中3-5年债券取消发行数量上升较多,占比较往年同期明显提高。究其原因,过去取消发行事件的成因并不适用于本轮取消发行。融资需求方面,一季度社融触底反弹,未出现融资需求下降导致取消发行的情况;市场利率方面,基础利率和资金面较为稳定,并无大起大落;需求端来看,2021年银行理财配置信用债规模上升,配置需求未见下降;从风险维度来看,一季度信用债市场未出现重大风险冲击;发行难度方面,一季度终止审查数量无明显增加,审核门槛未见提升。

春江水暖鸭先知:本轮取消发行中,主体信用等级较高,企业性质多为国企,我们认为发行人被迫发不出债券的可能性较低,主动选择取消发行的情况较多。自去年以来,央行连续开展货币宽松举措,市场对流动性保持宽松的预期加强,甚至早在一二季度切换窗口就预期到未来维持宽松的可能性。在此基础上,当期取消发行可相继选择更好的融资窗口,以降低综合融资成本。

风险因素:货币政策变化超预期;监管政策收紧导致融资环境恶化;局部疫情反复导致经济增速下行压力加大;市场个体风险事件冲击等。

2022年一季度又出现信用取消潮,各行业均有涉及,猛一看似乎老生常谈,但细究下来,这次“取消”似乎动机有所不同。等级中枢相较过往也有很大不同,表现较好的城投也深陷其中。我们将对比过去取消发行,分析这一轮的不同之处。

2022年一季度再现信用取消潮

取消发行规模低于往年,但平均债券规模较高。2022年一季度以来,特别是3月份,信用取消数量边际增加。一季度以来共取消发行信用债76只,取消规模共计667亿元,取消发行的信用债数量和规模均为近3年以来同期的最低值。从债券规模来看,2022年一季度取消发行的信用债平均规模为8.78亿元,为近3年以来的最高值,主要为南方电网取消发行80亿元“22南电SCP003”,国家能源投资集团取消发行50亿元“22国家能源SCP001”,推高平均取消规模。

取消发行主体集中于江苏、山东和北京,多属于资本货物行业。分区域来看,73家取消发行主体多集中于江苏、山东和北京,主体数量分别为15、12和7,分别占比19.74%、15.79%和9.21%;按Wind行业分类来看,近年来近5成取消发行主体属于资本货物行业,2022年一季度共计35家主体,占一季度全部取消发行主体的47.95%。

高等级和中期先信用债占比较高。分主体评级来看,近年来高等级主体占取消发行主体比例增加,一季度取消发行的73个主体中,AAA主体共计32家,占比43.84%,比例为近3年最高值;AA+主体共计27家,占比36.99%。分期限来看,取消发行的信用债期限集中于1-5年,共计58只,占比76.32%。

历史取消发行事件回顾

典型取消发行事件总览

近年来,信用债一级市场不乏取消发行潮,例如2017年3-4月、2020年四季度、2021年3-4月份等,均出现过取消发行事件。2017年的取消发行潮为近年来最大规模的取消发行事件,3-4月共计取消发行信用债239只,计划发行规模1969.90亿元,其中4月取消发行债券数量和规模均为近年来当月取消发行的最高值;2020年四季度共取消发行信用债249只,计划发行规模1836.43亿元;2021年3-4月共计取消发行信用债163只,计划发行规模1091.10亿元。

过往取消发行回顾

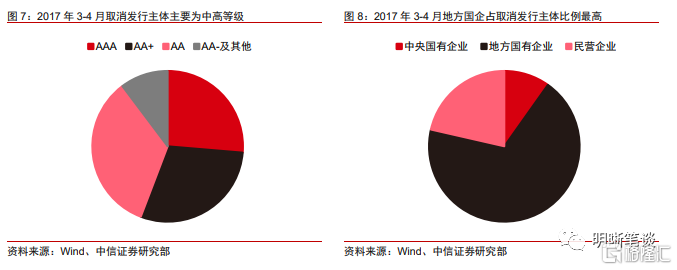

2017年取消发行主体多为地方国有企业,评级多为AA。2017年3-4月取消发行的239只信用债中,89只为城投债(YY评级口径)。224家主体中,中高等级主体数量最多,AA+和AA主体分别为66和76家,分别占比29.46%和33.93%。分区域来看,取消发行的主体主要集中于江苏、广东和北京,三区域主体分别为43、20和19家;分性质来看,154家地方国企取消发行,占比68.75%,22家央企取消发行,占取消发行主体比例最低;分债券种类来看,短融和中票占比最高,取消发行数量均为94只,分别占3-4月取消发行信用债数量的39.33%。

2020年取消发行主体中地方国企占比更高。2020年四季度取消发行的249只信用债中,147只为城投债(YY评级口径),占全部取消发行信用债的59.04%。223家主体中,中等级主体数量最多,AA+和AA主体分别为68和86家,分别占比30.49%和38.57%。分区域来看,取消发行的主体主要集中于江苏和山东,二区域主体分别为37和22家;分性质来看,186家地方国企取消发行,占比83.41%。分债券种类来看,公司债和中票占比最高,取消发行数量为87和81只,分别占四季度取消发行信用债数量的34.94%和32.53%。

2021年取消发行主体以地方国企为主,评级主要为AA+。2021年3-4月取消发行的163只信用债中,90只为城投债(YY评级口径),占比55.32%。146家主体中,AA+主体最多,占取消发行主体的39.73%。分区域来看,取消发行的主体集中于江苏,占比25.34%;分性质来看,128家地方国企取消发行,占比87.67%。分债券种类来看,中票占比最高,取消发行数量为90只,占3-4月取消发行信用债数量的55.21%。

历史取消发行原因分析

需求下降导致融资成本上升

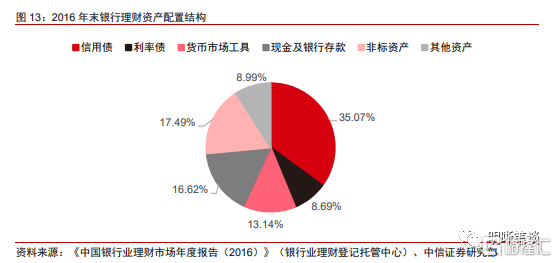

信用债是银行理财的主要配置资产。2016年,29.05万亿元银行理财产品中,35.07%的资金用于配置信用债,配置金额达10.19万亿元,约占2016年末信用债存续额的43.94%,显示银行理财为信用债配置的主要力量。

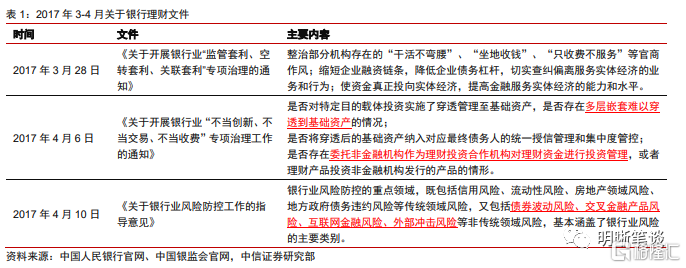

监管收紧下严查理财空转,影响信用债配置需求。2017年以前,“银行理财-非银委外-实体企业-银行理财”的资金循环模式产生大量信用债配置需求。2017年3-4月,银保监会连续出台45、46、53和6号文等文件,收紧监管政策,严查“理财空转”的情况。政策收紧降低了银行理财对信用债的配置需求,至2017年6月,银行理财配置信用债规模9.88万亿元,较2016年末降低3.08%。

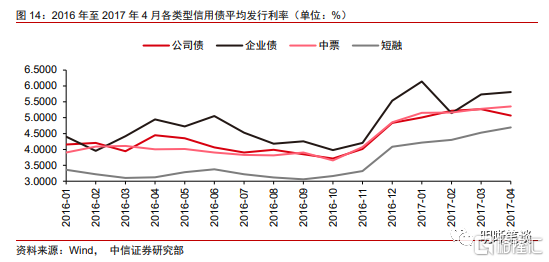

需求下降导致发行主体发行信用债成本上升。严监管下,银行理财配置信用债需求下降,信用债发行利率随之走高。2017年3-4月,各类型信用债发行利率纷纷突破2017年以前的高点,公司债、企业债、中票和短融平均发行利率分别为5.07%、5.81%、5.36%和4.69%。发行利率上升导致发债主体融资成本上升,导致大量信用债取消发行。

超预期违约引起市场避险情绪增加

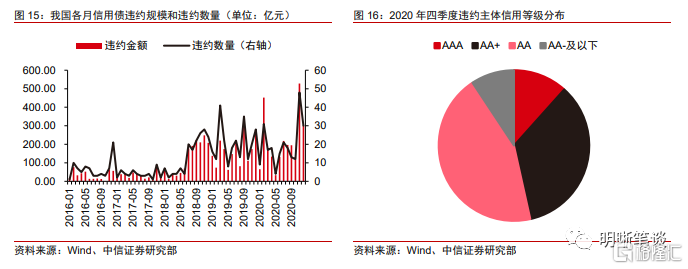

2020年四季度新一轮信用债违约潮爆发,其中不乏高等级发债主体。2020年四季度新一轮信用债违约潮以其突然性和集中性席卷信用债市场,造成巨大冲击。四季度共计违约债券90只,违约金额达945.60亿元,为我国信用债市场最大规模的集中违约事件。分等级来看,违约主体中不乏包括华晨汽车、紫光集团等在内的AAA主体。

集中违约事件引起市场避险情绪,信用债利差上行。以中短期票据利差代表信用债整体,永煤事件后市场对国企信仰弱化,信用利差中枢抬升明显。至2020年12月31日,3年期AAA+、AAA、AA+和AA中短期票据利差分别为42.71、56.23、104.12和141.12bps,其中,AA+和AA利差分别突破2020年新冠疫情冲击的高点,显示市场对中等级信用债避险情绪浓厚。

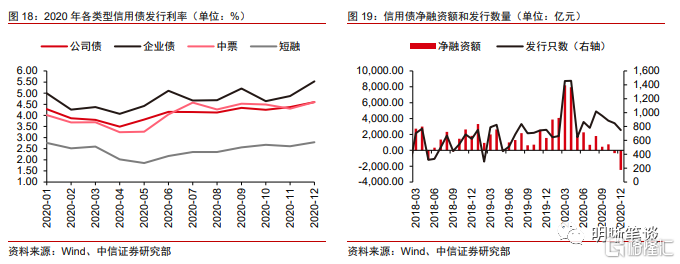

避险情绪升温导致融资成本增加,叠加净融资需求回落因素,降低企业发债意愿。二级市场避险情绪升温传导至一级市场,导致2020年四季度信用债发行利率边际增加,融资成本上升,2020年12月,公司债、企业债、中票和短融平均发行利率分别为4.60%、5.53%、4.60%和2.79%,较三季度有所增加。二级市场对中等级信用债避险情绪浓厚,导致本轮取消发行潮中AA级信用债占比较其他取消事件高。同时,信用债市场净融资于2020年3-4月创新高,主体发债意愿边际回落,造成取消发行事件。

监管收紧导致发行难度增加

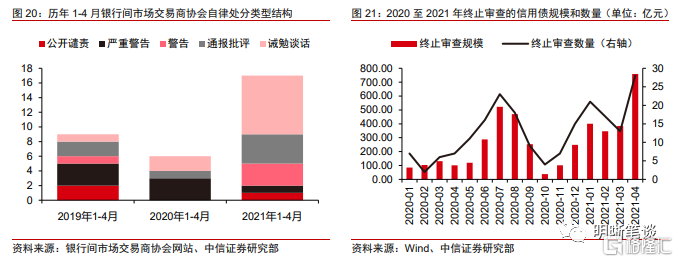

永煤事件后,监管层对信用债市场的监管更加严格,导致信用债发行难度增加,取消发行数量增多。根据交易商协会统计数据,2021年1-4月,银行间市场交易商协会对发债主体或承销商共进行自律处分17次,较2020年同期同比增长183.33%,其中公开谴责、严重警告和警告三种类型处分数量较2019年与2020年变化较小,通报批评和诫勉谈话处分数量则大幅增加。2021年3月18日,上交所召开债券市场自律监管工作券商座谈会,表示将从严把握发行人审核标准,加强信息披露。监管收紧导致债券发行难度增加,2021年4月信用债终止审查规模和数量分别为758.98亿元和28只,较2020年同期大幅增加,显示信用债发行审核标准提高,发行难度有所增加,从而导致取消发行数量增多。

本轮取消有什么不同

本轮取消发行与过往取消事件对比分析

与过往相比,2022年一季度取消发行事件在区域和行业分布上近似。本轮取消发行的主体多位于地方债务负担不重的江苏、山东等区域,所属行业多为资本货物行业,与过往几次取消发行事件近似。按债券种类来看,本轮取消发行中中票数量最多,达46只,占比61.33%,与2021年3-4月取消发行品种结构近似,但中票占比稍高。

本轮取消发行事件在信用等级和期限结构上存在不同之处。过往事件中,取消发行的主体信用等级多为AA或AA+,AAA级主体相对占比较低,2022年一季度中有较多AAA高资质主体也取消发行信用债,取消发行主体信用等级以AAA为主;从期限结构来看,过往事件中,取消发行债券期限多分布于1-3年,3-5年债券较少,2022年一季度中3-5年债券取消发行数量上升较多,占比较往年有明显提高。

本轮取消发行的特殊之处

究其原因,过去信用债取消发行事件的成因并不适用于本轮取消发行。

3月社融超预期,显示融资需求强劲。一季度社融触底反弹,较2021年四季度环比大幅增加,其中3月新增社融规模4.65万亿元,预期值为3.63万亿元,社融存量同比增长10.40%,增速较2021年3月增加0.40个百分点。从净融资角度来看,一季度信用债净融资规模1.07万亿,同比增加91.61%。一季度融资需求大幅上升,并未出现过去融资需求下降导致取消发行事件的情况。

一季度基础利率和资金面较为稳定,并无大起大落。整理发行主体的公告,市场波动为一季度以来取消发行的原因之一。但是从资金面和基础利率来看,一季度债市比较稳定,未出现大起大落的情况。3月DR007平均值约为2.0596%,与1月和2月平均值较接近,波动幅度较2021年有明显下降。一季度各月十年期国债收益率平均值分别为2.7536%、2.7779%和2.8068%,波动幅度较小。

银行理财信用债配置需求提升。2018年4月,央行、银保监会、证监会和外汇局发布资管新规。至2021年末,缓冲期结束,在此期间,银行理财配置信用债规模不断上升,2020年信用债配置规模占理财产品余额比例略有下降,但2021年比例上升0.38个百分点,显示银行理财配置信用债需求有所上升。

从风险维度来看,一季度信用债市场未出现重大风险冲击。一方面,地产债违约风险已于2021年集中爆发,一季度以来虽仍有违约和展期事件发生,但市场已经消化风险冲击,估值为表现出剧烈波动;稳增长背景下,城投风险端倪虽隐现,但暂未暴露;金融次级债估值反弹,但只是处于回调区间,并无违约事件发生;其他板块诸如煤钢债表现平稳,并未出现重大风险事件导致市场避险情绪升温的情况。

春节后发审标准略有提高,但未明显收严。从信用债发审门槛来看,终止审查规模在2021年6月达到最高值,随后每月相对保持稳定。2022年春节后终止审查的信用债计划发行规模和数量较1月略有增长,但与2021年相比并未明显提高。一季度终止审查信用债规模4030.63亿元,与2021年四季度规模4080.80亿元近似,显示一季度信用债发行难度未明显增加。

总结

发债主体主动选择取消发行。本轮取消发行的信用债发债主体中,高资质主体占比较高,并非如往年般因为监管收紧、风险催化、企业资质等因素导致中资质主体被迫取消发行。本轮取消发行中,主体信用等级较高,评级多为AAA,企业性质多为国企,我们认为发行人被迫发不出债券的可能性较低,今年发行人主动选择取消发行的情况较多。

春江水暖鸭先知,市场对二季度维持宽松的预期加强。去年以来,央行多次降准降息,连续开展货币宽松举措,市场对央行二季度维持宽松预期加强。在此基础上,当期取消发行可在二季度选择更好的融资窗口,降低融资成本。

风险因素

货币政策变化超预期;监管政策收紧导致融资环境恶化;局部疫情反复导致经济增速下行压力加大;市场个体风险事件冲击等。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员