事件:美国公布4月CPI数据,同比8.3%,前值8.5%。

核心结论:美国4月CPI略高于预期但开始回落,通胀拐点正式确立,符合我们预判;继续提示,美股调整可能已接近尾声,后续纳指有望重新跑赢标普500,对A股特别是以创业板为代表的成长股影响偏积极;需注意,要高度警惕俄乌冲突、中美博弈等地缘冲突的扰动。

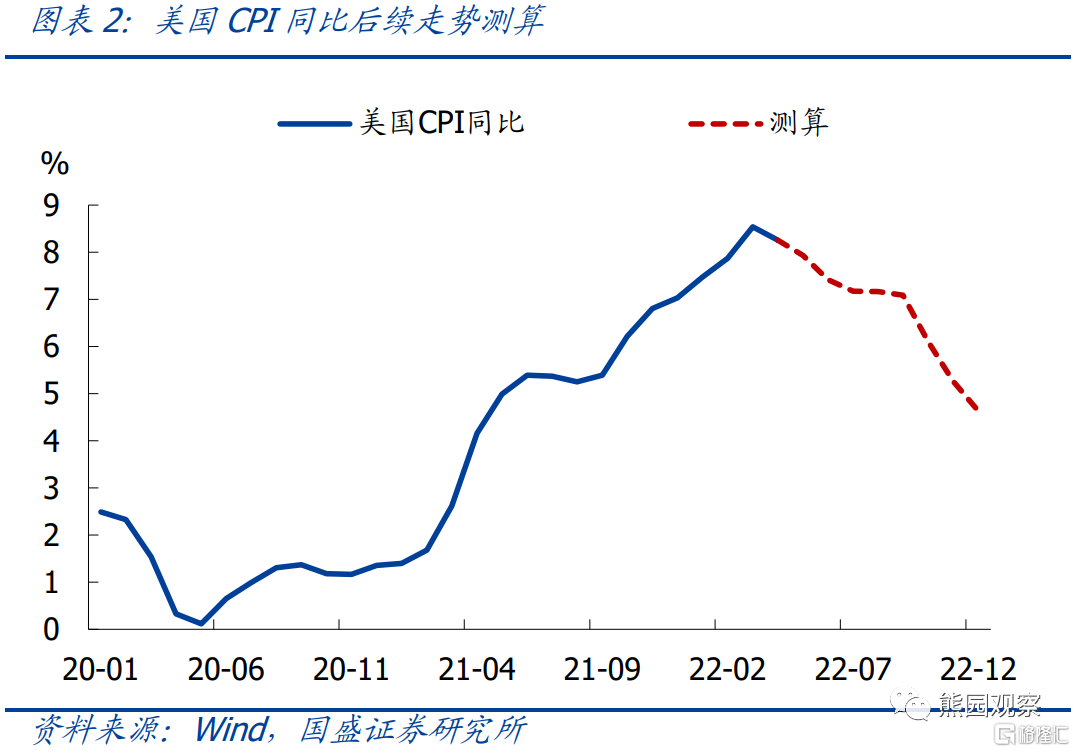

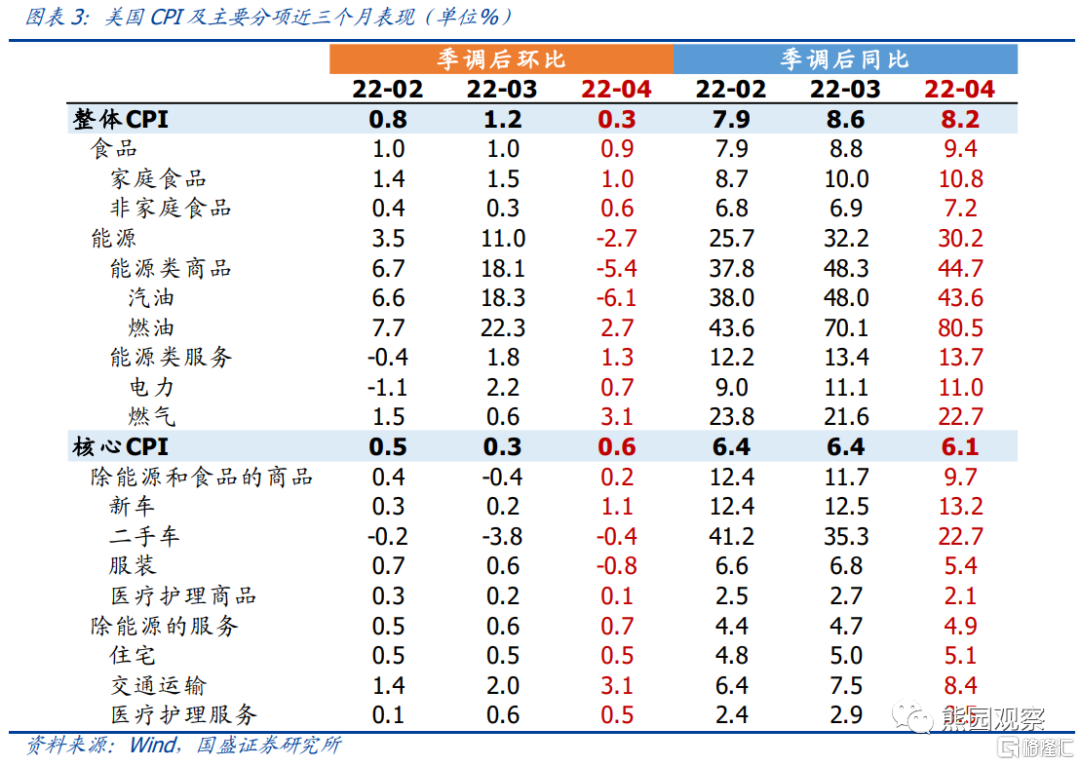

1、美国4月CPI表现及后续展望:美国4月CPI同比8.3%,预期8.1%,前值8.5%;核心CPI同比6.2%,预期6.0%,前值6.5%。虽然4月CPI略高于预期,但已确定性出现拐点。根据我们最新测算,美国5月CPI同比可能降至略低于8%,6月可能降至7.5%左右,3季度下降速度将有所放缓,4季度下降速度将明显加快,预计年底将降至4.6%左右,明年美国通胀有望回到美联储2%的目标水平附近。

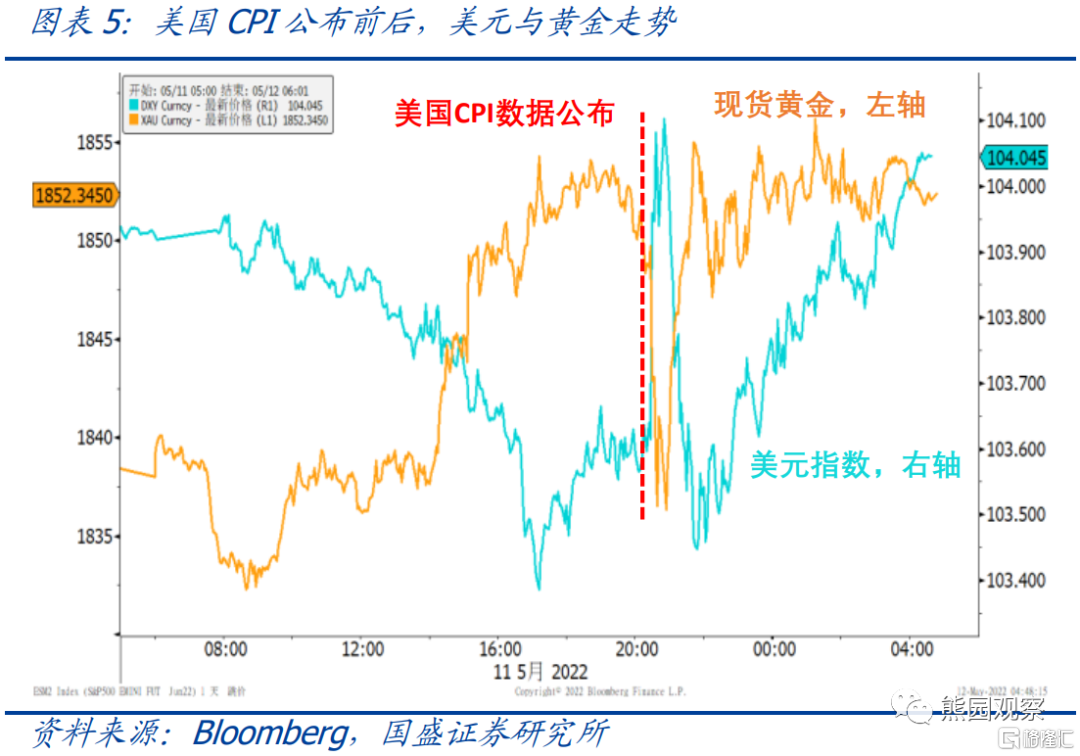

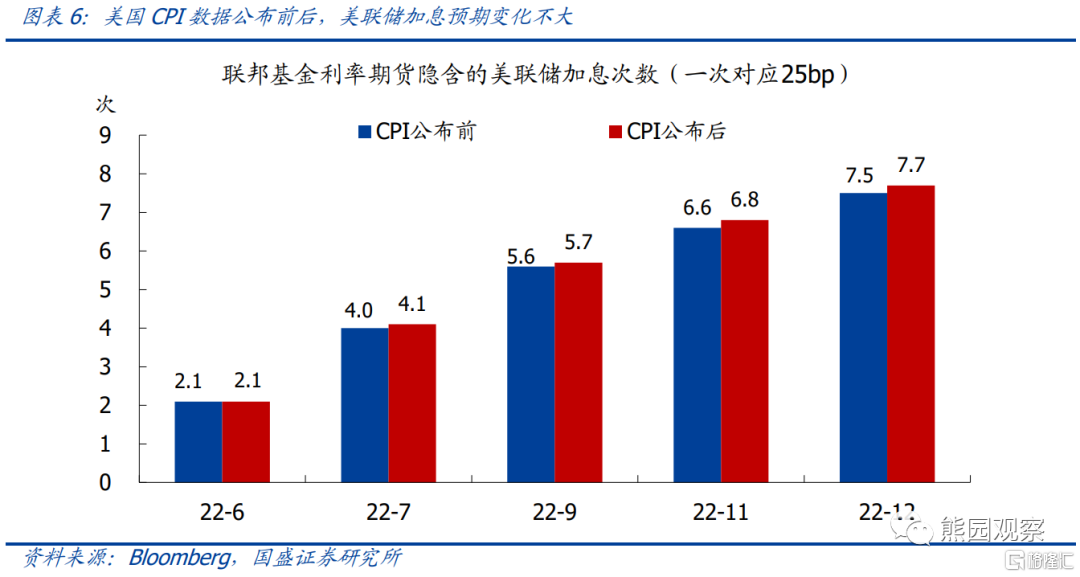

2、资产价格和加息预期变化:CPI数据公布后,主要资产价格大幅波动。收盘价与数据公布前相比,标普500指数期货下跌2.5%,10Y美债收益率和黄金价格基本持平,美元指数上涨0.4%。美联储加息预期变化不大,且近期已趋于平稳。目前市场预期6月和7月将分别加息50bp,单次加息75bp的概率依然很低。

3、美股展望及对A股影响:结合历史规律和当前情况来看,本轮美股调整可能已接近尾声,并且纳指有望重新跑赢标普500。由于近年来A股与美股相关性明显加强,且风格切换高度同步,这意味着对A股特别是以创业板为代表的成长股影响偏积极,但需警惕俄乌冲突、中美博弈等因素的扰动。

正文如下:

1、美国4月CPI略高于预期,但已确定性出现拐点

>4月CPI表现:美国4月未季调CPI同比8.3%,预期8.1%,前值8.5%;未季调核心CPI同比6.2%,预期6.0%,前值6.5%。分项来看,4月食品和服务分项同比小幅抬升,能源和商品分项同比下滑明显。有3点值得关注:其一,汽油价格虽明显下跌,但燃油和燃气价格大幅上涨,这在一定程度上推高了交通运输价格以及整体CPI的表现。其二,二手车价格涨幅明显下降,但新车价格涨幅明显抬升,一大原因在于,4月开始美国劳工部更换了新车价格的数据来源,同时统计口径也发生了变化。其三,占CPI权重高达33%的住宅分项维持温和上涨,反映出整体通胀压力依然可控。

>后续通胀展望:前期报告中我们曾多次指出,美国3月CPI大概率已触顶,4月可能持平或小幅下滑,5月后将持续回落,理由包括能源价格难继续大幅上涨、供应瓶颈有望逐步修复、基数明显抬升。根据我们最新测算,美国5月CPI同比可能降至略低于8%,6月可能降至7.5%左右,3季度下降速度将有所放缓,4季度下降速度将明显加快,预计年底将降至4.6%左右。按此情况推算,明年美国通胀有望回到美联储2%的目标水平附近。

2、美国CPI数据公布后,大类资产表现与加息预期变化

>大类资产表现:CPI数据公布后,主要资产价格大幅波动。美股先是快速跳水,然后快速反弹,最后持续下跌,一定程度上与俄乌局势恶化有关;10Y美债收益率先是大幅抬升,然后持续回落;美元指数剧烈波动后持续走高;黄金价格先跌后涨。收盘点位与CPI数据公布前相比,标普500指数期货下跌2.5%,10Y美债收益率和黄金价格基本持平,美元指数上涨0.4%。

>加息预期变化:CPI数据公布后,利率期货隐含的年内剩余加息次数由7.5次小幅升至7.7次(一次对应25bp),整体变化不大,而5月5日的美联储会议过后是7.8次,反映出市场加息预期已趋于平稳。目前市场预期6月和7月将分别加息50bp,单次加息75bp的概率依然很低。

3、美股调整可能接近尾声,纳指有望重新跑赢标普500,地缘冲突是扰动

>美股走势展望:站在当前时点,对后续的美股可以乐观一些,尤其是纳斯达克为代表的成长股,需警惕俄乌冲突、中美博弈等扰动,理由主要有4点:

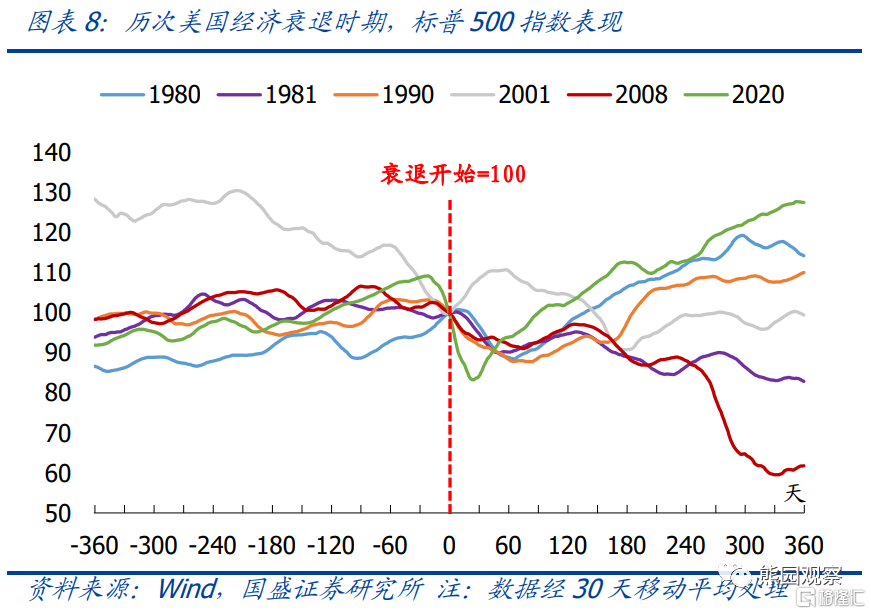

(1)历史经验显示,美股通常在加息开始后的3个月内下跌,3个月以后大多会重新上涨。此外,紧缩周期中,纳斯达克跑输标普500的时间通常在半年左右,而本轮纳指是从去年12月开始跑输标普500。照此推算,目前美股的调整已接近尾声,纳指跑输标普500的情况也已接近拐点;

(2)随着通胀回落、经济放缓,美联储最鹰时刻大概率已过,10Y美债收益率短期预计高位震荡,下半年大概率重新下行,对美股的压制将减轻;

(3)根据我们前期报告分析,美国经济最早在2023年底或2024年初衰退,而历史上美股通常在衰退前1-3个月开始下跌。因此,目前距离衰退尚早,现阶段美股也不会对衰退预期进行大幅定价;

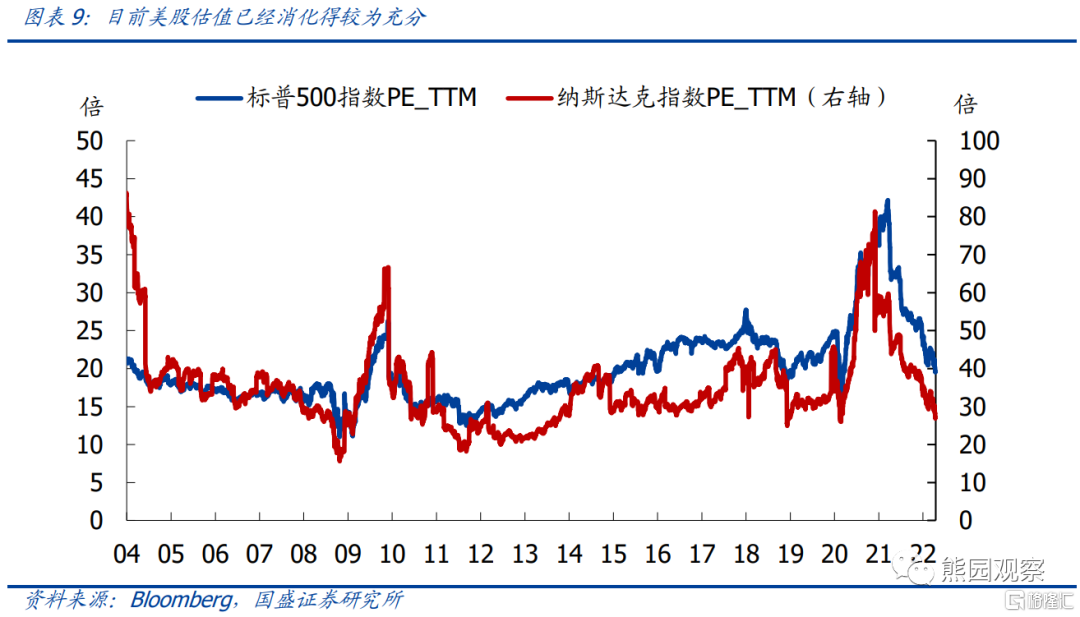

(4)美股估值已经消化得较为充分,当前标普500指数市盈率已降至2000年以来的49%分位,纳斯达克指数市盈率已降至16%分位。

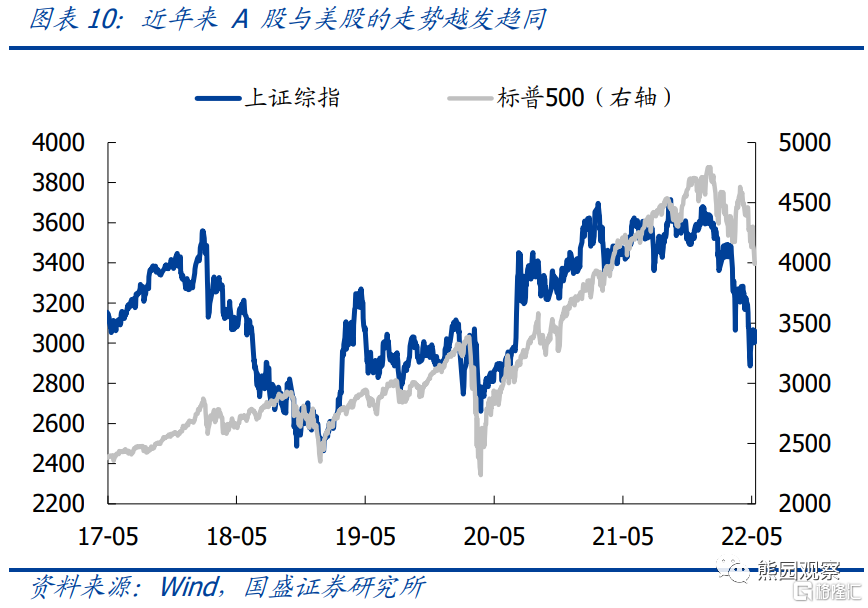

>对A股的影响:前期报告中我们曾指出,近年来A股与美股的相关性明显加强,风格切换也高度同步,表现为创业板/上证综指与纳斯达克/标普500走势高度一致。往后看,美股有望企稳反弹、纳指有望重新跑赢标普500,意味着对A股特别是以创业板代表的成长股影响偏积极。

风险提示:

美国通胀、美联储货币政策取向、俄乌冲突等持续超预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员