摘要

一、海外时政要闻梳理:欧俄制裁升级;防疫继续放松

(1)欧盟酝酿对俄罗斯能源实施进口禁令,计划在今夏停止进口俄罗斯煤炭,在今年年底前逐步淘汰俄罗斯石油,并大幅减少从俄进口天然气。

(2)欧盟和俄罗斯进一步加大相互制裁力度,欧计划将更多俄银行排除SWIFT系统,俄暂停欧公民签证简化制度,限制信贷机构对外提供信息。

(3)欧洲与中国香港疫情好转,美国有所反弹。欧洲国家和中国香港地区疫情好转,防疫措施放松;美国疫情有所恶化,专家提醒夏季病例激增的可能性。

二、海外经济数据盘点:欧美滞胀风险上升

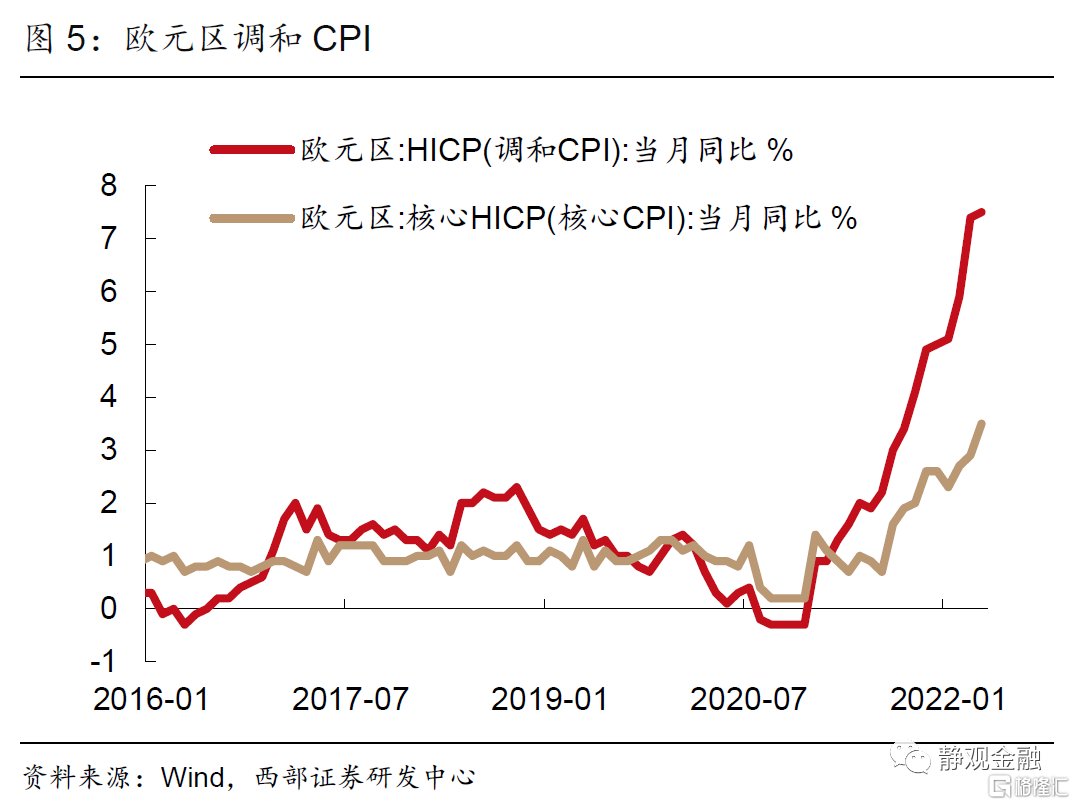

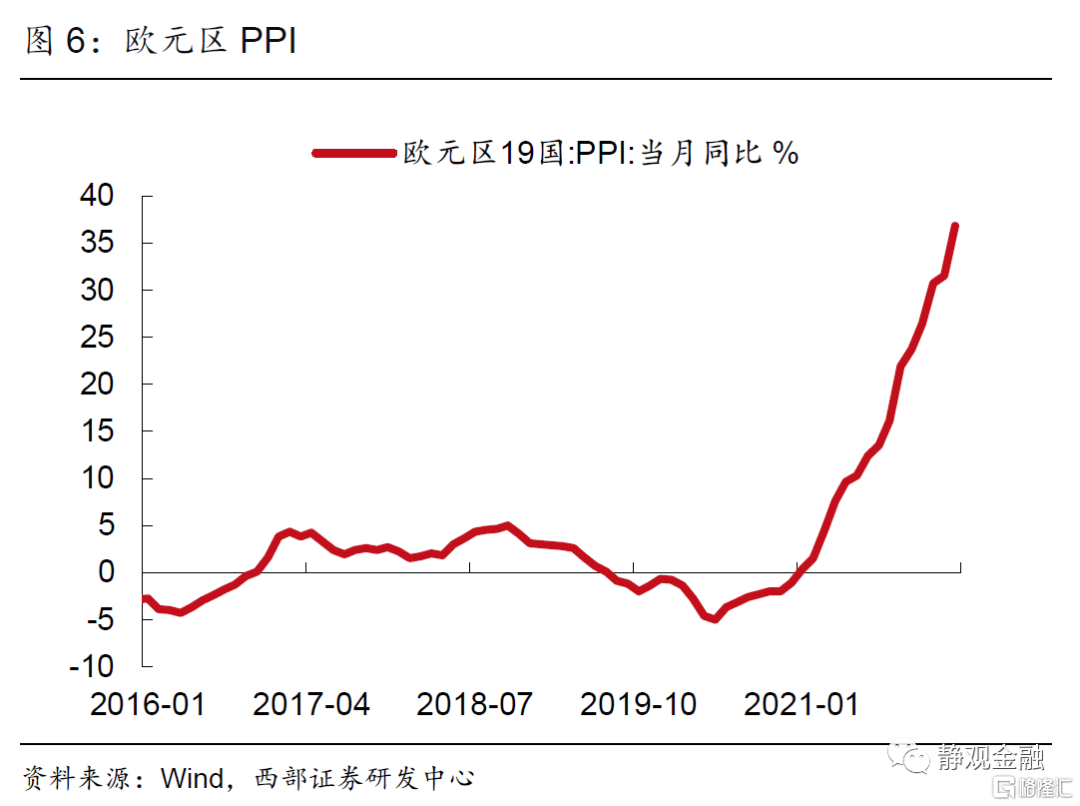

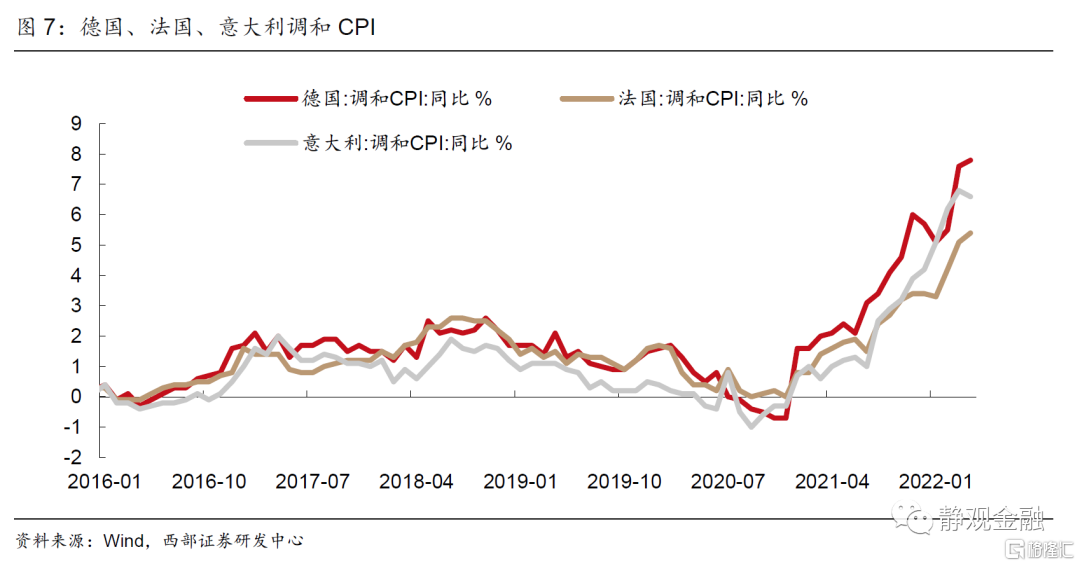

(1)欧美通胀数据再创新高,但美国通胀或已(接近)见顶。美国3月PCE同比6.6%,续创40年新高;核心PCE同比5.2%,较前月下降0.2个百分点。美国通胀或于3月(接近)见顶。欧4月调和CPI同比7.5%,再创新高;欧3月PPI同样创出新高。欧洲加速能源去俄化,令其通胀形势差于美国,暂时难言见顶。德国能源对俄依赖度最高,通胀形势最为严峻。

(2)欧美国家PMI和GDP数据转弱,滞胀风险加剧。美国4月ISM制造业指数55.4,为2020年以来最低,其中就业分项降幅最大。目前美国劳动力回归就业市场的弹性极弱,经济滞胀压力较高。受俄乌冲突掣肘,欧元区一季度GDP环比增速放缓至0.2%,多个成员国经济疲软。

三、欧美利率会议前瞻:美联储加速收紧,澳洲超预期加息

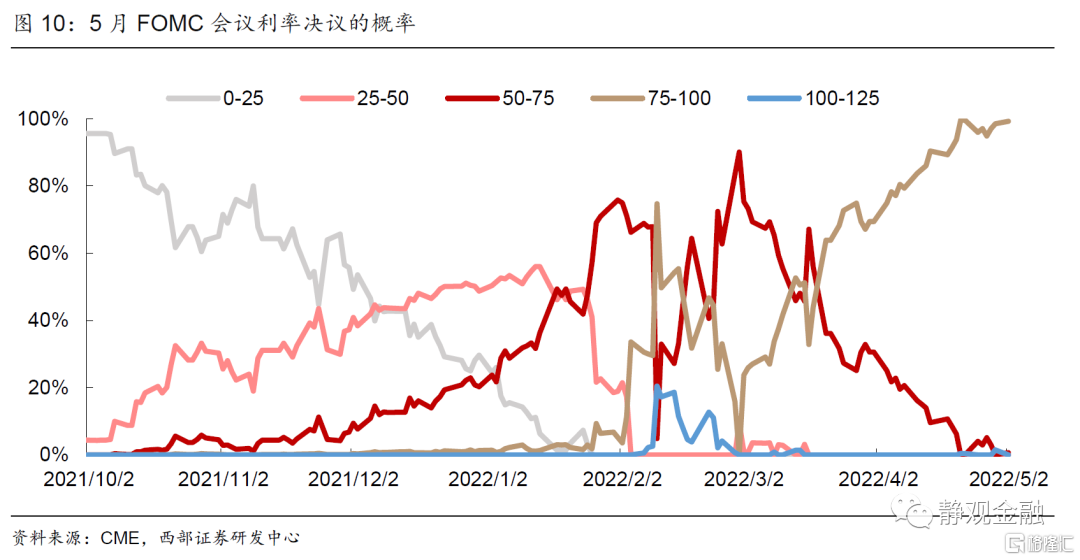

(1)美联储5月FOMC加息50BP、落地缩表靴子似无悬念。CME显示5日FOMC加息50BP概率高达99.3%。此外,3月议息会议纪要显示,5月FOMC将启动缩表,FED或每月减持600亿美元美债与350亿美元MBS。

(2)英国央行或继续加息。尽管英国经济情况并不乐观,但英国央行决策官员中大部分偏向鹰派,5月5日利率会议中加息25BP概率较大。

(3)欧洲核心通胀超预期,市场对欧洲央行6月加息预期升温。

(4)澳洲联储3日宣布将利率上调25BP至0.35%,为2010年后首次加息。

四、五一境外资产价格走势:各国股指与美元收涨,债券与商品走低

4月29日至5月3日:美国三大股指均上涨;德国DAX、法国CAC40下跌。10年期美债、德债、英债、日债收益率全面上行。美元指数涨0.49%。黄金、白银、铜、铝、螺纹钢等金属普遍下跌。WTI原油下跌2.18%、NYMEX天然气上涨9.80%。

正文

一、海外时政要闻梳理:欧俄制裁升级;防疫继续放松

(一)欧盟酝酿对俄石油实施进口禁令;欧俄双方加大相互制裁力度

当地时间5月2日,德国总理朔尔茨接受媒体采访时表示,欧盟将在今年夏季停止进口俄罗斯煤炭,在今年年底前逐步淘汰俄罗斯石油,并将大幅减少从俄罗斯进口天然气。5月1日,德国经济和气候部长哈贝克表示德国已将俄罗斯石油能源进口的份额降至12%,煤炭降至8%,天然气降至35%。哈贝克表示,目前正在设法从其他国家进口石油和煤炭,“在夏末结束对俄罗斯原油进口的依赖是现实的(realistic)”。

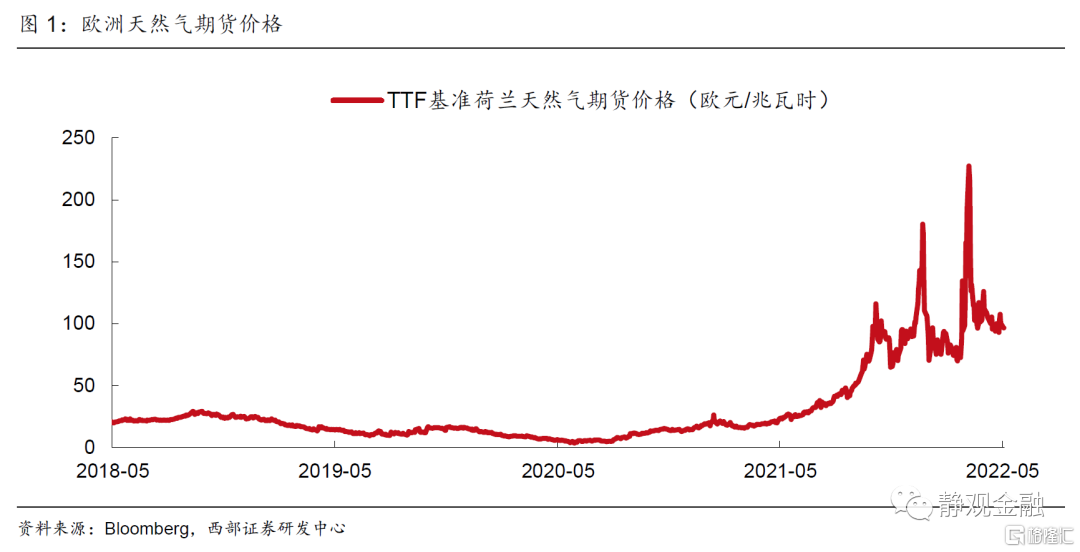

此前俄罗斯曾宣布从4月1日起要求外国买家以卢布支付俄罗斯天然气。4月27日俄罗斯能源巨头俄罗斯天然气工业股份公司表示,已经完全停止对波兰和保加利亚天然气公司的供应,因为其拒绝满足支付卢布的要求。如果欧盟最终决定禁止对俄石油进口,或将对其经济增长造成不小打击,并进一步增添通胀压力。

除了上文提及的酝酿对俄实施石油进口禁令,5月3日欧盟外交和安全政策高级代表约瑟夫·博雷尔(JosephBorrell)表示,欧盟计划将更多俄罗斯和白俄罗斯银行排除在SWIFT支付系统之外,包括俄罗斯联邦储蓄银行等;预计欧盟的第六套制裁将进一步扩大“黑名单”,并对俄罗斯的石油供应实施部分禁运。

俄罗斯方面同样在加大对欧盟的制裁。当地时间5月1日,俄罗斯总统普京签署了一项法律,暂停了向欧盟,丹麦,冰岛,列支敦士登,挪威和瑞士公民实行的签证简化制度,将令许多欧洲公民的俄罗斯签证程序复杂化。当日,普京还签署了额外网络安全措施的总统令,限制俄罗斯信贷机构向外国提供银行客户、资产持有者、账户、交易等信息。

(二)境外多地疫情管控放松

四月下旬以来欧洲多国放松防疫限制。塞尔维亚政府5月2日宣布,从5月3日零时起取消一切入境防疫限制措施。德国在4月24日取消对联邦议员的强制口罩令和3G(已接种、已康复、已检测)证明要求,在4月29日将确诊患者的隔离期限将缩短至5天。波兰在4月29日宣布,政府将在5月中旬取消“流行病状态”,届时防疫限制措施将更少。中国香港也在5月3日宣布,将从5月19日起放宽第二阶段社交距离措施,部分措施将提前在5月5日起生效。

截至5月2日,德国、法国、意大利、英国单日新增确诊病例(7日移动平均)为8.4万例、5.3万例、5.2万例、8842例,分别较一个月前下降57.0%、下降61.8%、下降25.5%、下降87.2%。香港地区单日新增确诊(7日移动平均)215例,较一个月前下降93.0%。

相比之下,美国疫情自4月下旬以来恶化,截至5月2日单日新增确诊(7日移动平均)6.2万例,较一个月前上升108.4%。前白宫新冠病毒应对协调员黛博拉·伯克斯在5月1日表示“应该为今年夏天美国南部可能出现的病例激增做准备”。

二、海外经济数据盘点:欧美滞胀风险上升

(一)欧美通胀数据再创新高,但美国通胀或已(接近)见顶

美国:3月PCE物价指数同比增长6.6%,续创40年新高,略低于预期6.7%,前值6.4%。剔除食品和能源的核心PCE同比增长5.2%,增速较前月下降0.2个百分点。但我们在此前的报告中指出,美国CPI同比或于3月(接近)见顶,尽管PCE的影响因素以内生为主,但核心PCE同比回落意味着该口径通胀进一步走高的风险也较为有限。

欧元区:欧元区4月调和CPI同比增长7.5%,再创新高;核心CPI通胀同比增长3.5%,预期3.2%,前值2.9%。欧元区3月份PPI同比增长36.8%,同样创出历史新高,预期36.3%,前值31.4%。由于俄乌冲突及欧洲加速能源去俄化,因此欧洲通胀形势或差于美国,暂时难言见顶。

分国家看,由于德国能源对俄依赖度最高,进而通胀形势最为严峻。4月份调和CPI同比增长7.8%,预期7.6%,前值7.6%。4月份法国调和CPI同比5.4%,预期5.1%,前值5.1%;意大利调和CPI同比6.6%,较前月6.8%小幅下降。

(二)欧美国家PMI和GDP数据转弱,或与俄乌冲突等因素有关

美国:就业弹性转弱,经济滞胀→放缓→衰退压力上升。美国4月ISM制造业指数55.4,预期57.6,前值57.1,为2020年以来最低;新订单和产出分项指数也降至2020年5月来最低。其中就业分项指数降幅最大。此外,3月份美国JOLTS非农职位空缺连续第4个月继续攀升至1154.9万人,职位空缺率上升1个百分点至7.1%,表明3月份美国用工需求依然强劲,招工难和薪资增长问题仍存。另一方面,目前美国续请失业金人数已经降至70年代以来最低,表明劳动力回归就业市场的弹性极弱,增加经济滞胀压力并最终导致经济放缓、直至衰退。

欧元区:俄乌冲突推升能源及通胀,掣肘消费信心。4月制造业PMI终值55.5,预期55.3,初值55.3;消费者信心指数终值-22,初值-16.9;服务业景气指数13.5,预期13.8,前值由14.4修正为13.6;工业景气指数7.9,预期9.5,前值由10.4修正为9.0;经济景气指数105,预期108,前值由108.5修正为106.7。

4月29日,欧盟统计局公布欧元区一季度GDP初值,欧元区19国的GDP环比增长0.2%,预期0.3%,前值为0.3%;GDP同比增长5%,符合市场预期,前值为4.7%。德国第一季度GDP增长0.2%,较上一季度的-0.3%有所反弹,高出预期值0.1%;法国GDP环比增速为零;意大利一季度GDP下降0.2%。预计在高通胀背景下,Q2欧洲经济下行压力将加大。

三、欧美利率会议前瞻

(一)美联储FOMC会议前瞻:50BP加息与缩表靴子落地似无悬念

5月5日北京时间2:00,美联储将公布FOMC会议利率决议。在4月,多位美联储高管已经给出5月FOMC会议中将会加息50BP的明示或者暗示,其中美联储主席鲍威尔在4月25日表示将在利率方面采取稍快的动作,且会在5月的会议上讨论加息50BP。截至5月3日,根据CME美联储观察,5月会议上加息25BP的概率为0.7%,加息50BP的概率为99.3%。此外,根据3月议息会议纪要,美联储将于5月份开始缩表,缩表仍以到期不再投资方式进行,每个月缩表规模最高或达950亿美元(美债600亿,MBS 350亿)。

(二)英国央行利率会议前瞻

5月5日北京时间19:00英国央行将公布利率决议和会议纪要,此前,英国央行九名投票官员中,央行副行长坎利夫偏向鸽派,央行副行长布罗德班特和央行委员滕雷罗偏向中立,其余六名官员均偏向鹰派。继续加息概率仍高,受加息预期影响,5月3日,英国10年期国债收益率上行至1.9%以上。

(三)欧央行官员持鹰派论调,但6月能否加息仍由4-5月数据决定

4月29日欧元区HICP(调和CPI)公布,核心通胀率同比达到3.5%,超出市场预期。4月30日,欧洲央行管委霍尔茨曼表示支持在利率上迅速采取行动,预计将在夏季或秋季加息。5月1日,欧洲央行副行长金多斯表示加息将在购债结束后,7月是否加息取决于6月的数据和新的宏观经济预期。受超预期的核心通胀影响,市场对于欧洲央行在6月加息概率由27日的15%上行至29日的31.65%。

(四)澳洲联储2010年来首次加息

5月3日,澳洲联储公布利率决议,将利率从0.10%的历史低点上调25个基点至0.35%,为2010年以来首次加息,市场预期为上调至0.25%。澳大利亚通胀在全球高通胀背景下未有幸免,一季度CPI同比达到5.1%,是2001年以来最高水平。澳洲联储主席洛威在声明中称,澳洲联储致力于采取必要措施,确保澳大利亚通胀回到目标水平,这将要求在未来一段时间内进一步提高利率。

四、境外资产价格走势

4月29日至5月3日境外资产表现如表3所示。

股市:美国股市上涨,标普500、纳斯达克综指、道琼斯工业平均指数分别涨1.05%、1.86%、0.46%。欧洲和亚洲股市涨跌不一,德国DAX、法国CAC40分别下跌0.41%、0.53%;英国富时100指数上涨0.22%。日经225指数和恒生指数分别下跌0.11%、上涨0.06%。

债券:10年期美债、德债、英债、日债收益率全面上行,分别上行3.76 BP、2.60 BP、5.21 BP、0.40 BP。

外汇:美元指数上涨0.49%。离岸人民币、欧元、英镑、日元、港元分别下跌0.12%、0.23%、0.60%、0.34%、0.01%。

金属:主要品种普遍下跌。黄金、白银、铜、铝、锌、螺纹钢分别下跌2.15%、1.82%、3.68%、4.64%、3.54%、10.29%。

工业品:WTI原油下跌2.18%、NYMEX天然气上涨9.80%。

农产品:CBOT大豆、CBOT玉米、CBOT小麦、NYBOT白糖、CME猪肉分别下跌3.22%、2.52%、0.97%、2.77%、3.92%;NYBOT棉花上涨3.06%。

风险提示

(一)海外央行货币政策超预期

(二)海外疫情超预期

(三)俄乌局势超预期

(四)全球经济增长不及预期

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员