时隔8年,金融似乎又嗅到了一丝亚洲货币战的硝烟。

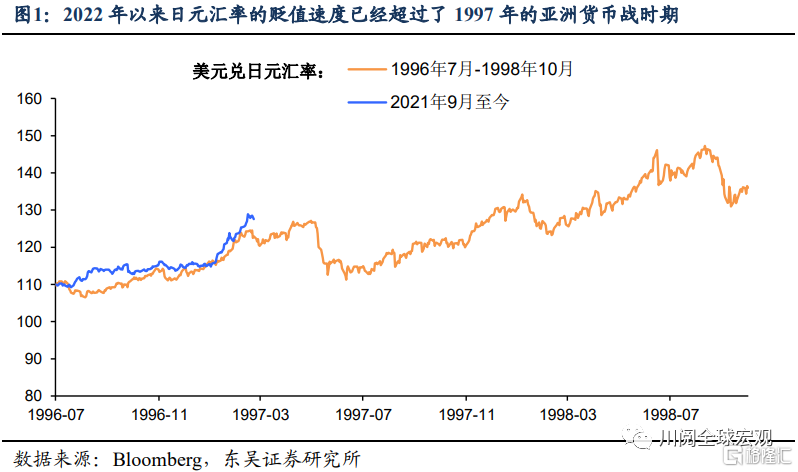

我们先来看日元汇率,如图1所示,2022年年初以来日元兑美元汇率 贬值了10%,如此快的贬值速度甚至超过了1997年亚洲金融危机爆战, 而当时正是日元的率先快速贬值拉开了亚洲货币战的序幕。

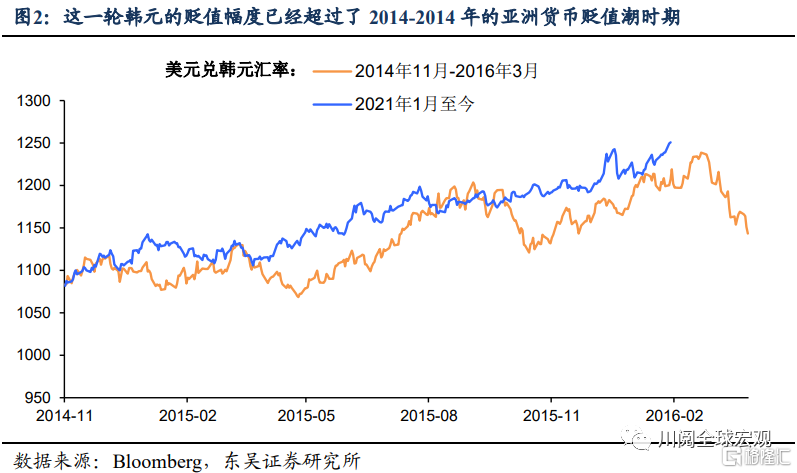

再来看韩元汇率,2022年至今美元兑韩元汇率贬值了3.1%,虽然远不 及同期日元的贬值幅度,但如果从贬值的持续性来看,这一轮韩元的贬 值从2021年1月开始已经持续了15个月,并且在贬值幅度上已经超过 了2014-2015年亚洲货币贬值潮时期(图 2)。

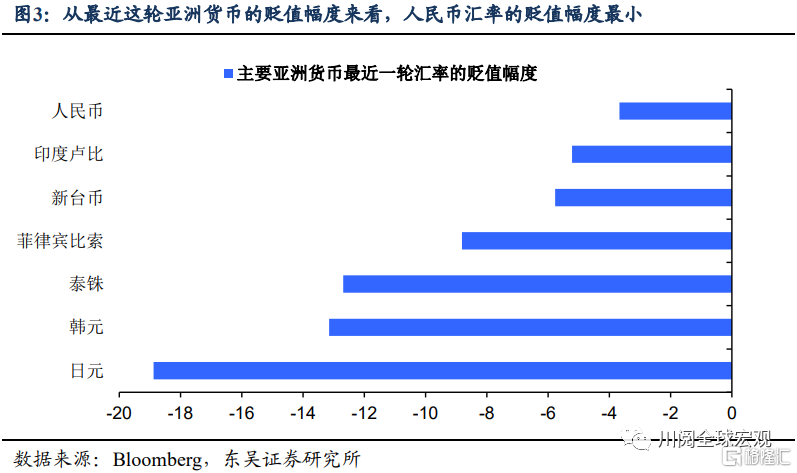

如果我们再放眼自2021年以来的这轮亚洲货币的贬值潮,如图3所示, 人民币汇率自2022年3月以来的这波贬值仅持续了一个多月,而其他 主要亚洲经济体的汇率贬值都至少持续了一个季度,因此从幅度上来看 显然人民币汇率的贬值相形见绌,即使经过上周的快速下跌,但仍无 法阻挡日元相对人民币贬值到近30年的低位。以史为鉴,人民币的快速贬值标志着亚洲“货币战”进入了下半场,这对于市场意味着什么?政策如何应对贬值和通胀的关系?这是本篇报告试图回答的问题。

从历史上看,亚洲货币贬值的“传染性”很强,一方面亚洲地区经济体拥有“出口导向”的共性,另一方面汇率是一个“以邻为壑”的经济变 量,在经济下行的环境中,跑得慢也意味着承受的压力会更大,而日元往往最先抢跑。

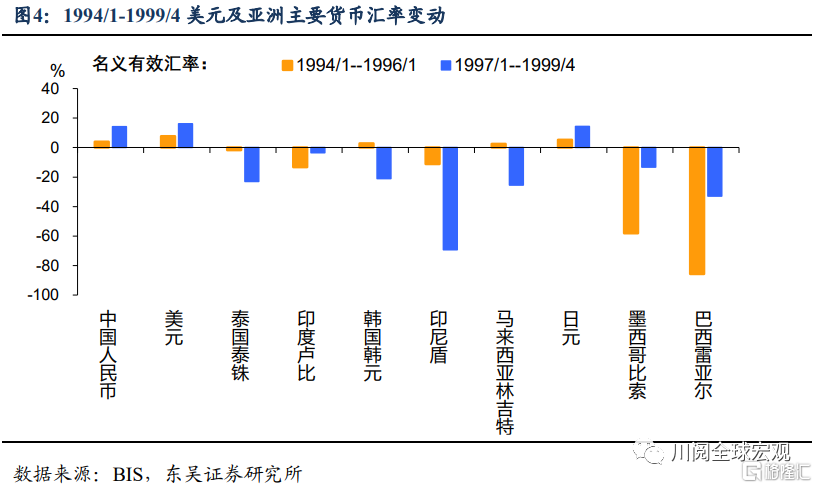

历史上比较典型的时期有1997年亚洲金融危机、2008年全球金融危机和2014至2016年美联储紧缩带来的新兴市场动荡时期。我们选取1997至1999年和2014至2016年来简单复盘,这两段时间最大的不同在于人民币的市场化和中国市场对外开放的程度:

1997年金融危机导致亚洲纷纷货币脱钩美元,人民币定力十足,稳住亚洲基本盘:

第一阶段(1994年至1996年)拉美货币危机的警钟。为防止经济过热,美联储开启快速加息周期(1994年加息250bp),这最终导致拉美经济体“外债成本上升——汇率贬值压力上升”的恶性循环,1994年12月为应对货币储备减少、提升本国产品的国际竞争力,墨西哥政府宣布比索贬值15%,随后比索遭投资者抛售,受溢出效应影响,巴西雷亚尔等货币也出现迅速贬值,亚洲部分货币受到小幅波及。彼时我国出口增长强劲,在资本管制及汇率形成机制的影响下,人民币未受影响反而在1994年汇改后升值。

第二阶段(1997年至1999年)亚洲金融危机下人民币坚决不贬值。美联储货币紧缩影响尚未消退,亚洲国家出现通缩,商品价格、商品货币 受拖累,日元自1995年第一季度开始抢跑贬值。1997年7月泰铢放弃盯住美元触发亚洲主要货币(除人民币)相继贬值,亚洲金融危机爆发:泰铢在亚洲金融危机爆发后半年内贬值近47%,除人民币外,期间各国货币均出现贬值,亚洲金融危机时期平均贬值近28.5%。为应对亚洲金融危机,我国开始实积极的财政政策,同时多次宣布人民币不贬值,并收紧人民币对美元的浮动区间。期间名义有效汇率升值14%,人民币兑亚洲国家货币多有升值。

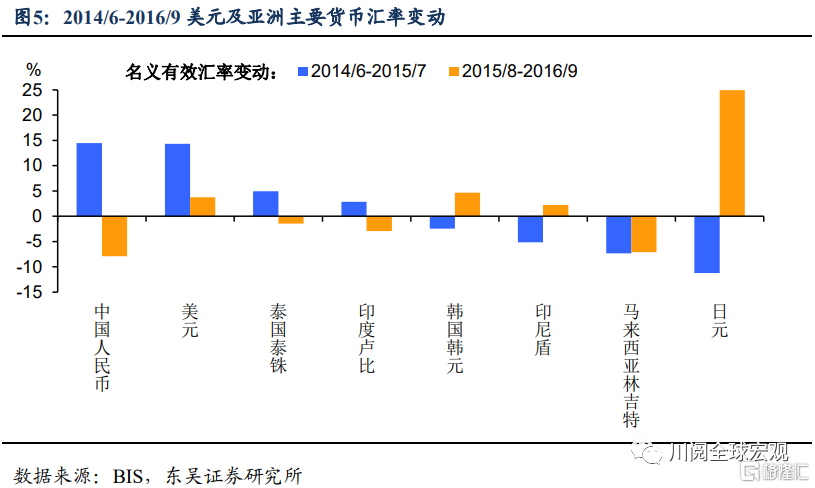

2014至2016年亚洲货币贬值呈现明显的“两阶段”特征,以人民币811汇改为分水岭:

第一阶段(2014年至2015年)美联储紧缩,日元抢跑。2014年美联储 正式停止QE,第二季度起日本经济意外陷入负增长,日元领跌(累计 跌幅超10%),而日元贬值触发了亚洲的“货币战”,为了避免经济失去 竞争力,韩国、印尼和印度等国的央行采宽松取措施促进本国货币贬值。但美国方面,经济基本面强劲,市场对美联储加息预期升温,美元走强,“软盯住”美元的人民币有效汇率随之上涨。

第二阶段(2015年至2016年)人民币快速贬值(累计贬值近8%),全 球市场动荡。2015年8月11日,人民币中间价报价机制改革导致人民 币一次性贬值近 2%,后续在我国经济增速放缓下,人民币持续走弱。央行多次降准降息稳经济,2016年9月信贷数据反弹,人民币才企稳。同 期跌幅较大的马来西亚林吉特累计跌幅7.1%,经济压力下政局动荡是重 要原因。美元则在加息预期和亚洲货币贬值的支撑下继续走强,累计涨幅3.7%。

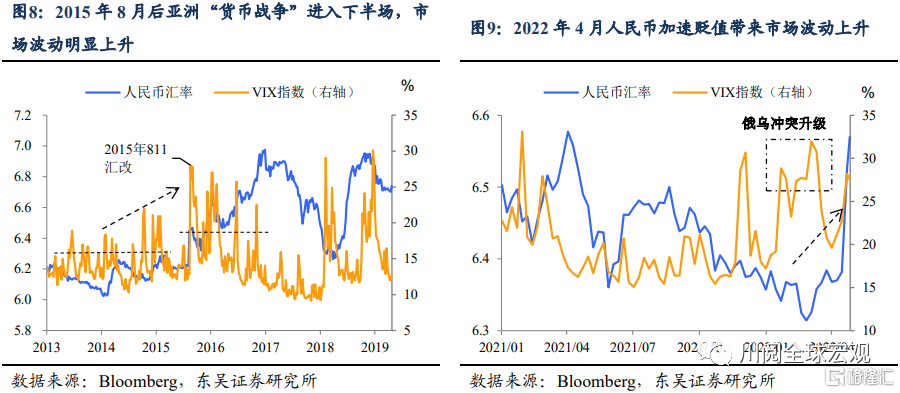

以史为鉴,从汇率上看中国是亚洲或者全球经济下行的重要缓冲垫,而4月下旬人民币开启贬值行情意味着亚洲货币的贬值进入下半场,全球 市场将阶段性面临更大的动荡。

短期内国内政策的两难在于:一方面,从历史上看人民币汇率贬值幅度可能要更大,才能稳住经济和市场;另一方面,大幅贬值和商品价格居高不下会使得输入性通胀存在不确定性。慢贬值可能更符合当前政策需求,但不能 “慢”于韩国、日本等亚洲主要经济体。

人民币在“货币战”中“后知后觉”,这使得中国成为亚洲经济下行的重要缓冲垫。如图6所示,自1997年亚洲金融危机以来,当亚洲地区经济或市场遭遇冲击时,日元领跌,其他国家跟随,但人民币“反应” 往往滞后(在早期往往还会继续升值),这一方面发挥了中国在稳定区域经济中的作用,但另一方面也使得国内经济和市场承受更大的压力。

股市对这种压力的转移非常敏感。如图7所示,韩国市场的“揩油”行为十分典型,每当经济下行压力较大时,韩元相对人民币的大幅贬值总能带来韩国股市相对中国股市的超额收益。这在科网泡沫破裂后、金融危机时期以及2014至2015年期间都成出现过。

2015年人民币汇率改革后,亚洲“货币战”呈现上、下半场的特征,下半场初期市场可能面临更大的波动。“上半场”日本领跑、其他亚洲经 济跟贬,人民币保持稳中有升,这一时期由于有中国托底,市场的波动尚可控;“下半场”人民币开始定价中国经济的压力、加速贬值,随后日元可能率先企稳,其他货币跌速放缓,最终随着中国经济逐步企稳,亚洲货币战争进入尾声。而在进入下半场时,中国经济和市场压力的释放 会使得全球市场动荡、波动明显上升,例如2015年8月至2016年初, 例如2022年4月下旬以来。

在这一过程中,美元指数“坐收渔翁之利”。美元指数在亚洲“货币战争”的上半场和下半场初期都有明显的上涨动能,但随着日元企稳和中 国经济预期改善,美元指数也将阶段性见顶。

从政策角度看,“慢”贬值可能更符合当前政策要求,但为了经济和市 场企稳,不能“慢”于韩日等经济体。为应对大宗商品价格高企、输入 性通胀的不确定性,人民币慢贬值更符合当前的政策需求,央行在周一 (2022年4月25日)下调外汇存款准备金正体现了这一点:下调说明 对汇率贬值过快的担忧,但是仅下调1个百分点,说明贬值的方向仍是 政策可以容忍的。而基于以上的逻辑,我们认为政策对于人民币贬值的应对可能是动态的,贬值不能太快,但是也不能慢于韩国、日本等亚洲 主要经济体。

风险提示:疫情扩散超市场预期,政策对冲经济下行力度不及市场预期

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员