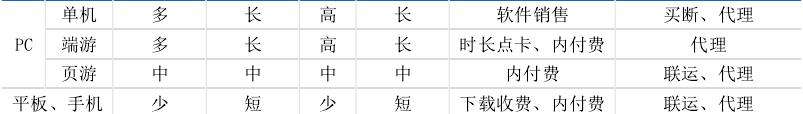

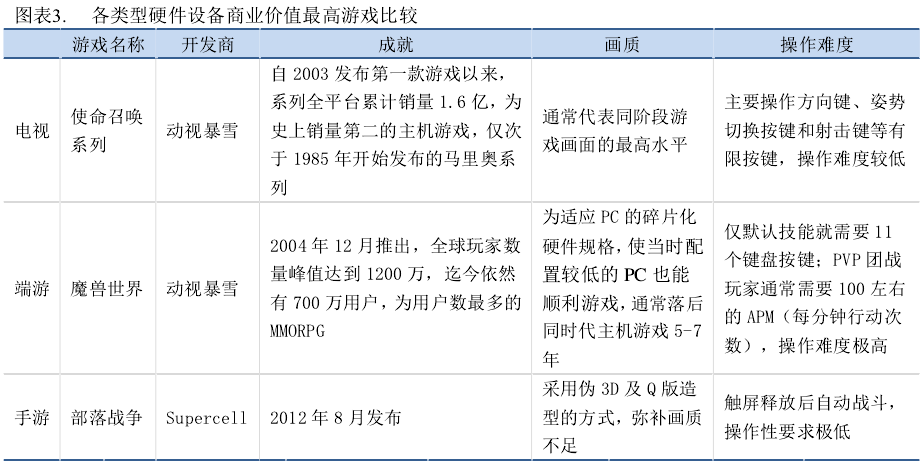

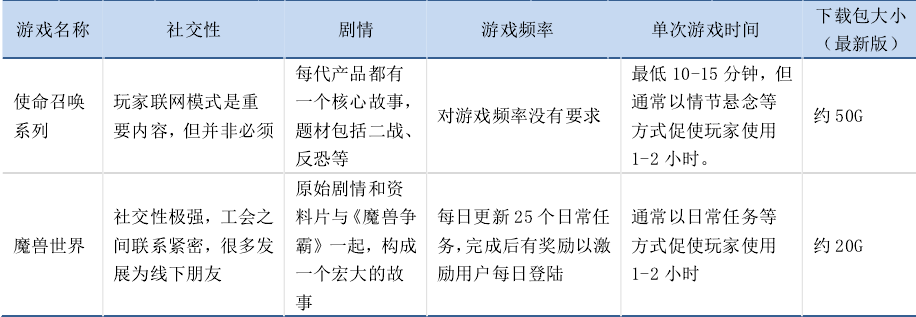

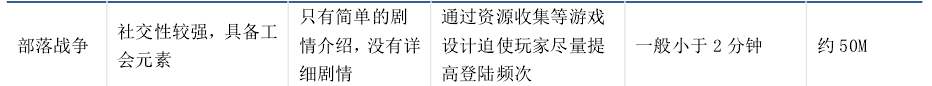

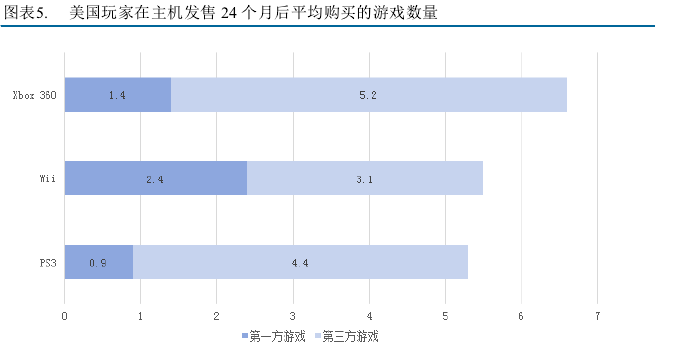

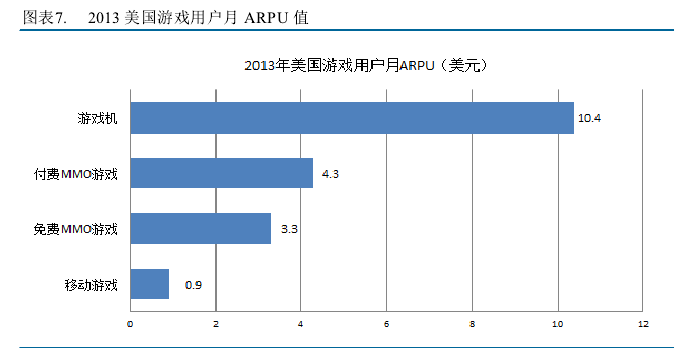

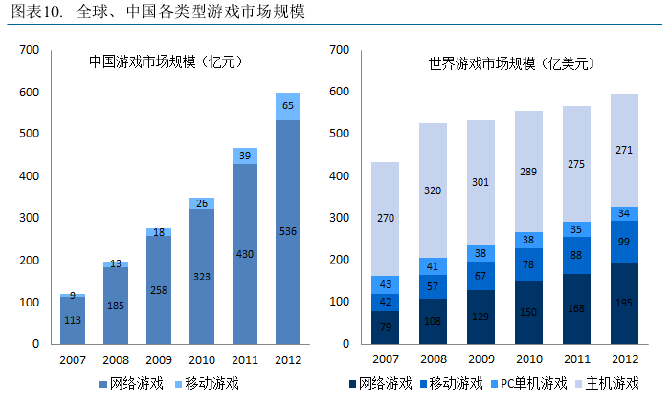

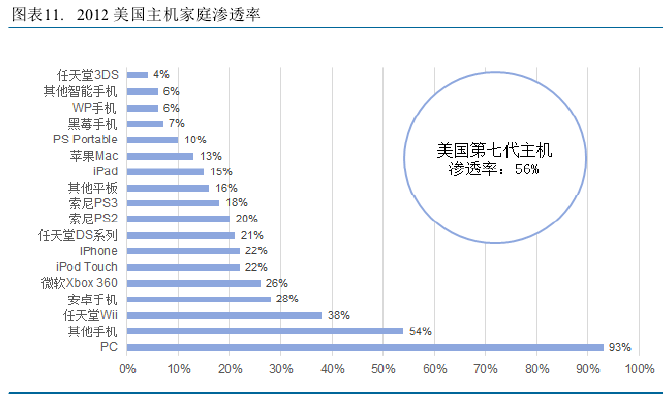

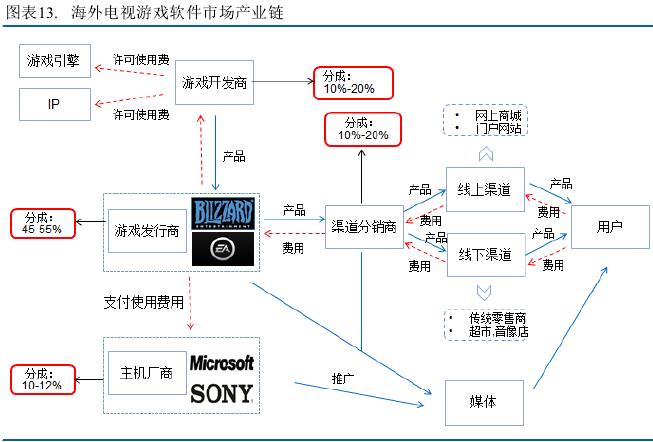

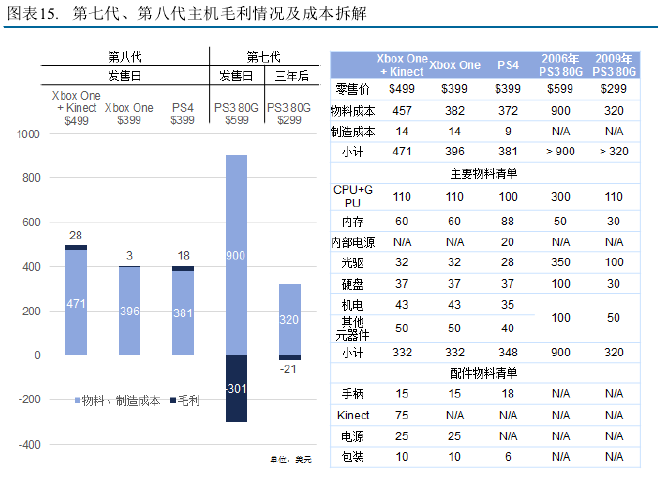

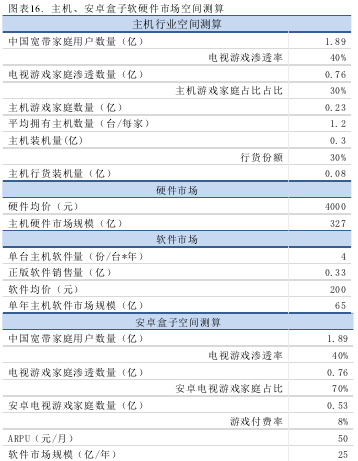

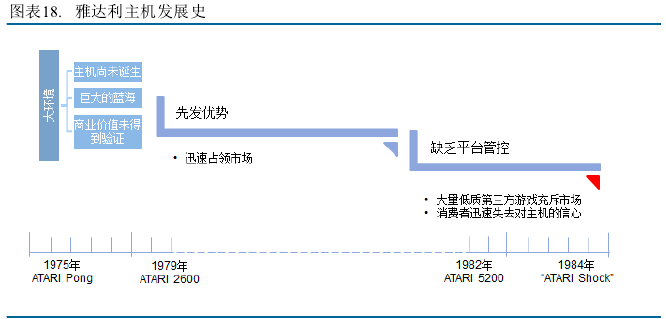

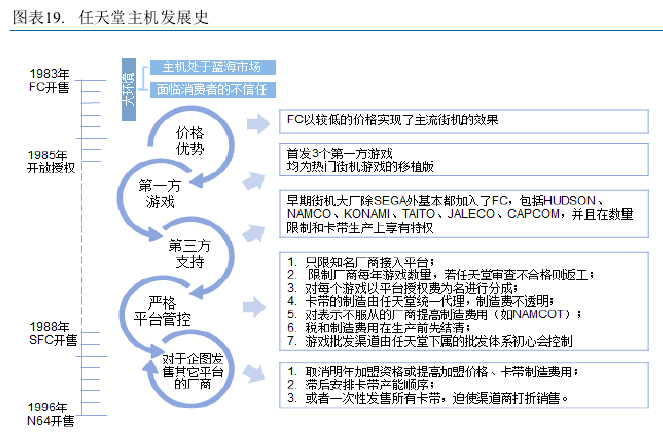

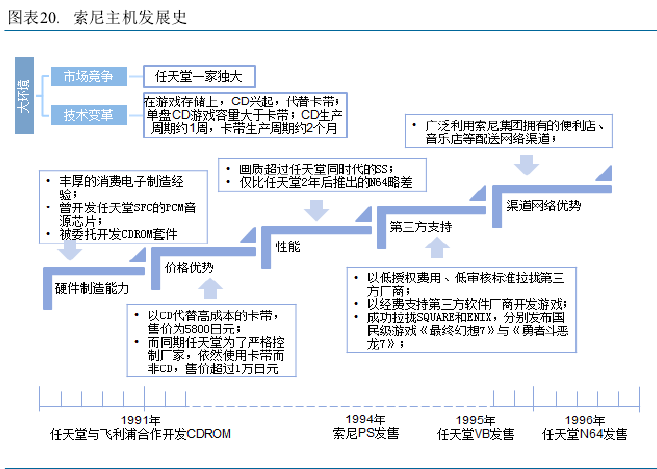

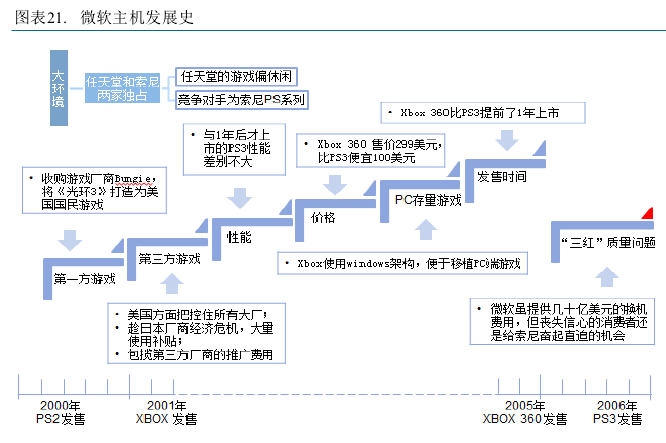

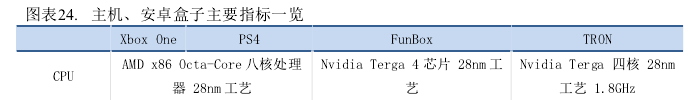

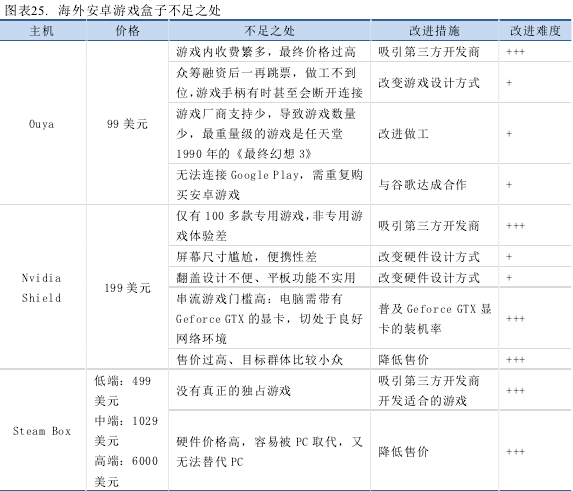

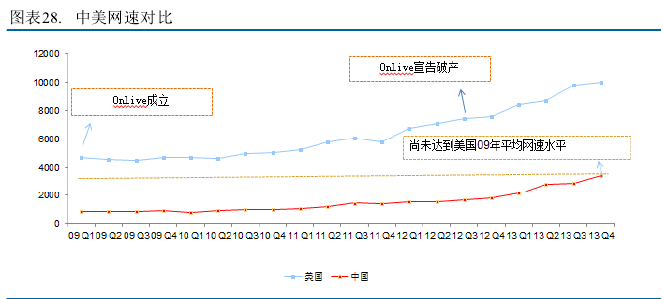

| 投资要点 1、随着主机的解禁,以及智能电视、机顶盒等硬件设备的快速普及,我国电视游戏行业有望迎来爆发。我们测算,起步于现在几乎空白的市场,电视游戏硬件市场规模3 年合计可达300 亿(不含水货),每年软件市场规模约90 亿。 2、我们在研究后,提出有别于市场主流的观点:电视游戏厂商中,核心竞争力在于成熟的硬核、重度游戏生态系统,传统主机将占据最为主要的市场份额。 传统主机:以微软Xbox、索尼PS 系列为代表。传统主机具备国际市场三十年积累,在存量游戏、第三方厂商等生态系统要素上具有丰富储备,虽然国内市场规模可能会受审核、盗版等问题的影响,但依然会占据主要市场份额。我们测算,3 年后拥有主机的家庭将达2300 万,其中行货装机量800 万台,对应行货硬件市场空间327 亿,对应每年软件市场空间65 亿。 安卓视频盒子:以小米盒子、乐视盒子、亚马逊FireTV 为代表。安卓视频盒子通过视频功能积累大量用户,以增值服务模式开展游戏业务的商业模式存在机会,但将主要聚焦在规模相对有限的轻度游戏市场。我们测算,3年后安卓OTT 盒子用户中,使用电视游戏功能的用户将达到5300 万,对应每年软件市场空间25 亿,其中主要份额来自于安卓视频盒子,安卓游戏盒子占比有限。 安卓游戏盒子:由于安卓游戏盒子目前仅具有价格优势,但生态系统、性能上与传统主机差距较大,故短期市场空间有限。值得注意的是,云技术的快速发展或许能解决安卓游戏盒子在性能与生态系统方面的缺陷。我们判断,随着云游戏的成熟,安卓游戏盒子长期也存在一定机会,但短期并不具备较强市场竞争力。 3、主要受益标的: 百视通、东方明珠:百视通与微软合作运营Xbox,东方明珠与索尼合作运营PS。两者均为SMG 旗下企业,兼具国企背景与市场化机制,并且具有运营商关系、海量媒体资源等优质推广资源,将较大程度受益于电视游戏行业爆发。 完美世界(美股):积极布局主机游戏市场,已为国行Xbox One 研发两款游戏《无冬OL》、《明星高尔夫》,且拥有电玩巴士(收购)、口袋巴士(投资)等游戏媒体,掌握优质媒体资源。 乐视网:安卓智能电视、视频盒子出货迅猛,有望领军休闲、轻度电视游戏游戏市场。 一、 电视游戏行业有望爆发,生态系统是核心竞争要素 电视游戏在全球是主流游戏形式,但在我国为政策性蓝海市场。目前,随着国内主机的解禁,以及智能电视、机顶盒等硬件设备的普及,我国电视游戏行业有望获得爆发。我们判断,起 步于现在几乎空白的市场,电视游戏的硬件市场规模在 3 年内合计可达 300 亿(不含水货市场),每年软件市场规模可达 90 亿。 (一) 电视游戏市场概况:生态系统为王 1、 电视游戏概念简介 电视游戏,通常指使用电视屏幕为显示器,在专用硬件设备上运行的游戏。因为在欧美和日本等发达国家,电视游戏设备多被放置于客厅中,电视游戏又被称为家用主机游戏。电视游戏的交互方式以游戏手柄最为广泛,近年来体感设备带来的交互方式也广受欢迎。  2、 电视游戏游戏主要特点:定位于硬核、重度市场 电视游戏在使用时,通常需要专门打开设备。单次的高使用成本,已经自然的筛选出了偏硬核、重度的玩家。在这样的定位下,主流电视游戏走向大投入大产出的商业模式。 电视游戏特征一:面向玩家整块时间 在使用场景上,电视游戏倾向占用玩家整块时间。由于 PC 游戏同为争夺玩家整块时间的游戏内容,故往往构成最为直接的竞争。而移动游戏针对玩家碎片化时间,竞争并不直接。   电视游戏特征二:画面精美、操作简便 我们认为,不同的硬件设备游戏史上实现商业价值最高的游戏,可以部分代表该平台所适应的内容。我们选择了《使命召唤》、《魔兽世界》、《部落战争》,分别作为电视游戏、PC 游戏 与移动游戏的代表。 《使命召唤》:画面精美(代表同阶段最高水平),操作简单(从而策略性相对低),也相对缺乏玩家互动。 《魔兽世界》:画面落后(落后《使命召唤》5-7 年,主要为适应 PC 的碎片化格局,使当时配置较低的 PC 也能顺利游戏),策略性强(从而操作较为复杂),玩家互动性强。 《部落战争》:面对玩家碎片化时间,游戏内容、操作度都要简单很多,在游戏下载包大小上也有巨大差别(仅 50M,《使命召唤》和《魔兽世界》分别为 50G 与 20G)。     电视游戏特征三:以具有深度的单机游戏为主 海外电视游戏,以单机游戏为主。游戏内涵丰富,通常需要较长时间通关,但通关之后往往不再使用。按照美国数据,在主机发布 24 个月后,玩家通常购买 6-7 个游戏。  电视游戏特征四:高研发成本、高 ARPU 值 从海外经验看,电视游戏的研发成本与 ARPU 值都是各游戏类型中最高的,是大投入大产出的典型代表。主机平均研发成本达到 872 万美元,周期高达 583 天,团队规模达到 65 人,远高于其它游戏类型。而月 ARPU 值也达到 10.4 美元,也远高于其它游戏类型。   3、 传统主机具备成熟生态系统,将占领主要市场份额 从设备角度,电视游戏硬件分为专用游戏设备与非专用游戏设备,前者包括传统主机、安卓智能游戏盒子,后者指安卓视频盒子。值得注意的是,安卓智能游戏盒与搭载大量视频的安卓 OTT 盒子在技术形态上区别不大,主要区别体现在商业模式上。  由于电视游戏在操作上具有极大的不便捷性(需要专门打开设备),故在全球范围内,电视游戏内容都由硬核、重度游戏把控。而我们判断,电视游戏内容核心竞争要素在于生态系统,而非硬件的渗透率。 通过国际市场三十年积累,主机具备成熟的生态系统。这里的生态系统,主要包括海量硬核玩家、大量优质第三方厂商、高媒体关注度三部分。相比而言,安卓盒子缺乏硬核玩家,也缺乏优质第三方厂商。故我们判断,安卓盒子将获得更大的用户基数,但传统主机将获取更大规模的市场。 传统主机:以 Xbox、PS 系列为代表。通过国际市场三十年积累,在存量游戏、第三方厂商等生态系统要素上具有丰富储备,虽然国内市场规模可能会受审核、盗版等问题影响,但依然会占据主要市场份额。 根据我们的测算,3 年后拥有主机的家庭将达到 2300 万,其中行货装机量 800 万台,对应行货硬件市场空间 327 亿,对应每年软件市场空间 65 亿。 安卓视频盒子:以小米盒子、乐视盒子、亚马逊 FireTV 为代表。通过视频功能积累大量用户,以增值服务模式开展游戏业务。 我们判断,相比主机市场,安卓视频盒子作为非专业设备,且不具备成熟生态系统,用户端游戏渗透率较低、游戏使用频次较低,内容端高盈利能力的硬核、重度游戏储备较少。故我们认为,安卓视频盒子的商业模式存在机会,但将主要聚焦在盈利能力较低的轻度游戏市场。 我们测算,3 年后安卓盒子用户中,使用过电视游戏的用户将达到 5300 万,对应每年软件市场空间 25 亿,其中主要份额为安卓视频盒子。 安卓游戏盒子:由于安卓游戏盒子目前仅具有价格优势,但生态系统、性能上与传统主机差距较大。但值得注意的是,云游戏技术的快速发展或许能解决安卓游戏盒子在性能和生态系统方面的缺陷。我们判断,在长期,随着云游戏的成熟,安卓游戏盒子也存在一定机会,但是短期并不具备较强竞争力。 海外的情况证实了我们的观点,安卓视频盒子具有巨大的装机量,但游戏市场份额较小,而第八代主机销量远超市场预期,带动资本市场相关标的大幅上涨。由于第八代主机最主要的两家硬件厂商索尼与微软的主营业务都不是主机,所以在资本市场主要表现为第三方软件开发商的股价上涨。  (二) 电视游戏是全球主流游戏形式,但在国内属于政策性蓝海市场 近年全球电视游戏市场规模有所下降,主要原因包括:1、每一代主机发售周期末期的自然下降;2、移动游戏的冲击。但即便如此,电视游戏依然为全球市场规模最大的游戏形式。  在美国,主机具有巨大的家庭渗透率,2012 年第七代主机家庭渗透率高达 56%,即平均每2个家庭就有一个家庭拥有主机。  (三) 海外电视游戏硬件厂商核心商业模式是软件 海外电视游戏硬件厂商为三寡头态势,分别为微软、索尼、任天堂。对于硬件商,商业模式包括软件、硬件、第一方游戏与在线服务。 软件:核心商业模式,主机厂商对在本平台所有发售软件进行分成。 硬件:前期平价甚至亏损铺量,后期盈利。 第一方游戏:即硬件厂商自行研发的游戏(如微软研发的《光环》即为微软 Xbox 平台第一方游戏),利用硬件渠道优势,往往有较好的销量。 在线服务:提供对战及视频服务,较为成功的是微软的 Xbox Live。  1、 软件商业模式与产业链:硬件厂商处于平台地位 软件商业模式中的主要参与方包括硬件厂商、游戏发行商、游戏开发商与渠道分销商。 硬件厂商:处于平台地位,对所有在平台上发售的游戏进行 10-12%的分成。在产业链的分成阐述中,只有这个分成是合同约定数据,而其他参与方的分成均为经验数据。 游戏发行商:海外主机产业链中的发行商地位与国内页游、手游有重要区别。在主机产业链中,通常发行商负责投资游戏、决定游戏主要形态、游戏宣传、对接渠道,处于游戏制作的核心环节。通常分成 45-55%。 (游戏发行商虽然可以获得 45%-55%的分成,但需要承担产品失败的风险,也要承担研发宣传等成本。但硬件厂商的分成虽然低,但稳定性强,而且基本是纯利润。) 游戏开发商:通常海外游戏开发商不决定游戏的主要形态,也不拥有作品版权,在一定程度上,比较接近于发行商的外包服务商。虽然也存在开发商自行开发之后寻求发行商的案例,但比例不大,通常分成 10-20%。 渠道商:包括实体渠道商与数字渠道商,目前在海外,由于下载单款主机游戏需要 4-6小时,故实体渠道商依然为主流,但数字渠道正在快速崛起。目前渠道通常分成 10-20%。  2、 硬件商业模式与产业链:先亏本后盈利的商业模式 数量庞大的玩家会刺激软件厂商开发软件,而丰富的软件数量会吸引玩家购买硬件。因此,电视游戏软件与硬件存在强烈的正反馈。所以在海外,发售初期硬件厂商为了促成后续的正向反馈,往往平价甚至亏本销售硬件,但后期再考虑硬件盈利。 例如 2006 年 PS3 发售时,每台 PS3 约亏本 300 美元,直到 3 年左右才达到大致的盈亏平衡。 但对于最新的第八代主机,硬件厂商情况有所改善。Xbox One、PS4 在 2013 年底发售时就已经实现了毛利。在现在,随着摩尔定律的作用,成本有所下降,毛利已经得到扩大。   (四) 国内电视游戏市场空间测算 我们对国内电视游戏的软硬件市场进行了简单的测算。 核心假设: 家庭基数:在技术上,拥有宽带并非拥有主机、安卓盒子的先决条件。但考虑到中国居民生活水平的不均衡性,且最新的主机、安卓盒子均存在大量联网功能,故我们以宽带家庭数量作为基数,代替总家庭数进行测算。 电视游戏渗透率:我们假设购买主机的家庭全部为电视游戏渗透家庭,但对购买安卓盒子的家庭,我们只测算使用过电视游戏的部分家庭。 行货份额:由于目前行货与水货的价差达到 1000 元左右,我们保守估计行货份额为 30%,未来若行货与水货价格差距缩小,则有极大上升空间。 单台主机软件销量:主要依据为海外数据。 安卓游戏付费率:参考了手机游戏 5%-10%的付费率。 安卓游戏 ARPU:由于安卓游戏普遍为轻度游戏,且存在使用频次较低的问题,故我们参考了手机单机游戏的 ARPU 值进行测算。  二、 生态系统为王:从主机游戏发展史,看传统主机与安卓游戏盒之争 根据主机游戏发展史,我们得出结论:完备而成熟的电视游戏生态系统,是电视游戏硬件厂商的主要壁垒,而新进入者,必须同时具备价格、性能、第三方支持三大优势,才有望获得突破。在这种逻辑下,在云游戏成熟之前,传统主机将占据主要市场份额。 其本质原因在于,新进厂家的核心问题在于解决搭建生态系统的死循环:1、产品发售时,由于缺少游戏,无法吸引消费者购买;2、由于缺少消费者购买,导致缺少开发第三方游戏的厂家。 而为了解决死循环的问题,必须拥有价格优势(在内容有劣势的情况下说服消费者购买)、性能优势(具备良好的硬核、重度游戏体验)、一定的第三方支持(具备一定的内容),才能吸引大量硬核、重度的玩家。 由此我们判断,在以游戏功能为主的电视游戏硬件设备中,主机将占据绝大多数的市场份额。而安卓游戏盒目前只具备价格优势,而在性能和第三方支持上全面落后,将难以搭建成熟生态系统,其中第三方支持是难点中的难点。 (一) 主机发展史:巨头的战争 自 1975 年第一台主机雅达利 Pong 诞生以来,目前主机已经诞生了八代,每一代主机在性能上都有较大的进步。但其中,真正进入并获得成功的厂商只有 5 家,即雅达利、任天堂、世嘉、索尼、微软。其中世嘉的持续时间较为短暂,我们不做过多讨论。  1、 雅达利:先发优势迅速成功,但因缺乏游戏品控,迅速溃败 雅达利因做出第一款主机,迅速占领蓝海市场,但因为采用过于开放的平台战略,缺乏质量控制,导致大量低质第三方游戏充斥市场。消费者迅速失去对主机的信心,主机市场规模在短短两年下降 97%。 在雅达利之后,主机生态系统走向封闭,而历史也证明,面对挑剔的受众,适度的封闭远胜于开放。  2、 任天堂:全封闭系统,使主机起死回生 吸取了雅达利过于开放的生态系统的教训后,任天堂打造了一个完全封闭的电视游戏生态系统。 大环境:主机重新归于蓝海,但面临消费者的不信任。 价格:当时主机的主要竞争对手是街机,主机以较低的价格实现了主流街机的效果,获得了价格优势。 性能:此时主机的竞争对手是街机,能够在家中玩就是性能上的突破。 第三方支持:早期街机大厂除 SEGA 外基本都加入了 FC,包括 HUDSON、NAMCO、KONAMI、TAITO、JALECO、CAPCOM,并且在数量限制和卡带生产上享有特权。 其它:为了严格控制质量,并且获取最高利润,任天堂完整把控全产业链,进行极为严格的游戏质量审核,并且包揽卡带的制造、批发等环节。  3、 索尼:抓住 CD 替换卡带的硬件升级机遇 面对任天堂全封闭的生态系统,以及对竞争对手的严厉打压,日本尝试进入主机厂商的公司都先后失败。虽然只有任天堂一家独大,但主机已成为红海市场。 最后只有索尼,抓住任天堂在 CD 替换卡带的硬件升级的潮流时的战略失误,一举跻身市场。 大环境:1、任天堂在主机市场一家独大;2、技术变革。游戏存储上,CD 兴起,代替卡带(单盘 CD 游戏容量大于卡带;CD 生产周期约 1 周,卡带生产周期约 2 个月;CD生产成本小于卡带);3、任天堂战略失误,为了严格控制厂家,依然使用卡带(任天堂拥有成熟卡带的制造能力)。 价格:索尼 PS 使用 CD,单盘游戏价格 5800 日元,而卡带通常售价超过 1 万。 性能:画质超过任天堂同时代的 SS,仅比任天堂 2 年后推出的 N64 略差。 第三方支持:以低授权费用、低审核标准拉拢第三方厂商;以经费支持第三方软件厂商开发游戏;成功拉拢 SQUARE 和ENIX,分别发布国民级游戏《最终幻想 7》与《勇者斗恶龙 7》。 其它:索尼集团拥有极为强大的消费电子硬件制造能力;索尼集团拥有大量的的便利店、音乐店等配送渠道网络。  4、 微软主机发展史:价值数十亿美元的生态系统 微软的发展最为典型,在没有出现行业性变革的情况下,微软强行进入主机游戏市场。为了解决主机游戏生态圈死循环的问题,微软在消费者端和开发商端两头补贴数十亿美元,游戏史称“金元政策”。 而微软的优势并不仅仅体现为雄厚的资金实力,巨大的号召力以及 Windows 系统成熟的生态圈都为微软的成功提供了保障。Xbox 采用了类 PC 的架构,使得大量 PC 游戏可以低成本的转制为 Xbox 游戏。我们可以认为,微软为生态系统耗资数十亿美元,而如果是其它厂商,打造生态系统的代价将更为高昂。 大环境:整体市场为任天堂与索尼两者控制,但任天堂游戏偏休闲,微软主要竞争对手是索尼的 PS 系列。 价格:Xbox 360 售价仅 299 美元,而一年后推出的 PS3 为 399 美元。低售价来自于微软的补贴,每售出一台 Xbox 360,微软硬件业务亏损 125 美元。在 2005 年,Xbox 发售当年,微软硬件部门亏损达 3.9 亿美元。 性能:Xbox 360 与一年后推出的 PS3 性能差异不大,在摩尔定律同样奏效的主机行业,可以认为是性能优势。 第三方支持:美国方面,微软凭借强大的号召力和高额研发补贴,把控住所有大厂;日本方面,由于日本处于经济危机,也扶持了一批第三方厂商;收购游戏厂商 Bungie,将《光环 3》打造为美国国民级游戏。 其它:微软研发的 Xbox 采用了类 PC 的 Windows 架构,使得大量游戏可以从 PC 版较低成本的转制为 Xbox 版,极大的减少了第三方开发商的开发成本;由于微软 Xbox 360发售过于急促,没有处理好被称为“三红”的质量问题,仅售后换机一项,就被迫耗费十亿美元,但因此丧失信心的消费者,很多都选择了索尼 PS 系列。   (二) 安卓游戏盒子难以搭建成熟游戏生态系统 自安卓系统逐渐强势之后,海外有多家企业希望通过搭载安卓系统的游戏盒子,进军电视游戏市场,但均告失败。究其本质,在于安卓盒子只拥有价格优势,在性能和第三方支持上均有较大差距。我们也总结了海外安卓游戏盒子失败的原因,可以看到,缺乏第三方支持是共同原因。  安卓游戏盒子仅仅具有价格优势,在性能、第三方支持上距离主机差距巨大,尚不符合我们总结的“性能、价格、第三方支持”三大优势的定律。 价格:安卓游戏盒子具有巨大的价格优势,通常为主机的 1/5-1/3,主要原因包括,第一、较低的性能保障了较低的硬件价格;第二、免费的安卓系统节省了操作系统成本。 性能:移动端芯片的发展较桌面端迅速,但目前尚有较大差距。我们判断,性能是目前制约安卓游戏盒子难以搭建硬核、重度游戏生态圈的重要原因,但绝非首要因素。未来随着移动端芯片与桌面端芯片性能走向接近,安卓游戏盒子生态圈搭建难度将有所下降,但不会产生质变。 第三方支持:缺乏第三方支持是安卓游戏盒子最大的短板。“缺乏游戏——无人购买——无人开发”的死循环依旧没有解决。 历史上企图进入电视游戏市场的厂家众多,多数失败在第三方支持上。其实安卓游戏盒子唯一的新模式在于,可以将海量手机游戏转制为安卓游戏。但是,就如同我们之前的分析,电视游戏的媒介特性,就决定了必然以硬核、重度游戏为主,而目前的移动游戏生态圈中,是以休闲、轻度游戏为主的,移动游戏中最为重度的游戏,距离主机的硬核程度也相差甚远。 故我们判断,缺乏第三方支持的安卓游戏盒子,将无法构建成熟的生态圈。   我们梳理了海外安卓游戏盒子的不足之处,也发现第三方支持的匮乏是其共同之处。  以华为 TRON 盒为例,其发布的游戏产品,多为网页游戏、手机游戏转制版,难以适应 TV屏。而所有的游戏,都需要与开发方商务沟通,成本较高。   (三) 云游戏:前景光明,爆发尚待时日 云游戏作为电视游戏领域革命性的技术,有望给安卓游戏盒子带来逆袭的机会。但目前从全球来看,云游戏平台均以失败告终,其原因包括技术因素与商业模式因素。而我们判断,其中技术因素是主要原因。 我们认为,在长期,随着云游戏的成熟,安卓游戏盒子也存在一定机会,但是短期并不具备较强竞争力。而目前的中国,云游戏将至少面临 3 年的空白期。 1、 云游戏:摆脱对硬件的依赖 云游戏,是以云计算为基础的游戏方式,在云游戏的运行模式下,所有游戏都在服务器端运行,并将渲染完毕后的游戏画面压缩后通过网络传送给用户。在客户端,用户的游戏设备不需要任何高端处理器和显卡,只需要基本的视频解压能力就可以了。 优势 1:打破平台硬件界限,可以在安卓主机上可以运行主机、PC 游戏。可以使安卓 游戏硬件渗透进主机游戏生态系统。 优势 2:玩家不用下载游戏,也不用购买实体游戏。在带宽、服务器费用足够低之后, 将获得价格优势。  2、 Onlive 之殇:是技术,不是商业模式 Onlive 于 2009 年在美国成立,为全球首家云游戏平台,由于经营不善于 2012 年申请破产,其运营期间最高在线人数仅 1800 人。 Onlive 的失败,包括技术和商业模式两方面因素。而我们判断,其中技术是主要因素,商业模式从属于技术因素。 技术因素: 1、 美国网速过低,大型游戏卡顿严重,体验极差。 2、 服务器要求过高,虽然最高在线人数仅 1800 人,但每月服务器费用高达 500 万美元。 商业模式因素: 1、 斥巨资免费发放 OnLive 主机,希望获得大量用户。但是免费获得主机的用户质量太低,使用频率过低。 2、 营销和推广上,主要针对硬核玩家。但硬核玩家对画面的清晰度、流畅度要求极高,超出 Onlive 的技术能力。 3、 缺乏热门大作,多数为冷门、过时游戏。 就 Onlive 到底失败在技术还是商业模式,有过大量的争论。但我们判断,Onlive 在商业模式上,采用亏本销售硬件、针对核心玩家营销,是符合电视游戏产业规律的,因为在电视游戏领域,只有拥有海量硬核、重度玩家,才能实现较高的商业价值。 Onlive 的商业模式的错误,在于在错误的时间,选择了“正确”的商业模式。如果 Onlive采用符合技术水平的商业模式,转向以休闲用户为主的战略,也无法实现较高的商业价值。 3、 中国云游戏的爆发,还需要耐心等待 我们判断,虽然面临网速等技术瓶颈,但中国的云游戏市场必然有爆发的一天,只是爆发时点还需要耐心等待,短期不具备较强的竞争力。由于中国目前网速尚低于美国 2009 年水平,故我们判断云游戏的等待期可能有 3 年以上。  (四) 电视游戏的生长路径:软硬件销量高峰在发布后的 3-4 年 从电视游戏的生长路径看,由于历代主机很多不兼容,故每一代主机都需要搭建一次生态系统。在发售早期,由于内容稀少,即使平价乃至亏本销售硬件,销量依然较少。但随着第三方开发商的跟进,游戏内容逐渐丰富,销量将逐渐

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。

相关阅读评论 |

切换

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员