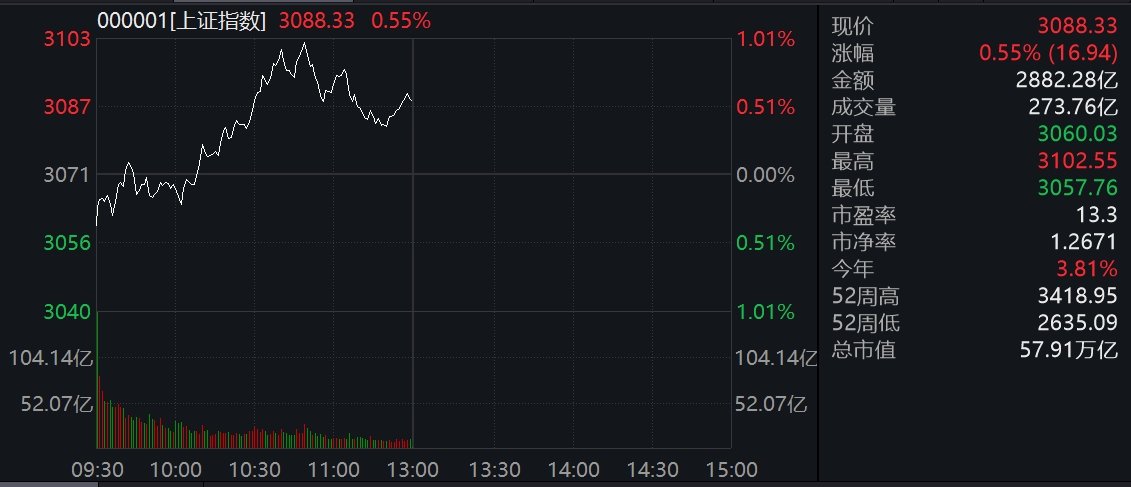

从去年年底开始,在经历了持续收紧的调控之后,房地产市场迎来转机,政策边际改善信号持续加强,宽松预期也在进一步酝酿之中。进入2022,金融委、银保监会、央行、财政部、证监会、外汇局等六部委先后发声,积极表态维稳,表明政府对房地产行业风险的重视,后续政策持续落地可期。3月16日,受政策暖风鼓吹影响,地产股开盘强势领涨,碧桂园当日更是大涨近25%。按理论来说,助推地产板块上涨一般需要具备四个要素:宏观经济面承压、房地产销售偏弱化、估值区间偏低、政策有好的预期变化。在满足这四大要素的背景下,一旦出现了回暖信号,市场热情将会重新点燃。然而后续能否在市场波动中稳住优势,正是对房企长期价值的考验。

笔者留意到,作为连续五年业绩蝉联行业第一的优质房企,碧桂园近日披露了年度业绩,营收同比增长13%,回款率更是达到90%,展现出了业内佼佼者的抗风险能力与经营实力。

对此,我们不妨以碧桂园为观察对象,围绕财务指标、土储布局、业务结构等诸多方面深入探讨碧桂园如何在高质量发展中修炼内功,并挖掘碧桂园的投资亮点所在。

一、销售业绩保持领先,回款率高达90%

在“房住不炒”政策不断加码,以及房企“三条红线”和金融机构融资限制加强的多重政策组合下,地产行业面临着前所未有的变局。主要体现在去年下旬,行业出现了土拍市场冷清、商品房销售下滑、房企流动性紧张等情况,这一系列因素也导致房企间分化加剧,部分高杠杆、高负债的房企或将被洗牌出局。可见,行业的政策变化将率先作用并反映到这些企业身上,稳健的经营实力在当下的行业变化中显得尤为重要。

总体来看,碧桂园并没有受到客观环境的影响,成长性依然突出。主要呈现在以下三大方面:

一是销售业绩方面。数据显示2021年,碧桂园实现合约销售额约为5580亿元;实现合约建筑面积6641万平方米;合约销售的平均售价约为每平方米人民币7455元;合约销售回款约5022亿元,权益销售回款率连续6年达到90%及以上。可见,面对剧烈的市场变化,碧桂园稳健的经营实力在逆周期中已经得到印证,公司销售业绩也呈现良好的势头,年度业绩已连续五年蝉联行业第一,获得了中指研究院、克尔瑞、亿翰智库三大知名机构的一致认可。

(信息来源:中指研究院、亿翰智库、克尔瑞)

二是盈利能力方面。在当前“房住不炒”的背景下,不少房企通过“以价换量”等降价促销方式刺激销售,叠加土地购置成本的提升,使得行业利润承压。尽管公司作为业内的领军人物,具备丰富的行业经验与经营实力,但难免也一定程度上遭到宏观、市场等多方面因素影响,盈利方面出现小幅下滑。数据显示,2021年碧桂园实现总收入约为5230.6亿元;毛利约927.8亿元;年度净利润约为409.8亿元;股东应占核心净利润约269.3亿元。未来随着政策端逐步维稳以及市场需求持续回温,以碧桂园为首的标杆房企将保持强者恒强的发展势头,凭借良好的口碑与品牌形象,进一步扩大自身的市场规模,实现营利双丰收。

三是债务结构不断优化。年报显示,2021年,碧桂园现金短债比为2.3倍;净资产负债比率为45.4%,相比上年底下降了10.2个百分点,连续多年保持低位;扣除合约负债后的资产负债比率为74%。尽管碧桂园暂时只满足了两大指标,但是此前管理层就曾表示过,预计在2023年中期之前让三道红线自然转绿。与此同时,碧桂园目前的现金储备仍然保持充裕,可动用现金余额约1813亿元,具备较强的偿债能力。

作为深耕行业多年的领先房企,碧桂园的财务管控实力毋庸置疑,但是在复杂的环境下稳中求进的底气又是从何而来呢?

二、多维追寻碧桂园穿越周期的进击之路

(1)深耕优势显成效,探索全国化发展路径

回顾地产快速发展的黄金十年,房企间激烈竞争有限供应的优质地块,甚至不惜斥重金争抢,频频诞生“地王”。然而在当前“稳”字当头的大时代下,房企能否在市场上获得优质、高性价比的土储,同时在战略布局上如何表现都是市场关注的重点。

作为业内领先的房企,碧桂园在地产行业深耕多年,对行业发展风向有着深刻的感知,能够及时应对行业变化与变革,并作出相应有效的调整。与此同时,公司在土储方面能够始终保持高度的战略定力,始终还是市场导向,哪里有市场,哪里有经营的空间,就去哪里经营,不做预设和不做限定,始终强调均衡精准布局,稳固公司持续发展根基。

截止至2021年底,碧桂园已签约或已摘牌的内地项目为3216个,涉及299个地级行政区划、1425个县镇区域,总权益可售资源约18211亿元。其中,三四线城市作为碧桂园的战略要地,经过多年的发展已形成了良好的口碑与竞争优势,数据显示,公司权益合同销售金额中68%来自于三四线城市。在新增土储方面,碧桂园秉承城市深耕战略,积极拓展核心重点城市,报告期内获取了333个项目,其中85%位于五大都市圈,充分保障了项目的潜在成长空间。

要知道,五大都市圈是规模房企必争之地,也是房地产主战场。2020年,中国五大城市群(长三角、珠三角、京津冀、长江中游、成渝)以11%的土地,聚集了全国42%的人口,实现GDP达54.8万亿元,占全国GDP总额的54%。可见,碧桂园的土储布局是具有前瞻性的,未来随着政策持续释放与核心城市资产价值不断攀升,五大都市圈的土储布局也将助推碧桂园保持长期稳健发展。

“任何一条增长曲线都会滑过增长抛物线的顶点,持续增长的秘密是在第一条曲线消失之前开始一条新的S曲线。”毫无疑问,碧桂园正处于这样的发展时刻。

(2)多元业态协同发展,解码高速发展的底色基因

为什么碧桂园既能够在原有主业上挖掘出这条新的曲线,又能把握住时代的新机遇?

这背后想必离不开公司敏锐的市场洞察力以及主动契合和引领市场的内在驱动。

过去二十载,房地产行业顺着城镇化的东风,稳稳地站在风口上,迎接着高速发展所带来的红利。随着城市化进程逐渐放缓,叠加政策端的全面调控,房地产行业竞争步入下半场,战略转型成为了房企们稳中求进的可行之计。作为行业龙头的碧桂园自然也步入这一行列,以科技驱动发展,塑造新增长曲线。

自2018年以来,碧桂园重点布局高科技地产生态链,以科技驱动发展,智能建造等新业务取得阶段性成果。同时在创投方面也取得了良好的成效。接下来,笔者将从机器人产业、农业、创投三大领域进行全方面探讨。

(信息来源:公司公告)

在机器人产业方面,碧桂园的机器人产业分为两类:一是博智林机器人。为了解决工程质量风险高、生产效率低等问题,碧桂园设立了全资子公司博智林,率先用“建筑机器人+BIM技术+装配式建造”的模式探索生产方式变革,打造较为完善的智能建造体系。截止至报告期末,公司已有21款建筑机器人投入商业化应用并对外开展租赁业务,服务覆盖25个省份,累计交付机器人超750台。

在现代农业领域,碧桂园全资子公司碧桂园农业控股有限公司以科技赋能农业,目前在农机自动驾驶、智慧农业及无人化农场管理方面进行了积极探索研发,同时结合新零售板块的碧优选,减少农产品流通环节,实现从源头到终端全覆盖。

在创投领域,碧桂园始终秉承着“产业赋能、价值共创”的投资策略,围绕产业链上下游等场景进行股权投资,覆盖了硬科技、社区生态链、新消费、大健康四大类。值得注意的是,此前碧桂园就表示过,碳中和是碧桂园创投的重点投资赛道,至今已投出蜂巢能源、众钠能源、蓝晶微生物、中科国生、极电光能和万华禾香板等项目,近期公司更是独家投资了一家国内固态锂电池的领先企业“太蓝新能源”。

综上来看,碧桂园在稳固主业竞争优势的同时,积极拓展多元化业务,起到了为地产主业赋能的作用,进一步打开新的成长天花板。未来随着碧桂园各大新兴业务步入发展快车道,公司的潜在价值将被激发,助推业绩预期持续向好。

三、小结

当前在新的政策常态及行业格局下,投资房企的逻辑已经迎来深层次的变化,未来能够破局而出的无疑是具备稳健财务、前瞻战略、优质土储等多方面优势的房企。基于此,我们认为碧桂园在长期发展过程中有着良好的表现,业绩增长势头向好,其多元业务协同赋能更是有助于构建“护城河”优势,潜在成长空间突显,如若能借力政策利好优势,更能为其发展推波助力,实现良性循环。

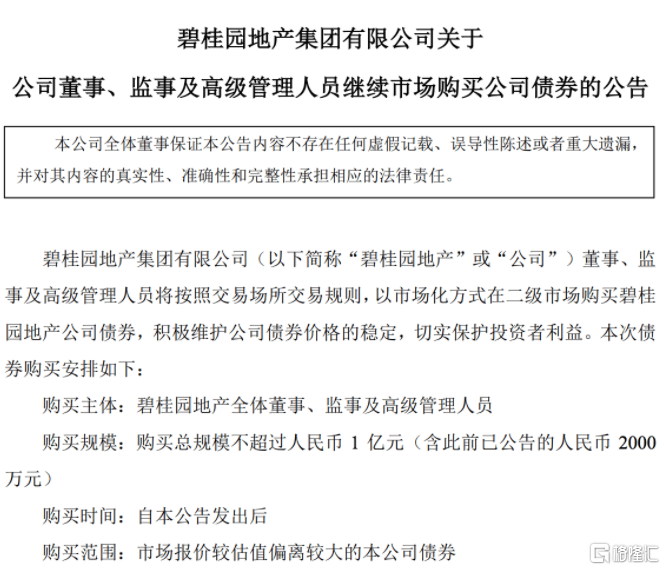

值的一提的是,碧桂园高管于3月份持续回购公司债券。3月17日,由公司董事、监事以市场化方式在二级市场购买不超过2000万元的本公司债券;3月23日,由公司董事、监事及高级管理人员以市场化方式在二级市场购买不超过1亿元(含此前公告的2000万元)的本公司债券。除此之外,过去一年控股股东累计增持了29个交易日,合计增持达到约3.28亿股,足以体现出公司管理层对公司发展前景的信心和对公司价值的认可。

(信息来源:公司公告)

从资本市场看,受到市场情绪和短期政策影响,目前内房股板块行情正逐步回温,未来随着房地产行业基本面逐步改善,碧桂园作为业内龙头,在成长性逐步释放后,有望获得价值重估。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员