2月16日,中国平安发布了2022年1月保费收入,期内中国平安实现原保险保费收入1364.86亿元,同比增长1.21%。至此,上市五大险企中国人寿、中国平安、中国太保、新华保险 、中国人保1月份的保费收入业已全部公布。

统计数据显示,五家险企今年1月份合计实现原保费收入5719.61亿元,同比增长1.86%。其中产险业务继续反弹,太保财险、人保财险及平安产险的保费收入累计达到1142.3亿元,同比增长了121.74亿元。寿险保费继续承压,五大险企寿险业务保费收入累计4441.45亿元,同比下滑0.34%。

其中,平安人寿实现收入985.74亿元,同比下滑0.63%,相较去年1月同比下降5.16%的情况,可以明显看出平安寿险保费降幅呈现出的收窄趋势。

1

寿险改革现曙光?首月"成绩单"提气

如果将这份成绩放在较为复杂的行业大环境里,今年1月平安的保费收入可以说是较为提振信心。

从时间节点上看,相较2021年同期新旧重疾险切换导致寿险销量大增,2022年开年以来的外部环境相较平稳且叠加疫情反复,保费收入规模更能客观检视代理人队伍质量。

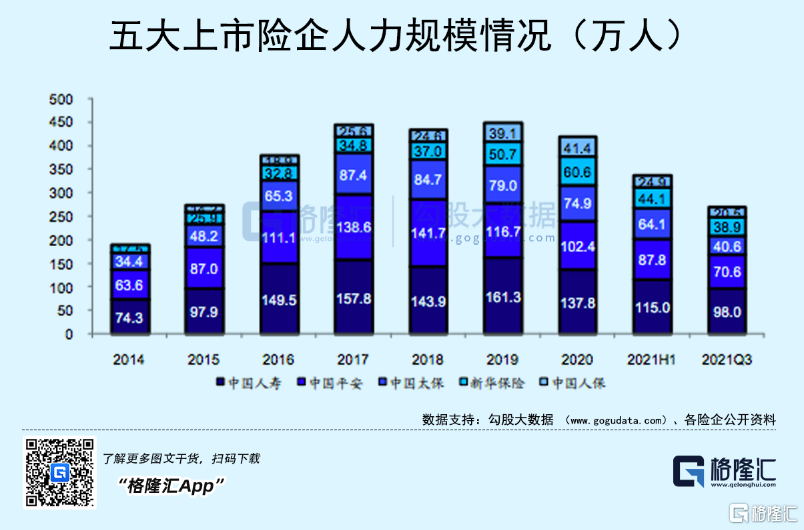

2021年平安继续加强代理人队伍的重塑,其关键在于清理部分低能效代理员,新增高能效的代理员,期间必然会有"清虚"引发大量脱落的阶段。截至2021第三季度,平安人寿个险代理人数量降至70.6 万人,仅约为2020年同期的七成。再结合去年同期新旧重疾定义切换导致寿险销量大增的高基数背景,如此大的人员规模缩减下,平安的寿险保费收入仅微跌,产险保费收入同比上涨8.21%,整体保费同比增长1.21%,已经为公司今年的保费收入打开良好开端。

平安代理人队伍的改革进程始终是市场关注的重点。从现有的结果看,公司高素质、高学历、高潜能的"三高"代理人队伍似乎基本成型,以2021年平安优才计划代理人的近万名员工为样本,团队人员结构中本科以上高学历占比已超过45%,35岁以下人员占比高达63%。

从人员规模缩减但整体产能稳定的结果也可以看出,平安代理人队伍的人均月均产能提升趋势。表现在具体数据上,2021年上半年,代理人产能(按新业务价值计)同比提高4%,代理人人均首年保费9350元/月,同比增长23.8%。到去年12月,平安的保费已经止跌回升,单月总保费收入同比增长1.63%,环比大增38.28%,足见公司人才团队的改革成效。

风物长宜放眼量。在宏观"稳增长"的经济提振预期下,基于居民保险消费需求的潜在提升,以及去年前高后低的保费收入表现,加上高质量的代理人队伍,今年平安后续的保费增速或将持续改善,并延续保费企稳复苏的态势。

2

国家政策利好,保险行业迎长寿时代的风口

与此同时,平安在医疗和养老产业的布局也正在迎来新的机遇。

平安掌舵人马明哲提出"集合保险金融、医疗生态等力量布局康养产业,让养老有尊严"的前瞻布局,引导平安逐步建立平安逐步建立"金融+医疗+康养"的创新发展模式,满足广大群体的差异化养老需求,打造中国康养新标准。

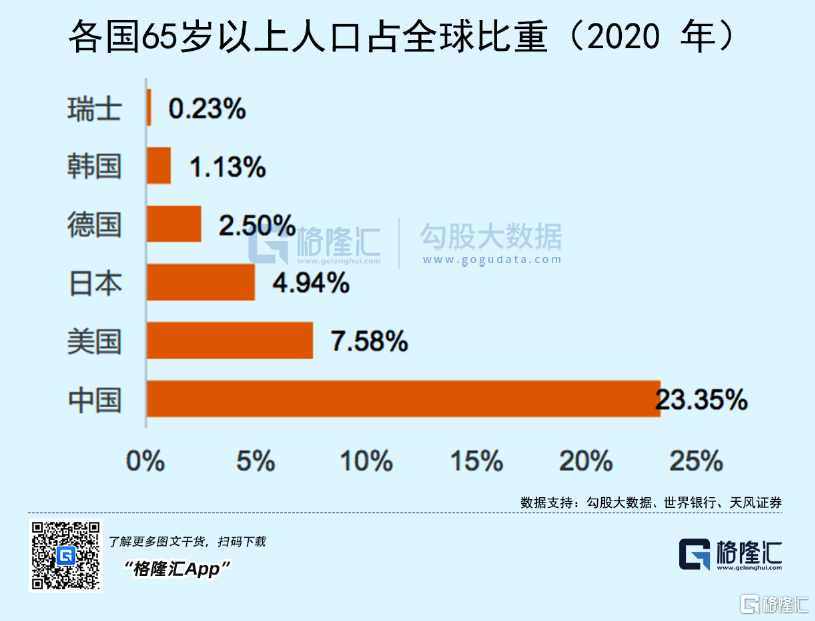

国家统计局数据显示,截至2021年末,我国年龄超过60岁、65岁、80岁的老年人分别为2.67亿人、2.01亿人、0.36亿人;分别占全国总人口的18.9%、14.2%、2.54%。预计2025年60岁及以上老年人口将突破3亿,2033年将突破4亿,2053年将达到4.87亿的峰值。

随着中国人口形势的变化,对接养老需求的相关产品和服务的政策支持力度也在不断增加。比如2021年2月,党的十九届五中全会审议通过了《中共中央关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议》;2021年11月,《中共中央国务院关于加强新时代老龄工作的意见》正式印发实施。两个文件都分别指出,要实施积极应对人口老龄化国家战略,大力发展普惠型养老服务,构建居家社区机构相协调、医养康养相结合的养老服务体系。

中国平安借助互联网和医疗科技优势,围绕平安好医生这一核心线上流量平台推进"预防为主、防治结合"的HMO服务体系,通过"家庭医生会员制"实现医疗和养老服务下沉,持续优化个人用户体验,打开企业用户空间。截至2021年9月,平安旗下公司已与超过4000家医院、18.9万家药店、1800家健身机构、约1700家体检机构、约8.3万家医疗健康机构合作。

同时,平安积极创新产品,通过推出"平安臻享RUN"健康服务计划等匹配主力重疾险产品,让超2000万新老客户享受了"保险+健康+医疗"的一站式服务。加上2021年收购北大医疗资源、打造高端康养社区等诸多举措,可以明显看出,平安线上线下协同的医疗生态圈加快扩大服务辐射范围的趋势,公司正在向普惠养老的政策支持方向上大步迈进。

结合中国平安在保险资金属性、保险资金资产配置模式、养老产业内在特点和经营规律来看,公司的布局与养老产业的发展现状是天然契合的。这意味着中国平安在相关领域的布局,势必会在接下来的养老金融产业需求增长下,迎来机会。

值得关注的是,在国家政策的鼓励支持以及监管的规范化引导下,上述诸多医疗和养老产品的发展也将对保险渗透率形成利好,成为平安的低成本引流工具。即以健康管理业务强化被保人的身体素质,降低保险业务风险,使得保险业务进一步壮大,进而可以投入更多资源优化健康管理,加快实现整体业务的良性循环。

截至第三季度平安超2.25亿个人客户中,63%左右的客户同时使用了医疗健康生态圈的服务,客均合同数3.2个,客均AUM近4.0万元,分别为不使用医疗健康生态圈服务个人客户的1.6 倍、2.9倍。

3

宏观经济视角下的周期轮动

2022年是全球宏观经济转折的一年,平安的价值机会也在其中不断涌现。

一方面美联储加息节奏和力度升温对高估值板块形成的下行压力,另一方面是国内货币政策宽松和信用周期见底预期下的社融数据反转,开年以来,市场从过去高估值白马抱团的投资风格,转向银行、地产、保险等低估值板块,创造了一波行情。

2月12日,A股三大指数集体收跌的情况下,北向资金增持了55个行业,其中银行居首,净买入金额达72.09亿元,其次是保险行业,净买入42.59亿元。北向资金减持了45个行业,其中电池最多,净卖出金额达25.55亿元,其次是软件开发行业,净卖出17.61亿元。而中国平安是当日北向资金净买入最多的个股之一。

广发证券分析师陈福、刘淇认为,寿险负债端最黑暗时间过去,叠加极低的估值和冰点的机构持仓水平的背景下,资产端的改善和市场风格的切换有望推动寿险板块修复。

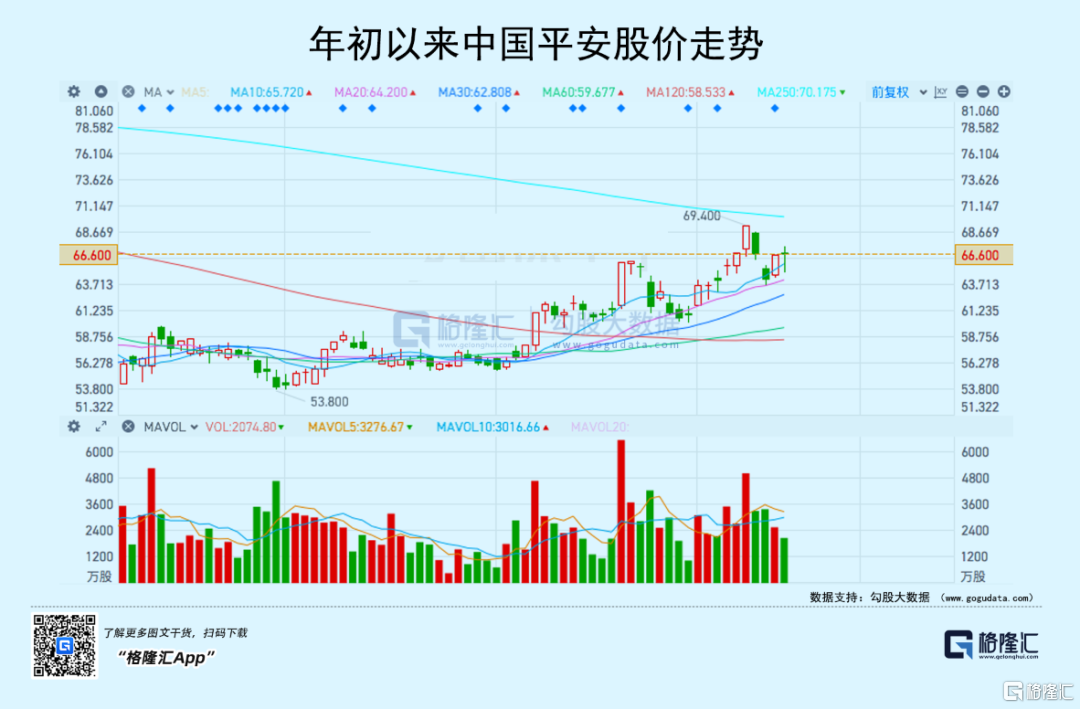

开年至今,中国平安股价上涨近17%,大幅跑赢行业。从市场的情绪面上看。开年以来抄底资金的涌入以及众多机构的表态和行动。都指向同一个结论,也就是中国平安已经处在筑底的行情当中。

从基本面上来看,平安持续推进代理人渠道改革成效初步显现。在负债端及核心业务,预计将有望企稳转好;而在投资端,过去一年中地产行业的风险对保险公司相关投资的收益可能产生负面影响,但近期随着行业悲观情绪得到释放,市场信心正在恢复。这也意味着,投资端对基本面的影响将更加积极。

长期来说,平安持续强化综合金融和医疗健康生态建设。在保险加服务中逐步确立竞争优势。并且能够在国家政策对于相关行业的支持当中驶入发展快车道。

综上所述,中国平安在下一个发展周期中有望脱颖而出,并以此带来估值的重塑。

另一方面需要关注宏观经济形势的变迁,对风口轮动显著的影响。美联储加息的举措将提升全球市场无风险利率水平,市场整体风险偏好将会改变,过去无限量QE周期进入市场的大量资金转而寻求避险资产。

尽管中国市场的宏观经济与海外市场相比具有半个周期的差距,因此在美国市场进入加息周期期的同时,中国市场开始释放流动性以及进行信用扩张。但需要注意的是,即便中国市场企业流动性将在信用扩张阶段得到补充,但市场消费的意愿仍不明朗,许多资金仍然处在观望阶段。通常信用扩张对货币流通速度的影响需要在几个月后才会凸显。

因此在短期内,保险资产(尤其是中国平安的万能险)作为回报率具有较大确定性的金融资产,亦可以作为资金进行避险的方式。

尤为值得一提的是,在to C端,中国平安主营保险业务的逻辑反转还存在另一个逻辑,也就是市场对于保险的接受度更高,及随之而来的对保险服务更加丰富、多元的市场需求。更加丰富、定制化和个性化的险种,比如重疾险、长期健康险的市场需求有望回暖。例如在少儿人口数量占比上升的情况下,很多家庭愿意为孩子购买保险,但在同质化保障不足的现状之下,又很难买到合适的保险产品。平安长期重疾的推出,填补了平安健康险在重疾险产品线上的空白,而且精准地覆盖年轻人群;去年10月份,平安e生保在迎接5周年之际宣布再度升级,同时,平安健康险新健康战略也浮出水面。

对于普通老百姓的钱包来说,中国平安的业务在经济下行周期帮助他们获得良好的避险资产,以及实惠,高性价比的保障。此前的种种布局,无疑都为平安后续的估值表现提供了强有力的支撑。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员