作者 | 昨辰

数据支持 | 勾股大数据(www.gogudata.com)

1月25日盘后德州仪器(TI)发布超预期21Q4及全年财报和22Q1指引,股价收涨2.51%。在半导体板块整体受宏观因素跟随大盘回调的当下,这给了市场一定的信心。后续半导体巨头们和大型科技股的财报如果也能稳住,那企稳的拐点或将出现。

截止22年1月26日收盘,德州仪器(TI)21年全年涨幅为17.53%,22年至今涨幅为-5.38%,跑赢同期标普500指数(SPY:-8.75%)、纳指100ETF(QQQ:-13.39%)及费城半导体指数(SOXX:-13.84%)的涨幅。

TXN、QQQ、SOXX及SPY股价拟合图

来源:Tradingview

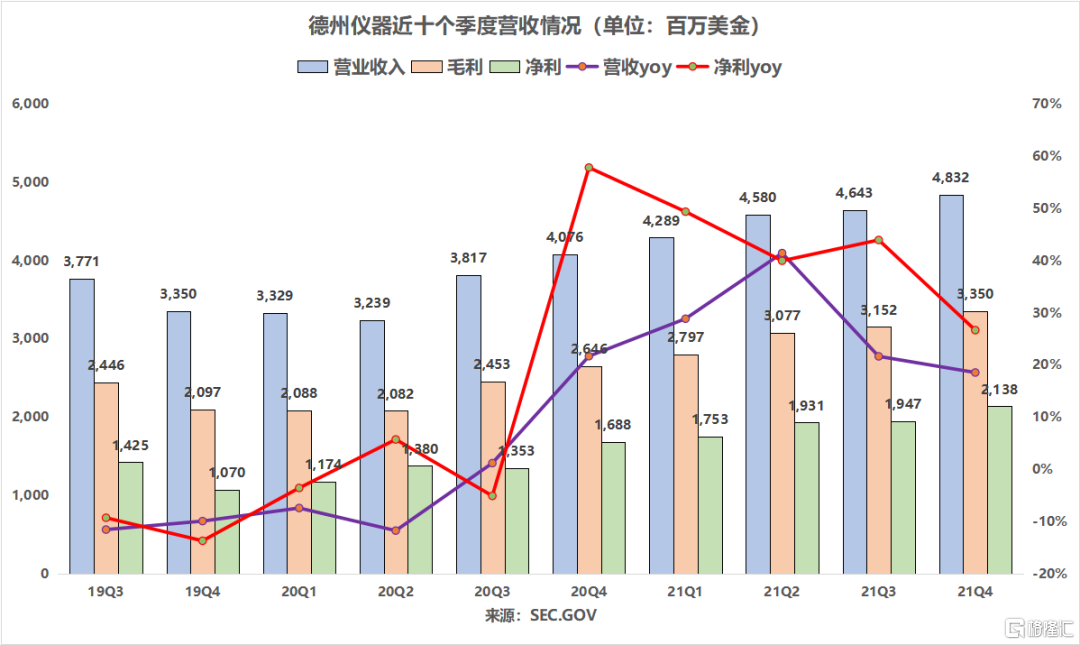

从季度财报情况来看,受益于公司强大的产品组合实力和不断扩大的制造能力,模拟芯片龙头德州仪器21Q4营收和EPS均超预期。21Q4德州仪器营收同比增18.5%至48.32亿美元,好于预期的44.3亿美元;净利润同比增26.7%至21.38亿美元;摊薄后EPS同比增26.1%,同样超预期(2.27 vs 1.95)。

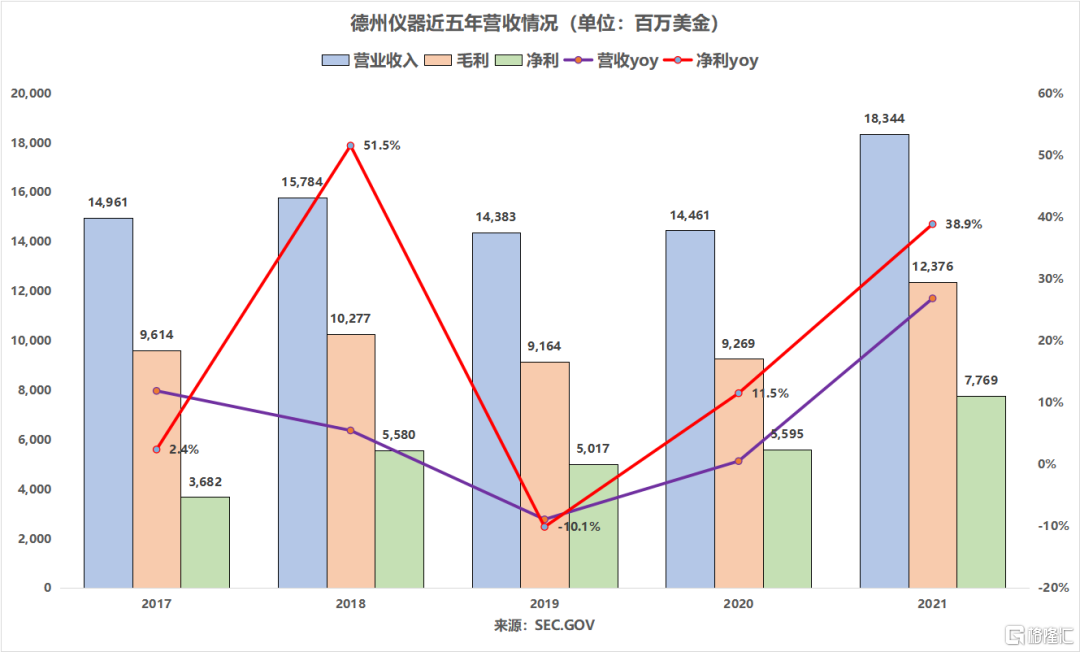

从全年来看,21年营收同比增26.9%至183.44亿美元;净利润同比增38.9%至77.69亿美元;摊薄后EPS同比增38.4%至8.26美元。总体来看,21年全年业绩表现在半导体超级周期之下算是中规中矩,不能说特别出彩,但是相当的稳健。

那为什么TI能这么稳呢?主要是因为德州仪器拥有广泛的产品线和卓越的制造能力:TI旗下有八万多种产品,在全球15个生产基地拥有11 个世界级的高产量晶圆厂、7 个封装/测试厂以及多家凸点加工和晶圆测试厂,每年生产数百亿颗芯片,售价从两分美金(差不多0.1元人民币)到三百美金不等,这也让德州仪器有能力服务于包括工业应用、汽车电子、个人电子产品、通信设备和企业系统在内的多个市场。

进一步细看。

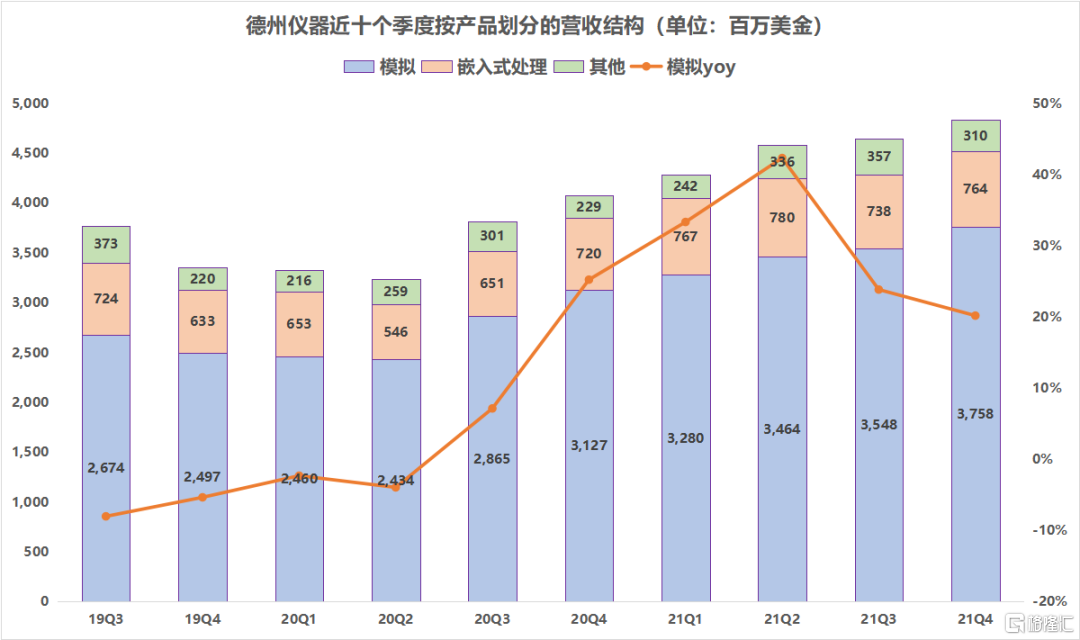

德州仪器最核心的模拟业务21Q4斩获37.58亿美元营收,优于预期的34.4亿美元,增速达20.2%,相较前四个季度有所放缓;嵌入式处理业务营收同比增6.1%至7.64亿美元;其他业务营收同比增35.4%至3.1亿美元。

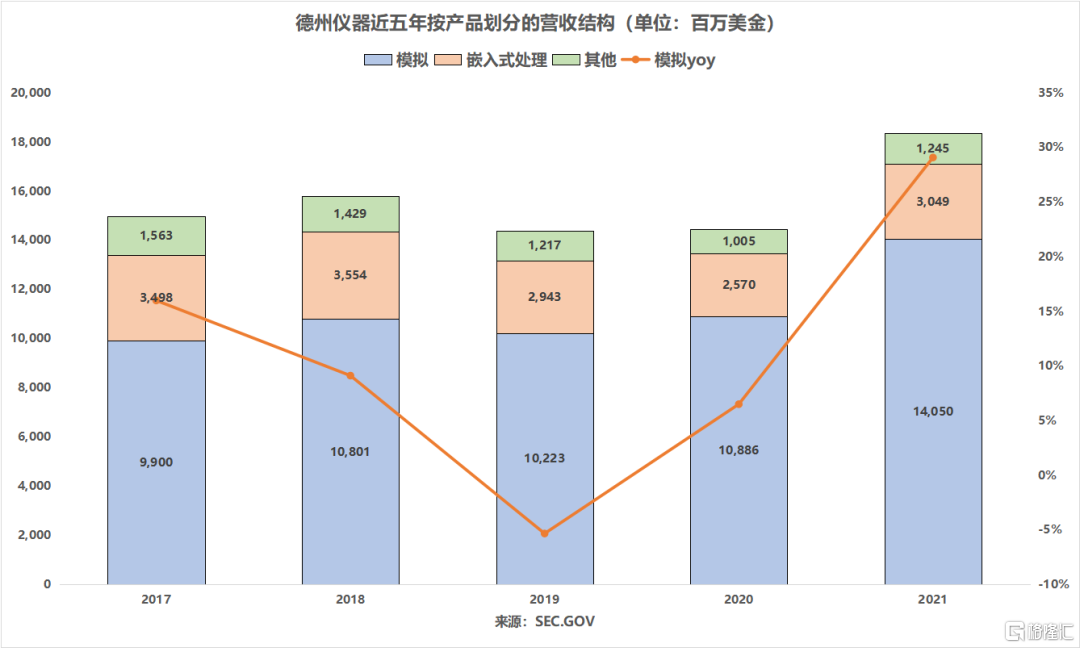

从21年全年来看,TI三大业务均有双位数上涨,模拟业务营收同比增29.1%达140.5亿美金,嵌入式处理业务营收同比增18.6%至30.49亿美金,其他业务营收也有23.9%的增长,获12.45亿美元。

作为TI最主要的核心业务,模拟芯片生命周期很长,可跨越数十年,产品迭代速度较慢,是一种类似订阅的业务,能从持久产品中获得稳定的收入。同时,模拟芯片下游应用广泛,在诸如接口、计时、供电、传感器、数据转换等领域都存在大量需求,是汽车、医疗设备、家用电器等电子产品中必不可少的组件。由于基础器件对模拟芯片的庞大需求,使得其虽然价格不高,但却能对电脑、汽车等高端制造业造成直接影响。另外,模拟芯片一旦在IC设计环节定稿后,转换成本十分高昂。

得益于远程办公、汽车智能化趋势、工业数字化转型等需求推动,市场对模拟芯片的需求更甚以前,同时叠加产能供给不足带来的产品提价,进一步推动了TI业绩的强劲增长。据WSTS,20年全球模拟芯片市场规模达557亿美元,20-22年预计CAGR达9.7%,行业增长前景广阔,而德州仪器(TI)、PI、英飞凌、意法半导体(ST)等欧美企业占据了其中80%的市场份额。

作为缺芯重灾区的汽车芯片领域,正是TI聚焦的两大重点领域(汽车和工业)之一,这两大领域的半导体含量也还在不断上升。在汽车领域,除了电源方面的解决方案外,TI的ADAS和网关解决方案也为自动驾驶和新能源汽车的发展提供强有力的支持。据Susquehanna Financial Group,21年12月半导体元件交期进一步拉长,其中又以微控制器(MCU)和电源管理芯片(PMIC)交期最长。而全球前七大车规级MCU控制芯片供应商合计占据了98%的市场份额,TI赫然在列,垄断优势十分明显。

虽然TI不管从行业垄断还是业绩增长方面都具备较大的吸引力,但今年1月10日,由于认为折旧增加和收购晶圆厂将导致德州仪器的利润率下降,花旗宣布将德州仪器评级从“买入”降至“中性”,目标价从220美元下调至187美元。我们可以来看看TI的资本开支情况——

21年11月17日,为了满足未来电子半导体的增长需求,尤其是工业和汽车市场,TI宣布计划22年开始拟斥资约300亿美元在德州谢尔曼新建多达4个300mm(即12吋)晶圆厂。据悉,前两个晶圆厂的建设将于22年开始,第一座新晶圆厂预计最早于 25 年投产。

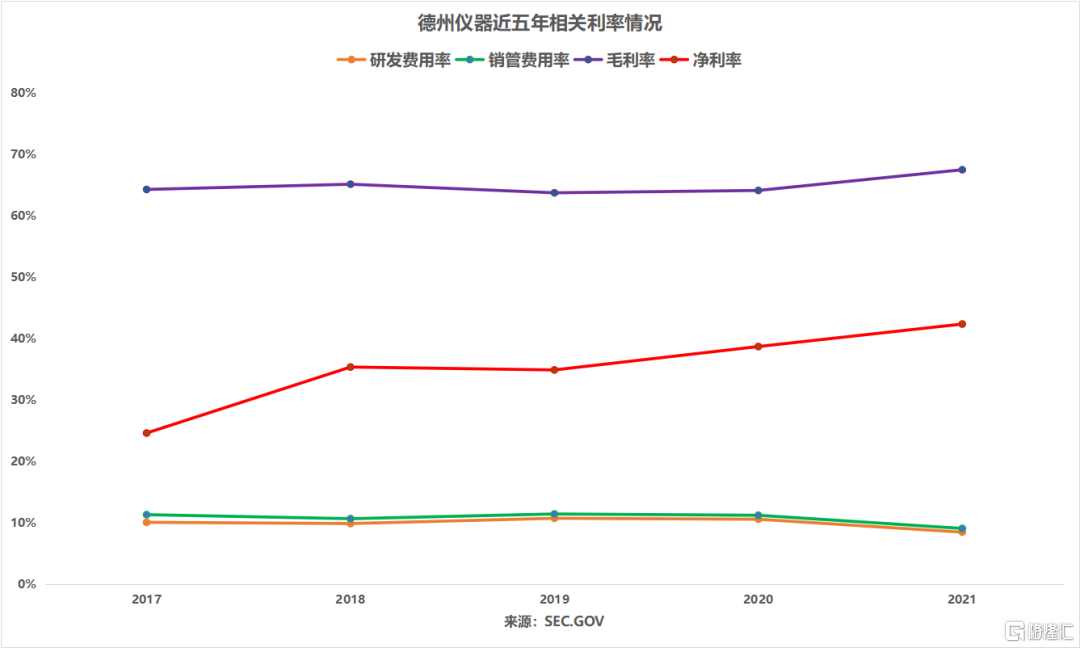

新晶圆厂将补充 TI 现有的 300 mm晶圆厂,其中包括 DMOS6(德州达拉斯)、RFAB1 和即将完工的 RFAB2(预计22年下半年开始生产)(均位于德州理查森)。加上TI 去年7月从美光手中花费9亿美元收购的LFAB(犹他州莱希Lehi)(预计23年初开始生产),到25年,TI的产能相较当下将扩张两倍。而众所周知,每一座晶圆厂的建设,都是一笔巨额的资本开支,这也难怪花旗会下调TI的评级了。据花旗估计,新的晶圆厂和更高的折旧将对德州仪器22年的毛利率造成约1%-3%的负面影响,预计公司毛利率为65.9%,低于市场预期的67%。

展望未来,德州仪器预计22Q1营收为45-49亿美元,EPS为2.01-2.29美元,均超市场预期:分析师平均预估营收为43.7亿美元,EPS为1.87美元。公司计划更集中于工业及汽车部门业务,两者分别占公司年度收入的41%及21%。超预期的业绩指引反映了TI预期全球芯片供应短缺情况持续,产品需求强劲,这对于半导体板块也会形成比较有力的支撑。

注:本文由美股研习社团队原创,转载请注明出处,谢谢!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员