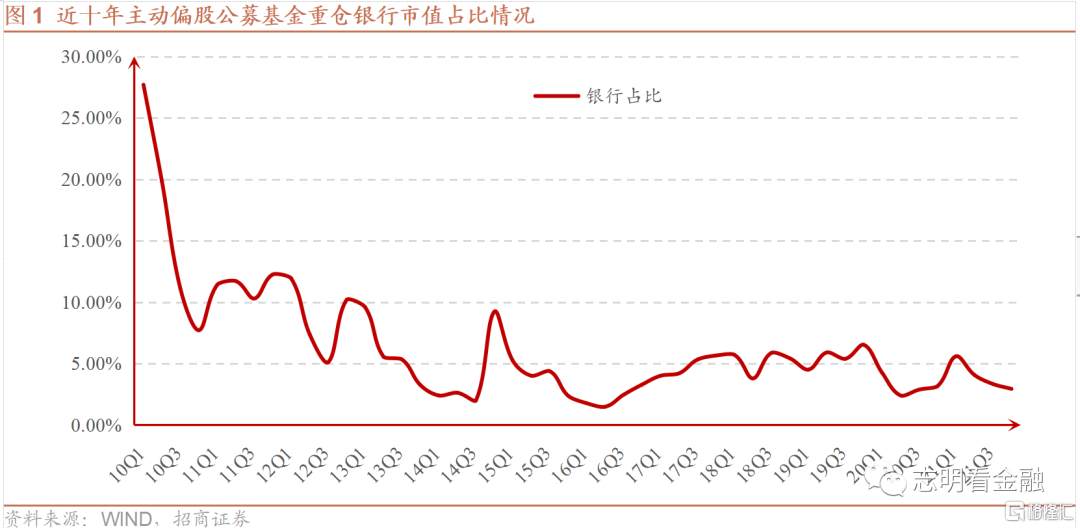

多数时期银行业指数走势与机构持仓比例呈较强的正相关性。本篇报告根据历年主动偏股公募基金的重仓持股数据进行统计分析,其中主动偏股公募基金主要包括普通股票型基金、偏股混合型基金、灵活配置型基金和平衡混合型基金。

1、21Q4机构重仓银行板块市值比例环比下降至2.94%

21Q4主动偏股公募基金重仓银行板块占比为2.94%,环比下降了0.39个百分点。19年末公募重仓银行板块市值占比曾达到6.52%的高位,20年前两个季度持续下跌, 20Q3止跌启升,21Q1回升至5.6%,21年后三个季度占比持续下跌。21Q2、21Q3、21Q4重仓银行板块市值占比下持续下行一方面反映21年下半年市场对经济下行的预期,另一方面是主要由于个别房企流动性危机发酵,引发市场担忧资产质量。

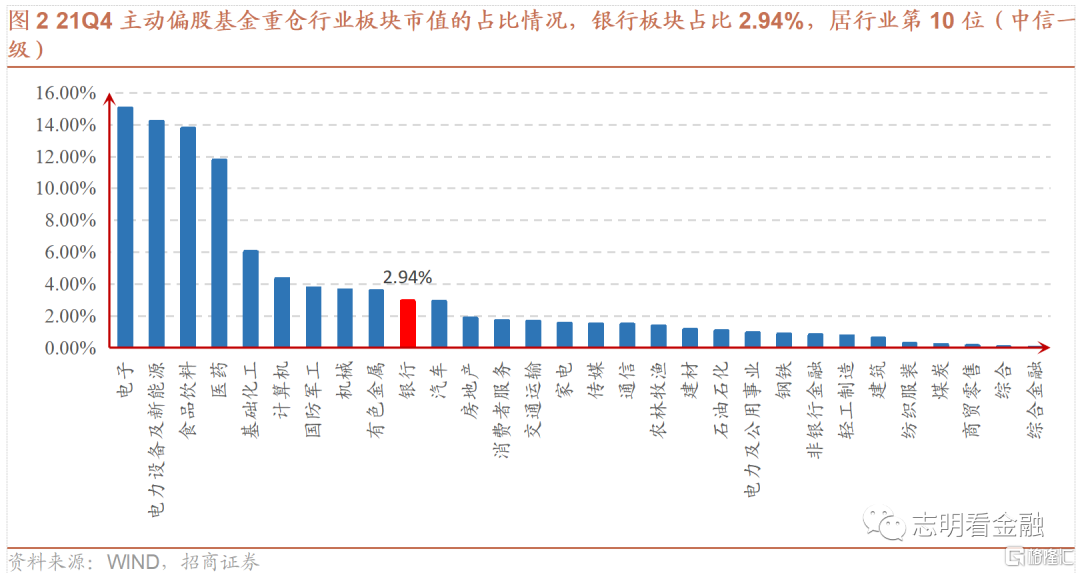

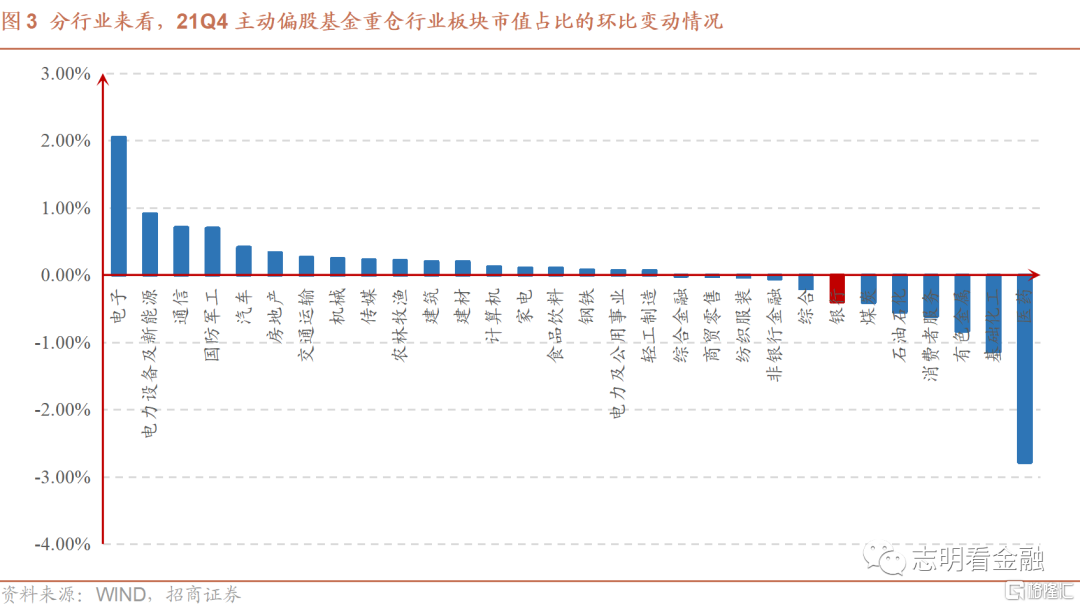

分行业来看,21Q4主动偏股公募基金重仓市值占比前四名为电子、电力设备及新能源、食品饮料、医药。银行板块2.9%的占比在中信一级行业中排名第10位,环比下降1名。

从行业占比变动来看,21Q4基金重仓银行市值占比环比下降0.39个百分点,同样占比环比下降幅度较大的还有医药,医药下降2.78个百分点;提升幅度较大的是电子行业,电子行业环比提升2.05个百分点。

2、Q4机构明显增配宁波银行,持仓市值普遍下降

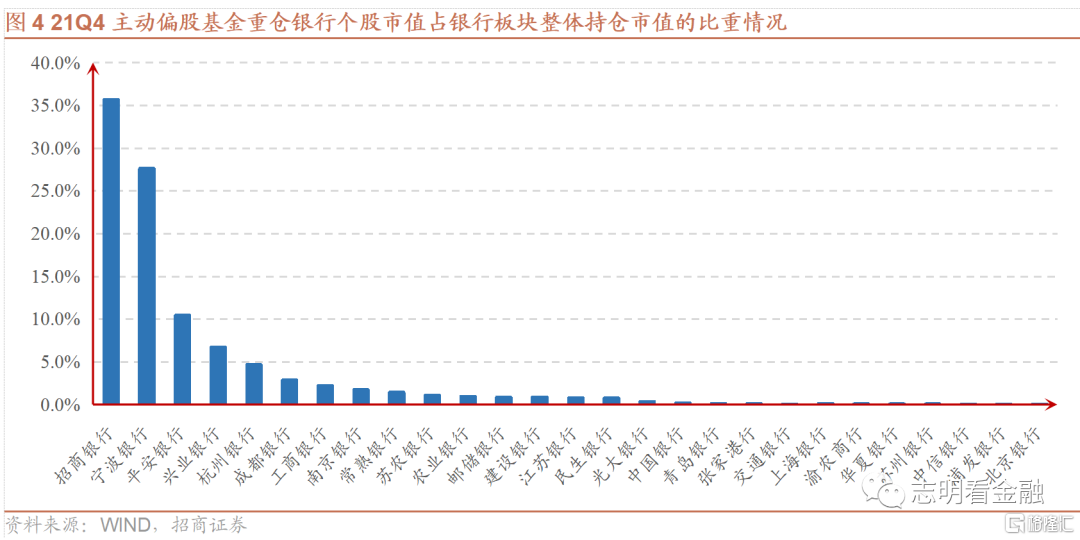

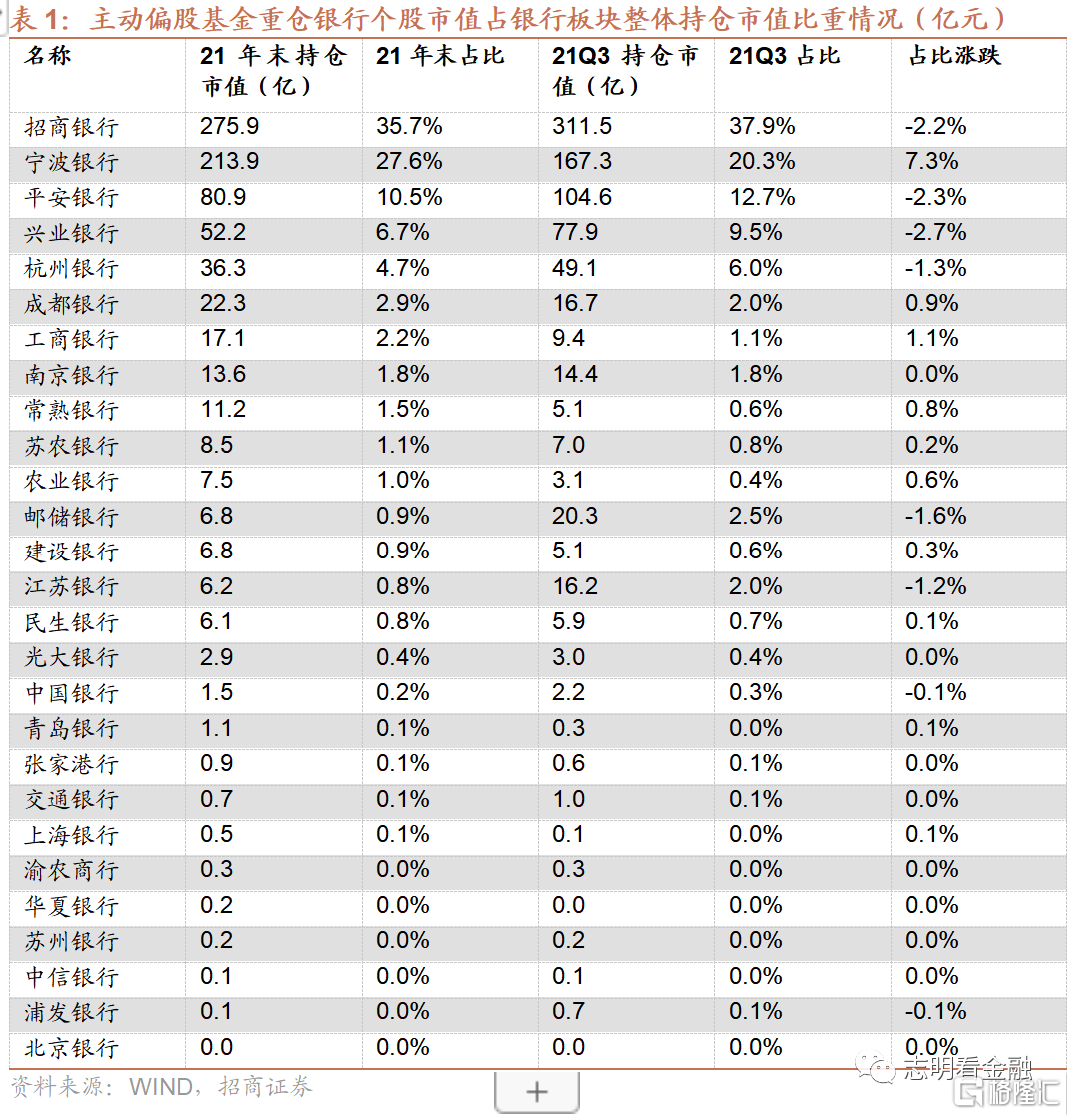

银行重仓股集中度高。21Q4有27家银行进入主动偏股基金重仓股榜单,与三季度末相比,银行板块内持仓市值占比前5名不变,依次为招行、宁波、平安、兴业、杭州,主要为业绩持续向好的高ROE银行。前5名占板块整体持仓市值比重合计为85.2%,其中招行、宁波和平安分别占据35.7%、27.6%和10.5%。

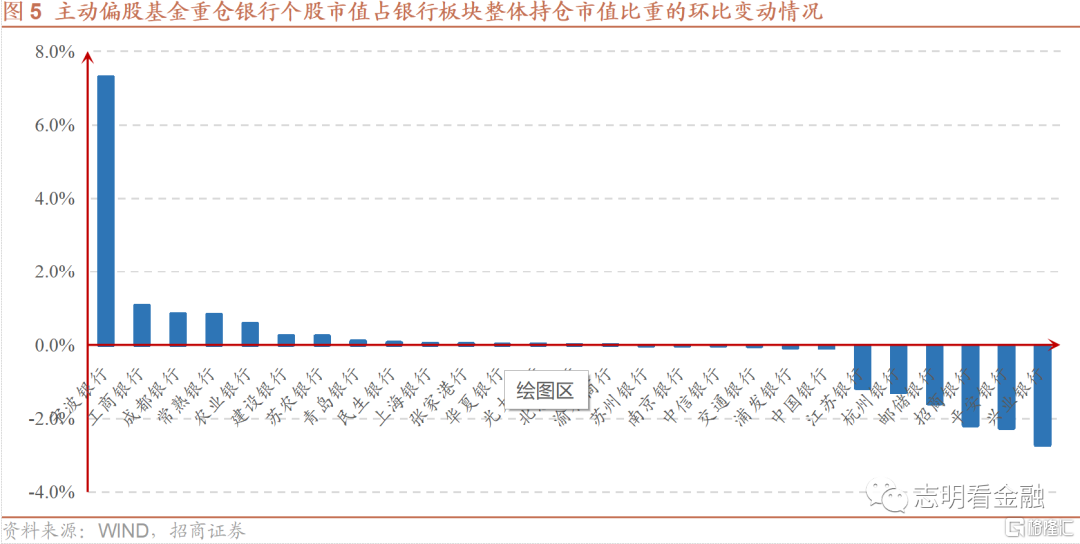

Q4机构增配宁波银行,持仓市值普遍下降。从季度环比变化来看,21Q4板块内持仓市值占比提升较多的银行为宁波银行、工商银行、成都银行、常熟银行、农业银行,其中宁波银行环比提升7.3个百分点,21年12月宁波银行配股上市,配股对股价的影响到位,当前估值较低,机构增配。21Q4兴业银行、平安银行、招商银行持仓占比下降明显,分别环比下降2.7/2.3/2.2个百分点,和四季度股价回调有关。

主动偏股基金重仓银行板块市值环比减少5.9%,降速放缓。从持仓市值绝对值来看,21年3季度末主动偏股基金重仓银行板块市值总计为773.6亿元,环比下降5.9%,降幅较Q3有所减缓(21Q3环比下降18.6%)。

3、投资建议

21Q4机构重仓股银行占比降至2.9%之低位,继续积极看多

我们自12月中旬中央经济会议重提逆周期调控以来,持续旗帜鲜明积极看多银行。我们认为,2022年稳增长之下,社融增速有望小幅回升,宏观利率环境类似2019年,连续两年未涨的银行板块涨幅有望比肩2019年,或达20%。近期,业绩快报大多靓丽,有望催化1月行情再进一步。

个股方面,我们主推估值较低、业绩靓丽的优质银行-江苏、南京、常熟、兴业及平安银行等,看好估值相对较高的财富管理龙头-宁波银行等。

4、风险提示

金融让利,信贷需求走弱,息差收窄;资产质量恶化等。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员