导读

稳增长目标下水利建设资金充裕发力在即,区域上西南、华南区增速高企,结构上智慧水利成新兴版块,推荐具备区域竞争优势的水利产业链龙头以及智慧水利板块。

摘要

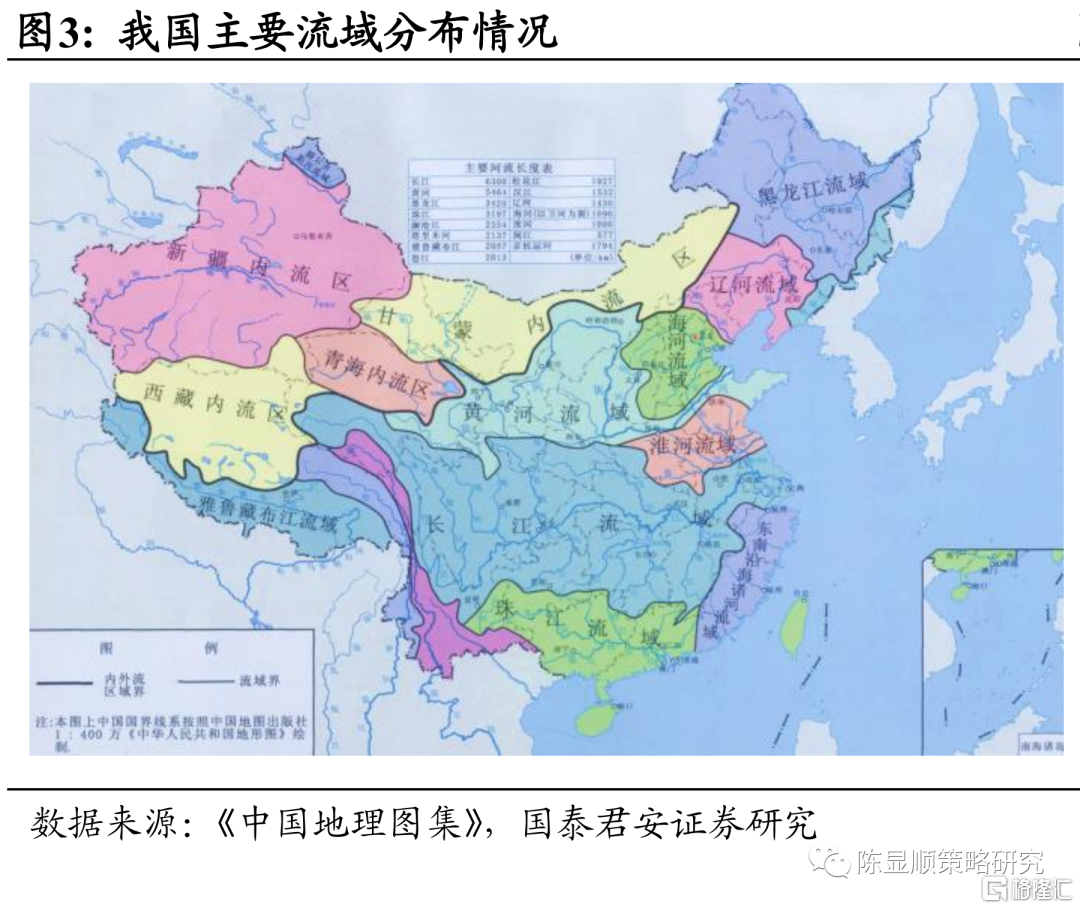

▶ 稳增长目标下基建发力,水利建设加速在即。2022年经济工作以稳增长为重,水利作为重要的基建领域之一具备社会效益强、吸纳投资大、拉动产业链长等特性。水利发力有望充分提振需求、创造就业,为实现稳增长目标做出重要贡献。结合中央与水利部工作部署,2022年水利将着重于国家水网与流域防洪等重大工程建设与智慧水利补短板。中长期规划看,“十四五”期间水利建设将从防洪、供水、智慧水利和生态修复四大投资方向实现高质量发展,其投资增速有望在150项水利重大项目规划加速落地的推动下进入新一轮增长期。

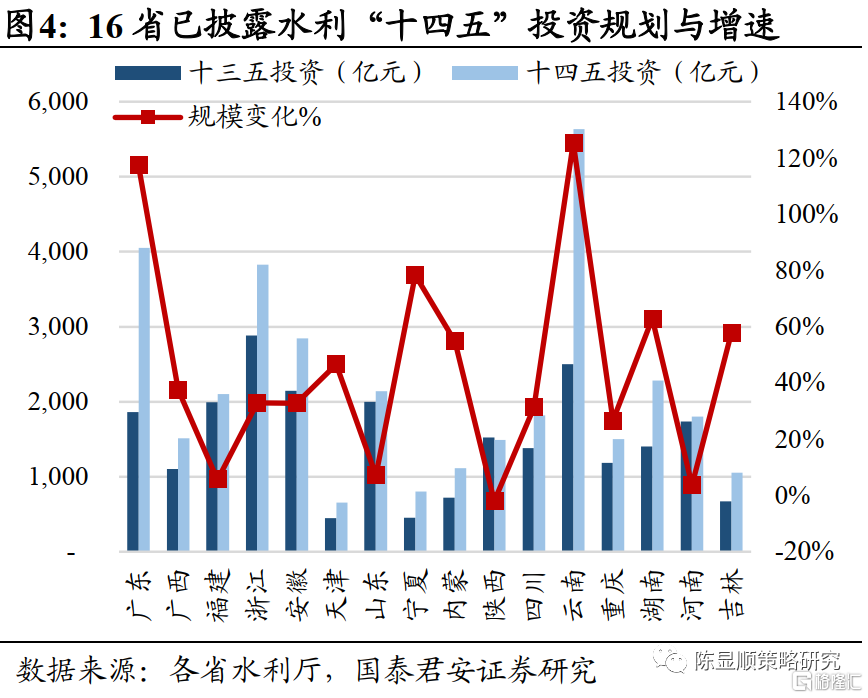

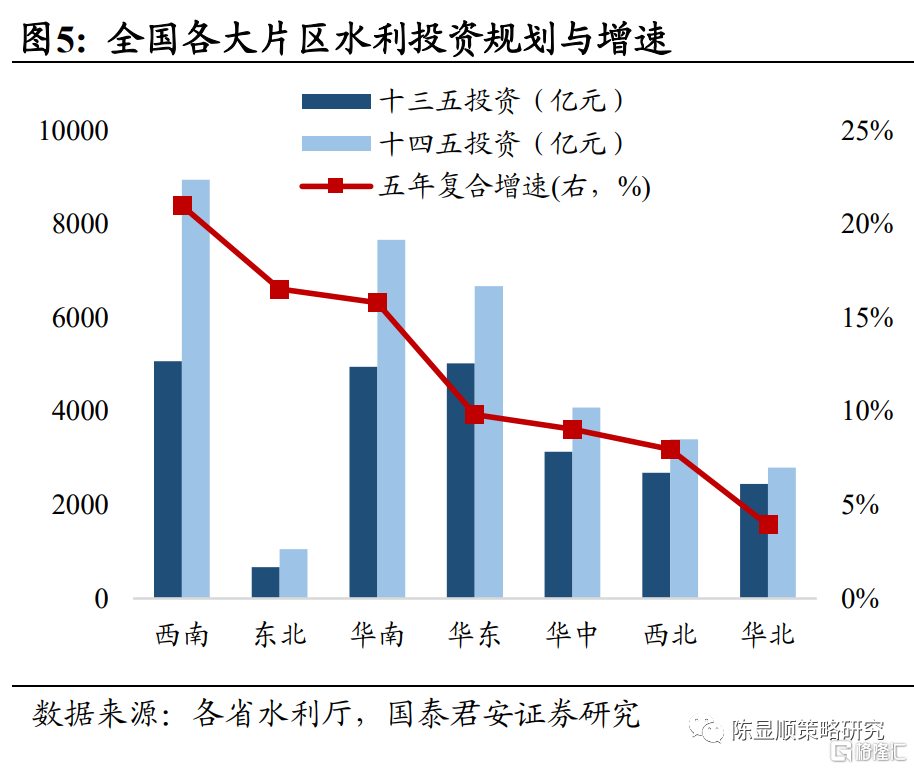

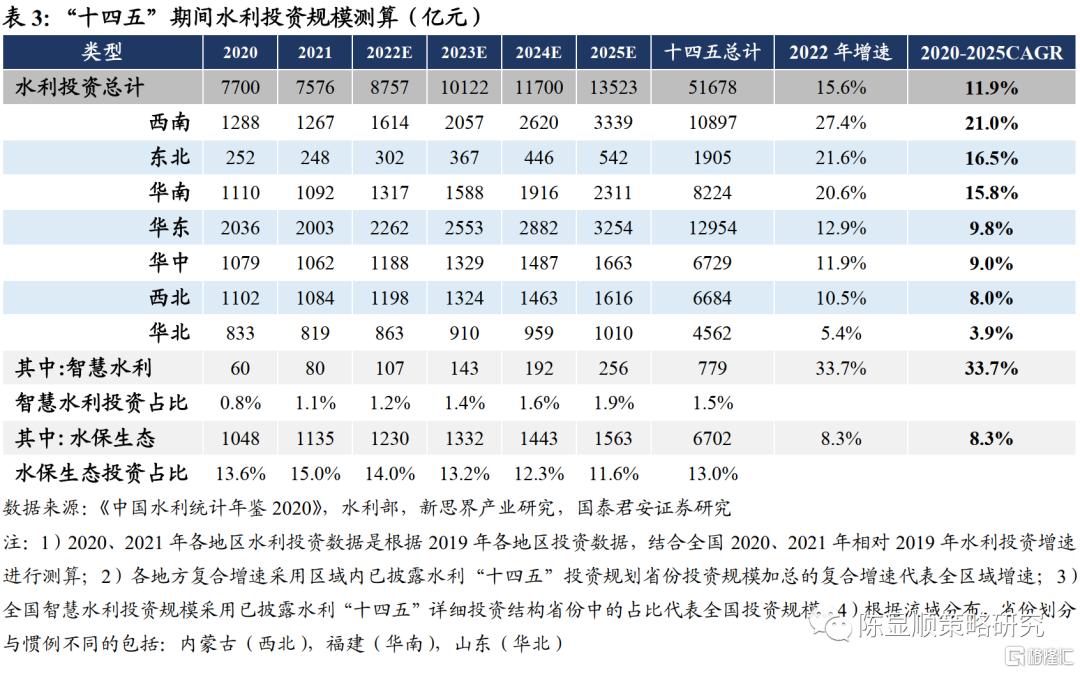

▶ 水利投资总量增速已然不低,结构上亮点更多。结合全国各省级行政区已披露水利投资计划,我们测算“十四五”期间全国水利投资规模将达到5.17万亿元,CAGR达11.9%。总量高增下结构上亮点更多,从区域分布看,我国近年水利投资向长江、珠江、东南诸河流域倾斜较大,“十四五”期间西南、华南地区水利投资CAGR将达21%、15.8%。从项目结构看,防洪+供水等主要投资领域仍将随着整体投资实现高速增长,而智慧水利作为多省规划中单列大项有望快速推进,“十四五”期间投资规模将达779亿元,CAGR达33.7%。

▶ 多渠道资金来源充裕,水利建设后劲十足。水利建设资金主要来源于央地政府、社会资本与国内贷款,近年来地方投资与社会资本在结构上增速较快,已成资金主力。地方投资方面,土地出让金下滑影响有限,2022年基建资金将在专项债两年叠加发力的推动下高增。水利作为专项债发力的重点领域有望获更大倾斜。社会资本方面,PPP项目投资额持续上涨,其中识别阶段项目重回增长将推动新一轮融资高潮;REITs领域试点范围不断放宽,供水、发电、生态等多领域水利设施获准纳入,水利社会融资有望在政策助推下稳步推进。

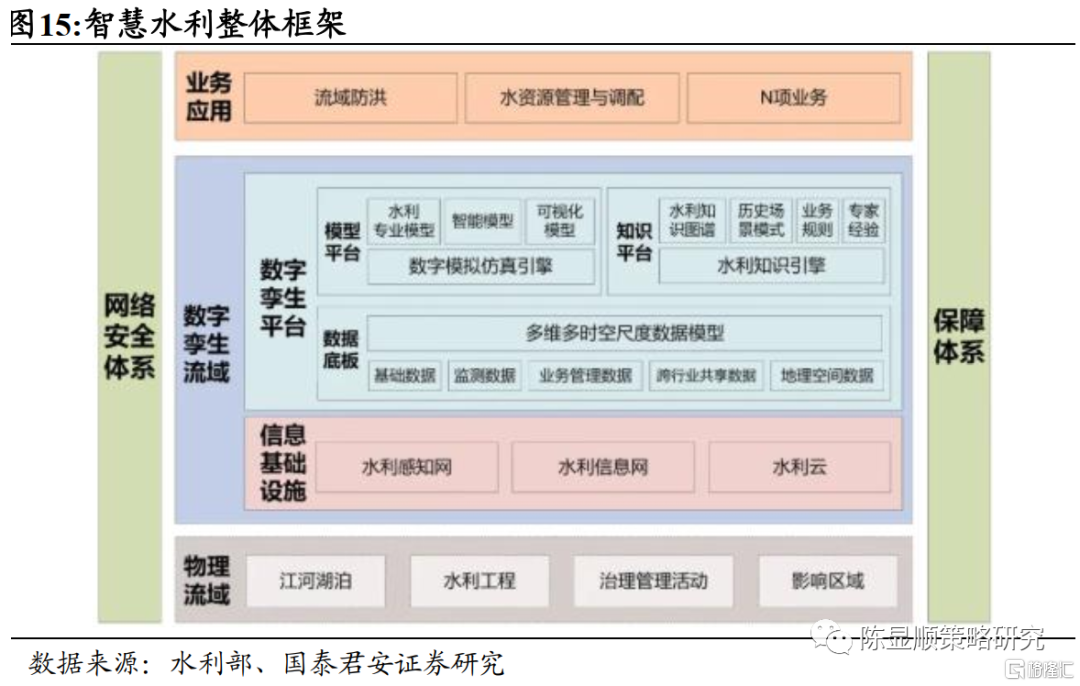

▶ 智慧水利:数字孪生流域为核,推进算力、算法与算据建设。当前水利在数字化、网络化与智能化领域存在严重不足,难以适应高质量发展需求,补短板迫在眉睫。智慧水利核心在建设能实现同步映射现实的数字孪生流域,重点在推进算力(水利云与信息系统)、算法(数字孪生模型)与算据(空天地一体的物联感知网)三大领域建设。各领域均有上市公司提供基础服务,但距实现智慧水利规划仍有差距。

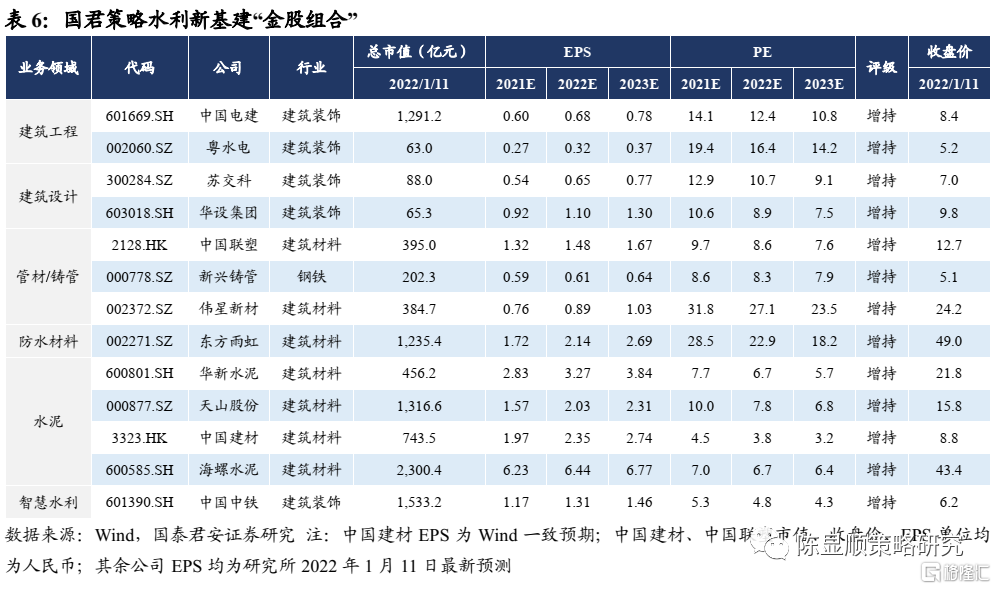

▶ 水利大基建产业链上区域龙头弹性更大,智慧水利推荐中国中铁。水利建设发力利好建筑(工程、设计)、建材(管材、防水、水泥)领域,西南、华南与华东区域龙头具备更大弹性。智慧水利推荐算力环节具备一体化优势的中国中铁。推荐中国电建/苏交科/中国联塑/东方雨虹/华新水泥/中国中铁等13只国君策略水利新基建“金股组合”。

1

基建发力,水利为重

1.1. 稳增长目标下基建发力,水利建设加速在即

基建发力,水利为重。2022年经济工作以稳增长为核心,主要抓手在于通过财政-基建发力拉动下滑的经济需求。根据财政部对专项债发行使用的规划,2022年主要聚焦在短板领域、重点方向和重大项目,尤其是对经济带动效应大,社会经济效应强的领域,以及那些尽快上马论证多年,迟早都要上的重大项目。水利工程作为重要的基建领域之一,具备社会效益强、吸纳投资大、产业链长、创造就业机会多的特点,能拉动上下游大量建材、机械设备、金属构件和机电设备需求。据中国宏观经济研究院测算,重大水利工程每投资1000亿元可以带动GDP增长0.15个百分点(约1136亿元),新增就业岗位49万个。积极开展水利基建投资可以充分提振需求,创造就业,为实现稳增长目标做出重要贡献。

2022年水利工作重心:推动重大工程建设,积极补齐短板。中央主要经济工作会议精神指示下,水利部相应对下一年主要工作进行部署,主要包括:1)政策发力适度靠前要求下,推动流域防洪、国家水网等重大水利工程的建设;2)专项债补短板投向指示下,完善水旱相关预警和基建短板,构建智慧水利;3)推进新型城镇化,水利方面完善农村供水以及灌溉建设;4)全面节约战略下,复苏河湖生态环境。我们认为,在2022年开局面临稳增长压力下,重大水利项目建设将会加速。而从补短板角度出发,智慧水利建设也是箭在弦上,有望成为本轮水利基建的亮点。

1.2. “十四五”水利投资:整体看增速不低,结构上亮点更多

1.2.1. 水利投资正进入新一轮增长期

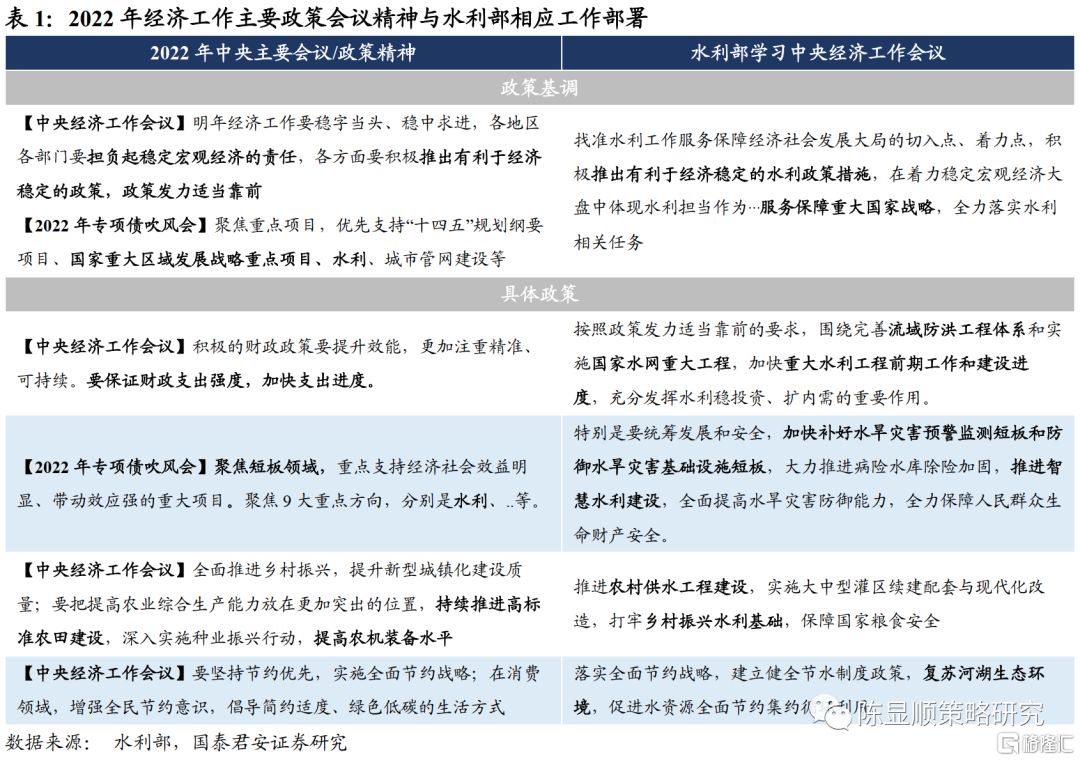

水利投资正进入新一轮快速增长周期。我国水利投资规模自2008年后进入高速增长期,但从增速看也呈现出明显的周期性。回顾历次水利投资大规模展开的时点,财政推动的大型基建规划落地是明显信号。2008年以来共有三轮大规模水利建设:2009年“四万亿”政策颁布,基建板块约占1.5亿元;2014年5月明确推进172项水利重大工程建设,在建投资规模超1万亿元;2020年7月国常会于2020年-2022年将重点推进150项重大水利工程,预计投资规模1.29万亿元。2022年1月水利部披露150项已批复67项,开工62项,完成水利投资金额7576亿元,后续规划推进有望提速,水利投资将进入新一轮快速增长期。

水利“十四五”期间高质量发展的四类重大投资方向:防洪、供水、生态、智慧。结合水利部新阶段水利高质量发展六条实施路径对水利“十四五”重点投资去向进行分析,我们认为“十四五”期间的水利基建投资主要可以分为四大类,即防洪工程、供水节水、生态修复以及智慧水利。其中防洪、供水领域重大水利工程项目居多,而生态修复与智慧水利则是相对新兴的领域。具体而言,防洪工程主要涉及流域为单位的水库、河道、堤防建设;供水节水主要涉及输配水道与调蓄工程、乡村供水与灌溉设施建设;生态修复主要涵盖水体治理、水源地涵养等;智慧水利工程则包括流域数字化智慧化模拟、相关算据算法算力硬件与软件的构建等要素。

1.2.2. 区域分布:西南、华南、华东地区增速最快

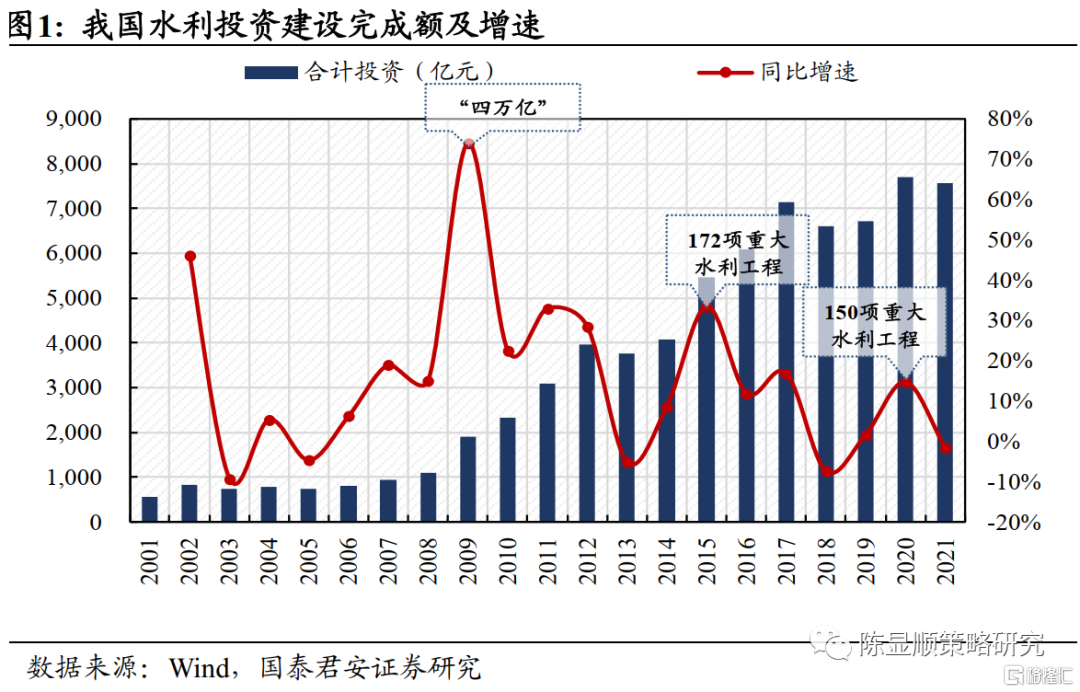

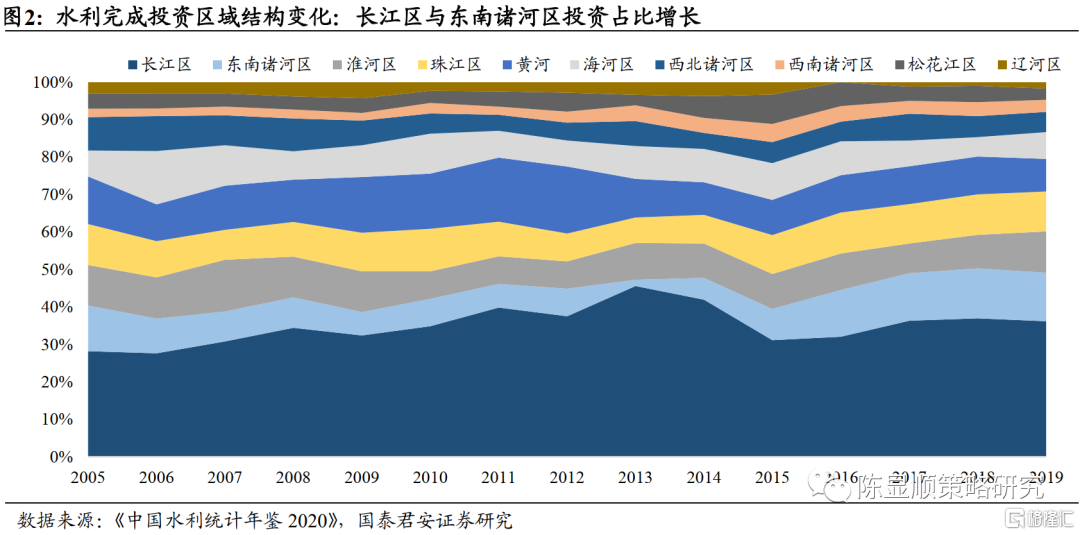

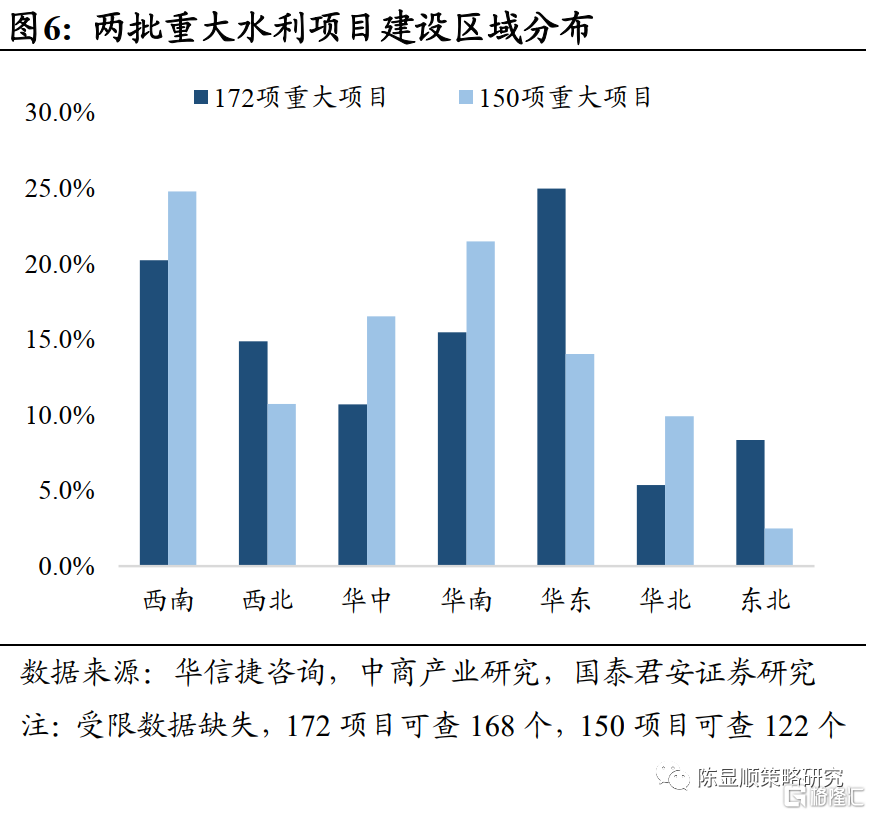

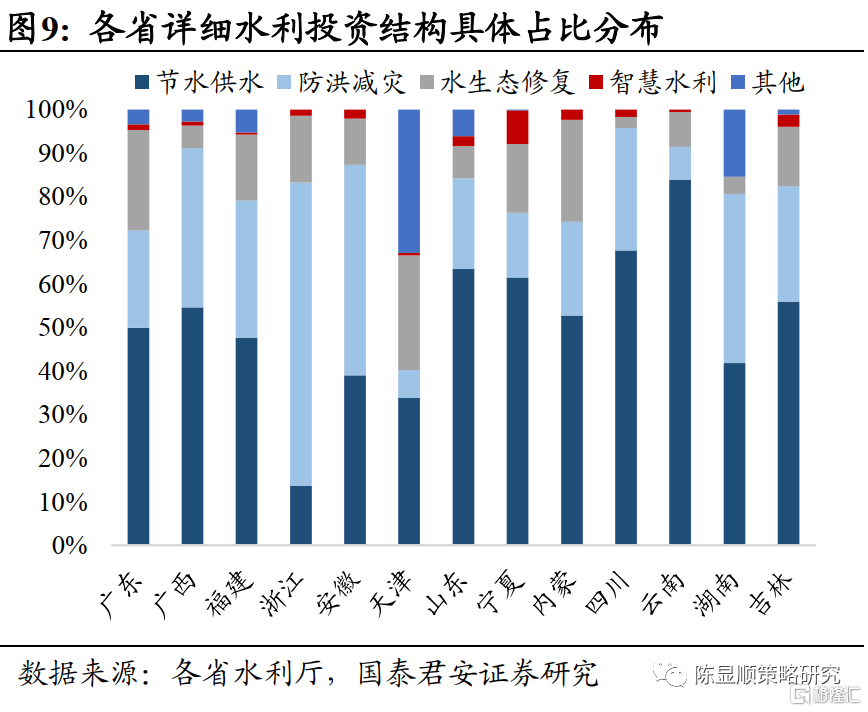

分区域看,西南、华南与华东地区“十四五”水利投资增速最快。根据历史数据看,我国水利投资在地域结构上主要集中于长江、东南诸河与珠江流域,且在2015年后倾斜力度明显有所加大。结合我国流域分布情况看主要对应华东、西南、华南地区。而展望未来,当前已有16个省级行政区披露“十四五”水利投资规模,以其“十三五”投资占比看已占全国水利投资规模的67%。各省“十四五”水利规划中,云南以5635亿元,规模增长125.4 %拔得头筹,广东以4050亿元,117.4%的规模增长居次。按大区分类统计看,西南、华南与华东地区相比“十三五”投资规模增长较快,其中西南地区(云川渝)合计复合增速达21.0%,“十四五”总计投资规模8950亿元。结合“十三五”期间大力推进的172个重大水利项目与当前150个重大水利项目的区域分布差异,西南、华南地区数量占比增长较多,华东地区虽数量有所减少,但单个项目涉及规模较大。

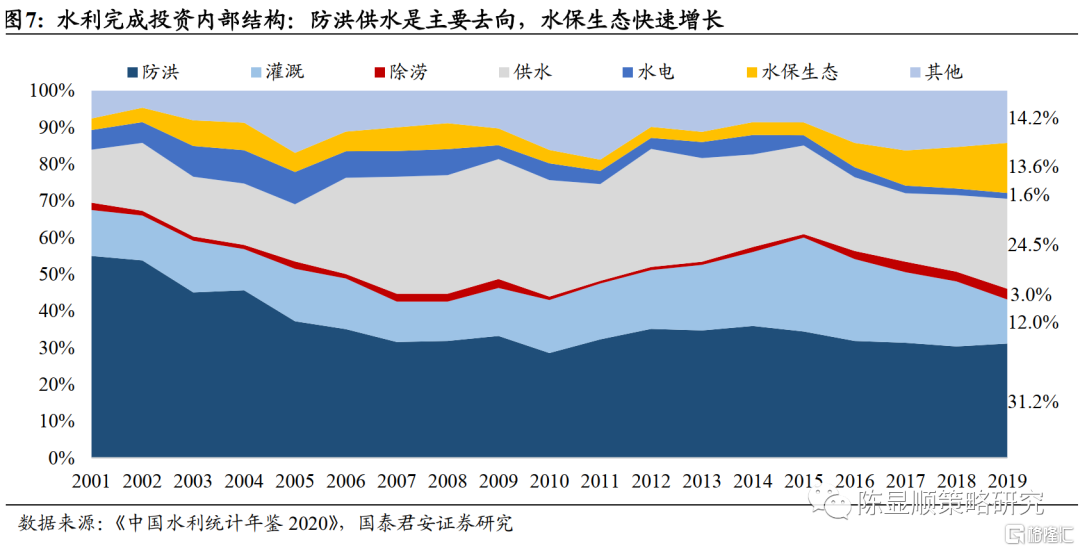

1.2.3. 项目结构:防洪供水仍是主要去向,智慧水利成新的投资热点

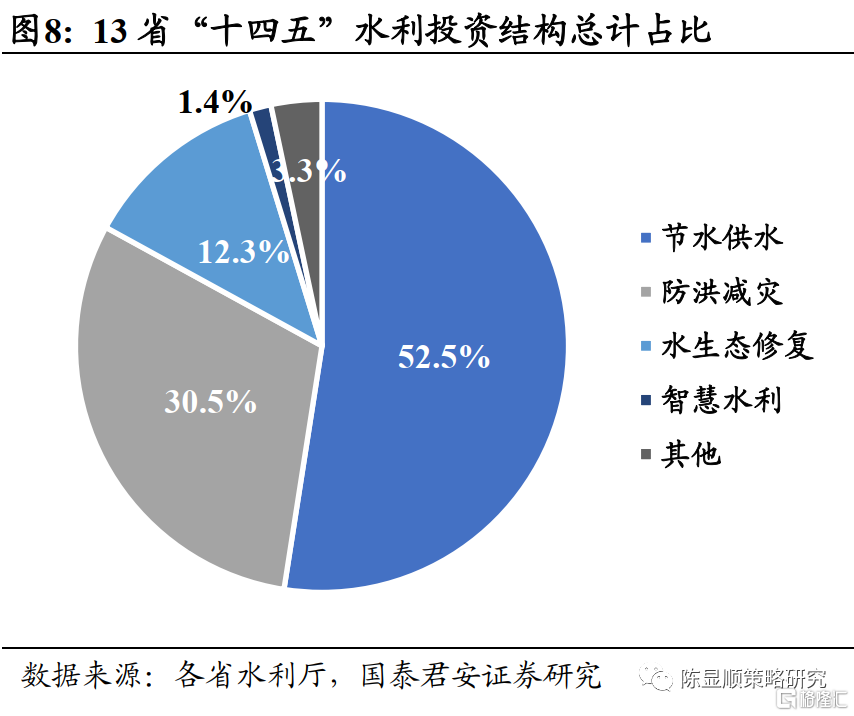

分项目结构看,“十四五”阶段防洪供水仍是主要投资去向,智慧水利有望成新兴投资亮点。从历年水利投资去向结构看,防洪、灌溉、供水、环保是主要投资去向,但近年其占比变化趋势分化明显。水保生态、供水、除涝投资占比明显提升。我们认为这与逐渐完善的环保政策和新型城镇化逐步推进密切相关。灌溉、水电占比明显收缩,防洪并未有显著变化。结合已披露“十四五”水利详细投资规划的13个省级行政区,其投资去向大体可以归结为节水供水、防洪减灾、水生态修复、智慧水务以及其他事务等五个部分。相比2019年已披露的全国数据,节水供水(含灌溉)占比有相当程度提升,防洪投资占比基本持平,水生态修复维持稳定。此外,多省规划中将智慧水利新单列为投资大类,作为“十四五”及水利部规划中重点发展方向,13省智慧水利总投资规模达425亿元,占比1.4%。而在本轮150个重大水利项目中,智慧水利也作为新晋的单列大类涵盖5个项目,其重要程度逐步提升。

1.2.4. 行业增长预测:区域上西南、华南区领先,结构上智慧水利成新兴增长版块

“十四五”期间水利投资测算:区域上西南、华南区增速领先,结构上智慧水利成新兴版块。结合全国各省级行政区已披露“十四五”水利投资计划增速和内部投资结构,我们测算全国水利“十四五”投资规模将达到5.17万亿元,期间复合增速达11.9%。从区域分布上看,十四五期间增长突出且体量庞大的区域为西南、华南区,预计期间投资规模将达到1.09万亿元与0.82万亿元,复合增速21.0%、15.8%。且由于2021年全国水利投资额整体小幅回落,因此为完成“十四五”规划进度,2022年投资额增长率有望展现出更大的弹性。结构上,占水利投资大头的防洪+供水类型项目将跟随整体投资规模实现高速增长,而更值得关注的亮点则是智慧水利投资的规模高增。“十四五”期间我国有望于智慧水利投资779亿元,期间复合增速33.7%,至2025年智慧水利投资规模占比有望达1.9%。在水保生态领域,根据已披露省份未来水利投资结构看,对其的投资增长或将难延续“十三五”期间高增态势,其投资占比将波动持平。

2

多渠道资金来源充裕,水利建设后劲十足

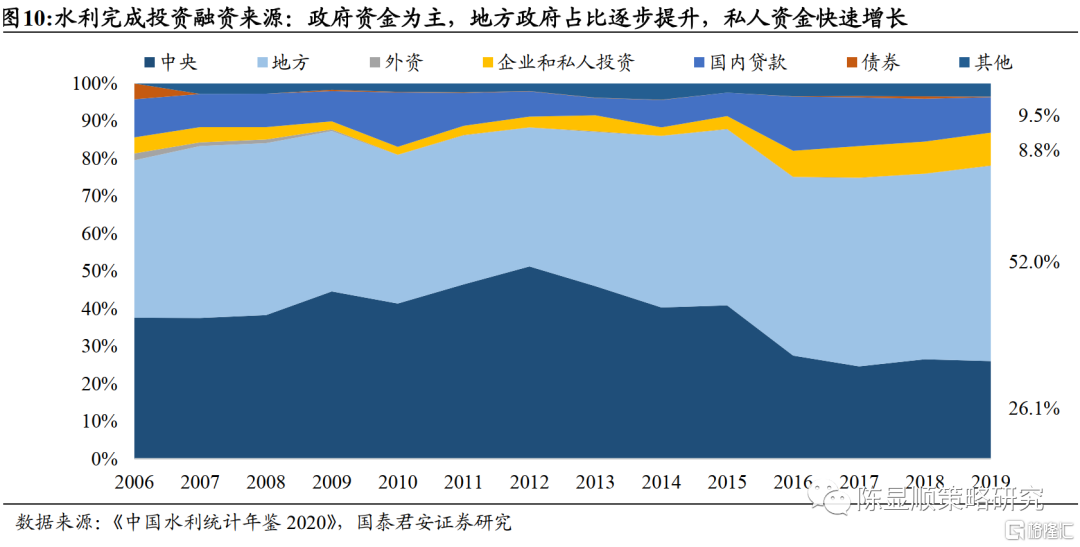

水利资金主要来自政府投资,近年来地方投资与私人投资增速较快。根据水利投资历年的融资来源看,政府资金一直是水利建设的主要融资来源,占比一直在80%左右。具体来说,政府资金包括中央及地方各级政府的各项财政资金,包括预算内非经营性基金、国债专项资金、水利建设基金和政府部门自筹投资等。结构上看2012年前中央和地方对水利投资的占比基本持平,2012年后中央投资占比快速下降,至2019年已降至26.1%,而来自地方政府的资金已基本为中央的两倍。此外,近年水利投资另一非常重要的资金来源为企业与私人投资,自2015年水利PPP开展以来,私人投资占比由之前2%-4%迅速提升至2019年的8.8%。我们认为,随着后续基础设施领域REITs的迅速推进,来自社会的投资规模仍将进一步增加。

2.1. 地方政府投资:可用资金增长,专项债叠加发力

地方基建资金压力不大,专项债叠加发行进一步助力。基建资金来源一般包括一般公共预算、政府性基金(主要是卖地收入和专项债收入)和银行贷款,而除卖地收入外其余来源均有望实现增长,尤其是专项债收入领域存在重大利好。2021专项债发行呈现明显的“后置”现象,叠加前期项目储备不足影响支出进度,大量资金未能在年内形成实物工作量。同时2022年专项债提前批1.46万亿元额度已经提前下达,两年资金叠加下专项债收入有望大幅增长。据国君宏观组测算,若2022年一季度仅使用2021年专项债结转资金,不使用提前批资金,则预计总的可用资金同比增长38%;而若能够进一步使用2022年提前批资金的2/3,则预计总的可用资金同比增长70%。而由于土地出让金仅有20%能真正用于基建投资,因此短期卖地收入下滑完全可由专项债资金增长所弥补。

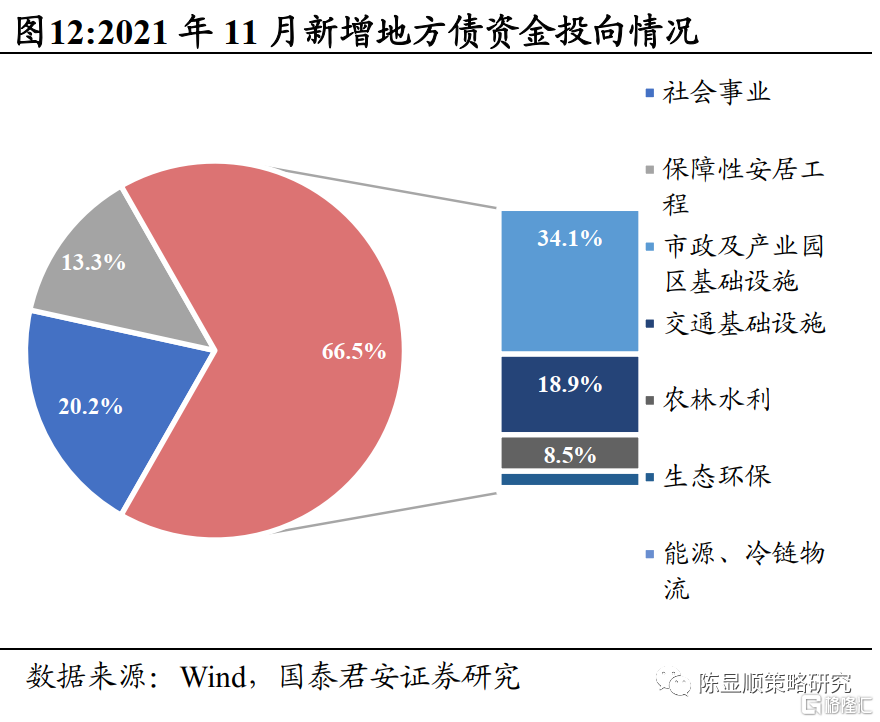

水利是2022专项债投向的重点领域。2022年专项债强调聚焦短板领域、重点方向与重点项目,三个聚焦中水利均为重点。首先,聚焦短板领域强调支持社会经济效益明显,带动效应强的项目。水利项目作为产业链长、创造就业机会多的行业有望受到倾斜。其次,重点方向上明确提出包括农村水利方向(主要涉及水库建设、供水、调水等)。最后,特别点名加大对水利等重大项目的支持力度。除此之外,专项债还可作为水利等重大项目的资本金,以此撬动更大规模的投资额。从2021年11月专项债流向数据看,农村水利投资占比达8.5%,相比2020年2.9%的水平有较大提升。我们认为,专项债发力过程中水利有望获更多倾斜。

2.2. 社会资本:政策助推打开水利融资空间

水利社会融资政策稳步推进,PPP与REITs为两大抓手。公共财政投入在水利投资中一直处于主导地位,但受财政收支、国家投资政策与重大水旱灾害影响存在一定波动性。受经济下行压力增加、财税体制改革和地方土地财政萎缩影响,倚靠财政进行水利投资的压力将加大,水利建设资金亟需社会资本支持。从当前我国对社会资本参与水利投资建设的政策看,水利投融资机制改革仍在稳步推进,其中PPP和REITs是当前最主要的两大抓手。PPP项目自2015年开始设立以来规模不断增加,对盘活存量重大水利工程资产了重要作用,仍是当前“十四五”规划以及水利部计划中吸引社会与私人资本参与的主力。而基础设施REITs作为改善水利等基础设施融资的新秀,其对于水利基建的支持力度正不断加大。两大渠道的逐渐成熟通畅将有望吸引更多社会资本参与水利建设。

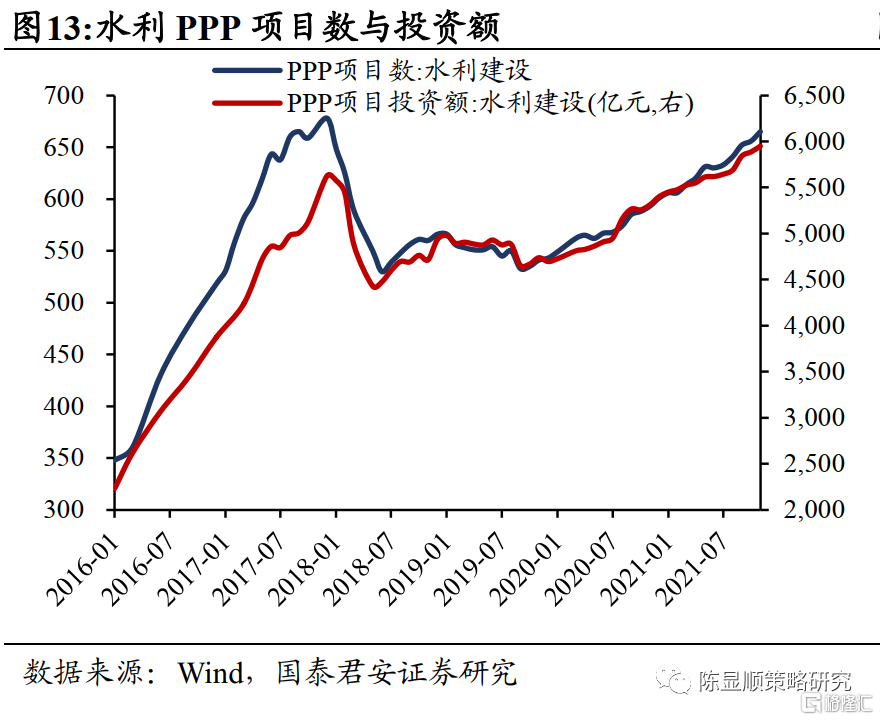

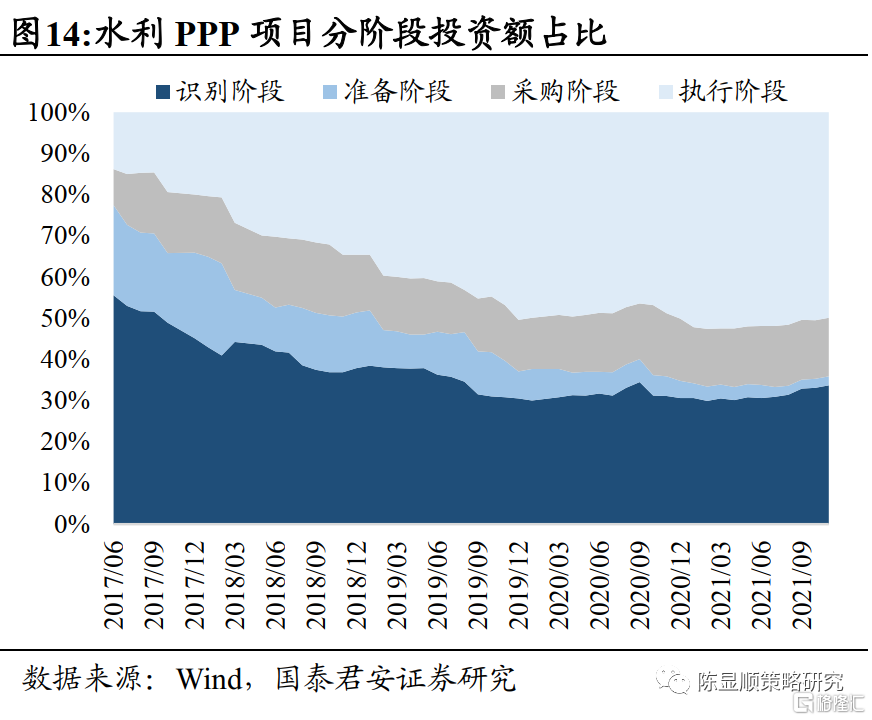

水利PPP有望开启新一轮增长。PPP模式与水利结合始于2015年发改委、财政部与水利部联合发布的《关于鼓励和引导社会资本参与重大水利工程建设运营的实施意见》,通过首批12个试点项目开始探索水利PPP模式。截止2021年11月,存在665个水利PPP项目,总计金额5950.6亿元,保持上涨趋势。其中处于执行阶段的项目为2970亿元,占比达49.9%,于近年间不断增加。根据财政部政府和社会资本合作中心管理库披露,2020年间发布的项目累计金额达572.1亿元,占当前全部水利投资的7.4%。当前处于识别阶段的项目正重回增长,PPP资金有望在政策推动下开启新一轮高增。

基建REITs政策接连出台打开水利融资新空间。2020年中国证监会与发改委联合发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,正式宣布了我国基建REITs的诞生,为基建投融资增添了新的渠道。目前已上市公募REITs总计11只,其中与水务相关的有1只。基建REITs初设立时其试点行业范围较窄,水利相关仅允许涉及市政供水相关项目。而在2021年7月,发改委进一步放宽了基建REITs试点领域。水利方面不仅新增黄河流域生态保护项目。行业方面亦增加水力发电、污水处理与水生态保护,并指出应积极探索具备供水、发电等作用的水利设施参与REITs的可能。政策边际的放宽有望进一步推动基建REITs于水利领域落地应用,打开水利社会融资新空间。

3

智慧水利:数字孪生流域为核心,推进算力、算法与算据建设

新发展阶段下,智慧水利补短板建设需求迫切。智慧水利是通过充分结合物联网、大数据、云计算等新一代信息技术,以建设数字孪生流域为核心,提升水情测报和智能调度能力,以实现流域防洪、水资源管理与调配等多项业务应用,构建起具有预报、预警、预演、预案功能的智慧水利体系。与水利高质量发展需求相比,当前我国在智慧水利领域仍存在较大短板。数字化方面,感知覆盖范围不足、监测要素不全、技术手段不够先进,例如50%的中小河流没有监测设施、大部分中小水库和堤防未开展安全监测。网络化方面,网络覆盖和带宽还不能满足需要,网络安全防护能力不强,工控网建设差距大。智能化方面,模型能力不足、支撑决策精准化程度不高。因此,智慧水利建设不仅在“十四五”规划中特别提及,也是新阶段水利发展的重要路径之一。

智慧水利建设重点在数字孪生领域,算据、算法、算力是主要建设方向。数字孪生流域是通过传感技术和物联网技术映射现实中的流域,采用人工智能技术、大数据分析、数值模拟等技术手段构建虚拟模型,实现现实流域与数字流域的全要素数字化映射。结构上数字孪生流域包括信息基础设施以及在此基础上构建起的数字孪生平台。而在主要投资建设方向上,数字孪生流域的重点在算据、算法和算力三个领域。算据上,重点是构建空天地一体化物联感知网,通过水文监测站、卫星遥感、无人机巡河、无人船水质监测等多种方式构建智慧水利的数据底板。算法上建立数学模型,以可视化呈现的方式打造数字孪生流域模拟仿真平台,为智慧化模拟提供模型驱动。算力方面,重点在于构建升级水利云平台,完善水利信息网、工控网,提供高性能计算存储和网络连接支持。当前数字水利仍是新兴行业,尽管在三大领域均有参与的上市公司,但其大多是在自身已有的技术业务上进行的适当延展应用,提供相对基础的水利信息化服务,距实现国家智慧水利的规划目标仍有一定差距。

4

国君策略水利新基建“金股组合”

水利重大项目投资加速,相关大基建产业链区域性龙头企业弹性更大。2022年水利建设重点在推进国家水网重大工程,充沛资金助力下水利大基建相关产业链受益。水利基建主要涉及建筑和建材两大方向,建筑板块包含前端水利设计企业和水利工程建设企业,建材方面主要包含水利工程建设使用的水泥、管材与防水材料行业。我们认为,“十四五”期间的水利投资尽管在总量上增速已然不弱,但结构上区域弹性更大、亮点更多,水利基建发力下产业链上区域型龙头或将具备更高的业绩弹性。因此在传统水利大基建链上首推在西南、华南与华东地区具备品牌与竞争优势的相关公司,具体到赛道标的上:

建筑工程:1)中国电建:全球最大工程设计企业,水利电力建设一体化能力和业绩居全球第一,在国内水利建设具备显著优势。此外,2022年碳达峰后续政策密集落地,风光电/抽水储能建设加速;2)粤水电:公司是华南地区水利建设区域龙头企业,2020年华南地区营收占比达78.6%,在全国尤其是在广东、广西、四川、湖南、云南等西南、华南区域具备较高的品牌影响力。此外,公司参与华南与西南地区诸多抽水蓄能电站建设,同样受益碳达峰新基建加速。

水利建筑设计:1)苏交科:旗下中山市水利水电勘测设计咨询有限公司(2020年营收占比3.7%)业务涉及水利综合规划、水利专项规划、水库枢纽工程勘察设计等规划设计工作,子公司业务主要地区范围在广东省;2)华设集团:公司可承接水利工程等专业的规划咨询、工程管理与总承包等一体化技术服务,业务主要集中于江苏省内与长三角区域。公司注重数字孪生和AI机器视觉技术转型数字化,业绩将反转加速。

管材/铸管:1)中国联塑:公司产品可用于农村水利灌溉低压管道输水,以及相关给排水管道建设,未来B端品类扩张潜力充足。2021年中报华南区+西南区收入占比达82.1%;2)新兴铸管:公司是全球离心球墨铸铁管最大的供应商之一,产品可用于国家水网建设中的大型引调水、供水项目。公司发力智慧水务管网系统开发,有望成为业绩新增长点;3)伟星新材:市政B端管道板块成公司近年新增长点,可用于给排水项目。

防水材料:1)东方雨虹:公司专项防水系统可应用于水利设施,如化学灌浆可用于水坝防渗防漏,农村水利灌区防渗业务。公司多年来在基建市政领域具备明显优势,一体化与成立地方合资公司两方向下沉渠道深入与地方项目的合作机会。

水泥:水泥行业整体总产能利用率偏低,区域性个股业绩改善预期确定性更高。1)华新水泥:公司以西南、中南市场为主,2020年西南区营收占比达41.1%;2)天山水泥:中国建材水泥资产回归A股平台,本季度顺利并表中联水泥、南方水泥、西南水泥及中材水泥等资产,成为华东+黄淮+西南+新疆等地综合水泥平台;3)中国建材:中国最大建材集团,目前以控股天山股份持有水泥资产权益;4)海螺水泥:国内领先水泥企业,主要优势市场在华东、华南、西南区域。

智能水利推荐算力环节,具备水利信息系统构建+水利勘探施工一体化优势的中国中铁。中国中铁旗下中铁水利水电规划设计集团有限公司围绕水利规划信息系统、数字工程、工程标准化信息化平台、智慧灌区、智慧流域等领域开展水利业务建设。同时该子公司还涉及水利工程勘察设计、各类重大水利工程总承包业务以及水利生态治理等项目。公司有望在智慧水利领域结合在勘探承包方面的一体化优势,推进相关业务快速发展。

结合以上分析,推荐中国电建、中国联塑、东方雨虹、华新水泥、中国中铁等13只国君策略水利新基建“金股组合”。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员