2021年,股市颠覆之年。亏钱成为股民常态,巨亏也不少。

元旦假期,名为“一句挺一万句”的股友发表题为“三年150万,是怎么亏完的”的帖子,引发投资圈广泛热议。有股友一针见血:兄弟,你在股票算还可以了,150万还玩了三年,你要是去澳门豪赌,可能半夜就输光了,你这投资水平,在股票就是送菜的!早点退出吧!

炒股3年巨亏150万,不加杠杆,亏损幅度高达97.17%。要知道,最近3年大盘牛气十足,沪指大涨近50%,创业板指大涨166%。如果买入宽基ETF,轻轻松松躺赚,为何会亏如此之多?接下来,我们不妨来复盘一下“史上最惨韭菜”是如何诞生的。

1

“最惨韭菜”

这个悲惨故事始于2007年。

那一年,我单位下岗,去北京打拼。而与我同时下岗的一个朋友,在股市浸淫多年,就劝我开户,给我当超盘手。帮帮他,心软了,2008年拿20万,最后2019年初还恒泰券商账户的时候,只剩下3500元。

当时,我的想法是自己投点钱,赚回来。2019年二月份,又投了30万,做了二月,打了个平手,也没亏,没赚,科创板成立了,为了开通科创板又投了50万。科创扳上市前五天没涨跌,天天做新股,到2020年,科创扳上中个三只新股,别的股上赔了将近100万。这两年又开通了新三扳,精选层,港股通,前后投入500万,体验了股市的凶险,这三年,赔的都麻木了。平时,挺正常的生活,全被打乱了。可能骨子里,赌性太强了吧!

150万,新股上亏了近100万,占总亏损额的66%。从这位股民贴出来的交割单来看,5万、4万一只新股的亏损家常便饭。

凯赛生物,大幅亏损5.3万元。该股2020年8月上市,首日上涨18%,第二日变脸大跌12%,并在后续近6个月累计暴跌52%。然而,今年2月初开始,凯赛开启了11个月的连续上涨,大涨150%,现价快刷新历史新高。如果投资放长一点时间,他并不会巨亏。

爱克股份,同样亏损超5万元。这只新股第一天大涨129%,但很快开启了慢慢估值回归之路。第二日大跌14%,第三日大跌12%,并在接下来的1年多时间,累计大跌70%。

中集车辆,亏损2.2万元。首日买入,损失惨重!

科创板和创业板注册制新股,前5日都没有涨跌幅限制。刺激、兴奋、疯涨、踩踏,体验感十足,但真金白银进去,尸骨累累出来。

A股生态变了,对于打新股,现在都要分情况参与。这位股友直接炒新股,赚钱其实比登天还难。现在,A股科创板或创业板在IPO上市之前,询价机构没有23倍的潜规则束缚,估值动辄100倍也不少见,一上市变破发屡见不鲜,参与者赚不了钱。还有一种情况,机构定价不充分,首日上市股价往往会大涨,但疯狂之后,便是一地鸡毛,多数是第二日便开始回归之路。如果第一天买入,不能卖,第二天开始凶多吉少。

不打新,直接参与新股炒作,应该算是A股最烂的投资策略。不亏钱,才会是奇事。这位股友自己还买了“上市首五日”指数,从2020年7月的1000点,跌到现在的0.07点,亏得很酸爽。也可见这种新股炒作策略相当失败,在下跌大趋势中去做多,找死妥妥的。

这位股友还去港股趟浑水。T+0玩了二月,手续费都亏了几万,可见交易有多么频繁与疯狂。具体个股上,信达生物亏4万,华宝国际亏2万,恒大物业、赣锋锂业、康希诺生物-B、京城机电股份等均亏1万多。在A股也一样,交易的股票高达数百家之多。

交账户给朋友炒股,11年亏了20万,自己不相信,能亏成这样。自己上手3年,亏了150万。本想着岁数大了,干不动了,去股市淘淘金,没想到一地鸡毛。

2

大佬折戟

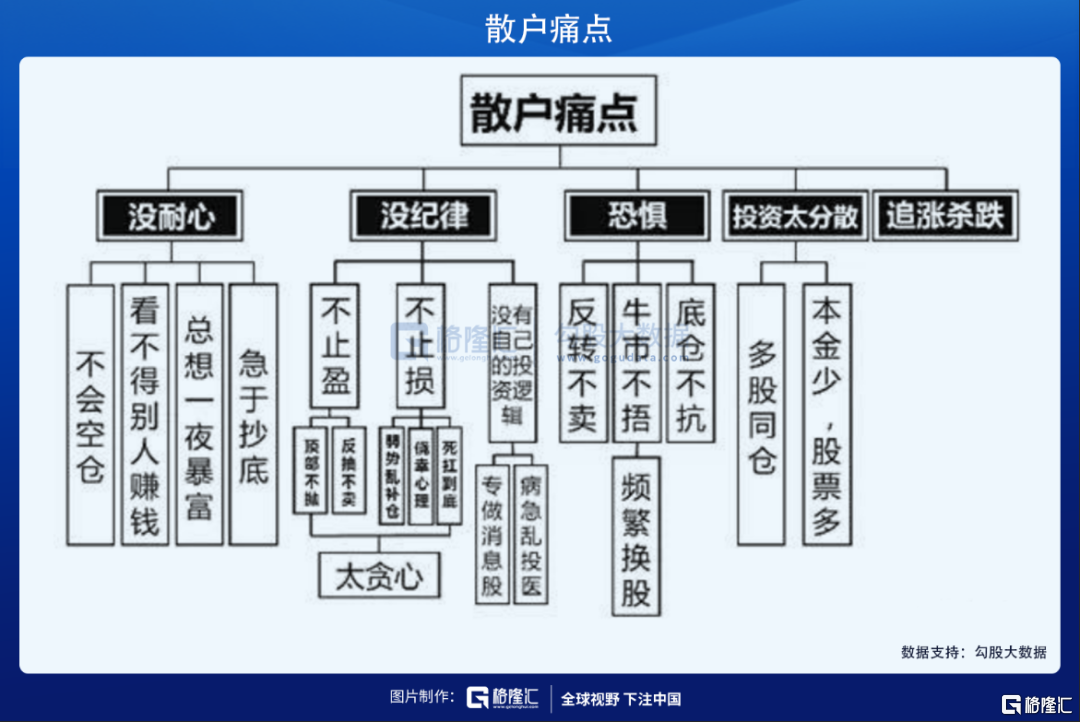

“一句挺一万句”的炒股经历恐怕只是场内众多散户的真实写照:频繁交易、追涨杀跌、没交易纪律与交易逻辑、凭感觉炒股。

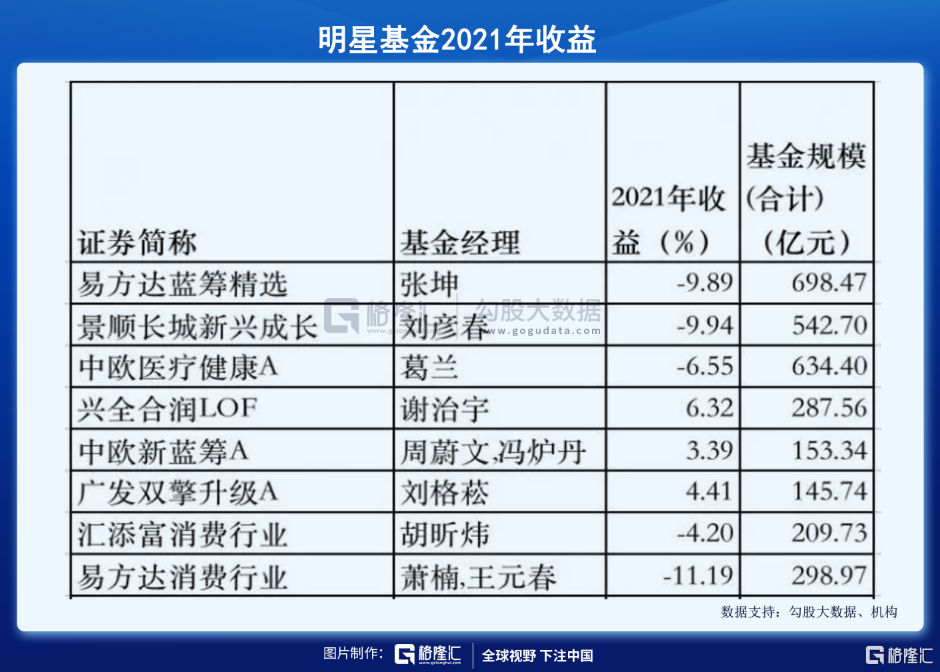

散户亏钱也就算了,但市场里拥有更强投研能力的机构亏损也不少。2020年,顶流明星基金经理的收益普遍不太好,张坤、刘彦春、葛兰、萧楠、胡昕炜等管理的代表基金都是负收益。

2020年元旦以来,某券商力推的10大金股,全部折戟大亏,不知道是有心的,还是无心的。看来,机构并没有人们想象的那么容易薅走财富。

这一批机构中,争议比较大的,包括姜超管理的私募基金产品“中泰超新星1号”,8个月回撤了近20%。

姜超,在金融圈中是名声赫赫的大佬。曾在多家国内头部券商任职,担任过多年首席宏观、固收分析师、首席经济学家,还经常登榜新财富第一名。此外,姜超还是清华大学数量经济学博士。

论资历、论学识、论名声,姜超可以吊打一大帮机构与散户。但这样的大佬,从卖方转型买方,下场实超投资,却出师不利,折戟而归。

有人说,20%的回撤并不算多大的失败,再一个,作为投资来讲,8个月的数据是无法说明问题的,要把时间放到3-5年甚至更长的时间去考验,不知道整个市场对他的嘲笑,在几年后,这些人会怎么想。

有人据理力争:他的角色是管别人的钱,注意是别人的钱。没人有耐心也没有义务陪你去验证“长期”。知道基金经理的考核制度吗?

宏观分析写报告与真刀真枪在市场里搏杀,显然存在巨大鸿沟。即便是老手的基金经理们,又有多少能长期跑出20%的年化回报的呢?

自觉告诉我,很少,手指头都能数过来。

3

谁是大赢家?

A股赚钱非常不容易,那么谁会是真正的大赢家呢?

2021年,A股总市值已经突破90万亿元,为2015年末的1.76倍。全年总计成交254.77万亿,正式超越2015年的254.5万亿,创下历史新高。换手率水涨船高,年度日均换手率1.33%,位于2010年以来仅次于2015年的第二高。

有人把大A比喻成赌场,那么大赢家之一,恐怕就是开赌场以及为赌场服务的机构了。按照千分之一来计算,2021年全年印花税应该超过2500亿元。还有券商,如果按照万五来粗略计算,单单佣金2021年收入突破1250亿元。2020年为1440亿元,较2019年增长80%。

除此之外,A股最大赢家一定还包括IPO上市的原始大股东们,上市造富重来就不是传说。这几年,随着注册制的试点以及北交所开市,上市门槛越来越低,上市新股越来越多。2021年,A股IPO数量高达523家,募资合计5436亿元,较2020年分别增加20%、13%,双双创新历史新高。

市场参与者中,大赢家之一包括外资机构。2021年,北向资金总成交额超过25万亿元,净买入4321亿元,双双创下历史新高,净买额是2020年的2倍之多。去年全年,北向资金回报率超过4.5%,与上证指数持平。但2017年以来,北向资金账面浮盈超万亿元,回报率累计约70%。

当然,市场还会留一定的蛋糕给聪明投资者,但比例极低,大概10%不到。721魔咒也不是随便说说而已。

聪明投资者会理解市场最底层的交易逻辑——市场给投资者带来高回报的基础是未来公司利润能够保持持续高增长。择股也会从最核心的定价逻辑出发去进行,并以机构重仓股来辅助判断。

一整套交易逻辑,还包括买入时机、卖出策略以及仓位配置方面的技巧,具体请见文章——《36岁女股民被逼疯》第三节。

然而,对于一般散户而言,认清现实,认清自己,最为重要。

A股定位从一开始为国企纾困,到现在助力科技创新改革。总之,定位不是为了广大的散户投资者赚钱来的。那么,也就意味着股市不是提款机,而是血淋淋的屠宰场。

中国经济拾级而下,未来增速要向5%一线看齐靠齐,行业内卷不可避免。经济增速代表着各行各业最真实的平均回报率。回到A股市场同样如此,想要赚钱越来越难,整体平均回报率也不可避免的内卷下滑。

4

尾声

我相信,绝大多数散户入场,都抱有一颗最简单直白的“梦想”——靠投资,实现财富自由。

财务自由的公式很简单:财富积累 * 财富回报 ≥ 生活开支。要实现梦想,要么积累财富存量,要么提升财富回报率,二者均不可有明显短板。

然而,现实中,普通人并没有强大的创造财富存量的能力,也没有强大的投资能力。结果便是,靠辛苦工作赚来的财富,乘以长期负收益率,离财富自由越来越远。以上两项能力都需要长期刻苦训练,否者搬砖的收入在不知不觉中被偷走。

“一句挺一万句”3年亏完150万,白干了5年工作。人家还是有实力的,年薪30万,写出来只是排解一下情绪。而对于普通人而言,可就没那么幸运了。

重复一遍,认清现实,认清自己,最为重要。对于普通人,不要看不上沪深300,最近3年累计上涨64%,年复合回报率18%。有点惊讶吧!

A股市场真的很凶险,请小心驾驶,不要重蹈覆辙。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员