作者 |美股首席

数据支持 | 勾股大数据(www.gogudata.com)

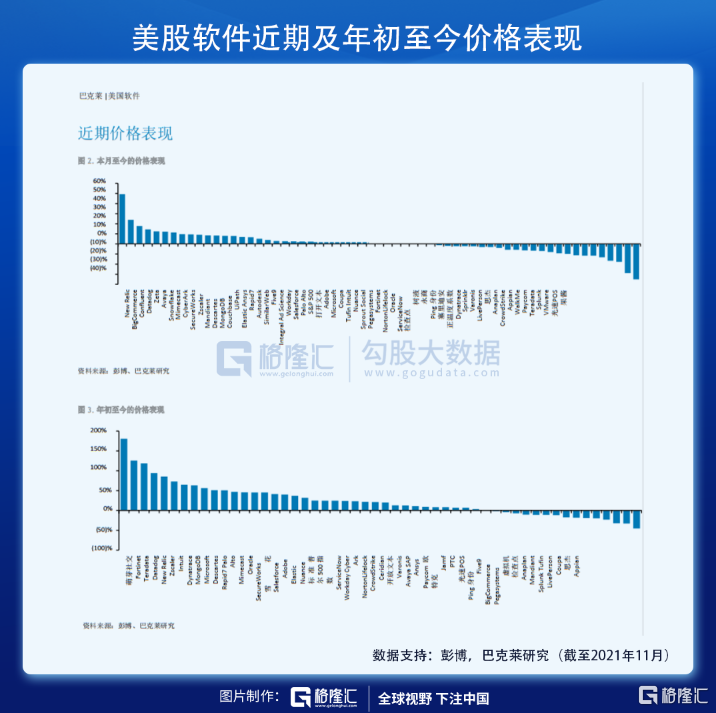

最近通胀、疫情和加息的逻辑,科技成长股牛啤轰轰地被杀估值,又恰逢新年,那朋友们可能想问了,成长股到底还行不行?这里摆上数据为先。

显而易见,不管行情再怎么变动,数字化转型的趋势下,总有一些公司能够跑赢大盘且远超之(相当靠谱),特别是FTNT和PANW等等是我们重点关注的(详情可见前文,这里便不做赘述),即便遭遇整个板块被杀估值也仍然坚挺。下面分享一些我们也在比较关注的信息。

1. INTU,Intuit

核心逻辑:

(1)INTU今年表现良好(66% vs. S5INFT 32%),主要贡献在于Credit Karma,自收购以来,它在所有季度都超出了普遍预期,这说明了Intuit背后的并购增长势头,因为它也希望在新收购的Mailchimp资产中释放协同效应。

(2)从数字的角度来看,Intuit也面临着增速方面的挑战,尤其是在线生态系统产品线(一季度增长24%,而财年增长26%)。因此,预计超过共识数字以及将Mailchimp纳入卖方估计将成为短期催化剂。

INTU,财捷集团,提供业务和财务管理解决方案。服务对象分为小企业和自营职业者,消费者和战略合作伙伴。小企业和自营职业部门为小企业提供QuickBooks金融和企业管理在线服务和桌面软件、工资单解决方案、支付处理解决方案和融资。消费者部分包括自己动手和协助涡轮税所得税准备产品和服务。战略合作伙伴部分包括专业税务服务,包括专业会计师的Lacerte、ProSeries、ProFile和ProConnect tax Online。公司由Scott D. Cook和Thomas A. Proulx于1983年3月成立,总部位于加州山景城。

估值:考虑到Credit Karma和Mailchimp等资产的成长性,INTU相较于MSFT、ORCL、SAP等软件巨头存在溢价。虽然卖方没有考虑 Mailchimp 的数字,但如果它保持去年相同的20%的速度增长,这意味着近 10 亿美元的收入将流向现金流。如果给到44倍的EV/FCF和F23年 FCF对应44.96亿美元,预计市值还有进一步上升空间。

风险因素:Intuit一半以上的收入来自中小企业市场,其余大部分来自消费者,如果SMB领域的宏观压力恶化或持续存在,则财务业绩可能会受到影响;Mailchimp的营收增速不及预期;不断变化的税务申报规定;短期内Credit Karma整合带来利润率的挑战和逆风。

2. MDB,MongoDB

核心逻辑:

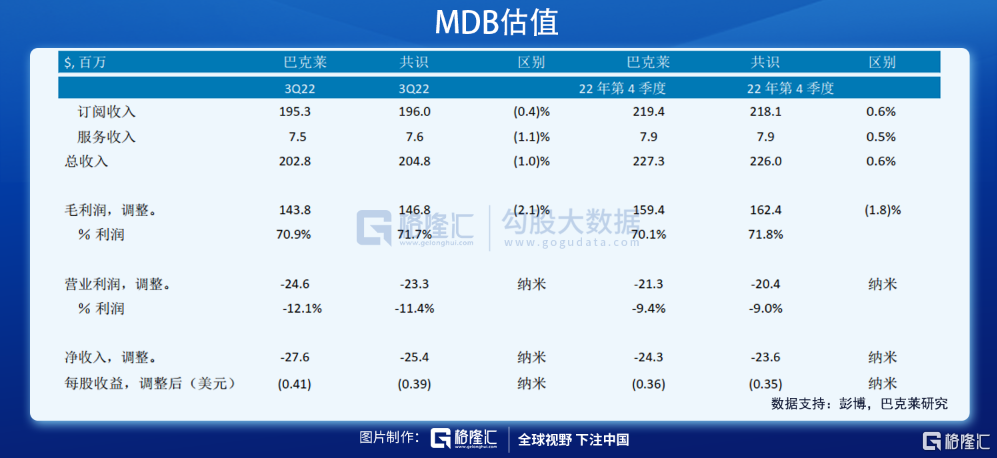

(1)Atlas营收增长创纪录,同比增长约 76%,环比增长 11%,过去三个季度y/y收入增长加速。三季度指引暗示环比略有上升。考虑到业务规模(>4.4亿美元),随着企业采用率的不断提高,预计 Atlas 的持续表现将在本季度再次推动业绩高于预期,因为市场普遍认为收入同比增长约36%、环比增长 3%。

(2)管理层给的四季度的指引较保守,不过二季度财报电话会议期间给出的隐含指导已超出管理层的预期。预计四季度同比增长约31%,对应环比增长约11%,相较于以往,保守估计,仍然能够有超出指引6%的增长。

MongoDB,Inc.是一家是数据库平台公司,提供软件和数据服务。产品包括MongoDB Enterprise Advanced,MongoDB Atlas和Community Server。此外还提供咨询和培训在内的专业服务。公司由EliotHorowitz,Dwight A. Merriman,KevinP. Ryan和Geir Magnusson Jr.于2007年创立,总部位于纽约州纽约。

估值:如果给30倍的EV/收入和14.6亿美元的CY23E 收入,仍然有进一步上升空间。

风险因素:缺乏盈利能力和现金流;大规模竞争;使用开源软件;MongoD免费版本无法货币化;双重结构和投票权。

3. CRM,Salesforce

核心逻辑:

(1)营收或超预期。cRPO环比小幅下降0.1%,与上次财报电话会议上给出的22%的y/y增长指导一致。SaaS 转型的宏观改善和需求增加,Salesforce 的需求环境仍然强劲,大流行后对前台软件的关注日益增加,考虑到过去四个财年,cRPO从第二季度到第三季度通常增长约2.5%。保守估计,cRPO 将在 y/y 基础上增长25%以上,超出预期。

(2)营业利润有超预期的空间。从历史上看,2H的指引给的较低,第一季度和第二季度的利润率超过 20% 之后,管理层将 2H 的营业利润引导至18.5%,即便考虑到季节性因素,加上管理层最近对提高效率的评论,CRM获将有超过 2H 利润率预期的空间。

CRM,赛富时,客户关系管理服务的龙头公司,从事基于云的企业客户关系管理软件的设计和开发,提供销售人员自动化、客户服务和支持、市场营销自动化、数字商务、社区管理与协作、特定行业的解决方案以及Salesforce平台。此外还提供指导,支持,培训和咨询服务。公司由MarcRussell Benioff,Parker Harris,David Moellenhoff和FrankDominguez于1999年2月成立,总部位于加利福尼亚州旧金山。

估值:如果给到38 倍CY23E EV/FCF 和 CY23E FCF 92.6亿美元,预计还有进一步上升空间。

风险因素:企业软件行业竞争激烈,Microsoft、SAP和Oracle等较大的进入者可能不利于定价,财务目标不及预期;高成长型公司估值较高,股票在市场抛售期间容易受到多重压力。

4. COUP,Coupa

核心逻辑:

(1)保守估计LLamasoft 第三季度账单贡献为 1600 万美元,共识估计意味着只有约 7% 的有机账单增长,而第二季度交付了约 30%,超出华尔街预期。三季度平均账单仅下降了2%,而该指标普遍预期下降15%。

(2)Q4 Billings预期保守,指引偏保守。华尔街预计第四季度的营业额为3.13亿美元,同比增长16%。LLamasoft的收购变得有机,并且Coupa将从2021财年四季度LLamasoft 的递延收入中获益 1480 万美元。COUP的股票已经降低了风险。

(3)订阅收入有上升空间,可能超出约6%。共识下,Q3 订阅收入为 1.585 亿美元,同比增长约 34%,而第二季度为40%。Coupa的订阅收入连续平均增长 8%,而第三季度的模型为1%,该指标约超过6%。此外,华尔街预计第四季度订阅收入同比增长 21%,鉴于最终需求的改善,加上Coupa 从 Llamsoft 获得900 万美元的订阅收入,保守估计,Coupa 将获得更多补偿。

COUP,提供业务支出管理(BSM)解决方案。产品包括发票、费用、支付、支出分析、战略采购、合同管理、临时员工和供应商管理。公司由诺亚·艾斯纳(Noah Eisner)和戴夫·斯蒂芬斯(Dave Stephens)于2006年创立,总部设在加利福尼亚州圣马特奥。

估值:如果给到23倍CY23E销售额10.22亿美元的 EV/销售额,预计还有进一步上升空间。

风险因素:未能发展其支出管理平台将破坏网络效应的潜力,不利于业务的长期增长;传统供应商技术的进步,市场竞争加剧,收入增速放缓。

5. PATH,UiPath

核心逻辑:

(1)投资者核心关注 ARR。由于股票解锁带来的阻力、收入确认机制影响收入增长光学以及潜在的竞争威胁,股票的表现落后于大盘。PATH 继续面临着摆脱多年预付费交易的困难,基于606 会计准则,账单和收入获将受到不利影响。考虑到健康的需求、关键产品的改进,净新增ARR 有望扩大,ARR预计有58%的同比增长空间,这意味着比普遍预期的7100 万美元高出约 3%,并可能推动收入进一步上升。

(2)NRR强势助推收入增长。目前,一致认为23财年ARR 增长 37%,这是保守的,因为 NRR 一直保持在 140% 以上,并且PATH在 23 财年通过其集成的云产品和基于Linux的云机器人的 GA 加强其平台。23 财年总收入增长33%的普遍预期有上行空间,预计随着合同期限正常化,收入将从光学器件上受益,并更好地跟随ARR 增长。

PATH,致力于开发和提供自动化业务流程的软件平台。它服务于公共、医疗、电信、金融和银行业,提供应付帐款自动化、理赔自动化、联系中心自动化、财务和会计自动化。公司由Daniel Dines和Marius Tirca于2005年创立,总部设在纽约州纽约。

估值:如果给到25倍EV/CY23E销售额15.3亿美元,预计还有进一步上升空间。

风险因素:市场竞争加剧;此外,Appian等低代码/bpm 提供商和 ServiceNow 等数字工作流提供商对自动化领域感兴趣,投资能力比UiPath更强,如果通过收购扩张到该领域,可能带来定价和增长的阻力。

注:本文由美股研习社团队原创,转载请注明出处,谢谢!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员