编者按:

2021年,是不平凡的一年。

全球疫情反复无常、经济高低起伏、通胀愈演愈烈;金融市场更是大起大落,昔日的价值股如地产、互联网、生物医药、教育,甚至白酒,一个个被轮番重锤,与此同时,新生的力量也在蓬勃崛起,以电动车、光伏、风电为代表的新能源成功接棒,成为股市里最耀眼的明星。

时代切换、新旧交替,是贯穿整整一年的主题。酸甜苦辣也好,喜怒哀乐也罢,身处当中的每一个人,无论是社会民众还是股市投资者,这一年来都经历了太多太多。年终岁末之际,格隆汇特别推出了《年终特稿系列》,和大家一起回过头再细细品味我们共同走过的这一年。

今天是本系列的第一篇《港股2021——最落寞的股票市场》。

如果要选一个今年最落寞的股票市场,港股一定能够榜上有名。

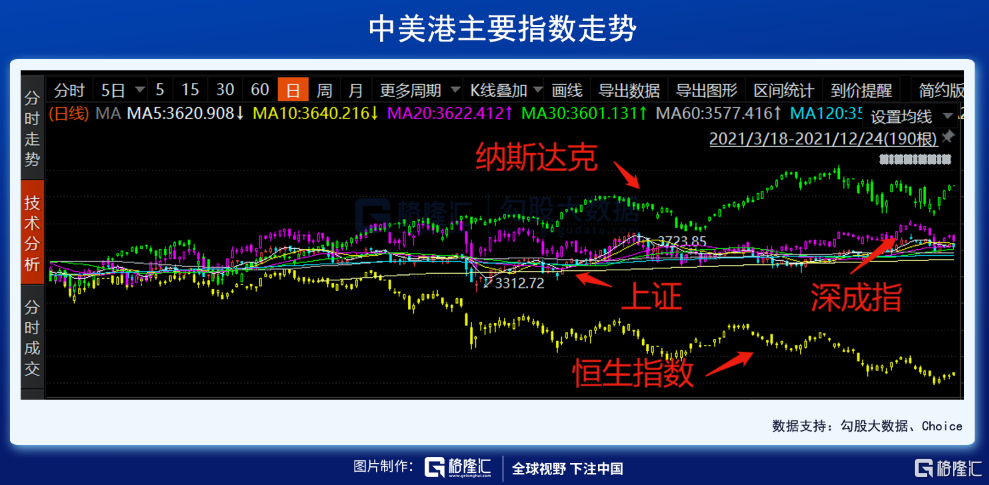

对比去年年末,截止今日,恒生指数累计下跌了15%,但如果对比今年2月份的高位,跌幅则高达26%,步入技术性熊市区间,距离去年大崩盘时的低位,也只差一个跌停。而高科技扛把子——恒生科技指数的跌幅更加惨不忍赌,距离去年年末蒸发33%,而距离今年高位,近乎腰斩。

谁也没想到,在美国证监会各种发难挑刺,以及国内反垄断监管的双重压力下,港股市场最终走出如此落寞的行情。

壮哉,悲哉。

1

被重锤的一年

港股市场发展到今天,可以大致分为新旧两派,旧的以金融地产为扛把子,新的就是互联网、生物医药担大梁。

但很不幸,今年新旧两派都处于风口浪尖。

金融本已是十分成熟的行业,没什么远大前景可讲,自然很难引起投资者兴趣。而地产则处在风暴眼,不管是香港还是国内,日子都不好过;今年一整年,国内都在坚定实施“房住不炒”,房企大佬暴雷的暴雷、违约的违约,极盛转入急衰之下还把不少产业链、金融链上的企业一并带坑里,中小房企就更不用说了。

就连一向被地产称霸的香港,垄断地产商被敲打,北部都会区发展计划顺利获议会通过,都隐隐透出“大变”前兆。

一直以来,将中国人千百年来靠土地发财的手法和西方所谓自由市场经济优势结合得最完美的,香港地产商敢称第二,没人敢称第一,只是这种日子还能过多久,相信香港“四大家族”也不一定说得清。

旧经济被锤那是情理之中,可新经济也同样惨遭抛弃。

一浪高过一浪的互联网反垄断,两大龙头腾讯高位回调40%,阿里巴巴回调幅度更是高达54%。还有教育、医疗大山被不断地“削平”,比起地产,它们的日子也好不到哪里去,尤其是教育股,堪称灭顶之灾。

金融、地产、互联网、医疗,外加一个教育,这些港股市场上的顶梁柱,连翻被重锤,流年不利之下,港股哪里还有活路?

唯有以跌跌不休示人。

港股的落寞之势和美股的节节高升形成鲜明的对比,早没了当年的意气风发,即使一向被人诟病的A股,今年都涨了,相比之下,港股的落寞感就更强了。

和内部因素相比,外部的冲击同样不容小视。很多人可能会想到疫情影响,这个没有错,但另外一个,资本流出也是不容小视,但这个事碍于大家都知道的理由,这里就不展开了。

股市本质上还是一个做买卖的地方,投资者拿钱来,想买的当然是好股票。一个国家或者地区的股市旺不旺场,除了各种制度、机制外,归根结底还是看里面有什么“货”,也就是上市公司。

港股在过去几年,享受了一波互联网和生物医药热潮,而且还成为中概股回归的重点市场,堪称中国区最炙手可热的资本市场。

只是短期看来,这一切都还只是个空想。

2

错失最强风口

过去的辉煌,并不代表未来还能继续辉煌,甚至都未必能代表现在。从板块和上市公司上看,港股的未来似乎也还难以乐观。

现在最受关注的产业方向是什么?

新能源。

但是新能源在港股的标的却不多,有点名气的,除了不远万里回归的小鹏和理想,就剩下比亚迪和赣锋锂业,和A股比起来,那是小气得多了。

说龙头,A股有锂电池的宁德时代、比亚迪,还有一长串的产业链个股,涵盖全部的上游、中游、下游;A股也有光伏的隆基、通威、中环,以及一长串的产业链个股;再说电动车、风电、水电等等,A股也一抓一大把。

国家在大力推动“碳中和”战略,加上A股本身的单边市场、相对封闭等特点,说起投资新能源,无疑更胜港股一筹,A股作为一向以来被人诟病的市场,多少有了扬眉吐气的感觉。

更重要的是,在吸引新能源公司来上市这个问题上,港股的优势似乎也不那么明显,以前经常说互联网公司喜欢到海外上市,归因于复杂的股权结构,因为国内互联网发展早期,大多是依赖风险投资,而国内风险投资又不成气候,所以外资就成了主力,现代企业制度强调要为股东创造利益,A股对此类股权结构上市要求严格,所以在上市地点的选择当然得依了人家。

但新能源属于实业,在A股上市就相对容易,支持政策也很多,还能够享受更高的估值,一句话,伸手向市场拿钱,那叫简单。加上这些实体企业,在创业期间也不必过分仰赖外资,自然在选择上市地点时能够自己决策。

可以说在未来的产业方向的把握上,A股已经走在了港股前面。

港股一直以来的优势,被说得最多的就是中西结合。的确,脱胎于英美制度下的资本市场,大多获得成功,港股也不例外,灵活的机制、通达全球的资金往来,使得港股成为纽约伦敦之后,第三大金融市场,还经常扮演中西方之间的金融桥梁的作用。

但是,股市始终是资金方和企业方的连接器,要想资金方拿钱来,得要有好的企业标的,如果新能源企业都不愿意到港股上市,那港股在这波新能源产业浪潮中靠什么决胜千里,就是一个大大的未知数,不知道港交所的管理层是否有答案。

3

未来在哪里?

对于港股未来在哪里这个问题,其实笔者也没有答案。尽管因为大国博弈,港股仍然是中概股回归的最大目的地,但问题在于,中概股大多是以互联网为代表的虚拟经济,但互联网风口已经成为过去式。

更重要的是,阿里巴巴、网易、京东、百度等大厂们已经陆续回归,剩下的,不管是体量还是影响力,都无法和大厂相提并论,中概股回归这波红利,也吃得差不多了。

不过,从英美系资本市场发展史来看,能够始终屹立数百年而不倒,至今仍然是全球资本市场的风向标,足见它们的深厚功力。其实,任何一个市场都会有高低起伏,能够跟上时代变化的节奏,与时俱进,才是一个市场长盛不衰的地方。

说白了,就是进化能力。

这方面,纳斯达克是一个样本。其实,港股也可以作为一个样板。

2018年4月,港交所正式启动25年来最具颠覆性的两项上市改革,一项是,放开同股不同权架构的公司在港交所上市;另一项就是,允许未有营业收入的生物科技公司赴港上市。

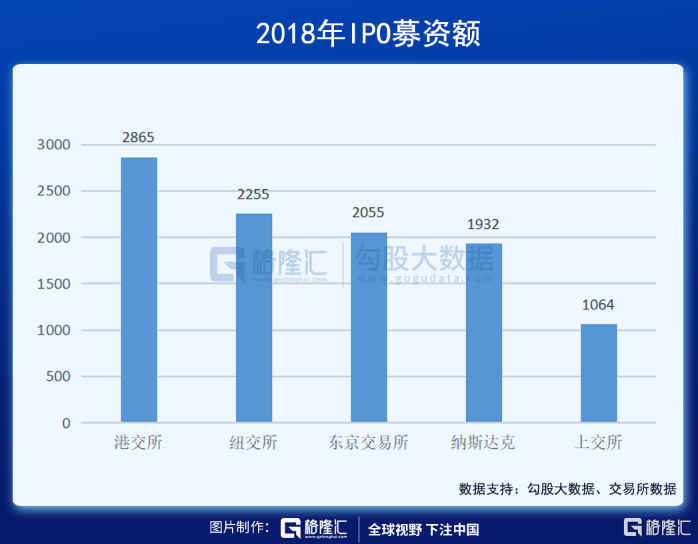

接下来的情形,相信大家仍然耳熟能详。大量的互联网、生物医药公司扎堆香江边,港股也成为美股之后,两个科技领域的最为集中上市地,并荣膺当年全球IPO之冠。在IPO集资额最高的前10家上市公司中,有6家为新经济公司。

但回到当下,上一波的互联网、生物医药浪潮已经过了高光时刻,现在已经逐步步入饱和期,再次寄望它们俩去撬动增量市场,已经不现实。

4

结语

百年香江,有过很多的辉煌,从当年英国人的远东贸易集散地,到后来的中西交流唯一窗口,改革开放以后,更是积极参与国家建设,成为内地通达全球的桥头堡。和普通人印象中的香港,主要是输出输入货物、流行文化不同的是,香港除了人流、物流,更重要的是资金流。

1993年,是香港资本市场一个重要分水岭。

第一家内地公司——青岛啤酒登陆港股,从此开启了内地公司赴港上市的序幕,更开启了中国企业和海外资本的“联姻”,港股也由一个注重本土拓展为真正的中西资本桥梁。现在,内地公司市值在港股的比重超过一半,成为绝对的中流砥柱,侧面也反映出香港资本市场在国家发展乃至全球资本市场格局中的重要地位。

有庞大的内地作为后盾,港股只要深度绑定国家的发展,便可以享受得到国家发展的红利,唯一需要做的便是认清形势,摆正自己的位置,发挥自己的优势,和内地股市形成差异化竞争。

涨多了会跌,跌多了会涨,如果从简单的估值指标看,港股现在的大跌,已经足够深,足够低,所以明年港股来一个反弹是值得期待的。但港股要想回到往年的高光时刻,还需要更多的动能。

我们也唯有寄希望于,香港股票市场,再来一次大刀阔斧的改革,尤其是在决定未来的产业方向上,与时并进,再次启动进化,有更多的作为。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员